Как заполнить 6 ндфл за 6 месяцев 2019 года образец заполнения: Как заполнить форму 6-НДФЛ за 2 квартал 2021 года. Полное руководство

6-НДФЛ за 9 месяцев 2019 года: пример заполнения

Отчет 6-НДФЛ стал уже привычен тем, кто выплачивает доходы физлицам. Перед грядущим отчетным периодом разберем актуальные вопросы: появилась ли новая форма 6-НДФЛ? Какие особенности могут встретиться в процессе формирования 6-НДФЛ за 9 месяцев 2019 года? Как с ними заполнять отчет?

Особенности отчета 6-НДФЛ за 9 месяцев 2019 года

Сразу отметим, что правильным будет называть отчет «6-НДФЛ за 9 месяцев», т. к. форма предусматривает внесение данных нарастающим итогом с начала года. Однако на практике отчет часто именуют «6-НДФЛ за 3 квартал», увязывая обозначение с периодичностью сдачи (хотя, такое наименование и не вполне корректно).

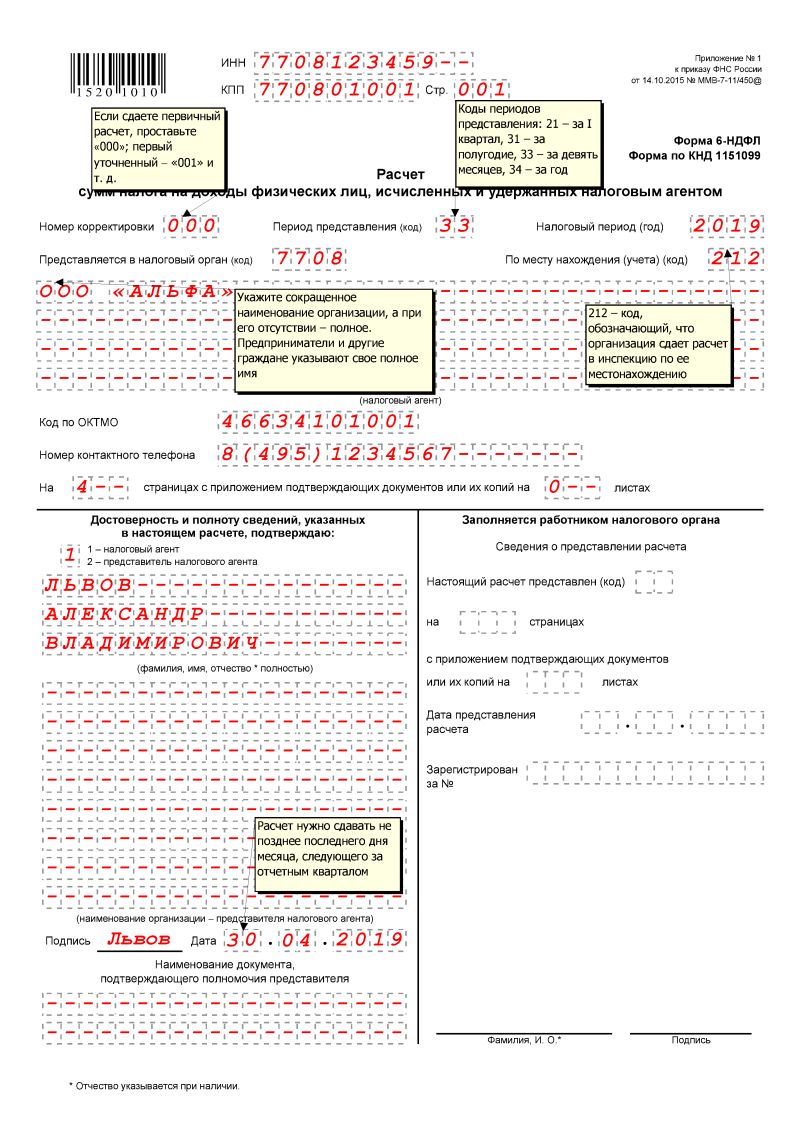

Отчет, подлежащий сдаче за 9 месяцев (3 квартал) 2019 года, следует готовить по форме, утвержденной приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450 (ред. от 17.01.2018): в 2019 году форма не изменена.

Скачать бланк 6-НДФЛ за з квартал 2019.

Порядок сдачи 6-НДФЛ в 2019 году предусматривает обязательную электронную форму отчета для тех, кто выплатил доход 25 и более физлицам.

6-НДФЛ надо сдать в налоговую не позже последнего дня месяца, следующего за отчетным периодом. То есть отчет за 9 месяцев 2019 следует сдать до 31.10.2019 включительно.

Говоря об отчете 6-НДФЛ за 9 месяцев 2019, стоит сосредоточиться на данных, которые с высокой степенью вероятности в него попадут и на особенностях их отражения. В первую очередь, это летние отпуска. Во вторую – возможные случаи применения разных налоговых ставок по НДФЛ.Разберем порядок заполнения отчета 6-НДФЛ за 9 месяцев 2019, содержащий данные по отпускам и разным налоговым ставкам «вручную».

Отчет для сдачи по каналам ТКС должен формироваться с помощью специальных ресурсов (компьютерных или онлайн), поэтому в таком отчете введенные в программу данные обычно автоматически попадают в нужные разделы и строки.

Пошаговая инструкция заполнения 6-НДФЛ в 3 квартале 2019

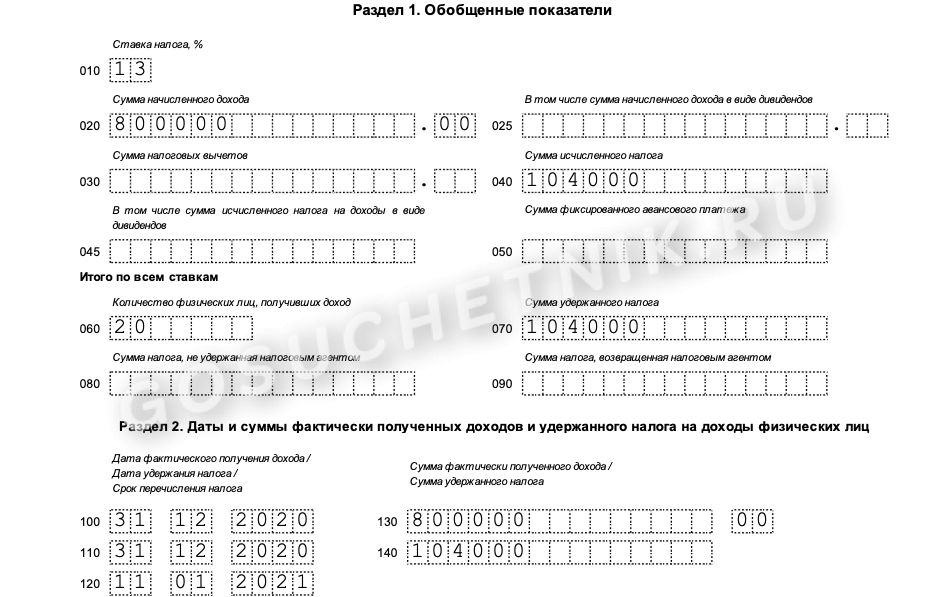

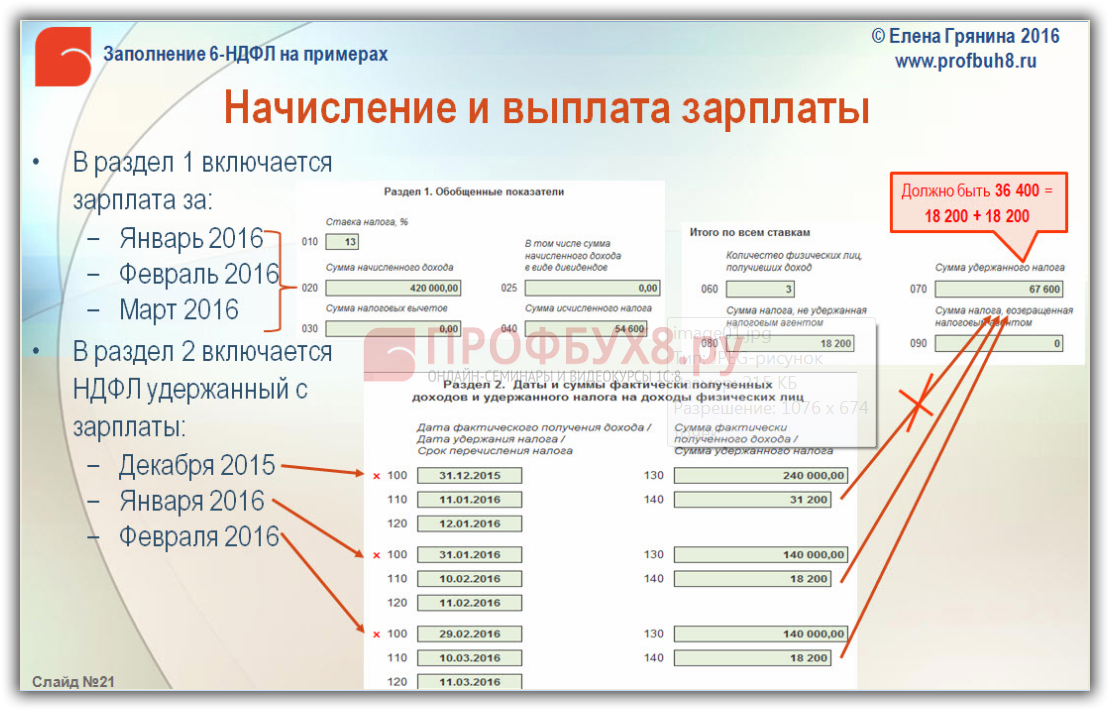

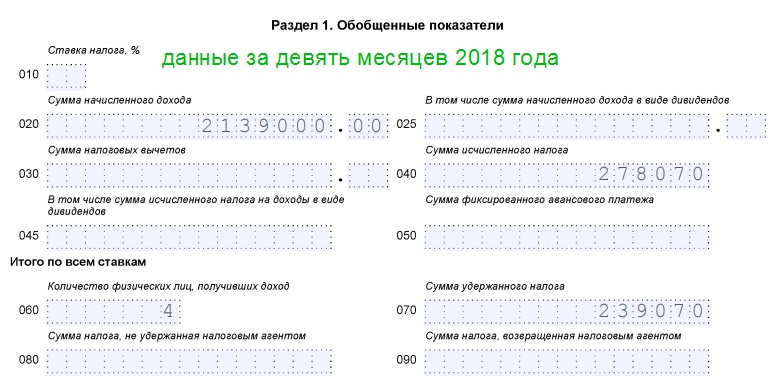

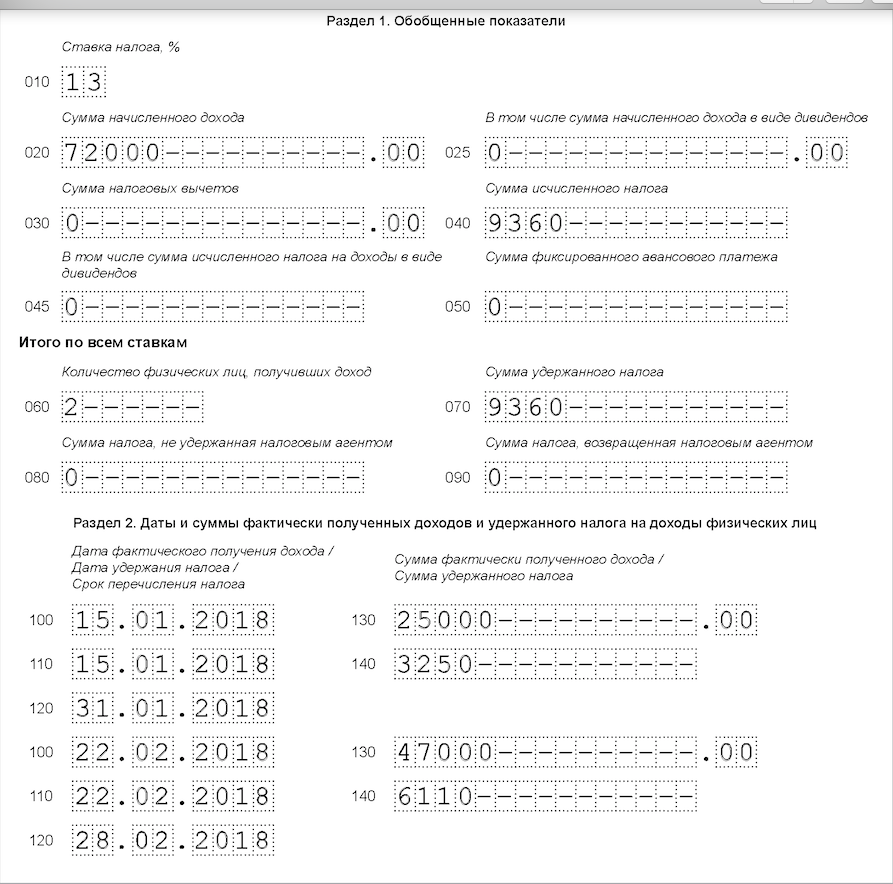

Шаг 1. Формируем раздел 1

Заполняя 6-НДФЛ, удобнее начинать с формирования раздела (разделов) 1. В декларации должно быть столько разделов 1, сколько применялось ставок НДФЛ в периоде. Период у нас составляет уже 9 месяцев, поэтому повышается вероятность того, что встречались доходы, которые облагались по разным ставкам. По каждой понадобиться предусмотреть отдельную страницу с разделами 1 отчета.

Общее число страниц затем нужно указать в титульнике. То есть даже если вы начнете заполнение 6-НДФЛ с титульного листа, вам все равно придется оставить в нем незаполненные обязательные ячейки и возвращаться к нему повторно.

Анализируем учетные данные по численности получающих от нас доходы, по суммам зарплаты и прочим доходам и по налоговым ставкам. Допустим, ставок получилось 2 (стандартная 13% и 35% по материальной выгоде сотрудника, получившего от нас заем с пониженной процентной ставкой).

- Раздел 1 на первом листе (обычно формируется с «основной» ставкой 13%). Только в разделе 1 первого листа заполняем строки 060-090!

- В следующих листах с другими ставками строки 060-090 раздела 1 не заполняются. Страницы нумеруются по порядку после 2-й (3,4 и так далее).

Шаг 2. Формируем раздел 2

Раздел 2 формируется на каждом листе с разделом 1 применительно к той ставке, на которую оформлен лист.

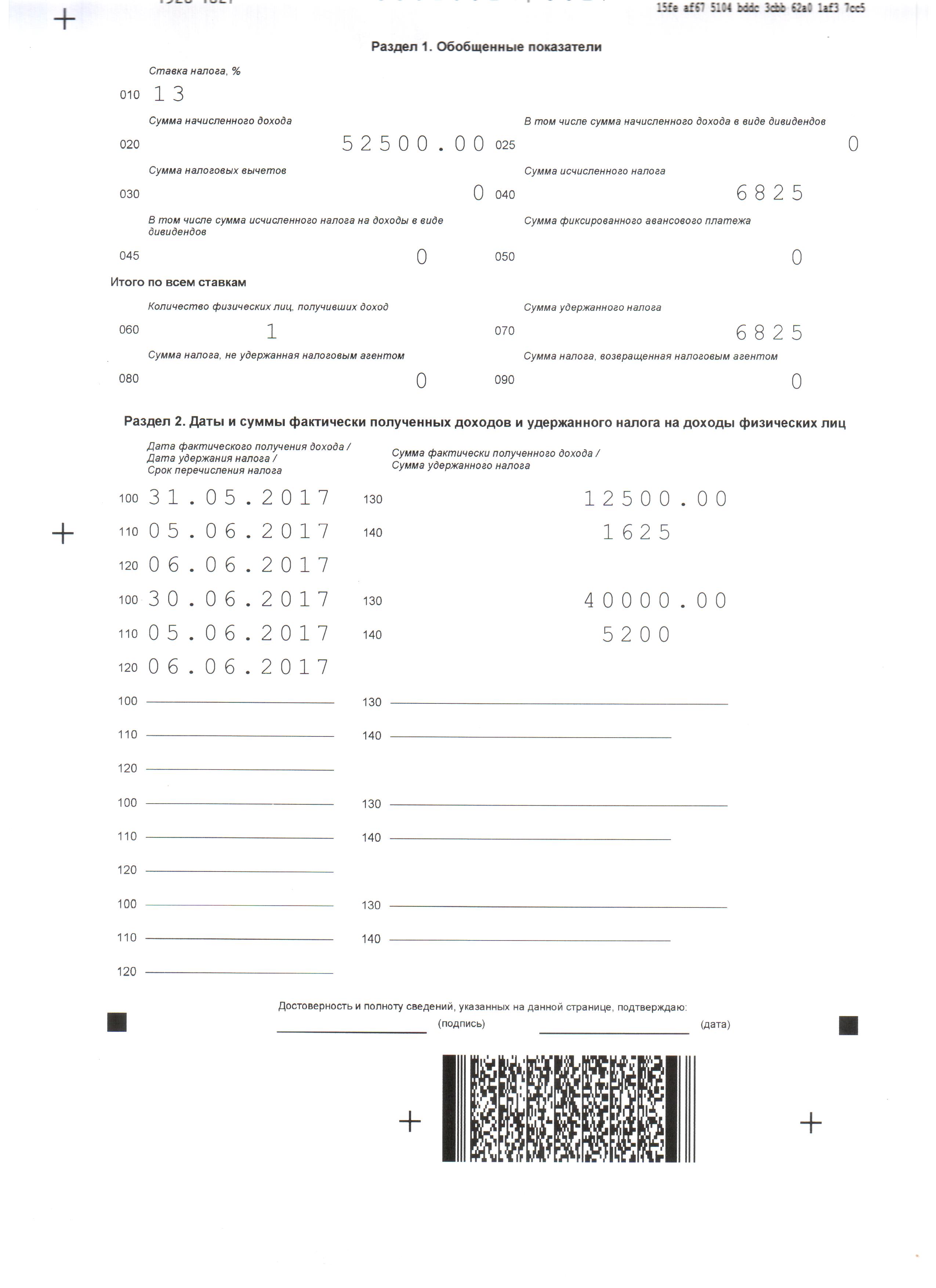

Особенностью раздела 2 в 6-НДФЛ является то, что он заполняется только по тем данным, которые относятся к последнему закончившемуся кварталу.

В случае с отчетом за 9 месяцев 2019 это третий квартал.

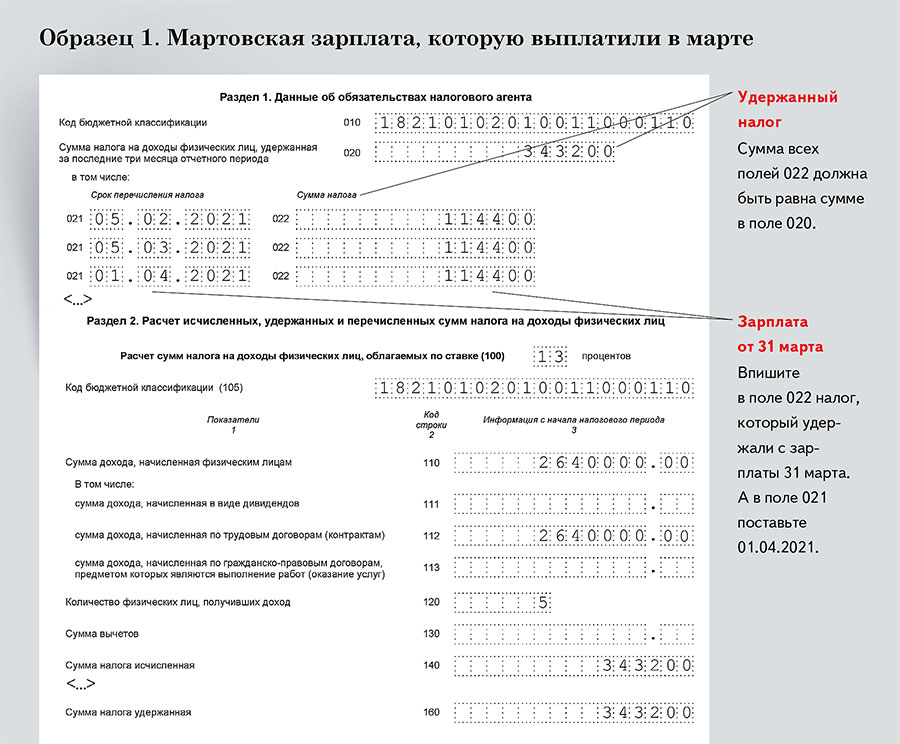

Важно:- Правильно заполнять данные по «переходящим» зарплатным доходам. Днем получения дохода по зарплате считается последний день месяца, за который зарплата начисляется. Датой удержания дохода считается день выплаты, который обычно относится уже к следующему месяцу.

Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.

Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.

То есть в отчет за 9 месяцев обычно попадают сведения по зарплате за июнь (выплаченной в июле) и не попадают данные по зарплате за сентябрь (которые будут выплачены в октябре).

- Правильно заполнять данные по отпускным (что бывает особенно актуально в 6-НДФЛ за 9 месяцев). Напомним, что при расчетах за отпуск датой получения дохода и датой удержания налога является день фактической выплаты отпускных. А вот крайней датой перечисления налога с них следует принимать последний день месяца, в котором их выплатили. Если же последний день месяца попадает на нерабочий, то срок перечисления налога переносится на ближайший за этим днем будний день.

Например, по отпускным, выплаченным за август 2019, срок уплаты НДФЛ должен быть 31.08.2019. Но это суббота (считающаяся нерабочим днем для целей переноса сроков уплаты налога), а 01.09.2019 – воскресенье (тоже выходной). Таким образом, срок перечисления налога по отпускным, выплаченным в августе 2019, переносится на 02. 09.2019. Эту дату и следует указывать в разделе 2 6-НДФЛ.

09.2019. Эту дату и следует указывать в разделе 2 6-НДФЛ.

Заполнение раздела 2 на других листах (если они есть) происходит по тем же принципам. Для корректного заполнения следует уточнить, что считается датой получения дохода и датой удержания налога для операций, отраженных в листе.

Например, если раскрываются данные по матвыгоде, облагаемой по ставке 35%, то:

- Доход от матвыгоды по займам, выданным после 01.01.2016 следует считать ежемесячно, на последний день месяца. Датой получения дохода является этот же день.

- Удерживать НДФЛ по такому доходу следует из любой ближайшей выплаты, из которой можно это сделать. В нашем примере это оказалась зарплата, поэтому даты удержания совпадают с зарплатными из предыдущего листа.

Шаг 3. Формируем титульный лист

Поскольку 6-НДФЛ является уже достаточно привычным отчетом, и титульник сформирован аналогично другим отчетам, то его заполнение по образцу особых проблем у бухгалтеров не вызывает.

Скажем только, что при заполнении графы, в которой указывается количество страниц отчета, нужно учесть и сам титульник, и все листы с разделами 1 и 2, которые пришлось заполнить на шагах 1 и 2.

Для полноты картины ответим еще на вопрос, которым часто озадачиваются начинающие бухгалтеры: какие подтверждающие документы могут предоставляться с 6-НДФЛ? На титульном листе есть графа для указания их количества.

Речь в данном случае идет о документах, которые подтверждают права представителя в случае, если отчет сдается через него. Ситуация как раз подходит к сдаче отчета на бумаге. Если отчет подается неуполномоченным на это по должности лицом (гендиром юрлица, например, или лично ИП с работниками), а кем-то еще, то этого сдающего нужно прописать в титульном листе и приложить к декларации документы, подтверждающие его права на заверение и сдачу отчета. Количество таких документов или их копий тоже указывается на титульном листе.

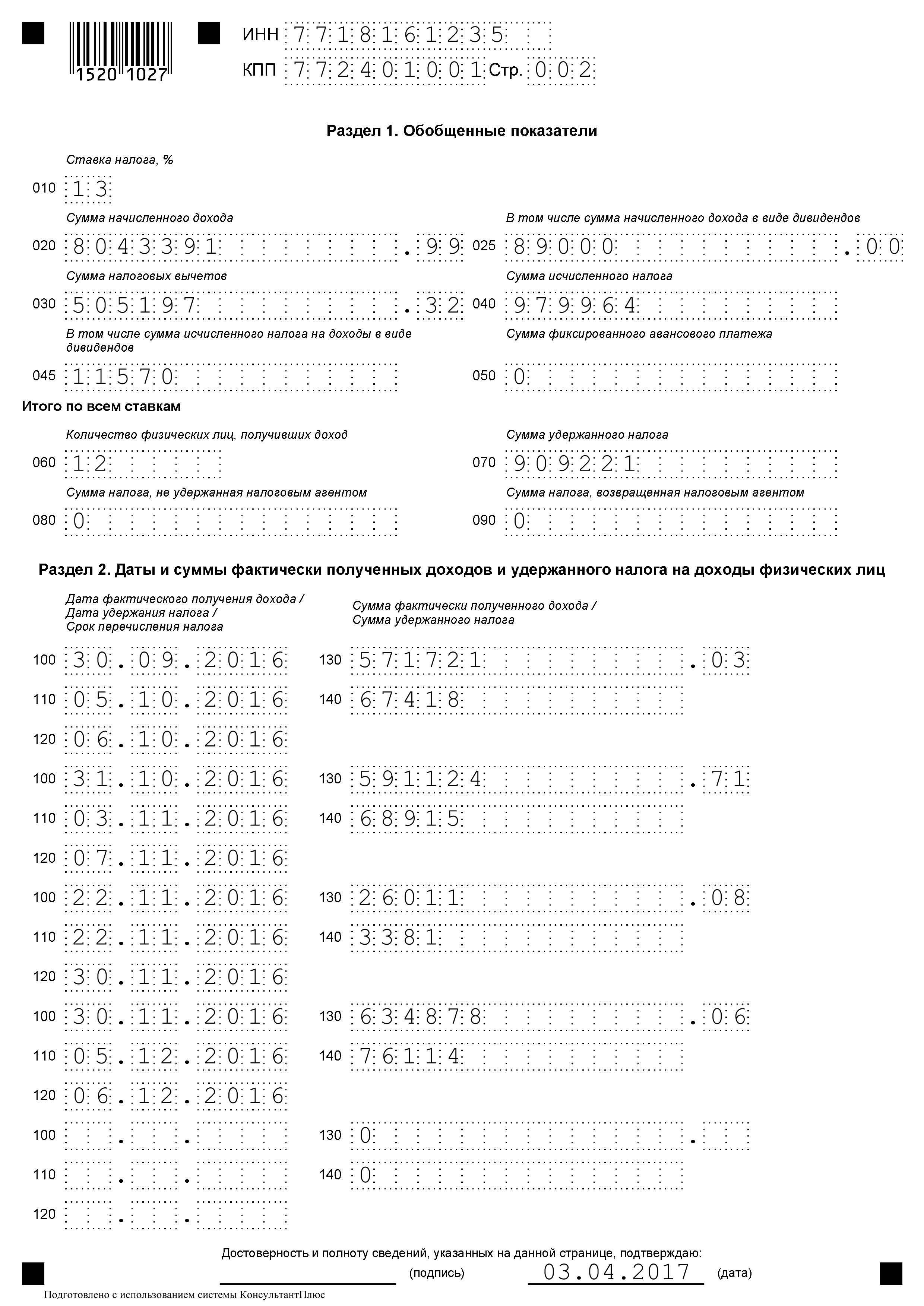

Заполненный образец 6-НДФЛ за 9 месяцев (3 квартал) 2019 скачайте здесь.

Образец заполнения 6-НДФЛ за 2020 год в 2019

6-НДФЛ как форма отчетности предоставляется предприятием ежеквартально, но есть и годовая форма 6-НДФЛ за 2020 год, составление которой имеет некоторые нюансы.

Пустой бланк 6-НДФЛ для самостоятельного заполнения можно скачать по ссылке.

Скачать несколько образцов заполнения 6-НДФЛ за год и разные кварталы можно по ссылкам:

Образец заполнения формы 6-НДФЛ в 2020 году на примереПеред тем как приступить к рассмотрению состава отчетного документа, стоит отметить, что он не изменялся с 2015 года, а значит, форма, которая подавалась предпринимателем каждый квартал года 2018, может служить образцом заполнения 6-НДФЛ за год. Она в обязательном порядке состоит из трех частей:

- Титульная часть – имеет данные о предпринимательском объекте, а также нюансах его организации и отчетного периода, за который подается.

- Обобщенная часть (1 раздел) – имеет данные общего характера о налоге за прошедший период.

- Конкретизирующая часть (2 раздел) – предназначена для данных по датам выплат дохода и удержанных и оплаченных из них налоговым суммам.

Образец заполнения 6-НДФЛ за 2020 год будет иметь данные, представленные на титульном листе. Здесь содержится полная информация по предпринимательскому объекту, форме его организации, а также принадлежности к отдельному налоговому органу. Который, кстати, наряду с отчетным периодом, а также корректировочным номером проставляется в виде кодов. Данная часть заполняется с применением правил заполнения отчетных документов, как и все остальные.

Перед тем как заполнять 6-НДФЛ за год, стоит обратить внимание, что обобщенная часть этого документа содержит данные по всем суммам начисленных предприятием доходов, а также обобщенным суммам не только удержанных и проплаченных, но и возвращенных налогов, когда такое явление имеет место быть. Данный раздел отображает и налоговую ставку, которая используется при расчетах, а также суммы тех налогов, которые предпринимательскому объекту удержать не удалось.

Третья часть рассматриваемого отчета содержит конкретные данные по суммам выплаченных доходов, а также удержанных из них налогов. В виде дат указываются не только дни фактических выплат, но и дни, в которые положено сделать перевод средств в государственный бюджет. Чтобы знать, как правильно заполнить 6 НДФЛ за год, необходимо понимать, что в последней части отображаются данные за последние три месяца отчетного года, несмотря на то, что во второй части указывались годовые данные, а также то, что указывать их необходимо с соблюдением хронологического порядка.

Большой вебинар о сложных ситуациях в заполнении 6-НДФЛ смотрите в этом видео:

Отличие годовой от квартальной формыОтчет 6-НДФЛ за год 2020 часто путают с таким же отчетом за последний квартал, но разница в этих документах очевидна и истекает даже из самого названия отчетной документации. Так, квартальная форма показывает ситуацию по обсуждаемому налогу и его уплате за квартал, а годовая, естественно, отображает данные за весь прошедший год.

Так, квартальная форма показывает ситуацию по обсуждаемому налогу и его уплате за квартал, а годовая, естественно, отображает данные за весь прошедший год.

Такой вид отчетности подается ежеквартально до конца месяца, идущего за кварталом отчетным, а вот сроки подачи годового отчета заметно отличаются и растягиваются до апреля 2020 года. Пользоваться для подачи отчетных документов последним сроком сдачи не всегда уместно, так как видов отчетности существует целая масса, что становится причиной путаницы и неразберих, нарушения общих сроков и, как следствие, наложением штрафных санкций. Так, последний срок для сдачи образца 6-НДФЛ за год пересекается с составлением квартальной отчетности, а значит, риск запутаться и не успеть вовремя для бухгалтера увеличивается.

Кто составляет и сдаетКак известно, с заполнением формы 6-НДФЛ за год сталкиваются те предпринимательские объекты, которые обязаны подавать ежеквартальные расчеты. Ими зачастую бывают работодатели, которые имеют в своем штате сотрудников и выплачивают им доход за определенную работу или выполнение обязанностей в рамках занимаемой должности.

Данная форма подлежит подаче налоговыми агентами, то есть теми лицами, которые от имени государства удерживают налог из непосредственного дохода физического лица и заботятся в последующем времени о своевременной передаче этих сумм в адрес государственного бюджета.

Сдавать отчетность необходимо, даже если была сделана всего одна выплата дохода физическому лицу и удержание из нее налога. Даже в том случае, когда выплаты были сделаны в подарочной или премиальной форме, если из такого дохода налог не был удержан налоговым агентом, то отчитаться по доходу все равно предстоит, равно как и уведомить физическое лицо о необходимости произведения самостоятельной уплаты налога.

Заполненная 6-НДФЛ за год подлежит сдаче в орган налогового контроля, который осуществил регистрацию предпринимательского объекта. Если им является индивидуальный предприниматель, то форма сдается по месту его прописки, а если организация – то по месту территориальной принадлежности и ведения деятельности.

Итак, 6-НДФЛ — форма отчетности, которая подается предпринимателями ежеквартально, а срок подачи годового документа — до первого апреля.

Заполнение 6-НДФЛ за 1 квартал и полугодие 2020 года

27 Мая 2020

Разъяснения ФНС

Из-за периода нерабочих дней у компаний, которые не работали с 30 марта до 12 мая, могут возникнуть вопросы по заполнению расчета 6-НДФЛ за 1 квартал и полугодие 2020 года. В своем письме ФНС разъяснила ряд моментов.

Расчет по форме 6-НДФЛ заполняется на отчетную дату, соответственно, за I квартал на 31 марта, за 6 месяцев – на 30 июня. В связи с нерабочими днями и переносом сроков уплаты налогов, выплаты заработной платы и отпускных за март и НДФЛ с них нужно отразить в расчетах 6-НДФЛ как за первый квартал, так и за полугодие.

Сумму отпускных за март, выплаченных работнику в марте, нужно отразить в первом разделе отчета за 1 квартал и во втором разделе за полугодие. В разделе 2 датой фактического получения дохода (строка 100) и удержания налога (110) указывается дата перечисления отпускных. Срок перечисления налога (строка 120) – 12.05.2020.

В разделе 2 датой фактического получения дохода (строка 100) и удержания налога (110) указывается дата перечисления отпускных. Срок перечисления налога (строка 120) – 12.05.2020.

Заработную плату за март, если она выплачена 10 апреля, также указывают в разделе 1 за первый квартал и разделе 2 отчета за полугодие. В этом случае раздел 2 заполняется так:

- 100 — 31.03.2020;

- 110 — 10.04.2020;

- 120 — 12.05.2020;

- 130 и 140 — суммы зарплаты и налога с нее.

В строке 120 указывается 12 мая, так как в связи с нерабочими днями эта дата – крайний срок перечисления НДФЛ с отпускных и зарплаты на март.

Напомним, что срок сдачи 6-НДФЛ за 1 квартал продлен на три месяца – до 30.07.2020.

Документ: Письмо ФНС России от 13.05.2020 N БС-4-11/7791@

Как заполнить 6-НДФЛ: инструкция

Закажите бесплатный сборник материалов «6-НДФЛ. Как правильно заполнять в 2020 году?» от КонсультантПлюс. Подборка содержит пошаговую инструкцию и образец заполнения 6-НДФЛ, порядок подачи уточненного расчета, рекомендации по отражению выплат и возврату излишне удержанного налога и т.д.

Как правильно заполнять в 2020 году?» от КонсультантПлюс. Подборка содержит пошаговую инструкцию и образец заполнения 6-НДФЛ, порядок подачи уточненного расчета, рекомендации по отражению выплат и возврату излишне удержанного налога и т.д.

ЖК «Балканы» от застройщика «Лидер Групп» в Санкт-Петербурге и Ленинградской области

Компания «Лидер Групп» возвела новый дом комфорт-класса во Фрунзенском районе, недалеко от ст. метро «Купчино», по адресу: Будапештская ул., 102.Название жилого комплекса – «Балканы» – отражает традиционный подход к топонимике района, многие улицы которого носят имена европейских столиц, других географических названий Южной Европы. Ассоциации, навевающие мечты о южном полуострове, призваны вдохнуть в будущую жизнь дома частичку солнца, тепла и радости. Название жилого комплекса проникнуто позитивом и энергией солнечных Балкан.

Проект отвечает всем стандартам комфорт-класса: подземный паркинг, куда жители дома могут спуститься на лифте прямо из жилой части, система видеонаблюдения, служба консьержей, огороженная территория комплекса, ландшафтное благоустройство двора с зонами отдыха и детскими площадками.

Увеличенные оконные проемы во всех квартирах качественно улучшают внутреннее пространство, наполняют его дополнительным светом и объемом. Коллекторная система разводки отопления в доме предусматривает скрытые в полу трубы, что облегчит работы по дизайну и ремонту квартиры.

Экологичные материалы, самые актуальные инженерные системы и решения, качественная жилая среда, где каждый квадратный метр работает на максимальный комфорт жителей – ключевые особенности нового комплекса.

ЖК «Балканы» удобно расположен в самом «сердце» Фрунзенского района, в окружении всей необходимой для жизни инфраструктуры. Всего в 5 минутах ходьбы, на пересечении улиц Бухарестской и Я. Гашека расположена станция метро «Дунайская». За 15 минут можно дойти до Балканской площади, где находится станция метро «Купчино», а также ряд крупных торгово-развлекательных центров.

За 15 минут можно дойти до Балканской площади, где находится станция метро «Купчино», а также ряд крупных торгово-развлекательных центров.

Может быть, Вам польстит, что в разные годы Вашими соседями по району могли быть Дмитрий Медведев, Эдита Пьеха, Григорий Перельман, Дмитрий Нагиев. Возможно, в будущем соседством с Вами будут гордиться потомки.

резидентов на неполный год

Резидент с неполным годом проживания – это любое лицо, которое сменило свое законное место жительства с или на Коннектикут в течение налогового года.

Жители Коннектикута с неполным годом обучения должны заполнить:

Посетите нашу страницу Индивидуальные налоговые формы, страница , чтобы найти формы и инструкции.

Если вы переехали в другой штат или выехали из него в течение налогового года, вам также может потребоваться подать декларацию за неполный год в другой штат, резидентом которого вы были в течение налогового года.

Свяжитесь с налоговым отделом этого штата для получения дополнительной информации.

ПРИМЕЧАНИЕ: Если вы изменили свое юридическое место жительства на другой штат, но продолжали сохранять постоянное место жительства в Коннектикуте в течение всего года и провели в Коннектикуте более 183 дней в совокупности в течение налогового года, вы будете считается резидентом этого года.

Какой доход подлежит обложению налогом Коннектикута?

Общие инструкции к форме CT-1040NR / PY включают информацию о том, кто должен подавать эту форму, а также другие полезные советы.

Общий доход резидента с неполным годом проживания в течение периода его или ее проживания и его или ее источник дохода в Коннектикуте в течение периода нерезидента облагаются подоходным налогом в Коннектикуте. (Источник дохода нерезидента Коннектикута определен в инструкциях к форме CT-1040NR / PY.) На резидента с неполным годом также распространяются Особые правила начисления.

В CT-1040AW, Табель распределения доходов для жителей неполного года, укажите в столбце B.Введите в столбец D любой доход, полученный вами от источника CT после того, как вы переехали в другой штат. Это сумма столбцов B и D, которую вы должны ввести в график CT-SI. Сумма из строки 30 расписания CT-SI должна быть введена в строку 6 формы CT-1040NR / PY. Это ваш источник дохода от КТ.

Специальные правила начисления

Резидент, проживающий неполный год, также подлежит особым правилам начисления. Резидент, проживающий неполный год, должен признавать и отражать статьи доходов, прибылей, убытков или вычетов по методу начисления, независимо от обычно используемого метода учета.Как правило, статья дохода подлежит особому начислению, если право на получение дохода является фиксированным, а сумма, подлежащая выплате, определяется с разумной точностью в момент изменения статуса резидента. Более подробную информацию о доходе, подлежащем особому начислению, можно найти в буклете с инструкциями к форме CT-1040NR / PY.

Расчет налога по неполногодним резидентам

Закон Коннектикута требует, чтобы резидент, проживающий неполный год, рассчитывал свой налог так же, как резидент Коннектикута – на весь доход, полученный или начисленный за весь год, независимо от того, где он был получен.Однако резидент, проживающий неполный год, будет платить только ту часть налога, которая относится к его или ее источнику дохода в Коннектикуте. Резидент, проживающий неполный год, будет пропорционально распределять налог, который будет уплачиваться со всего его или ее дохода, на основе процента дохода из источников в Коннектикуте.

Например, если подоходный налог в Коннектикуте, рассчитанный на весь ваш доход (как указано в строке 5 или строке 6 (в зависимости от того, что больше) формы CT-1040NR / PY), составлял 1000 долларов США, но вы были резидентом неполный год и только 50 % вашего дохода был получен в то время, когда вы были резидентом Коннектикута, ваш налогооблагаемый доход в Коннектикуте будет составлять 50% от 1000 долларов США или 500 долларов США.

Этот метод расчета позволяет резиденту неполного года облагаться налогом по той же ставке, что и резиденту, с учетом тех же освобождений и налоговых льгот, доступных резиденту с тем же уровнем дохода, но требует уплаты налога только в отношении к проценту от общего дохода, полученного от этого государства. Этот метод налогообложения, также используемый в Нью-Йорке и Калифорнии, а также в других штатах, предназначен для справедливого сбора только суммы налога, причитающейся Коннектикуту.

Если супруги имеют разное место жительства

Если один из супругов является резидентом неполного года, а другой – нерезидентом или резидентом в течение всего года, супруг, который является резидентом неполного года, должен подать форму CT-1040NR / PY как резидент на неполный год, используя регистрацию статус женат, подача отдельно, даже , если они подадут совместную федеральную налоговую декларацию. (Если у другого супруга есть требование к подаче, этот супруг должен подать декларацию нерезидента или резидента (в зависимости от того, что подходит) в качестве подачи отдельно.) Аналогичным образом, если оба супруга являются резидентами неполный год, но они переехали в Коннектикут или выехали из него в разные даты, они должны подавать как состоящие в браке документы отдельно, даже если они подают совместную федеральную налоговую декларацию. В обоих случаях супруги могут подавать , а не как «совместную регистрацию брака» для целей подоходного налога Коннектикута.

Например, если вы прожили неполный год в Коннектикуте и должны подавать декларацию в Коннектикуте, а ваш супруг (а) был нерезидентом Коннектикута и не имел дохода от источника в Коннектикуте, вы должны заполнить форму CT-1040NR / PY как «отдельно для Коннектикута. только «если вы и ваш супруг (а) подадите совместную федеральную налоговую декларацию.Если ваш (а) супруг (а) является нерезидентом с источником дохода в Коннектикуте, он или она также должны подать форму CT-1040NR / PY как «подачу отдельно». Вы должны подать налоговую декларацию о доходах в Коннектикуте, если:

Ваша доля в федеральном скорректированном валовом доходе превышает 12 000, или долларов США

Если ваша доля составляет 12000 долларов или меньше, но у вас был подоходный налог в Коннектикуте, удержанный из заработной платы или произведена расчетная оплата подоходного налога Коннектикута, или

У вас есть федеральное альтернативное минимальное налоговое обязательство.

В строке 1 формы CT-1040NR / PY вы должны указать только свою долю скорректированного федерального валового дохода. Чтобы определить вашу долю в федеральном скорректированном валовом доходе, вам следует пересчитать ваш федеральный скорректированный валовой доход, заполнив предварительную федеральную налоговую декларацию, как если бы вы подали отдельно для целей федерального подоходного налога как состоящие в браке.

Заполняя Рабочий лист CT-1040AW, включите в столбец A только те статьи дохода, которые включены в вашу долю скорректированного федерального валового дохода, указанного в строке 1.В столбце B введите доход из столбца A, который был получен или начислен в течение периода вашего проживания. Введите разницу между суммами в столбцах A и B, в столбце C. В столбце D введите любую часть столбца C, которая была доходом из источника в Коннектикуте, который вы получили или накопили, когда вы были нерезидентом Коннектикута.

При расчете налога используйте графу «отдельная подача».

Если вы работали в другом штате, пока жили в Коннектикуте

Если вы работали в другом штате, в то время как вы были резидентом Коннектикута, и вы платили подоходный налог этому штату, заполните Приложение 2 формы CT-1040NR / PY, чтобы потребовать возмещения налогов, уплаченных другому штату.Вы можете претендовать только на возмещение налогов, уплаченных другому штату с заработной платы, полученной в этом штате в то время, когда вы были резидентом Коннектикута. Вы должны приложить копию возврата, поданного в другой штат, чтобы подтвердить свое требование о кредите.

Требуются ли расчетные платежи?

Резидент с неполным годом, который будет должен 1000 долларов или более по подоходному налогу в Коннектикуте, после вычета подоходного налога Коннектикута, удержанного в течение налогового года, и с учетом любого сквозного налогового кредита для юридических лиц и кредита на налоги, уплаченные в другую юрисдикцию на доход, полученный в этой юрисдикции, должен уплачивать расчетный налог на прибыль.Как правило, необходимо внести четыре платежа: 15 апреля, 15 июня, 15 сентября и 15 января. Для этой цели используется форма CT-1040ES «Купоны на расчетные выплаты подоходного налога в Коннектикуте». Рабочий лист объясняет расчет налога на налогооблагаемый доход Коннектикута для резидентов, нерезидентов и резидентов с неполным годом.

Подайте заявление на подачу заявления о подоходном или фидуциарном налоге штата Массачусетс

Военнослужащие, проходящие службу в зоне боевых действий (или госпитализированные в связи с прохождением службы) в установленный срок, автоматически получают продление для подачи налоговой декларации и уплаты причитающихся налогов.Период продления начинается после того, как вы:

- Выйти из зоны боевых действий или

- Вы выписаны из больницы.

Вы можете добавить в файл дополнительные 180 дней, начиная со дня, когда вы впервые вошли в зону боевых действий.

Обозначенные боевые зоны включают / включают:

- Персидский залив

- Косово

- Афганистан

- Синайский полуостров Египта

С вас не будут взиматься проценты по налогам или штрафы в течение периода продления.Расширение для файловых деклараций также применяется к супругам личного состава, несущим службу в районах боевых действий, если подано совместное заявление.

Чтобы запросить продление времени для подачи декларации или уплаты налога, напишите «COMBAT ZONE» на конверте подоходного налога и в верхней части декларации о подоходном налоге, которую вы нам представляете. Если вы подаете заявку в электронном виде, напишите «COMBAT ZONE» рядом со своим именем или в адресной строке (при необходимости) вместе с датой развертывания.

Срок подачи налоговых деклараций Массачусетса и уплаты налога совпадает с федеральной датой и рассчитывается следующим образом:

Прокрутка влево Прокрутка вправо| Описание | Расчет | |

|---|---|---|

| 1. | Дата начала – это дата ухода из района боевых действий (или, если применимо, дата окончания боевых действий в районе боевых действий). | Дата выхода из района боевых действий |

| 2. | Добавьте не менее 180 дней после указанной выше даты начала. | + 180 дней |

| 3. | Добавьте дни, которые у вас оставались для подачи с 1 января по 15 апреля до выезда в зону боевых действий (до 105 дней). | + (до 105 дней, оставшихся до окончания сезона подачи) |

| 4. | Добавьте количество дней, проведенных в больнице, если таковые были. Любой период непрерывной госпитализации в результате травм во время службы, включая госпитализацию за пределами США и любой период госпитализации на срок до 5 лет в Соединенных Штатах. Это не касается супругов. | + (Количество дней пребывания в больнице) |

| 5. | Добавьте дни, проведенные в статусе пропавшего без вести (пропавший без вести или военнопленный), если таковые имеются. | + (Дней, потраченных без вести) |

| 6. | Узнайте общее количество дней, в течение которых вы должны подать налоговую декларацию и уплатить налог, начиная с даты вашего отъезда. | = Дней, которые у вас есть с даты отъезда, чтобы подать и заплатить |

FAQ по налогу на прибыль | Налоговое управление штата Нью-Хэмпшир

Нужна помощь?

Звоните (603) 230-5920Пн – Пт с 8:00 до 16:30

Что такое налог на прибыль бизнеса (BPT)?

Для налоговых периодов, заканчивающихся до 31 декабря 2016 г., 8.Налог в размере 5% взимается с доходов от ведения коммерческой деятельности в штате Нью-Гэмпшир. Для предприятий с несколькими штатами доход распределяется с использованием взвешенного коэффициента продаж, равного двум, а также факторов заработной платы и собственности. Организации, ведущие унитарный бизнес, должны использовать комбинированную отчетность при подаче налоговой декларации в штате Нью-Гэмпшир.

Для налоговых периодов, заканчивающихся 31 декабря 2016 г. или позднее, ставка BPT снижается до 8,2%. Для налоговых периодов, заканчивающихся 31 декабря 2018 г. или позднее, ставка BPT снижается до 7.9%. Для налоговых периодов, заканчивающихся 31 декабря 2019 г. или позднее, ставка BPT снижается до 7,7%.

График ставок BPT и BET

Кто платит BPT?

Каждая коммерческая организация, организованная для получения прибыли или для получения прибыли, осуществляющая коммерческую деятельность в пределах государства, подлежит обложению этим налогом. Однако организации, чья валовая выручка от всей своей деятельности составляет 50 000 долларов или меньше, не обязаны подавать декларацию.

Когда нужно вернуть BPT?

Для налоговых периодов, начинающихся после 31 декабря 2015 года, отчеты партнерства должны быть поданы на 15-й день 3-го месяца после окончания налогового периода.Корпоративные, имущественные, фидуциарные и комбинированные отчеты должны быть поданы на 15-й день 4-го месяца после окончания налогового периода.

Должен ли я производить расчетные платежи?

Требуются четыре оценки с уплатой 25% каждая на 15-й день 4-го, 6-го, 9-го и 12-го месяцев налогового периода для любого налогового обязательства, превышающего 200 долларов.

Обязан ли я платить смету в течение моего первого года?

Да, если налоговое обязательство превышает 200 долларов, но вы можете претендовать на исключение из штрафа в соответствии с RSA 21-J: 32, IV (d), заполнив форму DP-2210/2220.

Куда мне обращаться с вопросами?

Позвоните в службу налогоплательщиков по телефону (603) 230-5920.

У меня есть собственник; Могу ли я разделить доход от аренды между собой и женой?

Нет, за исключением случаев, когда существуют два отдельных и разных предприятия. См. Кодекс административных правил NH, ред. 307.04 (e).

Должен ли я подавать декларацию BPT, если мой доход от продажи в рассрочку составляет менее 50 000 долларов?

Требования к подаче документов определяются в год продажи для всех лет, независимо от года получения дохода.Таким образом, если валовой доход от бизнеса превышает 50 000 долларов в год продажи, независимо от суммы, полученной в последующие годы, вы должны подавать документы до тех пор, пока не будут представлены все взносы. См. Кодекс административных правил NH, ред. 302.07 (f).

Относятся ли в Нью-Гэмпшире к корпорациям Sub-S иначе, чем к корпорациям C в налоговых целях?

Нет, корпорации Sub-S рассматриваются так же, как корпорации C. Сквозные статьи в Приложении K включаются в корпоративный доход при определении налогооблагаемой прибыли бизнеса.

Все ли федеральные таблицы должны быть приложены к декларациям?

Да. Все федеральные расписания должны быть включены в исходные и измененные отчеты. Право собственности должно включать Таблицы C, D, E, F, 4797, 6252, если применимо. Для получения дополнительной информации см. «Общие инструкции» в соответствующем налоговом году на странице «Формы и инструкции» нашего веб-сайта.

Как рассчитать переходящий чистый операционный убыток (NOL)?

Для целей расчета суммы любого вычета переходящего остатка NOL, разрешенного в соответствии с RSA 77-A: 4, XIII для налоговых периодов, заканчивающихся 1 июля 2005 г. или позднее, раздел 172 Налогового кодекса, действующий 31 декабря 1996 г., должен быть последовал.Для налоговых периодов, закончившихся до 1 июля 2005 г .:

(1) Любая сумма убытка сначала переносится на те налоговые годы, которые требуются Налоговым кодексом США, без применения выборов в разделе 172 (b) (3) и применяется к любому доходу в налоговых годах перенесенного налога до любых оставшихся убыток переносится как вычет NOL.

(2) Перенос убытков, как предусмотрено в пункте (1) выше, не приводит ни к допустимому вычету NOL в годы переноса, ни к возврату ранее уплаченных налогов.Исправленный возврат, поданный для таких целей, запрещен.

(3) Неспособность коммерческой организации перенести NOL обратно и применить их к доходу предыдущих прибыльных лет приведет к тому, что убыток будет считаться полностью погашенным в год (годы) переноса.

Как рассчитывается перенос NOL?

NOL распределяется по годам в соответствии с RSA 77-A: 3. NOL может быть перенесен только на 10 лет, следующих за годом убытка.Сумма NOL, созданная в налоговом году, которая может быть перенесена на будущие периоды, ограничена следующим образом:

| Дата: | Максимальная сумма: |

|---|---|

| 30.06.2003 или ранее | 250 000 долл. США |

| 01.07.2003 – 30.06.2004 | 500 000 долл. США |

| 01.07.2004 – 30.06.2005 | 750 000 долл. США |

| 01.07.2005 – 31.12.2012 | 1 000 000 долл. США |

| 01.01.2013 или позже | 10 000 000 долл. США |

Требуется ли форма вычета DP-132, NOL?

Да, за год используется вычет NOL.Вы должны предъявить подтверждение заявленного года убытков.

Могу ли я внести поправку в NOL и получить возмещение?

Нет. Чистые операционные убытки должны переноситься на 3 года только для целей определения переносимой суммы для налоговых периодов, заканчивающихся до 1 июля 2005 г. См. «Как рассчитать чистый операционный убыток (NOL)?» выше.

Может ли Управление по финансам развития сообщества NH (CDFA) быть использовано против налога на BPT и бизнес-предприятия?

Да. Для получения дополнительной информации позвоните в службу налогоплательщиков Налогового управления штата Нью-Гэмпшир по телефону (603) 230-5920 или посетите веб-сайт NH CDFA www.nhcdfa.org.

Должно ли при подаче формы DP-2210/2220 использоваться одно и то же исключение во всех четырех кварталах?

Нет, каждый квартал стоит сам по себе.

Что такое унитарный бизнес?

Унитарный бизнес определяется в RSA 77-A: 1 XIV как «одна или несколько связанных бизнес-организаций, занимающихся коммерческой деятельностью как в пределах этого государства, так и за его пределами, среди которых существует единство собственности, работы и использования или взаимозависимость в их деятельности. функции.См. Кодекс административных правил NH Rev 300 Единство собственности; Единство действия; Единство использования; Взаимозависимость в их функциях.

Что означает нексус?

Требуется ли организация подачи налоговых деклараций, зависит от того, связана ли она с государством. Nexus определяется как некоторая определенная связь или минимальная связь между государством и организацией, которую оно стремится обложить налогом. Если вы ведете бизнес за пределами штата, который продает или сдает в аренду материальное личное имущество в этом штате, см. Кодекс административных правил NH, ред. 304.01 для наглядного списка тех видов деятельности, которые создают взаимосвязь.

Федеральные требования к подаче некоммерческих организаций

Большинство благотворительных некоммерческих организаций, признанных освобожденными от налогов, обязаны подавать годовую информационную декларацию в IRS . (Исключений очень мало: церковные и правительственные организации не обязаны подавать.) Форма 990 IRS является общедоступным документом, поэтому убедитесь, что правление вашей некоммерческой организации рассматривает ее перед подачей, и что она выполнено продуманно и аккуратно.Посетите веб-сайт IRS для получения рекомендаций по ежегодной отчетности по форме 990. Если некоммерческая организация зарегистрирована в штате, но никогда не была признана IRS как «освобожденная от налогов», то она не обязана подавать ежегодную информацию. вернуться с IRS. Примечание. И наоборот, даже если ваша организация соответствует одному из немногих исключений из обязательной ежегодной подачи в IRS, ей, возможно, придется ежегодно подавать формы в том штате, где она зарегистрирована или где она участвует в деятельности по сбору средств .См. Информацию о необходимых государственных документах.

Большинство небольших освобожденных от налогов организаций с валовой выручкой, которая обычно составляет 50 000 долларов США или меньше, должны заполнить форму IRS 990-N, известную как «электронная открытка».

Исключения из этого требования к регистрации включают:

Фон

Информационные декларацииIRS известны как «серия 990», потому что существует несколько форм, в которых используется номер 990, включая форму 990, форму 990-EZ и форму 990-N для самых маленьких некоммерческих организаций.

Сроки подачи федеральной заявки

Форма 990 благотворительной некоммерческой организации должна быть подана в IRS 15 -го числа 5-го месяца после окончания финансового года некоммерческой организации.

Что произойдет, если наша некоммерческая организация не подаст заявку?

Если благотворительная некоммерческая организация не подает заявление 990 вовремя, могут быть предусмотрены штрафные санкции за несвоевременную подачу и налоговые обязательства по подоходному налогу. Если некоммерческая организация не подает заявку в течение трех лет подряд, ее статус освобождения от налогов автоматически отменяется. Выучить больше.

- IRS публикует список организаций, чей статус освобождения от налогов был автоматически отменен из-за непредставления необходимой формы 990, 990-EZ, 990-PF или формы 990-N ( e-Postcard ) в течение трех лет подряд. .

- Используйте форму 8868, чтобы запросить автоматическое продление срока подачи документов на 6 месяцев.

- Срок сдачи 990-N не может быть продлен, но штраф за опоздание не предусмотрен.

Утрата статуса освобождения от налогов: Организации, утратившие статус освобождения от налогов, больше не имеют права на получение не подлежащих налогообложению взносов и могут быть обязаны платить корпоративный подоходный налог. Узнайте, что делать, если статус вашей некоммерческой организации был отменен.

ресурсов

Указатель практики

Должен ли совет директоров проверять годовой отчет перед IRS? В обновленной форме 990 в разделе B, строка 11 спрашивается: «Предоставляла ли организация копию своей формы 990 всем членам своего руководящего органа до подачи формы?» Далее в форме предлагается организация «описать процесс, используемый организацией для проверки» формы 990.«В результате многие некоммерческие организации выбирают базовую финансовую политику, которая требует полного рассмотрения Правлением формы 990 перед ее подачей в IRS. Прочтите о других методах надлежащего управления, применяемых в форме 990.

Требования к подаче | Департамент доходов штата Джорджия

постоянных жителей

Вы должны подать налоговую декларацию о доходах в Грузии, если применимо одно из следующих условий:

- Вы должны подать федеральную налоговую декларацию

- У вас есть доход, облагаемый подоходным налогом в Джорджии, но не облагаемый федеральным подоходным налогом

- Ваш доход превышает стандартный вычет и личные льготы Грузии

Резиденты, проживающие в течение всего года, облагаются налогом на весь доход, за исключением дохода, освобожденного от налогообложения, независимо от источника или места получения.Вы должны подать налоговую декларацию в Грузии, если:

- Вы должны подать федеральную налоговую декларацию;

- У вас есть доход, облагаемый подоходным налогом Джорджии, который не облагается федеральным подоходным налогом;

- Ваш доход превышает стандартный вычет и личные льготы, указанные ниже:

Не замужем, глава семьи или соответствующая вдова

- До 65 лет, не слепой – 7300 долларов

- До 65 лет и слепых – 8 600 долларов

- 65 и старше, не слепой – 8600 долларов

- 65 и старше, и вслепую – 9 900 $

Женат, подающий заявку

- Оба до 65 лет, не слепые – 13 400 долларов

- Один 65 и старше, не слепой – 14 700 долларов

- Оба до 65 лет, оба вслепую – 16000 $

- Оба до 65 лет, один блайнд – 14 700 $

- Оба 65 и старше, не слепой – 16000 долларов

- Один 65 и старше, и слепой – 16000 долларов

- Один 65 и старше, оба вслепую – 17 300 долларов

- И 65 лет и старше, и вслепую – 18 600 $

Подача документов в браке Раздельное

- До 65 лет, не слепой – 6700 долларов

- До 65 лет, и слепой – 8000 долларов

- 65 и старше, не слепой – 8000 долларов

- 65 и старше, и вслепую – 9 300 $

Эти требования применяются до тех пор, пока вы легально проживаете в Грузии, даже если вы временно отсутствуете или проживаете за пределами штата.Допускается зачет налогов, уплаченных другому государству. См. Рабочий лист на стр. 19 для получения дополнительной информации.

Эти требования применяются до тех пор, пока вы легально проживаете в Грузии, даже если вы временно отсутствуете в штате или временно проживаете за пределами штата. Даже если ваш доход может быть меньше требований к регистрации (личное (-ые) освобождение (-я) плюс стандартный вычет), вы можете подать декларацию, чтобы получить возмещение удержанного налога.

жителей неполного года

Если вы являетесь законным резидентом Грузии только часть налогового года и должны подавать федеральную налоговую декларацию, вы должны подать индивидуальную налоговую декларацию по форме 500 штата Джорджия.Вы должны заполнить Приложение 3, чтобы определить свой налогооблагаемый доход в Грузии. Полное объяснение того, как рассчитать налог для резидентов, проживающих неполный год, можно найти в буклете с инструкциями.

Нерезиденты

Нерезиденты, которые работают в Грузии или получают доход из источников в Грузии и обязаны подавать федеральную налоговую декларацию, должны подавать индивидуальную налоговую декларацию по форме 500 штата Джорджия.

Некоторые примеры источников дохода в Грузии:

- Заработная плата

- Выигрыши в лотерее Джорджии

- Доход от потоков через организации (S-корпорации, партнерства, LLC, трасты и поместья

- Арендная плата

Если вы являетесь законным резидентом другого штата, вы не обязаны подавать декларацию о доходах в штате Джорджия, если:

- Ваша единственная деятельность для получения финансовой выгоды или прибыли в Грузии заключается в предоставлении услуг в Грузии работодателю в качестве наемного работника

- Компенсация за оказанные услуги не превышает менее пяти процентов заработной платы на всех местах или 5000 долларов.00

Полное объяснение того, как рассчитать налог для нерезидентов, представлено в буклете с инструкциями.

Военнослужащие

Военнослужащие, являющиеся резидентами Грузии, облагаются подоходным налогом Грузии со всех доходов, независимо от источника или места их получения, если иное не предусмотрено законодательством Грузии. См. Буклет с инструкциями для получения дополнительной информации, включая информацию для супругов военнослужащих-нерезидентов.

Дополнительные требования к подаче документов приведены в буклете IT-511 по индивидуальному подоходному налогу.

Вторая проверка налоговой льготы на ребенка здесь. Но подходите ли вы? 3 способа проверить

Родители новорожденных, рожденных в этом году, могут получить авансовые платежи по налоговому кредиту на ребенка.

Сара Тью / CNETСегодня утром на банковские счета были зачислены деньги второго раунда налоговых льгот на детей.Но большой вопрос в том, имеете ли вы и ваша семья право на получение денег? И правильный ли утренний чек? Ежемесячные авансовые платежи основываются на вашей налоговой декларации за 2020 год, а размер суммы зависит от конкретных требований к доходу и возрасту.

Некоторые родители получали до 300 долларов на ребенка и больше ежемесячных выплат до декабря. Семьи могут рассчитывать на вторую половину общей суммы во время налогового периода. Но предоплата не обязательна. Если вы получили сегодняшний чек и больше не соответствуете требованиям, вы можете отказаться, чтобы избежать выплаты налогов в IRS или получить единовременную выплату при возврате налога.

Если вы обнаружите, что имеете право, вы можете проверить, сколько вы получите до этого, с помощью нашего калькулятора, чтобы получить быструю оценку. Если нет, вы можете использовать портал обновлений IRS, чтобы отказаться от участия сейчас и избежать риска возврата налогов в следующем году. Мы расскажем вам, как лучше всего проверить ваше право на участие, как использовать ID.me для управления своими платежами и почему вы можете отказаться от авансовых проверок в этом году. Эта история обновлена.

1. Прочтите письма налогового кредита на ребенка от IRS о вашей общей сумме и праве на него

Около 97% работающих семей имеют право на получение налогового кредита на ребенка, и соответствующие семьи должны были получить хотя бы одно письмо от IRS.Это означает, что агентство определило, что вы имеете право на получение налоговых льгот на детей, на основании своей федеральной налоговой декларации за 2019 или 2020 годы. В этом случае вы автоматически получили бы первый июльский платеж, если бы вы еще не отказались от него.

Если вы обычно не подаете налоговую декларацию, IRS может использовать любую информацию, которую вы отправили через Интернет с помощью инструмента, не связанного с заполнением налоговой декларации. Белый дом также запустил сайт ChildTaxCredit.gov, который включает пошаговое руководство на нескольких языках, которое поможет родителям использовать этот инструмент.Так что да, даже если вы не подали налоговую декларацию, вы все равно можете получать ежемесячные авансовые платежи в этом месяце.

В первом письме IRS (см. Образцы PDF-документов 6416 или 6416-A) семьям говорилось, что они могут иметь право на участие. Во втором письме (см. Образец PDF 6417) семьям была дана индивидуальная оценка их ежемесячных авансовых платежей в течение оставшейся части этого года. Если вы получили эти письма, вам не нужно ничего делать, кроме как сохранить их на случай, если вам понадобится сослаться на них позже. Если вы не получили письмо, пока не беспокойтесь; есть другие способы проверить свое право на участие.

Сейчас играет: Смотри: Налоговая скидка на ребенка: все, что мы знаем

4:17

2. Проверьте свое право на участие с помощью порталов IRS.

IRS имеет несколько онлайн-порталов и инструментов, которые помогут вам получить деньги налогового кредита для вашего ребенка.Интерактивный помощник по определению прав на участие в программе – это самый быстрый способ для семей узнать, соответствуют ли они требованиям, ответив всего на несколько коротких вопросов. Вам понадобится последняя налоговая декларация, чтобы проверить, имеете ли вы право на участие в программе. Но если с тех пор какая-либо информация изменилась, вам нужно будет использовать другой инструмент, чтобы убедиться, что IRS имеет самую последнюю информацию.

Другой онлайн-инструмент, Портал обновлений детских налоговых кредитов, также позволяет вам проверить, имеете ли вы право на получение помощи и свою историю платежей. Вы можете использовать его для принятия решения об отказе от ежемесячных авансовых платежей и для добавления информации о прямом депозите.Вскоре вы сможете добавлять новую информацию и исправлять или обновлять устаревшие данные, такие как количество детей, которые у вас есть, или ваш доход.

Также есть инструмент без заполнения для тех, кто не подавал налоговую декларацию за 2020 год и не планирует это делать. Несмотря на некоторую критику в отношении того, что он неудобен для пользователя, в нем отсутствует испанская версия и он плохо работает на смартфонах, инструмент без заполнения – один из способов, с помощью которого семьи с низкими доходами могут предоставить информацию в IRS, чтобы убедиться, что они получают оплата.

Если IRS сообщит, что ваше право на участие в программе рассматривается, вы не начнете получать платежи, пока не будете одобрены.Вы можете проверить свой статус на портале обновления детских налоговых льгот. Если IRS не сможет подтвердить право на участие в этом году, вы получите полную сумму налогового кредита на ребенка при подаче налоговой декларации в следующем году.

С другой стороны, если вы обнаружите, что не имеете права или не уверены, у вас еще есть время отказаться от участия до следующего платежа. Вам нужно будет отказаться перед предстоящей проверкой, чтобы избежать получения следующего платежа, но это единовременное действие. IRS планирует добавить возможность повторной регистрации в сентябре.Вот сроки, о которых следует помнить.

Сроки отказа от налоговой скидки на ребенка

| Дата платежа | Крайний срок отказа от участия |

|---|---|

| 15 июля | 28 июня |

| Авг.13 | Авг.2 |

| 15 сентября | Авг.30 |

| 15 октября | Октябрь4 |

| 15 ноября | Ноябрь1 |

| 15 декабря | Ноябрь29 |

3. Подсчитайте общую сумму налогового кредита на ребенка

Даже если ваша первая налоговая проверка ребенка будет отправлена по почте, вы можете довольно легко сделать обоснованное предположение о своем квалификационном статусе. Мы думаем, что самый быстрый способ – использовать наш калькулятор налоговых льгот на детей.Просто введите свой годовой доход и количество детей. Не волнуйтесь – калькулятор является частным и анонимным, он не хранит и не использует вашу личную информацию.

По большей части калькулятор подскажет, что вам нужно знать. Тем не менее, есть некоторые отклоняющиеся требования, которые могут возникнуть. Например, в некоторых случаях возможно, что ваш доход дисквалифицирует вас.

И хотя родители новорожденных, как правило, имеют право на получение полной суммы, это может измениться, если у вас будет совместная опека над ребенком.Гражданство США также играет роль, поэтому, если кто-то из ваших детей усыновлен из другой страны, вам нужно убедиться, что вы знаете все правила, применимые к детям.

Более подробную информацию можно найти здесь, чтобы узнать, должен ли ваш штат вам деньги, как вы можете вернуть деньги на покрытие расходов по уходу за ребенком и можете ли вы получить возмещение за налоговые льготы по безработице.

Лица, получающие зарплату более 13 лакхов в год, чтобы сэкономить при новом налоговом режиме

НЬЮ-ДЕЛИ: Лица, имеющие годовой доход от заработной платы более 13 лакхов и пользующиеся вычетами до 2 лакхов, сэкономят на своих налоговых расходах, если они выберут в отношении нового налогового режима, предложенного в бюджете, сообщили в воскресенье источники в правительстве.Для тех, кто зарабатывает 12 тысяч рупий и меньше и пользуется вычетами до 2 тысяч рупий, старая налоговая система будет выгодна, поскольку налоговые расходы будут меньше по сравнению с предлагаемой новой структурой.Согласно данным, 5,3 кроров налогоплательщиков из 5,78 кроров потребовали удержания менее 2 лакхов (стандартный вычет, резервный фонд, проценты по жилищному кредиту, взносы в национальную пенсионную схему, страхование жизни, медицинское страхование и т. Д.) При подаче документов. налоговые декларации о доходах.

Это означает, что около 90 процентов налогоплательщиков фактически требуют удержания менее 2 лакхов.

Предлагая необязательную более низкую ставку подоходного налога для физических лиц, министр финансов Нирмала Ситхараман в бюджете на 2020-2021 годы предложила новые налоговые плиты в размере 15 процентов и 25 процентов в дополнение к существующим 10, 20 и 30 процентам. .

В соответствии с предлагаемой таблицей налогов годовой доход до 2,5 лакхов не облагается налогом.

Те люди, которые получают зарплату от 2,5 до 5 лакхов, будут платить 5-процентный налог. Доход от 5 до 7,5 лакхов будет облагаться налогом в размере 10 процентов, а заработок – 7 рупий.5 и 10 лакхов для привлечения 15-процентного налога.

Те, кто зарабатывает от 10 до 12,5 лакхов, будут платить налог по ставке 20 процентов, а доходы от 12,5 до 15 лакхов будут платить 25-процентный налог.

Доход свыше 15 лакхов будет облагаться налогом в размере 30 процентов.

Новые плиты предназначены для лиц, не пользующихся определенными указанными вычетами или исключениями.

В то время как люди с годовым доходом от 13 лакхов и выше будут платить 1 рупий.43 лакха налога в соответствии с предлагаемой налоговой структурой; По словам источника, при старом режиме они заплатили бы налог в размере 1,48 лакха, тем самым сэкономив 5200 рупий.

При зарплате в 14 лакхов в год экономия составит 10 400 рупий; а для тех, у кого доход составляет 15 лакхов и выше, экономия составит 15 600 рупий при условии, что заявленные вычеты составляют до 2 лакхов.

В случае лиц, не получающих заработную плату, которые не получают стандартного вычета в размере 50 000 рупий, новая налоговая структура выгодна для тех, кто зарабатывает 9 рупий.

Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.

Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.