Книга приказов в доу по основной деятельности: 68 руб. в интернет-магазине УчМаг

Какой срок хранения приказов по основной деятельности?

Где можно найти нормы, регулирующие вопросы хранения и архивации приказов?

Основным законом, который регулирует процедуру хранения и архивирования всех документов, является Федеральный закон от 22.10.2004 № 125-ФЗ (ред. от 28.12.2017) «Об архивном деле в Российской Федерации». Его положения относятся не только к государственным и муниципальным учреждениям/организациям, образующим государственные и муниципальные архивы, но и к частным предприятиям.

Также о классификации приказов и сроках хранения каждого вида этих локальных нормативных актов можно узнать из «Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения», утвержденного приказом Росархивом от 20.12.2019 № 236 (далее — Перечень). Инструкция к применению Перечня утверждена приказом Росархива от 20. 12.2019 № 237 (далее – Инструкция).

12.2019 № 237 (далее – Инструкция).

Приказ Минкультуры России от 31.03.2015 № 526 «Об утверждении правил организации хранения, комплектования, учета и использования документов Архивного фонда Российской Федерации и других архивных документов в органах государственной власти, органах местного самоуправления и организациях» разъясняет порядок и условия формирования архивов на любых предприятиях. Кроме того, этот документ объясняет, что такое постоянное хранение и где оно осуществляется.

Помимо перечисленных нормативно-правовых актов существуют источники, регулирующие вопросы хранения документации в отдельных организациях. Например, ст. 50 Федерального закона от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», ст. 89 Федерального закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах» и пр.

Нумерация и регистрация приказов по основной деятельности, срок хранения журналов регистрации

После издания приказа ему присваивается номер. При нумерации приказов рекомендуется использовать буквенные индексы, которые легко запоминаются и упрощают работу с документами (например, буквенное обозначение «ОД» сразу ассоциируется с основной деятельностью).

Приказы по основной деятельности нумеруются отдельно от других, при этом каждый из них обязательно должен пройти регистрацию в журнале регистрации приказов по основной деятельности. Данная процедура придает документу юридическую силу и позволяет отслеживать движение и исполнение локального нормативного акта.

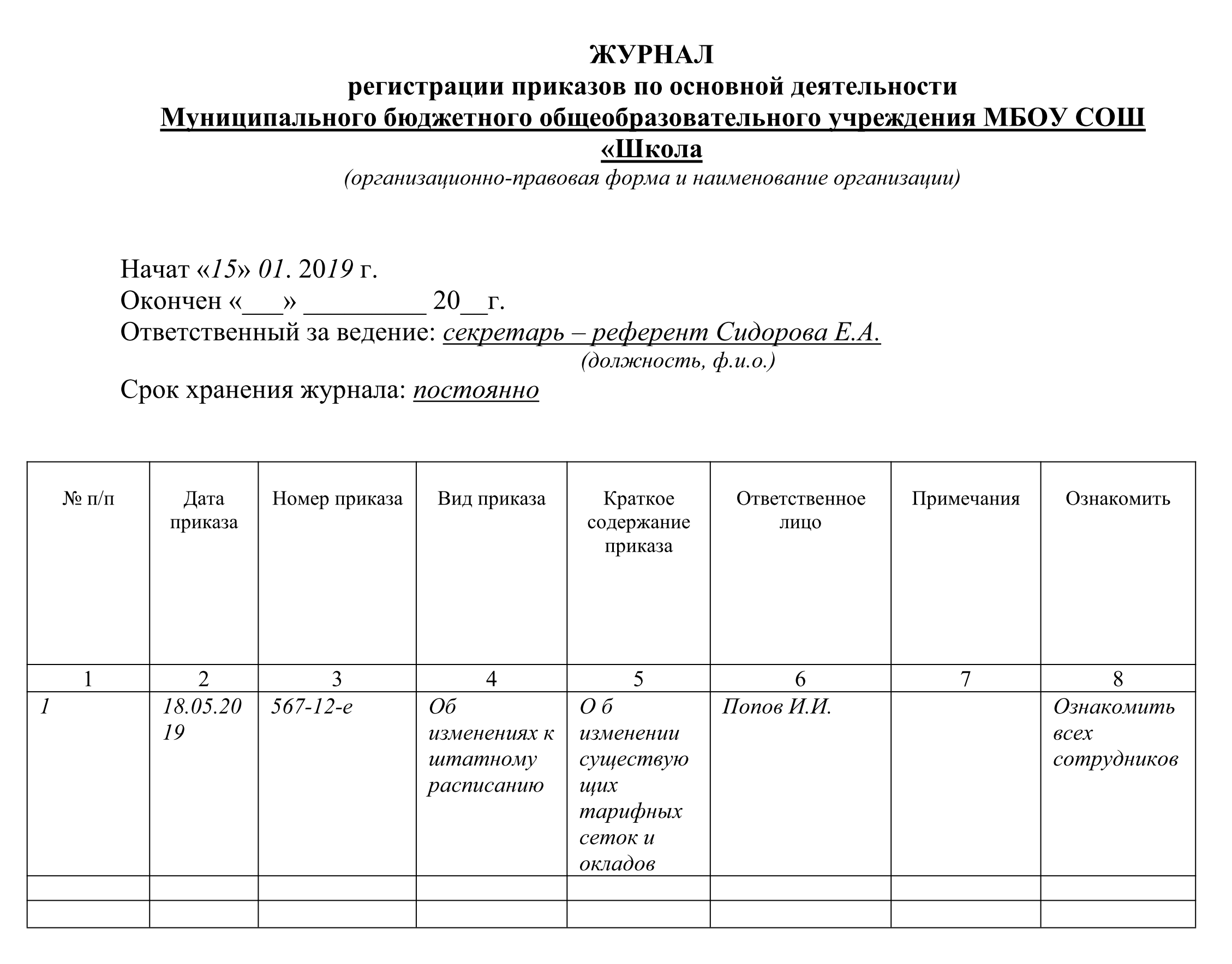

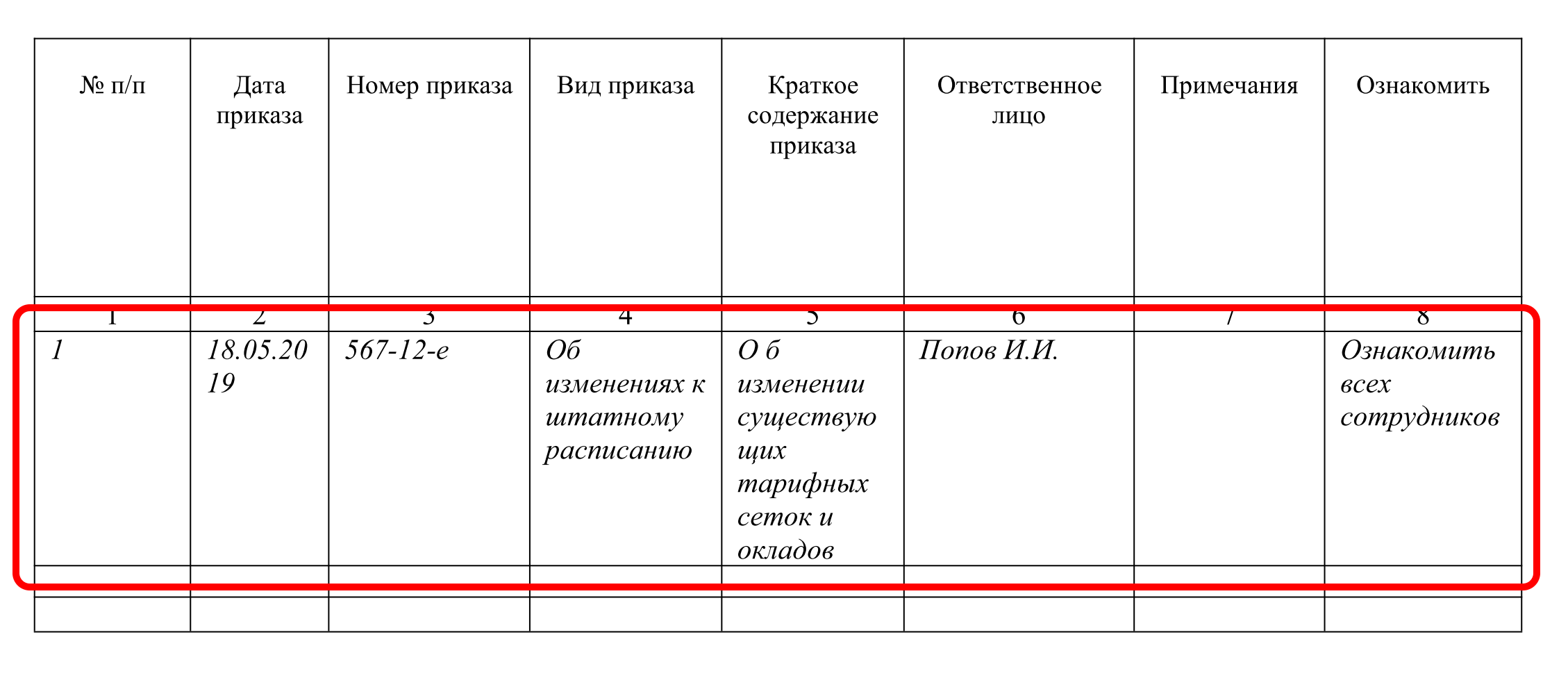

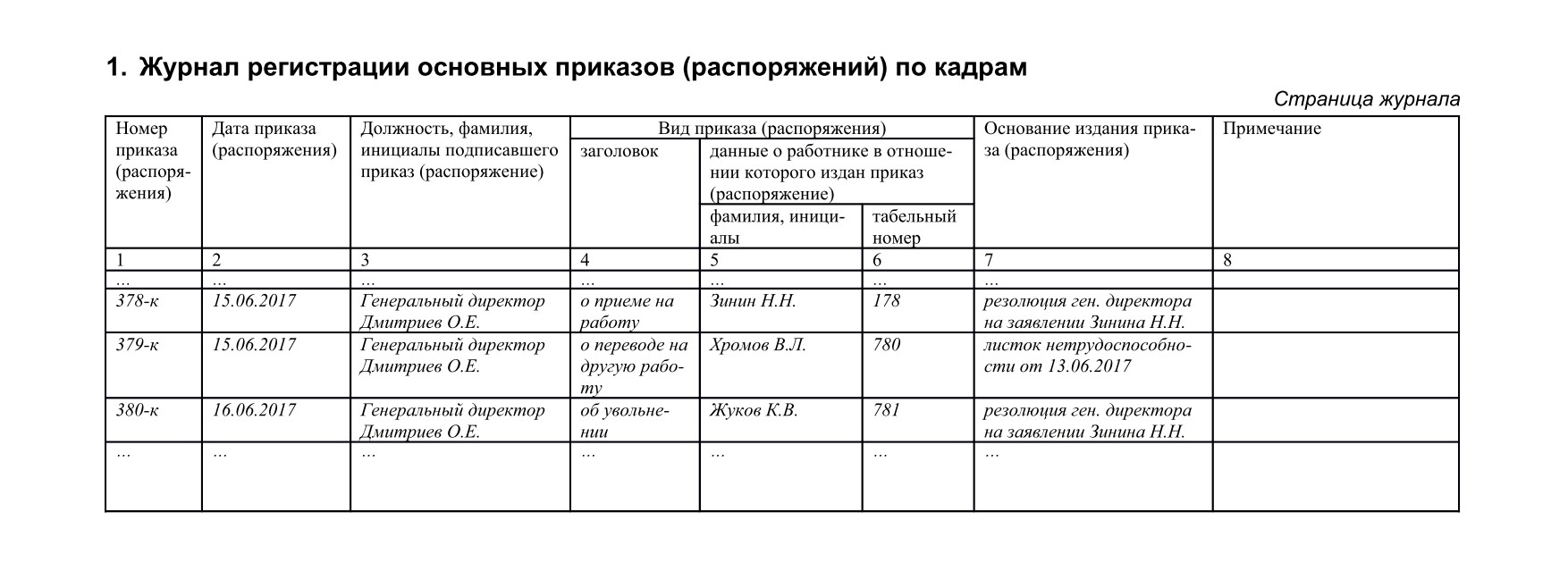

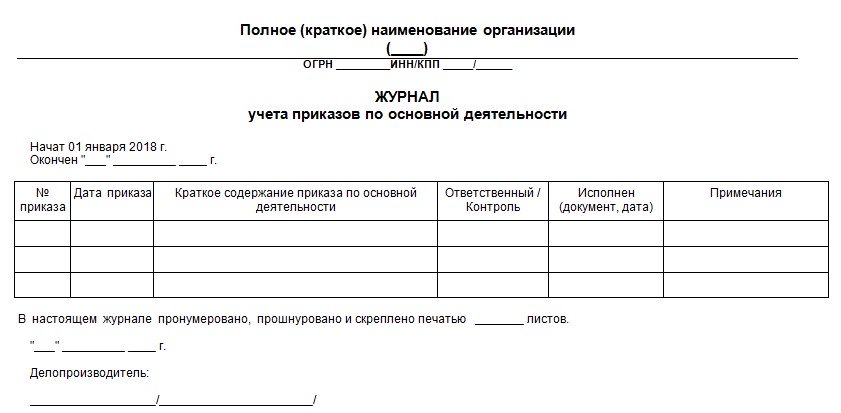

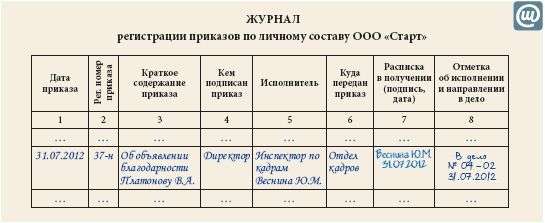

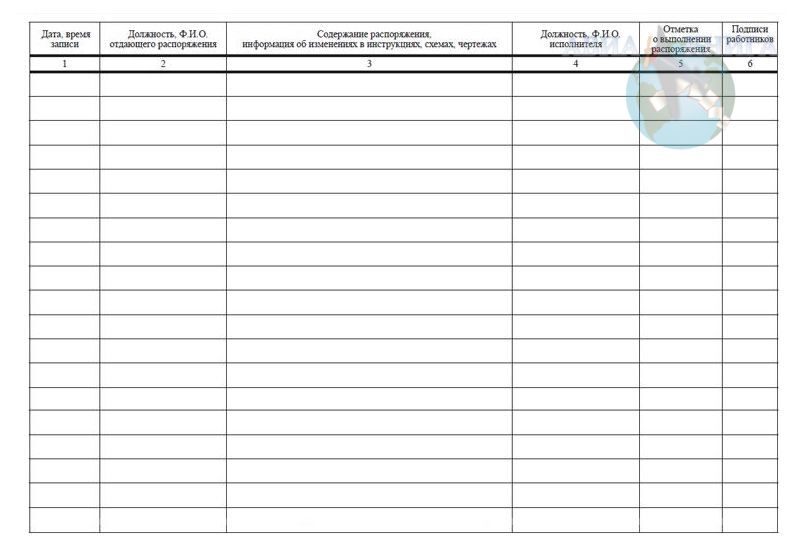

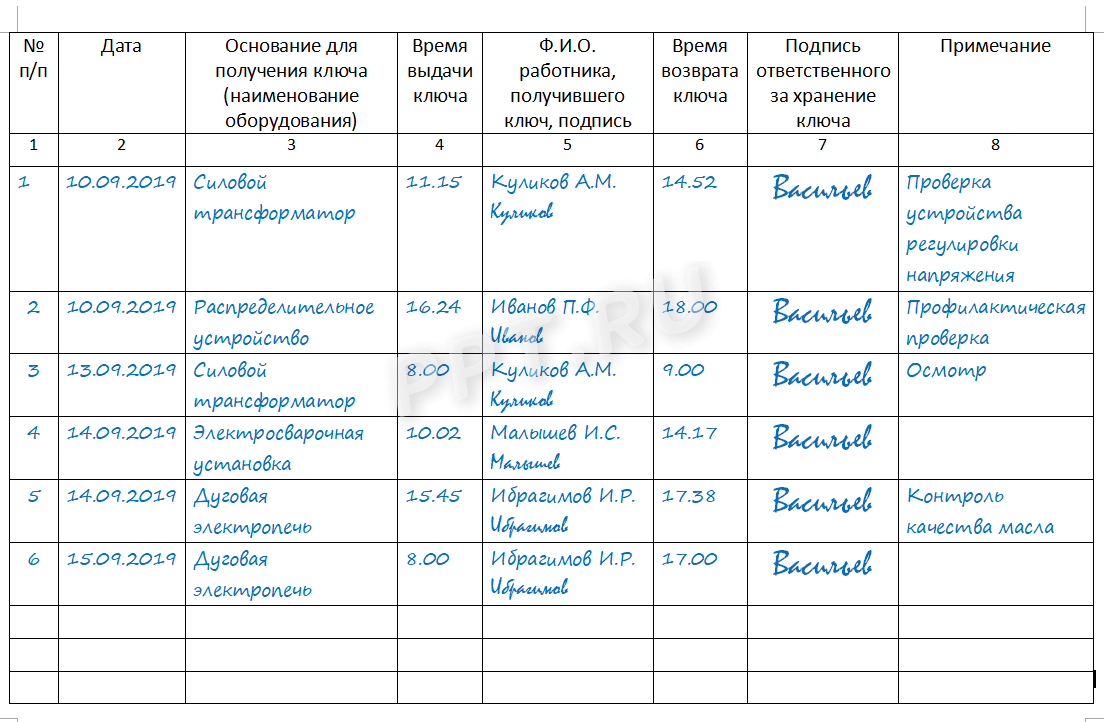

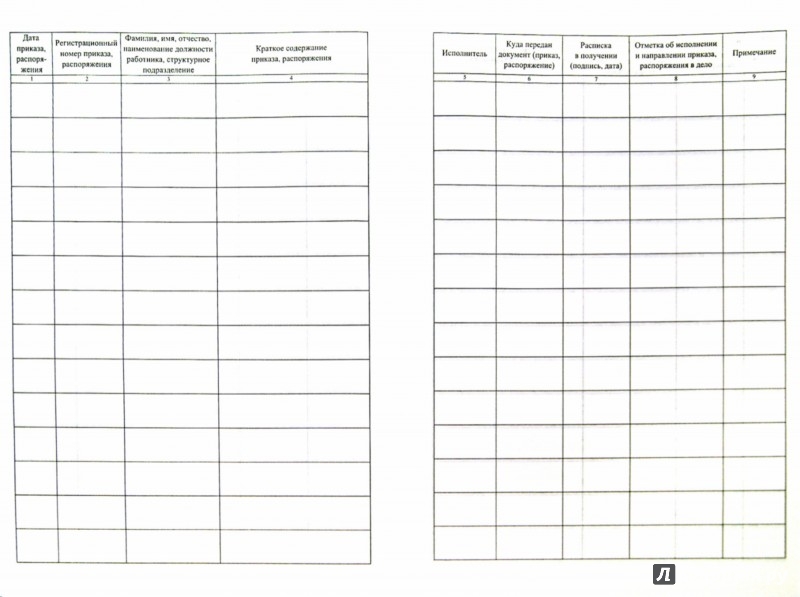

Форма такого журнала не утверждена, поэтому делопроизводственная служба каждого конкретного предприятия может устанавливать свой вариант. Например, можно использовать такое оформление:

- титульный лист с надписью «Журнал регистрации приказов по ОД за 2021 год ООО “Эверест”»;

- страницы с таблицей, содержащей записи о регистрации приказов:

Дата издания приказа | Рег. номер | Краткое содержание приказа | Отметка об исполнении |

23. | 1-ОД | О замене печати В связи с утратой старой печати принять новый оттиск и изготовить новую печать. | Отдел снабжения |

17.02.2021 | 2-ОД | Об утверждении должностной инструкции мастера участка в новой редакции | Юридический отдел |

28.02.2021 | 3-ОД | Об изменении режима работы предприятия В связи с началом зимы организация переходит на зимний режим работы | Юридический отдел Бухгалтерия |

Далее приказы группируются в дела по видам и срокам хранения. Все приказы по основной деятельности имеют один срок хранения, поэтому могут подшиваться в одно дело по годам.

Журналы регистрации приказов по основной деятельности, согласно п. 182 Перечня, относятся к документам постоянного хранения.

182 Перечня, относятся к документам постоянного хранения.

Срок действия приказов по основной деятельности

Чтобы организовать правильно хранение документов, следует прежде определить срок действия (актуальности) каждого конкретного акта. Приказы по основной деятельности начинают действовать с даты их издания или с момента, указанного в самом тексте. Прекращается же действие такого приказа в двух случаях:

- Если его отменили другим документом.

- Если истек срок, указанный в самом приказе.

По сложившейся в делопроизводстве традиции актуальность приказов рекомендуется проверять каждые 3–5 лет. Считается, что именно за это время обычно меняется штатный состав, направление деятельности, общая политика и другие показатели жизнедеятельности предприятия.

Если организация большая, то к данному процессу следует привлекать юридический отдел, бухгалтерию и другие структурные подразделения, которых касаются конкретные приказы или которые отвечают за их исполнение. Привлеченные к процессу актуализации локальной документации лица должны определить, какие акты можно ликвидировать, а какие изменить. После проверки устаревшие приказы следует отменить одним документом.

Привлеченные к процессу актуализации локальной документации лица должны определить, какие акты можно ликвидировать, а какие изменить. После проверки устаревшие приказы следует отменить одним документом.

Сколько хранятся приказы по основной деятельности?

Даже если действие каких-то приказов прекращено, это не значит, что они должны быть уничтожены. После того как приказы прошли текущее хранение (от 1 года до 3 лет), решается вопрос об их архивном хранении. Несмотря на установленный законодательством срок хранения не все приказы по основной деятельности должны подшиваться в архивные дела. Ценность и значимость каждого документа определяет специальная комиссия или уполномоченное лицо. В зависимости от результатов либо формируются дела для передачи их в архив организации, либо происходит уничтожение ненужных приказов с составлением соответствующих актов.

Если организация входит в список предприятий, формирующих государственные и муниципальные архивы, то дела передаются в архив. Большинство юридических лиц не имеет такой возможности, поэтому архивным хранением такие компании занимаются самостоятельно.

Большинство юридических лиц не имеет такой возможности, поэтому архивным хранением такие компании занимаются самостоятельно.

Согласно п. 19 части 1.2 раздела 1 Перечня приказы по основной (профильной) деятельности хранятся постоянно. В то же время организации, не формирующие государственные (муниципальные) архивы, должны хранить такие документы лишь до своей ликвидации. При закрытии предприятия документы подлежат экспертизе ценности, которая определяет необходимость их включения в состав Архивного фонда РФ (п. 4.5 Инструкции).

Однако в этом правиле есть исключение: приказы, присланные в организацию с целью уведомления, имеют срок хранения, который определяется как «до минования надобности», но не менее 1 года (п. 4.6 Инструкции). То есть приказ, присланный в структурное подразделение, например, из вышестоящего офиса, не должен держаться в общей папке, так как срок его хранения является временным.

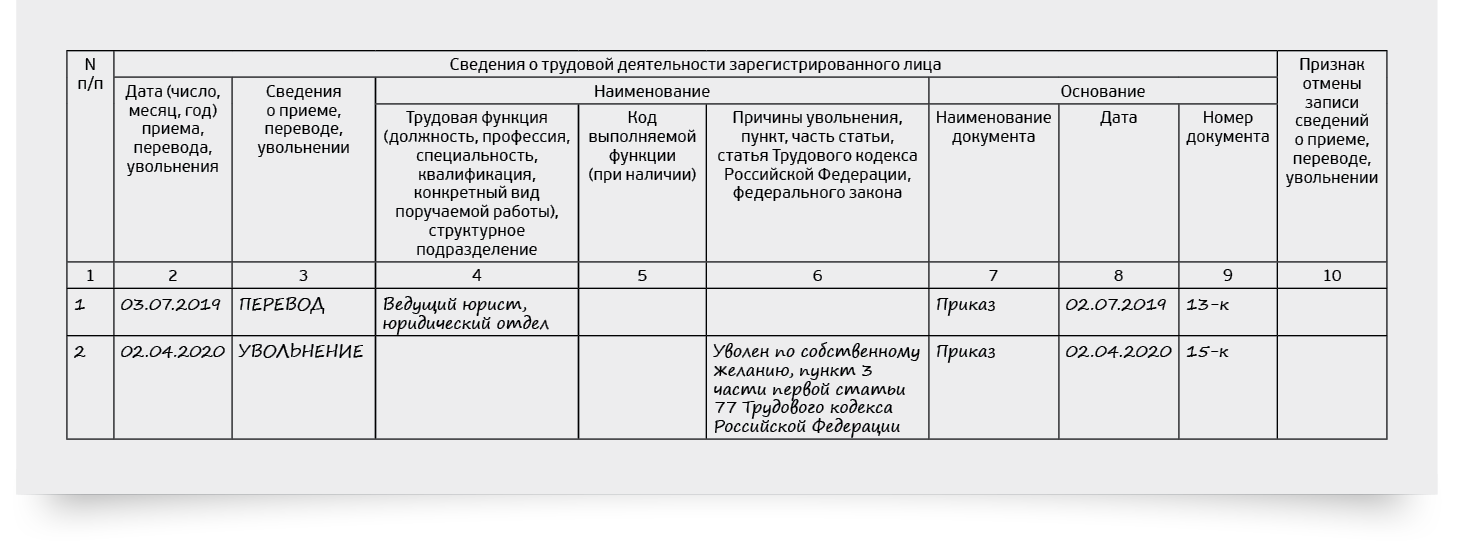

Переход на электронный кадровый документооборот в 2020 году

Весь архив хранится на предприятии постоянно. Если предприятие реорганизуется, правопреемники обязаны принять архив на дальнейшее хранение. Если же оно ликвидируется, документы выборочно передаются в архив муниципальной или государственной принадлежности.

Если предприятие реорганизуется, правопреемники обязаны принять архив на дальнейшее хранение. Если же оно ликвидируется, документы выборочно передаются в архив муниципальной или государственной принадлежности.

Как видите, сроки хранения приказов по основной деятельности говорят о том, что данный вид актов имеет большую значимость. В связи с этим во избежание штрафных санкций за непредставление или утрату важных документов (статьи 13.20, 13.25 Кодекса об административных правонарушениях) следует четко соблюдать порядок и сроки хранения рассмотренных актов.

Еще больше материалов по теме – в рубрике «Кадровые документы».

циклограмма издания приказов по основной деятельности

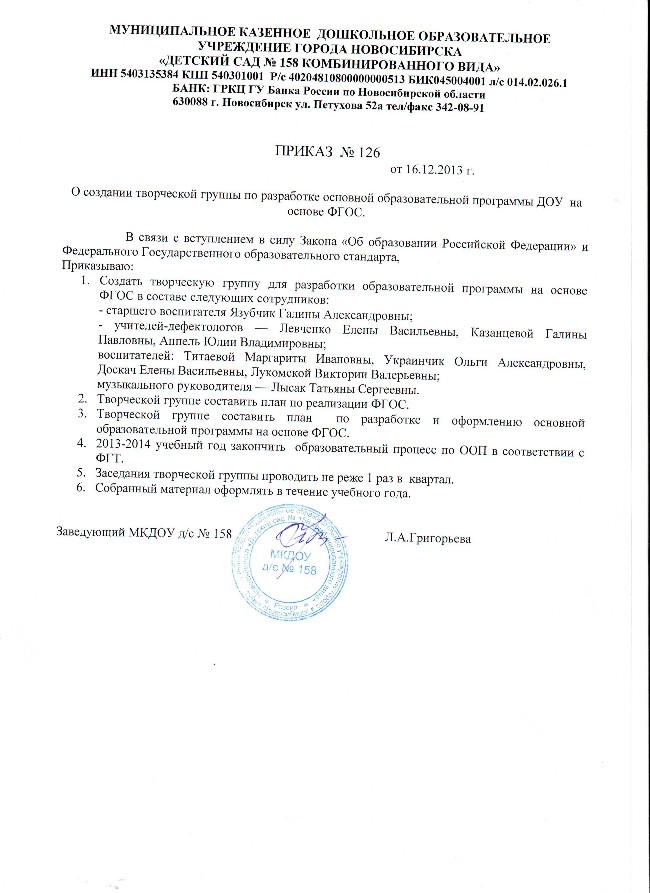

Руководитель учреждения дошкольного образования является одновременно и педагогом и официальным должностным лицом, наделенным определенными полномочиями администратора-распорядителя. Это обязывает его принимать оперативные, конкретные и четкие решения по всем вопросам, которые появляются в процессе деятельности педагогического коллектива. Специфика такой работы видна в организационно-распорядительной деятельности. Заведующий регламентирует и нормирует работу учреждения образования, создает и реализует распорядительные акты, лежащие в основе функционирования учреждения.

Специфика такой работы видна в организационно-распорядительной деятельности. Заведующий регламентирует и нормирует работу учреждения образования, создает и реализует распорядительные акты, лежащие в основе функционирования учреждения.

Организационно-распорядительная деятельность, как один из видов управленческой деятельности, подчиняется определенным закономерностям, знание которых дает возможность руководителю строить ее на нормативной правовой основе. Одной из основных форм ее реализации является приказ.

Справочно: приказ — правовой акт, издаваемый руководителем органа управления (предприятия, организации), действующим на основе единоначалия, для решения основных и оперативных задач, стоящих перед данным органом.

Пунктом 98 Инструкции по делопроизводству в государственных органах, иных организациях Республики Беларусь, утвержденной постановлением Министерства юстиции Республики Беларусь от 19 января 2009 г. № 4 в редакции постановления Министерства юстиции Республики Беларусь от 26 июля 2018 г. №154, (далее — Инструкция), установлено, что приказы, издаваемые в организациях, подразделяются на три категории:

№154, (далее — Инструкция), установлено, что приказы, издаваемые в организациях, подразделяются на три категории:

по основной деятельности;

по личному составу;

по административно-хозяйственным вопросам.

Такое разделение, прежде всего, обусловлено разными сроками хранения указанных документов.

Заведующему на заметку

Приказы по основной деятельности хранятся постоянно; приказы по административно-хозяйственным вопросам — 5 лет после проведения налоговыми органами проверки; приказы по личному составу — 75 лет (с дополнительной литерой “К”) и 3 года (с дополнительной литерой “Л”).

Нормы той же Инструкции запрещают объединять в одном распорядительном документе вопросы по основной деятельности и по личному составу, в то время как подобного запрета, который касался бы вопросов по основной и по административно-хозяйственной деятельности, нет. Это можно объяснить тем, что иногда очень сложно провести границу между данными вопросами, к тому же они могут решаться параллельно. Поэтому не будет считаться ошибкой «зачисление» приказов, регулирующих административно-хозяйственные вопросы, в приказы по основной деятельности.

Поэтому не будет считаться ошибкой «зачисление» приказов, регулирующих административно-хозяйственные вопросы, в приказы по основной деятельности.

Справочно: более детально разобраться в сроках хранения документов вам поможет Перечень типовых документов Национального архивного фонда Республики Беларусь, образующихся в процессе деятельности государственных органов, иных организаций и индивидуальных предпринимателей, утвержденный постановлением Министерства юстиции Республики Беларусь от 24 мая 2012 г. № 140. Этот документ устанавливает единые сроки хранения и является обязательными для применения организациями всех организационно-правовых форм и всех форм собственности. Он же служит базой при разработке номенклатуры дел организации.

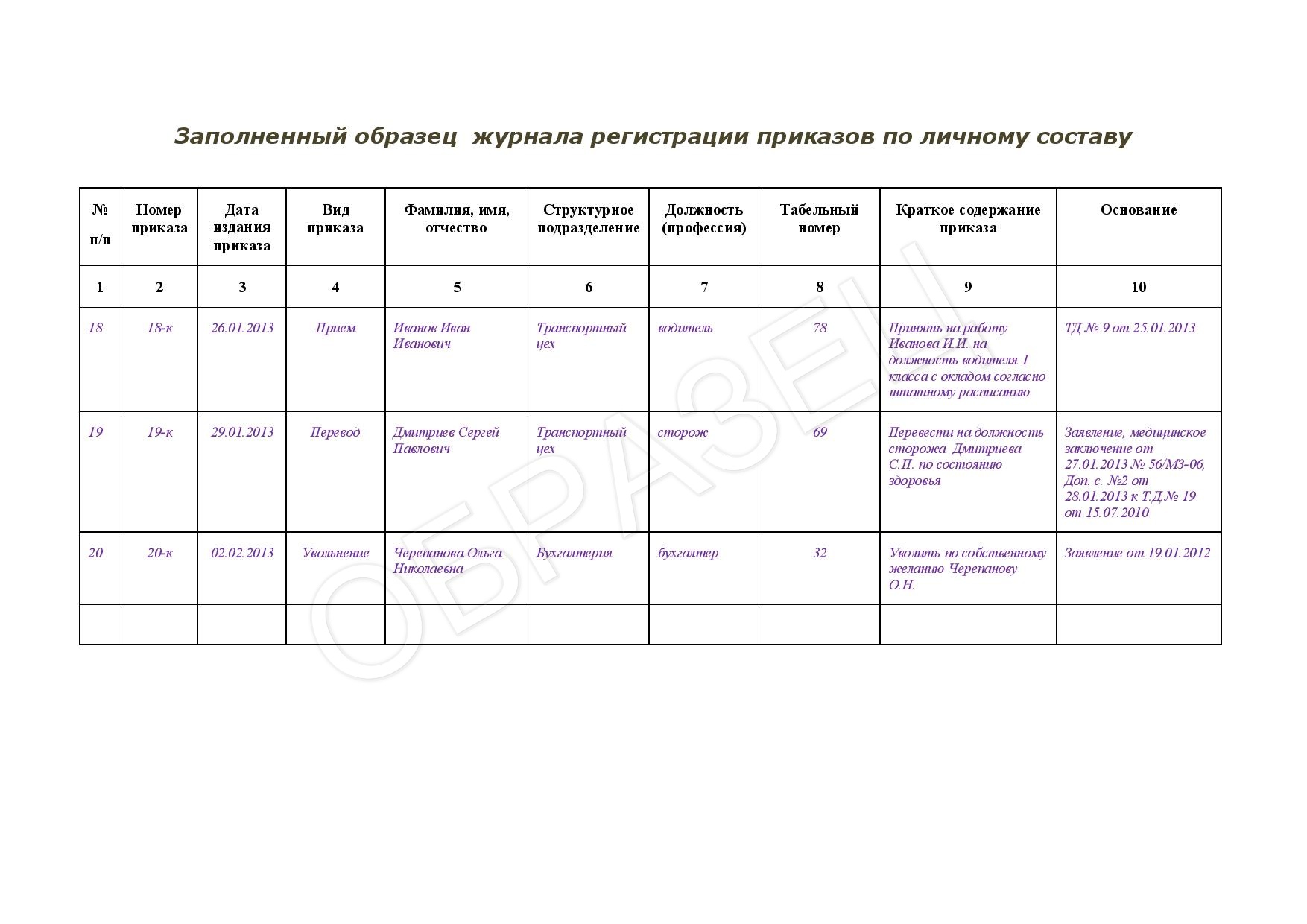

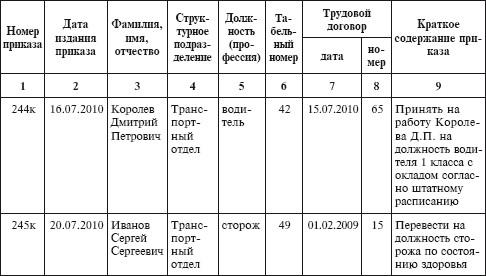

При решении вопроса об отнесении конкретного приказа к той или иной категории следует руководствоваться содержанием вопросов, которые регулируются данным документом. Конкретные перечни разновидностей приказов по основной деятельности и административно-хозяйственным вопросам НПА не определены. Наиболее полно в актах законодательства определен только состав приказов по личному составу (прием, перевод, увольнение, наложение взысканий, материальное стимулирование, присвоение квалификационных категорий, разрядов, установление различных видов доплат, предоставление отпусков и пр.).

Наиболее полно в актах законодательства определен только состав приказов по личному составу (прием, перевод, увольнение, наложение взысканий, материальное стимулирование, присвоение квалификационных категорий, разрядов, установление различных видов доплат, предоставление отпусков и пр.).

Таким образом, приказы, регулирующие основную деятельность, — это группа документов, которые условно объединены в одну категорию: все, что не вошло в приказы по личному составу, целесообразно отнести к приказам по основной деятельности. Самые распространенные документы в данной категории, которые встречаются в учреждении дошкольного образования, для удобства можно разделить на следующие разделы:

1. Полномочия и ответственность.

2. Охрана труда и безопасность.

3. Регламенты и процедуры.

4. Организационная структура.

Далее представим циклограмму приказов по основной деятельности, которая включает перечень приказов по всем четырем разделам и устанавливает сроки их издания. В циклограмме приводятся образцы наиболее распространенных приказов, которые составляют основную долю в документообороте учреждения дошкольного образования.

В циклограмме приводятся образцы наиболее распространенных приказов, которые составляют основную долю в документообороте учреждения дошкольного образования.

Справочно: регистрация — это перенос реквизитов документа в определенную регистрационную форму (журнал, базу данных) и проставление на документе номера (или индекса) и даты.

Таблица

Циклограмма приказов по основной деятельности учреждения дошкольного образования

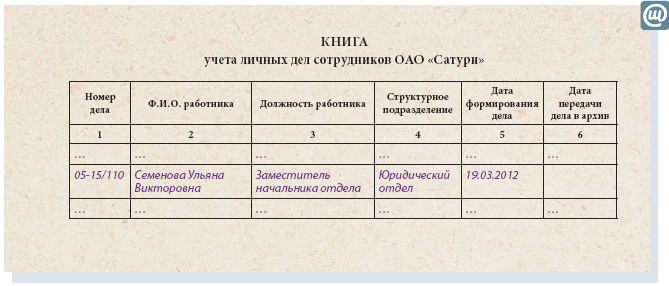

Обращаем внимание на то, что все категории приказов должны регистрироваться. Обязательность ведения учетных форм в журнальной форме установлена нормативными документами.

Приказы по основной деятельности и по личному составу подлежат раздельной регистрации, формированию в отдельные дела и раздельному хранению.

Все журналы (книги) регистрации ведутся до полного заполнения. На обложке каждой книги регистрации фиксируется полное наименование учреждения образования и ставится дата заведения журнала, а после полного заполнения книги — дата окончания. Если за время ведения журнала наименование учреждения (или ее организационно-правовая форма) меняется, то на обложку журнала следует внести уточнения.

Если за время ведения журнала наименование учреждения (или ее организационно-правовая форма) меняется, то на обложку журнала следует внести уточнения.

От редакции:

Автором статьи разработаны и представлены на портале ERUDO.BY в рубрике «Образцы и формы документов» образцы следующих приказов по основной деятельности:

1. О зачислении воспитанника в учреждение образования.

2. Об организации режима безопасности.

3. Об утверждении протокола совета по профилактике безнадзорности и правонарушений несовершеннолетних.

4. Об открытии образовательной услуги на платной основе.

5. О создании комиссии по контролю соблюдения санитарного состояния функциональных групп помещений.

6. О назначении ответственных за ведение книги замечаний и предложений, книги учета проверок (ревизий).

7. О назначении ответственного за размещение информации о работе учреждения на основе заявительного принципа «Одно окно».

8. О подготовке к летнему оздоровительному периоду.

9. Об организации работы в летний оздоровительный период.

10. О проведении инвентаризации материальных ценностей и драгметаллов.

11. Об организации работ по подготовке учреждения к работе в зимних условиях.

12. Об организации месячника по уборке и благоустройству территории.

13. О распределении ответственности за экономию электротепловых ресурсов.

Образец журнала регистрации приказов 2022 года. Бланк для заполнения самому

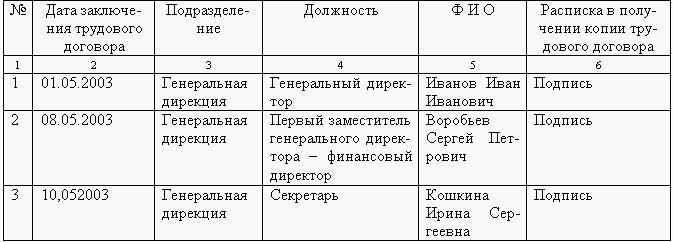

Организационно-распорядительная документация, издаваемая в организации, подлежит обязательной регистрации. Журнал регистрации приказов в организации является документом, в котором проводится фиксация изданных руководством приказов.Файлы в .DOC:Бланк журнала регистрации приказовОбразец журнала регистрации приказов

Виды приказов

Вся организационно-распорядительная документация в организации может быть разделена на две больших группы:

- приказы и распоряжения по основной деятельности;

- приказы по личному составу.

Приказы по основной деятельности регулируют трудовые процессы в организации: вводят в действие и отменяют нормативные локальные акты, назначают ответственных лиц, утверждают планы подготовки, графики отпусков и т.п. Эти приказы относятся к документации постоянного срока хранения.

Приказы по личному составу регулируют трудовую деятельность определенного работника: прием и увольнение, перевод на другую должность, уход в отпуск и т.п. Приказы по личному составу в зависимости от вида имеют различные сроки хранения: от 5 лет для приказов по дисциплинарным взысканиям, до 75 лет для приказов о приеме, увольнении и т.п.

Приказы по основной деятельности и приказы по личному составу должны регистрироваться в отдельных журналах. Также в организации, как правило, заводятся отдельные журналы для регистрации приказов о привлечении к дисциплинарной ответственности.

Нумерация приказов

В организации могут быть утверждены особые индексы для регистрации приказов и распоряжений. Эти индексы, как правило, вносятся в Инструкцию по делопроизводству или утверждаются заново каждый год приказом по предприятию.

Эти индексы, как правило, вносятся в Инструкцию по делопроизводству или утверждаются заново каждый год приказом по предприятию.

Ежегодно нумерация должна начинаться заново, с №1.

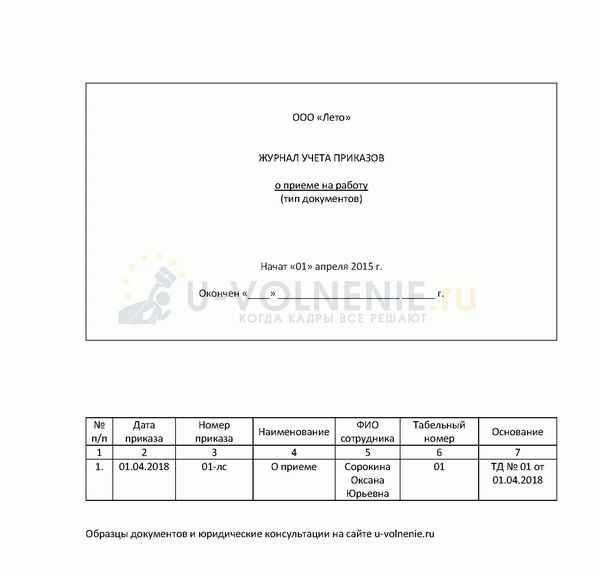

Оформление и ведение журнала

Журналы могут вести как в бумажном, так и в электронном виде. При этом регистрация будет осуществляться специальной программой, которая и будет проставлять индекс. Некоторые программы позволяют прикрепить к карточке приказа и его скан-версию.

Если журнал бумажный, то должен быть прошнурован. Листы журнала нумеруются по порядку, и к последнему листу журнала прикрепляется лист с заверительной надписью следующего содержания: «Всего прошнуровано и пронумеровано ___ листов».

Ответственным лицом за ведение журнала назначается руководитель отдела документационного обеспечения управления (приказы по основной деятельности), руководитель отдела кадров (приказы по личному составу) или иные лица на усмотрение руководства организации. Назначение

На титульном листе журнала указываются:

- его название;

- название организации;

- крайние даты, как правило, в виде надписей «Начат» и «Окончен»;

- ФИО и должность ответственного за ведение журнала лица.

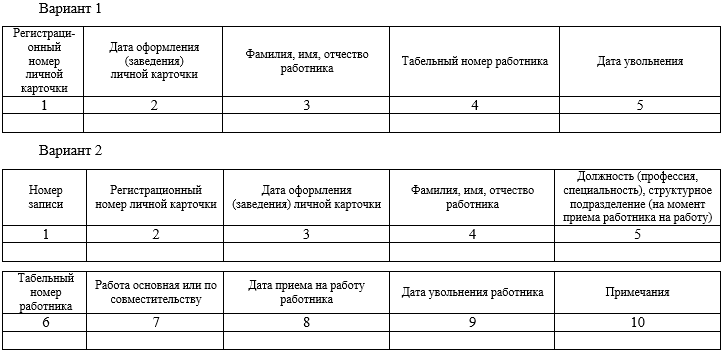

Форма журнала

Утвержденной законом формы журнала регистрации приказов не существует. Организация сама разрабатывает эту форму. Вы можете воспользоваться образцом журнала регистрации приказов, приведенным ниже.

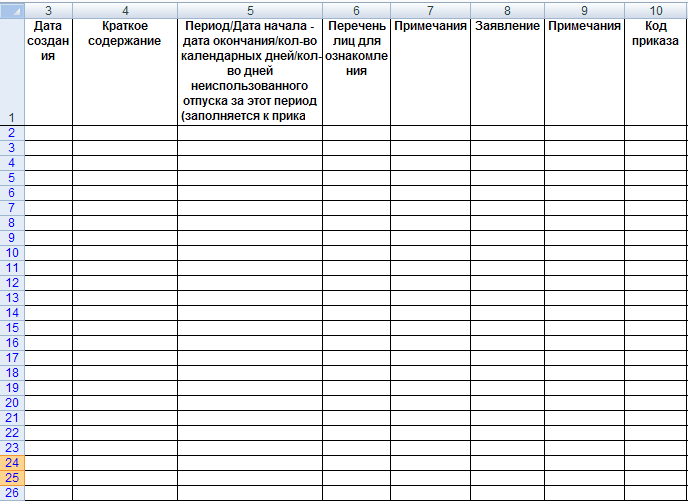

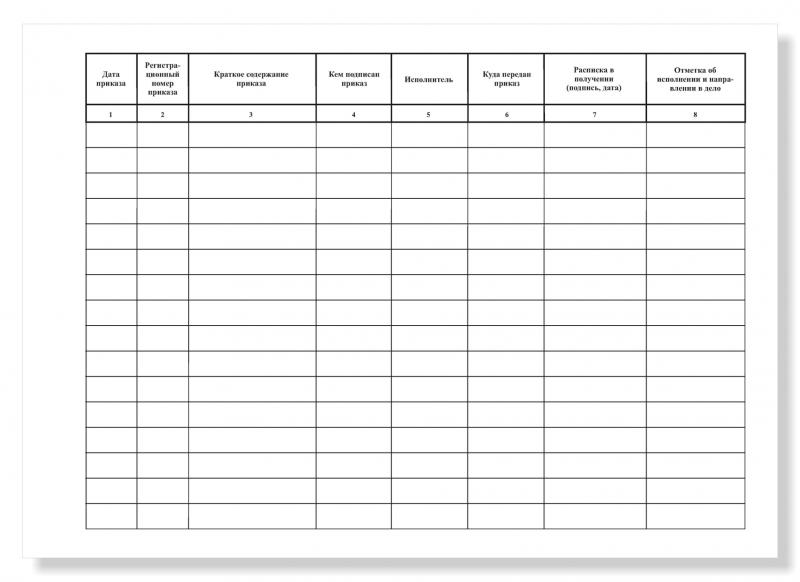

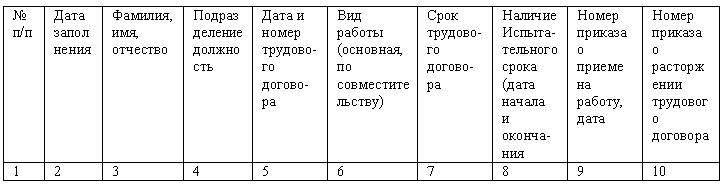

В журнале для регистрации приказов должны иметься следующие обязательные графы:

- номер по порядку;

- раздел «Год»;

- дата и номер приказа;

- заголовок приказа;

- краткое содержание приказа «О допуске сварщика Иванова И.И. к самостоятельной работе»;

- примечания (например, срок исполнения приказа).

Опционально в журнал могут быть добавлены и другие графы, например, «Исполнитель», «Рассылка» (то есть список лиц, которых касается данные приказ и до которых он доведен) и т.п.

Хранение

Срок хранения журнала регистрации приказов по основной деятельности должен быть не меньше срока хранения самих приказов.

При составлении внутренней описи в процессе оформления дела с приказами в архив (более подробно об этом можно прочитать в отдельной статье на нашем сайте) следует иметь в виду, что записи в журнале должны в обязательном порядке подтверждаться фактическим наличием приказа в его физическом, бумажном виде.

В случае если запись имеется, а сам документ отсутствует, об этом также делается отметка в графе «Примечание».

Реквизиты которые входят в состав реквизитов приказа по основной деятельности

Каждое из управленческих действий начинается с приказа. Это – определенный документ распорядительного характера, издаваемый с целью решения любых задач организации подразделения – административных, кадровых и т. Приказ относится к числу стандартных документов и обладает четко регламентированной структурой. Касаться приказы могут чего угодно – порядка работы с документами, взаимоотношений в рабочем коллективе, поощрений либо взысканий и прочих моментов деятельности предприятия. Существует условное деление их на две большие группы – касающиеся процессов делопроизводства их именуют приказами по основной деятельности и по кадровым вопросам – относящиеся к личному составу.

ВИДЕО ПО ТЕМЕ: Фрагмент урока “Приказы по основной деятельности”youtube.com/embed/vgzd5zR_b-c” frameborder=”0″ allowfullscreen=””/>

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

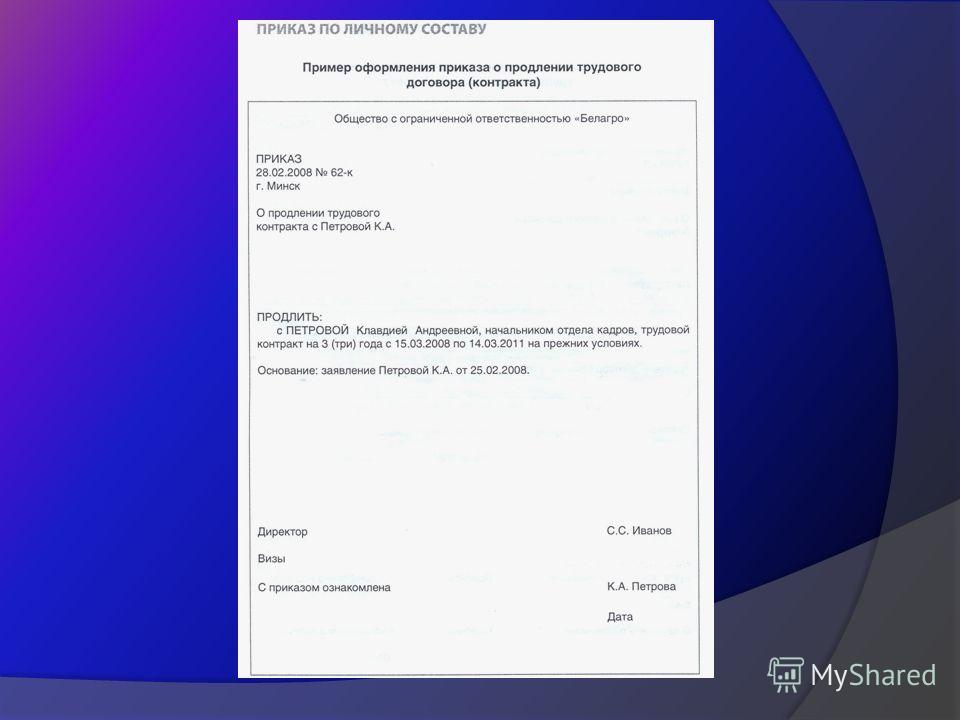

Составляем приказы по личному составу правильно

Если ранее изданный приказ организации подлежит частичному изменению, дополнению, то в проекте нового приказа предусматривается откорректированная формулировка соответствующего пункта. В приказе по основной деятельности не следует приводить указания, касающиеся кадровых вопросов трудовых отношений. Согласование документа – это предварительная оценка существа проекта документа, его обоснованности, целесообразности и своевременности, соответствия действующим законодательным и нормативным актам.

В приказе по основной деятельности не следует приводить указания, касающиеся кадровых вопросов трудовых отношений. Согласование документа – это предварительная оценка существа проекта документа, его обоснованности, целесообразности и своевременности, соответствия действующим законодательным и нормативным актам.

Внутреннее согласование оформляется путем визирования проекта документа исполнителями, заинтересованными в документе должностными лицами, заместителем руководителя, курирующим данный вопрос. Виза включает должность и личную подпись визирующего документ, расшифровку подписи инициалы, фамилия и дату подписания. Проставляется виза в нижней части оборотной стороны последнего листа подлинника приказа.

Заместитель директора по УВР. При наличии замечаний и дополнений к проекту документа они излагаются на отдельном листе, виза оформляется следующим образом:. Замечания прилагаются. Замечания излагаются на отдельном листе, подписывают прилагаются к приказу. Передача руководству приказа на подпись без необходимых виз не допускается. Подпись – обязательный реквизит приказа, как и любого другого документа. Должностные лица имеют право подписывать служебные документы в пределах их компетенции, что обычно определено в положениях и должностных инструкциях.

Подпись – обязательный реквизит приказа, как и любого другого документа. Должностные лица имеют право подписывать служебные документы в пределах их компетенции, что обычно определено в положениях и должностных инструкциях.

Директор подпись Н. Если должностное лицо, подпись которого заготовлена на проекте приказа отсутствует, то он перепечатывается. В случае обнаружения в подписанном документе неточностей или неясностей необходимо немедленно доложить об этом лицу, подписавшему приказ, для внесения изменений. Внесение изменений и дополнений в приказы после подписания не допускается без разрешения лица, подписавшего его.

К проекту приказа исполнитель составляет список на рассылку, который должен включать те подразделения и организации, которых он касается. Подписанные приказы по основной деятельности передаются в общий отдел канцелярию для регистрации, размножения и рассылки вместе с приложениями, на которые имеются ссылки в тексте, и списком на рассылку.

Приказ по основной деятельности и другие распорядительные документы распоряжения, постановления, указания, решения являются важным средством управления подчиненными. Умение грамотно, правильно, в соответствии с действующими нормами и правилами документировать свои решения в форме распорядительного документа составляет одну из черт профессионализма руководителя любого ранга, секретаря-референта, специалиста. Нетрудно увидеть, что подготовка приказа по основной деятельности заключается, прежде всего, в умении правильно оформить его реквизиты.

Умение грамотно, правильно, в соответствии с действующими нормами и правилами документировать свои решения в форме распорядительного документа составляет одну из черт профессионализма руководителя любого ранга, секретаря-референта, специалиста. Нетрудно увидеть, что подготовка приказа по основной деятельности заключается, прежде всего, в умении правильно оформить его реквизиты.

Отсюда то большое внимание, которое в данной курсовой работе уделено их оформлению в соответствии с требованиями государственного стандарта ГОСТ Р 6. Унифицированные системы документации. Унифицированная система организационно – распорядительной документации. Требования к оформлению документов. Изложение требований к оформлению реквизитов и бланков документов сопровождается приложениями в конце работы.

Во время написания данной курсовой работы были просмотрены и прочитаны книги по делопроизводству, таких авторов как Т. Кузнецова, М. Стенюков, и многих других замечательных специалистов с помощью и на основании которых и была написана работа. Без их доходчивого и простого объяснения по такому вопросу как составление и оформление приказа по основной деятельности, наверное, мне, как человеку, которому в своей жизни еще ни разу не приходилось сталкиваться с такого рода документацией, а тем более с ее анализом и составлением, просто было бы не разобраться.

Без их доходчивого и простого объяснения по такому вопросу как составление и оформление приказа по основной деятельности, наверное, мне, как человеку, которому в своей жизни еще ни разу не приходилось сталкиваться с такого рода документацией, а тем более с ее анализом и составлением, просто было бы не разобраться.

Все распорядительные документы приказ по основной деятельности должны строго соответствовать закону, ни один из них не может содержать положений, противоречащих законодательно-нормативным актам. ГОСТ Р Делопроизводство и архивное дело: Термины и определения. ГОСТ 6. Придание юридической силы документам на машинописном носителе и машинограмме, создаваемым средствами вычислительной техники: Основные положения.

ГОСТ Р 6. Унифицирован-ная система организационно – распорядительной документации. Аксенов Ю. Курс делопроизводства: Документационное обеспечение управления: Учебное пособие. Кузнецова Т. Стенюков М. Федосова В. Делопроизводство в образовательном учреждении: Практическое пособие — 5- е изд. О введении Инструкции по делопроизводству. Утвердить Инструкцию по ведению делопроизводства в аппарате АО. Ввести в действие Инструкцию по делопроизводству с Всем структурным подразделениям и сотрудникам АО с Секретарю-референту О.

О введении Инструкции по делопроизводству. Утвердить Инструкцию по ведению делопроизводства в аппарате АО. Ввести в действие Инструкцию по делопроизводству с Всем структурным подразделениям и сотрудникам АО с Секретарю-референту О.

Сотниковой обеспечить тиражирование Инструкции по делопроизводству и ее передачу в структурные подразделения предприятия до Контроль за исполнением настоящего приказа возложить на заместителя директора предприятия И. Директор предприятия Зиненко Л. В целях обеспечения противопожарной безопасности и усиления охраны в период праздничных дней 1, 2 и 9 мая. Провести тщательную уборку территории завода и перевезти в более безопасное место воспламеняющиеся предметы и материалы отв.

Провести проверку состояния электропроводки электрооборудования и не позднее, чем за 2 часа до окончания работы 30 апреля выключить все рубильники отв. Предоставить до Контроль за исполнением приказа возлагается на зам. Директор завода Желнов Н. Придание юридической силы документам на машинном носителе и машинограмме, создаваемым средствами вычислительной техники.

Основные положения. Хочу больше похожих работ Учебные материалы. Главная Опубликовать работу Правообладателям Написать нам О сайте. Полнотекстовый поиск: Где искать:. Трудовая книжка 3. Трудовой путь каждого рабочего и служащего отражается в трудовой книжке – одном из важнейших личных документов гражданина в нашей стране, характеризую Процесс бурения.

Производственный процесс является основой деятельности любого предприятия Содержание производственного процесса оказывает определяющее воздействие на Производство глазированных сырков 2. Проектирование сварочно наплавочного участка АТП. Повышение надежности и долговечности машин и полное удовлетворение потребности в запасных частях можно в значительной степени решить путем централизов Приказы по основной деятельности.

Сохрани ссылку в одной из сетей:. Иволгина Сосницкая Например: Директор подпись Н. Зиненко Юрисконсульт Морозова М. Морозова Желнов Н. Делопроизводство и архивоведение. Термины и определения. Загрузить файл. Срок хранения таких Различия заключаются в следующем Проекты приказов по основной деятельности , подготовленные для согласования, оформляются на Приказы по личному составу оформляются и ведутся строго отдельно от приказов по основной деятельности.

Срок хранения таких Различия заключаются в следующем Проекты приказов по основной деятельности , подготовленные для согласования, оформляются на Приказы по личному составу оформляются и ведутся строго отдельно от приказов по основной деятельности.

Текст приказа по личному Как это принято в приказах по основной деятельности. Поэтому кадровые приказы сразуначинаются с распорядительного действия. В канцелярии не ведется книга регистрации приказов поосновной деятельности ; В подразделениях предприятия отсутствуют журналы Начальникам подразделений организовать работу по ведению журналов Основными направлениями деятельности предприятия является выполнение договорных обязательств по строительству и

Образец приказа по основной деятельности

Типовой формуляр документа – это совокупность реквизитов документа и схема их расположения, характерные для:. В ГОСТ 6. К организационно-правовым документам, регламентирующим деятельность организации в целом, относятся:.

В состав распорядительных документов входят постановления, решения, приказы, распоряжения и указания. Федеральные органы исполнительной власти Российской Федерации издают постановления, приказы, распоряжения, инструкции. Подготовка проекта распорядительного документа начинается с определения цели его издания, которая излагается во вводной части.

Мнение администрации форума может не совпадать с мнением участников форума. Администрация форума не несет ответственности за сообщения, размещаемые участниками форума. Работа чата временно приостановлена! Опубликован новый номер журнала “Кадровик-практик” за ноябрь года.

Реквизиты входящие в состав формуляра образца приказа

Слушатели семинаров по делопроизводству часто задают вопросы, касающиеся составления различного рода приказов. Среди них типичными являются вопросы о том, какие приказы относятся к приказам по личному составу, а какие – по основной деятельности, какие государственные стандарты устанавливают требования к оформлению приказов, обязательно ли применение унифицированных форм приказов и др. На эти и другие актуальные вопросы кадровиков дает ответы данная статья. Приказ является самым распространенным видом распорядительного документа в управленческой деятельности организации. Он издается для решения основных и оперативных задач. По юридической природе приказ может быть как актом управления, содержащим нормы права, регулирующие определенные сферы общественных отношений, так и актом применения норм права. В делопроизводстве принято разделять два вида приказов: приказы по основной деятельности и приказы по личному составу. Словарь кадрового делопроизводства.

Среди них типичными являются вопросы о том, какие приказы относятся к приказам по личному составу, а какие – по основной деятельности, какие государственные стандарты устанавливают требования к оформлению приказов, обязательно ли применение унифицированных форм приказов и др. На эти и другие актуальные вопросы кадровиков дает ответы данная статья. Приказ является самым распространенным видом распорядительного документа в управленческой деятельности организации. Он издается для решения основных и оперативных задач. По юридической природе приказ может быть как актом управления, содержащим нормы права, регулирующие определенные сферы общественных отношений, так и актом применения норм права. В делопроизводстве принято разделять два вида приказов: приказы по основной деятельности и приказы по личному составу. Словарь кадрового делопроизводства.

Распоряжение по основной деятельности

Приказы по основной деятельности — это какие приказы? Приказы по основной деятельности входят в одну из укрупненных документальных групп приказов, оформляемых внутри компании в процессе ее хозяйственной деятельности. Такая градация общепринята в делопроизводстве, однако тем, кто с ней не знаком, сложно разграничить те сферы деятельности компании, для которых используется та или иная группа приказов. Для внесения ясности ниже приведем краткую характеристику каждой группы, чтобы вычленить сферу деятельности компании, для организации которой оформляются приказы:.

Такая градация общепринята в делопроизводстве, однако тем, кто с ней не знаком, сложно разграничить те сферы деятельности компании, для которых используется та или иная группа приказов. Для внесения ясности ниже приведем краткую характеристику каждой группы, чтобы вычленить сферу деятельности компании, для организации которой оформляются приказы:.

Если ранее изданный приказ организации подлежит частичному изменению, дополнению, то в проекте нового приказа предусматривается откорректированная формулировка соответствующего пункта. В приказе по основной деятельности не следует приводить указания, касающиеся кадровых вопросов трудовых отношений.

Унифицированная система организационно-распорядительной документации. Требования к оформлению документов” принят и введен в действие постановлением Госстандарта РФ от 3 марта г. N ст.

Приказ по основной деятельности: этапы подготовки, правила оформления

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны. Каждому человеку хотя бы несколько раз в течение его жизни приходится составлять документы, а работающие в управленческом аппарате постоянно имеют дело с документами: составляют и оформляют их, обрабатывают, хранят, находят по запросу и т. Деятельность любой организации невозможно представить без сбора, обработки, накопления, хранения, поиска и распространения информации. При этом информация все чаще принимает фиксированный документальный характер.

Каждому человеку хотя бы несколько раз в течение его жизни приходится составлять документы, а работающие в управленческом аппарате постоянно имеют дело с документами: составляют и оформляют их, обрабатывают, хранят, находят по запросу и т. Деятельность любой организации невозможно представить без сбора, обработки, накопления, хранения, поиска и распространения информации. При этом информация все чаще принимает фиксированный документальный характер.

Документационное обеспечение учреждения — это не самый легкий труд, как могло бы показаться. ДОУ — это база любого учреждения и предприятия. Чем правильнее будет составлен приказ, тем будет лучше для всех сторон трудовых отношений. На данных специалистах лежит очень серьезная и ответственная задача по соблюдению норм и правил при составлении и работе с документами. Руководитель работает со своими подчиненными только на основании соответствующих приказов, начиная приказом о приеме на работу, заканчивая приказом об увольнении. Самая большая и объемная книга приказов.

Самая большая и объемная книга приказов.

Делопроизводство в доу образцы документов приказы

Какой-либо исчерпывающий перечень приказов по основной деятельности законом не предусмотрен. Среди наиболее распространенных можно назвать следующие:. Требования к оформлению ряда документов, отнесенных к разряду организационно-распорядительных, закреплены в ГОСТ Р 6. В этом документе определена форма приказа по основной деятельности, указаны состав реквизитов и требования к их оформлению. Здесь же размещены схемы расположения реквизитов на бланке. Если к локальному нормативному акту прилагаются отдельные документы, например объяснительные, то это указывается в тексте. Для наглядности приведем образец приказа по основной деятельности.

В состав реквизита «подпись» входят: , что подготовка приказа по основной деятельности заключается, прежде всего, в умении правильно оформить его реквизиты. (приказы по основной.

(приказы по основной.

Не заполнено обязательное поле Подтверждение пароля. Необходимо согласие на обработку персональных данных. Приказ — это выстрел стартового пистолета. Современный канцелярский язык приказом называет распорядительный документ, издаваемый с целью решения каких-либо организационных, управленческих или административно-хозяйственным задач, стоящих перед организацией в целом, ее структурным подразделением или отдельным должностным лицом.

ТЕМА 16. БЛАНКИ И ФОРМУЛЯР УПРАВЛЕНЧЕСКИХ ДОКУМЕНТОВ

Не заполнено обязательное поле Подтверждение пароля. Необходимо согласие на обработку персональных данных. О бычно весь массив приказов организации принято разделять на два потока: по основной деятельности и по личному составу. За первые отвечает служба ДОУ, вторые, как зеницу ока, бережет отдел кадров.

Приказ по основной деятельности и выписка из приказа

Данный период характеризуется началом нового этапа организации образовательного процесса. Поэтому управленческие решения должны быть направлены на комплектование классов групп , расстановку педагогических кадров и вспомогательного персонала, что находит отражение в приказах о приеме новых работников, должностных назначениях и перемещениях. Кроме того, в начале учебного года издаются приказы:.

Поэтому управленческие решения должны быть направлены на комплектование классов групп , расстановку педагогических кадров и вспомогательного персонала, что находит отражение в приказах о приеме новых работников, должностных назначениях и перемещениях. Кроме того, в начале учебного года издаются приказы:.

Купить систему Заказать демоверсию.

Как содержания приказа доводится до сведения исполнителей? Укажите отличия заявлений о переводе, о предоставлении учебного отпуска, отпуска по беременности и родам и т. Эти документы инициируют управленческие решения, позволяют выбрать тот или иной способ действия;. Эти документы используются в деятельности кадровой службы организации.

Оформление приказов по основной деятельности. Образец: приказ по основной деятельности

Приказ – это правовой акт, издаваемый руководителем органа управления, действующего на основе единоначалия для обеспечения основной и оперативной деятельности. Текст приказа состоит из двух взаимосвязанных частей: констатирующей и распорядительной. В констатирующей части указываются причины, послужившие основанием для издания приказа. Если основанием для издания приказа является какой-либо нормативный акт вышестоящего органа, то в констатирующей части следует указать вид акта, его автора, полное название заголовок , номер и дату, то есть привести все поисковые данные. Если в разъяснениях нет необходимости, то констатирующая часть может отсутствовать.

Текст приказа состоит из двух взаимосвязанных частей: констатирующей и распорядительной. В констатирующей части указываются причины, послужившие основанием для издания приказа. Если основанием для издания приказа является какой-либо нормативный акт вышестоящего органа, то в констатирующей части следует указать вид акта, его автора, полное название заголовок , номер и дату, то есть привести все поисковые данные. Если в разъяснениях нет необходимости, то констатирующая часть может отсутствовать.

В небольших фирмах на секретаря часто возлагается ведение кадровой документации. Именно документы по личному составу подтверждают место и стаж работы граждан и имеют первостепенное значение для каждого работника фирмы при оформлении пенсии и во всех случаях, требующих подтверждения стажа и места работы. Оформление приема на работу, переводов, увольнений, отпусков, командировок выполняет секретарь если нет специального работника. Согласно ст.

Структура рынка | Выделение данных

В этом информационном бюллетене исследуется влияние различных механизмов отчетности стакана заявок на интерпретацию трех распространенных показателей рыночной активности: коэффициента количества отмен к сделкам, коэффициента сделок с нечетными лотами и коэффициента объема нечетных лотов. Чтобы учесть несопоставимый характер фидов, мы внесли некоторые изменения (подробно обсуждаемые ниже) в ряд специфических для биржи показателей, опубликованных на веб-сайте Market Structure. Подробная информация об этих изменениях также содержится в документе «Методология рыночной деятельности».

Два метода книги заказов

Два основных формата, используемые биржами для отчетов о торговле и действиях по заказам в своих прямых каналах, — это «на основе ордеров» и «уровня». Метод на основе ордеров печатает сообщение для каждой отображаемой котировки или ордера (т. е. ордеров, которые не могут быть немедленно выполнены и не обозначены как скрытые). Каждому отображаемому ордеру присваивается идентификационный номер ордера («идентификатор ордера»), который позволяет сопоставлять последующие события, включая отмену, изменение и выполнение конкретных оставшихся ордеров.Чтобы рассчитать общую объявленную ликвидность в любой данной ценовой точке для данной акции, необходимо отслеживать каждый ордер, отмену, модификацию и исполнение в течение торгового дня.

е. ордеров, которые не могут быть немедленно выполнены и не обозначены как скрытые). Каждому отображаемому ордеру присваивается идентификационный номер ордера («идентификатор ордера»), который позволяет сопоставлять последующие события, включая отмену, изменение и выполнение конкретных оставшихся ордеров.Чтобы рассчитать общую объявленную ликвидность в любой данной ценовой точке для данной акции, необходимо отслеживать каждый ордер, отмену, модификацию и исполнение в течение торгового дня.

В отличие от этого, метод книги уровней выводит сообщение для каждого события, влияющего на книгу ордеров в данной ценовой точке для каждой акции, но не выводит отдельные сообщения ордеров с их собственными идентификаторами ордеров. Общая опубликованная ликвидность в любой заданной ценовой точке для данной акции легко устанавливается из самого последнего сообщения книги уровней для этой ценовой отметки.

Большинство бирж в настоящее время используют более детализированный метод на основе ордеров для своих прямых потоков, включая NYSE Arca, BATS, Chicago (CHX), Direct Edge, Nasdaq, Nasdaq BX, Nasdaq PSX и National. NYSE и NYSE MKT (Amex) используют метод книги уровней.

NYSE и NYSE MKT (Amex) используют метод книги уровней.

Влияние на некоторые показатели рыночной активности

В выпуске Data Highlight 2013-01, Соотношение объемов сделок и ордеров, мы заявили, что «ряд данных об отмене ордеров представляет собой простую меру количества отображаемых ордеров, отмененных на количество выполненных, и математически связан с обратной величиной сделки. отношение объема заказа к заказу.” Метрики для обоих этих рядов данных могут быть нанесены на график для каждой биржи с помощью инструмента визуализации данных.

Некоторые участники рынка с помощью инструмента визуализации данных (а также загружаемых отдельных файлов временных рядов) заметили, что соотношение количества отмен к сделкам на NYSE и AMEX вычисляется на более высоком уровне, чем на большинстве других бирж, отношение объема к заказу вычисляется на более низком уровне, чем для большинства других бирж. Учитывая, что NYSE и AMEX используют метод книги уровней для отчетности о рыночной активности в своих прямых потоках, мы изучили, в какой степени это может повлиять на расчет или интерпретацию этих двух показателей.

Начнем с того, что отметим, что отношение объема сделок к объему заявок основано на подсчете общего количества акций, торгуемых на бирже, как доли от общего количества акций, размещенных на этой бирже в течение непрерывных рыночных часов. Таким образом, это вычисление не зависит от того, сколько отдельных сообщений используется для передачи такой информации, а также от того, регистрируется ли отдельная сделка на 200 акций как одна сделка по 200 акциям или как две сделки по 100 акций каждая. На наблюдаемые значения этих коэффициентов не должен влиять метод, который биржа использует (на основе ордеров или книги уровней) для отчетности о своей деятельности.

Однако это не обязательно относится к метрике отношения отмены к торговле. Рассмотрим внешний вид книги ордеров после добавления трех ордеров на новый ценовой уровень: один ордер на покупку 100 акций по 10 долларов, один ордер на покупку 300 акций по 10 долларов и один ордер на покупку 100 акций по 10 долларов. Для каналов, использующих метод на основе заказов, каждый из этих заказов будет отдельно указан как 100, 300, а затем 100 акций. Для фидов, использующих метод книги уровней, будет три отдельных сообщения об обновлении, показывающих в общей сложности 100, 400, а затем 500 акций по цене 10 долларов.00. Если эти три заказа затем будут последовательно отменены, фид на основе заказов напечатает три сообщения об отмене, по одному для каждого исходного заказа с соответствующим идентификатором заказа. Точно так же фид на основе уровня будет печатать три сообщения, но в виде обновлений, показывающих 400, 100, а затем 0 акций, доступных по цене 10,00 долларов США. В любом формате в результате отмены печатается всего три сообщения.

Для фидов, использующих метод книги уровней, будет три отдельных сообщения об обновлении, показывающих в общей сложности 100, 400, а затем 500 акций по цене 10 долларов.00. Если эти три заказа затем будут последовательно отменены, фид на основе заказов напечатает три сообщения об отмене, по одному для каждого исходного заказа с соответствующим идентификатором заказа. Точно так же фид на основе уровня будет печатать три сообщения, но в виде обновлений, показывающих 400, 100, а затем 0 акций, доступных по цене 10,00 долларов США. В любом формате в результате отмены печатается всего три сообщения.

Но предположим, что вместо отмены ордеров они исполняются в результате поступления рыночного ордера на 500 акций.Прямые потоки с использованием механизма на основе ордеров будут сообщать о трех отдельных сделках по 100, 300 и 100 акций каждая, с тремя уникальными идентификаторами ордеров, привязанными к исходным оставшимся ордерам. Но канал книги уровней сообщит только об одной сделке на все 500 акций. В этом примере показано, как один и тот же рыночный ордер на 500 акций приводит к различному счету сделок в зависимости от того, используется ли в прямом канале подход на основе ордеров или по книге уровней. Таким образом, соотношение отмены к сделке, рассчитанное для каналов книги уровней, может различаться из-за любого рыночного ордера, который взаимодействует с несколькими оставшимися ордерами по одной и той же цене, и поэтому сообщается как одно торговое сообщение.

В этом примере показано, как один и тот же рыночный ордер на 500 акций приводит к различному счету сделок в зависимости от того, используется ли в прямом канале подход на основе ордеров или по книге уровней. Таким образом, соотношение отмены к сделке, рассчитанное для каналов книги уровней, может различаться из-за любого рыночного ордера, который взаимодействует с несколькими оставшимися ордерами по одной и той же цене, и поэтому сообщается как одно торговое сообщение.

Из-за различий в этих методах отчетности может быть неуместным прямое сравнение или агрегирование показателей соотношения количества отмен к сделкам, полученных из фидов книги уровней и фидов на основе заказов. Поскольку большинство бирж в настоящее время используют метод, основанный на ордерах, чтобы избежать смешивания данных, полученных из разных методов отчетности, мы временно исключим данные NYSE и Amex при расчете совокупной статистики отношения отмен к сделкам. Мы также обновили предыдущие расчеты этой метрики, чтобы скорректировать это исключение.

На приведенной ниже диаграмме показано влияние удаления количества сообщений Amex и NYSE из совокупного показателя отмены сделок.

Коэффициент отмены для обмена

Запустите инструмент визуализации данныхСоотношение количества отмен к сделкам без учета NYSE и Amex немного ниже, чем соотношение, рассчитанное с включением этих двух бирж уровня. Средняя разница в коэффициенте отмен к сделкам за 18 месяцев, закончившихся в декабре 2013 года, составляет 3,2 (22,6 с Amex и NYSE против 19,4 без учета).

Мы также отмечаем, что природа отчетов книги уровней также влияет на вычисление показателей доли нечетных лотов и объема нечетных лотов. Хотя об исполнении поступающих исполняемых ордеров с нечетным лотом оба механизма отчетности сообщают одинаково, исполнение ордеров с нечетным лотом может привести к различным сообщаемым размерам сделок. В выпуске Data Highlight 2014-01, Нечетные лоты в постпрозрачном мире, мы объясняем, как рыночные ордера с круглым лотом могут привести к отчету об исполнении сделок с нечетными лотами, если рыночный ордер взаимодействует с любыми остаточными остаточными ордерами с нечетными лотами ( я. е. ордера с круглым лотом, которые были исполнены лишь частично из-за предшествующего рыночного ордера с нечетным лотом). Однако этот эффект более заметен для сделок, зарегистрированных в соответствии с методом, основанным на ордерах, чем методом книги уровней, потому что (как описано выше) метод книги уровней будет сообщать об одном сообщении, которое объединяет исполнение на одном и том же ценовом уровне.

е. ордера с круглым лотом, которые были исполнены лишь частично из-за предшествующего рыночного ордера с нечетным лотом). Однако этот эффект более заметен для сделок, зарегистрированных в соответствии с методом, основанным на ордерах, чем методом книги уровней, потому что (как описано выше) метод книги уровней будет сообщать об одном сообщении, которое объединяет исполнение на одном и том же ценовом уровне.

Эти различия могут иметь значение для исследователей, проводящих исследования размера сделки (включая исследования нечетных партий) на основе данных из лент CTS и UTDF Consolidates Tapes.NYSE и Amex сообщают об одном рыночном ордере, который исполняется по одной цене против нескольких остальных ордеров, как об одном исполнении. Как правило, эта же комбинация ордеров будет отображаться на ленте всеми другими биржами, использующими метод, основанный на ордерах, как серия меньших исполнений (по одному на остающийся ордер), сумма которых равна размеру исходного рыночного ордера. Например, если мы исключим исполнение сделок на NYSE и Amex из нашего совокупного расчета ставок и объема нечетных лотов за 18-месячный период, заканчивающийся в декабре 2013 года, средняя ставка увеличится на 0.52 процентных пункта (с 19,99% с учетом NYSE и Amex до 20,51% с исключением NYSE и Amex), а средний объем нечетного лота увеличивается на 0,35 процентного пункта (с 4,99% с учетом NYSE и Amex до 5,34% с исключением NYSE и Amex) . Хотя мы не рассчитывали отдельно показатели, связанные с общими средними размерами сделок, предположительно, на них также могут повлиять различные методы отчетности.

Например, если мы исключим исполнение сделок на NYSE и Amex из нашего совокупного расчета ставок и объема нечетных лотов за 18-месячный период, заканчивающийся в декабре 2013 года, средняя ставка увеличится на 0.52 процентных пункта (с 19,99% с учетом NYSE и Amex до 20,51% с исключением NYSE и Amex), а средний объем нечетного лота увеличивается на 0,35 процентного пункта (с 4,99% с учетом NYSE и Amex до 5,34% с исключением NYSE и Amex) . Хотя мы не рассчитывали отдельно показатели, связанные с общими средними размерами сделок, предположительно, на них также могут повлиять различные методы отчетности.

Важные изменения в некоторых показателях данных о рыночной активности

Из-за различий в данных, сообщаемых с использованием метода книги уровней, по сравнению с методом на основе ордеров, а также во избежание возможных неверных интерпретаций из-за сравнения таких данных с помощью этих механизмов, следующие показатели для NYSE и Amex будут временно удалены из утилита для создания графиков на веб-сайте: соотношение количества отмен к сделкам, соотношение нечетных лотов и объем нечетных лотов. Кроме того, совокупные диаграммы, включая диаграммы децилей, для этих трех показателей будут временно исключать вклады NYSE и Amex; Квартальные пользовательские файлы также не будут включать NYSE и Amex для этих трех показателей.

Кроме того, совокупные диаграммы, включая диаграммы децилей, для этих трех показателей будут временно исключать вклады NYSE и Amex; Квартальные пользовательские файлы также не будут включать NYSE и Amex для этих трех показателей.

Тем не менее, Ежемесячные пользовательские файлы будут по-прежнему содержать входные данные для этих показателей на основе обмена тикерами (как это было в прошлом), включая NYSE и Amex. Механизм отчетности уровня не влияет на показатели биржевых продуктов (поскольку биржевые продукты не торгуются на NYSE), а также не влияет на показатель объема торговых заказов для корпоративных акций.Эти показатели остаются неизменными на исторических графиках и доступны в пользовательских файлах.

Нет изменений ни в одной из метрик, связанных со скоростью исполнения ордеров и сделок, а также в гистограммах, обобщающих эти распределения. Из-за отсутствия уникальных идентификаторов ордеров данные бирж, использующих для отчетности метод книги уровней, никогда не учитывались в таких расчетах.

Этот анализ был подготовлен сотрудниками Комиссии по ценным бумагам и биржам США.Комиссия не выразила никакого мнения относительно такого анализа или какого-либо заявления, содержащегося в нем.

Рейтинг всех 30 акций Dow: плюсы взвешивают

Промышленный индекс Доу-Джонса переживает хороший год в абсолютном выражении. Но понятно, если инвесторы разочарованы показателями барометра голубых фишек по сравнению с другими основными индексами.

Элитный список 30 акций Доу-Джонса вырос на 17,5% с начала года и на 19,7%, включая дивиденды, или намного выше собственной долгосрочной среднегодовой доходности.Обычно инвесторы были бы в восторге от такой прибыли. Но с учетом того, что Dow отстает от Nasdaq Composite и S&P 500 на 3,8 процентных пункта и 7,9 процентных пункта соответственно, любой, кто индексируется по среднему показателю «голубых фишек», чувствует себя упущенным.

Неопределенная траектория пандемии COVID-19, проблемы с цепочками поставок и инфляционное давление — это лишь некоторые из встречных ветров, из-за которых акции Dow как группы будут отставать в 2021 году. за то, что эти 30 голубых фишек будут делать в 2022 году.

за то, что эти 30 голубых фишек будут делать в 2022 году.

Чтобы получить представление о том, что думает Уолл-Стрит в преддверии нового года, мы проверили индекс Доу-Джонса в соответствии с согласованными рекомендациями аналитиков, от худшего к первому, используя данные S&P Global Market Intelligence.

Вот как работает рейтинговая система: S&P анализирует предложения аналитиков по акциям и оценивает их по пятибалльной шкале, где 1,0 означает активную покупку, а 5,0 — активную продажу. Баллы от 3,5 до 2,5 переводятся в рекомендации «Держать». Баллы выше 3,5 приравниваются к рейтингу продажи, а баллы равны или ниже 2.5 означает, что аналитики в среднем оценивают акцию как покупку. Чем ближе оценка к 1,0, тем сильнее рекомендация «Покупать».

Продолжайте читать, пока мы показываем вам, как аналитики Уолл-стрит оценивают все 30 акций Dow Jones и что они говорят об их перспективах.

Цены на акции, рекомендации аналитиков и другие данные по состоянию на 10 декабря предоставлены S&P Global Market Intelligence и YCharts, если не указано иное. Акции перечислены в соответствии с консенсусной рекомендацией аналитиков, от самой низкой до самой высокой.

Акции перечислены в соответствии с консенсусной рекомендацией аналитиков, от самой низкой до самой высокой.

1 из 30

30. 3M

30. 3M

- Рыночная стоимость: $ 102,1 млрд.

- Дивиденды Доходность: 3,3%

- Аналитики Консенсус Рекомендация: 3.0 (HOLD)

3M MMM, $177,10), которая производит все, от клея до электронных сенсорных дисплеев, регулярно входит в число акций Доу-Джонса, которые меньше всего нравятся Уолл-стрит.

МММ придерживается консенсусной рекомендации “Держать” более полутора лет.Вялый или застойный рост выручки, маржи и прибыли сделал акции промышленного конгломерата долгое время отстающими на рынке.

Большинство аналитиков остаются в стороне от 3M, но некоторые профессионалы считают, что пришло время купить эти потрепанные акции по дешевке. Аналитик Argus Research Джон Ид, например, рекомендует покупать акции МММ, ссылаясь на их щедрую дивидендную доходность в условиях низких ставок и привлекательную оценку.

«Эта ведущая промышленная компания с «голубыми фишками» в последние кварталы продемонстрировала непостоянную прибыль — и не только из-за пандемии», — пишет Ид в записке для клиента.«Но после реструктуризации перспективы улучшаются. Плохая динамика акций привела к более низким мультипликаторам оценки, которые теперь кажутся привлекательными, поскольку прибыль снова будет расти».

Аналитики, опрошенные S&P Global Market Intelligence, прогнозируют, что среднегодовая прибыль на акцию (EPS) компании 3M вырастет на 6,8% в течение следующих трех-пяти лет. Из 19 аналитиков, выдающих мнения по акциям, трое оценивают МММ как «Строгую покупку», 12 называют «Держать», двое — «Продавать» и двое — «Строгая продажа».

Что касается дивидендов, МММ является надежным источником дивидендов, насколько они есть. Этот член S&P 500 Dividend Aristocrats увеличивает свои дивиденды 63 года подряд.

2 из 30

2 от 30

29. Intel

-

- Рыночная стоимость: $ 205,8 млрд.

- Доходность дивиденды: 2,8%

- Аналитики Консенсус Рекомендация: 2.88 (HOLD)

Intel (INTC , $ 50,59) были одними из самых проблемных акций Dow Jones в последние годы, сильно отставая от своих конкурентов по любому количеству фронтов.Действительно, эта культовая технологическая акция была разочаровывающей в долгосрочной перспективе, и консенсус-рекомендация аналитиков не менялась с «Держать» уже много лет.

Призывы к продаже на Улице редки, поэтому примечательно, что из 41 аналитика, выдающего мнения по акциям INTC, шесть считают, что они должны продаваться, а трое оценивают их как сильную продажу. Остальные рекомендации делятся на семь сильных покупок, три покупки и 22 удержания.

Аналитик Wedbush Мэтт Брайсон оценивает INTC как «неудовлетворительно» (эквивалент продажи), ссылаясь на оценку и долгосрочные стратегические проблемы.Например, производитель микросхем недавно объявил о потенциальном публичном листинге своего подразделения Mobileye, которое производит системы для беспилотных автомобилей, в середине 2022 года, что не привело аналитика в восторг.

«Хотя мы считаем, что рынок правильно интерпретирует эту новость в пользу Intel, мы также не рассматриваем эту сделку как изменение более широкой траектории Intel и ее борьбы за сохранение доли в своих основных операциях, поскольку она стремится восстановить конкурентоспособность производства и дизайна. со своими сверстниками», — пишет Брайсон.«Мы рассматриваем мультипликатор запасов INTC как соответствующий поставщику компонентов с низким/отрицательным ожидаемым доходом и ростом прибыли».

На более радостной ноте: многострадальные акционеры должны с облегчением узнать, что INTC, по крайней мере, остается одной из лучших акций хедж-фондов.

3 из 30

28. Walgreens Boots Alliance

- Рыночная стоимость: 42,9 млрд долларов

- Дивидендная доходность: 3,9%

- 86 (Держать)

Консенсус-стрит не изменился. Рекомендация «Держать» Walgreens Boots Alliance (WBA, $49,50) в течение как минимум полутора лет, и только два аналитика настроены оптимистично в отношении индекса Доу-Джонса.

запас из 22 всего.

запас из 22 всего.Эрик Колдвелл из Baird Equity Research оценивает WBA как Strong Buy и некоторое время «держит пари против толпы».

«Точно так же, как WBA «переосмысливает здравоохранение для следующей эры», инвесторы должны переосмыслить WBA», — пишет Колдвелл.«Бизнес и географическое упрощение, фокус на стратегии — в том числе уничтожение отвлекающих и несущественных пилотов и домашних проектов — заметная смена руководства, система и платформы следующего поколения, заменяющие инструменты эпохи динозавров… и многое другое».

Аналитик считает, что акции аптечной сети могут удвоиться или утроиться за пять лет, «и мы хотим быть на вечеринке пораньше».

Хотя Колдвелл и еще один аналитик настроены оптимистично в отношении WBA, 19 из них называют акции «Держать», а один говорит «Продавать».

«Несмотря на то, что есть основания для оптимизма, мы видим несколько проблем, и общая сложная ситуация с розничной торговлей требует наблюдения», — пишет аналитик Truist Securities Дэвид Макдональд, подводя итоги дела Hold.

Как бы то ни было, долгосрочные дивидендные инвесторы, безусловно, не могут спорить с впечатляющим послужным списком аптечной сети по увеличению выплат. Этот S&P 500 Dividend Aristocrat увеличивает свои дивиденды 46 лет подряд. Совсем недавно, в июле, WBA повысила квартальные дивиденды на 2.1% до 47,75 центов за акцию.

4 из 30

4 от 30

27. Отведатели

- Рыночная стоимость: $ 205,8 млрд.

- Доходность дивиденды: 2,3%

- Аналитики Консенсус Рекомендация: 2,71 (проведение)

-

- Доходность дивиденды: 5,1%

- Аналитики Консенсус Рекомендация: 2,64 (Держи)

- Рыночная стоимость: $ 40.44 млрд.

- Доходность дивидендов: 5,1%

- Аналитики Консенсус Рекомендация: 2.

61 (проведение)

61 (проведение) -

- Рыночная стоимость: $ 118,8 млрд.

- Доходность дивиденды: 3,7%

- Аналитики Консенсус Рекомендация: 2.5 (Buy)

Аналитики стали постепенно больше бычьи по Amgen (AMGN, $210,89) за последние пару месяцев, что сделало его первой из наших акций Dow Jones, получившей консенсус-рекомендацию «Покупать», хотя и с менее чем звездной убежденностью.

Из 28 аналитиков, опубликовавших свое мнение о AMGN, отслеживаемых S&P Global Market Intelligence, семь назвали его «Активной покупкой», двое — «Покупать», 18 — «Держать», а один — «Активно продавать».Однократное повышение аналитиками уровня “Держать” с “Продавать” за последние два месяца повысило консенсус-рейтинг Уолл-стрит до “Покупать”.

Аналитик BMO Research Дэвид Сейгерман инициировал освещение биотехнологического гиганта на Market Perform в ноябре. Он в значительной степени резюмирует аргументы Street в том, что они остаются в стороне, ссылаясь на «менее оптимистичный взгляд на [лекарство от рака Amgen] Lumakras по сравнению с конкурентами; растущее давление на основной бизнес с ускоряющимся снижением доходов; конвейер, который вряд ли рост выручки, а также опасения по поводу продолжающегося судебного разбирательства по налогу на трансфертное ценообразование с Соединенными Штатами.S. IRS.»

Говоря от имени быков, аналитик Oppenheimer Джей Олсон, который оценивает акции на уровне Outperform (эквивалент покупки), говорит: «Amgen в состоянии поддерживать долгосрочный рост доходов по мере того, как зрелые продукты исчезают, в то время как R&D

Олсон добавляет, что дивидендная доходность AMGN «обеспечивает поддержку оценки».

Для контекста акции торгуются в 11,7 раз выше оценки аналитиков на акцию на акцию 2022 года, согласно S&P Global Market Intelligence.Между тем, The Street прогнозирует, что Amgen обеспечит среднегодовой рост прибыли на акцию на 6,6% в течение следующих трех-пяти лет.

Для контекста акции торгуются в 11,7 раз выше оценки аналитиков на акцию на акцию 2022 года, согласно S&P Global Market Intelligence.Между тем, The Street прогнозирует, что Amgen обеспечит среднегодовой рост прибыли на акцию на 6,6% в течение следующих трех-пяти лет.8 из 30

8 из 30

23. Международные бизнес-машины

- Рыночная стоимость: $ 111,3 млрд.

- Дивиденс Доходность: 5,3%

- Аналитики Консенсус Рекомендация: 2.47 (Купить)

- Рыночная стоимость: 129 долларов.4 миллиарда

- Дивидендная доходность: 1,0%

- Консенсус-рекомендация аналитиков: 2,38 (Покупать)

- Рыночная стоимость:

- Рыночная стоимость: $ 110,1 млрд.

- Доходность дивиденды: Доходность дивиденды: 2,2%

- Аналитики Консенсус Рекомендация: 2.38 (Buy)

Путешественники (TRV , $154,25) — еще одна акция Dow, которая, похоже, навсегда застряла на уровне «Держать». Действительно, аналитики были коллективно нейтральны в отношении акций страховщика имущества и несчастных случаев в течение более двух лет, и это число продолжает расти.

Тем не менее, у акции есть свои поклонники. Из 21 аналитика, опубликовавшего свое мнение о TRV, четверо называют его «сильной покупкой», один говорит «покупать», 13 — «держать» и трое — «продавать».

Аналитики Argus Research Кевин Хил и Тейлор Конрад (Покупать) считают себя сторонниками быков, ссылаясь на более высокие, чем ожидалось, квартальные результаты, потенциальную прибыль и возврат денежных средств акционерам.

“Прибыль в третьем квартале оказалась выше, чем мы ожидали, так как чистые подписанные премии выросли на 7% до 8 долларов.3 миллиарда, и базовая прибыльность улучшилась в сегменте Business Insurance», — пишут аналитики. «Мы ожидаем, что маржа увеличится, поскольку компания поднимает цены на автострахование и расширяет свою аналитику данных и цифровые инициативы… и отмечаем, что недавно она увеличила свои квартальные дивиденды. на 4% до 88 центов за акцию».

The Street прогнозирует, что Travelers обеспечит среднегодовой рост прибыли на акцию на 8,2% в течение следующих трех-пяти лет, по данным S&P Global Market Intelligence. Однако при средней целевой цене в $164 аналитики предполагаемый потенциал роста акций TRV составляет всего 6% в следующие 12 месяцев или около того, отсюда и консенсус-рекомендация «Держать».

5 из 30

5 из 30

26. Verizon

Verizon (VZ , 50,19 долл. США), единственные акции Dow в сфере телекоммуникаций, упали более чем на 13% в 2021 году, отставая от более широкого рынка более чем на 35 процентных пунктов.

И хотя Street не так плохо относится к Verizon, как рынок, аналитики также не в восторге от ее перспектив.Из 28 аналитиков, дающих рекомендации, отслеживаемые S&P Global Market Intelligence, четверо оценивают VZ как «сильно покупать», четверо говорят «покупать», 19 — «держать», а один называет это «сильно продавать».

Verizon является крупнейшим оператором беспроводной связи в США по количеству абонентов, а также может похвастаться самой высокой маржой, считают аналитики. Обратная сторона? Постоянные опасения по поводу угрозы, исходящей от T-Mobile US (TMUS) после ее слияния со Sprint в 2020 году.

«Хотя Verizon продолжает добиваться скромного роста, повышенная конкуренция в зрелой отрасли ограничит способность Verizon привлекать новых клиентов и ускорять рост в долгосрочной перспективе», — пишет аналитик William Blair Джим Брин, который оценивает акции в Market Perform (эквивалент удержания).

Брин, однако, рекомендует VZ как «привлекательную защитную акцию для инвесторов, ищущих доход и сохранение капитала». И действительно, историческая приверженность компании росту дивидендов говорит сама за себя. Эта телекоммуникационная компания с «голубыми фишками» ежегодно увеличивала выплаты в течение 17 лет подряд.

Эти дивиденды действительно складываются. Акции VZ упали примерно на 3% за последние пять лет. Однако добавьте дивиденды, и общая прибыль VZ составит более 21%.

6 из 30

25.Dow

Аналитики и инвесторы потеряли некоторые из их аппетита для DOW (Dow , $54,68) во второй половине года, что было отложено из-за роста цен на энергоносители и неопределенности в отношении пути глобальной пандемии.

Однако, в то время как Улица по-прежнему разделена по названию, аналитики все более оптимистичны, чем год назад.Из 24 профессионалов, выдающих мнения о индексе Доу-Джонса, отслеживаемых S&P Global Market Intelligence, пятеро оценивают его как «Сильная покупка», двое — «Покупать», 14 — «Держать», один — «Продавать» и двое — «Сильно продавать».

Быки могут указать на легкость сравнения с прошлыми результатами, вызванными пандемией, и повышение спроса на обширный портфель продуктов компании.

Предложения фирмы, которые включают в себя пластмассы, промышленные промежуточные продукты, покрытия и силиконы для упаковки, инфраструктуры и потребительских товаров, «имеют хорошие возможности для извлечения выгоды из ключевых тенденций конечного рынка до конца 2021 и 2022 годов», — пишет CFRA. Аналитик-исследователь Ричард Вулф (Покупка).

Аналитик-исследователь Ричард Вулф (Покупка).

Аналитик Argus Research Билл Селески (покупка) полностью согласен с этим, добавляя, что Dow должен увидеть «более высокие цены реализации на товарные химикаты и повышенный спрос в Северной Америке и Китае». Dow также получает выгоду от «высокого спроса на упаковку и потребительские товары длительного пользования, связанные с распространением вакцин против коронавируса», — говорит Селески.

Между тем, оба аналитика высоко оценивают стабильный свободный денежный поток DOW, успешные усилия по сокращению долга и «привлекательные» и «надежные» дивиденды.

7 из 30

7 из 30

24. amgen

Международный бизнес Компьютеры (IBM, 124,09 долл. США) получают высокую долю прохладных отзывов аналитиков, что кажется вполне справедливым.В конце концов, они наблюдали, как выручка Big Blue неуклонно сокращалась в течение 10 лет и продолжает расти.

Четыре аналитика рекомендуют акции «Покупать», один — «Покупать», а 12 — «Держать» IBM. Тем не менее, консенсус-прогноз Street по акциям IBM остается в силе «Покупать» благодаря некоторым позитивным изменениям.

Например, в ноябре IBM выделила операции по управлению инфраструктурой в отдельную публичную компанию под названием Kyndryl Holdings (KD). В результате IBM теперь зависит от услуг гибридного облака и искусственного интеллекта (ИИ) в качестве основных драйверов роста.

Аналитик Argus Research Джим Келлехер (Покупать) настроен оптимистично в отношении «новой» высокодоходной структуры доходов IBM, основанной на подписке.

«Постоянный доход будет на 65% получен от программного обеспечения, по сравнению с 45% постоянного дохода, полученного от программного обеспечения до спин-оффа», — пишет Келлехер. «Кроме того, после отделения компания будет иметь 70% своей структуры доходов в областях с более высоким ростом по сравнению с 55% до разделения».

IBM также видит будущие возможности в таких областях, как кибербезопасность, блокчейн и квантовые вычисления, отмечает Келлехер.

Затем идет оценка. Акции торгуются всего в 12,2 раза выше оценки EPS Street на 2022 год. В то же время аналитики ожидают, что прибыль на акцию будет расти в среднем почти на 7% в год в течение следующих трех-пяти лет.

В то же время аналитики ожидают, что прибыль на акцию будет расти в среднем почти на 7% в год в течение следующих трех-пяти лет.

И, наконец, IBM всегда оказывала помощь инвесторам, получающим прибыль. Этот S&P 500 Dividend Aristocrat увеличивает свои дивиденды 26 лет подряд и продолжает расти.

9 из 30

22. American Express

Акции American Express (AXP, $167,03) проданы со скидками вариант, но вскоре восстановили большую часть своего импульса; они остаются высокими на 38% с начала года.

Являясь глобальным поставщиком платежных и туристических услуг, деятельность которого зависит от транзакций, чистого процентного дохода и сборов, AXP очень чувствительна к изменениям в потребительских и деловых расходах по широкому кругу категорий.

Благодаря характеристикам акций восстановления, аналитики склоняются к оптимизму в отношении названия – Улица дает AXP консенсусную рекомендацию «Покупать», но опасения по поводу хрупкости глобального возвращения также держат в стороне множество профессионалов.

Согласно данным S&P Global Market Intelligence, шесть аналитиков оценивают акции как “сильно покупать”, пятеро – “покупать”, 14 – “держать” и один – “продавать”.

Среди быков аналитик Piper Sandler Кристофер Донат оценивает акции как «выше рынка» (эквивалент «покупать»), ссылаясь, среди прочих факторов, на ускорение роста кредита AXP и «превосходное кредитное качество».

Менее снисходительно, есть Credit Suisse, который имеет эквивалент рейтинга продажи на AXP и включил его в список пяти лучших акций фирмы, которые должны отставать от более широкого рынка в следующем году.

Каким бы граничным ни был призыв к покупке на улице, давайте не будем забывать, что AmEx — одна из самых любимых акций Уоррена Баффета. Генеральный директор Berkshire Hathaway впервые купил акции компании в 1963 году и до сих пор остается ее крупнейшим акционером.

Генеральный директор Berkshire Hathaway впервые купил акции компании в 1963 году и до сих пор остается ее крупнейшим акционером.

10 из 30

21.Caterpillar

акций в CATERPILLAR (CAT, $ 204.36) рынок с большим отрывом в этом году из-за неопределенности в отношении хода пандемии и ее потенциального воздействия на глобальный рост.

Именно так обстоят дела у крупнейшего в мире производителя тяжелого строительного и горнодобывающего оборудования, который служит своего рода флагманом здоровья мировой экономики.

Хотя Street оценивает акции CAT как «покупать», это призыв со скромной уверенностью. Из 29 аналитиков, выдающих мнения по акциям, девять говорят о сильной покупке, четверо говорят о покупке, 14 говорят о том, что нужно держать, и двое оценивают их как о сильной продаже.

Тем не менее, благодаря легкому сравнению с результатами, полученными в период пандемии, The Street прогнозирует, что Caterpillar обеспечит среднегодовой рост прибыли на акцию почти на 26% в течение следующих трех-пяти лет. Акции, тем временем, торгуются всего в 16,5 раз выше оценки EPS 2022 года, согласно S&P Global Market Intelligence.

Быки указывают на привлекательную оценку CAT как на одну из причин, почему им нравится это имя. Аналитик CFRA Research Элизабет Вермиллион (покупать) считает, что рынок недооценивает компанию и по другим причинам.

«Мы ожидаем, что выручка в 2021 году может быть на 11% выше текущих согласованных оценок, а выручка в 2022 году может быть на 6% выше текущих оценок», — пишет Vermillion. «Мы ожидаем, что рост выручки выше согласованных оценок будет поддерживаться ростом расходов на строительство нежилых помещений в областях, где продукция CAT пользуется большим спросом и занимает лидирующие позиции на рынке.”

Надежные и растущие дивиденды также поддерживают оценку CAT, отмечают аналитики. Этот член S&P 500 Dividend Aristocrats поднимал свои выплаты 27 лет подряд.

Этот член S&P 500 Dividend Aristocrats поднимал свои выплаты 27 лет подряд.

11 из 30

20. :

144,4 млрд долларовМедведи говорят, что инфляционное давление и хаос в цепочке поставок составляют

81) Держитесь в лучшем случае до 2022 года, но улица в целом склоняется к бычьей позиции в отношении имени.

Акции Dow получают согласованную рекомендацию «Покупать», согласно S&P Global Market Intelligence, с семью призывами к покупке, пятью призывами к покупке, 12 призывами к удержанию и одной рекомендацией к настоятельной продаже.

Хотя проблемы с цепочками поставок и инфляция остаются встречными ветрами, аналитик Baird Equity Research Питер Армент (Outperform) говорит, что компания более чем готова принять вызов.

«HON — лучший в своем классе оператор среди многопрофильных компаний и крупный поставщик автоматизированных средств управления и продукции послепродажного обслуживания для аэрокосмической, автомобильной, фармацевтической, волоконной и пластмассовой промышленности», — пишет Армент. «Компания активно компенсирует нехватку чипов путем реинжиниринга конструкций для различных наборов чипов, где они доступны. Корректировка цен будет оставаться в центре внимания, поскольку руководство стремится опережать инфляцию с помощью ежеквартальных обзоров».

«Компания активно компенсирует нехватку чипов путем реинжиниринга конструкций для различных наборов чипов, где они доступны. Корректировка цен будет оставаться в центре внимания, поскольку руководство стремится опережать инфляцию с помощью ежеквартальных обзоров».

Аналитик из Argus Research Джон Ид (Buy) говорит: «Honeywell будет продолжать извлекать выгоду из своих разнообразных продуктовых линеек, а также из своего ведущего присутствия на рынках коммерческой аэрокосмической промышленности и коммерческого строительства».

Несмотря на то, что пандемия перевернула мировую экономику и рекордный рост Honeywell в 2020 году, оба они восстанавливаются, отмечает Ид, добавляя, что «HON является подходящим основным холдингом промышленных акций в диверсифицированном портфеле.

The Street ожидает, что Honeywell обеспечит среднегодовой рост прибыли на акцию на 11,5% в течение следующих трех-пяти лет, по данным S&P Global Market Intelligence. Между тем, акции торгуются в 23,2 раза выше оценки аналитиков на 2022 год.

12 из 30

19. ProCter & Gamble

- Рыночная стоимость: $ 376.2 млрд.

- Выход к дивиденсу

- Доходность дивидендов: 2,2%

- Аналитики Консенсус Рекомендация: 2.22 (Buy)

Procter & Gamble (PG, $ 155.46) акции переживают своего рода похмелье через год после того, как оказались в числе крупных бенефициаров торговли на карантине в 2020 году. Акции отстают от более широкого рынка с большим отрывом с начала года, что отчасти пострадало из-за опасений по поводу сложных сопоставлений по сравнению с прошлым годом, более высоких затрат на сырье и других факторов, связанных с расходами.

Тем не менее, рынок настроен скорее бычьим, чем медвежьим в отношении этого защитного верного лидера, что дает PG консенсусную рекомендацию «Покупать». Восемь аналитиков оценивают акции как «сильно покупать», четверо — «покупать», 10 — «держать», а один — «сильно продавать».

Аналитик Jefferies Кевин Гранди (покупать) причисляет себя к быкам на Уолл-стрит, говоря, что P&G «создан на века» и «остается основным холдингом».

В конце концов, спрос на такие товары, как туалетная бумага Charmin, зубная паста Crest, стиральный порошок Tide, подгузники Pampers и бритвы Gillette, имеет тенденцию оставаться стабильным как в хорошие, так и в плохие времена. Это помогает объяснить, почему P&G входит в число 30 лучших акций за последние 30 лет.