Амнистия по налогам для ип: Списание долгов по ИП | Как списать долги по ИП?

Списание долгов по ИП | Как списать долги по ИП?

У налоговой есть понятие безнадёжной задолженности, которую она прощает и убирает из личного кабинета налогоплательщика. Мы разобрались, когда у ИП есть шанс не платить долги перед налоговой и пенсионкой за лохматые годы.

Когда налоговая признаёт долги безнадёжными

Предприниматели платят налоги и страховые взносы в сроки, прописанные в Налоговом кодексе. К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2021 года.

Если ИП не платит в срок, у него появляется долг с процентами и штрафом, а у налоговой — право принудительно получить своё.

В идеальном для налоговиков мире у ИП есть деньги на банковских картах или автомобили в гараже, которые можно отобрать в счёт долга. Обычно налоговая так и делает, как минимум пытается.

Но есть ряд случаев, когда у налоговой пропадает право принудительно забирать свои деньги. Тогда она обязана признать долг, пени и штраф безнадёжными, списать их и убрать из личного кабинета налогоплательщика.

Налоговая обязана признать долги безнадёжными в случаях из ст. 59 НК РФ:

— Предприниматель обанкротился. Как ИП или как физлицо — неважно. Главное, что денег на полное погашениё долга по налогам не хватило.

— Предприниматель умер. Долги по страховым взносам, УСН, ЕНВД и патентам спишутся автоматом. Земельный налог, НДФЛ и торговый сбор спишутся, если их больше, чем стоит всё наследство предпринимателя.

— Налоговая инспекция пропустила сроки для блокировки счёта или получения исполнительного листа — а они довольно короткие. Опоздание подтвердил суд. Что может сделать предприниматель, чтобы ускорить списание, расскажем ниже.

— Приставы больше пяти лет искали ликвидное имущество предпринимателя, но не нашли. Долг перед налоговой меньше 300 000 ₽, и обанкротить ИП с такой суммой нельзя.

— Предприниматель пробовал банкротиться. Но арбитражный суд закрыл дело, потому что у предпринимателя нет денег заплатить конкурсному управляющему.

— Банк списал долг с его счёта, но не успел перевести налоговой, потому что ликвидировался. Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

❗ Просто старый долг, который висит на предпринимателе несколько лет, налоговая не обязана признавать безнадёжным и прощать. Выжидать мифические три года бесполезно. У долга, который налоговая взыскала без нарушений, нет срока давности.

Однако иногда государство устраивает налоговые амнистии — списывает долги разом. Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

С каждым должником налоговая разбирается по порядку из Приказа ФНС № ММВ-7-8/164@.

Первым делом должник приносит в налоговую по месту жительства документ, который подтверждает его право на списание долга:

— копию определения арбитражного суда о завершении конкурсного производства или о реализации имущества гражданина — для банкротов;

— копии свидетельства о смерти, паспортов наследников, свидетельства о наследстве и оценки стоимости наследства — если с долгами разбираются наследники;

— копию решения суда, где написано, что налоговая утратила право на взыскание недоимки из-за пропуска сроков;

— копию постановления об окончании исполнительного производства — если приставы не нашли имущество;

— копию определения суда о возвращении заявления о банкротстве — если ИП не нашёл деньги на процедуру;

— выписку из ЕГРЮЛ о ликвидации банка.

В следующие пять дней налоговая составляет справку о невозможности взыскания. А на следующий рабочий день выносит решение о признании долга безнадёжным.

Долг можно признать безнадёжным, только пока он не погашен. Если налоговая успела снять деньги со счёта, а потом выяснились основания для списания, вернуть деньги нельзя. Так сказал Высший Арбитражный Суд в п. 9 Постановления № 57.

Как ИП добиваются списания через суд, если налоговая опоздала

С банкротством и смертью ИП всё ясно. Надо принести нужные бумаги и дождаться решения налоговой.

А вот когда налоговая опоздала с блокировкой счёта и арестом имущества, предпринимателю надо пойти в суд и получить решение с волшебной фразой «налоговая инспекция утратила право на принудительное взыскание недоимки».

Если налоговая сама пошла судиться с ИП, надо заявить встречное требование — о признании задолженности безнадёжной. Если ИП выиграет, решение суда тоже подойдёт для списания долга — п. 9 Постановления ВАС № 57.

Сроки взыскания считают так.

Если ИП не платит налоги в срок, налоговая шлёт требование об уплате. Заплатить надо в течение 8 дней, если больший срок не указан в самом требовании. Через 8 дней налоговая действует по ст. 46, 47 НК РФ:

⬇ В течение двух месяцев выносит решение о взыскании долга за счёт денежных средств — этим решением блокируется счёт.

⬇ Если налоговая не успела заблокировать счёт, она идёт в суд за исполнительным листом в течение шести месяцев.

⬇ Если у ИП нет денег на счетах, руководитель инспекции в течение одного года выносит решении о взыскании за счёт имущества ИП.

⬇ Если руководитель опоздал с решением, налоговики в течение двух лет идут в суд и получают исполнительный лист о взыскании за счёт имущества ИП.

Обычно инспекторы укладываются в сроки — это важная часть их работы. Но бывает, что долги теряются и решения выносят позже. К примеру, в 2017 году Пенсионный фонд передавал налоговой дела по сбору страховых взносов.

Предпринимателям стоит проверять сроки для решений. Если налоговая опоздала даже на день, можно идти судиться, заручившись поддержкой юриста.

Долги ИП по налогам до 2015 года списали по амнистии

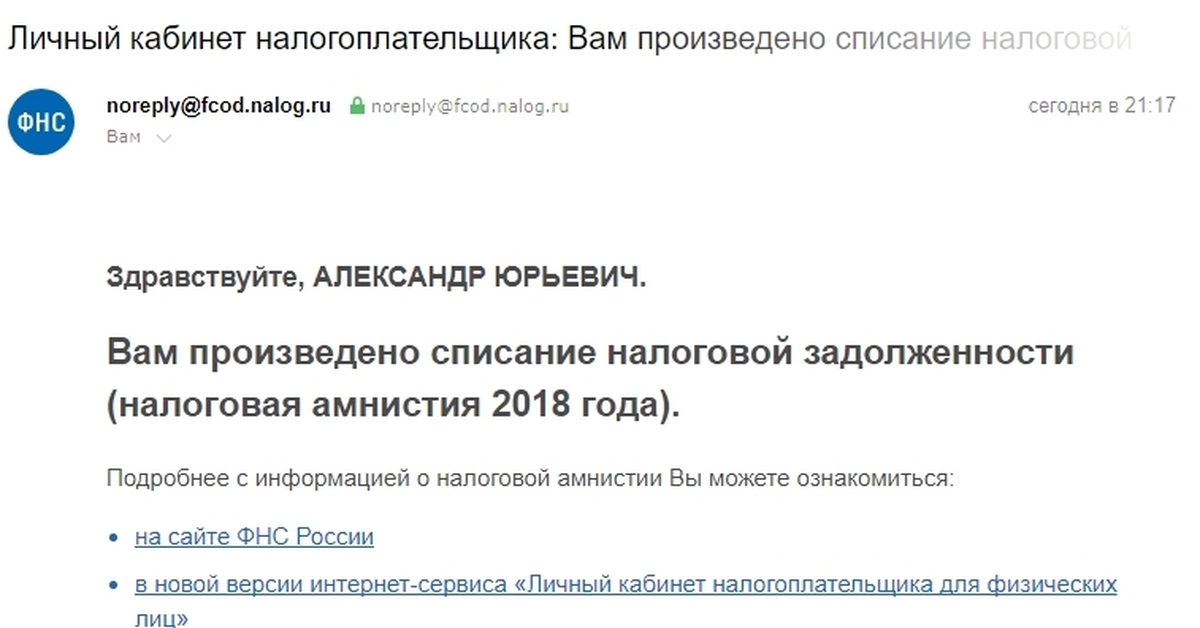

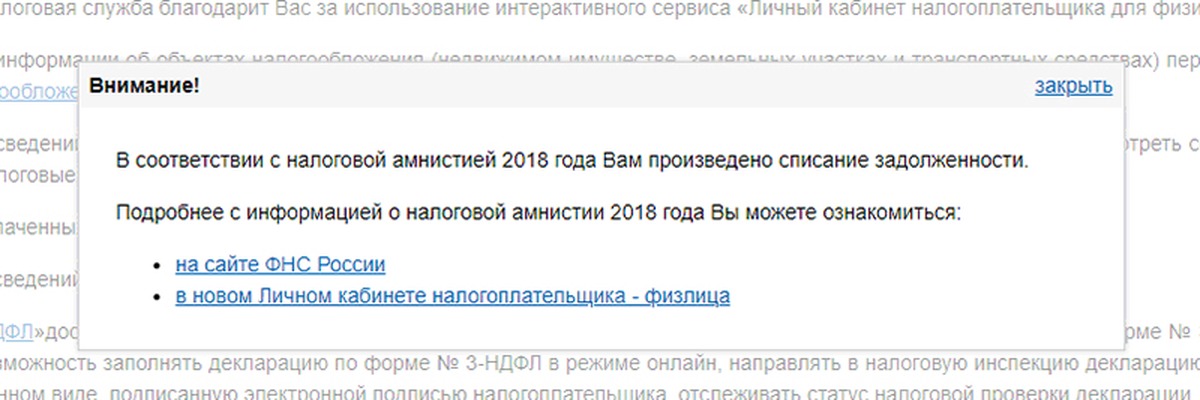

В 2018 году со всех ИП списали долги по налогам, пеням и штрафам, которые числились на 1 января 2015 года.

Под амнистию попали долги по УСН, НДФЛ, ЕНВД и патентам. Их признали безнадёжными. Не попали — долги по акцизам, налогу на полезные ископаемые и таможенные пошлины. Так сказано в ст. 12 Закона № 436-ФЗ.

Долги списывали скопом, без разбирательств и судов с каждым предпринимателем. С закрытых ИП долги списали тоже. Если ваш долг всё ещё висит в личном кабинете, обратитесь в налоговую по месту жительства.

Обратной силы у амнистии нет. Уплаченные вовремя налоги вернуть нельзя

❗ Долги по налогам, которые налоговая нашла после 1 января 2015 года не признают безнадёжными и не списывают. Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

Может случиться, что налоговая приезжала с проверкой в 2015, 2016 и 2017 годах, пересчитала доходы и нашла недоимку за 2012, 2013 и 2014 годы. Доначисления за эти годы под амнистию не попали, их надо платить — п. 65 Обзора № 3 за 2019 год.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатноДолги по страховым взносам ИП до 2017 года тоже списали по амнистии

Ещё в 2018 году государство признало безнадёжными долги ИП без дохода по страховым взносам за периоды до 1 января 2017 года.

По старым правилам если ИП не сдавал декларации, ему насчитывали штрафные взносы в восьмикратном размере МРОТ. Именно они попали под амнистию. Даже если налоговая нашла недоимку на проверках в 2017 или 2018 году, но не успела снять деньги по инкассовым поручениям. Основание — ст. 11 Закона № 436-ФЗ.

Закрывшиеся ИП под амнистию тоже попали.

Если предприниматель не знал про амнистию и гасил долг, деньги не вернут. Но если случилось наоборот — амнистия прошла, а долги до сих пор светятся в личном кабинете и в банке висят аресты, придётся разбираться с налоговой.

Но если случилось наоборот — амнистия прошла, а долги до сих пор светятся в личном кабинете и в банке висят аресты, придётся разбираться с налоговой.

Статья актуальна на 24.03.2021

Самые скандальные законопроекты февраля 2021 года

Ликвидация всех ИП, налоговая амнистия для неплательщиков, объединение страховых фондов и дополнительная нагрузка на работодателей. Рассказываем о скандальных законодательных инициативах февраля 2021 года.

Тотальное упразднение ИП

Широкий общественный резонанс в феврале вызвала законодательная инициатива, касающаяся упразднения в России института индивидуального предпринимательства. С такой инициативой выступили эксперты Института экономики роста им. Столыпина, которых поддержал и бизнес-омбудсмен Борис Титов.

По мнению авторов предложения, в России необходимо сохранить только два вида хозяйствующих субъектов – организации (с возможности найма сотрудников) и самозанятых (без такой возможности). При этом предпринимателей предлагается вовсе упразднить, исключив законодательную возможность регистрации физлиц в качестве ИП.

При этом предпринимателей предлагается вовсе упразднить, исключив законодательную возможность регистрации физлиц в качестве ИП.

Одной из причин подобной меры называется то, что государство теряет на ИП значительную часть своих доходов в виде налоговых поступлений. «Есть деньги компании, а есть личные деньги. У ИП все вместе, и он не платит никаких налогов, когда выводит эти деньги на потребление. Конечно, в этом есть некая нелогичность», – пояснил Титов.

Налоговая амнистия для компаний и ИП

Неоднозначно граждане отнеслись и к идее проведения налоговой амнистии, с которой выступило московское отделение «Опоры России». Авторы инициативы предлагают принять закон, который полностью списывает организациям и ИП задолженность по НДФЛ и обязательным страховым взносам, сформировавшуюся за период карантинных ограничений. По их мнению, только данная мера способна сохранить предприятия и существующие рабочие места до восстановления потребительского спроса.

В свою очередь, критики инициативы считают ее не только чрезвычайно убыточной для бюджета, но и несправедливой по отношению к тем организациям и ИП, которые в период кризиса нашли возможность своевременно и в полном объеме платить все полагающиеся налоги и взносы.

Кроме того, проведение налоговой амнистии может привести к тому, что многие компании вообще перестанут платить налоги и страховые взносы, рассчитывая на очередное прощение долгов.

Дополнительные обязанности для работодателей

Не вызвал восторга и законопроект № 1114509-7, расширяющий перечень обязанностей работодателей в части содействия занятости населения.

Законопроект предлагает создать в России единый портал в сфере занятости и трудовых отношений на базе уже действующей базы вакансий Роструда «Работа в России». Новая платформа должна объединить весь функционал по предоставлению государственных услуг в области содействия занятости. Одновременно предлагается обязать работодателей размещать на этой платформе данные обо всех имеющихся у них вакансиях. Такую обязанность предлагается распространить не только на органы государственной власти и местного самоуправления, но и на всех других работодателей с численностью работников выше 25 человек.

Кто будет отвечать за финансирование этой инициативы и во сколько обойдется работодателям публикация вакансий на новом портале, авторы законопроекта пока не уточняют.

Введение цифрового налога

Скептически отнеслись граждане к готовящемуся Минфином законопроекту о введении так называемого «цифрового налога». Речь идет о новом налоге для крупных иностранных компаний, которые оказывают цифровые услуги для российских компаний и пользователей.

Как поясняют в Минфине, в настоящее время прибыль иностранных IT-корпораций, оказывающих цифровые услуги в России, практически не облагается никакими налогами, поскольку у таких корпораций отсутствуют представительства в РФ.

В связи с этим Минфин предлагает ввести отдельный налог на прибыль иностранных цифровых компаний, полученную в России, независимо от наличия или отсутствия в нашей стране их постоянных и временных представительств.

И хотя налог планируют взимать только с иностранных компаний, критики данного предложения уверены, что потеряют от этого в итоге именно отечественные компании и рядовые пользователи, поскольку новый налог существенно повысит стоимость оказываемых цифровых услуг.

Объединение страховых фондов

С откровенным раздражением встретила общественность правительственную законодательную инициативу об объединении ПФР и ФСС. Первым шагом на пути такого объединения называется назначение главой ПФР Андрея Кигима, возглавлявшего до этого ФСС. Объединение фондов, с точки зрения авторов инициативы, позволит повысить эффективность деятельности ПФР и сэкономить на обеспечении деятельности двух этих фондов.

Кроме того, в целях создания в сфере социального обслуживания граждан «единого окна» в правительстве не исключают присоединение к новой структуре ФОМС. Объединение фондов начнется уже через несколько месяцев, а завершиться может уже в 2022 году.

Учитывая то время, которое уже длится пенсионная реформа, скептики не верят, что объединение ПФР с ФСС и ФОМС может привести к какому-либо положительному результату. При этом многие всерьез опасаются, что подобное объединение грозит очередной неразберихой с уплатой и администрированием обязательных страховых взносов, а также возможными проблемами с выплатой гражданам полагающихся пенсий и пособий.

Будет ли амнистия по налогам для физических лиц и ИП в 2021 году

Скачать образец заявления о проведении сверки с ФНС от физического лица

Скачать образец заявления о применении налоговой амнистии от физического лица

На какие долги распространяется амнистия

Государство в целях поддержки финансового состояния населения и оптимизации бюджета принимает решения о прощении обязательств по отчислениям в бюджет. Обязательства по платежам населению уже прощались в 2015 и 2017 годах; как часто бывает налоговая амнистия, сказать сложно, — закономерность ее проведения не прослеживается, процедуру осуществляют по мере необходимости. На фоне резкого колебания иностранной валюты в 2015-2020 гг. люди задаются вопросом, будет ли налоговая амнистия в 2020 году и на кого она распространит действие.

Неблагоприятные финансовые процессы в стране, пандемия, которая усугубила ситуацию, вызвали необходимость в проведении амнистии по налогам физических лиц в 2020 году и прощении обязательств по обязательным платежам индивидуальным предпринимателям. Инициатор процедуры — глава государства, он подписал указ президента о списании налогов и пени в 2020 году, впоследствии опубликовали федеральный закон и внесли изменения в действующие нормативные акты.

Инициатор процедуры — глава государства, он подписал указ президента о списании налогов и пени в 2020 году, впоследствии опубликовали федеральный закон и внесли изменения в действующие нормативные акты.

Процедура снятия обязательств по отчислениям выглядит так:

- ФНС проверяет наличие долгов;

- если налоги подпадают под амнистию, они признаются безнадежными ко взысканию;

- ФНС исключает задолженность.

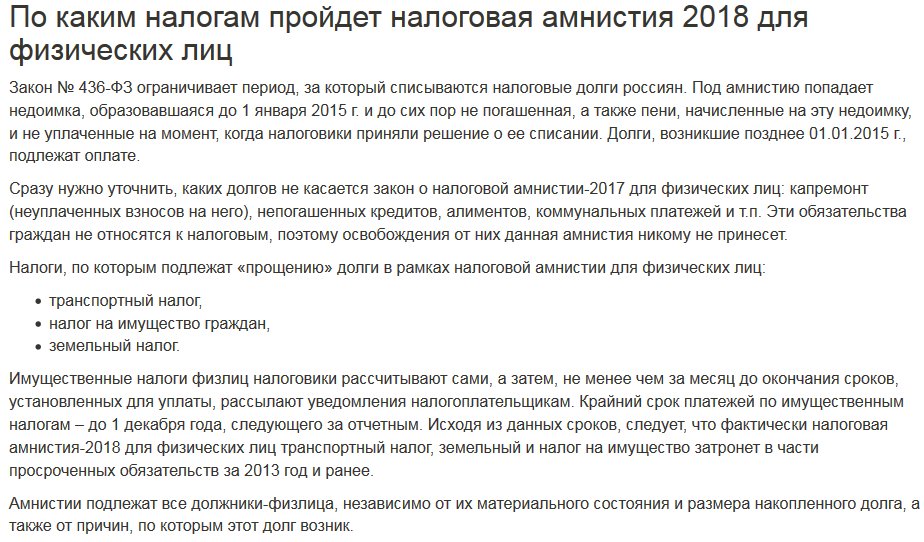

В 2020 г. процедура проводится на основании Федерального закона № 436 от 28.12.2017. Документ содержит положения, применимые к процедуре в 2020 г. Безнадежной и подлежащей исключению в рамках налоговой амнистии по 436-ФЗ признается задолженность физических лиц по транспортному, земельному и имущественному налогам.

Имущественный налог платят собственники недвижимости (ст. 400 НК РФ). Земельный — собственники земельных участков и лица, владеющие землей на праве постоянного (бессрочного) пользования, праве пожизненного наследуемого владения (ст. 388 НК РФ). Транспортный — владельцы транспортных средств (абз. 1 ст. 357 НК РФ).

388 НК РФ). Транспортный — владельцы транспортных средств (абз. 1 ст. 357 НК РФ).

Исчислять сумму для уплаты налогоплательщику самостоятельно не нужно, налоговый орган самостоятельно присылает квитанции с указанием суммы и срока оплаты. Процедура затрагивает всех плательщиков: амнистия по транспортному налогу в 2020 году, по имущественному и земельному налогам запретила взыскать суммы, которые появились по состоянию до начала 2015 года. Период обусловлен не только сроком исковой давности, равный трем годам: такие обязательства по своей природе безнадежны, поскольку не были истребованы более пяти лет.

Недоимки, пени и штрафы признаются безнадежными ко взысканию, если основная задолженность возникла до начала 2015 года. Например, долг появился 21.12.2014, а пеня на него начислена в 2017 году. Исключают как сам долг, так и пеню. Ответ на вопрос, за какие годы налоговая амнистия для физических лиц в 2020 году позволит списать долги, однозначен: списываются суммы, возникшие до 01. 01.2015, и штрафные санкции за просрочку оплаты, даже если их начислили после 01.01.2015.

01.2015, и штрафные санкции за просрочку оплаты, даже если их начислили после 01.01.2015.

Физические лица освобождаются от уплаты страховых взносов, включая появившиеся пени и штрафы, плюс аналогичные суммы, доначисленные по выводам проверок, если время, отведенное для их взыскания, истекло до 01.01.2017 и если нет судебного решения об их взыскании. Списание происходит в соответствии с приказом ФНС РФ от 14.05.2018 № ММВ-7-8/256@.

Для индивидуальных предпринимателей предусмотрено списание следующих долгов:

- задолженность по налогам ИП, которая образовалась по состоянию на 01.01.2015;

- долги по страховым взносам на 01.01.2017.

Амнистированы будут долги по налогам и страховым взносам, возникшие только в результате предпринимательской деятельности. Долги спишут не все, даже если они подпадают под периоды списания, так как налоговая амнистия для ИП предполагает списание задолженности по НДС, НДФЛ, земельному налогу, по налогам на ЕСХН, ЕНВД, упрощенке, патентной системе и т. д., кроме НДПИ, акцизов и платежей за перемещение товаров за российские границы. Страховые взносы ИП за самого себя не подлежат амнистированию.

д., кроме НДПИ, акцизов и платежей за перемещение товаров за российские границы. Страховые взносы ИП за самого себя не подлежат амнистированию.

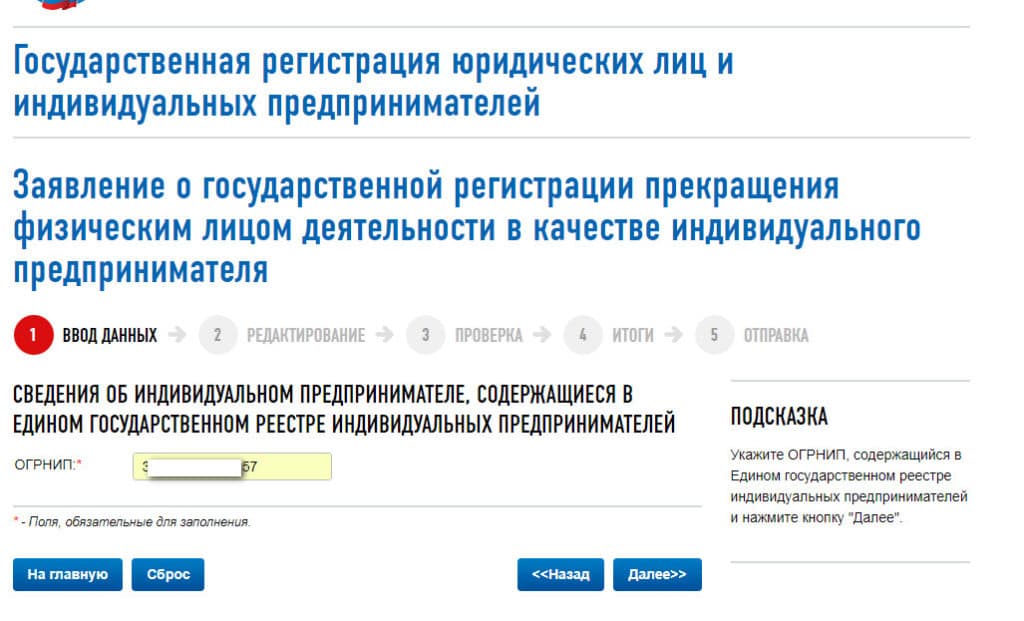

Что делать, чтобы воспользоваться амнистией

Списание задолженности происходит автоматически. Писать специальные заявления ни гражданам, ни ИП не нужно. ФНС по месту жительства гражданина или ИП либо по месту нахождения имущества принимает решение о списании задолженности. Поэтому когда спишут долги по налоговой задолженности — зависит от даты, указанной в решении о списании, законодательно срок не установлен.

Законодательство не урегулировало вопрос, надо ли списывать пени, если налог уплачен добровольно, и должна ли ФНС вернуть деньги в случае уплаты долгов, подлежащих амнистированию.

Выяснить, имеются ли у вас долги, подпадающие под амнистию и списаны ли они, можно. Пишется заявление в ФНС о проведении сверки задолженности. В случае выявления несписанных долгов обратитесь в ФНС с заявлением об их списании.

Образец заявления на сверку и списание задолженности

Заявление на сверку подается в налоговый орган по месту жительства гражданина или ИП, в отношении недвижимости — в налоговый орган по месту нахождения недвижимости. Заявление пишется в свободной форме.

Заявление пишется в свободной форме.

Это шаблон заявления на применение налоговой амнистии, можно скачать и использовать:

|

В ИФНС № Адрес: От Адрес: ИНН: Телефон: ЗАЯВЛЕНИЕ На основании акта сверки от __________________ № ___________________ мною выявлена задолженность по (укажите наименование налога и штрафных санкций), подлежащая списанию на основании налоговой амнистии. Прошу произвести списание указанной задолженности в сумме _____________ и направить копию решения о списании по почте. Дата: Подпись: |

Заявления следует вручить в ФНС лично либо направить почтой заказным письмом с описью вложения. После отправки заявлений ФНС ответит об их принятии или отклонении, а когда спишут долги по налоговой амнистии после подачи заявления о списании задолженности, ответить сложно — закон не установил срок для такой процедуры, уточняйте в самой ФНС дату списания.

Об авторе статьи

Челозерцева Александра

Юрист по корпоративным вопросам.

В 2017 году окончила НФИ КемГУ по специальности “юриспруденция”. Начала работу помощником арбитражного управляющего (банкротство). Спустя 1,5 года перешла в администрацию бизнес-центра на должность руководителя юр. отдела. Сопровождаю бизнес.

Другие статьи автора на gosuchetnik.ruКто может участвовать во второй волне налоговой амнистии в Казахстане

Комитет госдоходов минфина утвердил правила списания пени в рамках дополнительной налоговой амнистии, объявленной в Казахстане. Правилами предусмотрено проведение дополнительной налоговой амнистии для физических лиц по списанию пени, числящейся на лицевом счете налогоплательщика по состоянию на 1 апреля 2020 года, при условии, что недоимка будет уплачена до 31 декабря 2020 года.

Итак, при условии уплаты налогоплательщиком – физическим лицом до 31 декабря 2020 года суммы недоимки, образованной по налогу на имущество, земельному налогу и налогу на транспортные средства за налоговые периоды до 1 января 2020 года, за исключением обязательств по уплате налога на имущество и земельного налога за 2019 год, не признается налоговой задолженностью, не подлежит внесению в бюджет, а также подлежит списанию в порядке, определяемом уполномоченным органом, сумма пени, числящаяся на лицевом счете налогоплательщика по состоянию на 1 апреля 2020 года, а также сумма пени, начисленная на сумму такой недоимки до даты ее уплаты, включая день уплаты. При этом пеня списывается по тому виду налога, по которому уплачена недоимка.

Положения не распространяются на лиц, состоящих на регистрационном учете в качестве индивидуального предпринимателя, и лиц, занимающихся частной практикой, за исключением случаев, когда налоговые обязательства таких лиц не связаны с осуществлением предпринимательской деятельности, деятельности частного нотариуса, частного судебного исполнителя, адвоката или профессионального медиатора. Принятые нормы введены в действие с 1 июля 2020 года и распространяются только на физических лиц.

Принятые нормы введены в действие с 1 июля 2020 года и распространяются только на физических лиц.

Отметим, в рамках первой волны амнистии для физических лиц, проходившей на протяжении 2019 года в Казахстане, в ней приняли участие более 670 тысяч граждан. В целом они заплатили 14,6 млрд тенге недоимку, за что государство списало им пени на сумму 2,8 млрд тенге.

По данным минфина, по состоянию на 1 января 2019 года количество физических лиц, имевших налоговую задолженность, составляло порядка 1,4 миллиона человек, у которых числилась недоимка по основному долгу на сумму 13,9 млрд тенге и начисленные пени на 6,3 млрд тенге. В разрезе налогов наибольшая сумма недоимки физических лиц приходилась на налог на транспортные средства – 10,1 млрд тенге, или 73% от общей суммы, по налогу на имущество сумма недоимки составляла 1,6 млрд тенге, или 11,5%, по индивидуальному подоходному налогу – 1,2 млрд тенге, или 8,6%, и по земельному налогу – 617,0 млн тенге, или 4,3%.

Майра Медеубаева

Подпишитесь на наш канал Telegram!

Поделиться публикацией в соцсетях:

кому и как спишут долги по налогам и взносам

Вводная информация

Налоговой амнистии в законе от 28. 12.17 № 436-ФЗ посвящены статьи 11 и 12, а детали ее применения зафиксированы в статье 14. Статья 11 Закона № 436-ФЗ регулирует порядок списания с ИП долгов по страховым взносам, статья 12 — порядок списания долгов по налогам как с предпринимателей, так и с физических лиц, не обладающих статусом ИП. Остановимся на каждой из статей подробнее.

12.17 № 436-ФЗ посвящены статьи 11 и 12, а детали ее применения зафиксированы в статье 14. Статья 11 Закона № 436-ФЗ регулирует порядок списания с ИП долгов по страховым взносам, статья 12 — порядок списания долгов по налогам как с предпринимателей, так и с физических лиц, не обладающих статусом ИП. Остановимся на каждой из статей подробнее.

Какие долги спишут ИП

Итак, статья 11 Закона № 436-ФЗ гласит: для предпринимателей признается безнадежной и подлежит безусловному списанию задолженность (недоимка) по страховым взносам в государственные внебюджетные фонды, которая возникла за расчетные или отчетные периоды, истекшие до 1 января 2017 года. То есть речь идет о взносах, уплачиваемых по правилам Закона от 24.07.09 № 212-ФЗ, о чем прямо сказано в п. 1 ст. 11 Закона № 436-ФЗ: размер списываемой недоимки определяется по правилам ч. 11 ст. 14 Закона № 212-ФЗ. Напомним: данная норма регламентировала порядок определения размера страховых взносов, уплачиваемых предпринимателями, на основании сведений, предоставляемых в органы ПФР и ФСС налоговиками. На основании данных о доходах предпринимателей, полученных из ИФНС, сотрудники внебюджетных фондов определяли величину недоимки и выставляли соответствующие требования.

На основании данных о доходах предпринимателей, полученных из ИФНС, сотрудники внебюджетных фондов определяли величину недоимки и выставляли соответствующие требования.

Суммы, указанные именно в таких требованиях, и попали под амнистию. Помимо собственно недоимки, списанию подлежит и задолженность по начисленным на нее пеням и штрафам. При этом в п. 11 ст. 14 Закона № 436-ФЗ особо оговаривается, что амнистия применяется только к фактически не уплаченным (не взысканным) до 29.12.17 (т.е. до дня вступления в силу Закона № 436-ФЗ) суммам. Во-первых, это означает, что вернуть обратно уплаченную или взысканную по состоянию на 28.12.2017 года задолженность, которая по закону № 436-ФЗ является безнадежной, не получится. Во-вторых, такая оговорка с 29 декабря фактически лишает налоговые органы и органы внебюджетных фондов возможности осуществлять взыскание этих сумм. Так что все действия по взысканию таких задолженностей с начисленными на них пенями и штрафами, должны быть прекращены.

Отдельное внимание законодатели уделили перечню субъектов, чья задолженность по страховым взносам подлежит списанию. В п. 1 ст. 11 Закона № 436-ФЗ прямо указано, что списывается задолженность не только действующих ИП, но и тех физических лиц, которые на момент образования задолженности имели таковой статус, а впоследствии его утратили. То есть, старые долги спишут и тем гражданам, которые больше предпринимательской деятельностью не занимаются. Помимо предпринимателей (действующих и бывших) под амнистию по страховым взносам попали и прочие категории самозанятых граждан — адвокаты, нотариусы, арбитражные управляющие, детективы и т.п.

В п. 1 ст. 11 Закона № 436-ФЗ прямо указано, что списывается задолженность не только действующих ИП, но и тех физических лиц, которые на момент образования задолженности имели таковой статус, а впоследствии его утратили. То есть, старые долги спишут и тем гражданам, которые больше предпринимательской деятельностью не занимаются. Помимо предпринимателей (действующих и бывших) под амнистию по страховым взносам попали и прочие категории самозанятых граждан — адвокаты, нотариусы, арбитражные управляющие, детективы и т.п.

А вот под амнистию по налогам самозанятые граждане не подпадают. Право на освобождение от налоговой задолженности, образовавшейся по состоянию на 1 января 2015 года, имеют только ИП (как действующие, так и бывшие). Им списывается «старая» задолженность по всем налогам, кроме НДПИ, акцизов и налогов, подлежащих уплате при перемещении товаров через госграницу.

Заметим также, что в этой части Закон № 436-ФЗ не содержит оговорки о неприменимости положений ст. 12к задолженности, уплаченной или взысканной после его вступления в силу (т. е. после 29 декабря 2017 года и позже). А значит, подобные суммы должны признаваться излишне уплаченными или излишне взысканными с применением к ним положений ст. 78 и 79 НК РФ соответственно. Проще говоря, такие суммы можно вернуть или зачесть в счет исполнения других обязанностей по уплате налогов. А на излишне взысканные суммы к тому же должны быть начислены проценты по ставке рефинансирования ЦБ РФ вплоть до даты возврата или зачета.

е. после 29 декабря 2017 года и позже). А значит, подобные суммы должны признаваться излишне уплаченными или излишне взысканными с применением к ним положений ст. 78 и 79 НК РФ соответственно. Проще говоря, такие суммы можно вернуть или зачесть в счет исполнения других обязанностей по уплате налогов. А на излишне взысканные суммы к тому же должны быть начислены проценты по ставке рефинансирования ЦБ РФ вплоть до даты возврата или зачета.

Как спишут долги предпринимателям

Решение о списании задолженности по страховым взносам в отношении предпринимателей (как действующих, так и бывших), а также иных самозанятых граждан будут принимать налоговые органы по месту их жительства. Суммы недоимки, пеней и штрафов при этом будут определяться на основании сведений, которые были переданы налоговикам внебюджетными фондами в начале 2017 года. Также предусмотрен механизм запроса в органах ПФР сведений, подтверждающих основания возникновения и наличие задолженности.

Отдельно в п. 3 ст. 11 и п. 3 ст. 12 Закона № 436-ФЗ оговорено, что решение о списании может составляться в произвольной форме с указанием ФИО и ИНН налогоплательщика, а также сведений о списываемой задолженности. Это, по идее, должно исключить волокиту на местах при списании задолженности со ссылками на отсутствие утвержденной ФНС формы решения о списании задолженности.

В то же время, сроки, в которые налоговики должны принять решение о списании задолженности, законодательно не установлены. А значит, инспекции могут принимать такое решение сколь угодно долго. Бороться с этим (если налогоплательщик по каким-то причинам заинтересован в скорейшем списании задолженности), можно несколькими способами.

Так, в части страховых взносов можно рекомендовать проявить инициативу и обратиться в налоговый орган с соответствующим заявлением. Ведь когда речь идет о взносах, Закон № 436-ФЗ этого не возбраняет (а относительно налоговой задолженности в п. 3 ст. 12 Закона № 436-ФЗ прямо сказано, что списание осуществляется без участия налогоплательщика). При подаче заявления будут применяться нормы профильного закона «О порядке рассмотрения обращений граждан Российской Федерации» от 02.05.06 № 59-ФЗ, статья 12 которого гарантирует рассмотрение письменного обращения в 30-тидневный срок.

При подаче заявления будут применяться нормы профильного закона «О порядке рассмотрения обращений граждан Российской Федерации» от 02.05.06 № 59-ФЗ, статья 12 которого гарантирует рассмотрение письменного обращения в 30-тидневный срок.

Этот срок можно сократить, если обратиться к налоговикам с заявлением о проведении сверки (пп. 5.1. п. 1 ст. 21НК РФ), срок формирования акта по которой не может превышать 15 рабочих дней (п. 3.1.2 регламента, утв. приказом ФНС России от 09.09.05 № САЭ-3-01/444@). В части же налоговой задолженности вариант с проведением сверки остается единственно возможным для ускорения процедуры списания задолженности.

Списание налоговой задолженности физических лиц

Амнистию для физических лиц, не являющихся ИП, регламентирует п. 1, 3 и 4 ст. 12 Закона № 436-ФЗ. Тут подлежит списанию как безнадежная к взысканию недоимка по трем налогам: транспортному, налогу на имущество физлиц и земельному. «Дата отсечения» такая же, как и у предпринимателей — 1 января 2015 года. То есть вся задолженность по указанным трем налогам, образовавшаяся ранее этой даты, должна быть списана вместе с начисленными на нее пенями и штрафами. Причем, пени списываются за все время, вплоть до даты принятия о списании.

То есть вся задолженность по указанным трем налогам, образовавшаяся ранее этой даты, должна быть списана вместе с начисленными на нее пенями и штрафами. Причем, пени списываются за все время, вплоть до даты принятия о списании.

При этом, как уже отмечалось выше, в части «налоговой амнистии» Закон № 436-ФЗ не содержит оговорки о невозвратности сумм, уплаченных или взысканных после 29 декабря 2017 года. Так что если физлицо после этой даты уплатило (или с него была взыскана) задолженность по транспортному, земельному или «имущественному» налогу, образовавшаяся до 01.01.2015, то уплаченную (взысканную) сумму можно вернуть или зачесть в счет исполнения других налоговых обязанностей. Для этого необходимо обратиться в налоговый орган с соответствующим заявлением.

Как и в случае с «предпринимательской» амнистией, решение о списании принимает налоговый орган либо по месту жительства физлица, либо по месту нахождения соответствующего объекта налогообложения (машины, квартиры, земельного участка). Решение принимается в произвольной форме с указанием данных о налогоплательщике и списываемой задолженности. При этом сроков принятия такого решения налоговым органом законодатель также не установил. А значит, если задолженность по каким-то причинам нужно списать быстро, налогоплательщику придется инициировать сверку платежей в порядке, который был описан выше.

Решение принимается в произвольной форме с указанием данных о налогоплательщике и списываемой задолженности. При этом сроков принятия такого решения налоговым органом законодатель также не установил. А значит, если задолженность по каким-то причинам нужно списать быстро, налогоплательщику придется инициировать сверку платежей в порядке, который был описан выше.

Материал предоставлен порталом «Бухгалтерия Онлайн»

Последнее изменение Среда, 17 января 2018Кто попадёт под налоговую амнистию?

Налоговая амнистия для россиян, о необходимости которой сказал Президент России Владимир Путин на пресс-конференции 14 декабря, коснётся физических лиц и индивидуальных предпринимателей. Законопроект, который позволит списать им долги по налогам и начисленным за просрочку штрафам и пеням, а также установит новые налоговые льготы для пенсионеров, депутаты приняли во втором чтении. Завтра его планируют рассмотреть в третьем чтении.

Сроки амнистии для физических лиц и ИП будут разные

«Наверное, можно было бы подождать, но наша задача, чтобы он заработал с 1 января», — считает председатель Комитета Госдумы по бюджету и налогам палаты Андрей Макаров.

Если закон примут, граждане России не должны будут платить недоимку по транспортному, земельному налогу и налогу на доходы физических лиц, а также пени и штрафы, которые накопились к началу 2015 года. Амнистированы будут и налоги на так называемые условные доходы. По действующему законодательству списанные заёмщику по тем или иным причинам кредиты или коммунальные услуги считаются его материальной выгодой и на них начисляются налоги. Такие выплаты и пени на них будут признаны безнадёжными.

Отдельно в законопроекте оговаривается проблема задолженностей индивидуальных предпринимателей и тех, кто занимается частной практикой, например, адвокатов и нотариусов. С них списывается недоимки по страховым (пенсионным и социальным) взносам, накопившиеся к 1 января 2017 года.

Это коснётся тех индивидуальных предпринимателей, которые зарегистрировались, но так и не начали свою деятельность или работают себе в убыток. При этом обязанность уплачивать взносы никуда не делась, и у них накапливается просрочка. Это неминуемо повлекло бы взыскание, пояснил, представляя законопроект на заседании Госдумы 20 декабря, Андрей Макаров.

При этом налоговая амнистия для индивидуальных предпринимателей не распространится на налог на добычу полезных ископаемых, акцизы и налоги в связи с перемещением товаров за границу.

Макаров подчеркнул, что гражданам не нужно будет сдавать никакие документы в налоговую службу или подавать в суд. Всю процедуру по списанию налогов, пеней и штрафов для физических лиц и индивидуальных предпринимателей налоговая служба должна будет провести сама.

Пенсионеров освободят от платы за «шесть соток»

Законопроектом предусматривается не только амнистия, но и изменения в постоянные правила налогообложения. Так, предполагается, что пенсионеры не будут платить земельный налог за свои шесть соток. При этом если они обладают участком большего размера, им придётся уплачивать налог за площадь, превышающую эту норму. Льгота будет распространяться только на один участок в собственности пенсионера по его выбору.

При этом если они обладают участком большего размера, им придётся уплачивать налог за площадь, превышающую эту норму. Льгота будет распространяться только на один участок в собственности пенсионера по его выбору.

Новые правила носят ретроспективный характер. Пенсионеры, обладающие шестью сотками, не получат платёжку уже за текущий 2017 год.

Этим Правительство отдаёт гражданам долг, потому что на них свалили всё, что происходит в экономике. Люди не могут платить налоги, если у них нет доходов.

Андрей Макаров признал при этом, что льготы уменьшат поступления в муниципальные бюджеты. Но компенсировать эти выпадающие доходы они должны за счёт средств федерального бюджета, подчеркнул он.«Это наше с вами домашнее задание. Мы будем рассматривать поправки в бюджет, чтобы компенсировать доходы муниципальных бюджетов», — сказал парламентарий, обращаясь к депутатам.

Амнистия для злостных неплательщиков или неимущих?

У граждан сформировалась значительная налоговая задолженность, которая копилась много лет из-за несовершенства налоговой системы, считают законодатели.

Те, кого коснётся амнистия, — это не злостные неплательщики, а люди, находящиеся в стеснённых обстоятельствах, считает один из авторов инициативы, первый заместитель председателя Комитета Госдумы по бюджету и налогам Сергей Катасонов.

«Я считаю, что этим Правительство отдаёт гражданам долг, потому что на них свалили всё, что происходит в экономике. Люди не могут платить налоги, если у них нет доходов. Но нужны системные методы. А то мы простили недоимку до 2015 года, а в следующем будет увеличена ставка», — сказал он «Парламентской газете».

Списание долгов поможет индивидуальным предпринимателям, подчёркнул член Комитета Совета Федерации по бюджету и финансовым рынкам Дмитрий Шатохин. «На мой взгляд, мы слишком жёстко к предпринимательству и оно плохо развивается, потому что боится рисков. А списание долгов поможет им восстановиться», — отметил он в комментарии «Парламентской газете».

Но что касается физических лиц, по мнению сенатора, поголовная амнистия может поощрить злостных неплательщиков, которые как не собирались платить, так и не будут. В то же время правильный шаг — списать долги по «условным доходам», считает Шатохин.

В то же время правильный шаг — списать долги по «условным доходам», считает Шатохин.

Налоговая амнистия для ИП и граждан

Государственная дума приняла в третьем, окончательном, чтении ряд поправок в Налоговый кодекс, которые касаются налоговой амнистии для индивидуальных предпринимателей и граждан. В связи с этими поправками налоговики спишут задолженность индивидуальных предпринимателей по налогам, страховым взносам, а также по соответствующим пеням и штрафам. С физических лиц будет списана задолженность по транспортному налогу, налогу на имущество и земельному налогу.

Индивидуальным предпринимателям простят недоимку по налогам, а также соответствующую задолженность по уплате пени и штрафов, образовавшиеся до 1 января 2015 года. Исключение составит недоимка по налогу на добычу полезных ископаемых, акцизам и налогам, подлежащих уплате в связи с перемещением товаров через границу РФ. Помимо этого предпринимателям спишут задолженность по страховым взносам (а также по соответствующим пеням и штрафам) за расчетные периоды, истекшие до 1 января 2017 года. Но такие долги будут прощены только тем ИП, которые не вели деятельность и не сдавали отчетность, вследствие чего взносы им были начислены в максимальном размере.

Но такие долги будут прощены только тем ИП, которые не вели деятельность и не сдавали отчетность, вследствие чего взносы им были начислены в максимальном размере.

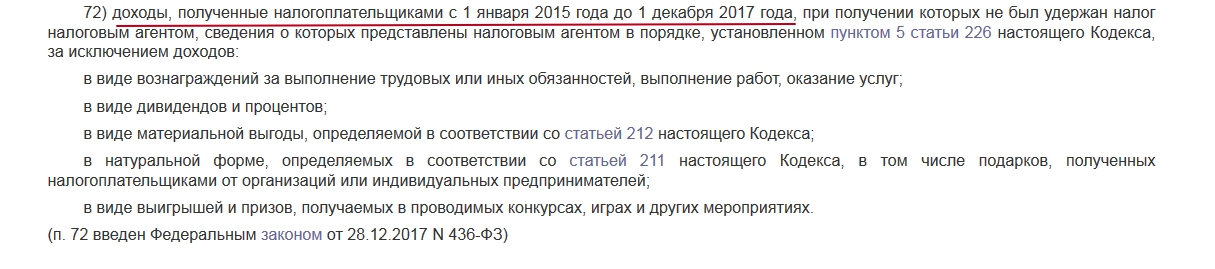

Что касается физических лиц, то им будут прощены долги (и соответствующие суммы пеней) по транспортному налогу, налогу на имущество и земельному налогу, образовавшиеся по состоянию на 1 января 2015 года. Кроме того, закон освобождает от НДФЛ доходы, полученные физлицами с 1 января 2015 года по 1 декабря 2017 года, налог с которых не был удержан налоговым агентом. Исключение составляют доходы:

– в виде вознаграждений за выполнение трудовых или иных обязанностей, выполнение работ, оказание услуг;

– в виде дивидендов и процентов;

– в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ;

– в натуральной форме, определяемые в соответствии со статьей 211 НК РФ, в том числе подарки, полученные от организаций или ИП;

– в виде выигрышей и призов, полученных в конкурсах, играх и других мероприятиях.

Налоговая амнистия – Советы по налогообложению малого бизнеса – Советы предпринимателям – Ресурсы для предпринимателей – Gaebler Ventures

Советы по налогообложению малого бизнеса

Налоговая амнистия – прекрасная возможность для неплательщиков налогов. Это ваш шанс заявить о себе и заплатить налоги, которые вы должны, но все же получить небольшой перерыв от сборщика налогов.

Единственные верные вещи в жизни – это смерть и налоги, верно?

Вы сами по себе со смертью, но когда дело доходит до налогов, IRS может быть готов сократить вам перерыв.Это называется налоговой амнистией, и это может быть удобным вариантом, если ваш бизнес не выполняет свои налоговые обязательства.

Теоретически цель программ налоговых льгот – предоставить средство правовой защиты физическим и юридическим лицам, которые «забывают» подавать свои налоговые декларации или «случайно» завышают расходы и вычеты. На практике это ваша возможность признаться, прежде чем IRS выследит вас. Средства, которые IRS и государственные налоговые департаменты используют для налоговых льгот, обычно являются либо программами добровольного раскрытия информации, либо программами налоговой амнистии.Хотя они кажутся похожими, у каждой из этих программ есть свои особенности и последствия.

Средства, которые IRS и государственные налоговые департаменты используют для налоговых льгот, обычно являются либо программами добровольного раскрытия информации, либо программами налоговой амнистии.Хотя они кажутся похожими, у каждой из этих программ есть свои особенности и последствия.

Программы добровольного раскрытия информации

Программы добровольного раскрытия информации побуждают людей подавать налоговые декларации о просроченных платежах и уплачивать любые оставшиеся налоговые остатки.

Эти программы, как правило, носят бессрочный характер, что означает, что обычно нет определенного срока, по истечении которого вам просто не повезло. Однако для того, чтобы иметь право на участие в программе добровольного раскрытия информации, и должны инициировать действие.

Другими словами, если IRS или налоговый департамент штата отправят вам уведомление о том, что у вас могут быть неуплаченные налоги или просроченная подача документов, уже слишком поздно – вы лишены права пользоваться программой добровольного раскрытия информации.

Но если вы соответствуете требованиям, налоговый отдел обычно готов отказаться от определенных штрафов и дальнейшего судебного преследования.

Налоговая амнистия

Программы налоговой амнистии аналогичны программе добровольного раскрытия информации. Как следует из названия, они предоставляют амнистию, но только на определенный период времени.

Цель программы налоговой амнистии состоит в том, чтобы государство собирало как можно больше налогов в течение очень короткого периода времени. Соблюдайте условия программы амнистии, и вы получите вознаграждение в виде снятых штрафов.

Однако, если вы не оправитесь в период амнистии, государство не проявит ни снисходительности, ни сочувствия к вашему положению. Лучший способ узнать, какие программы амнистии в настоящее время доступны в вашем штате, – это напрямую связаться с налоговым департаментом штата и ответить соответствующим образом.

Добровольное соответствие

Несмотря на то, что добровольное раскрытие информации и налоговая амнистия являются наиболее распространенными программами налоговых льгот, время от времени IRS или налоговые департаменты штата будут предлагать так называемую программу добровольного соблюдения.

Программы добровольного соблюдения требований сочетают в себе элементы двух других программ, чтобы обеспечить узко определенные рыболовные экспедиции для налоговых органов, которые не могут идентифицировать конкретных налогоплательщиков, которые не соблюдают правила. Например, налоговый департамент штата может предложить программу добровольного соблюдения нормативных требований для лиц, уклонившихся от уплаты налогов с помощью метода, который невозможно обнаружить с помощью типичных процедур мониторинга.

Как и у программ амнистии, у этих программ обычно есть твердые сроки, поэтому в ваших интересах участвовать в доступных программах, пока еще есть возможность.

Поделиться статьей

Дополнительные ресурсы для предпринимателей

Программа налоговой амнистии Невады

Программа налоговой амнистии 2020

Для получения дополнительной информации посетите нашу страницу часто задаваемых вопросов.

Приветствую вас, налогоплательщики Невады:

Проведение 31-й специальной сессии Законодательного собрания Невады. Законопроект Сената № 3, который предусматривает программу единовременной налоговой амнистии для предприятий.

или физические лица, ведущие бизнес в Неваде, у которых могут быть действующие налоговые

обязанность.

Законопроект Сената № 3, который предусматривает программу единовременной налоговой амнистии для предприятий.

или физические лица, ведущие бизнес в Неваде, у которых могут быть действующие налоговые

обязанность.

Программа амнистии позволяет отказаться от пени и пени при условии, что непогашенная налоговая задолженность соответствует следующим критериям:

Налог подлежал уплате не позднее 30.06.2020, включая ежемесячные налоговые декларации до 31 мая 2020 г. или ранее, и ежеквартальные налоговые декларации до 30 апреля 2020 г. или ранее.

Неуплаченная сумма налога уплачена полностью за Период. Если у налогоплательщика несколько просроченный возврат, но может оплатить только один или несколько периодов, штраф и проценты могут быть отменены за каждый период при условии полной уплаты налога а также;

Налоговая задолженность уплачивается в течение предстоящего срок амнистии.Подробности см. Ниже.

В программу амнистии включены следующие виды налогов. следующие: налог с продаж и использования, модифицированный бизнес-налог, налог на сигареты, прочие табачные изделия.

Налог на продукты, Налог на спиртные напитки, Акцизный налог на отделение банка, Налог на страховую премию, Шины

Налог, налог на развлекательные мероприятия (неигровые), краткосрочный арендодатель (легковой автомобиль),

сборы за выставочные объекты, налог на торговлю, налог на подключение к транспорту,

Оптовый акцизный налог на марихуану, розничный акцизный налог на марихуану, налог на имущество, который

оцениваются централизованно, а чистая выручка от налога на полезные ископаемые.

следующие: налог с продаж и использования, модифицированный бизнес-налог, налог на сигареты, прочие табачные изделия.

Налог на продукты, Налог на спиртные напитки, Акцизный налог на отделение банка, Налог на страховую премию, Шины

Налог, налог на развлекательные мероприятия (неигровые), краткосрочный арендодатель (легковой автомобиль),

сборы за выставочные объекты, налог на торговлю, налог на подключение к транспорту,

Оптовый акцизный налог на марихуану, розничный акцизный налог на марихуану, налог на имущество, который

оцениваются централизованно, а чистая выручка от налога на полезные ископаемые.

Налоги, не включенные в программу амнистии, включают: Налог; Налог на передачу недвижимого имущества и имущество, оцениваемое на месте.

Программа амнистии не распространяется на предприятия или лица, у которых:

Заключен компромисс или мировое соглашение

соглашение с Департаментом налогообложения или Налоговой комиссией Невады относительно

неуплаченный налог или начисление.

В настоящее время проходят аудит и не получали окончательное определение дефицита до последнего дня периода амнистии.

Компания или физическое лицо, уплачивающее задолженность по налогу в течение программа амнистии может быть выбрана для проверки таким же образом, как и лицо кто не платит налоги в период действия программы амнистии.

Когда можно воспользоваться налоговой амнистией? Департамент Отдел информационных технологий находится в процессе программирования своей системы для предоставить налогоплательщикам возможность уплачивать налог с помощью карт Visa, Mastercard, Discover Карточные и дебетовые карты. Департамент взволнован чтобы предложить налогоплательщикам это дополнительное удобство и объявить период амнистии как только процесс будет завершен.

Почаще проверяйте обновления или убедитесь, что

у учетной записи есть действующий адрес электронной почты, поэтому вы можете получать обновления, а также другие

важная информация. Если вы этого не сделаете

в настоящее время у вас есть онлайн-аккаунт, посетите www. nevadatax.nv.gov и зарегистрируйтесь

Cегодня.

nevadatax.nv.gov и зарегистрируйтесь

Cегодня.

Если у Вас возникнут дополнительные вопросы, обращайтесь в службу Call Центр по телефону (866) 962-3707, и представитель будет рад вам помочь.

Для получения дополнительной информации см. Нашу страницу часто задаваемых вопросов.

НАЛОГОВАЯ АМНИСТИЯ IRS ПОСЛЕ РЕФОРМЫ TRUMP

НАЛОГОВАЯ AMNESTY IRS ПОСЛЕ РЕФОРМЫ TRUMP – ОТДЕЛЕНИЕ ФАКТА ОТ ФИКЦИИЗакон о сокращении налогов и занятости («TCJA»), несомненно, внес много существенных изменений в налоговую систему США – изменения, которые почувствуют многие эмигранты из США, начиная с сезона подачи документов в этом году. Поскольку TCJA изменил Налоговый кодекс во многих областях, важно понимать, как новые законы повлияют на эмигрантов из США, проживающих за границей

В этом блоге мы решаем эту проблему с точки зрения иностранцев, ищущих жизнеспособное решение после того, как они не подали прошлые налоговые декларации и / или FBAR. Мы отделяем факты от вымысла в отношении программ налоговой амнистии, санкционированных IRS, которые продвигаются вперед.

Мы отделяем факты от вымысла в отношении программ налоговой амнистии, санкционированных IRS, которые продвигаются вперед.

Художественная литература.

Когда президент Трамп первоначально изложил свой план налоговой реформы во время своей президентской кампании в США, он очень широко предположил, что будет настаивать на переходе к системе налогообложения по территории или по месту жительства.

В соответствии с принятым постановлением, TCJA фактически изменяет сферу действия U.S. налогообложение, но только для корпораций США – переход к тому, что можно охарактеризовать как квазитерриториальную систему. Однако это не влияет на общие налоговые обязательства и обязательства по отчетности для физических лиц США, проживающих за границей.

Мы действительно отмечаем, что в конце 2018 года в Палату представителей был внесен дополнительный законопроект (Закон о налоговой справедливости для американцев за рубежом от 2018 года (HR 7358)), который, по сути, положил конец налогообложению на основе гражданства и для физических лиц. но законопроект еще не обсуждался, и, как правило, считается, что у него мало шансов дойти до принятия.

Итак, да – правила и концепции FBAR и FATCA, а также другие иностранные правила и концепции представления информации, к которым американские эмигранты привыкли, будут по-прежнему применяться.

Для правонарушителей США, проживающих за границей, программы амнистии IRS остаются важным путем к возвращению в соответствие с IRS, которое по-прежнему требует от вас подачи документов, даже если вы, возможно, живете и работаете за границей.

ФАКТ ИЛИ ВЫВОД – НАЛОГОВАЯ АМНИСТИЯ ПРЕДОСТАВЛЯЕТСЯ РЕДКО.Художественная литература.

В последние годы IRS ясно дало понять налогоплательщикам, что оно больше заинтересовано в раскрытии информации, чем в наказании лиц, подающих поздно или не подающих декларацию.В 2014 году IRS расширило свою более мягкую программу «Оптимизированные процедуры», разрешив налогоплательщикам участвовать, если они могут объяснить в письменном заявлении, что их просрочка не была преднамеренной.

Такой снисходительный подход позволил многим налогоплательщикам-нарушителям успешно участвовать в программах амнистии. Десятки тысяч налогоплательщиков ежегодно успешно используют эту программу, чтобы связаться с IRS.

ФАКТ ИЛИ ВЫВОД – МНЕ НУЖНО РАСКРЫТЬ ВСЮ НАЛОГОВУЮ ИСТОРИЮ.Художественная литература.

Одно из самых сильных преимуществ участия в программе налоговой амнистии – это возможность полностью соответствовать требованиям без необходимости раскрывать все свое прошлое. IRS признало, что сбор финансовой информации о далеком прошлом может быть обременительным, если не невозможным, поэтому, чтобы стимулировать раскрытие информации, он ограничил налоговые годы, требующие подачи.

В соответствии с упрощенными процедурами налогоплательщики должны подавать налоговые декларации только за предыдущие 3 года, включая требуемые информационные декларации, и FBAR за 6 лет.

ФАКТ ИЛИ ВЫВОД – Я НЕСУСЬ СТРАШНЫЕ НАКАЗАНИЯ.Художественная литература.

Налогоплательщик, имеющий право на упрощенные процедуры иностранного оффшора, может прийти к согласию с IRS и, возможно, не понести никаких штрафов. Для того, чтобы соответствовать требованиям, налогоплательщик должен выполнить требование о нерезиденте и подтвердить, что непреднамеренное поведение является результатом непреднамеренного поведения в случае непредставления отчетности обо всех доходах, уплаты всех налогов и подачи всех необходимых информационных деклараций, включая FBAR.

Невыплаченные налоги и проценты должны быть уплачены, если они должны быть уплачены, но во многих случаях налогоплательщики могут использовать исключение иностранного дохода и / или иностранные налоговые льготы для уменьшения или отмены причитающихся налогов.

ФАКТ ИЛИ ВЫЯВЛЕНИЕ – ПРОЦЕДУРА ПРОЦЕДУРЫ ЯВЛЯЕТСЯ ЕДИНСТВЕННОЙ ДОСТУПНОЙ ПРОГРАММОЙ НАЛОГОВОЙ АМНИСТИИ.Факт.

В то время как упрощенные процедуры являются основной программой для налогоплательщиков, не выполняющих умышленно просроченную задолженность, существует ряд дополнительных возможностей, доступных для налогоплательщиков, не выполняющих платежи. Например, существуют специальные процедуры для налогоплательщиков, которые не подали только FBAR.

Существует также новая программа для умышленно нарушающих правила налогоплательщиков, предусматривающая более суровые наказания (но избежание уголовного преследования), которая была введена в сентябре прошлого года после завершения программы ОВГЗ.

По этой причине, если вы являетесь налогоплательщиком-нарушителем, желающим наверстать упущенное с IRS, очень важно взвесить все доступные вам варианты.

ФАКТ ИЛИ ВЫЯВЛЕНИЕ – ПРОГРАММЫ НАЛОГОВОЙ АМНИСТИИ IRS МОГУТ НЕ ДЕЙСТВОВАТЬ ВСЕГДА.Факт.

IRS не дало уверенности в том, что оно будет поддерживать свои программы налоговой амнистии на постоянной основе. Фактически, что касается упрощенных процедур, должностные лица IRS неоднократно заявляли, что программа завершится, когда окажется, что налогоплательщик, который хотел бы участвовать, не мог слышать о процессе дефолт).

По этой причине, если вы являетесь неплательщиком налогов, живущим за границей, очень важно подумать о том, чтобы очиститься раньше, чем позже. В настоящее время вам доступен ряд вариантов, включая программы амнистии IRS и в дополнение к ним. Каждый вариант имеет свои преимущества и недостатки, и выбор наилучшего пути вперед требует тщательного анализа ваших конкретных фактов и обстоятельств. Наши эксперты в Expat Tax Professionals готовы помочь обсудить ваши варианты и направить вас на каждом этапе процесса раскрытия информации.

Руководство по программе налоговой амнистии Вирджинии

Программа налоговой амнистии Вирджинии на 2017 год завершилась. Программа проходила с 13 сентября по 14 ноября 2017 г.

Генеральная ассамблея Вирджинии недавно приняла три положения, уполномочивающих налогового комиссара осуществлять надзор за программой налоговой амнистии Вирджинии: пункт 3-5.17 законопроекта палаты представителей 1500, законопроект палаты представителей 2246 и законопроект Сената 1438 (Акты собрания 2017 г., главы 836, 53 и 433) , которые уполномочивают налогового комиссара контролировать программу налоговой амнистии штата Вирджиния.

В соответствии с законодательством, Программа налоговой амнистии штата Вирджиния будет осуществляться Департаментом налогообложения в течение периода от 60 до 75 дней в течение 2018 финансового года. Все штрафы и 50 процентов процентов будут отменены после выплаты остатка налога налогоплательщика. . По завершении периода амнистии на любые оставшиеся обязательства, подпадающие под действие амнистии, будет наложен дополнительный 20-процентный штраф.

За некоторыми исключениями, любой налогоплательщик, который в настоящее время имеет невыплаченную сумму начисленных взносов или не подал декларацию по любому налогу, администрируемому Департаментом, может подать заявление об амнистии.Следующие налогоплательщики не будут иметь права участвовать в программе налоговой амнистии:

- Любой налогоплательщик, в отношении которого в настоящее время ведется расследование или судебное преследование за подачу мошеннической декларации или непредставление декларации с намерением уклониться от уплаты налогов;

- Любой налогоплательщик, у которого дата оценки или срок подачи неотправленной декларации менее чем за 90 дней до первого дня программы амнистии;

- Любой налогоплательщик с физическим, фидуциарным или корпоративным подоходным налогом за 2016 налоговый год или после него; и

- Любой налогоплательщик в отношении налогового обязательства, связанного с проблемой, которая является предметом решения суда Вирджинии, вынесенного 1 января 2016 г. или после этой даты.

5 сентября 2017 года Департамент опубликовал окончательные руководящие принципы Программы налоговой амнистии Вирджинии на 2017 год. Проект данного руководства был разослан заинтересованным сторонам 30 мая 2017 года.

Законодательные документы

Законодательный акт 2246 (Закон 2017 г., глава 53)

Законопроект Сената 1438 (Закон 2017 г., глава 433)

Пункт 3-5.17 Закона об ассигнованиях на 2017 год (Законопроект 1500, глава 836)

Документы по разработке руководящих принципов

Казначейство

Штат Нью-Джерси запускает программу налоговой амнистииПрограмма налоговой амнистии действует до января.15, 2019

TRENTON – Налоговое управление штата Нью-Джерси объявило об официальном запуске программы налоговой амнистии 2018 года, чтобы предоставить физическим и юридическим лицам возможность уплачивать налоги или подавать прошлые декларации без штрафных санкций и сниженных процентов.

Программа налоговой амнистии в Нью-Джерси действует с 15 ноября 2018 г. по 15 января 2019 г.

Закон о налоговой амнистии, подписанный в июле 2018 года, распространяется на невыполненные налоговые декларации или платежи, которые должны быть произведены 1 февраля 2009 года или позднее, но до 1 сентября 2017 года.Льготы по налоговой амнистии включают отмену штрафов, таких как несвоевременная подача и несвоевременная оплата, и половина остатка процентов, подлежащих уплате по состоянию на 1 ноября 2018 года.

«Мы рады предложить налогоплательщикам шанс добиться соблюдения требований и начать новую жизнь в рамках программы налоговой амнистии Нью-Джерси», – сказал Джон Фикара, исполняющий обязанности директора налогового отдела. «Поскольку налоговая амнистия предлагается на ограниченный срок, мы призываем налогоплательщиков воспользоваться этой программой до крайнего срока – 15 января, в противном случае они рискуют понести более серьезные штрафы.”

Налогоплательщики, которые не воспользуются амнистией до 15 января, понесут пятипроцентный штраф, который не может быть отменен или уменьшен. Это в дополнение ко всем другим штрафам, пени и другим расходам, разрешенным законом.

Налоговое управление недавно разослало письмо всем налогоплательщикам, у которых, как известно, есть подлежащие амнистии неполные и / или просроченные счета. Кроме того, была проведена обширная информационная программа, чтобы охватить как можно больше налогоплательщиков.

Для получения дополнительной информации налогоплательщики штата Нью-Джерси или их представители могут связаться с представителями налоговой службы по телефону 1-800-781-8407 с понедельника по четверг с 8:00 до 18:00. и пятница с 8.00 до 17.00. или посетите TaxAmnesty.nj.gov.

### Налоговая амнистия– RVAStrong

Мы рекомендуем вам ознакомиться с приведенной ниже информацией перед подачей заявления. Посетите раздел «Как вы можете подать заявку?» раздел ниже, чтобы просмотреть множество способов подачи заявки.

Что такое амнистия?

Введенная в действие Постановлением 2021-001, Программа налоговой амнистии будет ограниченным по времени предложением Департамента финансов для соответствующих налогоплательщиков, которое устранит обязательства по штрафам и процентам по неуплаченным налогам на недвижимость и / или ALM. Программа налоговой амнистии не приведет к уменьшению суммы подлежащих уплате налогов – в соответствии с Кодексом штата Вирджиния, Департамент финансов не может сделать этого по закону. Однако Содружество предоставило Ричмонду возможность прощать штрафы и проценты по некоторым видам налогов.

Зачем предлагать амнистию сейчас?COVID-19 возложил беспрецедентное финансовое бремя на нашу жизнь, семьи, бизнес, сообщества и наш город в целом. Департамент финансов, благодаря совместным усилиям мэра Стони и членов городского совета по Постановлению 2021-001, желает облегчить это бремя в той степени, в какой это разрешено Содружеством на законных основаниях.

Кто имеет право?Программа доступна для всех соответствующих требованиям налогоплательщиков-резидентов или бизнес-налогоплательщиков, которым причитаются штрафы и проценты по налогам на недвижимость или налогам на вход, проживание и питание (ALM).

Какие шаги нужно выполнить?Существует четыре основных шага для того, чтобы воспользоваться программой налоговой амнистии и устранить начисленные штрафы и проценты:

1. Убедитесь, что вы в актуальном состоянии подали документы, чтобы обеспечить квалификацию – Для того, чтобы пройти квалификацию, вы должны иметь актуальную отчетность по налогам, сообщаемым самостоятельно. Это означает, что по налогам ALM вы ежемесячно подаете документы в программу налоговой амнистии, даже если вы их не платили.Есть незарегистрированные периоды для ALM? Подайте их как можно скорее, чтобы обеспечить квалификацию.

Поскольку налоги на недвижимость не учитываются самостоятельно, этот шаг не является необходимым для тех, кто хочет отменить свои штрафы и проценты за недвижимость. Используйте контактную форму внизу этой страницы, чтобы узнать, обновлены ли вы в настоящее время!

2. Введите 6-месячный план платежей, если необходимо. – Для того, чтобы отказаться от штрафа и процентов, вы должны полностью уплатить задолженность по налогам или заключить план платежей на недвижимость сроком не более шести месяцев до 31 марта. и 30 апреля для налогов ALM.Планы платежей требуют для начала только первоначального взноса в размере 25 процентов неуплаченных налогов и дадут вам до шести месяцев на оплату и устранение причитающихся штрафов и процентов. Если у вас есть вопросы о планах оплаты или вы хотите принять их, воспользуйтесь формой электронной почты ниже!

Если вы участвуете в программе «Налоговые льготы для пожилых людей и инвалидов», шестимесячный план выплат может быть не лучшим выбором для вас.

3. Подать заявку на участие в программе налоговой амнистии – Подать заявку на участие в программе налоговой амнистии в отношении недвижимости и / или ALM очень просто.Посетите раздел «Как вы можете подать заявку?» раздел, чтобы узнать больше.

Если вы хотите, чтобы штрафы и пени были отменены как по налогам на недвижимость, так и по налогам на ALM, вы должны заполнить обе формы. Формы можно отправлять множеством способов.

Налоговая амнистия: как она может повлиять на семейный бизнес, если будет введена в Украине

Сторонники налоговой амнистии надеются на успех, апеллируя к опыту Италии и США. Однако, на мой взгляд, уместнее было бы сравнить украинский случай с Россией или Грузией, и вот почему.

Около года назад было зарегистрировано несколько законопроектов о налоговой амнистии. Сегодня эксперты активно обсуждают возможные варианты нового законопроекта, который, как ожидается, в ближайшее время будет внесен в Верховную Раду. Хотя Украина никогда раньше не применяла подобные процедуры, опыт других стран варьируется от «очень успешных» до «неудачных». Поэтому стоит изучить, какие преимущества налоговая амнистия может предложить украинскому семейному бизнесу, составляющему около 90% частного бизнеса, какие сюрпризы она может скрыть для украинских налогоплательщиков и какое влияние она может иметь на экономику страны.

Начнем с того, что налоговая амнистия представляет собой разовое предложение правительства на ограниченный срок для определенных категорий лиц с целью освобождения от налогов на определенные виды доходов, которые они ранее не декларировали и не облагали налогом, в обмен на для уплаты единого налога на «амнистирован» сумму дохода.

Существует также амнистия капитала, которую часто путают с налоговой амнистией, хотя она направлена на легализацию активов, которые были приобретены и неправильно задекларированы или не задекларированы вообще, а не на «прощении» неуплаченных налогов.

Большинство амнистий, имевших место в мире за последние 20 лет, представляют собой гибрид налоговой амнистии и амнистии капитала. И, скорее всего, следует ожидать гибридной амнистии и в Украине.

Интересно, что никто не использует термин «амнистия капитала» в законопроектах, так как это может быть не очень приемлемо для международных финансовых институтов, в партнерстве которых заинтересована Украина.

Еще одним очень важным аспектом амнистий является то, что налогоплательщикам обычно не только предоставляется возможность легализовать свои средства, но и освобождается от уголовной ответственности за неуплату налогов за предыдущие налоговые периоды.

Так что же происходит в Украине? Около года назад было зарегистрировано несколько законопроектов, в одном из которых амнистия значилась как «особая декларация». В этом законопроекте предлагается освободить от налогообложения ранее не облагаемый налогом доход при условии единовременной уплаты налога по ставке 2,5%, 5% или 10%. Также были предложены особые условия. Например, чтобы подать заявку на амнистию, налогоплательщики должны были сначала перевести соответствующие средства в Украину и разместить их на счетах в украинских финансовых учреждениях.

Практически одновременно с этим был внесен еще один законопроект о единовременном добровольном декларировании. Фактически, он также предусматривал налоговую амнистию, поскольку предлагал освобождать от налогообложения ранее не облагаемые налогом средства по пониженной ставке 9%. Однако главной целью была не сама амнистия, а желание точно определить активы, а уже потом установить контроль над расходами граждан. Таким образом, законопроект оказался классическим гибридом налоговой и капитальной амнистии.

В настоящее время уже согласован текст нового законопроекта, но он еще не зарегистрирован в Верховной Раде.Поэтому нам известны лишь некоторые его подробности. Предлагается реализовать программу амнистии на 9 месяцев 2021 года, и, по всей видимости, базовая ставка налога составит 5%, ставка налога на активы за рубежом – 9%, а на наличные – 18%.

Что получит государство от амнистии и каким рискам оно подвержено?

Согласно международной практике, основной причиной реализации программ амнистии является плохое состояние государственных финансов. Вместо того чтобы сосредоточить усилия на розыске лиц, уклоняющихся от уплаты налогов, и принуждении их к уплате всех причитающихся налогов, государство фактически говорит: «Поделитесь тем, что можете, и мы, в свою очередь, частично простим вас.”

Учитывая текущую ситуацию в Украине, мотивация, скорее всего, будет именно такая – размер дефицита бюджета достаточно значителен, и если амнистия поможет пополнить госказну хотя бы на несколько миллиардов гривен, это может быть оправдано. .

Но это краткосрочная цель. Единственная выгода от амнистии состоит в том, что у государства появится дополнительный доход на относительно короткий период времени (конкретный бюджетный год). Однако в долгосрочной перспективе амнистия вызывает споры, поскольку отрицательно сказывается на общественной морали.Это может иметь демотивирующий эффект на законопослушных налогоплательщиков. Традиционно Украина всегда имела довольно низкий уровень доверия к органам государственной власти, и очень маловероятно, что предоставление льгот тем, кто ранее уклонялся от уплаты налогов, поможет повысить доверие «честного» бизнеса к правительству. После амнистии многие люди могут сделать следующий вывод: «Я не платил, не плачу и не буду платить налоги, потому что рано или поздно будет объявлена еще одна амнистия и все будет списано.”

Какие преимущества для бизнеса?

Наша жизнь быстро меняется, меняется и бизнес, который раньше работал «нелегально». Двадцать лет назад никто не хотел платить налоги, а теперь подавляющее большинство уже соглашается платить «разумные» налоги, признавая свою ответственность перед обществом. У налогоплательщиков, в свою очередь, есть свои требования – прозрачность, единые правила игры и отсутствие произвола фискальных органов.

Многие украинские владельцы бизнеса, прекратив применять незаконные методы, хотят инвестировать за границу.Однако в цивилизованных странах банки, аудиторы, консультанты, а также различные регулирующие органы просят подтвердить источники средств, иногда проверяя информацию за последние 10-20 лет. Для многих соотечественников-украинцев, чей бизнес не был полностью прозрачным, сейчас важно получить «послабление» – отказ государства, чтобы они могли с уверенностью отчитаться о честно заработанных деньгах.

Ограничения на денежные расчеты также влияют на интересы бизнеса. Для перевода наличных денег в банковскую систему потребуется их «легализация», и в этом случае может помочь амнистия.

Какие преимущества налоговой амнистии для семейного бизнеса?

Во многих семьях «патриарх» семейного бизнеса заинтересован в том, чтобы передать его своим детям, которые улучшат его. И такие улучшения видны уже сейчас: бизнесы, которые были созданы еще в 90-е и работали в соответствии с существующей деловой практикой, теперь стараются работать легально и прозрачно. Владельцы бизнеса отправляют своих детей учиться за границу и надеются, что, когда они возьмут бразды правления семейным бизнесом, они будут управлять им на основе новых стандартов и ценностей.Нынешние владельцы семейного бизнеса заинтересованы в том, чтобы дети и внуки унаследовали бизнес без учета «черной кассы» и риска ее потери из-за «грехов прошлого».

Таким образом, амнистия может быть правильным и полезным шагом к прозрачности.

Еще один момент, который следует учитывать, заключается в том, что если бизнес не уклоняется от уплаты налогов и не сохраняет доходы «в тени», его финансовая отчетность будет более привлекательной для банков, партнеров и потенциальных инвесторов и, таким образом, расширит возможности для доступного финансирования.

Также стоит помнить, что финансовая прозрачность обеспечивает бизнесу большую юридическую безопасность.

Представим себе бизнес по «старым правилам»: часть активов не принадлежит семье, а принадлежит номинальным владельцам, а часть средств – наличные. В этом случае способность бизнеса функционировать будет зависеть исключительно от здоровья и возможностей «патриарха», который ведет бизнес. Если что-то случится с владельцем, это может привести к потере бизнеса, потому что у его детей не будет эффективных механизмов контроля.Напротив, прозрачная структура собственности наряду с заявленными и законными активами и фондами даст следующему поколению возможность взять на себя семейный бизнес с наименьшими возможными осложнениями.

Подверженность риску для семейных компаний

Одна из самых больших проблем в Украине – полное недоверие . В частности, недоверие к правительству в целом, особенно в деловой среде. Бизнес не уверен, не изменятся ли существующие правила игры в одночасье.

Кроме того, есть недоверие к правоохранительным органам. Даже если в законе сказано, что лицо, участвовавшее в программе амнистии, не может быть привлечено к ответственности, мы все же понимаем, что необлагаемые налогом средства не появляются на пустом месте. Обычно накопление таких средств связано не только с уклонением от уплаты налогов, но и с некоторыми другими действиями, которые власти могут посчитать преступными, и есть риск, что правоохранители воспользуются этой возможностью. Более того, существует риск того, что контрагенты или деловые партнеры предпринимателя, решившие воспользоваться программой амнистии, также могут быть затронуты.

Учитывая, что украинские суды не пользуются большим уважением со стороны граждан и бизнеса и ни в коем случае не являются гарантами закона и справедливости, многие потенциальные участники амнистии могут решить не рисковать и оставаться в «тени».

Некоторые украинские предприниматели могут опасаться реакции зарубежных партнеров по бизнесу или банков. Представьте себе ситуацию, когда владелец украинского бизнеса, который хочет доказать свою надежность и респектабельность, предъявляет справку о налоговой амнистии как доказательство источника средств.К тому же Украина уже считается государством повышенного риска, а другие страны не всегда рады сотрудничать с украинскими жителями. «Амнистированные» фонды могут убедить иностранца не работать с соответствующим украинским инвестором.

Какого эффекта можно было ожидать от налоговой амнистии?

Первая амнистия – разовая акция. Сложно сказать, приведет ли это к притоку средств в государство или нет, но если программа амнистии окажется успешной, она может войти в регулярную практику.В некоторых штатах программы амнистии реализуются с интервалом в 5-10 лет и с разной степенью успеха.

Сторонники налоговой амнистии надеются на успех, апеллируя к опыту Италии и США. Однако, на мой взгляд, было бы уместнее сравнить украинский случай с Россией или Грузией, где результаты недавних программ амнистии варьировались от «не очень хороших» до «неудачных». Такие плохие результаты вызваны, прежде всего, недоверием к властям.

В любом случае налоговая амнистия – это только один из элементов, который можно использовать для улучшения делового климата, и это улучшение невозможно без судебной и правоохранительной реформы, стабилизации налоговой системы, привлекательных налоговых ставок и меньшего вмешательства фискальных органов. в деле.В противном случае страх и недоверие останутся, и любая программа амнистии будет изначально обречена.