Аванс налог на имущество сроки: расчет, льготы, ставки, сроки уплаты — Контур.Бухгалтерия

| Вид налога | Нормативный акт | Налоговый период/ отчетный период | Сроки уплаты |

|---|---|---|---|

Единый сельско-хозяйственный налог | Налоговый кодекс Российской Федерации Глава 26.1

| Календарный год/ полугодие

| Не позднее 31 марта года, следующего за истекшим налоговым периодом до 25 июля – авансовые платежи за отчетный период |

Налог на имущество физических лиц | – Налоговый кодекс Российской Федерации Глава 32 – решение Смоленского городского Совета от 24.10.2018 № 705 «О налоге на имущество физических лиц на территории города Смоленска»

| Календарный год

| Не позднее 1 декабря года, следующего за истекшим налоговым периодом |

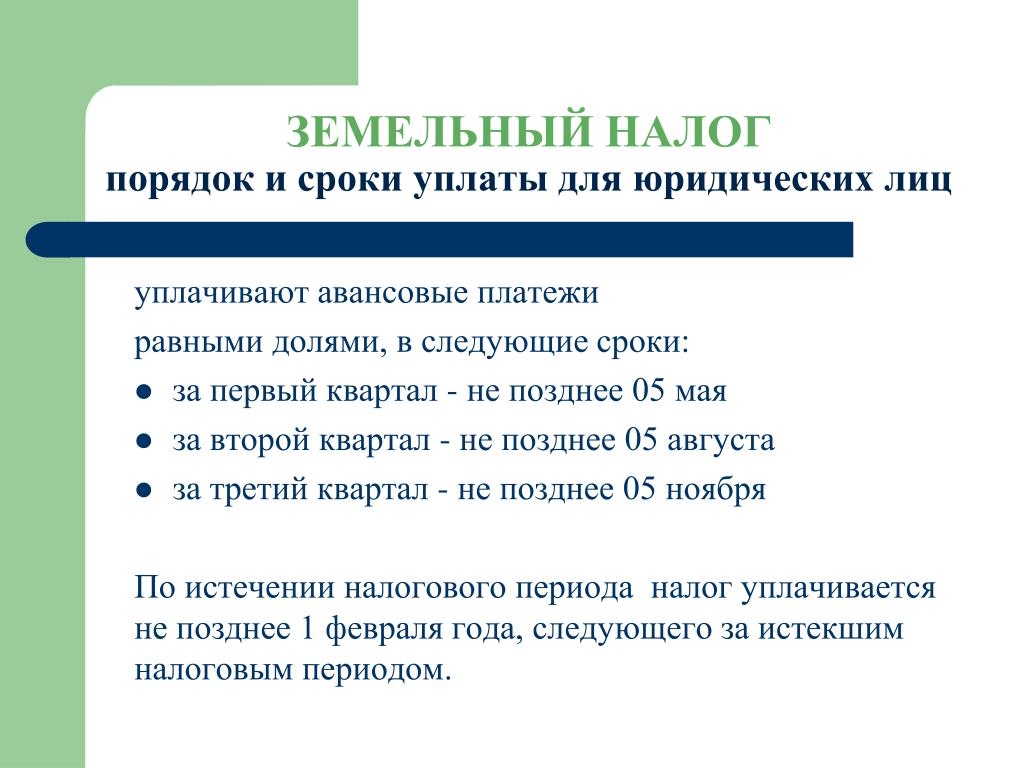

Земельный налог

| – Налоговый кодекс Российской Федерации Глава 31, – решение Смоленского городского Совета от 28.

| Организации: Календарный год I квартал, II квартал, III квартал

Физические лица: Календарный год |

Не позднее 1 марта не позднее 30 апреля не позднее 31 июля не позднее 31 октября

Не позднее 1 декабря года, следующего за истекшим налоговым периодом |

Налог на добычу полезных ископаемых | Налоговый кодекс Российской Федерации Глава 26 | Календарный месяц | Не позднее 25-го числа следующего за истекшим налоговым периодом ЕЖЕМЕСЯЧНО |

Патентная система налогообложения | – Налоговый кодекс Российской Федерации Глава 26. – Закон Смоленской области от 19.11.2012 № 90-з «О введении в действие патентной системы налогообложения и применении ее индивидуальными предпринимателями на территории Смоленской области» (с изменениями) |

если патент получен на срок до 6 месяцев

если патент получен на срок от 6 месяцев до календарного года | В соответствии с Налоговым кодексом Российской Федерации:

в размере полной суммы налога в срок не позднее срока окончания действия патента

в размере 1/3 суммы налога в срок не позднее 90 календарных дней после начала действия патента; в размере 2/3 суммы налога в срок не позднее срока окончания действия патента |

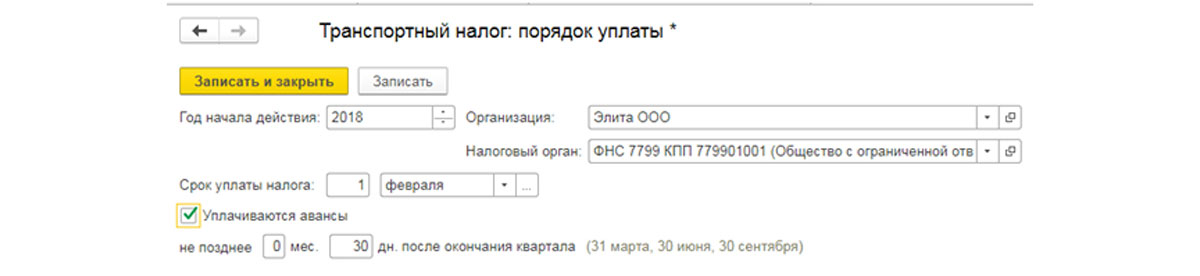

Транспортный налог

| – Налоговый кодекс Российской Федерации Глава 28, – Закон Смоленской области от 27.

| Организации: Календарный год I квартал II квартал III квартал

Физические лица: Календарный год |

Не позднее 1 марта не позднее 30 апреля не позднее 31 июля не позднее 31 октября

Не позднее 1 декабря года, следующего за истекшим налоговым периодом |

Упрощенная система налогообложения | – Налоговый кодекс Российской Федерации Глава 26.2, – Закон Смоленской области от 30.11.2016 № 122-з «О налоговых ставках для налогоплательщиков, применяющих упрощенную систему налогообложения, в случае если объектом налогообложения являются доходы, уменьшенные на величину расходов» | Организации: Календарный год I квартал, полугодие, 9 месяцев

Индивидуальные предприниматели: Календарный год I квартал, полугодие, 9 месяцев |

Не позднее 31 марта не позднее 25 апреля не позднее 25 июля не позднее 25 октября

Не позднее 30 апреля не позднее 25 апреля не позднее 25 июля не позднее 25 октября

|

Ставка налога | Порядок и срок уплаты | Нормативный акт | |

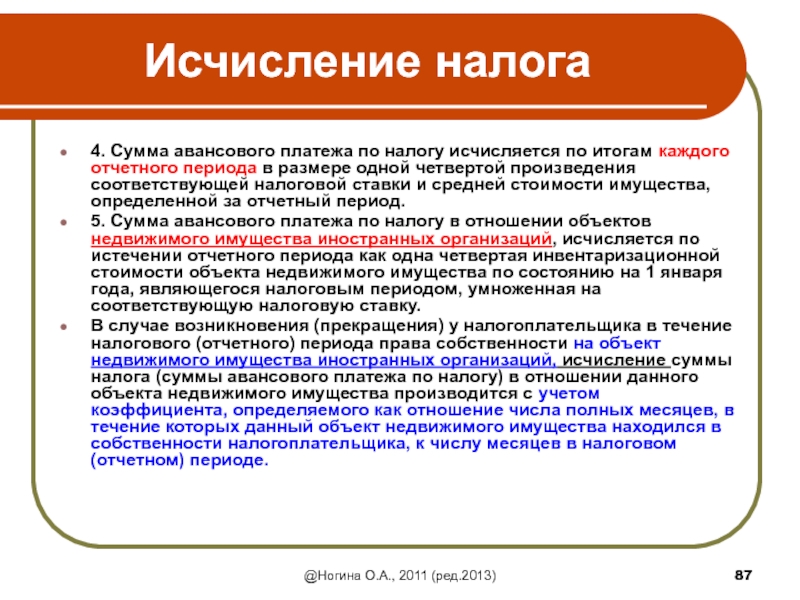

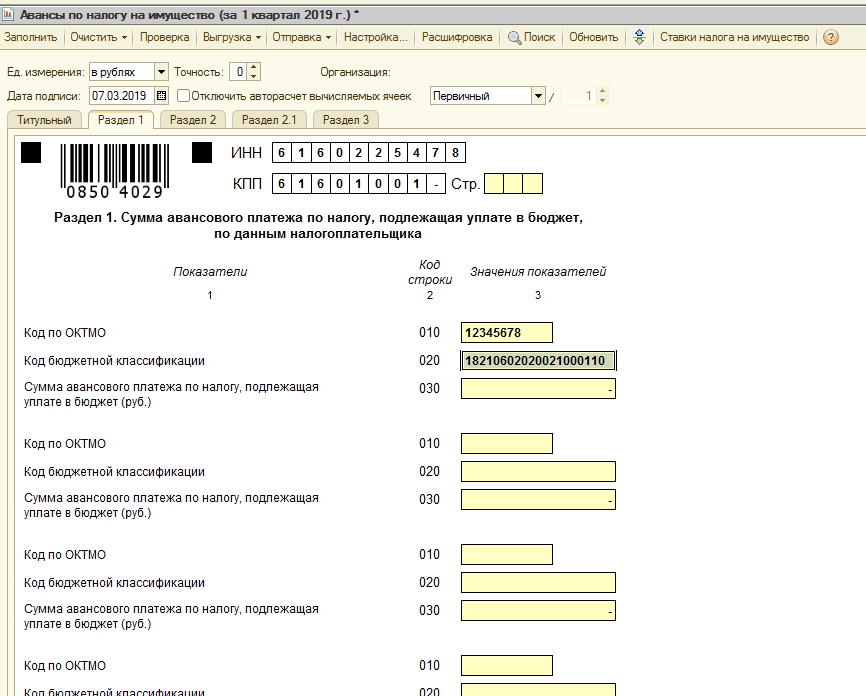

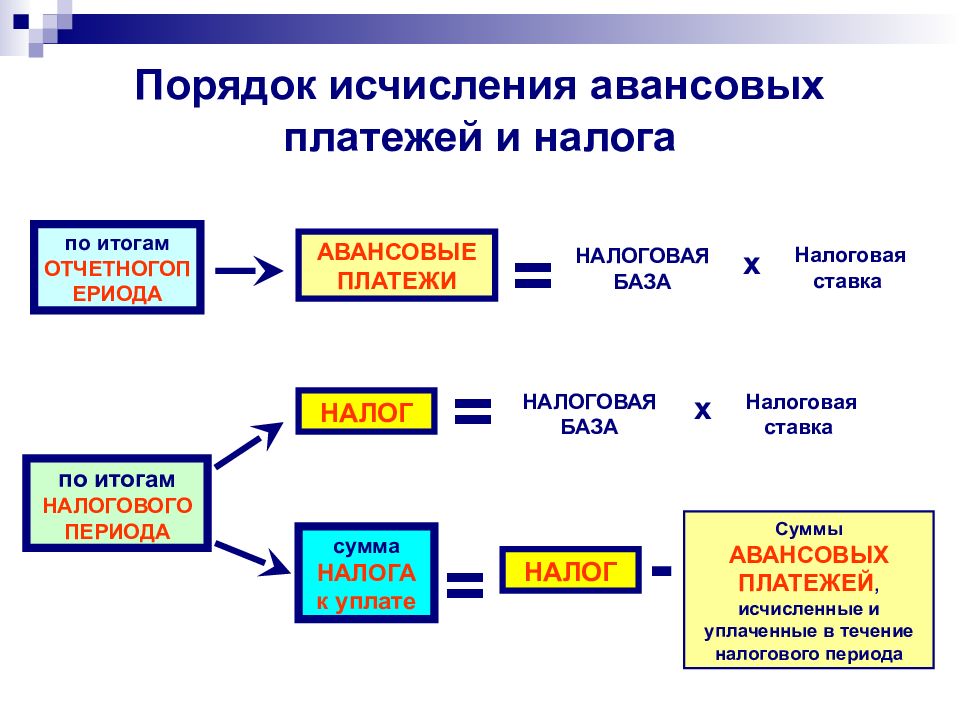

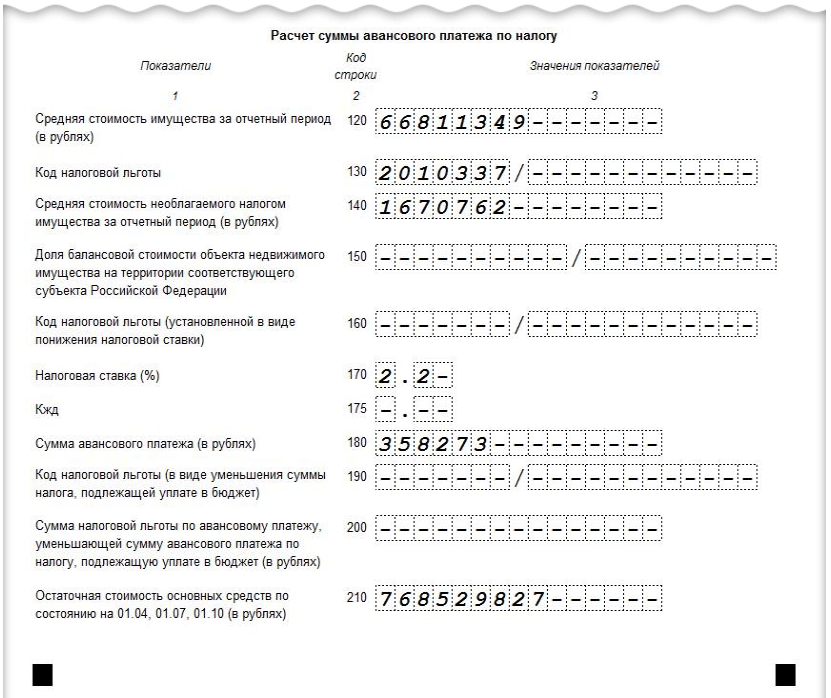

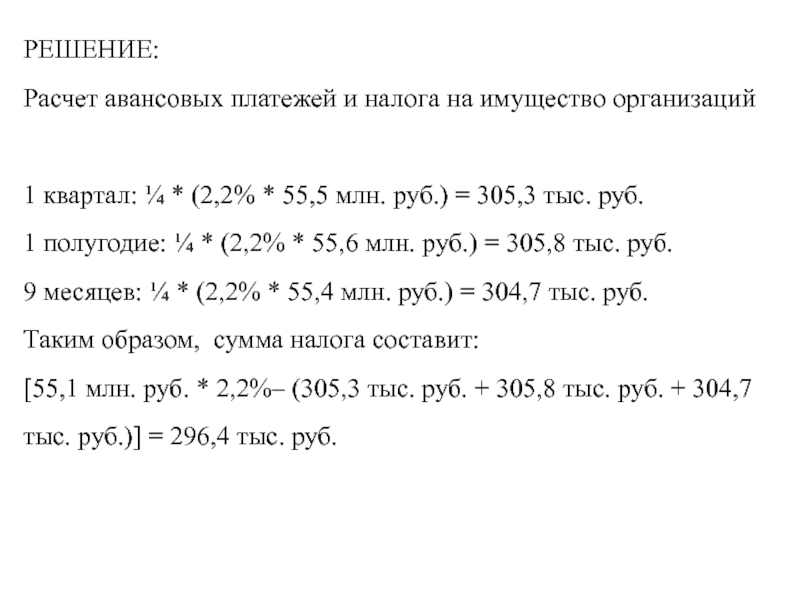

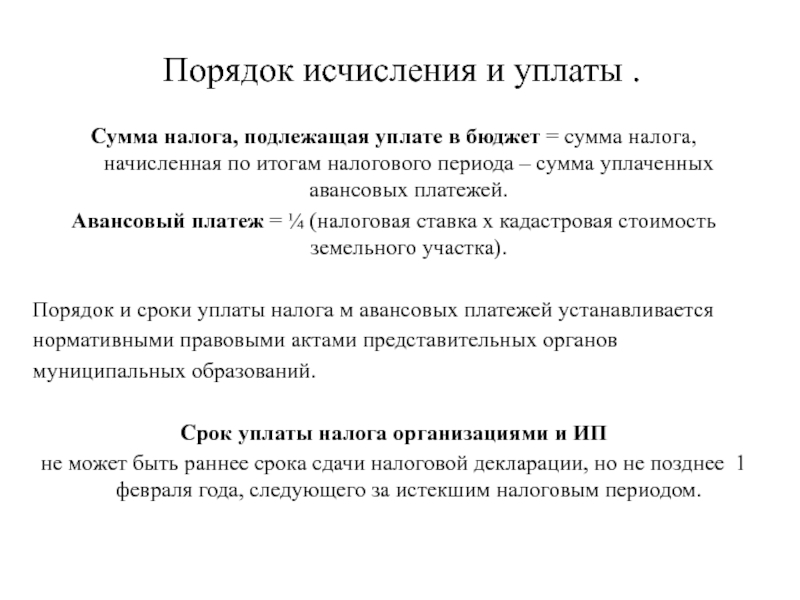

Налоговая ставка на имущество организаций. | 2,2 % | Уплата налога производится по истечении каждого отчетного периода (авансовый платеж) и по истечении налогового периода.

Авансовые платежи по налогу подлежат уплате за отчетный период не позднее 5 числа второго месяца, следующего за отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 5 апреля года, следующего за истекшим налоговым периодом. | Закон РТ от 28 ноября 2003 г. |

Налоговая ставка в отношении магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов | 0,4 % в 2013 г.;

0,7 % в 2014 г.;

1,0 % в 2015 г.;

1,3 % в 2016 г.;

1,6 % в 2017 г.;

1,9 % в 2018 г. | ||

Налоговая ставка в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой технологической частью | 1,0 % в 2017 г.;

1,3 % в 2018 г.;

1,3 % в 2019 г.;

1,6 % в 2020 г. | ||

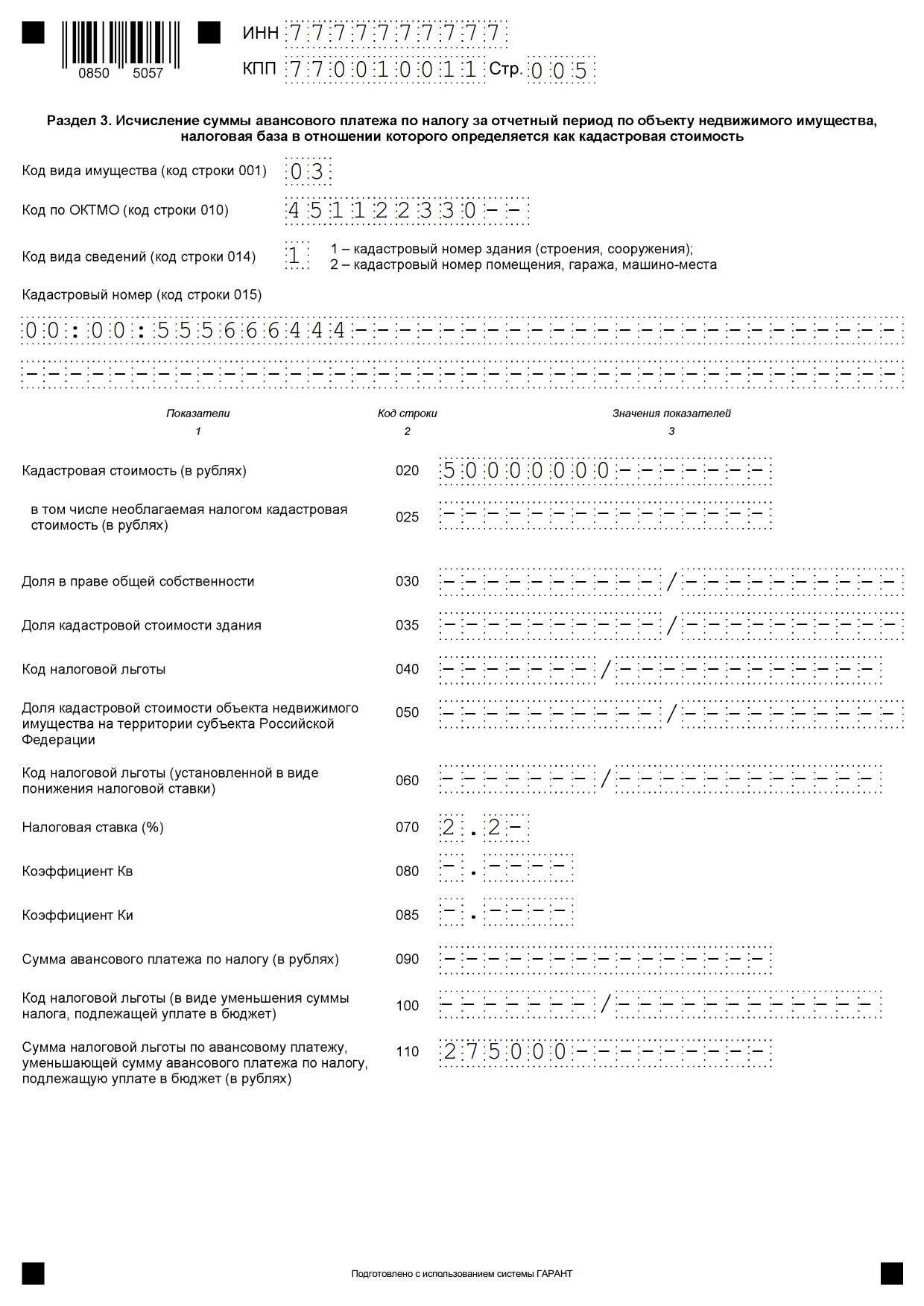

Налоговая ставка в отношении объектов недвижимого имущества, налоговая база в отношении которых определяется как кадастровая стоимость | 1,2 % в 2015 г.;

1,2 % в 2016 г.

1,2 % в 2017 г.;

1,5 % в 2018 г.;

2 % в 2019 и последующих годах | ||

Налоговая ставка в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением следующих объектов движимого имущества, принятых на учет в результате: – реорганизации или ликвидации юридических лиц; – передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми. Исключения не применяются в отношении железнодорожного подвижного состава, произведенного начиная с 1 января 2013 года. Дата производства железнодорожного подвижного состава определяется на основании технических паспортов | 1,1 % в 2018 г. | ||

См. льготы по уплате налога на имущество | |||

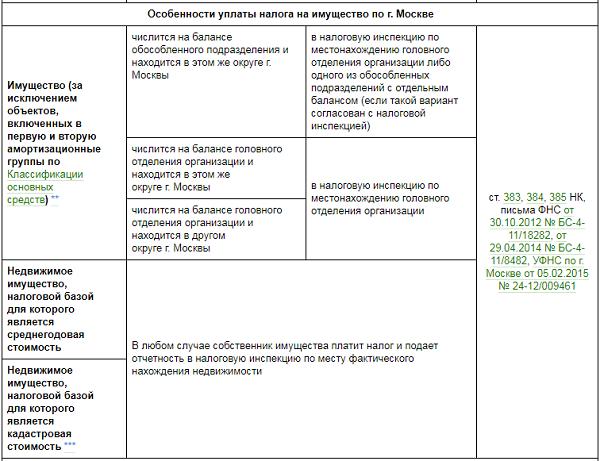

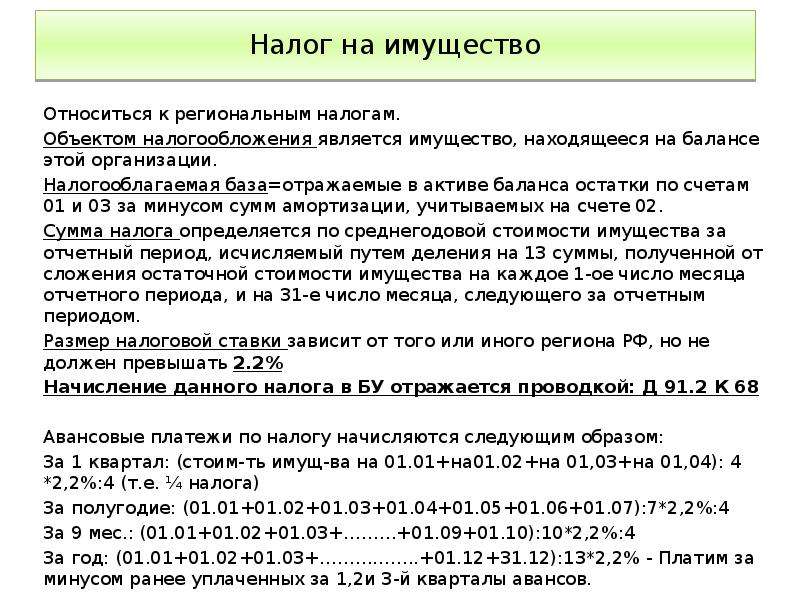

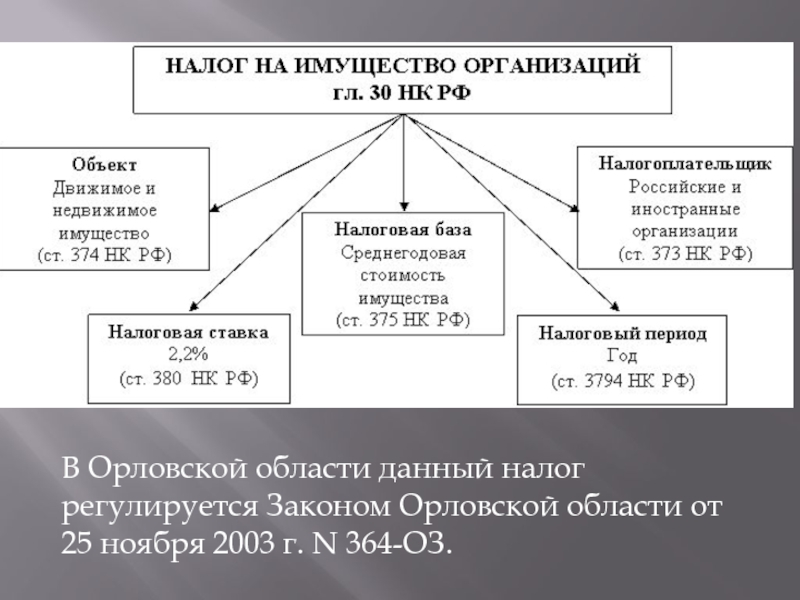

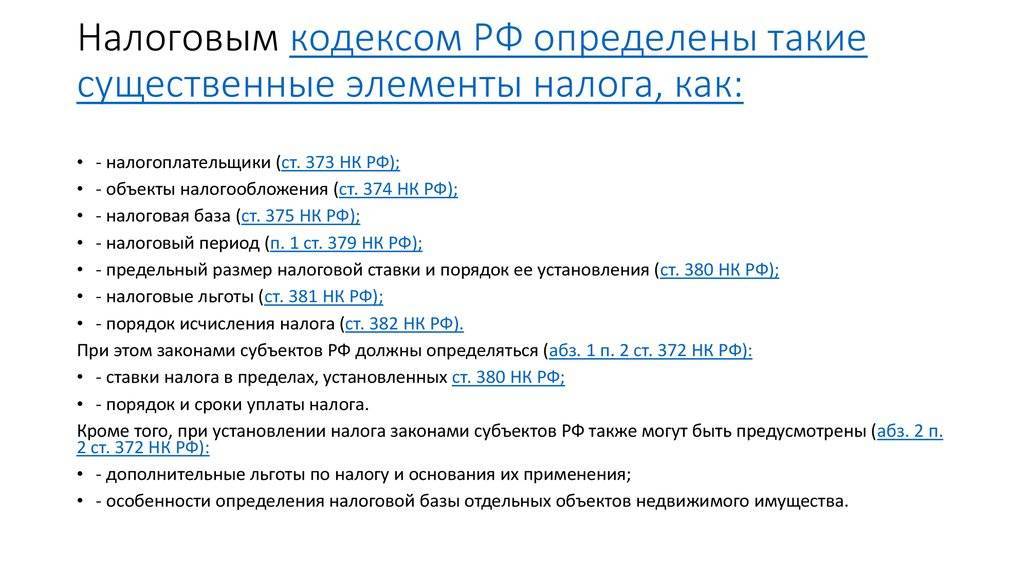

Налог на имущество для юридических лиц

Платить этот налог должны все юрлица, имеющие имущество, которое признается объектом налогообложения (п. 1 ст. 373 НК РФ). Организации, работающие на ОСНО, платят его в отношении:

1 ст. 373 НК РФ). Организации, работающие на ОСНО, платят его в отношении:

• недвижимого имущества, которое числится на балансе в качестве основного средства. Следует учитывать недвижимость, переданную в аренду или доверительное управление, полученную по концессионному соглашению или внесенную в совместную деятельность;

• недвижимости, находящейся на территории РФ, которая принадлежит компании на праве собственности или на праве хозведения, а также получена по концессионному соглашению, если налоговая база в отношении нее определяется как кадастровая стоимость, внесенная в ЕГРН (п. 2 ст. 375 НК РФ). Примером могут служить торговые центры, объекты незавершенного строительства, отдельно стоящие нежилые здания площадью свыше 1 тыс. кв. метров, которые используются в целях делового, административного или коммерческого назначения, и так далее (п. 1 ст. 378.2 НК РФ, ст. 1.1 Закона г. Москвы «О налоге на имущество организаций» от 05.11.2003 № 64).

Не подпадают под налог:

• земельные участки, водные объекты, другие природные ресурсы;

• недвижимость, которая принадлежит на праве оперативного управления федеральным органам госвласти, в которых предусмотрена военная служба;

• объекты культурного наследия;

• космические объекты и так далее (полный список можно найти в п. 4 ст. 374 НК РФ).

4 ст. 374 НК РФ).

Компании, работающие на УСН, платят налог только в отношении недвижимости, налоговую базу по которой определяют исходя из кадастровой стоимости (п. 2 ст. 346.11 НК РФ).

Налогоплательщики на ЕСХН освобождены от уплаты налога на имущество, используемое непосредственно при производстве, переработке и реализации сельскохозяйственной продукции. В том числе на имущество, предназначенное для ведения такой деятельности, но временно законсервированное (письмо Минфина РФ от 09.07.2018 № 03-05-04-01/47487).

Если имущество не было задействовано товаропроизводителем, в отношении него нужно заплатить налог на общих основаниях. Примером может служить административное здание, помещение столовой, здание депо комбайнов и так далее (письмо Минфина РФ от 20.02.2020 № 03-05-05-01/12073).

Платят налог и иностранные компании вне зависимости от того, есть у них представительство в нашей стране или нет. Главное — они должны владеть недвижимостью, облагаемой налогом. О наличии у иностранной компании представительства можно говорить при наличии одновременно следующих признаков:

О наличии у иностранной компании представительства можно говорить при наличии одновременно следующих признаков:

• иностранная фирма регулярно работает в России;

• ведет свою деятельность через обособленное подразделение, другое место деятельности (например, через стройплощадку) или через уполномоченное лицо;

• занимается продажей товаров со складов, расположенных в РФ, пользуется недрами и природными ресурсами, производит работы, оказывает услуги (пп. 2, 4 ст. 306 НК РФ).

Иностранные компании, работающие через представительства, должны вести учет недвижимости в порядке, установленном в РФ для бухучета.

Иностранная фирма, не имеющая постоянного представительства РФ, платит налог, если она владеет имуществом, по которому налоговая база определяется как кадастровая стоимость. Недвижимость должна принадлежать ей на праве собственности или быть передана по концессионному соглашению.

Необходимо иметь в виду, что у РФ со многими другими государствами заключены соглашения об избежании двойного налогообложения. При наличии такого соглашения следует руководствоваться его положениями.

При наличии такого соглашения следует руководствоваться его положениями.

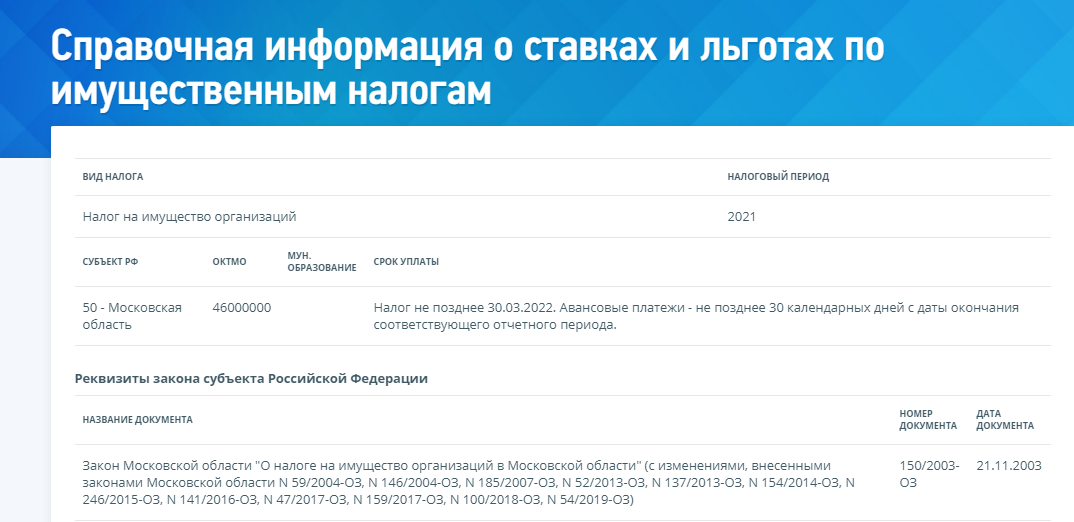

Нужно ли организациям Москвы и Московской области платить авансы по транспортному налогу в 2021 году?

В соответствии со ст. 356 НК РФ транспортный налог устанавливается НК РФ и законами субъектов РФ о налоге.

С 2021 года вступили в силу поправки в НК РФ о единых сроках уплаты организациями транспортного и земельного налогов (Федеральный закон от 29.09.2019 N 325-ФЗ). Так, авансовые платежи по указанным налогам с 2021 года подлежат уплате не позднее последнего числа месяца, следующего за истекшим отчетным периодом: это I, II и III кварталы календарного года. То есть за первый отчетный период 2021 года авансовые платежи необходимо оплатить не позднее 30 апреля, за второй – не позднее 2 августа (так как 31 июля и 1 августа нерабочие дни), за третий – не позднее 1 ноября (31 октября – нерабочий день).

Указанные авансовые платежи могут не платиться, если это предусмотрено законом субъекта РФ.

Законом города Москвы «О транспортном налоге» от 09.07.2008 N 33 в соответствии с гл. 28 НК РФ установлен порядок уплаты транспортного налога на территории города Москвы, определены ставки налога и налоговые льготы. Обратите внимание, что Законом города Москвы от 20.11.2019 N 29 «О внесении изменений в отдельные законы города Москвы в сфере налогообложения» п. 1 ст. 3 «Порядок и сроки уплаты налога» Закона N 33 утрачивает силу с 01.01.2021 года. Этот пункт до 2021 года предусматривал освобождение организаций от уплаты авансовых платежей по транспортному налогу в течение года.

Таким образом, на основании ст. 363 НК РФ (в ред. Федерального закона от 29.09.2019 № 325-ФЗ) и Закона города Москвы N 33 в 2021 году авансовые платежи по транспортному налогу в Москве необходимо оплатить за первый отчетный период 2021 года – не позднее 30 апреля, за второй – не позднее 2 августа (так как 31 июля и 1 августа нерабочие дни), за третий – не позднее 1 ноября (31 октября – нерабочий день).

- Московская область

В Московской области до 2021 года авансовые платежи по транспортному налогу уплачивались в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом (ст. 2 Закона Московской области от 16.11.2002 N 129/2002-ОЗ). С 2021 года их необходимо уплачивать в срок, установленный п. 1 ст. 363 НК РФ. Но по сути сам срок перечисления авансов по транспортному налогу для Московской области с 2021 года не изменился.

Читайте подробнееКалендарь налога на имущество

Каждый год владельцы недвижимости должны помнить об определенных датах. Эти даты могут варьироваться в некоторых округах и муниципалитетах.

Вы можете проверить даты для вашего муниципалитета через наши муниципальные профили:

- Выберите свой округ, затем муниципалитет (или используйте функцию поиска, чтобы найти свой муниципалитет)

- Выберите «Даты проведения оценки»

Важные даты проведения оценки для владельцев недвижимости

Есть семь дат “действия”, о которых должны знать владельцы недвижимости. Обратите внимание: даты на нашем веб-сайте основаны на информации, предоставленной муниципалитетами. Вам следует связаться со своим оценщиком, чтобы подтвердить даты для вашего муниципалитета. (Контактная информация оценщика также доступна в муниципальных профилях.)

Обратите внимание: даты на нашем веб-сайте основаны на информации, предоставленной муниципалитетами. Вам следует связаться со своим оценщиком, чтобы подтвердить даты для вашего муниципалитета. (Контактная информация оценщика также доступна в муниципальных профилях.)

1. Дата налогового статуса

- 1 марта в большинстве населенных пунктов*

- Срок подачи заявок на освобождение

- Примерно в эту дату уведомления о воздействии оценки рассылаются владельцам недвижимости в муниципалитетах, проводящих повторную оценку

2.Предварительная дата проката

- 1 мая в большинстве населенных пунктов*

- Список предварительных оценок доступен для общественности

- Оценки основаны на их состоянии и праве собственности на Дату налогообложения и стоимости имущества на Дату оценки (см. ниже)

- В течение десяти дней:

- Оценочные листы должны быть доступны на муниципальном веб-сайте

- Уведомления об увеличении оценки должны быть отправлены затронутым владельцам недвижимости

- Вы должны проверить свою оценку вскоре после Предварительной даты проверки

3.

День голосования за школьный бюджет

День голосования за школьный бюджет- 3-й вторник мая

- Все жители имеют право голоса

4. День рассмотрения жалоб

5. Окончательная дата проката

- 1 июля в большинстве населенных пунктов*

- Если вы огорчены своей оценкой и не получили запрошенной вами помощи, вы можете подать заявку на судебный пересмотр вашей оценки в течение 30 дней после даты окончательного пересчета

6. Счета об уплате налога на имущество школы

- Отправлено в начале сентября в большинстве сообществ*

- Обратите особое внимание на крайний срок оплаты — они тоже могут варьироваться в зависимости от города

7.Счета муниципального и окружного налога на имущество

- Отправлено в начале января в большинстве сообществ*

- Сроки оплаты различаются в некоторых муниципалитетах и округах

Дата оценки

Дата оценки — это дата, на которой основывается стоимость вашей собственности. В большинстве населенных пунктов Датой оценки является 1 июля предыдущего года.* Например, оценки в оценочной ведомости за 2011 г. (обычно обнародуемые 1 мая 2011 г.) основывались на стоимости имущества по состоянию на 1 июля 2010 г.

В большинстве населенных пунктов Датой оценки является 1 июля предыдущего года.* Например, оценки в оценочной ведомости за 2011 г. (обычно обнародуемые 1 мая 2011 г.) основывались на стоимости имущества по состоянию на 1 июля 2010 г.

Задержка между Предварительной датой регистрации и Датой оценки позволяет оценщикам и налогоплательщикам использовать все доступные продажи до И после Даты оценки для оценки стоимости имущества.

Дата налогооблагаемого статуса по сравнению с датой оценки

Как отмечалось выше, оценки, опубликованные в списках предварительных и окончательных оценок, следующие:

- На основании стоимости имущества на Дату оценки

- На основании состояния имущества и прав собственности на Дату налогообложения

Примеры:

- Ваш дом сгорел в феврале 2011 года, остался только пустой участок.

- Поскольку имущество сгорело до Даты налогообложения, ваша оценка за 2011 год основывалась только на пустующем участке.

- Ваша оценка за 2011 год была основана на стоимости вашего пустующего участка на 1 июля 2010 года (дата оценки).

- Ваши школьные налоги за сентябрь 2011 г. и городские/окружные налоги за январь 2012 г. рассчитываются исходя из стоимости пустующего участка.

- Поскольку имущество сгорело до Даты налогообложения, ваша оценка за 2011 год основывалась только на пустующем участке.

- Ваш дом сгорел 15 марта 2011 года, остался только пустырь.

- Поскольку имущество сгорело после Даты налогового статуса, ваша оценка за 2011 г. основывалась на вашем имуществе с неповрежденным домом.

- Ваша оценка за 2011 год была основана на стоимости вашего дома на 1 июля 2010 года (дата оценки).

- Ваши школьные налоги за сентябрь 2011 г. и городские/окружные налоги за январь 2012 г. рассчитываются исходя из стоимости вашего дома.

Участие в бюджетном процессе

Если вас беспокоит сумма налогов на имущество, собираемых в вашем сообществе, вы можете принять участие в процессах составления местного бюджета. Вы можете посещать открытые встречи и высказывать свое мнение, а также у вас есть возможность проголосовать за школьный бюджет.

В отношении налогов школьного округа, помимо голосования по бюджету, вы можете посещать бюджетные собрания. Как правило, заседания по бюджету проводятся с весны до начала апреля.

Что касается муниципальных и окружных налогов, бюджетные собрания проводятся с осени до середины ноября. В особых округах (пожарных, канализационных и т. д.) также проводятся публичные собрания, но сроки различаются. Свяжитесь с округом для получения дополнительной информации.

* Дата может отличаться в некоторых сообществах. Вы должны подтвердить дату в офисе вашего оценщика.

Обновлено:

Департамент доходов штата Миннесота напоминает лицам, подающим заявление на возмещение налога на имущество, о необходимости подачи документов до крайнего срока 15 августа

СТ. ПОЛ, штат Миннесота, . Департамент доходов штата Миннесота напоминает домовладельцам и арендаторам о необходимости подать заявление на возмещение налога на недвижимость за 2019 год до крайнего срока 15 августа 2021 года. Кроме того, заявки на возмещение за 2020 год можно подавать с настоящего момента до 15 августа 2022 года. Арендаторы начали получать свои возмещения, и домовладельцы могут рассчитывать на получение возмещения уже в конце августа.

Кроме того, заявки на возмещение за 2020 год можно подавать с настоящего момента до 15 августа 2022 года. Арендаторы начали получать свои возмещения, и домовладельцы могут рассчитывать на получение возмещения уже в конце августа.

«Сотни тысяч домовладельцев и арендаторов жилья в Миннесоте ежегодно требуют возмещения налога на недвижимость, но мы знаем, что тысячи налогоплательщиков, имеющих право на возврат налога, не пользуются этим или пропускают крайний срок подачи налоговой декларации», — сказал комиссар по доходам Роберт Доти. «Поскольку крайний срок 15 августа быстро приближается, мы хотим убедиться, что правомочные налогоплательщики не упустят возмещение, на которое они имеют право».

В прошлом году более 790 000 жителей Миннесоты подали заявление на возмещение налога на имущество за 2020 год на сумму более 790 миллионов долларов в виде возмещения налога на имущество, при этом средний размер возмещения составляет 1065 долларов для домовладельцев и 690 долларов для арендаторов.

Налогоплательщики должны помнить об этих советах при подаче заявления на возврат налога на имущество.

- Узнайте, имеете ли вы право на возврат налога на имущество. Право на участие могут иметь арендаторы и домовладельцы, соответствующие определенным требованиям. Посетите наш веб-сайт , чтобы узнать, соответствуете ли вы критериям , или введите возмещение налога на имущество в поле поиска.

- Домовладельцы могут подать заявку бесплатно . Домовладельцы, имеющие право на участие в программе, могут использовать систему электронной подачи документов Департамента, чтобы бесплатно подать заявку на возмещение налога на имущество.Посетите наш веб-сайт, чтобы узнать, имеете ли вы право на использование этой бесплатной услуги.

- Включите правильную информацию. Арендаторы должны обязательно приложить форму Свидетельства об уплате арендной платы, выданную арендодателем в январе.

Домовладельцы должны обязательно использовать информацию из своих налоговых деклараций, выдаваемых их округом каждую весну.

Домовладельцы должны обязательно использовать информацию из своих налоговых деклараций, выдаваемых их округом каждую весну. - Прямой депозит. Прямой депозит — самый безопасный способ получить возмещение. При подаче декларации убедитесь, что ваша банковская информация активна и актуальна.

- Отслеживайте возврат средств. Вы можете отслеживать процесс возврата налога на имущество с помощью нашего Где мой возврат? Система . Система покажет вам, на каком из четырех этапов находится ваш возврат, и нужно ли вам предпринять какие-либо действия, чтобы позволить нам завершить обработку вашего возврата. Вы увидите дату возврата средств после завершения обработки.

- Посмотрите наш короткий видео-совет о подаче заявления на возврат налога на имущество.

Пожилые люди, нуждающиеся в льготе по налогу на имущество, могут претендовать на отсрочку по налогу на имущество для пожилых граждан, которая позволяет им отсрочить часть налогов на имущество, которые они должны уплатить каждый год. Узнайте больше об отсрочке по налогу на имущество для пенсионеров.

Узнайте больше об отсрочке по налогу на имущество для пенсионеров.

Каждая налоговая декларация отличается, и мы просматриваем каждую декларацию, чтобы проверить информацию в декларации. Рассмотрение и обработка возвратов может занять больше времени, чем в предыдущие годы, из-за увеличения количества попыток мошенничества с возвратом средств, поэтому не тратьте возмещение, пока не увидите деньги на своем банковском счете.Департамент потратит время, необходимое для проверки деклараций по налогу на имущество, чтобы убедиться, что деньги налогоплательщиков не попадут в руки преступников в результате мошенничества, кражи личной информации и кражи личных данных.

Получайте последние новости и обновления от Министерства доходов штата Миннесота, следя за отделом в Facebook и Twitter или подписываясь на нашу рассылку по электронной почте.

Декларации и платежи по налогу на имущество

Когда следует подавать налоговую декларацию на недвижимость?

Когда подавать декларацию

Уплата налогов

Формы налога на имущество

Когда нужно подавать налоговую декларацию по налогу на имущество?

Налог на имущество уплачивается в отношении имущества, которое находилось в собственности на 1 января текущего налогового года. Закон предусматривает, что декларации по налогу на имущество должны быть поданы налоговому инспектору округа или уполномоченному по налогам округа в период с 1 января по 1 апреля (OCGA 48-5-18).

Закон предусматривает, что декларации по налогу на имущество должны быть поданы налоговому инспектору округа или уполномоченному по налогам округа в период с 1 января по 1 апреля (OCGA 48-5-18).

Жители Грузии обязаны подать заявление о возврате своего недвижимого имущества в округе, где оно находится. Жители Грузии обязаны подавать декларацию о личном имуществе в округе, где они имеют законное место жительства, за исключением случаев, когда личное имущество используется в связи с бизнесом, расположенным в другом месте.

Лодки , находящиеся в округе, отличном от того, где проживает владелец, возвращаются, если они хранятся не менее 180 дней в году или более.

Самолеты , находящиеся в ангаре в округе, отличном от места проживания владельца, возвращаются в округ, где они находятся в ангаре.

Нерезиденты , которые имеют недвижимое или движимое имущество, расположенное в Джорджии, должны подать декларацию на имущество в округе, где оно находится.

Когда подавать декларацию

Нет требования подавать декларацию каждый год Если налогоплательщик подал декларацию по налогу на имущество или уплатил налоги на свое имущество годом ранее и не подал декларацию по своему имуществу за текущий налоговый год, считается, что он подал доход от того же имущества по той же оценке, что и годом ранее. И считается, что они претендовали на те же льготы на приусадебные участки и личную собственность, что и в предыдущем году.

Налоговая форма на передачу недвижимого имущества Рассмотрена при подаче декларации Если налогоплательщик приобрел недвижимость в предыдущем налоговом году, и была подана налоговая форма на передачу недвижимого имущества, а налог на передачу недвижимого имущества был уплачен, считается, что он подал налоговую декларацию на недвижимость в то же самое имущество по той же оценке, что и было передано в предыдущем году. Но если какие-либо улучшения вносятся в имущество после его передачи, они должны подать налоговую декларацию на имущество за текущий налоговый год. И, если это применимо, они все равно должны подать заявление на освобождение от налога на имущество и личное имущество.

И, если это применимо, они все равно должны подать заявление на освобождение от налога на имущество и личное имущество.

Уплата налогов

Уполномоченный по налогам округа отвечает за сбор налогов на имущество округа и школы. В некоторых округах Уполномоченный по налогам может собирать налоги на недвижимость для города.

- Налоги должны быть уплачены до 20 декабря Если иное специально не указано в законе, налоги на имущество должны быть уплачены до 20 декабря.

- Более ранний крайний срок В некоторых округах установлен более ранний крайний срок уплаты налога на имущество, а в некоторых требуется уплата налога двумя частями.

- Более одного округа В округах, где недвижимое имущество находится более чем в одном округе, налог уплачивается округу, в котором находится большая часть имущества. Уполномоченный по налогам округа или налоговый инспектор округа в этом округе перечисляет пропорциональную долю налогов другим округам.

Важные даты налога на имущество

В налоговом году много важных дат. Мы выделяем даты, на которые мы получаем больше всего запросов.Полный налоговый календарь со ссылками на Налоговый кодекс можно получить в Отделе налога на имущество Контролера государственных счетов штата Техас.

Сроки оплаты, выпадающие на выходные или праздничные дни, переносятся на следующий рабочий день.

Календарь налога на имущество

декабря

31 декабря:

Если вам нужна квитанция об уплаченном налоге на имущество для целей подоходного налога Службы внутренних доходов, вы должны заплатить до конца декабря. Оплатите с помощью eCheck, чтобы немедленно получить по электронной почте оплаченную квитанцию.

Оценочный округ может начать опрос по почте, чтобы подтвердить право на освобождение от уплаты налога на имущество.

января

1 января

Закон штата требует, чтобы ваш оценочный округ определил рыночную стоимость вашего дома 1 января. Налоговое удержание автоматически прилагается к вашей собственности для обеспечения налоговых платежей, штрафов за просрочку платежа и процентов.

Налоговое удержание автоматически прилагается к вашей собственности для обеспечения налоговых платежей, штрафов за просрочку платежа и процентов.

2 января

Владельцы бизнеса могут подать свой список личного имущества. Последний день подачи этой «передачи» — 15 апреля.Этим процессом занимается Travis Central Appraisal District.

10 января

Если вы получили налоговую накладную за предыдущий год со штемпелем после 10 января следующего года, она автоматически перенесет вашу дату просрочки, чтобы у вас был как минимум 21 день для уплаты налогов.

31 января

Последний день для уплаты налогов на недвижимость без финансовых штрафов и процентов. Оплатите с помощью eCheck, чтобы немедленно получить оплаченную квитанцию по электронной почте.Примечание. За два-три часа до полуночи работа онлайн-системы может замедлиться из-за большого количества людей, спешащих заплатить. Закон штата требует, чтобы мы начали начислять штрафы и проценты в 00:01 1 февраля. Если 31 января выпадает на субботу или воскресенье, последний день оплаты без штрафов и процентов переносится на понедельник.

Если 31 января выпадает на субботу или воскресенье, последний день оплаты без штрафов и процентов переносится на понедельник.

Последний день для уплаты первого платежа в размере четверти вашего налогового счета, если ваша недвижимость находится в зоне стихийного бедствия, установленной штатом, и вы используете вариант оплаты в рассрочку.

Крайний срок для Контролера государственных счетов Техаса для публикации и предоставления своего ежегодного исследования стоимости собственности школьным округам штата.

Крайний срок для Центрального оценочного округа Трэвиса для предоставления ежегодных исключений, сельскохозяйственных назначений и публичного уведомления о ставке, которую он будет использовать для оценки недвижимости с исключениями для жилья с низким и средним доходом.

февраля

1 февраля

Если вы не заплатили налоги на недвижимость или не установили план платежей, вы официально признаны правонарушителем и должны платить штрафы и проценты за опоздание. Закон штата обязывает нас применять штрафы и проценты. Мы не имеем права отказываться от каких-либо финансовых штрафов и процентов, взимаемых государством.

Закон штата обязывает нас применять штрафы и проценты. Мы не имеем права отказываться от каких-либо финансовых штрафов и процентов, взимаемых государством.

28 февраля (високосный год 29 февраля)

Последний день, чтобы зарегистрироваться для оплаты в рассрочку путем подачи «Письма о намерениях» и уплаты первого платежа в размере четверти вашего налогового счета, если у вас есть освобождение от права собственности на усадьбу для лиц старше 65 лет, инвалидов, ветеранов-инвалидов, переживших супругов или частично нетрудоспособных. ветераны и их супруги.Подайте заявку на план платежей и заполните Письмо о намерениях онлайн с помощью инструмента поиска учетной записи нашего офиса.

марта

31 марта

Последний день для оплаты второго платежа в размере четверти вашего налогового счета, если у вас есть освобождение от уплаты налога на усадьбу для лиц старше 65 лет, инвалидов, ветеранов-инвалидов, переживших супругов или ветеранов с частичной инвалидностью и их супругов, и вы используете вариант оплаты в рассрочку.

Последний день для уплаты второго платежа в размере четверти вашего налогового счета, если ваша собственность находится в зоне стихийного бедствия, установленной штатом, и вы используете вариант оплаты в рассрочку.

апрель

1 апреля

Последний день для владельцев бизнеса, чтобы подать список выдачи личного имущества в Центральный оценочный округ Трэвиса (если вы не подали заявку и не получили продление до 1 мая от главного оценщика округа).

май

1 мая

Последний день для владельцев бизнеса с расширением для подачи списка выдачи личного имущества в Центральный оценочный округ Трэвиса.

15 мая

Последний день подачи протестов по налогу на имущество в Центральный оценочный округ Трэвиса.Вы можете подать протест онлайн.

31 мая

Последний день для оплаты третьего платежа четверти вашего налогового счета, если у вас есть освобождение от уплаты налога на усадьбу для лиц старше 65 лет, инвалидов, ветеранов-инвалидов, переживших супругов или ветеранов с частичной инвалидностью и их супругов, и вы используете вариант оплаты в рассрочку.

Последний день для оплаты третьего платежа в размере четверти вашего налогового счета, если ваша собственность находится в зоне стихийного бедствия, установленной штатом, и вы используете вариант оплаты в рассрочку.

июнь

30 июня

Крайний срок для создания нового государственного образования, такого как город, с возможностью облагать налогом владельцев собственности. Новые государственные учреждения, созданные после этой даты, могут облагать налогом владельцев собственности в следующем году.

Крайний срок для государственных органов, чтобы проголосовать и принять процентные льготы для приусадебной собственности. Например, город, который хочет предоставить вам дополнительные 10 % от налогооблагаемой стоимости вашей собственности, должен сделать это к этой дате.

июль

1 июля

Если вы по-прежнему не платите налоги, в этот день штраф за задолженность вырастет до 12%. Проценты продолжают начисляться, добавляя один процент за каждый месяц опоздания. См. нашу таблицу штрафов и процентов.

Проценты продолжают начисляться, добавляя один процент за каждый месяц опоздания. См. нашу таблицу штрафов и процентов.

20 июля

Контрольно-оценочная комиссия представляет оценочную стоимость всех объектов недвижимости в границах каждого государственного учреждения в Центральный оценочный округ Трэвиса. Закон штата дает городским округам, таким как округ Трэвис, август.30 срок.

25 июля

Главный оценщик Travis Central Appraisal District подтверждает оценочную стоимость всех объектов недвижимости, которые государственные органы будут использовать для установления ваших налоговых ставок. Полученный список называется оценочным списком и предоставляется избранным или назначенным должностным лицам государственного учреждения, чтобы они могли установить свой бюджет и налоговые ставки. Если совет по оценке продлит крайний срок и одобрит оценочный список позже, сертификация оценочных ценностей произойдет в течение пяти дней после утверждения.

31 июля

Последний день для уплаты окончательного платежа по вашему налоговому счету, если у вас есть освобождение от уплаты налога на имущество для лиц старше 65 лет, инвалидов, ветеранов-инвалидов, переживших супругов или ветеранов с частичной инвалидностью и их супругов, и вы используете вариант оплаты в рассрочку.

Последний день для уплаты последнего платежа по вашему квартальному налоговому счету, если ваша собственность находится в зоне стихийного бедствия, установленной штатом.

сентября

29 сентября

Крайний срок для государственных органов для голосования и принятия налоговой ставки на текущий год.Владельцы недвижимости могут рассчитать, как предлагаемые ставки повлияют на налоги на недвижимость, и когда государственные органы будут проводить общественные слушания в Travis Taxes Truth-in-Taxation.

октября

1 октября

Период сбора налога на имущество начинается с текущего года. Закон штата позволяет нам начать отправку налоговых счетов по почте 1 октября. Однако мы должны дождаться, пока все государственные органы отправят в наш офис свои налоговые ставки, а также результаты выборов (например, выборы по облигациям), на которых избиратели могут принять решение о дополнительных налогах. ставки, прежде чем мы сможем отправить налоговые счета.Самый быстрый способ получить налоговый счет по электронной почте, подписавшись на eBill.

Закон штата позволяет нам начать отправку налоговых счетов по почте 1 октября. Однако мы должны дождаться, пока все государственные органы отправят в наш офис свои налоговые ставки, а также результаты выборов (например, выборы по облигациям), на которых избиратели могут принять решение о дополнительных налогах. ставки, прежде чем мы сможем отправить налоговые счета.Самый быстрый способ получить налоговый счет по электронной почте, подписавшись на eBill.

Налоги – Часто задаваемые вопросы

Часто задаваемые вопросы

Индекс

- Расписание летнего налога на недвижимость и информация об оплате

- Общая налоговая информация штата об образовании

- Формы и информация о летней отсрочке уплаты налога на имущество

- Информация для местных казначеев

Расписание летнего налога на недвижимость и информация об оплате

Какое расписание?

Что делать, если я оплачу после 14 сентября?

Что делать, если я живу в городе, который по уставу требует уплаты летнего налога на недвижимость до или после 14 сентября?

Как я могу подтвердить, что платеж был получен?

Что делать, если я не получил счет за уплату налога, буду ли я по-прежнему платить налог?

Взимает ли окружная или местная единица сбора административный сбор за сбор налога от имени местной единицы правительства?

Какое расписание?

Начало июля: Уведомление о выставлении счетов отправлено, и летние налоги на недвижимость становятся залогом до их оплаты.

До 14 сентября: Если налогоплательщик имеет право, Форма запроса на отсрочку уплаты налогов должна быть получена казначеем местного города или поселка.

Не позднее 14 сентября ( может быть раньше или позже в зависимости от устава поселка или города) : Оплата должна быть получена.

После 14 сентября (может быть позже или раньше в зависимости от устава города): 1% в месяц будет начисляться в случае просрочки платежа. Налогоплательщик должен включить следующие пени за просроченные платежи.

Дата получения платежа | Сумма подлежащего уплате налога: Обратите внимание, что вам необходимо уточнить в местном налоговом отделе, поскольку некоторые процентные штрафы могут варьироваться. |

15-30 сентября | 102% от базового налога |

1-31 октября | 103% от базового налога |

1-30 ноября | 104% от базового налога |

1-31 декабря | 105% базового налога |

1–31 января | 106% от базового налога |

1-28 февраля | 107% базового налога |

28 февраля : Платеж должен быть получен до этой даты, в противном случае налог на имущество будет считаться просроченным и будет передан окружному казначею 1 марта. После 1 марта будет применяться дополнительный процентный штраф.

Что делать, если я оплачу после 14 сентября?

Вы должны будете платить проценты по неуплаченному налогу по ставке 1% в месяц, если только вы не проживаете в городе, уставом которого предусмотрена другая дата сбора.Кроме того, если налог не будет уплачен 1 марта, он будет возвращен казначею вашего округа как просроченный для сбора одновременно с другими просроченными налогами на имущество.

Что делать, если я живу в городе, устав которого требует уплаты летнего налога на недвижимость до или после 14 сентября?

В этом случае преобладает срок, установленный уставом. Свяжитесь с местным казначеем или казначеем для получения этой информации.

Как я могу подтвердить получение платежа?

При оплате чеком сначала обратитесь в свой банк, чтобы убедиться, что чек был обналичен.Если вы депонируете свои налоги, обратитесь в свою ипотечную или депозитарную компанию. Как налогоплательщик, вы несете ответственность за уплату налога.

Что делать, если я не получил счет за уплату налога, могу ли я по-прежнему платить налог?

да. В то время как собирающий казначей должен рассылать налоговые счета всем известным налогоплательщикам, если налоговый счет возвращается из-за плохого адреса или имени, как владелец собственности, вы все равно несете ответственность за уплату налога. Неполучение налоговой накладной не облегчает налоговое бремя.Если вы не получили налоговый счет или получили просроченные счета, вам следует обратиться к местному казначею или оценщику, чтобы убедиться, что у них есть правильное имя владельца и адрес для целей выставления счетов.

Взимает ли окружной или местный отдел сбора административный сбор за сбор налога от имени местного органа власти?

Закон об общем налоге на имущество предусматривает, что местная единица по сбору налога на имущество может добавить административный сбор по налогу на имущество в размере не более 1% от общей суммы налога на участок.

Общая налоговая информация штата об образовании

Как рассчитывается SET?

Что финансирует SET?

Как рассчитывается SET?

Владельцы недвижимости оцениваются в 6 миллионов налогооблагаемой стоимости. Например, если ваша налогооблагаемая стоимость составляет 50 000 долларов США, сумма SET к уплате составляет 300,00 долларов США (50 000 долларов США, умноженные на 0,006).

Что финансирует SET?

SET депонируется в Фонд школьной помощи для распространения в государственных школах Мичигана K-12.Этот налог составляет около 15% от общего фонда школьной помощи. Этот налог не связан с любыми местными школьными облигациями, общественными колледжами или фабричными выпусками.

Информация для местных казначеев

- Кто может оставить себе 2,50 доллара США за оплачиваемую посылку и на что их можно использовать?

- Кто может удерживать проценты, полученные от уплаты государственного налога на образование, пока эти средства находятся во владении казначея города, поселка или округа?

- Кто может удерживать ежемесячные проценты и пени, наложенные до 1 марта на просроченные платежи государственного налога на образование (SET)?

- Удостоверение SET 6-миллионного налогового сбора

Удостоверение государственного казначея налога SET - Если школьный округ или округ промежуточных школ принимает решение о введении летнего налога на имущество, кто должен собирать налоги штата на образование и сборы округа?

- Если школьный округ решил взимать летний налоговый сбор и не может прийти к соглашению с поселком или городом, чтобы действовать в качестве сборщика налогов, может ли школьный округ заключить соглашение с округом только о сборе летнего налогового сбора школьного округа.

?

? - Если школьный округ или Промежуточный школьный округ принимает решение о введении летнего сбора, в какой срок школьный округ должен определить, кто будет сборщиком летнего налога?

- Если школьный округ достигает соглашения с городом, поселком или округом о сборе летнего налога школьного округа, а сборщик налогов в настоящее время удерживает 2 доллара.50 за оплачиваемую посылку для Государственного образования

- Сбор налогов, поставит ли соглашение под угрозу удержание налога штата на образование в размере 2,50 долларов США?

Что делать, если местная единица собирает летний налоговый сбор для школьного округа, и это влияет только на часть налоговой единицы, потому что школьный округ не охватывает всю местную единицу? Как применяется удерживающий сбор в размере 2,50 доллара США? - Может ли местная единица иметь более одной налоговой ведомости?

- Что, если школьный округ или Промежуточный школьный округ решит отменить летний налоговый сбор, сможет ли сборщик налогов удержать эти 2 доллара.

50 за оплачиваемую посылку после отмены налогового сбора округа летней школы?

50 за оплачиваемую посылку после отмены налогового сбора округа летней школы? - Когда нужно собирать задолженность районной библиотеки?

- Может ли город удерживать заработанные проценты по налоговым платежам, выделенным фабрикам округа, до момента их перечисления казначею округа?

- Когда местное подразделение должно отправлять счета по налогу на имущество по почте?

- Применяется ли плата за администрирование налога на имущество к специальным оценкам в рамках летнего или зимнего налога?

- Что должно быть включено в уведомление о налоговой декларации?

- Имеет ли казначей местной единицы право взимать плату за администрирование налога на имущество?

- Применяется ли сбор Администрации по налогу на имущество в сумме к выставленным счетам по налогу на имущество?

- Может ли местная единица взимать плату за управление налогом на имущество только с летнего налогового счета, а не с зимнего налогового счета?

- Может ли местная единица отказаться от платы за управление налогом на имущество?

- При расчете процентов по налогам за конец лета следует ли включать сбор за администрирование налога на имущество в налоговую базу?

- Должен ли сбор за управление налогом на имущество включаться в базовый налог за просроченные налоги, переданные округу?

Кто может оставить 2 доллара. 50 за оплачиваемую посылку и на что ее можно использовать?

50 за оплачиваемую посылку и на что ее можно использовать?

Если округ, город или поселок собирает этим летом налог штата на образование (SET) и не собирает никаких других летних налогов на недвижимость для налоговой единицы, за исключением налогов, выделяемых округом на фабрики и/или деревенских налогов, закон (MCL 211.905b ) предусматривает, что округ, город или поселок должны удерживать 2,50 доллара США за каждый участок собственности, на который выставлен счет SET, до передачи собранного SET.

В законе четко указано, что сборная единица SET также должна собирать фабрики, выделенные округу, в соответствии с MCL 211.44а. Пока налоговая единица собирает только SET, выделенные округом фабрики и / или деревенские налоги, эта единица имеет право удерживать 2,50 доллара за оплачиваемый участок.

Сумма может быть использована только для покрытия любых расходов, понесенных казначейством в связи с досрочным сбором SET. Приемлемые расходы включают расходы, связанные с досрочным сбором SET, такие как дополнительные часы работы местных казначеев или связанного с ними персонала, расходные материалы или материалы, связанные с печатью и отправкой налоговых счетов, а также с обработкой полученных платежей.

Премиальная компенсация за сбор летних налогов не должна производиться, если только она не является частью первоначального решения о заработной плате или не разрешена в рамках установленных законом процедур для увеличения заработной платы. Статья XI, раздел 3 Конституции штата Мичиган гласит: «Ни законодательный орган, ни какое-либо политическое подразделение этого штата не должны предоставлять или разрешать дополнительную компенсацию любому государственному служащему, агенту или подрядчику после оказания услуги или заключения контракта».

Кто может удерживать проценты, полученные от уплаты налога штата на образование, пока эти средства находятся во владении казначея города, поселка или округа?

Закон позволяет местным и окружным казначеям удерживать заработанные проценты по платежам государственного налога на образование (SET) до момента перевода денег.

Предыстория: Общее правило состоит в том, что проценты следуют за основной суммой, если законом не предусмотрено обратное.

В 1985 году Апелляционный суд по делу Государственные школы Гранд-Рапидс против города Гранд-Рапидс (146 MICH APP 652) постановил, что «проценты на государственные средства, предназначенные для конкретной цели, следуют за этими средствами, при отсутствии четкого законодательного положения об обратном, в целом. , проценты – это просто инцидент с основным фондом, что делает его собственностью стороны, владеющей основной суммой.”

В 1985 году Апелляционный суд по делу Государственные школы Гранд-Рапидс против города Гранд-Рапидс (146 MICH APP 652) постановил, что «проценты на государственные средства, предназначенные для конкретной цели, следуют за этими средствами, при отсутствии четкого законодательного положения об обратном, в целом. , проценты – это просто инцидент с основным фондом, что делает его собственностью стороны, владеющей основной суммой.” Казначеи округа имеют право удерживать заработанные проценты по SET. MCL 211.43(10), который был добавлен Государственным законом № 253 от 1994 г., предусматривает, что «Казначей округа может удерживать проценты, полученные на деньги, собранные в соответствии с Законом № 331 Государственных законов от 1993 г., пока они находятся у казначея округа, как возмещение расходов, понесенных округом при сборе и перечислении налога, налагаемого этим законом».

Городские и городские казначеи имеют право удерживать заработанные проценты по SET.

MCL 211.43c предусматривает, что «несмотря на раздел 43, если нет соглашения об альтернативных графиках выплаты заработанных процентов, местная налоговая единица удерживает проценты, полученные от сборов государственного налога на образование, взимаемого в соответствии с Законом штата о налоге на образование. № 331 Государственных законов от 1993 года, представляющих собой разделы с 211.901 по 211.906 Свода законов штата Мичиган, в то время как они находятся во владении местного подразделения по сбору налогов».

MCL 211.43c предусматривает, что «несмотря на раздел 43, если нет соглашения об альтернативных графиках выплаты заработанных процентов, местная налоговая единица удерживает проценты, полученные от сборов государственного налога на образование, взимаемого в соответствии с Законом штата о налоге на образование. № 331 Государственных законов от 1993 года, представляющих собой разделы с 211.901 по 211.906 Свода законов штата Мичиган, в то время как они находятся во владении местного подразделения по сбору налогов».

Кто может удерживать ежемесячные проценты и пени, наложенные до 1 марта на просроченные платежи государственного налога на образование (SET)?

Если округ, город или поселок собирает этим летом государственный налог на образование (SET), округ выделяет фабрики и/или деревенские налоги и не собирает какие-либо другие летние налоги на недвижимость, ежемесячные проценты и штраф за просрочку платежа, наложенные до 1 марта за просрочку платежа Платежи SET должны быть переданы государственному казначею. (MCL 211.905b(10))

(MCL 211.905b(10))

Если школьный округ или округ промежуточных школ принимает решение о взимании летнего налога на имущество, кто должен собирать налоги штата на образование и сборы округа?

Начиная с 2003 года любая школа или школьный округ средней школы, решивший взимать летний налог, обязан в соответствии с Законом об общем налоге на имущество также взимать государственный налог на образование (SET) и фабрики, выделенные округом. Школа может заключить договорное соглашение в соответствии с законом (MCL 380.1613) чтобы другая местная единица действовала в качестве сборщика летних налогов; однако сборщик налогов обязан собирать не только школьный летний налоговый сбор, но также SET и мельницы, выделенные округом.

Закон штата о налоге на образование конкретно предусматривает, что (MCL 211.905(4)) «Начиная с 2003 г., если школьный округ или округ промежуточной школы собирает налоги летом в соответствии с разделом 1613 пересмотренного школьного кодекса 1976 г. , PA 451 1976 г., MCL 380.1613, школьный округ или округ промежуточной школы должен собирать налоги, взимаемые в соответствии с этим законом, летом и распределять собранные налоги, как это предусмотрено в этом законе.”

, PA 451 1976 г., MCL 380.1613, школьный округ или округ промежуточной школы должен собирать налоги, взимаемые в соответствии с этим законом, летом и распределять собранные налоги, как это предусмотрено в этом законе.”

В соответствии с MCL 211.44a(1) – казначей, который взимает государственный налог на образование, должен собирать летний сбор налога на имущество в соответствии с этим разделом – будучи мельницами, выделенными округом.

Если школьный округ принял решение взимать летний налоговый сбор и не может прийти к соглашению с поселком или городом о том, чтобы действовать в качестве сборщика налогов, может ли школьный округ заключить соглашение с округом только о сборе летнего налога школьного округа. взимать?

Нет. Школьный округ, у которого есть летний налоговый сбор, обязан также собирать Государственный налог на образование и выделяемые округом мельницы.Налогоплательщик должен получить только один летний счет по налогу на имущество. В то время как школьный округ может заключить договорное соглашение, как это разрешено законом (MCL 380. 1613), чтобы другая местная единица выступала в качестве сборщика летних налогов; сборщик налогов обязан собирать не только летний налоговый сбор школьного округа, но также государственный налог на образование и мельницы, выделенные округом.

1613), чтобы другая местная единица выступала в качестве сборщика летних налогов; сборщик налогов обязан собирать не только летний налоговый сбор школьного округа, но также государственный налог на образование и мельницы, выделенные округом.

Закон штата о налоге на образование конкретно предусматривает, что (MCL 211.905(4)) «начиная с 2003 года, если школьный округ или округ средней школы собирает налоги летом в соответствии с разделом 1613 пересмотренного кодекса школьного округа 1976 года (1976 PA 451 , МКЛ 380.1613), школьный округ или округ промежуточной школы должен собирать налоги, взимаемые в соответствии с этим законом, летом и распределять собранные налоги, как это предусмотрено в этом законе».

В соответствии с MCL 211.44a(1) казначей, который собирает налог штата на образование, обязан собирать фабрики, выделенные округом.

Если школьный округ или Промежуточный школьный округ решит ввести летний сбор, в какой срок школьный округ должен определить, кто будет сборщиком летнего налога?

Крайний срок – 1 апреля. В соответствии с пересмотренным Кодексом школьного округа (MCL 380.1613), школьному округу необходимо прийти к соглашению с местным отделом по сбору налогов. Если соглашение не может быть достигнуто с местным подразделением по сбору налогов, то соглашение может быть достигнуто с округом, чтобы действовать в качестве сборщика налогов. Если соглашение не может быть достигнуто ни с местным подразделением, ни с округом, то школьный округ может решить взимать свой летний налоговый сбор, государственный налог на образование (MCL 211.905) и фабрики, выделенные округом (MCL 211.44а).

В соответствии с пересмотренным Кодексом школьного округа (MCL 380.1613), школьному округу необходимо прийти к соглашению с местным отделом по сбору налогов. Если соглашение не может быть достигнуто с местным подразделением по сбору налогов, то соглашение может быть достигнуто с округом, чтобы действовать в качестве сборщика налогов. Если соглашение не может быть достигнуто ни с местным подразделением, ни с округом, то школьный округ может решить взимать свой летний налоговый сбор, государственный налог на образование (MCL 211.905) и фабрики, выделенные округом (MCL 211.44а).

Если школьный округ достигает соглашения с городом, поселком или округом о взимании летнего сбора школьного округа, а сборщик налогов в настоящее время удерживает 2,50 доллара США за оплачиваемый участок для сбора налога на образование штата, не поставит ли соглашение под угрозу 2,50 доллара штата на образование. Плата за удержание налога?

да. Поселок, город или округ, которые имеют право на удерживаемый сбор в размере 2,50 долларов США в соответствии с Законом штата о налогах на образование (в частности, MCL 211. 905b), могут удерживать только 2 доллара США.50 для тех подлежащих оплате участков, по которым взимаются только налоги штата на образование, ассигнованные округом и/или деревенские налоги. Таким образом, для тех посылок, за которые также выставляется счет за летний налоговый сбор школьного округа, удерживающий сбор в размере 2,50 доллара за оплачиваемую посылку больше не допускается.

905b), могут удерживать только 2 доллара США.50 для тех подлежащих оплате участков, по которым взимаются только налоги штата на образование, ассигнованные округом и/или деревенские налоги. Таким образом, для тех посылок, за которые также выставляется счет за летний налоговый сбор школьного округа, удерживающий сбор в размере 2,50 доллара за оплачиваемую посылку больше не допускается.

Что делать, если местная единица собирает летний налоговый сбор для школьного округа, и это влияет только на часть налоговой единицы, потому что школьный округ не охватывает всю местную единицу? Как 2 доллара.Применяется удерживающий сбор в размере 50?

Закон штата о налоге на образование предусматривает, что поселок, город или округ могут удерживать 2,50 доллара США за подлежащий оплате земельный участок, если в счет взимаются только налог штата на образование, выделенный округом и/или деревенский налог.

MCL 211.905b специально предусматривает, что «(t) этот раздел применяется только к городу или поселку или к той части города или поселка, в которой нет налогов на имущество, кроме» государственного налога на образование, выделенного округом, и /или взимаются деревенские налоги.

Поскольку в налоговой единице может находиться более одного школьного округа, а школьный округ может не охватывать всю налоговую единицу, для тех участков, где налоги школьного округа взимаются летом, удержанный сбор в размере 2,50 доллара США может не применяться. , но удержанный сбор в размере 2,50 доллара США может применяться к другим участкам в налоговой единице, где выставляются счета только за государственный налог на образование, выделенный округом и / или деревенский налог.

Может ли местная единица иметь более одной налоговой ведомости?

На одну местную единицу может приходиться более одной налоговой ведомости.Например, если в пределах поселка было три школьных округа:

Школьный округ А не принимает решение о взимании налога на летнюю школу.

Школьный округ B требует летнего налогового сбора и может достичь соглашения с муниципалитетом о сборе летнего налогового сбора школьного округа.

Школьный округ C не достиг соглашения с городским округом, но достиг соглашения с округом.

Это приведет к двум налоговым ведомостям и двум сборщикам налогов для владельцев собственности в пределах одного поселка:

Городок: Собирает для жителей школьного округа А – только государственный налог на образование, выделенный округом и/или деревенский налог. Собирает для жителей школьного округа B летний налоговый сбор школьного округа, государственный налог на образование, выделенные округом и/или деревенские налоги.

Округ: Собирает для жителей школьного округа C летний налоговый сбор школьного округа, государственный налог на образование, выделенные округом и/или деревенские налоги.

Что, если школьный округ или Промежуточный школьный округ решит отменить летний налоговый сбор, сможет ли сборщик налогов удержать 2,50 доллара США за оплачиваемую посылку после отмены налогового сбора летнего школьного округа?

Да, если не взимаются другие летние налоги, только государственный налог на образование, ассигнованные округом и/или деревенские налоги.

Когда нужно собирать долги районной библиотеки?

Закон о финансировании окружных библиотек, Закон 265 от 1988 , в частности MCL 397.288, предусматривает, что налоги должны взиматься и собираться вместе с уездными налогами. Когда этот раздел был принят, уездные налоги взимались исключительно зимой. MCL 211.44a установил переход к летнему сбору налогов для заводов, выделенных округом, начиная с летнего сбора налогов 2005 года. В большинстве округов все еще есть другие мельницы, взимаемые как часть зимних налогов. В тех округах, где действует зимний налог, задолженность районных библиотек по-прежнему может взиматься как часть зимнего налога на недвижимость.

Если районная библиотека получила одобрение избирателей на выпуск новых долговых мельниц или решит перевести долговые мельницы на летний сбор налогов, это может повлиять на потенциальный доход сборщика налогов. Поселок, город или округ могут иметь право удерживать 2,50 доллара США за подлежащий оплате сбор за участок, связанный с летним сбором налогов, если они собирают только налог штата на образование, фабрики, выделенные округом, и / или деревенские налоги.

Может ли город удерживать заработанные проценты по налоговым платежам, выделенным фабрикам округа, до момента их перечисления казначею округа?

Нет.Закон об общем налоге на имущество не дает явных полномочий удерживать проценты, заработанные в то время, когда казначей поселка владеет мельницами, выделенными округом, до момента перевода денег казначею округа за мельницы, выделенные округом. Казначей поселка обязан перечислять платежи в течение 10 рабочих дней после первого и пятнадцатого числа каждого месяца.

Предыстория: Общее правило состоит в том, что проценты следуют за основной суммой, если законом не предусмотрено обратное.В 1985 году Апелляционный суд по делу «Округи государственных школ Гранд-Рапидс против города Гранд-Рапидс» (146 MICH APP 652) постановил, что «проценты на государственные средства, предназначенные для конкретной цели, следуют за этими средствами, при отсутствии четкого законодательного положения об обратном, в В общем, проценты — это просто инцидент с основным фондом, что делает его собственностью стороны, владеющей основной суммой».

Когда местное подразделение должно отправлять счета по налогу на имущество по почте?

В Законе об общем налоге на имущество нет конкретного требования к определенной дате, когда налоговая накладная должна быть отправлена по почте.

Для большинства налогоплательщиков: зимние налоги подлежат удержанию с 1 декабря и должны быть уплачены 14 февраля, летние налоги подлежат удержанию с 1 июля каждого года и подлежат уплате до 14 сентября, если только вы не проживаете в городе с другой датой, указанной в городе. устав.

Закон об общем налоге на имущество предусматривает, что если отчеты не будут отправлены по почте до 31 декабря, местная единица не может налагать пеню в размере 3% за просрочку платежа (MCL 211.44(3)).

Налоги, не уплаченные до последнего дня февраля, или если последний день февраля выпадает на выходной или праздничный день, – на следующий рабочий день и переданные неплатежеспособным казначею округа, будут включать 4% административный сбор округа по налогу на имущество.

Применяется ли административный сбор по налогу на имущество к специальным оценкам в рамках летнего или зимнего налога?

Нет. Закон разрешает применять к налогам на имущество плату за администрирование налога на имущество в размере не более 1% от общей суммы налога на участок. Применение платы за администрирование налога на имущество относится к летним и/или зимним налогам на имущество и не применяется к текущим взносам по специальной оценке. (MCL 211.44(3)).

Прецедентное право Мичигана уже давно проводит различие между налогами на стоимость и традиционными специальными взносами.См., например, Graham v City of Saginaw (317 Mich 427; 1947). Далее, Дело Кадзбан против города Гранвиль, 442, Мих. 495; 502 NW2d 299 (1993), Апелляционный суд штата Мичиган пришел к выводу, что:

- Специальная оценка – это налог на имущество в пределах определенного района. Хотя это напоминает налог, специальный сбор не является налогом.

- В отличие от налога, специальный налог взимается для покрытия расходов на конкретные местные улучшения, а не для сбора доходов для общегосударственных целей.

Большинство законов о специальной оценке требуют, чтобы часть специальной оценки подлежала оплате, собиралась и возвращалась в случае неуплаты таким же образом и в то же время, что и адвалорные сборы налога на имущество муниципалитета, налагающего специальную оценку. Однако эти законы о специальном налогообложении не предоставляют местным единицам общих правовых полномочий взимать плату за администрирование налога на имущество со специальной оценочной ставкой.

Что должно быть включено в налоговое уведомление?

Налоговая декларация должна содержать описание имущества, в отношении которого взимается налог, налогооблагаемую стоимость имущества и сумму налога на имущество (MCL 211.44(1)). Кроме того, Закон требует, чтобы налоговая декларация, направляемая налогоплательщику или назначенному им агенту, включала как налоги на недвижимость, так и специальные начисления. (MCL 211.44(10)(d)) за текущий налоговый год.

В отчетах и квитанциях по налогу на имущество должен быть указан финансовый год сбора налогов. (MCL 211.40):

(MCL 211.40):

- “Каждая налоговая декларация и квитанция об уплате налогов на недвижимое имущество, отправленные или предоставленные казначеем любого округа, поселка, города или деревни, должны содержать распечатанное, штампованное или письменное заявление с указанием даты начала и окончания финансового года. каждой налоговой единицы правительства, в течение которого общие налоги, включенные в налоговую декларацию или квитанцию, будут покрывать расходы на государственные услуги, оказываемые этой единицей местного самоуправления.”

Счет по налогу на имущество должен содержать уведомление об изменении инвентаризации водно-болотных угодий. (MCL 324.30322):

- “После завершения инвентаризации водно-болотных угодий, как указано в разделе 30321, зарегистрированные владельцы, указанные в текущей ведомости налога на имущество, должны быть уведомлены о возможном изменении статуса их имущества. Уведомление должно быть напечатано в следующем отправленном по почте счете по налогу на имущество.

Это должно содержать информацию, указывающую, что инвентаризация водно-болотных угодий была завершена и находится в файле с офисом распространения сельскохозяйственных знаний, реестром сделок и клерком округа, и что владельцы собственности могут подлежать регулированию в соответствии с этой частью.”

Это должно содержать информацию, указывающую, что инвентаризация водно-болотных угодий была завершена и находится в файле с офисом распространения сельскохозяйственных знаний, реестром сделок и клерком округа, и что владельцы собственности могут подлежать регулированию в соответствии с этой частью.”

Зимний налоговый счет должен включать информацию о летних налогах, которые были отсрочены. MCL 211.51(6):

- “Если местная единица сбора налога на имущество, которая собирает летний налог на имущество, также собирает зимний налог на имущество в том же году, отчет о сумме налогов, отсроченных в соответствии с пунктом (2), должен быть в декабрьском налоговом отчете, отправленном по почте местный орган по сбору налога на имущество за каждый отсроченный летний платеж по налогу на имущество.Если местный орган по сбору налога на имущество, собирающий летний налог на имущество, не собирает зимний налог на имущество в том же году, он должен отправить отчет о сумме налогов, отложенных в соответствии с подразделом (2), в то же время, когда требуются декабрьские налоговые отчеты.

для отправки по почте в соответствии с разделом 44.”

для отправки по почте в соответствии с разделом 44.”

Имеет ли казначей местной единицы право взимать плату за администрирование налога на имущество?

Да. Но только в том случае, если это разрешено резолюцией или постановлением руководящего органа (т.е. совет поселка или городской совет) местной единицы. Если местная единица сбора также не оценивает имущество в пределах границ местной единицы, то местная единица должна взимать плату за администрирование налога на имущество по ставке, равной ставке сбора, взимаемой с этого земельного участка в качестве городского или поселкового налога, за исключением случаев, когда имеется соглашение об обратном с оценивающей единицей. МКЛ 211.44(7):

- “Казначей местного налога на имущество не должен взимать плату за администрирование налога на имущество, сбор за сбор или любой вид штрафа за просрочку платежа, предусмотренный законом или уставом, если руководящий орган местного подразделения по сбору налога на имущество не одобряет резолюцией или постановлением.

принятое после 31 декабря 1982 г., разрешение на взимание платы за администрирование налога на имущество, сбора или любого вида штрафа за просрочку платежа, предусмотренного настоящим разделом или уставом, такое разрешение должно быть действительным для всех сборов, которые становятся залогом после принятия постановления или постановления.Однако, если соглашением между оценочной единицей и собирающей единицей не предусмотрено иное, местная единица сбора налога на имущество, не являющаяся одновременно и оценочной единицей, взимает с каждого земельного участка плату за администрирование налога на имущество по ставке, равной ставке от сбора, взимаемого с этого земельного участка в качестве городского или поселкового налога».

принятое после 31 декабря 1982 г., разрешение на взимание платы за администрирование налога на имущество, сбора или любого вида штрафа за просрочку платежа, предусмотренного настоящим разделом или уставом, такое разрешение должно быть действительным для всех сборов, которые становятся залогом после принятия постановления или постановления.Однако, если соглашением между оценочной единицей и собирающей единицей не предусмотрено иное, местная единица сбора налога на имущество, не являющаяся одновременно и оценочной единицей, взимает с каждого земельного участка плату за администрирование налога на имущество по ставке, равной ставке от сбора, взимаемого с этого земельного участка в качестве городского или поселкового налога».

Взимается ли сбор Администрации по налогу на имущество в сумме с суммой налога на имущество?

Да, в большинстве случаев.В законе четко указано, что плата за администрирование налога на имущество должна взиматься с общего налогового счета (MCL 211. 44(3)), если уставом города или поселка не предусмотрено отдельное применение платы за администрирование налога на имущество. Устав города или деревни будет иметь приоритет над сборами, взимаемыми по счетам налога на имущество. MCL 211.107(1):

44(3)), если уставом города или поселка не предусмотрено отдельное применение платы за администрирование налога на имущество. Устав города или деревни будет иметь приоритет над сборами, взимаемыми по счетам налога на имущество. MCL 211.107(1):

- “Требования настоящего закона, касающиеся размера и наложения процентов, штрафов, сборов или административных сборов, процедур сбора налогов и принудительного взыскания налогов, применимы ко всем городам и деревням, если это не противоречит их соответствующим уставами или постановлением, принятым в соответствии с их соответствующими уставами.”

Может ли местная единица взимать плату за управление налогом на имущество только с летнего налога на недвижимость, а не с зимнего налога?

Да. Закон штата о налоге на образование предусматривает, что местная единица может решить применять сбор за администрирование налога на имущество только к летнему налоговому счету, даже если сбор не взимается с налогов, выставленных в счет в декабре (MCL 211. 905b(11)). Местная единица также может выбрать взимание платы за администрирование налога на имущество только с декабрьского налогового сбора.Однако плата за администрирование налога на имущество не может быть наложена дважды на один и тот же налог.

905b(11)). Местная единица также может выбрать взимание платы за администрирование налога на имущество только с декабрьского налогового сбора.Однако плата за администрирование налога на имущество не может быть наложена дважды на один и тот же налог.

Может ли местная единица отказаться от платы за управление налогом на имущество?

Да, если местная единица обеспечивает как оценку, так и сбор налогов. Управляющий совет местной единицы (т. е. районный совет или городской совет) может полностью или частично отказаться от платы за все подлежащие оплате посылки. (MCL 211.44(4)). Местная единица не может отказаться от сбора только для некоторых налогоплательщиков или в каждом конкретном случае.

При расчете процентов по налогам за конец лета следует ли включать сбор за управление налогом на имущество в налоговую базу?

№В соответствии с Законом об общем налоге на имущество проценты за просрочку платежа должны применяться к налогу. . (MCL 211.905b(10), MCL 211.905b(11) и MCL 211.44a(5)). Городской или деревенский устав будет иметь приоритет в отношении того, как проценты применяются к просроченным счетам по налогу на имущество. MCL 211.107(1):

. (MCL 211.905b(10), MCL 211.905b(11) и MCL 211.44a(5)). Городской или деревенский устав будет иметь приоритет в отношении того, как проценты применяются к просроченным счетам по налогу на имущество. MCL 211.107(1):

- “Требования настоящего закона, касающиеся размера и наложения процентов, штрафов, сборов или административных сборов, процедур сбора налогов и принудительного взыскания налогов, применимы ко всем городам и деревням, если это не противоречит их соответствующим уставами или постановлением, принятым в соответствии с их соответствующими уставами.”

Должен ли сбор за управление налогом на имущество включаться в базовый налог за просроченные налоги, переданные округу?

Да. Закон (MCL 211.44) предусматривает, что проценты, взимаемые с просроченных налогов на имущество в соответствии с этим законом, также должны начисляться на плату за администрирование налога на имущество. Однако это применяется только после того, как 1 марта просроченные налоги будут возвращены казначею округа.

Сроки уплаты налогов – Официальный веб-сайт правительства округа Арлингтон, штат Вирджиния

- 3/1 Лицензия на ведение коммерческой деятельности Налоговая декларация и оплата

- 5/1 Крайний срок подачи налоговой декларации о материальном имуществе бизнеса

- 15/6 Первый взнос по налогу на недвижимость

- 15/6 2-й платеж налога на лицензию на ведение бизнеса*

- 9/5 Налог на материальное имущество бизнеса, подлежащий уплате

- 5/10 Налог на личное имущество транспортных средств**

- 5/10 Второй платеж по налогу на недвижимость

* только для соответствующих предприятий

** дата оплаты может различаться для первого и последнего счетов

Вопросы о просроченных платежах

Платежи должны быть получены или отправлены штемпелем к установленному сроку.Любой невыплаченный остаток после установленного срока (или полученный с более поздним почтовым штемпелем) считается просроченным.

Что произойдет, если я заплачу налоги с опозданием?

С вас будет взиматься Штраф за просрочку платежа, сборы и проценты по неуплаченному налогу. Кроме того, просроченные налоговые обязательства подлежат взысканию. Размер штрафа за просрочку платежа зависит от типа просроченного налога.

Штраф за несвоевременную уплату большинства налогов, кроме налога на недвижимость, составляет: (1) 10% от суммы налога, если налог превышает 100 долларов США.00; (2) 10,00 долларов США, если сумма налога составляет от 10,00 до 100,00 долларов США; или (3) ту же сумму, что и налог, если сумма налога меньше 10 долларов США. Любой налог на личное имущество, остающийся неуплаченным, полностью или частично, через шестьдесят (60) дней после установленной даты платежа, влечет за собой дополнительный штраф в размере пятнадцати (15) процентов от причитающегося и неуплаченного налога (Кодекс штата Вирджиния, § 58.1-3916; Кодекс Arl. Co., § 27-11 и 27-11.1). Штраф за несвоевременную уплату налога на имущество физических лиц рассчитывается только на долю налогоплательщика в налоге, начисленном после применения льготы, предоставленной Содружеством.

Штраф за просрочку платежа по налогу на недвижимость, уплаченный не позднее, чем через тридцать дней после установленного срока, составляет: (1) 5% от суммы налога, если налог превышает 100,00 долларов США; (2) 5,00 долларов США, если сумма налога составляет от 5,00 до 100,00 долларов США; или ту же сумму, что и налог, если сумма налога меньше 5 долларов США. Любой налог на недвижимость, остающийся неуплаченным полностью или частично через тридцать (30) дней после даты платежа, влечет за собой дополнительный штраф в размере пяти (5) процентов от суммы налога, подлежащей уплате и невыплаченной, или 5 долларов США, в зависимости от того, что больше (Va .Кодекс § 58.1-3916; Арл. Ко Кодекс § 20-8).

Проценты по любому просроченному налогу начинают начисляться по годовой ставке 10% на следующий день после уплаты налога, и такие проценты продолжают начисляться до даты выплаты. (Кодекс Arl. Co. § 27-3).

В прошлом году я воспользовался услугой оплаты счетов своего банка, но мой платеж был признан просроченным.

Что пошло не так?

Что пошло не так?Банки используют разные процессы для отправки платежей через свою службу оплаты счетов. Некоторые банки по-прежнему отправляют бумажные чеки и будут использовать дату, до которой клиент хочет получить платеж, обычно дату платежа, в качестве даты создания чека.Затем чек должен пройти процесс почтовой рассылки банка, прежде чем его заберет USPS и, наконец, доставит казначею, что может занять несколько дней. Эти конверты обычно не имеют почтового штемпеля с датой. Если ваш банк следует этому процессу, платеж, скорее всего, поступит после установленного срока и, таким образом, будет считаться просроченным.

Что, если я смогу оплатить часть, но не всю сумму счета до установленного срока?

Если у вас возникли финансовые трудности и вы не можете оплатить остаток к установленному сроку, мы рекомендуем вам заплатить как можно больше до установленного срока, чтобы уменьшить размер Штрафа за просрочку платежа.Вы также можете ознакомиться с нашей Программой помощи налогоплательщикам (TAP) по адресу https://www. arlingtonva.us/tap/

arlingtonva.us/tap/

Есть ли другие последствия?

Да, Казначейство обязано и уполномочено предпринимать юридические действия для сбора просроченных налогов. Судебные иски могут включать, но не ограничиваться: отказом в регистрации DMV, удержанием возмещения государственного подоходного налога, конфискацией активов, банковскими залогами, залогами занятости и судебным решением.

Важные даты – Казначей округа Эль-Пасо

Январь

Налоговый ордер заверяется оценщиком Казначею до 10 января за предыдущий налоговый год.Налоги на имущество собираются с задержкой.

Налоговые декларации будут отправлены по почте до конца января.

Февраль

Уплата налога за первую половину должна быть произведена в последний день февраля. Платеж должен быть получен казначейством или иметь официальную почтовую марку Почтовой службы США от последнего дня февраля.

Март

Заявки на отсрочку уплаты налогов должны быть поданы в наш офис в последний день марта.

апрель

Полная уплата налога должна быть произведена не позднее 30 апреля. Платеж должен быть получен Казначейством или иметь официальный почтовый штемпель Почтовой службы США, датированный не позднее 30 апреля.

июнь

Налоговые платежи за вторую половину подлежат уплате 15 июня. Платеж должен быть получен казначейством или иметь официальный почтовый штемпель Почтовой службы США, датированный не позднее 15 июня. Неуплаченные налоги становятся просроченными с 16 июня.

июль

Уведомления о просроченных налогах рассылаются по почте. Применимые просроченные проценты и другие сборы применяются к просроченным платежам.

Если залоговое удержание было продано за неуплаченные налоги за предыдущий год, покупателю налогового удержания будет разрешено уплатить налоги за текущий год, тем самым увеличив сумму существующего свидетельства о покупке налогового удержания.

Август

Просроченное движимое имущество, государственная оценка, посессорные интересы, претензии на добычу полезных ископаемых и налоги на передвижные дома должны быть получены в Казначействе до закрытия рабочего дня 31 августа, чтобы избежать публикации в местной газете в сентябре.

После 31 августа ВСЕ налоговые платежи должны производиться наличными или подтвержденными денежными средствами. Личные чеки и почтовые штемпели не принимаются.

Сентябрь

Просроченные налоги на недвижимость будут выставлены на продажу на публичных торгах. Дополнительные сборы будут взиматься.

Просроченное движимое имущество, государственная оценка, посессорный интерес, претензии по добыче полезных ископаемых и просроченные налоги на передвижные дома будут рекламироваться как уведомление о возможном наложении ареста, конфискации и продаже.

Октябрь

Просроченные налоги на недвижимость будут проданы на публичных торгах.

10.2005 № 147 «Об утверждении Положения о земельном налоге на территории города Смоленска» (с изменениями)

10.2005 № 147 «Об утверждении Положения о земельном налоге на территории города Смоленска» (с изменениями) 5,

5, 11.2002 №87-з «О транспортном налоге» (с изменениями)

11.2002 №87-з «О транспортном налоге» (с изменениями) Налоги и сборы, зачисляемые в бюджет Республики Татарстан и бюджеты муниципальных образований, расположенных на территории Республики Татарстан (информация приведена по состоянию на 15 декабря 2018 г.)

Налоги и сборы, зачисляемые в бюджет Республики Татарстан и бюджеты муниципальных образований, расположенных на территории Республики Татарстан (информация приведена по состоянию на 15 декабря 2018 г.) N 49-ЗРТ