Берется ндфл с больничного листа: 9111.ru – страница не найдена

Компенсации по болезни до 31.12.20

Компенсация по болезни – это денежная компенсация, которую Больничная касса выплачивает на основании листа по уходу застрахованному лицу (работнику, служащему, лицу, получающему зарплату за работу или услуги на основе обязательственно-правового договора, членам руководящего или контрольного органа юридического лица, предпринимателям-физическим лицам и участвующих в их деятельности супругам), которое из-за временного освобождения от рабочих и служебных обязанностей или от экономической и профессиональной деятельности не получает дохода, облагаемого социальным налогом. Данную компенсацию можно получить, например, в случае болезни, несчастного случая на работе, дорожно-транспортного происшествия или бытовой травмы.

Если человек заболевает и поэтому не может выйти на работу, то врач выдаёт для подтверждения этого больничный лист. На основании больничного листа работодатель и Больничная касса выплачивают человеку компенсацию по временной нетрудоспособности.

- В течение первых трех дней болезни работнику не выплачивают компенсацию.

- Работодатель выплатит компенсацию с четвертого дня болезни.

Работодатель рассчитывает размер компенсации по болезни на основе средней заработной платы за последние шесть месяцев. Компенсация по болезни выплачивается в размере 70% от дохода. Больше можно прочитать здесь.

- Больничная касса начинает выплачивать компенсацию начиная с девятого дня болезни. Больничная касса рассчитывает компенсацию по нетрудоспособности на основании полученных из налогово-таможенного департамента данных о начисленном или уплаченном социальном налоге лица в году, предшествующем отмеченному на листе нетрудоспособности первому дню освобождения от работы. Как работодатель, так и Больничная касса рассчитывают средний дневной доход работника на основе вышеуказанных данных. Компенсация по болезни выплачивается в размере 70% от дневного дохода.

С компенсации также удерживается подоходный налог. Больше можно прочитать здесь. При расчете среднего дохода за календарный день социальный налог, выплачиваемый на докторские гранты, родительские пособия и другие пособия, выплачиваемые сельским муниципалитетом, городом или художественным объединением, не учитывается.

С компенсации также удерживается подоходный налог. Больше можно прочитать здесь. При расчете среднего дохода за календарный день социальный налог, выплачиваемый на докторские гранты, родительские пособия и другие пособия, выплачиваемые сельским муниципалитетом, городом или художественным объединением, не учитывается.

NB! Работодатель не обязан выплачивать компенсацию в тех случаях, когда пособие по болезни предоставляется в связи с профессиональным заболеванием или несчастным случаем на работе (включая дорожное движение) и вызванным этим осложнением / болезнью. Также работодатель не должен выплачивать компенсацию, если ущерб причинен защитой интересов общества или предотвращением преступления а так же перевод на более легкую должность, болезнь или травма во время беременности. Пособие выплачивается только Больничной кассе со второго дня отпуска по болезни.

Продолжительность больничного листа

Компенсацию по болезни у застрахованного есть право получить за 182 календарных дня подряд (в случае туберкулеза – за 240 дня). Больничный лист врач может выписать и на более долгий срок, в таком случае компенсацию больше не платят.

Больничный лист врач может выписать и на более долгий срок, в таком случае компенсацию больше не платят.

Пример компенсации по болезни

Расчет компенсации по болезни для застрахованных работников, работающих на основании трудового договора

Николай работает на основании трудового договора. На его больничном листе

причиной освобождения от работы отмечено заболевание и период освобождения от работы 01.07-18.07.

- За период с 1 по 3 день болезни компенсация Николаю не выплачивается. Работодатель Николая передаёт данные в больничную кассу в течение 7 дней.

- Работодатель рассчитывает и выплачивает компенсацию за период 04.07 – 08.07 ко дню заработной платы, но не позднее, чем в течение 30 календарных дней со дня предоставления оформленного в соответствии с требованиями больничного листа.

Рассчитанный на основании заработной платы Николая за 6 последних месяцев дневной доход составляет 32 евро.

Для получения суммы компенсации по болезни работодатель рассчитывает от 32 евро 70% и умножает на 5 дней (32 х 0,7 х 5 = 112 евро).

Из компенсации удерживается также подоходный налог 20%: 0,20 х 112 = 22,40.

Тем самым работодатель выплачивает Николаю компенсацию по болезни в размере 89,60 евро (112 – 22,40 = 89,60).

- Кроме этого больничная касса выплачивает Николаю компенсацию по болезни начиная с 9-го дня за период 09.07 – 18.07.

По данным налогово-таможенного департамента, за Николая в прошлом году насчитали 2530,90 евро социального налога, тем самым доход Николая составил в прошлом календарном году 2530,90 / 0,33 = 7669,39 евро.

Для получения дохода за один день доход за год делят на 365 (7669,39 / 365 =21,01). Для получения суммы компенсации вычисляют 70% от дохода за день и полученную сумму умножают на количество дней, подлежащих компенсации (10 x 21,01 x 0,7 = 147,07 евро).

Из компенсации удерживается также подоходный налог 20%: 0,20 х 147,07 = 29,41 евро. Тем самым работодатель выплачивает Николаю компенсацию по болезни в размере 117,66 евро (147,07 – 29,41 = 117,66).

Тем самым работодатель выплачивает Николаю компенсацию по болезни в размере 117,66 евро (147,07 – 29,41 = 117,66).

Компенсация по болезни, если работник работал меньше чем шесть месяцев и за него не платили социальный налог в календарном году, являющийся основанием для исчисления среднего дохода за день

Марина приступает к работе с частичным рабочим временем на основании срочного трудового договора сроком на 2 месяца, в котором её оговоренной заработной платой являются 330 евро в месяц.

На ее больничном листе причиной освобождения от работы отмечено заболевание и период освобождения от работы 01.07-14.07.

- За период с 1 по 3 день болезни компенсация Марине не выплачивается.

- С 4 по 8 день компенсацию платит работодатель, который при расчёте компенсации берёт за основу заработную плату Марины за предыдущий месяц.

При исчислении компенсации среднюю заработную плату Марины за день (330 / 30 = 11,00 евро) умножают на количество компенсируемых работодателем дней (5) и размер компенсации (70%): 11,00 x 5 x 0,7 = 38,05 евро.

Из компенсации удерживают подоходный налог 0,20 x 38,05 = 7,61 евро. Таким образом работодатель платит Марины компенсацию по болезни в размере 30,44 евро (38,05 – 7,61 = 30,44).

Поскольку в предшествующем заболеванию календарном году Марина не работала и социальный налог за неё не начисляли и не платили, ее средний доход за один календарный день равен частного от деления оговоренной с работником зарплаты и числом 30. При этом средний доход не должен превышать частного от деления установленной Правительством Республики минимальной месячной зарплаты и числа 30.

В таком случае средний доход за день составляет 355 / 30 дней = 11,00 евро.

- Компенсацию по болезни больничная касса платит с 9 дня нетрудоспособности и в размере 70%, тем самым Марина имеет право получить компенсацию в размере 70% за 6 дней: 11,00 x 6 x 0,7 = 46,20 евро.

Пример исчисления компенсации по болезни, если рассчитанный от дохода работника за прошлый год дневной доход меньше, чем частное от деления минимальной ставки зарплаты на число 30

Базовая зарплата работника больше чем минимальная зарплата.

С Павлом происходит несчастный случай на работе.

На его листе нетрудоспособности началом освобождения от работы отмечено 11 июня, последним днём 21 июня.

Его оговоренная зарплата составляла по состоянию на 10 июня 600 евро в месяц. В случае несчастного случая на работе компенсацию платит только больничная касса.

В прошлом календарном году за Павла рассчитали 506,18 евро социального налога, и его облагаемый социальным налогом доход составил 1533,88 евро.

Тем самым средний доход Павла за день составляет 1533,88/365 = 4,20 евро.

Поскольку средний доход Павла за день (4,20 евро), рассчитанный от дохода за прошлый год, меньше, чем рассчитанный от минимальной ставки месячной заработной платы средний доход за календарный день – 18,00 (это действующая в 2020 году минимальная зарплата за месяц 584 / 30), то при расчёте компенсации за основу берётся последняя. Это значит, что при расчёте среднего дохода за календарный день за основу берётся установленная Правительством Республики минимальная ставка месячной заработной платы в случае, если средний доход работника за предыдущий год меньше минимальной ставки месячной зарплаты, однако заработная плата в предшествующий заболеванию день выше указанной минимальной ставки.

В случае производственной травмы компенсацию по болезни платят со второго дня нетрудоспособности и в размере 100%, таким образом Павел имеет право получить компенсацию в размере 100% за 10 дней: 10 x 19,4 x 1,0 = 194,70 евро.

Из компенсации удерживают подоходный налог 20%.

Основная зарплата работника меньше чем минимальная зарплата

Михаил застрахован в качестве работника. У него диагностируют профессиональное заболевание Освобождение от работы начинается 2 июля, заканчивается 30 июля. В случае несчастного случая на работе компенсацию платит только больничная касса.

Оговоренная с работодателем заработная плата Михаила составляла по состоянию на 1 июля 192,00 евро в месяц. В прошлом календарном году Михаил работал полгода и ему заплатили всего 1533,88 евро, с которых рассчитали 506,18 евро социального налога.

Тем самым средний доход Михаила за день в прошлом году составил 4,20 евро (1533,88 / 365).

Поскольку его рассчитанный от дохода прошлого года средний доход за день (4,20 евро) меньше, чем рассчитывающийся от ставки минимальной заработной платы средний доход за день, но и его основная зарплата в предшествующий освобождению от работы день меньше, чем установленный Правительством Республики минимальный размер месячной зарплаты, то при начислении компенсации за основу берётся рассчитанный от его основной зарплаты средний доход за календарный день 192 / 30 = 6,40 евро.

Компенсация по болезни выплачивается со второго дня нетрудоспособности и в размере 100%. Тем самым Михаил имеет право получить компенсацию в размере 100% за 28 дней: 6,40 х 28 х 1,0 = 179,20 евро.

С компенсации также удерживается подоходный налог 20%.

Средний доход за календарный день

При расчете компенсации доход за календарный день равен частному от деления на число 365 дохода, рассчитанного на основании начисленного или уплаченного за лицо социального налога в календарном году, предшествующем отмеченному на листе нетрудоспособности первому дню освобождения от работы.

Из дохода за день высчитывается ставка компенсации и умножается на количество подлежащих компенсации дней (см. примеры расчета компенсаций). Из компенсации удерживается также подоходный налог. Из компенсации удерживается также подоходный налог.

С информацией, являющейся основанием для расчета, можно ознакомиться после поступления компенсации на портале www. eesti.ee.

eesti.ee.

Вычисление дневного дохода в Больничной кассе

Дневной доход лица, работающего на публичной службе или на основании трудового договора, равен частному от деления на число 365 дохода, рассчитанного на основании начисленного или уплаченного за лицо социального налога в календарном году, предшествующем отмеченному на листе нетрудоспособности первому дню освобождения от работы или служебных обязанностей.

Если в прошлом году доход у лица отсутствовал или он был менее минимальной зарплаты в месяц, то дневной доход равен частному от деления основной зарплаты на число 30, но не выше частного от деления минимальной ставки месячной зарплаты на число 30.

При расчете исходят из основной зарплаты за месяц или минимальной ставки заработной платы, действовавшей в день, предшествующий дню начала освобождения от работы, отмеченному на листе нетрудоспособности.

Если основная зарплата меньше минимальной ставки зарплаты за месяц, то дневной доход равен частному от деления основной зарплаты на число 30.

Дневной доход лица, получающего плату за работу или услугу на основании обязательственно-правового договора, члена руководящего органа юридического лица или ПФЛ, равен частному от деления на число 365 выплаченного ему дохода, рассчитанного на основании социального налога за предыдущий календарный год, предшествующий первому дню освобождения от работы, указанному в листе нетрудоспособности.

Если у названных лиц доход отсутствовал, дневной доход равен частному от деления установленной законом о социальном налоге месячной ставки на число 30.

Если у ПФЛ не было обязательства оплаты авансовых платежей по социальному налогу и в прошлом году социальный налог он сам не платил и за него не платили, то у него нет дневного дохода и компенсацию ему не платят.

Если данные, которые являлись основанием для исчисления компенсации, были изменены в налогово-таможенном департаменте, лицо имеет право на предоставление больничной кассе заявления для перерасчёта компенсации в течение 3 лет, начиная с даты поступления листа нетрудоспособности в больничную кассу.

Различия в случае разных видов страховки

Если у лица имеется страховая защита как в качестве работника так и ПФЛ, или члена руководящего органа или лица, заключившего обязательственно-правовой договор, тогда дневной доход высчитывают на более льготном для лица основании (либо из суммы исчисленного социального налога, либо из суммы уплаченного социального налога).

Роберт является ПФЛ. В предшествующем освобождению от работы году работодатель заплатил за него 894,76 евро социального налога, и в качестве предпринимателя он сам заплатил 442,91 евро. Всего было заплачено 1337,67 евро социального налога, на основании которого вычисленный доход составляет 4053,55 евро.

Доход за день составляет 11,11 евро (4053,55 / 365 = 11,11).

Пенсионер по старости Юрий является ПФЛ. Он заболевает. В предыдущем году социальный налог за него не платили. В качестве пенсионера по старости у нет обязательства по внесению авансовых платежей социального налога. Поэтому компенсацию ему не платят.

Мария работает на основании трудового договора и занимается также предпринимательством как ПФЛ, и на обоих основаниях имеет страховую защиту. В предыдущем году за неё насчитали 3302,95 евро социального налога, однако уплатили 2292,51 евро социального налога. Поскольку начисленная за Марию сумма социального налога больше, то для Марии выгоднее начислить компенсацию по рассчитанному социальному налогу.

Настройка работы с НДФЛ в 1С 8.3 Бухгалтерия 3.0

Мария Полосина

редактор Scloud

Предлагаем рассмотреть нюансы по начислению и удержанию НДФЛ в программа 1С 8.3. И как правильно подготовиться к отчетности по формам 2-НДФЛ и 6-НДФЛ.

Важным пунктом является настройка в 1С «Регистрация в налоговом органе», которая отвечает за сдачу отчетности в налоговую службу. Проходим на вкладку меню «Главное» и выбираем «Организации».

Заходим в нашу организацию, жмем «Еще» и в выпадающем списке выбираем пункт «Регистрация в налоговом органе»:

Следующей важной настройкой является «Настройка зарплаты» в разделе «Зарплата и кадры».

Переходим в раздел «Общие настройки» и указываем в пункте «Учет расчетов по заработной плате и кадровый учет ведутся» – «В этой программе» для того, чтобы соответствующие разделы были доступны.

Затем проходим по ссылке «Порядок учета зарплаты»:

И далее пройдем по ссылке внизу окна «Настройка налогов и отчетов»:

Здесь проходим на закладку «НДФЛ», в которой указываем порядок применения стандартных вычетов «Нарастающим итогом в течение налогового периода»:

Далее на закладку «Страховые взносы». Ставим обозначения в пунктах:

-

Тариф страховых взносов – «Организации, применяющие ОСН, кроме с/х производителей».

-

Ставка взноса от несчастных случаев – указываем ставку в процентном эквиваленте.

Все производимые начисления формируются на основании кода дохода для физических лиц, который можно просмотреть во встроенном справочнике «Виды доходов НДФЛ».

Данный справочник можно откорректировать, для этого возвращаемся в «Настройки зарплаты», разворачиваем раздел «Классификаторы» и проходим по ссылке «НДФЛ»:

После чего открывается окошко «Параметры расчета НДФЛ» и заходим на нужную вкладку «Виды доходов НДФЛ»:

Для настройки налогообложения НДФЛ по начислениям и удержаниям в окошке «Настройка зарплаты» разворачиваем раздел «Расчет зарплаты»:

Для начала учета зарплаты и НДФЛ установленных параметров достаточно. Но не забывайте обновлять конфигурацию на актуальную.

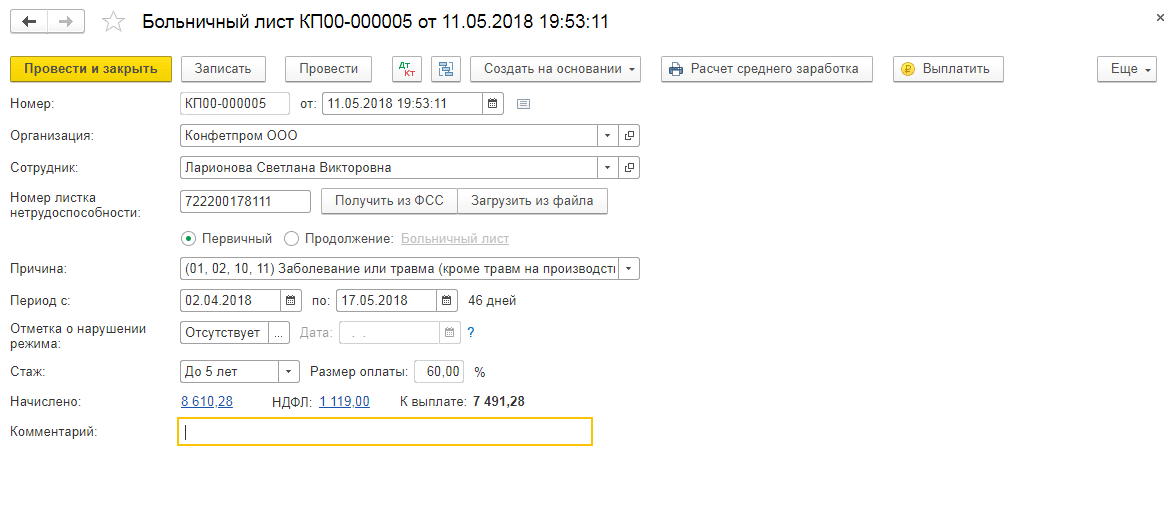

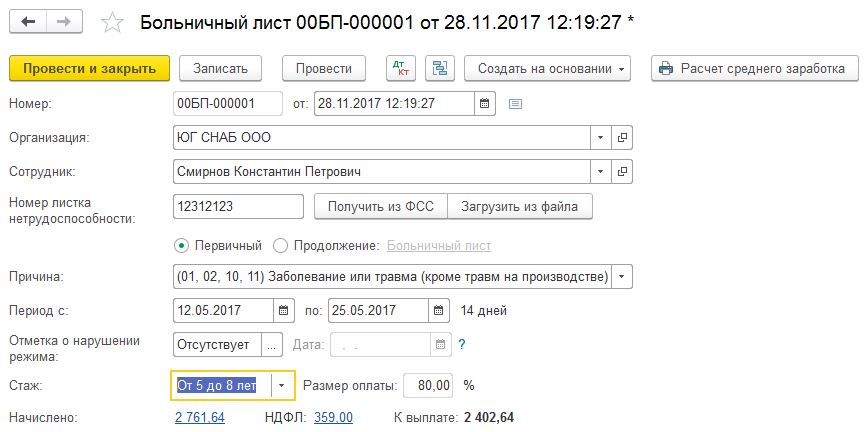

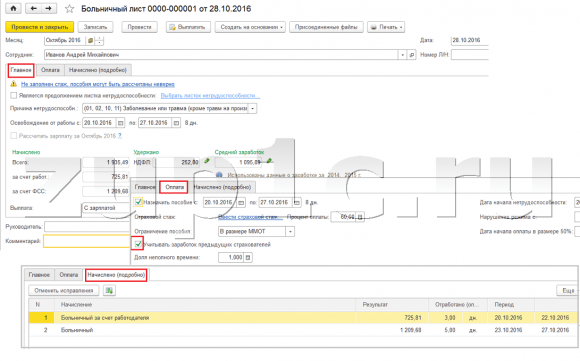

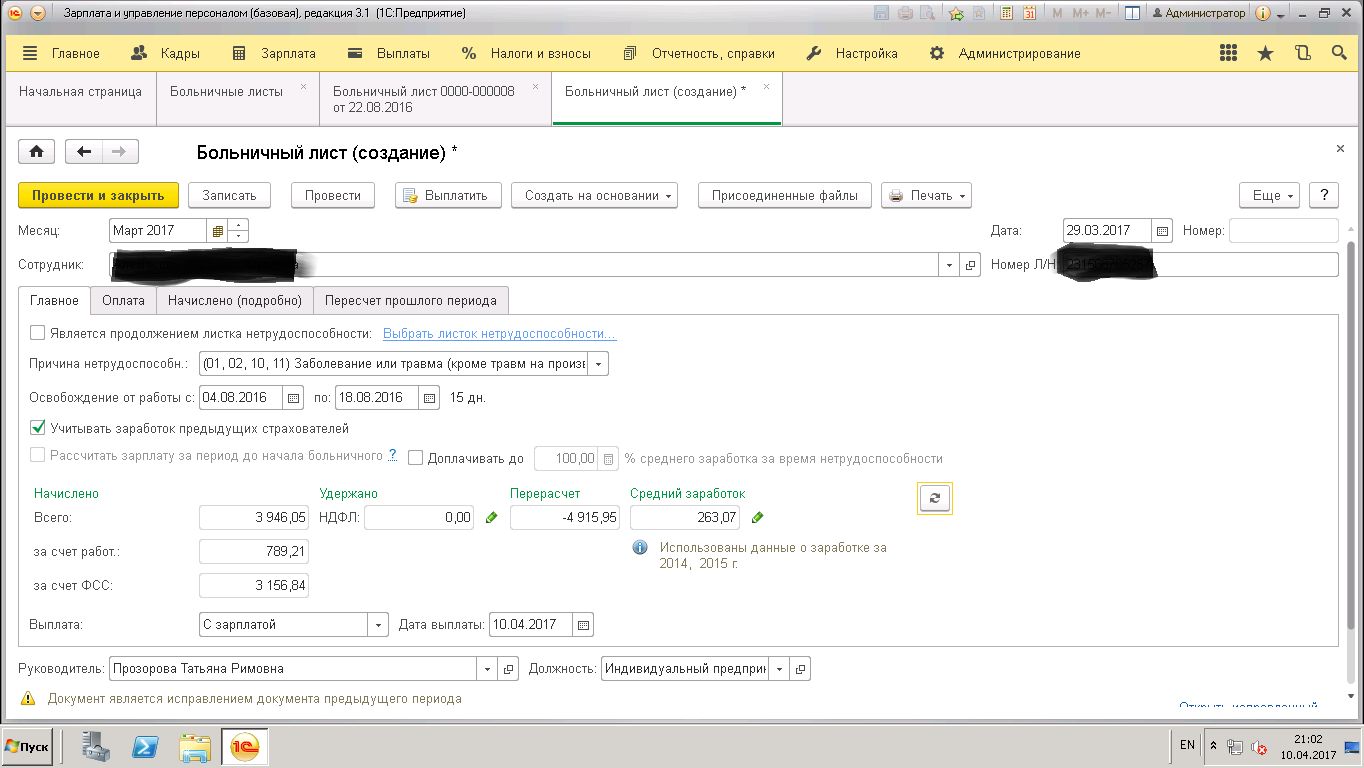

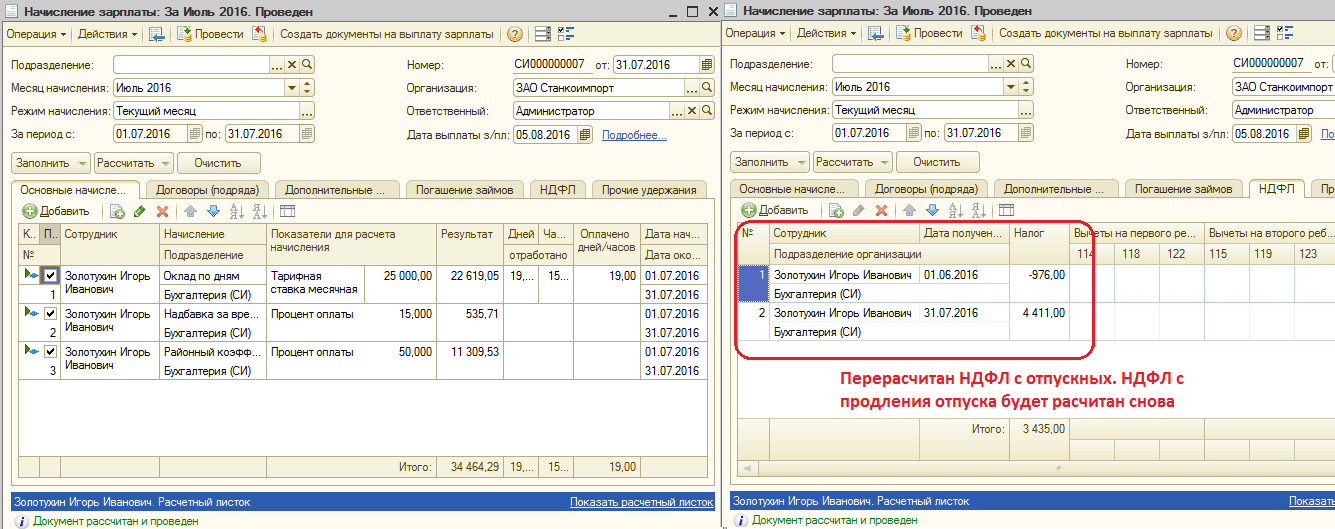

Начисление и расчет НДФЛ происходит за каждый полученный фактический доход ежемесячно в конце отчетного периода (месяца) по документам «Начисление зарплаты», «Отпуск», «Больничный лист» и другие. Рассмотрим документ «Начисление зарплаты».

Суммы налога по каждому сотруднику будут отражены на вкладке «НДФЛ»:

Эту же информацию можно просмотреть в проводках:

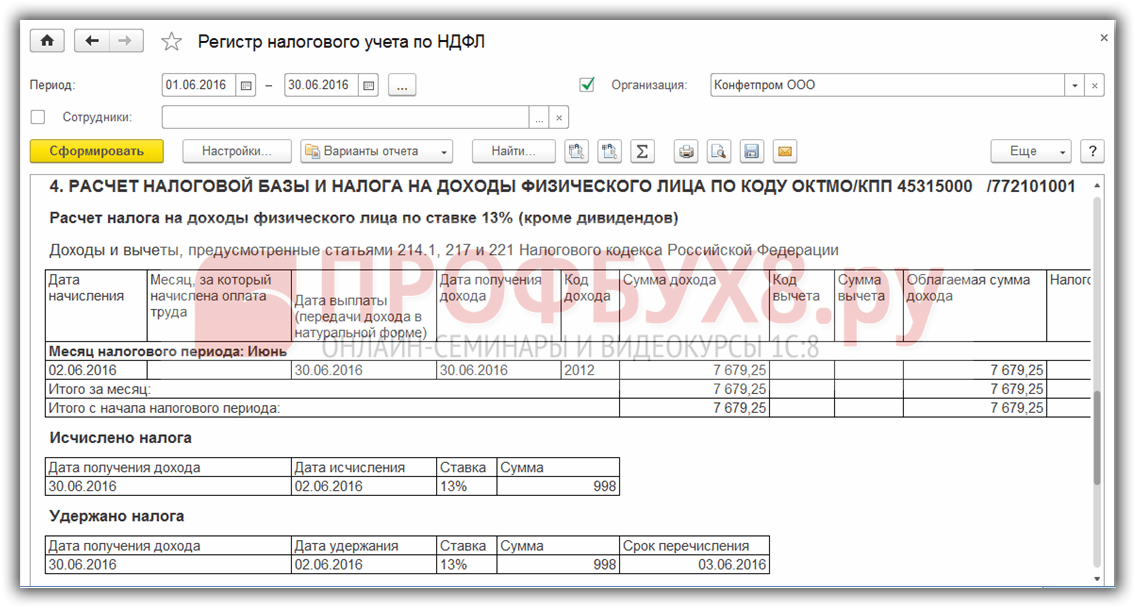

На основании документа формируется запись в реестре «Учет доходов для исчисления НДФЛ» и происходит заполнение форм отчетности:

-

Расходный кассовый ордер на выдачу наличных ДС;

-

Списание с расчетного счета;

-

Операция учета НДФЛ.

Дата проведения документа будет являться датой удержания налога.

Уделим внимание документу «Операция учета НДФЛ». По нему рассчитывается НДФЛ с дивидендов, отпускных и другой материальной выгоды. Чтобы создать документ нужно пройти на вкладку «Зарплата и кадры», раздел «НДФЛ» и нажать ссылку «Все документы по НДФЛ».

Попадаем в журнал. Для формирования нового документа жмем «Создать» и из выпадающего списка выбираем нужный вариант:

Запись в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ» формирует практически каждый документ, который затрагивает НДФЛ.

Рассмотрим на примере документа «Списание с расчетного счета». Перейдем на вкладку «Зарплата и кадры» и откроем пункт «Ведомости в банк»:

Создадим данный документ. И на основании сделаем списание с р/с:

Проверим проводки:

А также движения по регистрам:

Вышеописанные регистры производят формирование основных отчетов 2-НДФЛ для сотрудников и для передачи в ИФНС. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ»:

Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ»:

Для формирования жмем клавишу «Создать» и заполняем справку по конкретному сотруднику:

По документу не формируются проводки, он нужен только для вывода печатной формы.

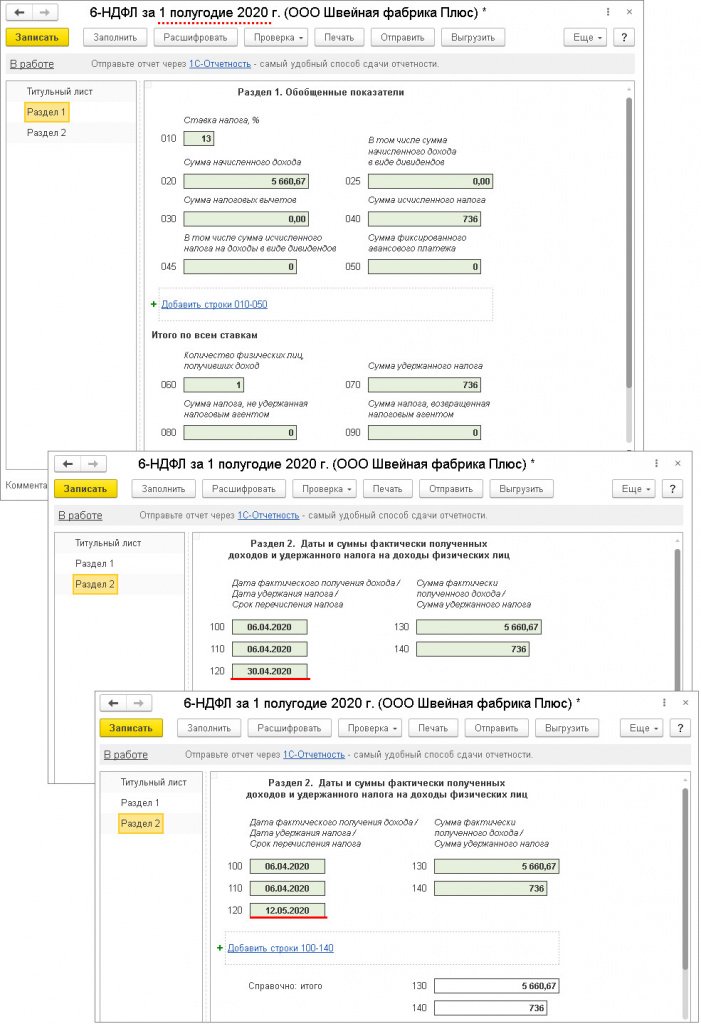

Отчетность по 6-НДФЛ является регламентированной. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ», а также на вкладке «Отчеты» раздел «Отчетность-1С» пункт «Регламентированные отчеты»:

Чтобы проверить корректность по начисленному и уплаченному налогу в бюджет, используем «Универсальный отчет». Найти можно на вкладке меню «Отчеты» раздел «Стандартные отчеты».

В верхней панели находим «Расчеты налогоплательщиков с бюджетом по НДФЛ». В открывшейся форме нажимаем «Показать настройки». Вверху выбираем регистр, по которому будем строить отчет. На вкладке «Группировка» добавляем:

Жмем «ОК»:

Затем указываем период и жмем «Сформировать»:

Отчет показывает все суммы по начислению и удержанию индивидуально на каждого сотрудника.

Если какая-то сумма не закрылась, то переходим в документ прямо из отчета и корректируем.

НДФЛ в 1С 8.3 Бухгалтерия 3.0

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органеНаиболее важная настройка, без нее не удастся сдать отчетность в контролирующие органы. Зайдем в справочник «Организации» (меню «Главное» – «Организации»). Выбрав нужную организацию, нажимаем кнопку «Еще…». Из выпадающего списка выбираем «Регистрация в налоговых органах»:

Нужно внимательно заполнить все реквизиты.

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

Далее нажимаем на ссылку «Порядок учета зарплаты».

Получите 267 видеоуроков по 1С бесплатно:

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

В качестве примера возьмем документ «Начисление зарплаты»:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ».

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ «Ведомость в банк» (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

- Справка 2-НДФЛ (для работников и ИФНС). Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

Документ не формирует проводок и записей в регистры, а служит только для печати.

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Решение учредителей об одобрении крупной сделки. Образец, бланк 2021 года

Решение учредителей об одобрении крупной сделки требуется при участии в электронных торгах. В принципе, все крупные сделки компании требуют составления такой бумаги. Но при проведении электронных торгов решение запрашивается отдельно и является обязательным условием для ее завершения.

ФАЙЛЫ

Скачать пустой бланк решения учредителей об одобрении крупной сделки .docСкачать образец решения учредителей об одобрении крупной сделки .doc

Виды документа

Если у организации единственный учредитель, он же – руководитель, то требуется оформить его собственное решение. Документ будет называться «Решение единственного участника» и не будет требовать общего собрания учредителей.

Если же учредителей несколько и все они пришли к единому решению совершить крупную сделку, то оформляется специальный протокол собрания учредителей. Его можно назвать решением учредителей об одобрении крупной сделки.

В принципе, название здесь не играет особой роли. Главное – содержание бумаги и соблюдение требований к формированию документа.

Какая сделка считается крупной

Согласно п.3 46 статьи Федерального закона №14-ФЗ стоимость имущества, с которым компания может проводить сделки, может составлять 25-50% от балансовой стоимости. Такая сделка может считаться крупной и требует созыва внеочередного собрания учредителей. Естественно, если она не относится к обычной хозяйственной деятельности организации. Балансовая стоимость при этом определяется по информации от последнего числа финансовой отчетности.

Крупной сделкой может являться аренда, ссуда. Не только продажа и покупка могут считаться крупными сделками, но они, как правило, самые распространенные.

Расширяя определение, можно сказать, что приобретать и продавать в крупной сделке можно не только товар, но и интеллектуальную собственность.

Участники

Принятие решения в организации может проходить по нескольким сценариям. Все будет зависеть от формулировки в учредительных документах. Самая распространенная ситуация – когда у компании один учредитель и несколько участников, но бывают и другие формы. Каждый из участников общего собрания учредителей может обладать разным процентом голосов. Без кворума всех учредителей протокол собрания будет недействительным. Решение принимается большинством голосов. Не все учредители могут быть согласны с проведением крупной сделки.

Составные части решения учредителей

Бумага должна обладать вводной частью в виде шапки и констатирующего абзаца, а также описанием повестки дня, принятым решением и подписями. В шапке указываются стандартные данные о названии организации, ее реквизитах, дате и городе составления. Документ обязательно должен иметь номер. Посредством его бумага потом заносится в регистрационные документы организации.

Констатирующая часть носит описательный характер и состоит из указания:

- Места собрания. Несмотря на то, что город уже указан, территориальная принадлежность в этом пункте уточняется конкретным адресом.

- Даты проведения.

- Времени начала и окончания регистрации участников. Это формальный пункт, но его наличие говорит о добросовестности заполнения решения учредителей об одобрении крупной сделки секретарем.

- Перечня участников собрания. Обязательна отметка о том, имеется ли кворум или нет. Без него все остальные действия и подписи будут недействительны.

- Информации о том, какой из участников обладает каким процентом голосов. Эти данные берутся из учредительных документов.

- Времени открытия и закрытия собрания.

- ФИО секретаря, оформляющего решение учредителей в надлежащую форму.

Повестка

Основная часть решения – это пронумерованная повестка дня. Нумерация является обязательным условием, даже если пункт в списке один. И в данном случае это будет пункт «Об одобрении крупной сделки сообщества». При описании обсуждения необходимо в документе указать:

- Предмет сделки. Это может быть как материальный товар, так и интеллектуальная собственность.

- Планируется покупка, продажа, аренда или другой вид действия с крупным по стоимости товаром.

- Точная цена совершения сделки.

- На каких условиях совершается сделка.

- С кем планируется совершение крупной для организации сделки.

Каждый из пунктов в тексте документа должен обсуждаться участниками. Как минимум, должна быть информация о том, кто выдвинул предложение, его суть и аргументы. Если все остальные учредители согласны, то принимается единогласное решение. Если нет, то каждое мнение участника собрания заносится в протокол. Таковы обязательные правила ведения этих документов.

После каждого из пунктов должна быть фраза «Решили» и итоги голосования по выдвинутому вопросу. Выражаться эти итоги должны в процентном соотношении. В конце можно сделать пометку относительно того, поступали ли иные вопросы в ходе проведения собрания.

Срок

На практике бывают ситуации, когда совершение сделки затягивается. Для того чтобы не утонуть в разбирательствах относительно легитимности проведенных сделок, государственные органы утвердили временной период, в течение которого решение по совершении крупной сделки остается в силе.

Автоматически срок одобрения конкретной сделки будет равняться одному календарному году. Если, конечно, срок одобрения заранее не прописан в уставных документах организации либо в протоколе собрания учредителей. Тогда решение по этому вопросу уже принято.

Нотариальное заверение

Согласно п.3 67 стать Гражданского кодекса удостоверить решение учредителей об одобрении крупной сделки может нотариус. Второй вариант – одобрение посредством подписания всеми участниками собрания. Естественно, львиная доля организаций предпочитает второй вариант развития событий.

Но для того чтобы такое удостоверение стало возможным, его необходимо прописать в решении учредителей отдельным пунктом. Это будет юридически более грамотно. Поэтому, помимо первого пункта о непосредственном принятии решения, в документе может быть и второй: о выборе способа подтверждения принятого решения. Каждый из пунктов повестки дня имеет в приложенном образце решения учредителей об одобрении крупной сделки описание.

Получу ли я налог на оплату отпусков по болезни?

Вспышка COVID-19 оказала огромное влияние на образ жизни и работы людей, и многие работники находят свою работу, непосредственно пострадавшую от пандемии. Многие работники, которые считают, что они, возможно, заразились коронавирусом, решили изолировать себя, а другие могут оказаться в ситуации, когда в ближайшем будущем им придется подумать о мерах самокарантина.

Для тех, кому посчастливилось иметь оплачиваемый отпуск по болезни, заработанные пособия помогут им возместить потерянный доход на время их оплачиваемого отпуска.Тем не менее, один вопрос, который часто возникает, заключается в том, увидят ли получающие отпуск по болезни размер своего пособия за счет налогов. К сожалению, часто ответ будет положительным, но в некоторых ситуациях оплата за травму или болезнь не облагается налогом. Ниже мы рассмотрим правила, регулирующие оплату отпуска по болезни и налоги.

Источник изображения: Getty Images.

Общее правило

Большинство тех, кто имеет право на пособие по болезни, получают пособие непосредственно от своих работодателей.В этом случае оплата отпуска по болезни обычно включается в ваш федеральный налогооблагаемый доход. Это означает, что вам придется платить подоходный налог с денег, которые вы получаете в качестве отпуска по болезни.

Кроме того, ваш работодатель обычно обязан относиться к вашей оплате отпуска по болезни так же, как и к любой другой получаемой вами компенсации. Соответственно, вы увидите, что из вашей зарплаты вычитаются деньги, которые также идут на налоги на заработную плату социального обеспечения и Medicare.

Проще говоря, если ваш работодатель платит вам пособие по болезни, то налоги, которые вы платите, будут почти точно такими же, как ваши долги по обычной заработной плате.

Когда вы получаете стороннее пособие по болезни

Налоговые правила для оплаты отпуска по болезни немного усложняются, когда выплаты производит не ваш работодатель, а кто-то другой. Чаще всего отпуск по болезни у третьих лиц предоставляется через страховые компании, и здесь ключевые вопросы заключаются в том, кто предоставил стороннее покрытие и несете ли вы ответственность за какие-либо страховые взносы по этому покрытию с использованием до налогообложения или после уплаты налогов. долларов.

Если ваш работодатель оплачивает страховые взносы за отпуск по болезни для третьих лиц, то пособия обычно включаются в налогооблагаемый доход и также облагаются налогом на заработную плату.Однако налог на заработную плату больше не взимается, если болезнь длится более шести месяцев после того, как работник в последний раз выполнял работу для работодателя.

Если вы платите страховые взносы за отпуск по болезни третьей стороны, их налогообложение зависит от того, использовали ли вы деньги до налогообложения или после уплаты налогов для уплаты страховых взносов. Если ваш работодатель разрешает вам переводить деньги, удерживаемые из вашей зарплаты до налогообложения, непосредственно в страховую компанию, отвечающую за обеспечение покрытия, тогда, когда эти льготы будут выплачены, они будут облагаться подоходным налогом.Им также обычно приходится удерживать налог с заработной платы.

Напротив, если вы полностью оплачиваете покрытие отпуска по болезни третьей стороной за счет долларов после уплаты налогов, то получаемые вами льготы не будут облагаться подоходным налогом, и не будет никаких последствий для налога на заработную плату. Так же, как вы не получили налоговой выгоды от уплаты страховых взносов, у вас не будет никаких налоговых обязательств с сумм, полученных вами по страховке.

О каких еще налоговых вопросах мне следует знать?

Есть и другие последствия выплаты отпуска по болезни для ваших налогов.По большей части оплата отпуска по болезни считается трудовым доходом. Это важно для людей, которые получают налоговую скидку на заработанный доход или хотят делать взносы на пенсионный счет, которые зависят от полученного дохода. Однако то же правило шести месяцев, которое применяется к налогооблагаемому отпуску по болезни, также применяется к его учету в качестве трудового дохода.

Вы также захотите уточнить в налоговых органах вашего штата. Большинство штатов следуют тем же правилам, что и федеральное правительство, для целей налогообложения, но могут быть небольшие различия.

Необходимость платить налоги во время отпуска по болезни может показаться пощечиной в тяжелые времена. Тем не менее, если федеральное правительство не отреагирует на вспышку COVID-19 новыми правилами, работникам следует ожидать, что из их пособий по болезни будут вычитаться налоги.

Законы штата, требующие оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни, создают вопросы о налогообложении взносов и пособий

17 января 2020 г.

2020-0128

Законы штата, требующие оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни, создают вопросы о налогообложении взносов и льгот обсуждает режим федерального подоходного налога в отношении оплачиваемых взносов и пособий в связи с семейным отпуском и отпуском по болезни (PFML) в рамках определенных режимов налогообложения доходов предприятий и физических лиц штата.Эти вопросы возникают по мере того, как все большее число штатов принимает законы, обеспечивающие компенсацию дохода для сотрудников, которые берут отпуск из-за собственной болезни или жизненного события или члена семьи.

Основные возникающие вопросы по федеральному подоходному налогу:

- Вычитаются ли взносы работника в систему государственного страхования из дохода?

- Облагаются ли взносы работодателя в государственную систему страхования от имени своих сотрудников налогом на них?

- Облагаются ли налогом выплаты работникам из государственной системы страхования?

Предыстория

В 1993 году Конгресс принял Закон о семейных и медицинских отпусках (FMLA) для защиты рабочих мест сотрудников, берущих длительные отпуска для ухода за собой или членами семьи.Ключевые положения ЗОСПСО защищают таких работников во время отпуска:

- При рождении ребенка и уходе за новорожденным в течение одного года после рождения

- При передаче ребенка на усыновление или приемную семью к работнику и для ухода за вновь помещенным ребенком в течение одного года после трудоустройства

- для ухода за супругом / супругой, ребенком или родителем сотрудника, имеющим серьезное состояние здоровья

- или ее работа

или

- Для любых квалификационных требований, возникающих в связи с тем, что супруг, сын, дочь или родитель служащего являются военнослужащим, входящим в состав военнослужащих и проходящим “действительную военную службу”.

В нескольких штатах действуют аналогичные семьи и законы об отпуске по болезни (FML), дающие дополнительную и, как правило, более щедрую защиту, чем в соответствии с федеральным FMLA.Ни один из этих законов штата о FML не требует предоставления оплачиваемого отпуска, хотя в некоторых штатах действительно требуется, чтобы работодатели предоставляли оплачиваемый отпуск по болезни сотрудника по болезни или разрешали сотрудникам использовать имеющийся отпуск для FML.

Совсем недавно некоторые штаты начали принимать собственные законы о PFML. На сегодняшний день все законы штата о PFML структурированы как системы государственного страхования, финансируемые за счет налогов на заработную плату. Однако они сильно различаются по следующим вопросам: определение того, какая сторона несет бремя уплаты государственного налога на заработную плату для финансирования государственной системы страхования; освобождены ли работодатели, предлагающие частный план, от государственной системы страхования; и под юрисдикцией какого государственного агентства находится программа, спонсируемая PFML.

Кроме того, с точки зрения федерального подоходного налога, ни Казначейство, ни IRS не предоставили руководящих указаний относительно режима федерального подоходного налога в отношении взносов и льгот, полученных от этих новых спонсируемых штатом программ. План приоритетов – на 2020 год на 2019 год, выпущенный Казначейством и IRS 8 октября 2019 года, включает новый проект руководства по этим вопросам. Тем временем штаты с недавно принятыми законами о PFML, такие как Массачусетс, запросили у IRS рекомендации по этим вопросам федерального подоходного налога.До тех пор, пока такое руководство не будет выпущено, работодатели и работники должны сами обратиться за консультацией по налогам.

Налоговый режим взносов

В целом, законы штата о PFML налагают требования к взносам в виде государственных налоговых платежей для финансирования государственной системы страхования. Государственные налоги, которые были введены до сих пор, как правило, делятся на четыре структурные категории: (1) налоги, взимаемые только с работодателя, (2) налоги, взимаемые только с работника, (3) налоги, взимаемые как с работодателя, так и с работника, и (4) налоги, взимаемые с работодателя, с возможностью для работодателя вычитать определенные суммы из заработной платы сотрудников.

Налоги, взимаемые только с работодателя

Округ Колумбия будет финансировать свою систему страхования PFML за счет налога на заработную плату, взимаемого только с работодателя. Похоже, что такая программа действует так же, как Федеральный закон о налоге на безработицу (FUTA). Согласно FUTA, эти налоги взимаются с работодателя без соответствующей доли работника. FUTA и его государственные коллеги (например, Закон о налоге на безработицу штата (SUTA)) совместно финансируют в основном государственные программы по выплате пособий квалифицированным безработным.Хотя сотрудники могут в конечном итоге воспользоваться страховкой по безработице, финансируемой FUTA, для целей федерального подоходного налога, покрытие, финансируемое за счет налога, начисленного на работодателя, не рассматривается как налогооблагаемая компенсация работникам. Следовательно, можно было бы ожидать, что работники не будут облагаться федеральным подоходным налогом с сумм, выплачиваемых работодателями в соответствии с системой PFML округа Колумбия.

Налоги, взимаемые только с сотрудников.

Калифорния, Род-Айленд и Коннектикут будут финансировать свою систему страхования PFML за счет налога на заработную плату, взимаемого только с сотрудников.Поскольку закон Калифорнии был принят в 2002 году – задолго до недавней тенденции, – существует федеральное руководство по налогообложению этих взносов сотрудников. В CCA 200630017 IRS проанализировало порядок налогообложения сумм, удерживаемых из зарплаты сотрудников в соответствии с законодательством Калифорнии. Хотя CCA дает рекомендации относительно того, может ли работник требовать выплаты в качестве вычитаемого государственного налога в соответствии с разделом 164 IRC, а не о том, может ли первоначальный взнос удерживаться до налогообложения, можно сделать вывод, что рассматриваемый взнос был после уплаты налогов, поскольку -налоговый вычет поставил бы вопрос.

Если работник получил что-то ценное в качестве компенсации за услуги, эта стоимость может быть исключена из его или ее дохода или заработной платы только при наличии исключения по закону. В этом случае единственное исключение, которое может применяться, предоставляется в соответствии с разделом 106 IRC, который исключает из дохода, предоставляемого работодателем, страхование от несчастных случаев или страхование здоровья. Примечательно, что взносы работодателя на выплату пособий по инвалидности не включаются из валового дохода застрахованных сотрудников в соответствии с разделом 106 IRC (см. Постановление о доходах 72-191).Однако для страхования PFML покрытие шире, чем страхование инвалидности, потенциально охватывая отдельных лиц и события, которые не входят в сферу действия Раздела 106 IRC. налоги согласуются с пособиями по несчастному случаю или медицинским страхованием, описанными в Разделе 106 IRC, и, таким образом, потенциально делает Раздел 106 IRC полностью неприменимым к платежам, производимым сотрудником. Например, до решения Верховного суда по делу United States v.Windsor (570 U.S. 744 (2013)), федеральный закон не признавал однополые браки. В результате медицинское страхование однополого супруга (который не являлся иждивенцем) не подпадало под действие Раздела 106 IRC, который распространяется только на сотрудника, супругу сотрудника, иждивенцев сотрудника и любого ребенка в возрасте до 27 лет. (Treas. Reg. Раздел 1.106-1). (Не состоящий в браке сожитель, того же пола или другого пола, по-прежнему не входит в сферу действия Раздела 106 IRC). Однако это ограничение не делало страховое покрытие полностью включенным в доход.Напротив, семейное страхование, которое распространялось на домашнего партнера, включалось в доход только в пределах справедливой рыночной стоимости страхового покрытия, предоставляемого домашнему партнеру (PLR 200339001). Перенося эту логику в покрытие PFML, раздел 106 IRC следует логически интерпретировать как исключение из дохода части государственного налога, уплаченного работником для покрытия PFML, который распределяется между отдельными лицами и событиями в рамках раздела 106 IRC. То есть стоимость страхового покрытия для потенциального отпуска, взятого из-за несчастного случая или по причине здоровья сотрудника, супруга или иждивенцев сотрудника, должна исключаться из дохода.

Этот вывод, хотя интеллектуально согласуется с прецедентом, представляет собой практическую сложность, поскольку он потребует оценки и распределения элементов покрытия. Даже основной вопрос о том, как оценить медицинское страхование, настолько сложен, что Казначейство и IRS никогда не публиковали правила, объясняющие, как это сделать для целей продолжения медицинского страхования COBRA. В результате налогоплательщики, стремящиеся исключить некоторую часть взносов в PFML из дохода, столкнутся со сложной задачей без особых указаний.Более того, как обсуждается ниже, участнику может быть выгодно избежать вопроса и оплатить страховое покрытие долларами после уплаты налогов, чтобы можно было исключить определенные льготы PFML из дохода.

Налоги, взимаемые как с работодателя, так и с работника.

Нью-Джерси, Нью-Йорк и Орегон финансируют (или будут финансировать) свои программы PFML за счет налогов, взимаемых как с работодателей, так и с работников. Эта структура аналогична Федеральному закону о страховых взносах (FICA), который устанавливает 15.3% налог, состоящий из равных долей работодателя и работника. Согласно FICA, работодатель должен удерживать 7,65% долю работника из заработной платы работника и перечислять эту долю вместе с собственной долей работодателя в налоге FICA в IRS. В связи с этим обязательством по денежным переводам работодатель, который не взыскивает налог со своих сотрудников, несет ответственность за уплату всей суммы налога (казначейское постановление, раздел 31.3102-1 (c)). Если работодатель соглашается уплатить долю работника налога FICA, а не удерживать ее из заработной платы, причитающейся работнику, дополнительная выплата облагается налогом работнику как дополнительный доход и заработная плата (Постановление о доходах 86-14).Тем не менее, непреднамеренный отказ работодателя удержать налоги не облагается налогом для работника при условии, что работник возмещает работодателю или налог позже вычитается из заработной платы работника после обнаружения ошибки (Постановление о доходах 74-75).

Для налогов PFML, взимаемых отдельно с работодателя и работника, может показаться, что налогообложение, как правило, отслеживает методы, применяемые к FICA, которые учитывают заработную плату, из которой вычитается доля работника, как доход и заработную плату без учета оплаты работодателя своей доли.Однако нюанс заключается в том, что Раздел 106 IRC должен разрешать выплату доли работника с заработной платой до налогообложения в той мере, в какой считается, что Раздел 106 IRC правильно применяется к таким платежам. Как обсуждалось ранее, маловероятно, что Раздел 106 IRC в настоящее время будет прочитан таким образом, чтобы полностью исключить долю работника в таких налогах из дохода.

Налоги, взимаемые с работодателя, с возможностью удержания определенных сумм из заработной платы сотрудников

Массачусетс и Вашингтон недавно приняли законы о PFML, которые облагают работодателя налогом на заработную плату, но также разрешают вычет части налога из заработной платы работника. заработная плата.Эта структура отличается от FICA тем, что налоговое обязательство возлагается только на работодателя; Напротив, FICA отдельно налагает обязательства на работодателя в соответствии с разделом 3111 IRC и на работника в соответствии с разделом 3101 IRC.

Если работодатель решает выплатить полную сумму и, таким образом, ничего не вычитает из компенсации, выплаченной сотруднику, она должна быть рассмотрел вопрос о том, следует ли рассматривать сумму, выплаченную работодателем, как вмененный доход работнику в той степени, в которой работодателю было разрешено вычесть эту сумму из заработной платы работника, но он решил этого не делать.Основной постулат федерального закона о подоходном налоге гласит, что уплата налоговых обязательств другого лица рассматривается как доход физического лица, которое несет ответственность. По этой причине налоги, начисленные против работника и уплачиваемые работодателем в счет оплаты услуг, должны рассматриваться как включаемые в валовой доход работника ( Old Colony Trust Co. v. Commissioner , 279 US 716 (1929) (считая, что Уплата работодателем федерального подоходного налога и подоходного налога штата была равносильна выплате той же суммы непосредственно работнику и, таким образом, должна рассматриваться как валовой доход работника)).

Однако согласно законам штата Массачусетс и Вашингтон о PFML, налоговые обязательства возлагаются только на работодателя с ограниченным разрешением на взыскание некоторой части со своих сотрудников. Если работодатель не стремится взыскать эту часть, эти законы, по-видимому, не налагают никаких налоговых обязательств на пострадавшего сотрудника. В результате более сильный анализ, по-видимому, состоит в том, что работнику не следует вменять доход.

Если, с другой стороны, работодатель вычитает разрешенную часть налога, возникает вопрос, следует ли рассматривать удержанную сумму как заработную плату, выплачиваемую работнику, и, таким образом, включать ее в валовой доход работника.В этом случае анализ снова будет зависеть от того, в какой степени применяется Раздел 106 IRC.

Налоговый режим льгот

Учитывая множество причин, по которым можно получить льготу PFML в соответствии с законами различных штатов, режим льгот по федеральному подоходному налогу также может различаться.

Вначале необходимо рассмотреть применимость исключения из общего социального обеспечения к выплатам. Хотя законодательно не существует исключения, IRS в административном порядке разработало общее исключение благосостояния из валового дохода для определенных выплат физическим лицам государственными органами в рамках законодательно предусмотренных программ социальных пособий для содействия общему благосостоянию населения.

Чтобы подпадать под действие общего исключения из социального обеспечения, выплаты должны (1) производиться из государственного фонда, (2) производиться для содействия общему благосостоянию (т. Е. Обычно основываться на индивидуальных или семейных потребностях, таких как жилье, образование и базовые услуги). расходы на содержание), и (3) не представляют собой компенсацию за услуги. IRS обычно отвергает применимость общей доктрины благосостояния к платежам, которые не проходят проверку нуждаемости (см., Например, Постановление о доходах 76-131, Постановление о доходах 2005-46).Государственные программы, принятые до сих пор, по всей видимости, выплачивают пособия, если отпуск взят по определенной причине, без учета необходимости. Более того, платежи могут рассматриваться как предназначенные для замены компенсации, которая была бы получена за услуги, во многом как отпуск по болезни. В результате маловероятно, что IRS будет рассматривать общее исключение социального обеспечения как применимое к суммам, выплачиваемым из государственных систем PFML.

Если пособие получено за отпуск, взятый из-за серьезного состояния здоровья, пособие будет облагаться налогом так же, как пособие по инвалидности.То есть исключение, предусмотренное в Разделе 104 IRC для сумм, полученных в результате страхования от несчастных случаев или медицинского страхования, будет исключать выгоду из дохода получателя в той мере, в какой она была отнесена на счет взносов сотрудника после уплаты налогов. Если бы пособие финансировалось за счет долларов работодателя (либо в виде уменьшения заработной платы до налогообложения, либо иным образом), Раздел 104 IRC не исключает доход. Независимо от того, финансируется ли он за счет взносов работника или работодателя, Раздел 104 IRC также не будет исключать доход, если причиной отпуска была травма или болезнь кого-либо, кроме работника, из-за ограничения Раздела 104 IRC на «личные травмы или болезнь».«Чтобы еще больше усложнить обработку платежей PFML в соответствии с разделом 104 IRC, налогообложение пособий по нетрудоспособности для соглашений, финансируемых за счет сочетания долларов работодателя и сотрудников, является особенно сложным.

Руководство IRSобычно требует трехлетнего обзора для учета соотношение долларов работодателя и сотрудника для определения надлежащей части, которая исключается из дохода. Из-за этой сложности и того факта, что выплачиваемая сумма страхового взноса, вероятно, будет меньше, чем последующее пособие, пособия по инвалидности часто структурируются таким образом, чтобы выплачивать премия в долларах после уплаты налогов, чтобы льгота не облагалась налогом.

Если пособие получено по другим причинам, анализ IRS в CCA 200630017 является информативным. В этом совете IRS определила, что льготы FML в Калифорнии «имеют характер компенсации по безработице». Раздел 85 IRC прямо включает в доход компенсацию по безработице. Анализируя раздел 85 IRC, чтобы определить, что будет рассматриваться как компенсация по безработице, CCA отмечает законодательную историю раздела 85 IRC, которая предусматривает, что «программы компенсации по безработице предназначены для предоставления денежных пособий на регулярной основе нормально занятым работникам в течение ограниченного периода времени безработицы.«Более того, законодательная мотивация заключалась в налогообложении сумм, которые фактически заменяют налогооблагаемую заработную плату. Соответственно, выплаты, выплачиваемые по программе PFML штата Калифорния, включаются в доход согласно разделу 85 IRC. программы также, вероятно, будут включены в доход получателей.

CCA продолжает рассматривать вопрос о том, вычитаются ли взносы сотрудников в качестве подоходного налога штата в соответствии с разделом 164 (a) (3) IRC.CCA заключает, что взносы сотрудников являются вычитаемым государственным подоходным налогом. Текущие формы содержат инструкции, соответствующие этому заключению. В Инструкциях к Форме 1040 2019 года, Приложение А указано, что обязательные взносы в программы государственных отпусков по семейным обстоятельствам являются вычитаемыми государственными и местными налогами для целей федерального подоходного налога, которые теперь подлежат ежегодному ограничению в размере 10 000 долларов на такие вычеты. В инструкциях для получателя формы 1099-G также указано, что взносы в государственную программу оплачиваемых отпусков по семейным обстоятельствам должны снижать доход от программы либо за счет вычета по статьям, либо за счет уменьшения суммы, включенной в доход предыдущими взносами работника в фонд.Эти инструкции создают различие между служащими, которые перечисляют, и теми, кто не перечисляет. В частности, сотрудники, которые разбивают по статьям, будут вычитать взнос после уплаты налогов в год, в который внесен взнос, с учетом ограничения и независимо от того, получал ли сотрудник пособие из фонда. Напротив, сотрудник, не разбивающий на статьи, уменьшит доход, указанный в форме 1099-G, на все предыдущие взносы в фонд, независимо от налогового года. Неясно, мог ли сотрудник, детализированный вычет которого был потерян из-за ограничения налоговых вычетов штата и местных налогов в предыдущем году, мог использовать невостребованную сумму для компенсации семейного дохода и дохода от отпуска по болезни при получении в более позднем году.

Последствия

Из-за большого разнообразия программ PFML, установленных штатами, не существует универсального подхода к федеральному подоходному налогу в отношении как уплаченных налогов, так и сумм, полученных в качестве льгот по этим правилам. программы.

Крайне важно, чтобы работодатели и служащие в первую очередь должны рассмотреть основной закон штата для PFML, в котором они участвуют, и определить, чье юридическое обязательство выполняется, при рассмотрении режима федерального подоходного налога как для взносов, так и для выплат, выплачиваемых в рамках PFML каждого штата программа.

В то время как аналогии, безусловно, можно провести с порядком учета налогов, уплаченных в систему FICA, и сумм, полученных от системы FICA, взносы для работодателей и работников в рамках этих новых государственных программ PFML создаются в соответствии с другой правовой конструкцией, поэтому нельзя предположить, что та же самая К этим системам применяется федеральный режим дохода, применимый к FICA.

Применение правил раздела 106 IRC для планов несчастных случаев и медицинского страхования к этим новым государственным программам PFML также чревато практическими трудностями, учитывая, что эти государственные программы PFML охватывают события, которые технически выходят за рамки конкретной области действия Раздела 106 IRC.

Указания IRS и Казначейства, безусловно, кажутся необходимыми, чтобы дать работодателям и работникам больше уверенности в том, как следует сообщать об этих взносах и подлежат ли налогообложению какие-либо из полученных льгот.

———————————————

| Контактная информация Для получения дополнительной информации относительно этого предупреждения, пожалуйста, обращайтесь: |

Коронавирусный оплачиваемый отпуск по болезни и семейный отпуск руководство выдано

В соответствии с недавно принятым законом , подходящие малые и средние работодатели могут потребовать два новых возмещаемых налоговых кредита на фонд заработной платы, предназначенных для возмещения им, доллар за долларом, затрат на предоставление своим сотрудникам отпуска в связи с коронавирусом.Облегчение было введено в действие в соответствии с Законом о реагировании на коронавирус в первую очередь для семей, P.L, 116-127, подписанным президентом Дональдом Трампом 18 марта 2020 года.

Закон требует оплачиваемого отпуска по болезни и расширенного семейного отпуска, а также отпуска по болезни для работников, пострадавших от коронавируса, и создает возмещаемые кредиты для правомочных работодателей. Приемлемые работодатели – это предприятия и освобожденные от налогов организации с численностью менее 500 сотрудников, которые обязаны предоставлять оплачиваемый отпуск по болезни и отпуск для семьи и по болезни в соответствии с законом.Правомочные работодатели смогут претендовать на эти кредиты на основании отпуска, который они предоставят в период с 1 апреля 2020 г. по 31 декабря 2020 г.

Эквивалентные кредиты доступны самозанятым лицам при аналогичных обстоятельствах. Частные предприниматели будут требовать скидку в своей налоговой декларации и уменьшат расчетные налоговые платежи.

Малые предприятия с менее чем 50 сотрудниками имеют право на освобождение. Чтобы снизить нагрузку на бизнес во время пандемии, новые требования подлежат 30-дневному неисполнению со стороны Министерства труда (DOL), если работодатели приложат добросовестные усилия для их соблюдения.IRS обозначило контуры этого облегчения в IR-2020-57 и указало даты вступления в силу в Уведомлении 2020-21.

Для немедленного использования льгот по оплачиваемым отпускам и для облегчения движения денежных средств работодателей, IRS сообщает, что правомочные работодатели, которые оплачивают отпуск по болезни или по уходу за ребенком, смогут удерживать сумму налога на заработную плату, равную сумме квалифицируемых по болезни и уходу за ребенком. отпуск по уходу за ребенком, который они оплачивали, а не депонировали в IRS.

Налоги на заработную плату, которые доступны для удержания, включают удержанные федеральные подоходные налоги, долю работника в налогах на социальное обеспечение и медицинскую помощь, а также долю работодателя в налогах на социальное обеспечение и медицинскую помощь для всех сотрудников.

Если вкладов работодателя по налогу на заработную плату недостаточно для покрытия расходов на оплачиваемый отпуск по болезни и уходу за ребенком, работодатели смогут подать запрос об ускоренной выплате в IRS, отправив упрощенную форму заявки, которая не была опубликована как этого письма. IRS заявляет, что рассчитывает обработать эти запросы в течение двух недель или меньше. Подробности этой новой ускоренной процедуры будут объявлены на следующей неделе.

Освобождение от налогов для малых предприятий

Малый бизнес с менее чем 50 сотрудниками будет иметь право на освобождение от требований об отпуске, связанных с закрытием школ или недоступностью ухода за детьми, когда требования могут поставить под угрозу способность бизнеса продолжать работу.IRS заявляет, что освобождение от налогов будет доступно «на основе простых и четких критериев, которые сделают его доступным в обстоятельствах, представляющих угрозу для жизнеспособности бизнеса работодателя как непрерывного предприятия». DOL призван предоставить руководство по чрезвычайным ситуациям для объяснения этого стандарта.

Срок неисполнения

DOL издаст временную политику неисполнения, которая предоставляет работодателям период времени для соблюдения закона. В соответствии с этой политикой DOL не будет возбуждать принудительные меры против любого работодателя за нарушение закона, если работодатель действовал разумно и добросовестно, чтобы соблюдать закон.Вместо этого DOL сосредоточится на оказании помощи работодателям в соблюдении требований в течение 30-дневного периода.

Даты вступления в силу

Налоговые льготы для оплаты квалифицированных отпусков по болезни и отпусков по семейным обстоятельствам будут применяться к заработной плате, выплаченной за период, начинающийся 1 апреля 2020 г. и заканчивающийся 31 декабря 2020 г. Кроме того, дни, приходящиеся на период, начинающийся 1 апреля 2020 г., и заканчивающиеся 31 декабря 2020 г., будут учитываться при начислении эквивалентных сумм квалифицированного отпуска по болезни и эквивалентных сумм квалифицированного отпуска по семейным обстоятельствам для определенных самозанятых лиц.

Примеры

IRS предоставило следующие примеры того, как удержание налогов на заработную плату будет работать:

Если правомочный работодатель заплатил 5000 долларов за отпуск по болезни и в противном случае должен внести 8000 долларов в качестве налога на заработную плату, включая налоги, удерживаемые со всех его сотрудников, работодатель может использовать до 5000 долларов из 8000 долларов налогов, которые он собирался внести для оформления отпуска с установленным требованием. платежи. По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

Если правомочный работодатель заплатил 10 000 долларов по больничному листу и должен был внести 8 000 долларов в виде налогов, работодатель мог бы использовать все 8 000 долларов налогов, чтобы уплатить квалифицированный отпуск и подать запрос на ускоренный кредит на оставшиеся 2 000 долларов.

Для получения дополнительных новостей и отчетов о коронавирусе и о том, как CPA могут справиться с проблемами, связанными со вспышкой, посетите страницу JofA ресурсов по коронавирусу, страницу .

– Салли П.Шрайбер , JD, ( [email protected] ) – старший редактор JofA .

COVID-19 Федеральные налоговые льготы, связанные с заработной платой | ТОО «Маркум»

Три полностью возвращаемых федеральных кредита появились в результате кризиса COVID-19: кредит на оплачиваемый отпуск по болезни в экстренных случаях, кредит на расширенный отпуск по семейным обстоятельствам (расширенный Закон о семейных и медицинских отпусках или FMLA) и кредит на удержание сотрудников. В данной статье представлен сравнительный анализ трех кредитов.

Кредит на оплачиваемый отпуск по болезни

Назначение

Экстренный оплачиваемый отпуск по болезни и расширенный семейный отпуск были введены в действие Законом о борьбе с коронавирусом для семей (FFCRA). FFCRA разрешает некоторым сотрудникам брать оплачиваемый отпуск по болезни продолжительностью до двух недель и до 12 недель по расширенному отпуску по закону FMLA. Работодатели могут получить соответствующий кредит на сумму отпускных, требуемых на федеральном уровне.

Сколько стоит кредит?

Максимальный размер кредита зависит от причины отсутствия сотрудника.Если работник отсутствует по причине своего собственного здоровья, он имеет право на оплачиваемый отпуск по болезни в размере до 511 долларов США в день или максимум 5110 долларов США. Если сотрудник отсутствует для ухода за другим лицом, например, ребенком или родителем, он имеет право на 2/3 своей обычной ставки заработной платы, до 200 долларов в день или максимум 2000 долларов. Работодатель не обязан выплачивать работнику полную сумму его обычной заработной платы. Они обязаны платить работнику только до максимума, на который они имеют право по закону.

Кто имеет право претендовать на кредит?

Частные работодатели со штатом менее 500 сотрудников обязаны оплачивать оплачиваемый отпуск по болезни в экстренных случаях и, следовательно, имеют право на получение кредита.Существует исключение для малого бизнеса для работодателей с менее чем 50 сотрудниками, но это исключение применяется только в определенных ограниченных обстоятельствах. [Исключение для малого бизнеса выходит за рамки данной статьи; обратитесь к своему консультанту Marcum, чтобы обсудить это дополнительно, если возможно.]

На какие расходы распространяется кредит?

Если сотрудник не может работать или удаленно работать по одной из шести причин, связанных с COVID-19, определенных в FFCRA, заработная плата за отпуск по болезни до определенного порога имеет право на получение кредита.

Шесть обстоятельств отпуска по болезни, связанных с COVID-19, как описано в FFCRA:

- На сотрудника распространяется действие федерального, государственного или местного постановления о карантине или изоляции в связи с COVID-19.

- Медицинский работник посоветовал работнику самостоятельно пройти карантин из-за опасений, связанных с COVID-19.

- Сотрудник испытывает симптомы COVID-19 и ищет медицинский диагноз.

- Сотрудник ухаживает за лицом, на которого распространяется приказ, как описано в причинах 1 или 2 выше.

- Сотрудник ухаживает за сыном или дочерью, чья школа или детский сад закрыты по причинам, связанным с COVID-19.

- Сотрудник находится в любом другом по существу аналогичном состоянии, указанном министром здравоохранения и социальных служб после консультации с министром финансов и министром труда.

Кредит равен сумме заработной платы, выплачиваемой до максимума в день (либо 511 долларов в день, либо 200 долларов в день), плюс 1,45% налога на Medicare, плюс оплачиваемая работодателем медицинская страховка (включая медицинское страхование, стоматологию, зрение, рецепт. лекарства и, возможно, взносы в HRA или FSA для здоровья).Страхование здоровья следует уменьшить на размер взносов сотрудников.

Сотрудники, занятые полный рабочий день, имеют право на 80-часовой отпуск по болезни. Сотрудники, занятые неполный рабочий день, имеют право на среднее количество часов, обычно отработанных в течение 2-недельного промежутка времени.

Экстренный оплачиваемый отпуск по болезни дополняет действующую политику работодателя в отношении отпусков по болезни. Работодатель не может требовать от сотрудников сначала использовать другой оплачиваемый отпуск. Сотрудники имеют право на отпуск независимо от продолжительности их трудовой деятельности.(Это контрастирует с расширенным FMLA, которое требует, чтобы сотрудники работали в течение предыдущих 30 дней.) Отпуск по болезни необходимо брать, когда у работодателя есть работа для работника. Если у сотрудника нет работы из-за того, что он получил убежище на месте или оставался дома, он не имеет права на получение кредита.

Каковы даты вступления в силу?

Кредит действует в отношении заработной платы, выплаченной с 1 апреля по 31 декабря 2020 года.

Как получить кредит

Кредит можно запросить в форме 941, ежеквартальной налоговой декларации работодателя.Однако работодатель может запросить предоплату кредита по форме 7200. Работодатель может подавать несколько форм 7200 в квартал.

Взаимодействие с займом ГЧП, налогом на прибыль и прочими кредитами

Заработная плата в связи с отпуском по болезни является налогооблагаемым доходом для работника и облагается федеральными налогами, налогами на социальное обеспечение и медицинское страхование. Тем не менее, заработная плата в связи с отпуском по болезни до дневного лимита не облагается налогом с заработной платы в размере 6,2% от фонда социального обеспечения, взимаемого работодателем. Если работодатель решает выплачивать работнику регулярную заработную плату, которая превышает установленный максимум, любая сумма сверх этого лимита считается обычной заработной платой и подлежит 6.2% налог на заработную плату социального страхования.

Чтобы указать кредит в годовой налоговой декларации, включите полную сумму кредита в валовой доход. Затем расходы на заработную плату, расходы на медицинское страхование и налог на заработную плату в размере 1,45% от Medicare, как обычно. Даже если кредит включен в доход, чистый эффект равен нулю, поскольку соответствующие затраты относятся на расходы.

Заработная плата в отпуске по болезни, на которую получен кредит, не является приемлемой заработной платой, относящейся к прощению ссуды в рамках Программы защиты зарплаты (PPP).

Документация и срок хранения

Работодатель обязан хранить справку о сотруднике, которая включает основную информацию для обоснования причины отпуска. IRS требует, чтобы письменная документация сохранялась.

Кроме того, работодатель должен хранить документацию по квалифицированным расходам плана медицинского страхования и расчетам кредита. После запроса кредита по форме 941 налогоплательщик должен хранить всю документацию не менее четырех лет.

Резервы для самозанятых

Налогоплательщики, которые работают не по найму, также могут воспользоваться льготами на отпуск по болезни. Налоговая выгода будет зачтена против налоговых обязательств по самозанятости, которые обычно выплачиваются ежеквартально через расчетные налоговые платежи. Кредит не указывается в форме 941. Вместо этого индивидуальный предприниматель может потребовать кредит в форме 1040 или уменьшить свои квартальные расчетные налоговые ваучеры для соответствующего кредита. Если самозанятые лица хотят запросить предоплату, они должны заполнить форму 7202, которая специально предназначена для самозанятых лиц.

Кредит на расширенный семейный отпуск

Назначение

Экстренный отпуск по болезни действует только в течение двух недель. Однако расширенный FMLA эффективен до 12 недель. В расширенном FMLA первые две недели не оплачиваются, а следующие 10 недель оплачиваются. Два кредита работают в тандеме, чтобы создать в общей сложности 12 оплачиваемых недель.

FMLA, связанный с COVID-19, называется «расширенным» FMLA, потому что кредит FMLA был введен с 1 января 2018 года в соответствии с §45S. Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) расширил допустимые причины, включив в них уход за ребенком, чья школа или место работы закрыты (или поставщик услуг по уходу за детьми недоступен), связанных с COVID-19.

Сколько стоит кредит?

Максимальный размер кредита составляет 2/3 обычной заработной платы сотрудника, до 200 долларов в день или максимум 10 000 долларов. (Пособие составляет 2 000 долларов по больничному листу плюс 10 000 долларов по расширенному FMLA, всего 12 000 долларов). Работодатель не обязан выплачивать работнику сумму его обычной заработной платы. Они обязаны платить работнику только до максимума, на который они имеют право по закону.

Кто имеет право претендовать на кредит?

Частные работодатели с менее чем 500 сотрудниками обязаны платить расширенный FMLA и, таким образом, имеют право на получение кредита.Существует исключение для малого бизнеса для работодателей с менее чем 50 сотрудниками, но это исключение применяется только в определенных ограниченных обстоятельствах. [Исключение для малого бизнеса выходит за рамки данной статьи; обратитесь к своему консультанту Marcum, чтобы обсудить это дополнительно, если возможно.]

На какие расходы распространяется кредит?

Кредит равен выплачиваемой заработной плате FMLA (максимум 200 долларов в день), плюс 1,45% налога на Medicare, плюс оплачиваемая работодателем медицинская страховка (включая медицинское страхование, стоматологию, зрение, рецептурные лекарства и, возможно, договор о возмещении расходов на здоровье (HRA) или взносы FSA в области здравоохранения).Страхование здоровья следует уменьшить на размер взносов сотрудников.

Расширенный FMLA требует, чтобы сотрудники были наняты работодателем в течение предыдущих 30 дней. Отпуск по закону FMLA должен быть взят, когда у работодателя есть работа для работника. Если у сотрудника нет работы в результате распоряжения о приюте на месте или на дому, любая выплаченная заработная плата не будет учитываться для получения кредита.

Каковы даты вступления в силу?

Кредит действует в отношении заработной платы, выплаченной с 1 апреля по 31 декабря 2020 года.

Как получить кредит

Кредит можно запросить по форме 941, квартальной налоговой декларации работодателя. Однако работодатель может запросить предоплату кредита по форме 7200. Работодатель может подавать несколько форм 7200 в квартал.

Взаимодействие с займом ГЧП, налогом на прибыль и прочими кредитами

Заработная плата расширенного FMLA является налогооблагаемым доходом для работника и подлежит федеральным налогам, налогам на социальное обеспечение и медицинское страхование.Тем не менее, заработная плата не подлежит обложению работодателем 6,2% налогом на заработную плату социального обеспечения. Если работодатель решит выплачивать работнику регулярную заработную плату, которая превышает максимально разрешенный кредит, любая сумма сверх лимита считается обычной заработной платой и будет облагаться налогом на заработную плату социального обеспечения в размере 6,2%.

Чтобы указать кредит в годовой налоговой декларации, включите полную сумму кредита в валовой доход. Затем расходы на заработную плату, расходы на медицинское страхование и налог на заработную плату в размере 1,45% от Medicare, как обычно.Даже если кредит включен в доход, чистый эффект равен нулю, поскольку соответствующие затраты относятся на расходы.

Дополнительная заработная плата, выплачиваемая сверх требуемых федеральных сумм, может иметь право на получение расширенного кредита на отпуск по семейным обстоятельствам в соответствии с §45S.

Заработная плата по расширенному FMLA, на которую получен кредит, не подлежит прощению по ГЧП.

Документация и срок хранения

Работодатель обязан хранить справку о сотруднике, которая включает основную информацию для обоснования причины отпуска.IRS требует, чтобы письменная документация сохранялась.

Кроме того, работодатель должен хранить документацию по квалифицированным расходам плана медицинского страхования и расчетам кредита. После запроса кредита по форме 941 храните всю документацию не менее четырех лет.

Налогоплательщики, которые работают не по найму, также могут воспользоваться расширенным кредитом FMLA. Налоговая выгода будет зачтена против налоговых обязательств по самозанятости, которые обычно выплачиваются ежеквартально через расчетные налоговые платежи.Кредит не указывается в форме 941. Вместо этого индивидуальный предприниматель может потребовать кредит в форме 1040 или уменьшить свои квартальные расчетные налоговые ваучеры для соответствующего кредита. Если самозанятые лица хотят получить предоплату, они должны заполнить форму 7202, которая специально предназначена для самозанятых лиц.

Кредит удержания сотрудников

Назначение

Программа защиты зарплаты (PPP) получила наибольшее внимание в Законе о помощи, чрезвычайной помощи и экономической безопасности (CARES) в связи с коронавирусом, но еще одним важным положением был кредит на удержание сотрудников.Если ваша компания не воспользовалась ссудой ГЧП и по-прежнему была полностью или частично остановлена или значительно снизила валовую выручку (определено ниже), следующий лучший способ действий – воспользоваться кредитом на удержание сотрудников. В некоторых случаях кредит на удержание сотрудников может быть более выгодным, чем получение кредита ГЧП.

В отличие от отпуска по болезни или расширенного FMLA, работодатели не обязаны выплачивать удержанную заработную плату. Этот кредит предоставляется, когда работодатель выборочно продвигается вперед с выплатой своим сотрудникам, несмотря на полное или частичное отключение или значительное снижение валовой выручки.(См. Обсуждение ниже, касающееся различных спецификаций для работодателей с числом сотрудников более или менее 100.)

Сколько стоит кредит?

Кредит составляет 50% от выплачиваемой заработной платы, до 10 000 долларов на сотрудника (максимум кредита 5 000 долларов).

Кто имеет право претендовать на кредит?

Кредит на удержание сотрудников открыт для работодателей любого размера, как в частном, так и в некоммерческом секторе. Работодатель должен соответствовать одному из следующих условий, чтобы иметь право на получение кредита:

- Работодатель приостанавливает деятельность частично или полностью в течение любого квартала 2020 года в связи с постановлением правительства или ограничениями, или

- У работодателя наблюдается значительное снижение валовой выручки.

«Значительное снижение валовой выручки» определяется как валовая выручка, составляющая менее 50% валовой выручки в том же календарном квартале предыдущего года. Есть две важные даты: квартал, в котором наблюдается снижение> 50% (начало квартала), и квартал, следующий за кварталом, в котором работодатель получает 80% валовой выручки по сравнению с календарным кварталом предыдущего года (конечный квартал). Для целей этого кредита используйте валовую выручку, как определено в §448C.

Приказ о приюте или домоседе не считается полным или частичным приостановлением деятельности. Однако, если бизнес закрыт по такой причине, как поставщик не может доставить сырье из-за заказа на укрытие на месте, это может быть причиной частичной приостановки операций.

Существуют специальные положения для предприятий, созданных в 2019 году или приобретенных в 2020 году; однако это обсуждение выходит за рамки данной статьи. Если это обстоятельство относится к вашему бизнесу, обратитесь к своему консультанту Marcum за дополнительной информацией.

На какие расходы распространяется кредит?

Самая сложная часть кредита для удержания сотрудников – это разные спецификации относительно одного магического числа: 100 сотрудников (используйте правила §4980H для применимых крупных работодателей для определения термина «полный рабочий день». Полный рабочий день определяется как сотрудник, средний показатель которого составляет не менее 30 часов в неделю и не менее 130 часов в месяц).

Для работодателей с числом сотрудников более 100

Кредит удержания имеет более строгие ограничения для работодателей с числом сотрудников более 100 по сравнению с работодателями с меньшим числом сотрудников.Основное различие заключается в том, что работодатель может получить налоговую скидку только за время, оплаченное работникам за не отработанные часы. Другими словами, работодатель продолжает выплачивать зарплату своим сотрудникам, несмотря на то, что у них нет работы, как в случае остановки.