Цб процентная ставка 2019: Ключевая ставка Банка России | Банк России

ЦБ повысил ключевую ставку: Госэкономика: Экономика: Lenta.ru

Центробанк поднял ключевую ставку на 0,25 процентного пункта — до 6,75 процента годовых, говорится в сообщении на сайте регулятора. Повышение стало пятым с марта, аналогичные решения принимались на всех последующих заседаниях.

ЦБ по-прежнему считает, что российская экономика «возвращается на траекторию сбалансированного роста», достигнув допандемического уровня. При этом существенным остается вклад в инфляцию со стороны устойчивых факторов, из-за чего «баланс рисков для инфляции смещен в сторону проинфляционных». «Проводимая Банком России денежно-кредитная политика направлена на ограничение этого риска и возвращение инфляции к 4 процентам», говорится в сообщении.

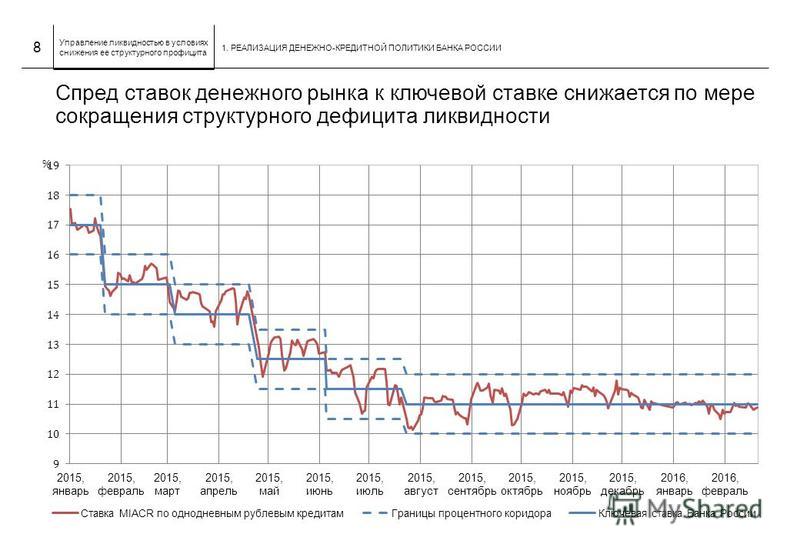

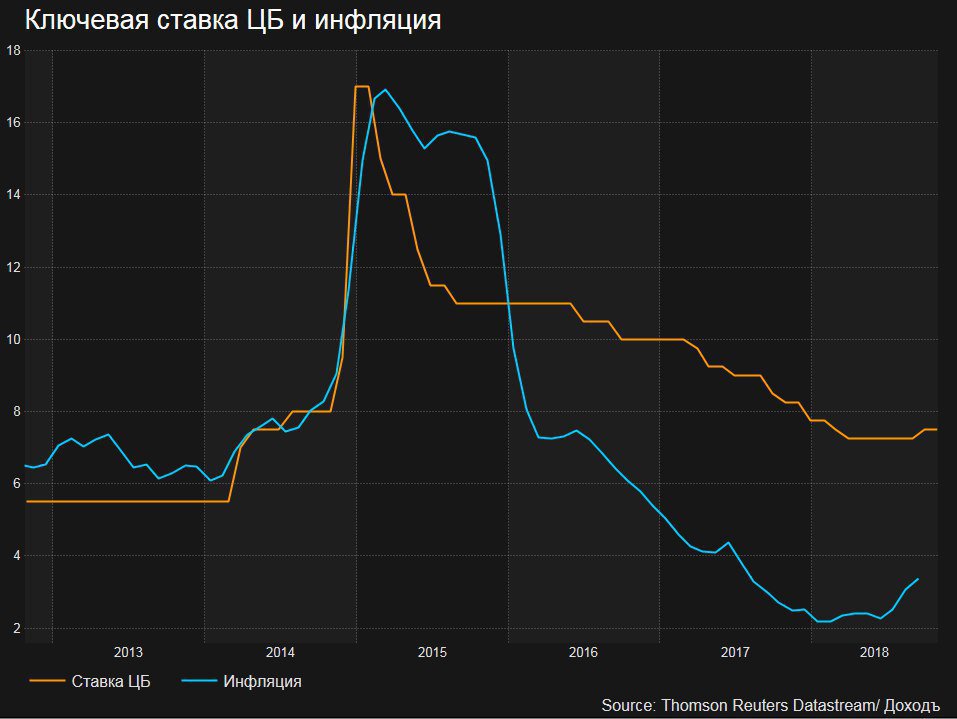

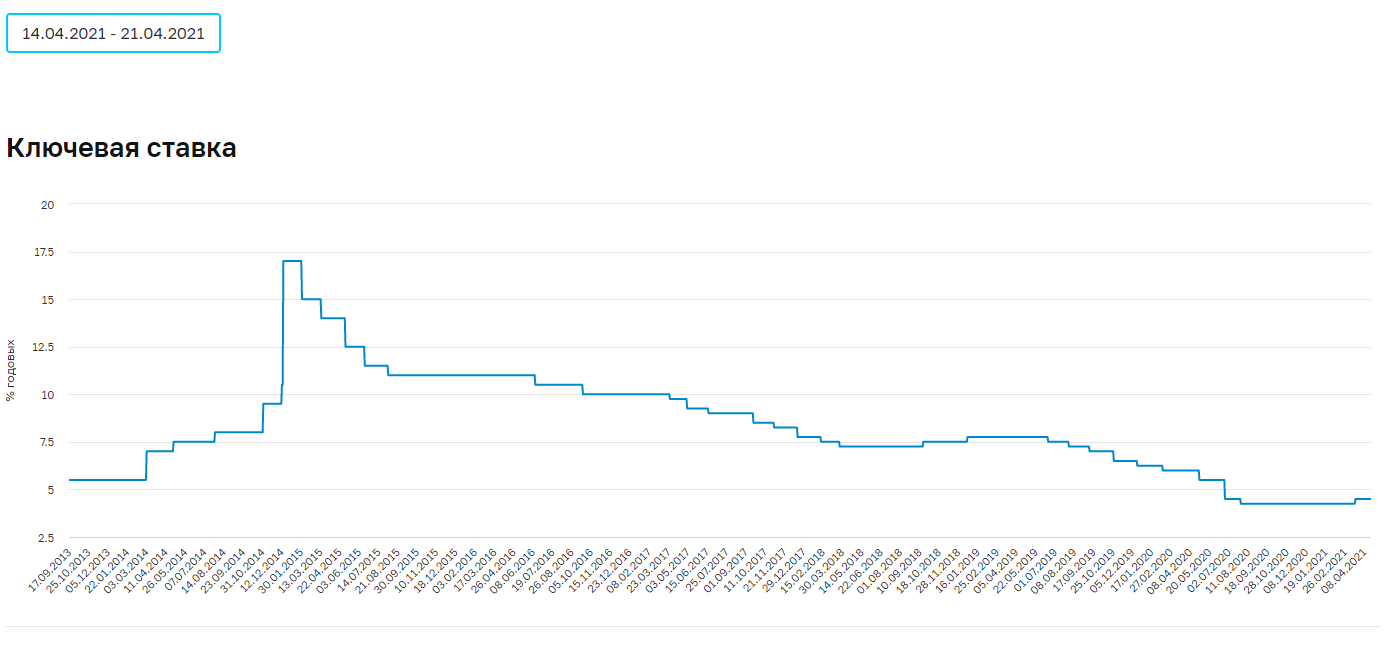

Нынешнее значение стало наивысшим с ноября 2019 года, когда ключевая ставка была снижена до 6,5 процента в рамках плановой политики ЦБ по смягчению денежно-кредитных условий. Впоследствии регулятор продолжил снижение главного ориентира для экономики под воздействием кризиса, вызванного пандемией COVID-19. С июля 2020 года по март 2021-го ключевая ставка находилась на самом низком в российской истории уровне — 4,25 процента годовых.

С июля 2020 года по март 2021-го ключевая ставка находилась на самом низком в российской истории уровне — 4,25 процента годовых.

Однако затем, по мере восстановления экономики от последствий спада, государственные органы начали фиксировать рост темпов инфляции, что потребовало реакции ЦБ, и регулятор начал ужесточать политику, повышая ставку.

На предыдущем заседании 23 июля ЦБ поднял ставку на один процентный пункт, объяснив решение тем, что российская экономика во втором квартале 2021 года достигла допандемийного уровня. Этому способствовало расширение спроса «по сравнению с возможностями наращивания выпуска». На пресс-конференции после заседания совета директоров глава ЦБ Эльвира Набиуллина говорила, что новое повышение ставки «не исключено, но не предопределено».

На предшествующей заседанию совета директоров ЦБ неделе большинство экономистов прогнозировали повышение ключевой ставки. Многие из них сходились во мнении, что диапазон повышения составит 0,25-0,5 процента. Некоторые из них предполагали, что повышение может произойти в два шага до конца года.

Некоторые из них предполагали, что повышение может произойти в два шага до конца года.

Аналитики Евразийского банка развития (ЕАБР) также предсказывали повышение ставки на 0,5 процентного пункта, отмечая, что инфляционное давление на экономику остается повышенным. Инфляция в годовом выражении по состоянию на 30 августа достигла 6,8 процента. Предложение по-прежнему ограничено глобальными задержками поставок и возросшими издержками производителей. В свою очередь, спрос поддерживается повышением потребительских расходов.

Почему Банк России снова откажется от понижения ключевой ставки — Российская газета

Банк России на первом в этом году заседании совета директоров в ближайшую пятницу снова воздержится от снижения ключевой ставки, полагают аналитики. Инфляция – в первую очередь продовольственная – заметно ускорилась, а экономике для поддержки уже не требуется очередное удешевление кредита, как в пандемию. Вполне вероятно, что полуторагодичный цикл снижения ключевой ставки вообще завершен и впереди теперь только ее повышение.

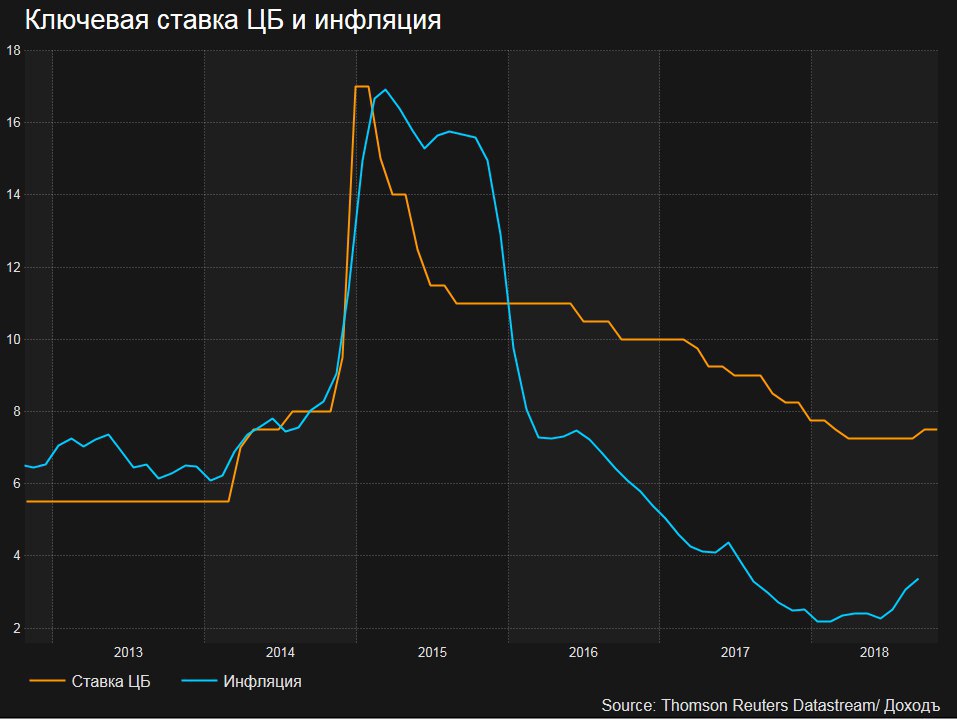

Очередная ожидаемая пауза в цикле снижения ставки станет уже четвертой подряд. В июле Банк России снизил ключевую ставку с 4,5% до нынешних 4,25% годовых, минимума за постсоветскую историю (а с середины 2019 года ставка упала на 3,5 процентных пункта). Летом инфляция была заметно ниже цели ЦБ в 4%, а экономика все еще нуждалась в помощи через удешевление кредита. В сентябре ЦБ решил уже не снижать ставку: восстановление потребительского спроса после окончания самоизоляции начало разгонять инфляцию, а курс рубля стал слабеть.

Осенью эти тенденции углубились.. Ближе к зиме рубль восстановил позиции, но инфляция продолжила расти. На последнем заседании в декабре ЦБ снова не стал менять ключевую ставку.

Во второй половине зимы инфляция продолжала ускоряться из-за роста цен на ряд продовольственных товаров, повышения издержек бизнеса из-за пандемии и растянутого эффекта переноса в цены прошлогоднего ослабления рубля. Об ускорении инфляции предупреждала в середине января и глава Банка России Эльвира Набиуллина. “Если после финансового кризиса, когда проводилась мягкая денежно-кредитная политика не как временная, не как контрциклическая, мы видели, что она не уходит в инфляцию, уходит в стоимость финансовых активов, кредиты почти не росли, росли слабо, конечный спрос тоже рос слабо, денежная масса не очень росла в связи с этим всем. Но после пандемии мы видим признаки того, что инфляция ускоряется”, – подчеркивала она.

“Если после финансового кризиса, когда проводилась мягкая денежно-кредитная политика не как временная, не как контрциклическая, мы видели, что она не уходит в инфляцию, уходит в стоимость финансовых активов, кредиты почти не росли, росли слабо, конечный спрос тоже рос слабо, денежная масса не очень росла в связи с этим всем. Но после пандемии мы видим признаки того, что инфляция ускоряется”, – подчеркивала она.

Из последних данных Росстата следует, что годовая инфляция повысилась в январе почти до 5,2% (при цели ЦБ “вблизи 4%”). По мнению главного аналитика Совкомбанка Михаила Васильева, это значение станет пиком, после чего рост потребительских цен начнет замедляться и достигнет цели Банка России к концу года.

Кроме того, Росстат сообщил, что российская экономика в 2020 году сократилась на 3,1%. Снижение оказалось значительно меньшим, что ожидали в ЦБ (4-5%). На фоне улучшения эпидемической ситуации индексы деловой активности от IHS Markit за январь указали на возобновление роста как в промышленности, так и в секторе услуг. Столь позитивная статистика уменьшает необходимость дальнейшего снижения ключевой ставки для поддержки экономики, отмечает Васильев.

Столь позитивная статистика уменьшает необходимость дальнейшего снижения ключевой ставки для поддержки экономики, отмечает Васильев.

5,2 процента составила годовая инфляция в январе. Это пока заметно выше цели Банка России, сформулированной как “вблизи 4%”

Есть еще и фактор неопределенности – это отношения России и США. Новый американский президент Джо Байден заявил, что исключает “перезагрузку” в отношениях с Россией. “В базовом сценарии мы не ожидаем введения новых жестких антироссийских санкций (на госдолг или банки) от новой администрации Байдена. Однако повышенная неопределенность негативно сказывается на отношении инвесторов к рублевым активам. При этом Банк России должен быть готов быстро отреагировать на случай ухудшения отношений с США, и относительно высокая рублевая процентная ставка помогает снизить риски оттока капитала”, – отмечает аналитик.

Скорее всего, в пятницу в решении по ставке ЦБ упомянет меры правительства – во-первых, по сдерживанию продовольственных цен (в декабре Набиуллина не выразила поддержки идеи расширения практики регулирования цен), во-вторых, по поддержке ипотечного кредитования, считают экономисты по России и СНГ “Ренессанс Капитала” Софья Донец и Андрей Мелащенко. “Мы по-прежнему ожидаем, что цикл нормализации денежно-кредитной политики начнется уже с середины 2021 года и к концу года ключевая ставка может достичь нейтрального уровня, который мы оцениваем для России в 5-5,5%”, – прогнозируют они.

“Мы по-прежнему ожидаем, что цикл нормализации денежно-кредитной политики начнется уже с середины 2021 года и к концу года ключевая ставка может достичь нейтрального уровня, который мы оцениваем для России в 5-5,5%”, – прогнозируют они.

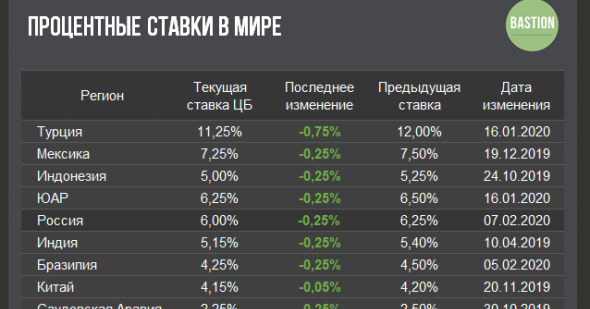

В России, как и во многих развивающихся странах, цикл монетарного смягчения подошел к концу и уже видны признаки разворота в сторону нормализации денежно-кредитной политики, говорит Васильев. “Так, Центробанк Турции в декабре повысил ставку для борьбы с высокой инфляцией. Рынок ожидает, что в Бразилии Центробанк начнет повышать ставку уже в марте. В ЮАР ставка Центробанка достигла дна, и следующим шагом регулятора станет повышение ставки в 2021-2022 годах”, – перечисляет он.

В базовом сценарии (вероятность – 50%) Васильев ожидает, что Банк России будет удерживать ключевую ставку 4,25% весь 2021 год. Постепенное возвращение ставки в нейтральный диапазон 5-6% начнется в 2022 году на фоне уверенного восстановления экономики и инфляции, рассчитывает аналитик. По его мнению, возвращать ключевую ставку в диапазон 5-6% уже в этом году Банк России начнет, только если инфляция продолжит быстро расти или начнется новый виток ослабления рубля.

По его мнению, возвращать ключевую ставку в диапазон 5-6% уже в этом году Банк России начнет, только если инфляция продолжит быстро расти или начнется новый виток ослабления рубля.

Наконец, в дезинфляционном сценарии (но его вероятность – всего 20%) Банк России может еще один раз снизить во втором полугодии ключевую ставку на 0,25 процентного пункта – до 4%. Однако это будет возможно в случае резкого замедления инфляции ниже целевых 4% из-за подавленного спроса, а также спокойного внешнего фона и укрепления рубля, говорит Васильев.

Цитата

Эльвира Набиуллина, глава Банка России:

“Низкая и контролируемая инфляция – почему за нее так бились? Ее бенефициарами являются широкие слои населения. Как только начинает у нас инфляция расти, мы понимаем, насколько это важно для благосостояния людей”.

ЦБ впервые с марта 2018 года снизил ключевую ставку. Как снизятся ставки по кредитам и вкладам?

Совет директоров Центробанка 14 июня принял решение понизить ставку на 25 базисных пунктов, до 7,50% годовых, говорится на сайте регулятора.

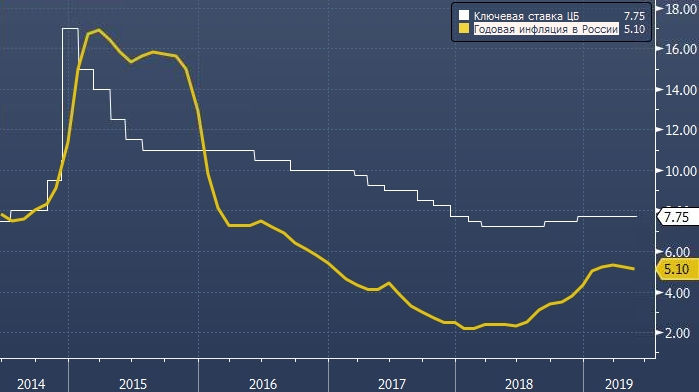

Банк России отмечает, что замедление годовой инфляции продолжается, и по сравнению с мартом краткосрочные проинфляционные риски снизились. Учитывая это, ЦБ снизил прогноз по инфляции по итогам 2019 года с 4,7–5,2 до 4,2–4,7%. В дальнейшем инфляция будет находиться вблизи целевого значения — 4%, прогнозирует ЦБ.

Регулятор допускает, что в случае, если ситуация будет развиваться в соответствии с базовым прогнозом, возможно дальнейшее снижение ставки на одном из ближайших заседаний ЦБ. На решение Банка России будет влиять динамика инфляции относительно таргета, развитие экономики, а также «риски со стороны внутренних и внешних условий и реакции на них финансовых рынков».

Реклама на Forbes

ЦБ снизил ставку впервые с марта 2018 года. Тогда на совете директоров было принято решение снизить ставку на 25 базисных пунктов, до 7,25% годовых. Затем из-за роста цен на бензин, ослабления курса рубля и оттока нерезидентов с российского рынка госдолга ЦБ стал придерживаться более жесткой политики: регулятор повысил ставку дважды – в сентябре и декабре, доведя ее до уровня в 7,75%.

Решение о снижении ставки было ожидаемым. Из опрошенных агентством Reuters аналитиков 29 предсказали смягчение риторики ЦБ и снижение ставки и только три эксперта высказались за сохранение ставки на прежнем уровне. 32 из 34 аналитиков и экономистов, опрошенных агентством Bloomberg, также прогнозировали снижение ставки.

В пользу снижения говорили многие факты. В апреле инфляционные ожидания россиян снизились с 9,4% до 9,3%, а инфляция замедлилась до 5,1%, с 5,3% в марте (к 10 июня составила 5,0%). Ослабилось и внешнее давление. Расследование прокурора Мюллера в отношении вмешательства России в президентские выборы закончилось ничем и санкционная риторика, по крайней мере временно, ушла из повестки, рассказывает главный управляющий портфелем УК «Атон-менеджмент» Константин Святный.

Четкие сигналы к снижению давали и в ЦБ. ««Мы считаем возможным вернуться к понижению ставки во 2–3 квартале», — заявила глава Банка России Эльвира Набиуллина, выступая 6 июня с годовым отчетом в Госдуме.

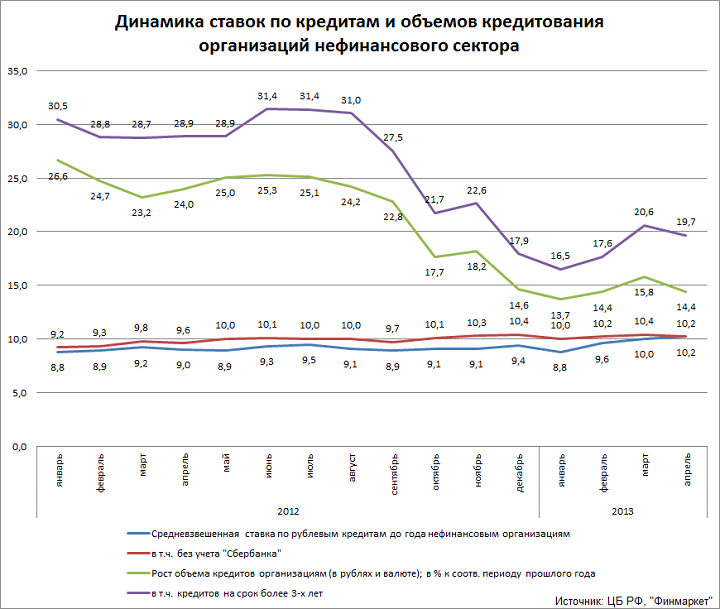

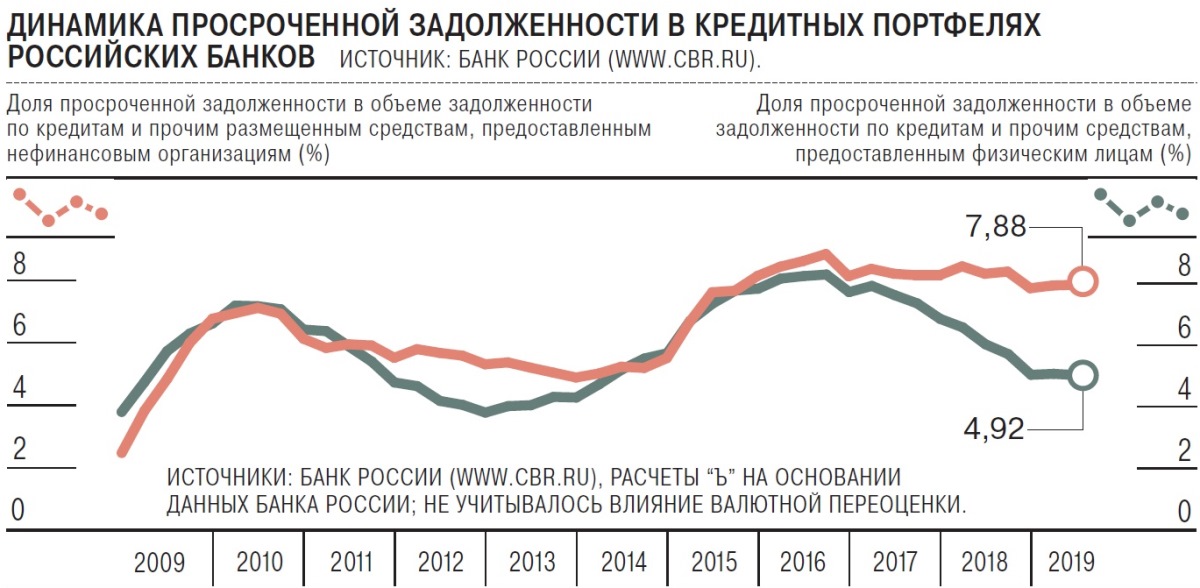

Аналитики не ждут сильной реакции рынков на это решение, так как снижение ставки было ожидаемо. По мнению Константина Святного, решение ЦБ может привести лишь к фиксации прибыли участниками рынка ОФЗ. Если говорить о рынке акций, то решение ЦБ может негативно повлиять на компании из финансового сектора, так как снижение ключевой ставки приводит к уменьшению чистой процентной маржи банков, говорит главный инвестиционный стратег ITI Capital Искандер Луцко. «Кроме того, переход к стимулирующей кредитно-денежной политике обычно связан со слабым ростом экономики, при котором спрос на кредиты уменьшается, а риски неплатежеспособности заемщиков растут», — пояснил он.

Рублю решение регулятора может оказать умеренную поддержку, считает главный аналитик «БКС Премьер» Антон Покатович. По его оценке, курс рубля до конца недели будет находиться в диапазоне 64,3-65,6 рубля за доллар.

Кредиты и депозитыЧто касается ставок по потребительским и ипотечным кредитам и депозитам, то традиционно они копируют динамику ставки ЦБ. Однако, отмечает Святный, для устойчивого снижения рынку нужно убедиться, что ЦБ настроен на серьезное и длительное смягчение ДКП.

Однако, отмечает Святный, для устойчивого снижения рынку нужно убедиться, что ЦБ настроен на серьезное и длительное смягчение ДКП.

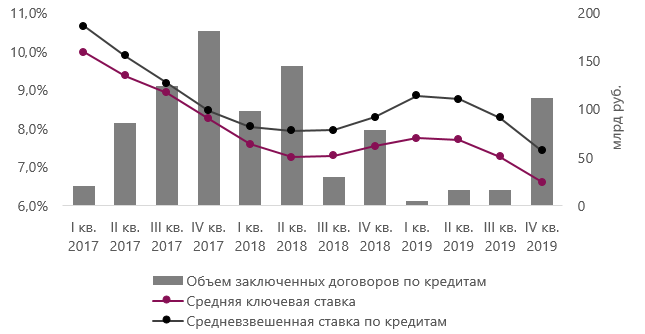

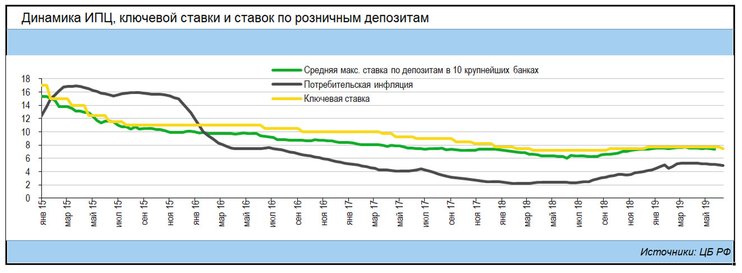

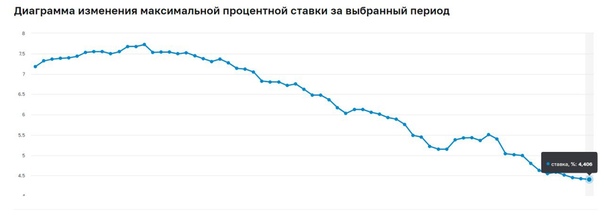

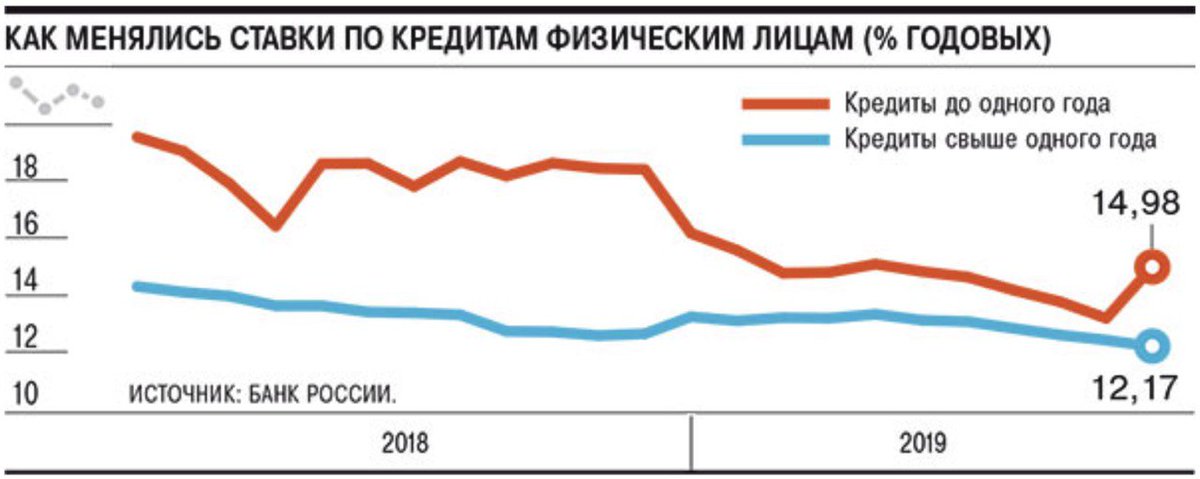

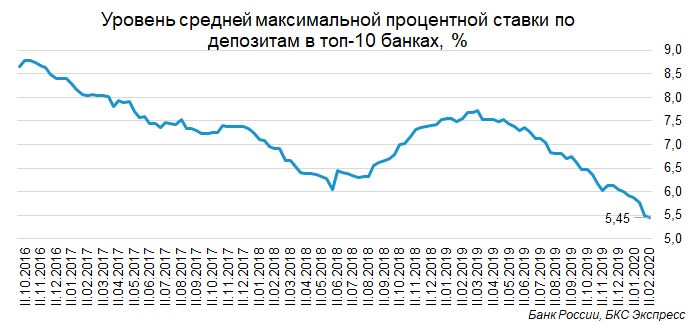

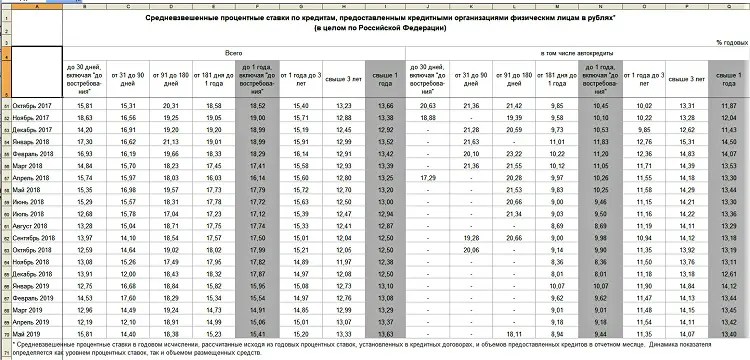

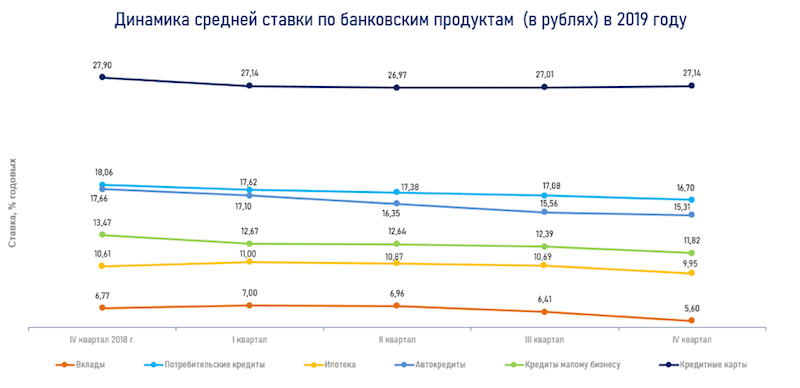

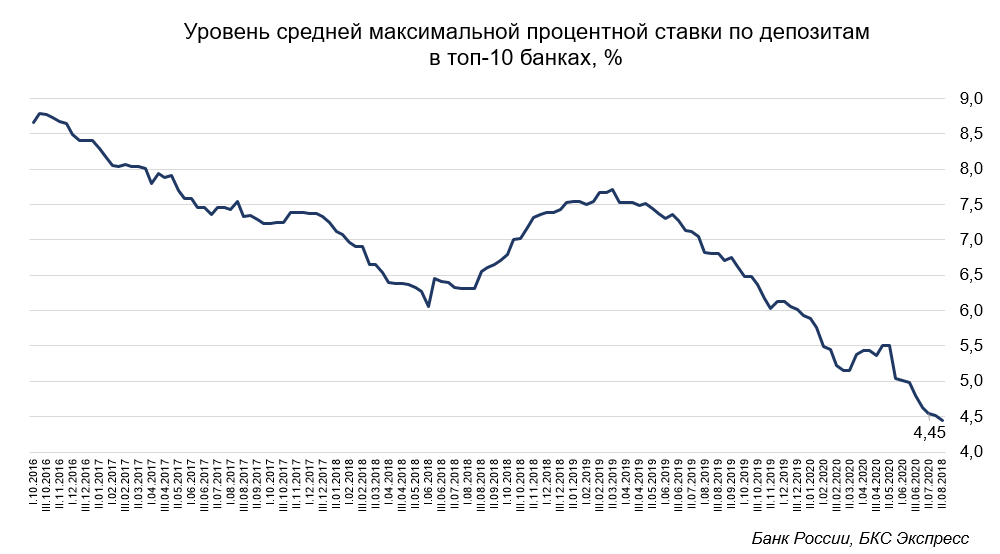

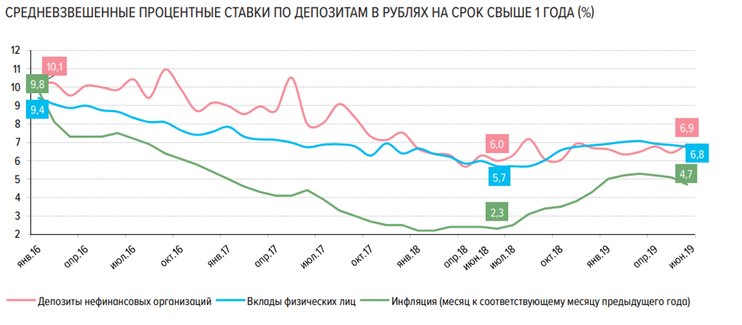

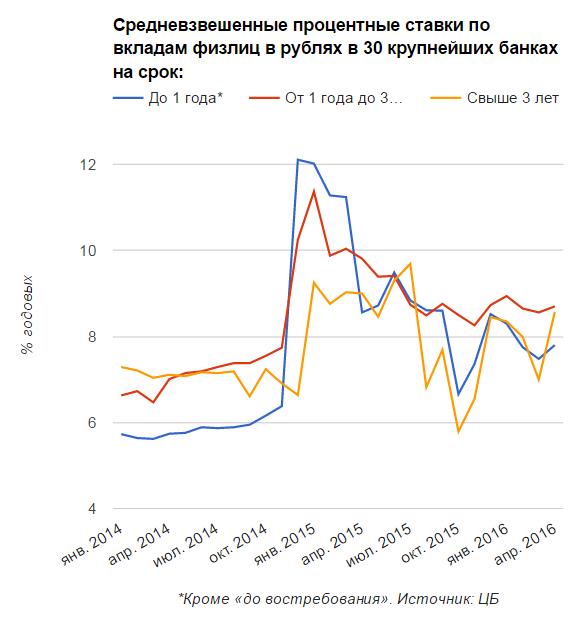

По данным ЦБ, максимальные процентные ставки по депозитам в мае опустились до 7,37% годовых. Средневзвешенная ставка по потребительским кредитам физлицам на год в 30 крупнейших банках с декабря прошлого года по апрель 2019 года уже снизилась с 19,52% до 15,15% годовых.

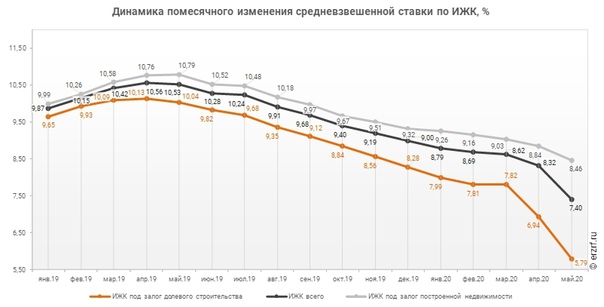

Опрошенные Forbes аналитики ожидают снижения ставок по ипотеке там, где этого еще не произошло. Однако резких изменений не прогнозируют. «Поскольку участники рынка уже закладывали в свою стратегию снижение ипотечных ставок, мы не ожидаем, что решение ЦБ станет мощным стимулом для снижения процентов по ипотеке», — говорит Луцко.

Некоторые банки уже подготовились к снижению. Так, глава Сбербанка Герман Греф на годовом собрании акционеров объявил о снижении ставок по ипотеке на 0,3-0,6 процентных пункта. О скором снижении ставок по ипотечным кредитам заявлял и глава ВТБ Андрей Костин.

Со ставками по потребительским кредитам все чуть-чуть сложнее, так как ЦБ невыгодно, чтобы ставки по ним снижались и росла долговая нагрузка населения, объясняет генеральный директор ИК «Фридом Финанс» Тимур Турлов. Регулятор, опасаясь создания кредитного пузыря, сейчас давит на банки, чтобы замедлить темпы роста потребительского кредитования. «Это в свою очередь негативно сказывается на нормах резервирования и, следовательно, на стоимости для конечного заёмщика по кредитам и не позволяет банкам уменьшать стоимость кредитов», — поясняет Турлов.

По прогнозу Антона Покатовича, летом максимальные ставки по вкладам могут сохраняться на уровне 7-7,25%, ипотечные ставки до конца лета могут снизиться до 9,6-9,8%, а средняя ставка по ипотеке в период за июль-декабрь 2019 года может составить 9,5-9,7%.

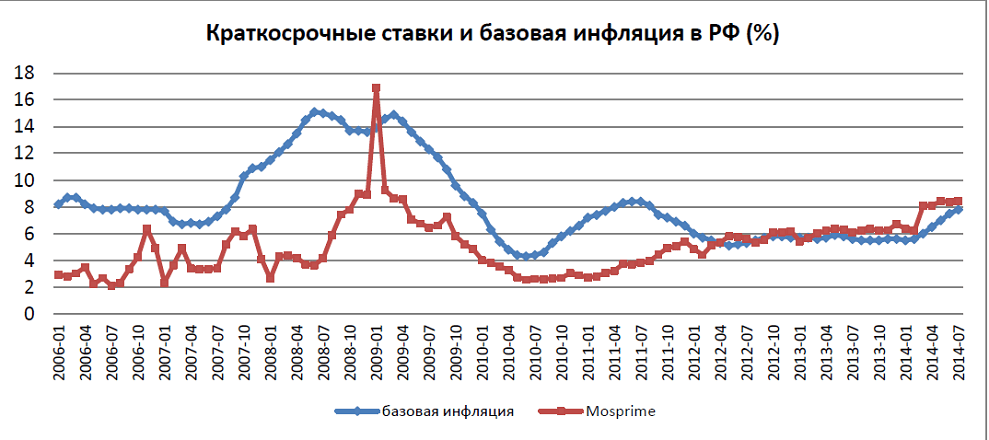

Что дальшеЕсли до конца года против России не введут новые санкции, Банк России может снизить ставку также в сентябре и декабря, по шагу в 25 базисных пунктов, считает Искандер Луцко. По его словам, разница между ставкой MOSPRIME на три месяца и форвардами в рублях сейчас указывает именно на снижение ключевой ставки на 50 базисных пунктов уже до заседания 6 сентября.

По его словам, разница между ставкой MOSPRIME на три месяца и форвардами в рублях сейчас указывает именно на снижение ключевой ставки на 50 базисных пунктов уже до заседания 6 сентября.

Снизить рублевую ставку более чем на 0,5% за пару итераций будет сложно, сомневается ведущий аналитик «Иволга Капитал» Иван Марков. По его мнению, инфляция – на которую в первую очередь ориентируется ЦБ — хоть и замедляется, но стабилизировалась выше 5% и, возможно, еще не достигла своего пика.

Кроме того, по мнению Маркова, уже в июле может обостриться ситуация на рынках. А в прошлом году Банк России упреждающе повысил ключевую ставку в том числе на фоне глобальной фондовой напряженности. «Вряд ли поведение изменится этим летом. Накопление золота в международных резервах – тому важное подтверждение», — заключает Марков.

Реклама на Forbes

Новости банка – Российский Центробанк сохранил ключевую ставку. Как это скажется на рубле, новости 2019 года

ЦБ сохранил ставку на уровне 7,75% годовых. Эксперты рассказали, как это решение повлияет на валютный рынок. По просьбе РБК Quote аналитики оценили, как изменится курс рубля к доллару, евро и франку в ближайшее время

Эксперты рассказали, как это решение повлияет на валютный рынок. По просьбе РБК Quote аналитики оценили, как изменится курс рубля к доллару, евро и франку в ближайшее время

Купить

Центробанк России оставил ключевую ставку на уровне 7,75% годовых. Такое решение было принято в пятницу, 22 марта, на заседании совета директоров. Центробанк также снизил прогноз годовой инфляции с 5-5,5% до 4,7-5,2%. К первой половине 2020 года инфляция должна снизиться до 4%, уверены в Центробанке.

Почему это важно

Ключевая процентная ставка – это минимальная процентная ставка, по которой Центральный банк России предоставляет кредиты коммерческим банкам. В прошлом году ЦБ дважды повышал ключевую ставку в сентябре и декабре 2018 года.

Ведомство объяснило те повышения для возврата годовой инфляции к цели в 2020 году. Основной целью денежно-кредитной политики Банка России является снижение потребительской инфляции до уровня 4% и поддержание ее вблизи этого уровня в дальнейшем.

На предыдущем заседании 8 февраля 2019 года совет директоров Банка России также сохранил ключевую ставку на уровне 7,75% годовых. В тот момент годовая инфляция соответствовала нижней границе ожиданий ЦБ.

В феврале годовая инфляция в России повысилась до 5,22% после 4,99% в январе. Это было связано с низкими темпами роста цен в начале прошлого года, а также с влиянием роста НДС с 18% до 20% с начала текущего года.

Причиной относительно мягкой риторики регулятора выступили более низкие значения фактической инфляции, чем ее прогнозные показатели. Еще один фактор – отсутствие внешних шоков, заявил директор департамента операций на финансовых рынках банка “Русский Стандарт” Максим Тимошенко.

Когда Банк России может изменить ставку

Следующее заседание ЦБ пройдет 26 апреля 2019 года. По мнению аналитиков, опрошенных РБК Quote, на следующем заседании регулятор вновь не будет менять ставку.

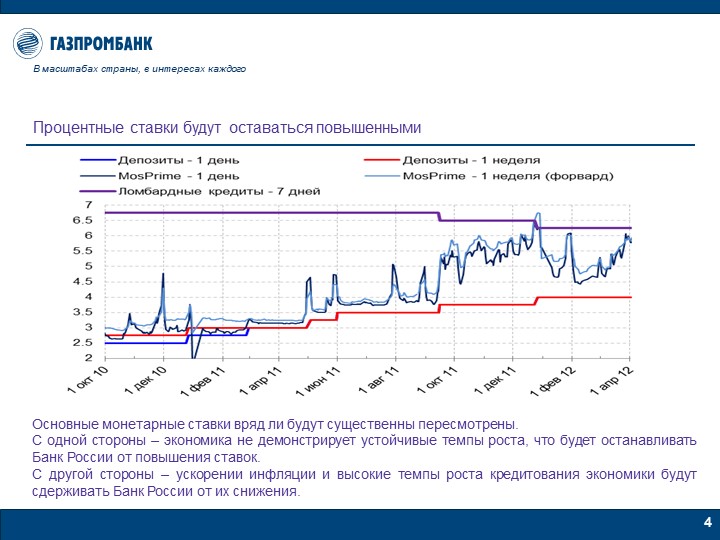

В течение двух следующих кварталов ключевая процентная ставка останется на неизменном уровне 7,75%, считают в “Нордеа”. С прошлого заседания внешние условия стали более комфортными благодаря продолжению торговых переговоров между США и Китаем, гораздо более мягкой риторике американского Федрезерва и отсутствию ужесточения санкций против России.

С прошлого заседания внешние условия стали более комфортными благодаря продолжению торговых переговоров между США и Китаем, гораздо более мягкой риторике американского Федрезерва и отсутствию ужесточения санкций против России.

“Недавнее размещение российским Минфином трех выпусков ОФЗ на общую сумму ₽73,4 млрд при совокупном спросе более ₽100 млрд стало свидетельством роста глобального интереса к рисковым активам, включая рублевые бумаги. Все это помогает курсу российской валюты. В первом полугодии 2019 мы вряд ли увидим снижение ключевой ставки”, – рассказал Максим Тимошенко.

“ФРС менять ставку в 2019 году не планирует. Нефть торгуется на высоких уровнях. Риски оттока капитала с развивающихся рынков снизились, а инфляционные ожидания внутри России начали постепенно снижаться. Все это может сделать реальным сценарий возобновления понижений ключевой ставки на сентябрьском заседании”, – заявил главный экономист ING по России и СНГ Дмитрий Полевой.

Эксперты “Нордеа” считают, что неустойчивый оптимизм на глобальных площадках вряд ли позволит консервативному Центробанку перейти к снижению ключевой ставки ранее четвертого квартала 2019 года. Российский регулятор, вероятно, будет ждать устойчивого сокращения инфляционных ожиданий перед снижением ставки, предсказали аналитики.

Как решение ЦБ отразится на рубле

Сигналы от ЦБ о снижении ставок к концу года могут помочь рублу, полагает главный экономист по России “Нордеа” Татьяна Евдокимова. Смягчение риторики ЦБ способно сформировать дополнительный спрос на гособлигации (ОФЗ). В 2017 году смягчение политики регулятора стимулировало использование российской валюты в стратегиях получения прибыли на валютном рынке за счет разной величины процентных ставок (так называемый carry trade).

По прогнозам “Нордеа”, через три месяца рубль может укрепиться к американской валюте до ₽63,5. Новым ориентиром для рубля в паре с долларом к концу года может быть отметка ₽62,5.

По мнению эксперта “БКС Брокер” Альберта Короева, серьезной негативной реакции от рубля по итогам заседания ждать не стоит, учитывая ту консервативную позицию, которой придерживается Банк России. Курс пары доллар/рубль может опуститься к ₽63, считают в “БКС Брокер”.

В банке “Русский Стандарт” дали аналогичный прогноз. “Регулятор продолжит следить за инфляцией и развитием санкционной истории. Сохранение на последнем заседании ставки ФРС на текущих уровнях 2,25-2,5% добавило оптимизма участникам рынка и усилило приток средств инвесторов в активы стран с развивающейся экономикой, включая Россию. Благодаря этой новости, дорогой новости, а также налоговому периоду, пик которого приходится на 25 марта, российская валюта может продолжить укрепление”, – рассказал Максим Тимошенко. Эксперт ожидает, что следующую неделю пара доллар/рубль проведет в коридоре ₽63,2-64,8, пара евро/рубль – ₽72-73,5, а пара франк/рубль – в диапазоне ₽63,2-64,8.

Директор информационно-аналитического центра “Альпари” Александр Разуваев полагает, что решение ЦБ оставить ставку на прежнем уровне уже учтено в ценах российских акций и котировках рублевых пар.

«Ставки банков по депозитам меняются с опережением решений ЦБ, чего не скажешь о кредитах»

Как ключевая ставка ЦБ влияет на привлекательность банковских продуктов

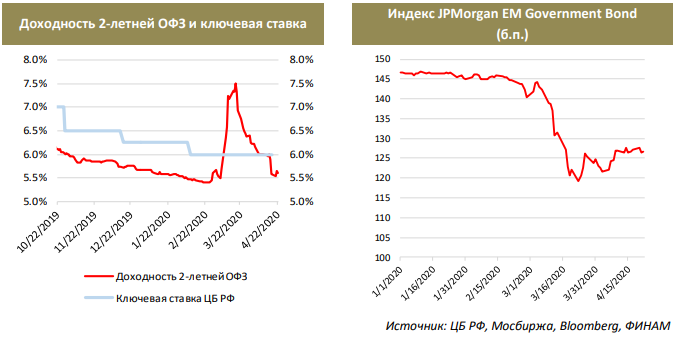

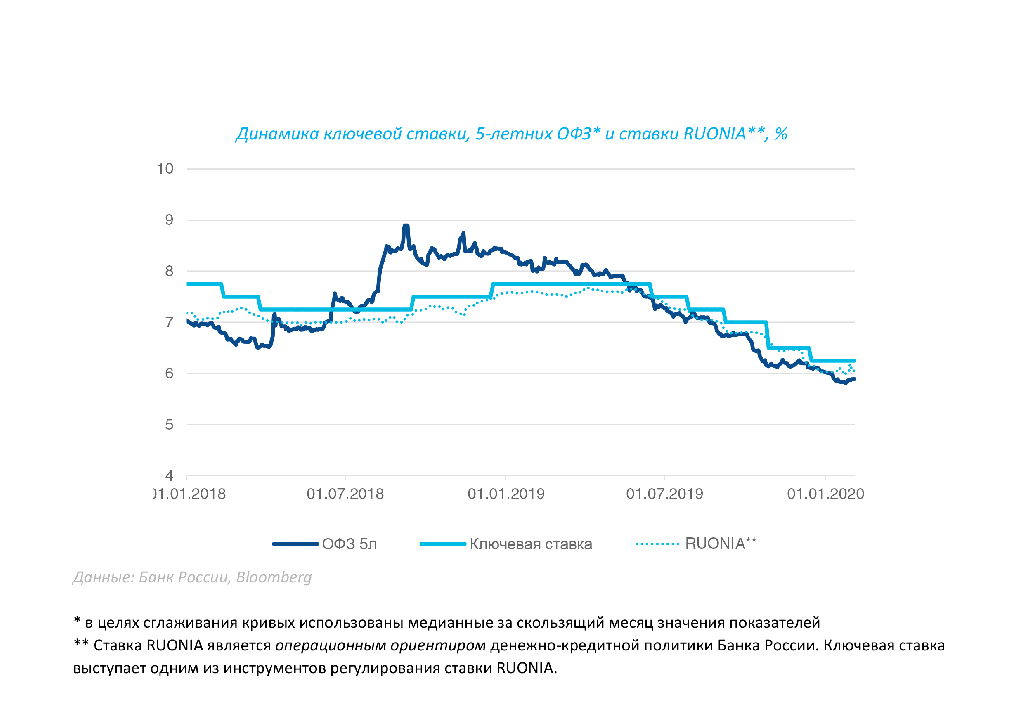

В июле Центробанк довел ключевую ставку до 4,25% годовых — это исторический минимум. Почти всегда подобные решения приводят к пропорциональному изменению основных банковских показателей — ставок по депозитам, вкладам и кредитам. Но эксперты констатируют, что на самом деле эти показатели не настолько очевидно связаны, и банки используют изменения как повод для снижения процентов по депозитам (особенно юридических лиц) и вкладам физлиц.Ключевая ставка снова снизиласьЦентробанк продолжает с завидной регулярностью понижать ключевую ставку. За последний год она снизилась почти в два раза. В июне 2019 года ее устанавливали на уровне 7,75%, к октябрю она снизилась до 7%, в ноябре — до 6,5%, в январе 2020 — до 6,25%, к марту — до 6%. В мае ее снизили до 5,5%, в июне — до 4,5%, и вот 24 июля стало известно о новом историческом минимуме — ключевая ставка была снижена до 4,25%.

В мае ее снизили до 5,5%, в июне — до 4,5%, и вот 24 июля стало известно о новом историческом минимуме — ключевая ставка была снижена до 4,25%.

Значение ключевой ставки напрямую влияет на экономическую жизнь в стране. В частности, если сопоставить ее и ставки по банковским депозитам, вкладам и некоторым видам кредитов, то можно подумать, что они взаимосвязаны: вслед за снижением ключевой ставки ЦБ банки почти моментально снижают ставки по депозитам. При этом такой же процесс со ставками по кредитам происходит заметно медленнее, и вообще, хоть как-то ощутимым он становится только по ипотеке.

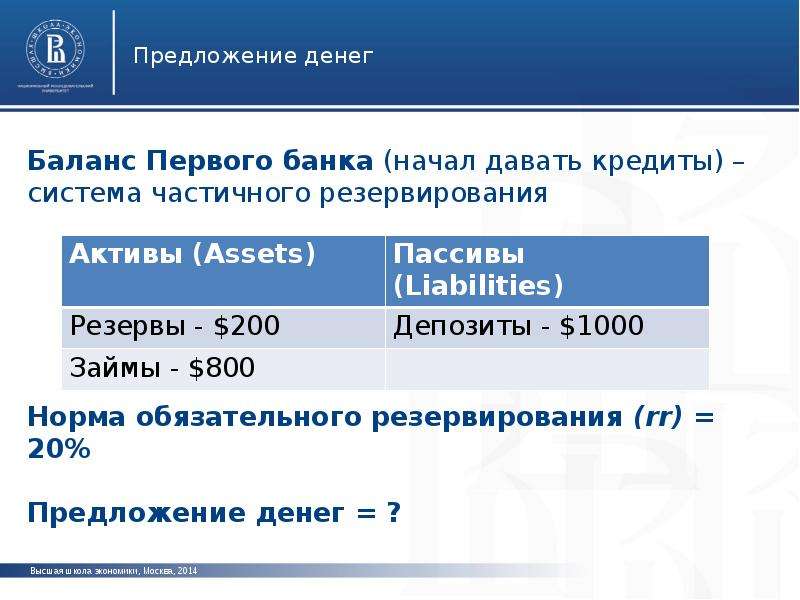

Экономист и блогер Альберт Бикбов объясняет, как это работает: банки берут деньги у Центробанка по оптовой цене, а для своих нужд используют розничные, с наценкой.

— Соответственно, ключевая ставка напрямую влияет на величину тех процентов, под которые банки выдают кредиты и привлекают депозиты. Кроме того, изменение ключевой ставки влияет на кредитную и экономическую активность, — говорит он.

А вот главный экономист ПФ «Капитал» Евгений Надоршин считает, что это не совсем так:

«Основной ресурс банков — это деньги из депозитов. Ставки банков по депозитам в последние годы меняются скорее с опережением, причем изменения часто происходят синхронно с решениями Центробанка по ключевой ставке, чего, кстати, не скажешь о кредитах. Отчасти это объясняется тем, что кредитные организации используют снижение ключевой ставки как повод для снижения своих ставок. Конкуренция в банковской сфере на фоне консолидации стала пониже, значимость госорганизаций — повыше. Ставки по депозитам и кредитам сейчас в меньшей степени объясняются балансом спроса и предложения рынка и в большей степени — теми сигналами, которые власти посылают банкам.

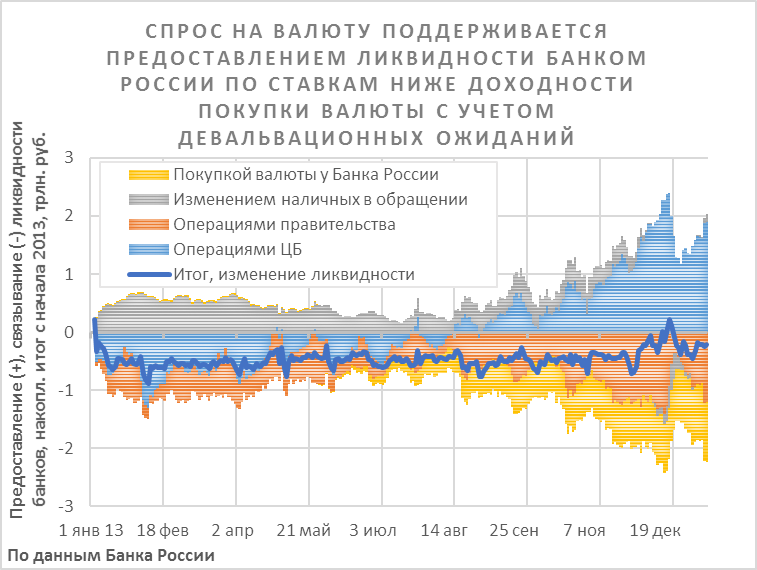

Ключевая ставка — это та ставка, которая определяет операции ЦБ с банками на небольшие сроки. ЦБ предоставляет банкам по ставкам, привязанным к ключевой в основном, деньги на срок до недели. На сопоставимые же сроки — в основном от одного дня до недели — он у них берет депозиты. Сейчас один из каналов влияния ключевой ставки на ставки в рамках остального рынка происходит через депозиты банков в ЦБ: у банков избыточная ликвидность, у них нет потребности занимать у Центрального банка, а вот потребность размещать — есть. Но, как вы понимаете, между депозитом человека на год и депозитом банка в ЦБ на один день или неделю есть большая разница. Так что никакой жесткой привязки между ключевой ставкой и ставкой по депозитам в банках нет и не может быть».

Сейчас один из каналов влияния ключевой ставки на ставки в рамках остального рынка происходит через депозиты банков в ЦБ: у банков избыточная ликвидность, у них нет потребности занимать у Центрального банка, а вот потребность размещать — есть. Но, как вы понимаете, между депозитом человека на год и депозитом банка в ЦБ на один день или неделю есть большая разница. Так что никакой жесткой привязки между ключевой ставкой и ставкой по депозитам в банках нет и не может быть».

Как показывает исследование аналитической службы «Реального времени», банки все реже пытаются поспевать за решениями ЦБ, поэтому даже касательно ставок по вкладам ситуация в последнее время доходит до очень непривычной. В отдельные моменты предлагаемая банками ставка по вкладам может оказаться выше ключевой ставки Центробанка — правда, лишь в отдельных случаях.

Раньше — например, два года назад — максимальные процентные ставки по банковским вкладам были на 0,3—1% меньше, чем ставка Центробанка. Год назад — в марте — апреле 2019 года — разница снижалась уже до 0,08—0,3%. С началом резких снижений ставки ЦБ максимальный банковский процент по вкладам как минимум дважды оказывался даже выше, чем ставка регулятора. К примеру, в мае 2020-го максимум, который можно было получить по вкладу, составлял 5,51% годовых при ключевой ставке в 5,5%, а в июне — 4,99% при ключевой ставке в 4,5%. То есть ставки по одному из вкладов оказались почти на полпроцента выше, чем ставка ЦБ.

Год назад — в марте — апреле 2019 года — разница снижалась уже до 0,08—0,3%. С началом резких снижений ставки ЦБ максимальный банковский процент по вкладам как минимум дважды оказывался даже выше, чем ставка регулятора. К примеру, в мае 2020-го максимум, который можно было получить по вкладу, составлял 5,51% годовых при ключевой ставке в 5,5%, а в июне — 4,99% при ключевой ставке в 4,5%. То есть ставки по одному из вкладов оказались почти на полпроцента выше, чем ставка ЦБ.

Правда, прямой связи здесь, как уже говорил Евгений Надоршин из ПФ «Капитал», нет:

«Деньги банкам привлекать сейчас особенно не нужно — крупные кредитные организации в этом не нуждаются из-за избыточной ликвидности. По большому счету, это — причина стабильного и устойчивого снижения ставок по депозитам примерно с 2015 года, с небольшими перерывами (например, небольшой скачок был в 2018 году). Снижение ключевой ставки является лишь неким формальным поводом для снижения в силу особенностей конкуренции в российском банковском секторе. У кредитных организаций (а значительную часть этого рынка составляют государственные организации), можно сказать, не хватает наглости резко сбросить ставки по депозитам: они держат перед глазами определенные социальные аспекты.

У кредитных организаций (а значительную часть этого рынка составляют государственные организации), можно сказать, не хватает наглости резко сбросить ставки по депозитам: они держат перед глазами определенные социальные аспекты.

Несложно представить, как руководителя государственного банка вызывают «на ковер» и спрашивают: «Что ты творишь, ты стал привлекать деньги населения под 0%». Учитывая долю депозитов в банках с государственным участием, феномен снижения ставок после снижения ключевой ставки получает свое объяснение. К сожалению, это не совсем рыночный механизм. Но будь у нас полноценный рынок — возможно, что депозиты у нас были бы еще подешевле, а кредиты — подороже».

Ставки, зависящие от ключевой, подразумевают повышенные рискиОтносительно высокие цифры касаются именно максимального банковского процента — его еще нужно поискать и не «нарваться» на внезапное изменение условий (ставки могут меняться буквально за день). Средневзвешенные ставки, естественно, ниже и сильно зависят от различных параметров — в частности, от срока вклада. Например, на пике последних лет, в марте 2019 года, когда ключевая ставка составляла 7,75%, а максимальная ставка по вкладам — 7,68%, в среднем банки предлагали разместить у них денежные средства под 4,59—6,43%. Максимальная ставка была у вкладов сроком на полгода-год, минимальная — у вкладов «до востребования».

Например, на пике последних лет, в марте 2019 года, когда ключевая ставка составляла 7,75%, а максимальная ставка по вкладам — 7,68%, в среднем банки предлагали разместить у них денежные средства под 4,59—6,43%. Максимальная ставка была у вкладов сроком на полгода-год, минимальная — у вкладов «до востребования».

А уже к апрелю 2020 года, когда ключевая ставка равнялась 6%, максимум был 5,43%, а среднее значение варьировалось от 2,86% до 5,18%.

Еще одна из важнейших причин величины конкретной ставки по депозиту — статус того, кто его размещает. Банки предлагают очень разные ставки в зависимости от того, хочет ли разместить денежные средства физическое или юридическое лицо. Например, на конец июня (еще при ключевой ставке в 4,5%) физлица могли рассчитывать на ставку до 7% годовых (правда, это касалось комплексных программ — вместе с инвестиционным страхованием жизни, обычные вклады предлагались со ставкой как минимум в полпроцента ниже), минимум составлял 0,5—1%, но чаще — около 3—4%.%20(1).png) Абсолютный максимум для юридических лиц в тот же период составлял всего 5,25%, минимум — около 1%.

Абсолютный максимум для юридических лиц в тот же период составлял всего 5,25%, минимум — около 1%.

При этом сохранятся ли эти ставки в случае изменения ключевой ставки ЦБ — вопрос индивидуальный, зависит от условий конкретного банка при конкретном вкладе. Все определяют условия договора — бывают жестко прописанные в договоре твердые ставки, а бывают — плавающие.

Как рассказывает Альберт Бикбов, часто плавающие ставки привязывают к ключевой ставке ЦБ России. При этом использование каждого из этих типов ставок имеет свои плюсы и минусы.

— Использование плавающих ставок на депозиты выгодно банку, когда ключевая ставка снижается. То же самое можно сказать и о кредитах — но уже в отношении вкладчиков. Но все резко меняется, если ставки на рынке начали расти — у заемщиков появляются дополнительные процентные выплаты, что приводит к увеличению финансового бремени. А это чревато. У вкладчиков появляются дополнительные доходы от повышенных процентов, но это становится накладным для банка. Плюсы и минусы от твердых ставок тоже имеются: с одной стороны, можно планировать процентные выплаты и поступления, но, с другой стороны, в случае если рынок изменится, то придется платить то, что указано в договоре, а не по рынку. Так что у каждого варианта есть свои плюсы и минусы, и хорошие финансисты стараются выбрать для себя оптимальный вариант в соответствии с собственными прогнозами и ожиданиями, — говорит он.

Плюсы и минусы от твердых ставок тоже имеются: с одной стороны, можно планировать процентные выплаты и поступления, но, с другой стороны, в случае если рынок изменится, то придется платить то, что указано в договоре, а не по рынку. Так что у каждого варианта есть свои плюсы и минусы, и хорошие финансисты стараются выбрать для себя оптимальный вариант в соответствии с собственными прогнозами и ожиданиями, — говорит он.

Зависимость вклада и ставки Центробанка

| Дата | Ставка рефинансирования | Максимальная процентная ставка по вкладам | ”до востребова-ния” | до 30 дней, включая ”до востребования” | до 30 дней, кроме ”до востребова-ния” | от 31 до 90 дней | от 91 до 180 дней | от 181 дня до 1 года | до 1 года, включая ”до востребова-ния” |

| MM.YY”>02.06.20 | 4,50% | 4,99% | |||||||

| 01.06.20 | 5,50% | 5,01% | |||||||

| 03.05.20 | 5,50% | 5,04% | |||||||

| MM.YY”>02.05.20 | 5,50% | 5,40% | |||||||

| 01.05.20 | 5,50% | 5,51% | |||||||

| 03.04.20 | 6,00% | 5,36% | |||||||

| MM.YY”>02.04.20 | 6,00% | 5,43% | |||||||

| 01.04.20 | 6,00% | 5,43% | 2,86% | 3,37% | 3,73% | 4,74% | 4,66% | 5,18% | 4,67% |

| MM.YY”>01.03.20 | 6,00% | 5,15% | 2,67% | 3,13% | 3,63% | 3,59% | 4,37% | 4,62% | 4,21% |

| 01.02.20 | 6,25% | 5,49% | 2,88% | 3,26% | 3,59% | 3,61% | 4,55% | 4,58% | 4,23% |

| MM.YY”>01.01.20 | 6,25% | 5,93% | 3,01% | 3,38% | 3,79% | 3,73% | 4,58% | 4,84% | 4,46% |

| 01.12.19 | 6,50% | 6,13% | 3,66% | 3,67% | 3,68% | 3,81% | 4,71% | 5,08% | 4,66% |

| MM.YY”>01.11.19 | 6,50% | 6,17% | 3,52% | 3,60% | 3,67% | 3,85% | 4,73% | 4,97% | 4,48% |

| 01.10.19 | 7,00% | 6,48% | 3,73% | 3,95% | 4,21% | 4,22% | 5,02% | 5,42% | 4,90% |

| MM.YY”>01.09.19 | 7,25% | 6,71% | 3,75% | 4,07% | 4,29% | 4,58% | 5,18% | 5,49% | 5,03% |

| 01.08.19 | 7,25% | 6,82% | 3,86% | 4,28% | 4,68% | 4,66% | 5,33% | 5,64% | 5,18% |

| MM.YY”>01.07.19 | 7,50% | 7,14% | 4,03% | 4,35% | 4,61% | 4,89% | 5,50% | 5,71% | 5,33% |

| 01.06.19 | 7,75% | 7,31% | 3,92% | 4,45% | 4,75% | 5,35% | 5,78% | 6,02% | 5,72% |

| MM.YY”>01.05.19 | 7,75% | 7,52% | 3,81% | 4,41% | 4,82% | 5,22% | 5,81% | 6,05% | 5,63% |

| 01.04.19 | 7,75% | 7,54% | 4,50% | 4,64% | 4,75% | 5,37% | 6,03% | 6,19% | 5,72% |

| MM.YY”>01.03.19 | 7,75% | 7,68% | 4,59% | 4,73% | 4,88% | 5,24% | 6,40% | 6,43% | 6,03% |

| 01.02.19 | 7,75% | 7,50% | 4,32% | 4,57% | 4,77% | 5,38% | 6,61% | 6,43% | 6,15% |

| MM.YY”>01.01.19 | 7,75% | 7,53% | 4,62% | 4,80% | 4,99% | 5,18% | 6,72% | 5,90% | 6,02% |

| 01.12.18 | 7,50% | 7,38% | 5,35% | 5,09% | 4,70% | 5,14% | 5,83% | 5,80% | 5,62% |

| MM.YY”>01.11.18 | 7,50% | 7,18% | 4,24% | 4,62% | 4,90% | 5,01% | 5,87% | 6,36% | 5,89% |

| 01.10.18 | 7,50% | 6,80% | 3,69% | 4,13% | 4,57% | 4,69% | 5,51% | 6,06% | 5,54% |

| MM.YY”>01.09.18 | 7,25% | 6,61% | 4,17% | 4,26% | 4,35% | 4,59% | 5,21% | 5,52% | 5,14% |

| 02.08.18 | 7,25% | 6,32% | 4,18% | 4,31% | 4,74% | 4,40% | 5,25% | 5,13% | 4,98% |

Ключевая ставка регулятора и юридический статус вкладчика — не единственные вещи, от которых зависит размер ставок по банковским депозитам. Не все банки могут привлечь большие деньги через операции с Центральным банком РФ — есть определенные ограничения по рейтингу банка и другим подобным параметрам. Соответственно, некоторым банкам приходится обращаться к более дорогим источникам.

Не все банки могут привлечь большие деньги через операции с Центральным банком РФ — есть определенные ограничения по рейтингу банка и другим подобным параметрам. Соответственно, некоторым банкам приходится обращаться к более дорогим источникам.

По словам Альберта Бикбова, бывает, что ставки по депозитам больше ключевой ставки, зато за счет этого инструмента можно привлечь средства для выдачи кредита:

— Вообще, ставки по депозитам юридических и физических лиц определяются конкуренцией на рынке — как и ставки по выдаваемым кредитам. Если конкретный локальный рынок высококонкурентный, то это, как правило, ведет к росту ставок по депозитам и снижению — по кредитам. Кроме того, у разных банков разные возможности по привлечению депозитов — у одних высокий рейтинг или дешевая стоимость фондирования (то есть много дешевых источников денег — например, в виде остатков на расчетных и текущих счетах). А значит, у банков разные позиции в конкурентной борьбе за клиента, в том числе и через установление процентных ставок.

Ставки по кредитам в банках ожидаемо гораздо выше, чем по депозитам и вкладам. Зависимость от величины ключевой ставки тоже можно заметить, но разница не так велика. Например, в июне 2020 года в казанских банках ипотечный кредит на вторичное жилье можно было взять под 8—14% годовых, но в основном банки предлагают ставку примерно в 9%. Ключевая ставка при этом, напомним, составляла 5,5% годовых. Для сравнения — в январе 2019 года при ключевой ставке в 7,75% ипотеку на вторичном рынке можно было взять под 9,3—14% годовых, в основном примерно под 11%. На первичном рынке проценты составляют от 5,85% в случае с ипотекой с господдержкой и от 8% до 15% — без нее. В январе 2019 года ставка составляла 9,3—15% годовых.

Такая значительная разница по процентам по вкладам и кредитам обусловлена рисками финансовых организаций. В целом, по словам Альберта Бикбова, процент по кредитным ставкам определяется рынком:

В целом, по словам Альберта Бикбова, процент по кредитным ставкам определяется рынком:

— Если рынок вялый, то есть спрос на кредиты низкий, то банки стараются снижать ставки. Если спрос на кредиты растет, то ставки растут, ведь желающих много. Но, когда случается ситуация экономической неопределенности, кризиса, как сегодня, то банки не могут спрогнозировать один из главных банковских рисков — риск невозврата кредита. Поэтому в кредитные ставки закладывается дополнительно величина поправки на усилившийся риск. То есть банки не торопятся снижать ставки, пока не станет ясно, что там будет в экономике в пределах среднего срока кредитования, — объясняет он.

Ипотека, судя по всему, чуть ли не единственный вид кредитования, где намечается устойчивое снижение.

— Проценты по остальным кредитам так резко не снижаются. Например, в этом году сильно выросла премия за риск, хотя стоимость фондирования у банков снизилась за счет снижения ставок по депозитам населения и юридических лиц (основной источник кредитных средств банков). Рост рисков заемщиков привел к тому, что банки не стали снижать ставки по многим кредитам, а кто-то, наверняка, и повысил по отдельным программам, например заложив в скоринговые модели учет наиболее пострадавших отраслей. Как они «закладывают»? Заносят их в список высокорискованных, выдают кредиты в меньшем объеме и по большей ставке — или вообще не выдают. В результате с некоторых категорий заемщиков банки получают более высокую маржу, и быстрого снижения ставок по кредитам в ответ на действия ЦБ на рынке не наблюдается, как в случае с ипотекой, — рассказывает Евгений Надоршин из ПФ «Капитал».

Рост рисков заемщиков привел к тому, что банки не стали снижать ставки по многим кредитам, а кто-то, наверняка, и повысил по отдельным программам, например заложив в скоринговые модели учет наиболее пострадавших отраслей. Как они «закладывают»? Заносят их в список высокорискованных, выдают кредиты в меньшем объеме и по большей ставке — или вообще не выдают. В результате с некоторых категорий заемщиков банки получают более высокую маржу, и быстрого снижения ставок по кредитам в ответ на действия ЦБ на рынке не наблюдается, как в случае с ипотекой, — рассказывает Евгений Надоршин из ПФ «Капитал».

Максим Матвеев, аналитическая служба «Реального времени»

АналитикаЭкономикаБанкиФинансыБизнесЦентробанк РФ впервые с 2018 года повысил ключевую ставку | Новости из Германии о России | DW

Банк России (Центробанк, ЦБ) вопреки прогнозам ряда аналитиков повысил уровень ключевой ставки. Решение принято в пятницу, 19 марта, на втором в этом году заседании совета директоров. Ставка увеличена впервые с декабря 2018 года, она подросла на 25 базисных пункта – с 4,25 до 4,5 процента годовых.

Ставка увеличена впервые с декабря 2018 года, она подросла на 25 базисных пункта – с 4,25 до 4,5 процента годовых.

Темп роста цен – выше прогнозов аналитиков

В пресс-службе фининститута констатировали, что “баланс рисков сместился в сторону проинфляционных”, добавив, что темп роста потребительских цен в I квартале – выше прогноза аналитиков, а восстановление внутреннего спроса в ряде секторов экономики опережает темпы наращивания выпуска.

При этом Банк России допустил возможность дальнейшего повышения ключевой ставки на ближайших заседаниях.

Набиуллина: инфляция – вблизи пиков

В свою очередь глава ЦБ Эльвира Набиуллина высказала мнение, что инфляция в России находится “вблизи пиков” и “начнет постепенно снижаться” в апреле.

Ранее, 17 марта, аналитики рейтингового агентства “Эксперт РА” в своем Telegram-канале, в частности, писали, что не ожидают на ближайшем заседании Банка России “изменения ключевой ставки, несмотря на достаточно жесткую риторику”. “ЦБ нужно больше времени, чтобы адекватно оценить текущую ситуацию с инфляцией”, – предполагали они.

“ЦБ нужно больше времени, чтобы адекватно оценить текущую ситуацию с инфляцией”, – предполагали они.

Смотрите также:

Немецкие компании на российском рынке

BASF

Лидер мировой химической промышленности связан с Россией главным образом через свою нефтегазовую дочку Wintershall. Она создала с “Газпромом” СП “Ачимгаз”, добывающее газ в Уренгое, является совладельцем Южно-Русского месторождения в Сибири, газопровода “Северный поток” и морского участка строящегося “Южного потока”. К тому же она вместе с “Лукойлом” добывает нефть в Волгограде.

Немецкие компании на российском рынке

E.on

Ведущая энергокомпания Германии с 2007 года вложила 6 миллиардов евро в российскую электроэнергетику. Сегодня “Э.ОН Россия” производит 6 процентов всей электроэнергии в РФ. Одновременно E.on является одним из крупнейших в ЕС импортеров российского газа. Вместе с “Газпромом” концерн владеет долями в Южно-Русском нефтегазовом месторождении в Сибири и в газопроводе “Северный поток”.

Немецкие компании на российском рынке

Siemens

Ведущий технологический концерн Германии поставляет российским клиентам самую разную электротехническую продукцию, в основном – турбины для электростанций и системы рельсового транспорта. Это и высокоскоростные “Сапсаны”, и электропоезда “Ласточка”. Siemens активно занимается локализацией своего производства: в России на его фабриках и СП трудятся около 3000 человек.

Немецкие компании на российском рынке

Volkswagen

Ведущий автостроитель Европы вложил в России свыше 1,3 миллиарда евро и стал тем самым одним из крупнейших иностранных инвесторов в российской автомобильной промышленности. С 2007 года он выпускает на своем заводе в Калуге автомобили марок Volkswagen и Skoda. В 2011 году концерн заключил соглашение о контрактной сборке автомобилей на заводе ГАЗ в Нижнем Новгороде.

Немецкие компании на российском рынке

Deutsche Bahn

Немецкая государственная железнодорожная компания представлена в России пятью фирмами, четыре из которых являются ее стопроцентными дочками.

Среди них – DB Schenker Russia, предоставляющая полный комплекс услуг в области логистики. Одно из направлений давнего сотрудничества с “Российскими железными дорогами” – развитие транспортного коридора Китай- Россия-Европа.

Среди них – DB Schenker Russia, предоставляющая полный комплекс услуг в области логистики. Одно из направлений давнего сотрудничества с “Российскими железными дорогами” – развитие транспортного коридора Китай- Россия-Европа.Немецкие компании на российском рынке

Metro

Мало у кого из иностранных инвесторов бизнес в России рос в последние годы такими темпами, как у ведущего торгового концерна Германии. С 2001 года Metro открыл в 45 российских регионах 73 торговых центра Metro Cash & Carry, создав тем самым свыше 18 400 рабочих мест. Кроме того, в 27 городах РФ действуют 57 магамаркетов бытовой техники и электроники Media Markt.

Немецкие компании на российском рынке

Henkel

Для лидера немецкой бытовой химии, выпускающего, в частности, стиральные порошки, шампуни и клеи, Россия стала четвертым по значению рынком сбыта в мире. На восьми российских предприятиях Henkel трудятся примерно 2500 человек. Завод компании в Перми является вторым по величине производителем синтетических моющих средств в РФ.

Немецкие компании на российском рынке

DHL

Дочерняя компания немецкого логистического концерна Deutsche Post за 30 лет работы на российском рынке создала одну из крупнейших в России сетей экспресс-доставки. У компании свыше 150 представительств в РФ, корреспонденцию и грузы ее клиентов перевозят порядка 950 коммерческих транспортных средств, она ежедневно осуществляет собственные чартерные авиарейсы в Европу.

Немецкие компании на российском рынке

Adidas

Второй в мире по величине производитель спортивной одежды, обуви и инвентаря еще с советских времен удерживает в России позицию лидера рынка. Сегодня у него на территории РФ – около 1000 фирменных магазинов. Компания является официальным партнером сборной России по футболу, так что на чемпионате мира 2014 года в Бразилии российские игроки выходили на поле в форме от Adidas.

Автор: Андрей Гурков

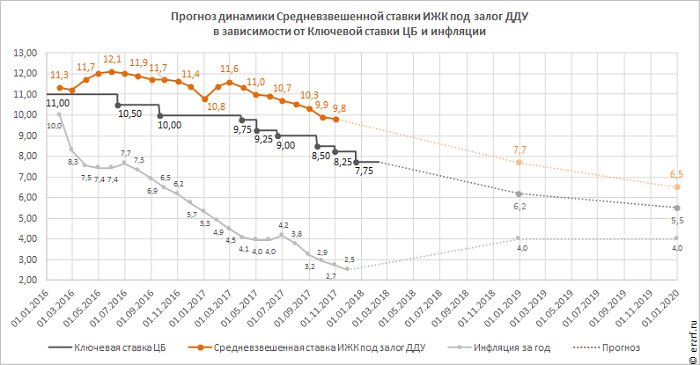

Что будет со ставками по ипотеке – Недвижимость

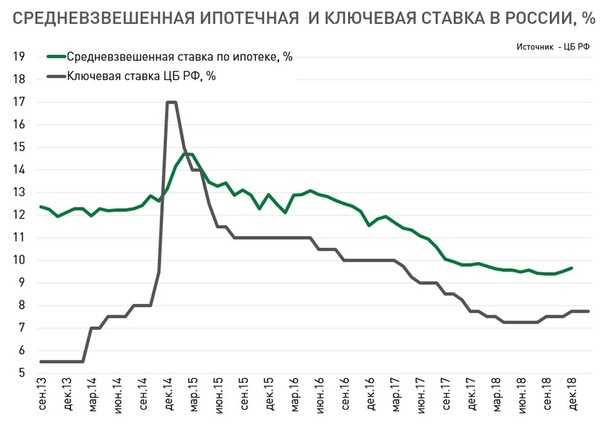

Как инфляция и ключевая ставка влияют на стоимость ипотечных кредитов? Разбираемся вместе с заместителем руководителя комитета по аналитике Российской Гильдии Риэлторов Михаилом Хорьковым.

Партнерский материал

Что такое ключевая ставка

Ключевая ставка — это один из инструментов денежно-кредитной политики Центрального банка (ЦБ). С помощью ключевой ставки ЦБ влияет на уровень процентных ставок, то есть фактически на стоимость денег.

Если говорить проще, то ключевая ставка — это минимальная процентная ставка, по которой ЦБ выдает кредиты коммерческим банкам. Следовательно, стоимость банковских кредитов не может быть ниже, чем размер ключевой ставки. Исключение — государственные программы по ипотеке с субсидированной (пониженной) ставкой.

Динамика ключевой ставки, а также официальные комментарии, которые дает Центробанк при ее повышении или снижении — то, за чем нужно следить, если вы подумываете о покупке жилья и планируете брать для этого ипотечный кредит.

В начале сентября 2019 года Центральный банк России cнизил ключевую ставку до 7%

В 2019 году этот показатель уменьшился уже в третий раз — в совокупности на 0,75 процентных пунктов. Очередное снижение — очевидный сигнал к тому, что ставки по ипотечным кредитам тоже будут уменьшаться.

Очередное снижение — очевидный сигнал к тому, что ставки по ипотечным кредитам тоже будут уменьшаться.

Изменения ипотечных ставок связаны с ключевой ставкой

Вслед за ее повышением можно ожидать будущее удорожание ипотеки. И наоборот: чем ниже ключевая ставка, тем дешевле кредиты. В последнее время ЦБ последовательно снижает ключевую ставку. Согласно законам рынка, ставки по кредитам также должны корректироваться в меньшую сторону. Причем в первую очередь начнут дешеветь ипотечные кредиты.

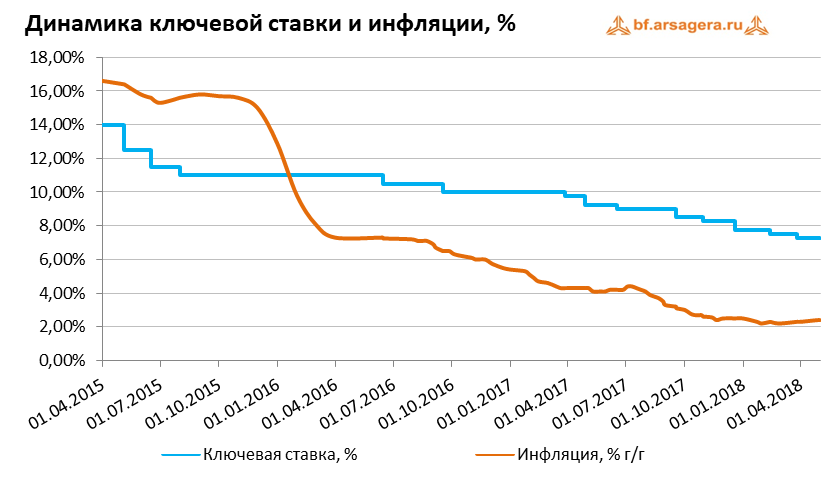

Ключевая ставка и инфляция

Центробанк, принимая решение о размере ключевой ставки, опирается на большое число рыночных индикаторов. Один из основных — это инфляция. Если инфляция снижается, то повышается вероятность снижения ключевой ставки. Поэтому, чтобы понимать, как будут меняться ипотечные ставки, надо также обращать внимание на уровень инфляции.

6 сентября Центробанк принял решение о снижении ключевой ставки до 7%. При этом в официальном комментарии отмечается, что до конца 2019 года риски ускорения и замедления инфляции сбалансированы, а годовая инфляция прогнозируется на уровне 4%. Все это создает предпосылки для снижения ипотечных ставок.

Все это создает предпосылки для снижения ипотечных ставок.

Что будет с ипотечными ставками в будущем

С одной стороны, эти изменения можно оценить позитивно, поддержит рынок. И привлечет на него новых покупателей. Не исключено, что предложения банков вернутся к минимальным значениям 2018 года уже в 2019 году — и многие покупатели вновь будут рассматривать вопрос о покупке жилья с помощью ипотеки.

С другой стороны, в том же решении Центробанка о снижении ключевой ставки сказано, что темпы роста российской экономики по-прежнему ниже ожиданий. Это значит, что эффект от снижения ставок по ипотеке может оказаться не столь заметным, как хотелось бы.

Ипотечные ставки в 2019 году в Сбербанке

В 2019 году Сбербанк предлагает несколько ипотечных программ. Ставки по ипотеке зависят от типа приобретаемой недвижимости, срока кредитования, суммы первоначального взноса и других факторов.

Приобрести квартиры в новостройке в ипотеку можно по ставке от 7,6% годовых, а квартиру на вторичном рынке — от 9,1%. В рамках программы «Ипотека с господдержкой для семей с детьми» ставка составит от 5%.

В рамках программы «Ипотека с господдержкой для семей с детьми» ставка составит от 5%.

Чтобы узнать условия ипотечного кредита, который подходит вам, воспользуйтесь персональным подбором ипотечной программы.

Сейчас читают

Моя квартира не продается. Что делать?

Как написать продающее объявление для недвижимости

Как сделать квартиру уютной и функциональной: 15 простых правил

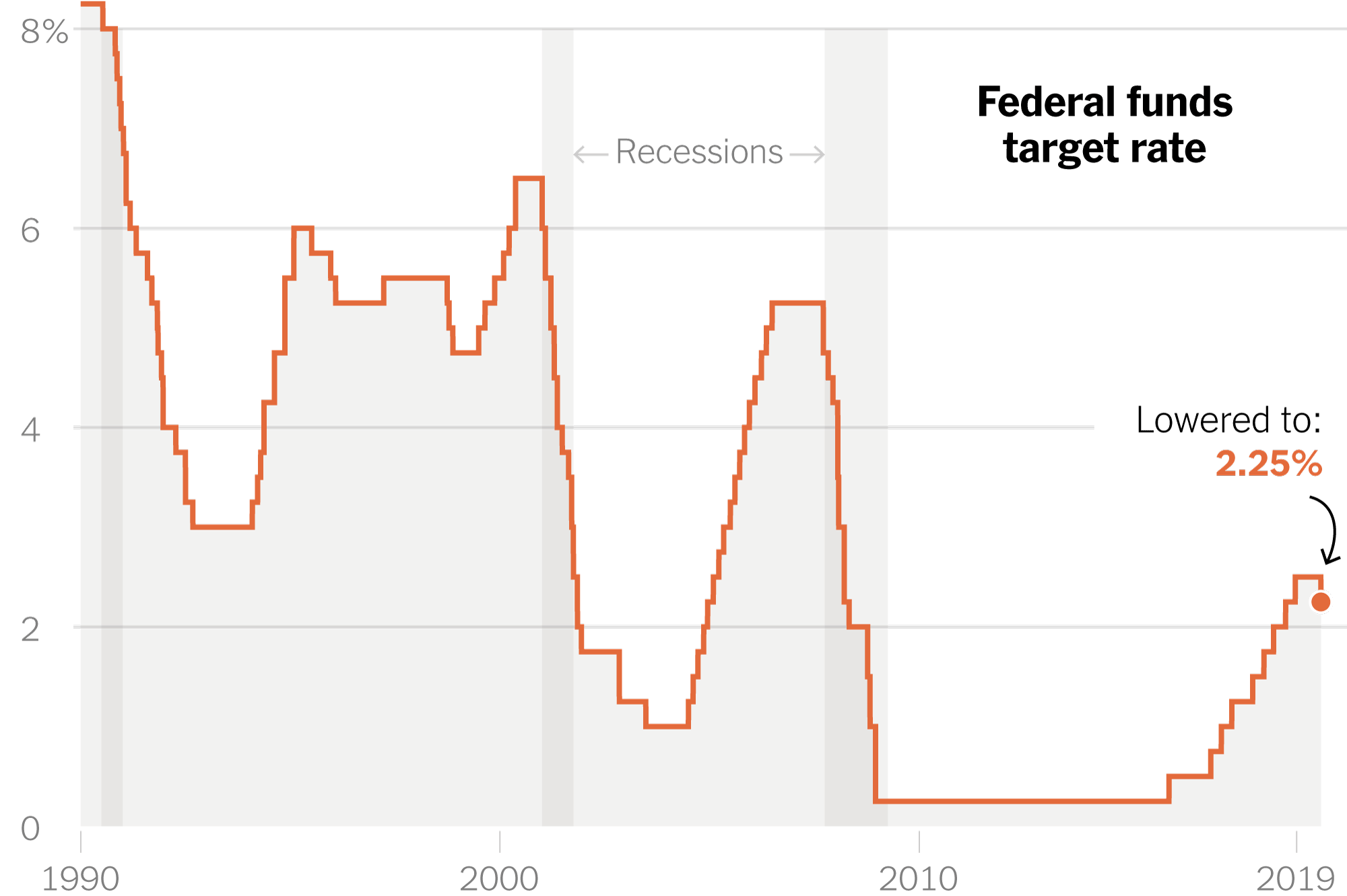

Снижение процентных ставок на четверть пункта

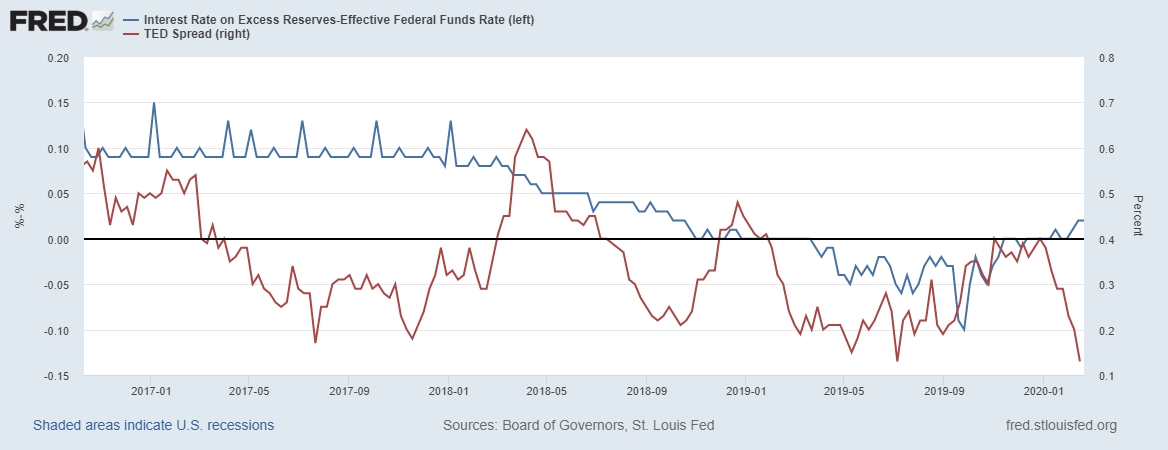

Федеральная резервная система одобрила ожидаемое снижение процентной ставки на четверть пункта в среду, но указала, что меры по смягчению политики могут приближаться к паузе.

В ходе голосования, которого многие ожидали на финансовых рынках, Федеральный комитет по открытым рынкам центрального банка снизил базовую ставку по фондам на 25 базисных пунктов до диапазона от 1,5% до 1,75%. Ставка устанавливает, сколько банки взимают друг с друга за кредитование овернайт, но также привязана к большинству форм возобновляемого потребительского долга.

Это было третье сокращение в этом году в рамках того, что председатель ФРС Джером Пауэлл охарактеризовал как «корректировку в середине цикла» нарастающего экономического роста.

Вместе со снижением появились формулировки, указывающие на более высокую планку для будущего смягчения.

FOMC удалил ключевой пункт, который появлялся в заявлениях по итогам заседания с июня, в котором говорилось, что он обязуется «действовать надлежащим образом для поддержания расширения». Пауэлл использовал фазу в начале июня, чтобы ускорить июльское снижение ставок, и с тех пор оно было включено в официальный язык.

На его месте был более закаленный язык.

«Комитет будет продолжать отслеживать последствия поступающей информации для экономических перспектив, поскольку он оценивает соответствующий путь целевого диапазона ставки по федеральным фондам», – говорится в заявлении.

Председатель ФРС Джером Пауэлл выступил на пресс-конференции еще яснее, заявив, что чиновники центрального банка «видят, что текущая позиция денежно-кредитной политики, вероятно, останется уместной».

Участники рынка искали, может ли ФРС начать сигнализировать о том, что меры политики, которые были приняты после девяти повышений ставок с декабря 2015 года, будут свертываться.Новый язык предполагает повышенный уровень зависимости от данных, а не постоянное намерение снизить ставки. В то время как рыночные цены на этом заседании составляли около 100% для снижения, трейдеры видели лишь около 25% вероятности движения на следующем заседании ФРС 10-11 декабря, согласно данным CME, подготовленным к решению в среду.

В своих публичных выступлениях Пауэлл и несколько других должностных лиц ФРС охарактеризовали экономику США как сильную, в первую очередь за счет солидных потребительских расходов, но которой угрожают экзогенные факторы, такие как глобальная слабость, США.Тарифная война между Южным Китаем и неопределенность, связанная с Brexit.

Другие изменения в отчете

В заявлении по-прежнему рассматривается рынок труда как «остающийся сильным», а экономическая активность – как «растущий умеренными темпами». Описание практически всех других показателей активности осталось без изменений, хотя комитет внес небольшие изменения в отношении инвестиций в основной капитал и экспорта, чтобы отметить, что они «остаются слабыми».

Описание практически всех других показателей активности осталось без изменений, хотя комитет внес небольшие изменения в отношении инвестиций в основной капитал и экспорта, чтобы отметить, что они «остаются слабыми».

Решение было принято в тот же день, когда правительство сообщило о росте ВВП на 1.9%, что, хотя и отражает замедление, было выше оценок Уолл-стрит на 1,6%. Прирост рабочих мест, тем временем, замедлился в последние месяцы, но намного превышает 109 000 или около того, поэтому оценки Федерального резерва Атланты необходимы для поддержания уровня безработицы на 50-летнем минимуме в 3,5%.

Помимо хороших показателей на рынке труда и потребительских расходов, средние показатели фондовых рынков достигли новых максимумов.

В ФРС существуют разногласия по поводу необходимости дополнительных сокращений.Региональные президенты Эстер Джордж из Канзас-Сити и Эрик Розенгрен из Бостона снова проголосовали против сокращения, при этом оба утверждали, что комитет должен был придерживаться прежней ставки.

Президент Дональд Трамп, с другой стороны, настаивал на том, чтобы ФРС продолжила снижать ставки и возобновила программу количественного смягчения, которую центральный банк использовал во время и после финансового кризиса для стимулирования экономики.

ФРС снова покупает облигации, но официальные лица настаивают на том, что это попытка стабилизировать процентную ставку по фондам в пределах целевого диапазона, а не возобновление количественного смягчения.Тем не менее, баланс центрального банка увеличился примерно на 100 миллиардов долларов за последний месяц и снова превысил отметку в 4 триллиона долларов, из которых 3,6 триллиона долларов приходится на казначейские облигации и ценные бумаги, обеспеченные ипотекой.

Рост произошел в основном за счет роста казначейских и казначейских векселей.

Заявление в среду отражает недавнее расширение баланса, отмечая, что операции на открытом рынке будут продолжаться как минимум во втором квартале 2020 года, в то время как срочные операции и операции репо, направленные на стабилизацию рынков овернайт, будут продолжаться как минимум до января.

Федеральная резервная система в третий раз снижает процентные ставки в 2019 году

ВАШИНГТОН – Федеральная резервная система снизила процентные ставки в среду в третий раз в этом году, полностью изменив рост ставок 2018 года из-за неуверенности в торговой войне президента Трампа и замедления роста мировой экономики. продолжают создавать риски для экономики Соединенных Штатов.

Решение снизить ставки еще на четверть пункта, несмотря на низкую безработицу и приличный общий рост, показывает, насколько сильно г-н.Горячая и холодная торговая война Трампа в сочетании с шаткими глобальными перспективами заставила ФРС занять оборонительную позицию. В то время как центральный банк неуклонно повышал ставки всего год назад, он провел последние несколько месяцев, пытаясь оградить американскую экономику от этих угроз и поддерживать рекордную экспансию.

В среду официальные лица сообщили, что они сделают паузу для оценки поступающих данных, прежде чем они снова рассмотрят вопрос о снижении стоимости заимствований, отчасти из-за потенциального ослабления торговой напряженности.

Председатель ФРС Джером Х. Пауэлл сказал, что, хотя «еще много рисков», есть признаки того, что некоторые проблемы утихают, в том числе возможность заключения ограниченной торговой сделки между Соединенными Штатами и Китаем и выхода в результате переговоров на Великобритания из Евросоюза.

Решение о снижении ставок на этой неделе было направлено на то, чтобы «обеспечить некоторую страховку от текущих рисков», – сказал г-н Пауэлл, добавив, что экономика Соединенных Штатов остается сильной. «В целом мы считаем, что экономика устойчива к ветрам, дующим в этом году», – сказал он.

Объявление ФРС было сделано в тот день, когда новые правительственные данные показали, что рост американской экономики несколько замедлился за последние несколько месяцев. Согласно предварительным данным, опубликованным Министерством торговли, валовой внутренний продукт в третьем квартале рос на 1,9 процента в годовом исчислении. Бизнес-инвестиции упали на 3 процента, а расходы на фабрики и офисы упали более чем на 15 процентов.

Решение о снижении ставок до диапазона от 1,5 до 1,75 процента не было единодушным.Два политика, голосовавшие против сокращений в прошлом году, снова выразили несогласие.

Чиновники ФРС ранее снижали ставки в июле и сентябре, сравнивая эти шаги со страхованием. Хотя экономика держится – рост остается близким к потенциалу, а потребители тратят – они хотели сделать экономику прививкой от пагубных последствий неопределенности и замедления глобального спроса, которые включали сокращение инвестиций в бизнес и слабость производства.

Но официальные лица дали понять, что ФРС переходит к более терпеливому режиму.Он исключил ключевую строку из своего заявления после встречи, в котором пообещал «действовать надлежащим образом для поддержания расширения», – формулировка, которую он использовал, чтобы обозначить готовность снизить процентные ставки. Г-н Пауэлл поддержал это во время своей последующей пресс-конференции, пояснив, что ФРС необходимо будет увидеть ухудшение экономического положения, прежде чем снова снизить процентные ставки.

«Мы считаем, что текущая позиция политики, вероятно, останется уместной до тех пор, пока поступающая информация о состоянии экономики в целом будет соответствовать нашим прогнозам», – сказал г-н.- сказал Пауэлл. «Если появятся события, которые вызовут существенную переоценку наших взглядов, мы отреагируем соответствующим образом».

В этом году ФРС снизила свою учетную ставку на совокупные 0,75 процентного пункта, как это было во время двух корректировок процентных ставок в середине бизнес-цикла в 1990-х годах. В то время как эти циклы сокращения страховых взносов в конечном итоге были отменены – ФРС вернулась к повышению процентных ставок, – г-н Пауэлл указал, что повышения не ожидается, если инфляция не покажет признаки роста.Рост цен на протяжении многих лет отставал от целевого показателя ФРС в 2%, что делает это маловероятным.

Инфляция «кажется, стабилизируется ниже 2 процентов, поэтому мы действительно не видим этого риска», – сказал г-н Пауэлл. «Мы сейчас не думаем о повышении ставок».

ФРС четыре раза поднимала ставки в 2018 году, а с конца 2015 года повышала их в общей сложности девять раз по мере укрепления экономики. Чиновники считали, что высокий потребительский спрос и ограниченный рынок труда в конечном итоге приведут к росту инфляции, и хотели опередить это.Поскольку цены не смогли ускориться, официальные лица приостановили процентные ставки.

Этим летом торговая война Трампа помогла вынудить ФРС перейти в более активный режим. В настоящее время он отменил большую часть прошлогоднего повышения, помогая снизить ставки по ипотечным кредитам и другим потребительским займам и придавая импульс экономическому росту.

Но эти шаги вряд ли удовлетворили г-на Трампа, который более года давил на центральный банк с целью снизить ставки и заявил, что ФРС должна снизить ставки до нуля или ниже.Он часто формулирует свои призывы к снижению стоимости заимствований в условиях конкуренции, сравнивая денежно-кредитную политику Соединенных Штатов с политикой в Европе, где экономика слабее, а ключевая ставка политики отрицательна.

Значительно более низкие процентные ставки могут подстегнуть цены на акции и поднять экономику перед выборами 2020 года, что будет хорошей новостью для г-на Трампа. В отсутствие какой-либо помощи большинство экономистов ожидают, что рост будет постепенно снижаться до уровня чуть ниже 2 процентов, поскольку краткосрочные выгоды г-на господинаСнижение налогов Трампом в 2017 году и увеличение государственных расходов исчезают.

Это могло быть проблематично для президента, который пообещал добиться роста до 3 процентов или более, что намного выше уровня, который экономисты считают устойчивым с учетом текущих демографических тенденций и тенденций в области производительности.

ФРС настаивала на том, что она независима от Белого дома и будет определять политику с прицелом на экономику, а не на политический цикл. Конгресс поставил перед ФРС две цели: поддержание максимальной занятости и стабильной инфляции, но свободу в том, как она их достигает.Это достигается прежде всего за счет изменения стоимости заимствований, чтобы стимулировать или замедлять заимствования и расходы.

Но в настоящее время он выступает с политическими вызовами в сложных экономических условиях.

ФРС не смогла стабильно достичь 2-процентного целевого показателя инфляции с момента его официального принятия в 2012 году, а различные показатели потребительских и рыночных инфляционных ожиданий в последнее время снизились. Это создает риск того, что рост цен навсегда окажется ниже целевого уровня центрального банка, в результате чего у него останется меньше возможностей для снижения процентных ставок, включая инфляцию, в период спада.

Общий экономический рост также замедляется по сравнению с более высокими темпами в 2018 году и в начале 2019 года, хотя он остается близким к оценке ФРС его долгосрочного потенциала. Это соответствует ожиданиям политиков: они долгое время считали, что экономика замедлится, как только будут исчерпаны последствия снижения налогов Трампом и увеличения государственных расходов.

Но цены на акции растут, а рынок жилья стабилизировался из-за падения ставок по ипотечным кредитам. Хотя неясно, как и даже закончится ли торговая война, г-н.Трамп заявил, что переговорщики продвигаются к заключению первой фазы сделки с Китаем.

Хотя неясно, как и даже закончится ли торговая война, г-н.Трамп заявил, что переговорщики продвигаются к заключению первой фазы сделки с Китаем.

Г-н Пауэлл избегал слишком тесной привязки прогнозов денежно-кредитной политики к успеху или провалу этих переговоров.

«Это один из многих, многих факторов, влияющих на нашу оценку перспектив», – сказал г-н Пауэлл о потенциале решения проблемы торговли.

Изменения процентных ставок не проникают в экономику сразу, поэтому чиновники хотят видеть, как их недавние стимулы отражаются в экономических данных.Некоторые официальные лица также опасаются разжигания пузырей цен на активы и нездорового принятия рисков путем слишком сильного и преждевременного снижения процентных ставок.

И Эстер Джордж, президент Федерального резервного банка Канзас-Сити, и Эрик Розенгрен, президент Федерального резервного банка Бостона, проголосовали против снижения ставки в среду. Они оба ранее не соглашались, говоря, что они предпочли бы видеть более выраженное ухудшение экономических данных, прежде чем снижать ставки.

Джеймс Буллард, президент Федерального резервного банка Св.Луи не согласился с большим снижением ставки в сентябре, но проголосовал за корректировку на четверть пункта в октябре.

Следующее заседание ФРС состоится 10-11 декабря. Время от времени инвесторы будут сосредоточивать внимание на том, что представляет собой «существенное» ослабление, достаточное, чтобы заставить ФРС снова снизить ставки.

«Сохранение некоторой конструктивной двусмысленности и факультативности на данном этапе, вероятно, будет разумным», – написал в записке после заседания в среду экономист Barclays Майкл Гапен.

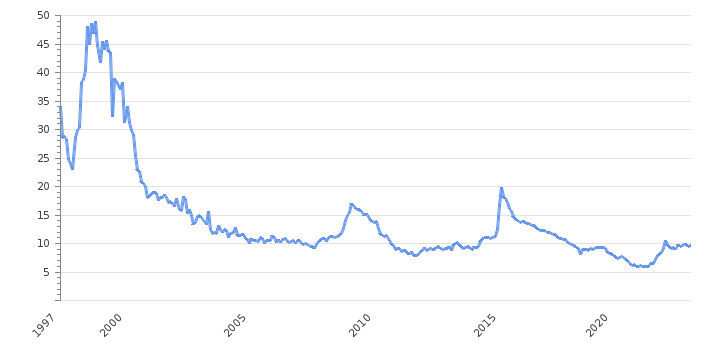

Эффективная ставка федеральных фондов (FEDFUNDS) | FRED

Источник: Совет управляющих Федеральной резервной системы (США)

Релиз: H.15 Избранные процентные ставки

Квартир: Процент, без сезонной корректировки

Частота: Ежемесячно

Примечания:

Средние ежедневные цифры.

Дополнительные исторические данные о ставках по федеральным фондам см. В Ежедневной ставке по федеральным фондам за 1928-1954 гг.

Ставка по федеральным фондам – это процентная ставка, по которой депозитные учреждения торгуют федеральными средствами (остатками на счетах в Федеральных резервных банках) друг с другом в течение ночи. Когда депозитарное учреждение имеет избыточные остатки на резервном счете, оно ссужает другим банкам, нуждающимся в большем остатке. Проще говоря, банк с избытком денежных средств, который часто называют ликвидностью, ссудит другому банку, которому необходимо быстро увеличить ликвидность.(1) Ставка, которую заемное учреждение платит кредитному учреждению, определяется между двумя банками; средневзвешенная ставка для всех этих типов переговоров называется эффективной ставкой по федеральным фондам. (2) Эффективная ставка по федеральным фондам в основном определяется рынком, но на нее влияет Федеральная резервная система посредством операций на открытом рынке для достижения ставки по федеральным фондам. цель. (2)

цель. (2)

Федеральный комитет по открытым рынкам (FOMC) собирается восемь раз в год для определения целевой ставки по федеральным фондам.Как указывалось ранее, эта ставка влияет на эффективную ставку по федеральным фондам посредством операций на открытом рынке или путем покупки и продажи государственных облигаций (государственного долга). (2) Более конкретно, Федеральная резервная система снижает ликвидность, продавая государственные облигации, тем самым увеличивая федеральные фонды. ставка, потому что у банков меньше ликвидности для торговли с другими банками. Точно так же Федеральная резервная система может увеличить ликвидность, покупая государственные облигации, снижая ставку по федеральным фондам, потому что у банков есть избыточная ликвидность для торговли.Будет ли Федеральный резерв покупать или продавать облигации, зависит от состояния экономики. Если FOMC считает, что экономика растет слишком быстро, а инфляционное давление несовместимо с двойным мандатом Федеральной резервной системы, Комитет может установить более высокую целевую ставку по федеральным фондам для сдерживания экономической активности. В противоположном сценарии FOMC может установить более низкую целевую ставку по федеральным фондам, чтобы стимулировать рост экономической активности. Следовательно, FOMC должен следить за текущим состоянием экономики, чтобы определить наилучший курс денежно-кредитной политики, который максимизирует экономический рост при соблюдении двойного мандата, установленного Конгрессом.Принимая решения по денежно-кредитной политике, FOMC учитывает множество экономических данных, таких как: тенденции цен и заработной платы, занятость, потребительские расходы и доходы, бизнес-инвестиции и валютные рынки.

В противоположном сценарии FOMC может установить более низкую целевую ставку по федеральным фондам, чтобы стимулировать рост экономической активности. Следовательно, FOMC должен следить за текущим состоянием экономики, чтобы определить наилучший курс денежно-кредитной политики, который максимизирует экономический рост при соблюдении двойного мандата, установленного Конгрессом.Принимая решения по денежно-кредитной политике, FOMC учитывает множество экономических данных, таких как: тенденции цен и заработной платы, занятость, потребительские расходы и доходы, бизнес-инвестиции и валютные рынки.

Ставка по федеральным фондам – это центральная процентная ставка на финансовом рынке США. Это влияет на другие процентные ставки, такие как основная ставка, то есть ставка, по которой банки взимают со своих клиентов более высокие кредитные рейтинги. Кроме того, ставка по федеральным фондам косвенно влияет на долгосрочные процентные ставки, такие как ипотека, ссуды и сбережения, которые очень важны для благосостояния и доверия потребителей. (2)

(2)

Ссылки

(1) Федеральный резервный банк Нью-Йорка. «Федеральные фонды». Fedpoints, август 2007 г.

(2) Совет управляющих Федеральной резервной системы. «Денежно-кредитная политика».

Предлагаемое цитирование:

Совет управляющих Федеральной резервной системы (США), Эффективная ставка федеральных фондов [FEDFUNDS], получено из FRED, Федеральный резервный банк Св.Луи; https://fred.stlouisfed.org/series/FEDFUNDS, 13 октября 2021 г.

| Ставки Центрального банка по всему миру | |||

| Подпишитесь на нашу

Новостная рассылка

/

Оповещения о рейтинге через Twitter Страны ОЭСР и G20: | |||

38. | Аргентина | Контрольный показатель Темп (12 ноя, 2020) | ЦБ | |

| 0,10% (- 0,15) | Австралия | Денежная ставка (03 ноя, 2020) – ТАБЛИЦА | Исторический рейтинг | |

6.25% (+ 1,00) | Бразилия | Selic Rate (22 сен, 2021) | ЦБ | |

0,25% (- 0,50) | Канада | Целевая скорость включения (мар 27, 2020) – ТАБЛИЦА | Исторический рейтинг | |

1. | Чили | Ставка денежно-кредитной политики (31 августа 2021 г.) | ЦБ | |

| 3,85% (- 0,20) | Китай | Ссуда Прайм Ставка, LPR (20.04.2020) | ЦБ | |

| 2,00% (+ 0,25) | Колумбия | Ключевая процентная ставка (30 сен 2021) | ЦБ | |

| 1.50% (+ 0,75) | Чешская Республика | Репо

Рейтинг (30 сен. 2021 г.) 2021 г.) | ЦБ | |

| -0,35% (- 0,40) | Дания | Кредитная ставка (11 марта 2021 г.) | ЦБ | |

| 0,00% (- 0,05) | Еврозона | Ключ Процентная ставка (10 марта 2016 г.) – ТАБЛИЦА | Исторический рейтинг | |

| 1.65% (+ 0,15) | Венгрия | Базовая ставка (21 сен, 2021) | ЦБ | |

1,50% (+ 0,25) | Исландия | 7-й депозит

Оценка (06 окт. 2021 г.) 2021 г.) | ЦБ | |

| 4,00% (- 0,40) | Индия | Политика репо Оценка (22 мая 2020 г.) | ЦБ | |

| 3.50% (- 0,25) | Индонезия | Ставка РЕПО (18 февраля 2021 г.) | ЦБ | |

| 0,10% (- 0,15) | Израиль | Контрольная ставка (апр. 06, 2020) | ЦБ | |

| -0,10% (- 0,10) | Япония | Ключевая процентная ставка (янв. 29, 2016) 29, 2016) | ЦБ | |

4.50% (+ 0,25) | Мексика | Контрольный показатель Оценка (12 авг.2021 г.) | ЦБ | |

| 0,50 % (+ 0,25) | Новая Зеландия | Денежная ставка (06 октября 2021 г.) | ЦБ | |

0,25% (+ 0,25) | Норвегия | Ключевая политика Рейтинг (23 сент.2021 г.) | ЦБ | |

0. | Польша | Справочная ставка (28 мая 2020 г.) | ЦБ | |

| 6,75% (+ 0,25) | Россия | Ключевая ставка (сен 11, 2021) | ЦБ | |

| 1,00% (- 0,75) | Саудовская Аравия | Ставка репо (16.03.2020 г.) | ЦБ | |

| 0.75% (+ 0,25) | Южная Корея | База

Оценка (26 авг. 2021 г.) 2021 г.) | ЦБ | |

3,50% (- 0,25) | Южная Африка | Ставка выкупа (23 июля 2020 г.) | ЦБ | |

| 0,00% (+ 0,25) | Швеция | Ставка РЕПО (декабрь 19, 2019) | ЦБ | |

– 0.75 (- 0,50)% | Швейцария |

Политическая ставка ШНБ (15 января 2015 г. ) ) | ЦБ | |

| 18,00% (- 1,00) | Турция | 1 неделя репо Рейтинг (23 сент.2021 г.) | ЦБ | |

| 0,10% (- 0,15) | Объединенный Королевство | Банковская ставка (19 марта 2020 г.) – ТАБЛИЦА | Исторический рейтинг | |

| 0.00-0,25 (-1,00) | США | Ставка средств (мар 15, 2020) – ТАБЛИЦА | Исторический рейтинг | |

| Другие страны: | |||

0,50% (- 0,50) | Албания | Ставка РЕПО (мар 25, 2020) | ЦБ | |

20. | Ангола | Курс BNA (июл 02, 2021) | ЦБ | |

7,25% (+ 0,25) | Армения | Рефинансирование Оценка (14 сен.2021) | ЦБ | |

6,50% (+ 0,25) | Азербайджан | Рефинансирование Оценка (17 сен.2021 г.) | ЦБ | |

1. | Бахрейн | Ключевая политика Оценка (16 мар.2020 г.) | ЦБ | |

9,25% (+ 0,75) | Беларусь | Рефинансирование Рейтинг (15 июля 2021 г.) | ЦБ | |

3,75% (- 0,50) | Ботсвана | Банковская ставка (октябрь 08, 2020) | ЦБ | |

0. | Болгария | База Процентная ставка (1 февраля 2016 г.) | ЦБ | |

3,00% (- 0,50) | Доминиканская Республика | Ставка денежно-кредитной политики (2 сент.2020 г.) | ЦБ | |

8.25% (- 0,50) | Египет | НА Депозит Оценка (12 ноя.2020 г.) | ЦБ | |

| 0,25% (- 0,25) | Фиджи | Политическая ставка ON

(18 марта 2020 г. ) ) | ЦБ | |

10,00% (- 2,00) | Гамбия | Полисная ставка (28 мая 2020 г.) | ЦБ | |

13.50% (- 1,00) | Гана | Денежный Политическая ставка (31 мая 2021 г.) | ЦБ | |

10,00% (+ 0,50) | Грузия | Рефинансирование

Оценка (04 авг. 2021 г.) 2021 г.) | ЦБ | |

| 0,86% (- 0,64) | Гонконг | Базовая ставка (мар 16, 2020) | ЦБ | |

| 1.50% (+ 1,00) | Ямайка | Полисная ставка (30 сен 2021) | ЦБ | |

| 2,50% (- 1,00) | Иордания | CBJ основная ставка

(16 марта 2020 г. ) ) | ЦБ | |

| 9,50% (+ 0,25) | Казахстан | База Процентная ставка (13 сентября 2021 г.) | ЦБ | |

7.00% (- 0,25) | Кения | Центральный банк Рейтинг (29 апр.2020 г.) | ЦБ | |

1,50% (- 1,00) | Кувейт | Учетная ставка

(16 марта 2020 г. ) ) | ЦБ | |

7,50% (+ 1,00) | Кыргызстан | Политика Оценка (26 июля 2021 г.) | ЦБ | |

| 0.86% (- 0,64) | Макао | Базовая ставка Окно скидок (16 марта 2020 г.) | ЦБ | |

| 12,00% (- 1,50) | Малави | Полисная ставка (06 ноя, 2020) | ЦБ | |

| 1,75% (- 0,25) | Малайзия | Политическая ставка ON (июль 07, 2020) | ЦБ | |

1. 85% (- 1,00) 85% (- 1,00) | Маврикий | Ключевые репо Рейтинг (16 апр, 2020) | ЦБ | |

5,50% (+ 0,85) | Молдова | Базовая ставка (октябрь 05, 2021) | ЦБ | |

6,00% (- 2,00) | Монголия | Полисная ставка (23 ноя, 2020) | ЦБ | |

1. | Марокко | Ключевая ставка (июнь 16, 2020) | ЦБ | |

13,25% (+ 3,00) | Мозамбик | Денежный Политическая ставка (27 января 2021 г.) | ЦБ | |

3,75% (- 0.25) | Намибия | Репо Темп (19 августа 2020 г.) | ЦБ | |

11,50% (- 1,00) | Нигерия | Денежный

Политическая ставка (22 сентября 2020 г. ) ) | ЦБ | |

1,25% (- 0,25) | Северная Македония | Политическая ставка (мар 10, 2021) | ЦБ | |

7.25% (+ 0,25) | Пакистан | Политическая ставка (сен 20, 2021) | ЦБ | |

3,00% (- 2,00) | Папуа-Новая Гвинея | Kina Facility Rate (30 марта 2020 г.) | ЦБ | |

1,50% (+ 0. | Парагвай | Процентная ставка политики (21 сен, 2021) | ЦБ | |

1,00% (+ 0,50) | Перу | Политический интерес Рейтинг (09.09.2021) | ЦБ | |

2,00% (- 0,25) | Филиппины | Ключ Политическая ставка (19 нояб.2020 г.) | ЦБ | |

1.50% (+ 0,25) | Румыния | Ставка денежно-кредитной политики

(05 октября 2021 г. ) ) | ЦБ | |

| 4,50% (- 0,50) | Руанда | Ключевая ставка РЕПО (30 апреля 2020 г.) | ЦБ | |

| 1,00% (- 0,25) | Сербия | Ключевая политика Оценка (10 дек.2020 г.) | ЦБ | |

| 2.00% (- 1,00) | Сейшелы | Денежный Полисная ставка (30 июня 2021 г.) | ЦБ | |

| 5,00% (+ 0,50) | Шри-Ланка | Ключевая ставка

– SDFR (19 августа 2021 г. ) ) | ЦБ | |

| 1,125% (- 0,25) | Тайвань | Учетная ставка (19 марта 2020 г.) | ЦБ | |

| 13.00% (+ 1,00) | Таджикистан | Ставка рефинансирования (27.07.2021) | ЦБ | |

| 0,50% (- 0,25) | Таиланд | Ставка РЕПО (май 20, 2020) | ЦБ | |

| 3,50% (- 1,50) | Тринидад и Тобаго |

Ставка РЕПО (17. 03.2020) 03.2020) | ЦБ | |

| 6.25% (- 0,50) | Тунис | Ключевая ставка (октябрь 01, 2020) | ЦБ | |

6,50% (- 0,50) | Уганда | Центральный банк Оценка (16 июня 2021 г.) | ЦБ | |

8,50% (+ 0,50) | Украина | Скидка

Рейтинг (09. 09.2021) 09.2021) | ЦБ | |

| 4.00% (- 0,50) | Вьетнам | Рефинансирование Рейтинг (30.09.2020) | ЦБ | |

| 5,25% (+ 0,25) | Уругвай | Ключевая политика Оценка (05 окт.2021 г.) | ЦБ | |

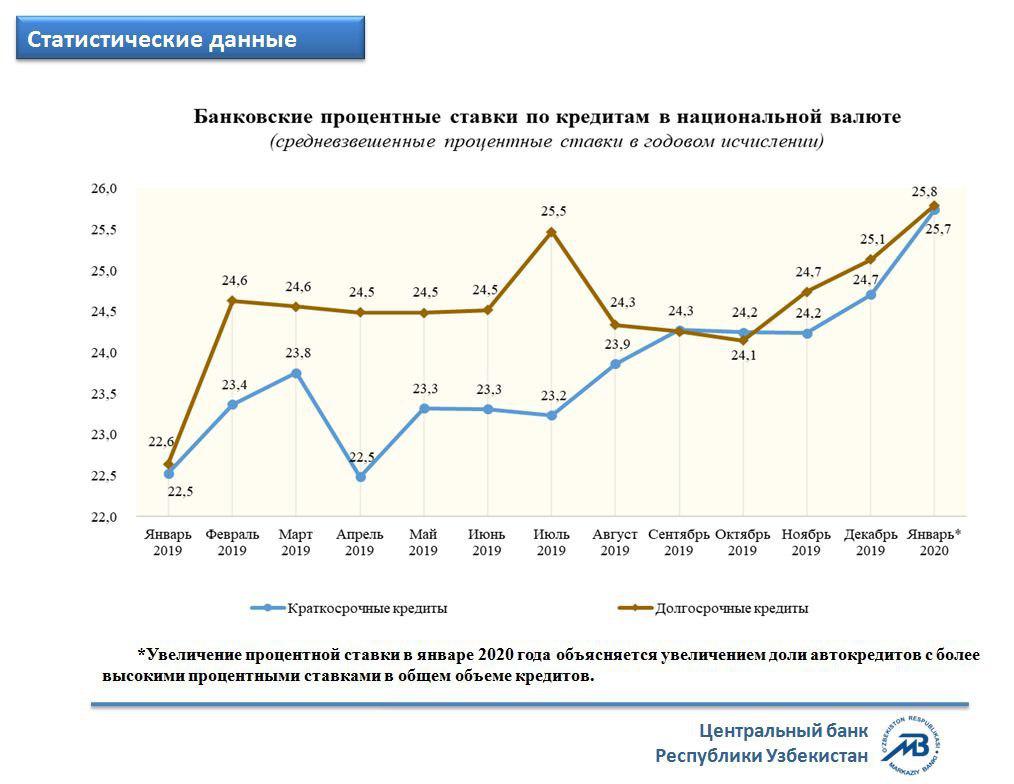

| 14,00% (- 1,00) | Узбекистан | Политика

Рейтинг (10. 09.2020) 09.2020) | ЦБ | |

| 8.50% (+ 0,50) | Замбия | Полисная ставка (17 февраля 2021 г.) | ЦБ | |

Центральный банк Мексики повышает ставки до 4,75% из-за опасений по поводу инфляции

Логотип Центрального банка Мексики (Banco de Mexico) виден на его здании в центре Мехико, Мексика, 28 февраля 2019 г. REUTERS / Daniel Becerril / File Photo

МЕКСИКА, 30 сентября (Рейтер) – Банк Мексики повысил базовую процентную ставку на 25 базисных пунктов до 4.75% в четверг, как и ожидалось, при голосовании его правления четыре против одного, поскольку центральный банк выразил обеспокоенность по поводу инфляции выше целевого уровня.

Все 22 аналитика, опрошенных Reuters, ожидали, что банк, известный как Banxico, поднимет ставку в третий раз подряд до 4,75%.

«Хотя шоки, которые привели к росту инфляции, как ожидается, будут временными, из-за их разнообразия, величины и длительного горизонта, на котором они повлияли, они могут представлять риски для процесса ценообразования и инфляционных ожиданий», Banxico говорится в заявлении о денежно-кредитной политике.

Чтобы избежать этих рисков, Banxico считает необходимым повысить ключевую ставку.

Потребительские цены в Мексике в первой половине сентября выросли на 0,42% и достигли годовой инфляции 5,87%, что уже превышает 5,59%, зафиксированные в августе, как показали официальные данные на прошлой неделе.

Это намного выше целевой ставки Банксико в 3% плюс-минус один процентный пункт.

Banxico сообщил, что прогнозируемая годовая общая инфляция и базовая инфляция, как ожидается, снизятся, особенно на один год и далее, и приблизятся к целевому показателю в 3% к концу горизонта прогнозирования.

«Решение Banxico о повышении цены соответствовало нашим ожиданиям и сопровождалось еще одним пересмотром прогнозов инфляции на первую половину 2022 года в сторону повышения. – впереди еще больше ужесточения денежно-кредитной политики », – сказал Чарльз Севиль, соруководитель агентства Fitch Ratings по суверенным обязательствам Америки.

Тем не менее, прогнозы Банксико относительно годовой общей инфляции на четвертый квартал увеличились до 6.2% по сравнению с 5,7% ранее, а прогнозы базовой инфляции также выросли до 5,3% по сравнению с предыдущим прогнозом в 5,0%.

Отчетность Энтони Эспозито и Дэйва Грэма; Под редакцией Чизу Номияма и Алистера Белла

Наши стандарты: принципы доверия Thomson Reuters.

Двойные процентные ставки дают центральным банкам безграничную огневую мощь

В условиях умеренного роста и инфляции в развитых странах после глобального кризиса и падающей равновесной процентной ставки центральные банки застряли на уровне ставок, близких к нулю (Williams 2015). Перед лицом средней рецессии Федеральная резервная система США обычно снижает процентные ставки примерно на 500 базисных пунктов (Bernanke, 2016). Ни один крупный центральный банк не имел возможности сделать это до того, как разразился кризис Covid-19. Поэтому экономисты и аналитики заявили, что у крупных центральных банков нет инструментов денежно-кредитной политики.

Перед лицом средней рецессии Федеральная резервная система США обычно снижает процентные ставки примерно на 500 базисных пунктов (Bernanke, 2016). Ни один крупный центральный банк не имел возможности сделать это до того, как разразился кризис Covid-19. Поэтому экономисты и аналитики заявили, что у крупных центральных банков нет инструментов денежно-кредитной политики.