Где посмотреть на какой системе налогообложения ооо: 4 способа узнать систему налогообложения ООО

На какой системе налогообложения находится ИП, ООО

При регистрации бизнеса его владельцы и руководители имеют возможность самостоятельно выбрать систему налогообложения. В дальнейшем менять ее можно, при соблюдении определенных условий и обычно не чаще 1 раза в год. Бухгалтеру может потребоваться узнать, какой налоговый режим применяет контрагент или сама компания. Но сделать это не всегда просто.

В каких случаях возникает необходимость узнать систему налогообложения организации, ИП

Наиболее часто требуется узнать систему налогообложения партнера по бизнесу при подготовке различных договоров, коммерческих предложений или запросов. Проще всего запросить эти данные у партнерской организации или ИП. Но не всегда такая возможность есть.

Могут понадобиться информация о том, какая система налогообложения применяется налогоплательщиком бухгалтеру может потребоваться и при восстановлении учета после утери документов или после длительного отсутствия деятельности. Эта информация находится в документах компании, но не всегда они есть под руками и применяемую систему налогообложения приходиться выяснять до того, как начать сдавать отсутствующую отчетность.

Эта информация находится в документах компании, но не всегда они есть под руками и применяемую систему налогообложения приходиться выяснять до того, как начать сдавать отсутствующую отчетность.

Иногда сведения о системе налогообложения необходимы службе безопасности компании, чтобы проверить достоверность данных, полученных от контрагента.

Что необходимо, для того чтобы получить нужную информацию

Информация о системе налогообложения ООО или ИП не является секретной или конфиденциальной. Но долгое время ФНС ее в открытом доступе не публиковала подобные сведения. Определить применяемый налоговый режим без посещения налоговой инспекции можно было только косвенно.

Сервисы ФНС, работающие в режиме онлайн развиваются и сейчас можно узнать применяемый компанией (ИП) налоговый режим можно зная только ИНН.

Как узнать систему налогообложения ИП, ООО, Организации по ИНН онлайн, пошаговая инструкция?

Уже несколько лет ФНС обещает запустить на официальном сайте сервис «Прозрачный бизнес».

В нем будет доступна проверка контрагентов на добросовестность в плане исполнения обязательств перед государством. Достаточно будет в специальную форму ввести ИНН компании или ИП, и сервис позволит посмотреть следующую информацию:

- данные о количестве сотрудников в компании;

- вид применяемой системы налогообложения;

- наличие долгов по налогам;

- другую важную информацию.

Увы, но пока система не запущена даже в тестовую эксплуатацию. Все данные налоговой службой в настоящее выложены в открытый доступ в виде архива. Его можно скачать и использовать данные по своему усмотрению. Но определить, используя набор файлов, налоговый режим контрагента, заплачен ли им налог и число работников сможет только специалист.

Зато на сайте налоговой службы можно зайти в личный кабинет налогоплательщика и отправить запрос на получение сведений. Ответ на него будет предоставлен в электронном виде.

Для отправки запроса потребуется:

1) Войти в личный кабинет и перейти по ссылке «Обратиться в ИФНС».

2) Выбрать налоговую инспекцию и указать свой запрос.

3) Проверить введенные данные и подтвердить отправку.

Замечание. ИП или юр. лицо может просмотреть данные о своем налоговом режиме в ЛК налогоплательщика.

Как в ФНС узнать систему налогообложения

Единственный достоверный способ узнать налоговый режим другого ИП или организации – отправить запрос в бумажном или электронном виде.

Рассмотрим, что обязательно должно содержаться в запросе:

- Название юр. лица или Ф.И.О. ИП, о котором должна быть предоставлена информация.

- ИНН юр. лица или ИП, по которому запрашиваются данные.

- Просьба о предоставлении сведений и их список.

Другие способы

Ответ на запрос приходится ждать довольно долго (обычно 5-30 дней).

Далеко не всегда есть возможность его ожидать спокойно. Можно попробовать в этой ситуации воспользоваться альтернативными способами получения необходимой информации:- Звонок в налоговую инспекцию или по федеральному телефону информационного центра.

Они могут подсказать основные сведения о компании или ИП по ИНН.

Они могут подсказать основные сведения о компании или ИП по ИНН. - Обращение к партнерам контрагента. Если они известны и работали с компанией (ИП), то вполне могут обладать нужными сведениями.

- Поиск в сторонних базах. Информация о налоговых режимах по некоторым компаниям (ИП) указана в справочнике компаний системы СБИС и аналогичных программных продуктов.

- Обращение к специалистам для извлечения нужных данных из файлов, опубликованных ФНС.

Задача получения сведений о налоговой системе довольно легко решается без визита в ИФНС. Но все же этот вопрос довольно часто встает перед руководителями, собственниками бизнеса и бухгалтерами. Ситуация должна существенно упроститься после запуска сервиса «Прозрачный бизнес», но насколько скоро она состоится пока сказать невозможно.

Полезно ознакомиться:

Регистрация товарного знака и может ли ИП зарегистрировать товарный знак;

Управляющий индивидуальный предприниматель в ООО;

Регистрация онлайн кассы для ИП;

Регистрация ИП и ООО в Роспотребнадзоре;

Налоговая декларация по единому налогу как заполнять, сроки подачи.

Как узнать систему налогообложения ООО

Зачем выяснять, на какой системе налогообложения находится компания

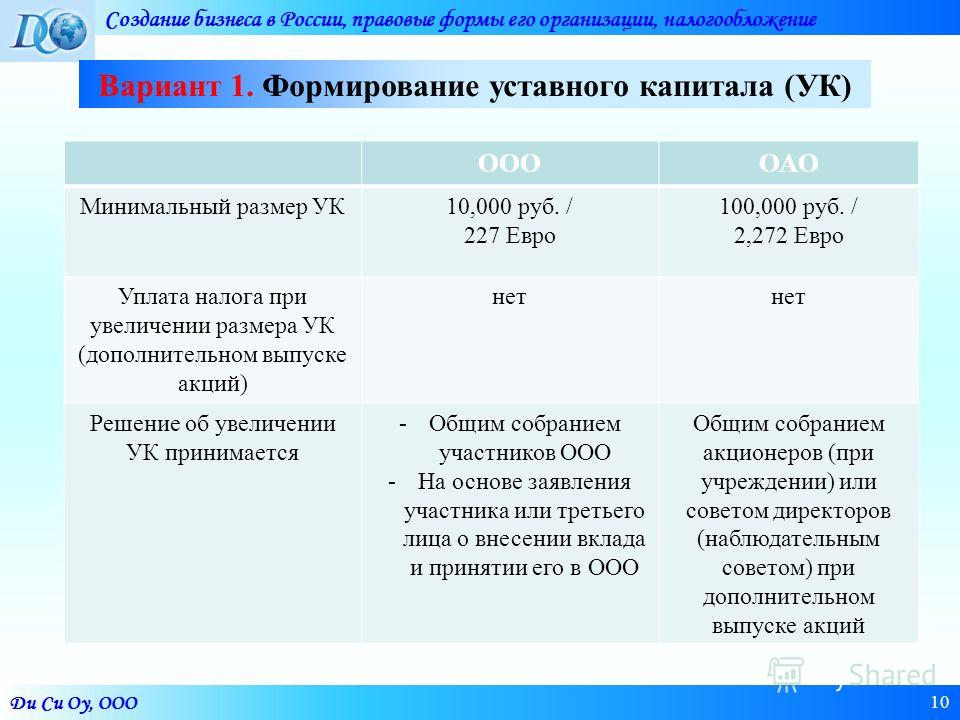

В настоящее время учредители при создании нового ООО нередко обращаются за помощью к специализированным компаниям, основным видом деятельности которых является предоставление услуг по открытию и регистрации таких обществ. Результатом их деятельности будет свидетельство о постановке на учет нового ООО, получив которое компания приступит к коммерческой деятельности. При этом руководители молодой компании иногда хотят проверить, какую систему налогообложения им установили в ФНС.

Кроме того, выяснить режим налогообложения компании может потребоваться при переходе на другой режим. Например, фирма направила все документы для перехода в ИФНС, и теперь нужно уточнить, сменился ли режим в системах учета налоговиков.

На какой системе налогообложения находится ООО — принципиальный момент для многих компаний при выборе потенциального контрагента для сотрудничества. Прежде всего, это связано с налоговыми последствиями. Важно знать, является ли потенциальный партнер плательщиком НДС. Если нет, принять к вычету «входящий» НДС по товару, поставленному таким контрагентом, не получится.

Прежде всего, это связано с налоговыми последствиями. Важно знать, является ли потенциальный партнер плательщиком НДС. Если нет, принять к вычету «входящий» НДС по товару, поставленному таким контрагентом, не получится.

Как узнать систему налогообложения ООО

Как узнать систему налогообложения ООО в сжатые сроки? Вот основные способы это сделать:

- Изучить регистрационные документы, полученные от исполнителя, фактически занимавшегося регистрацией ООО. Дело в том, что для применения спецрежимов (УСН, ЕНВД, ЕСХН, ПСН) требуется подача дополнительного заявления либо уведомления в налоговую (в расписке налоговиков о принятии документов данный факт должен быть отражен). Если же в пакете регистрационных документов его нет, скорее всего, организация использует общую систему уплаты налогов, которая устанавливается автоматически при создании фирмы.

- Выяснить налоговую систему по ИНН в инспекции по месту постановки на учет. Данный способ довольно прост и потому наиболее распространен. Как узнать, какая система налогообложения у ООО? Для этого учредителю надо лично прийти в ИФНС по месту регистрации со своим паспортом и ИНН и задать вопрос сотруднику налоговой. Либо подать письменный запрос в ИФНС, где зарегистрирована фирма.

- В режиме онлайн на сайте налоговой инспекции либо на портале «Госуслуги». В большинстве случаев данный способ применяется, если:

- ООО хочет проверить установленную для него систему уплаты налогов в связи с недавней регистрацией;

- фирма желает удостовериться в изменении сведений в налоговом учете при переходе на иной режим уплаты налогов.

Уточняем систему налогообложения ООО по ИНН онлайн на сайте налоговой

Итак, один из способов узнать систему налогообложения ООО – по ИНН онлайн на сайте налоговой.

Получить такие сведения можно через личный кабинет. Для его создания выполните на сайте налоговой следующие действия:

Для его создания выполните на сайте налоговой следующие действия:

- выберите окно «Зарегистрироваться»;

- внесите сведения в обязательные для заполнения поля, содержащие персональную информацию;

- завершите регистрацию переходом по ссылке во входящем письме, которое придет на указанный адрес электронной почты.

После регистрации в личном кабинете:

Подпишитесь на рассылку

- выберите иконку «Подать новый запрос на выписку»;

- из появившихся разделов «Юридическое лицо» и «Индивидуальный предприниматель» выберите «Юридическое лицо»;

- заполните раздел «ИНН»;

- выберите окно «Сформировать запрос».

Сгенерированному запросу присваивается регистрационный номер, с помощью которого инициатор может в режиме онлайн следить за его исполнением. Срок исполнения — в течение дня, следующего после регистрации запроса.

Где еще посмотреть систему налогообложения ООО кроме сайта налоговой

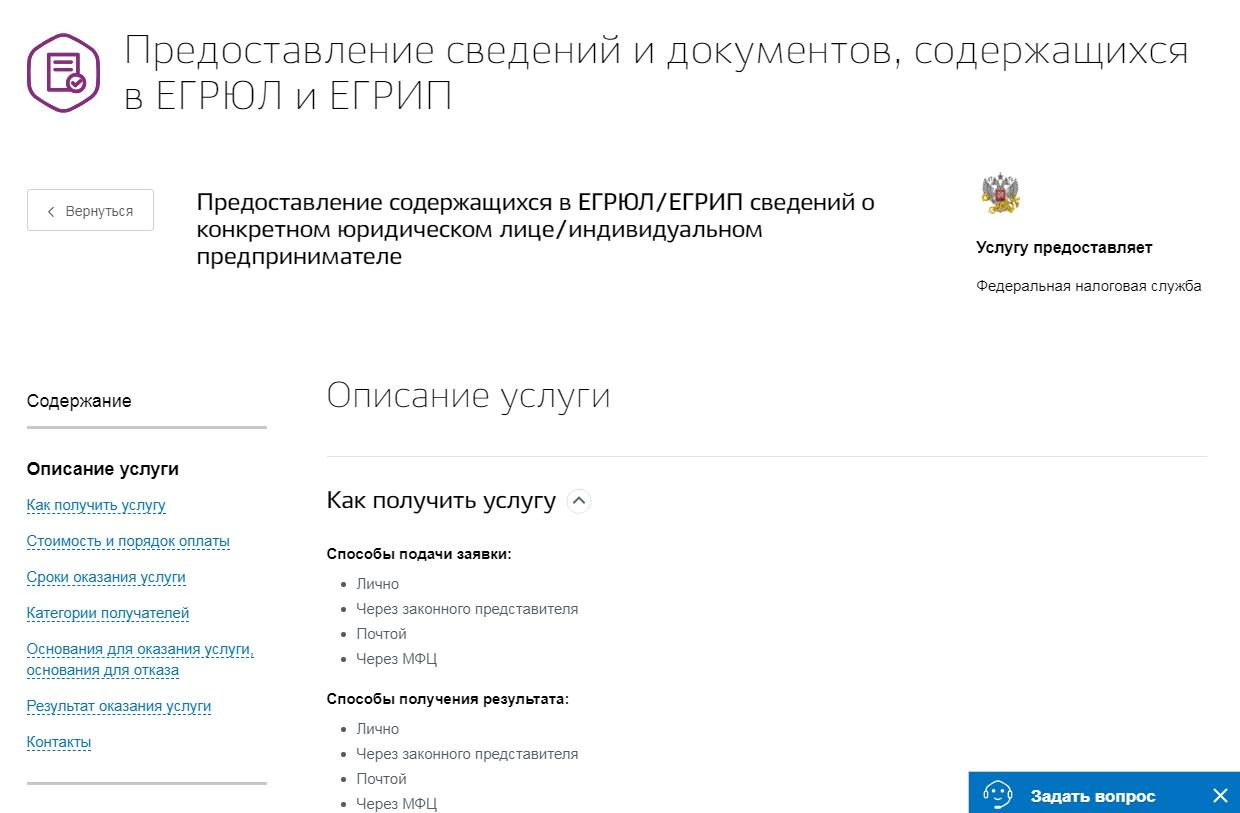

Получить информацию о применяемой системе уплаты налогов можно также на портале «Госуслуги». Чтобы это сделать:

- зайдите на сайт «Госуслуги»;

- в открывшемся окне нажмите на раздел «Налоги и финансы»;

- из открывшегося списка выберите «Предоставление сведений из ЕГРЮЛ»;

- в предложенном меню нажмите на иконку «Предоставление сведений из ЕГРЮЛ с помощью интернет-технологий» и сформулируйте свой запрос.

ВАЖНО! На сайте «Госуслуги» эта услуга платная, а срок ответа составляет 5 дней. Следовательно, чаще используется сайт налоговой, где такие сведения можно получить бесплатно и значительно быстрее.

Существуют и другие сервисы в интернете, оказывающие услуги по предоставлению данных о налоговых режимах, но полученные на этих сайтах сведения могут не соответствовать истине.

***

Сегодня ответить на вопрос, где посмотреть систему налогообложения ООО, не составляет труда.

***

Еще больше материалов по теме — в рубрике «Налоговая система».

Узнать систему налогообложения ИП или ООО по ИНН

Необходимость узнать систему налогообложения по ИНН возникает, если фирма не самостоятельно вставала на учет в налоговых органах или пыталась изменить режим. От достоверности предоставленной информации зависит правильность исчисления обязательств и своевременность их перевода в государственную казну. Чтобы получить нужные сведения, можно использовать алгоритмы, требующие личного посещения ИФНС или реализуемые в режиме онлайн.

Между какими налоговыми режимами выбирает бизнес-субъект

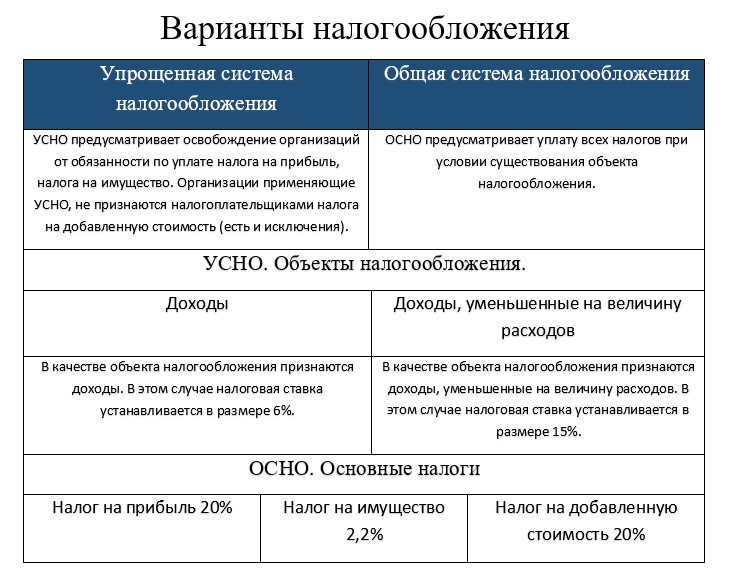

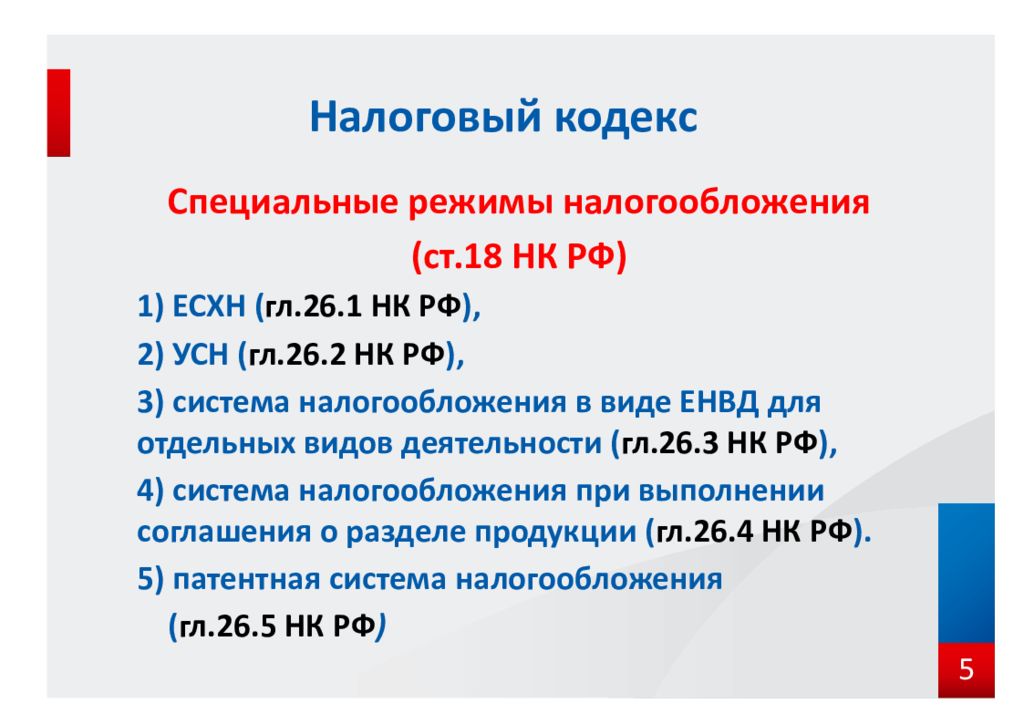

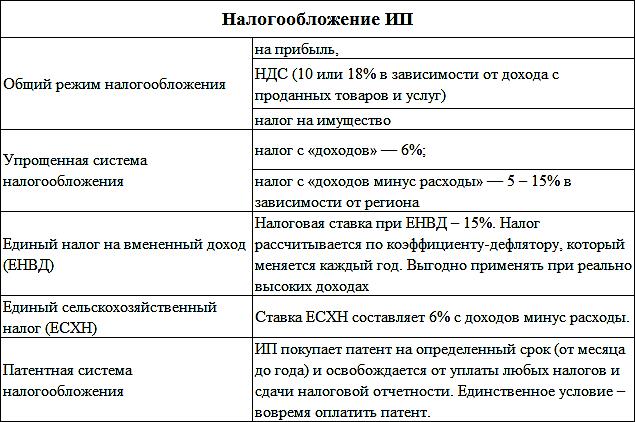

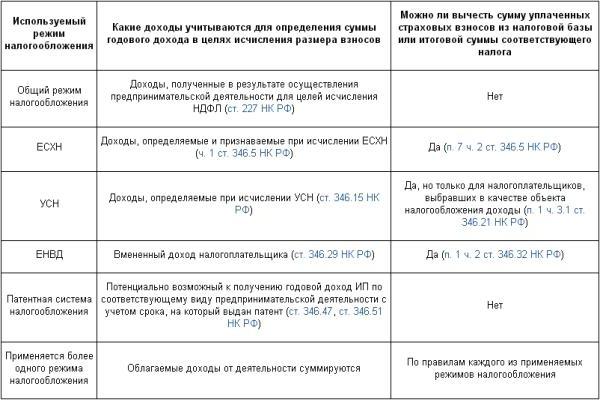

Применяемая система налогообложения определяет, какие налоги и в каком порядке обязан выплачивать хозяйствующий субъект. Ее выбирает сама компания или ИП, руководствуясь правилами и ограничениями, изложенными в НК РФ. Существуют следующие варианты:

Ее выбирает сама компания или ИП, руководствуясь правилами и ограничениями, изложенными в НК РФ. Существуют следующие варианты:

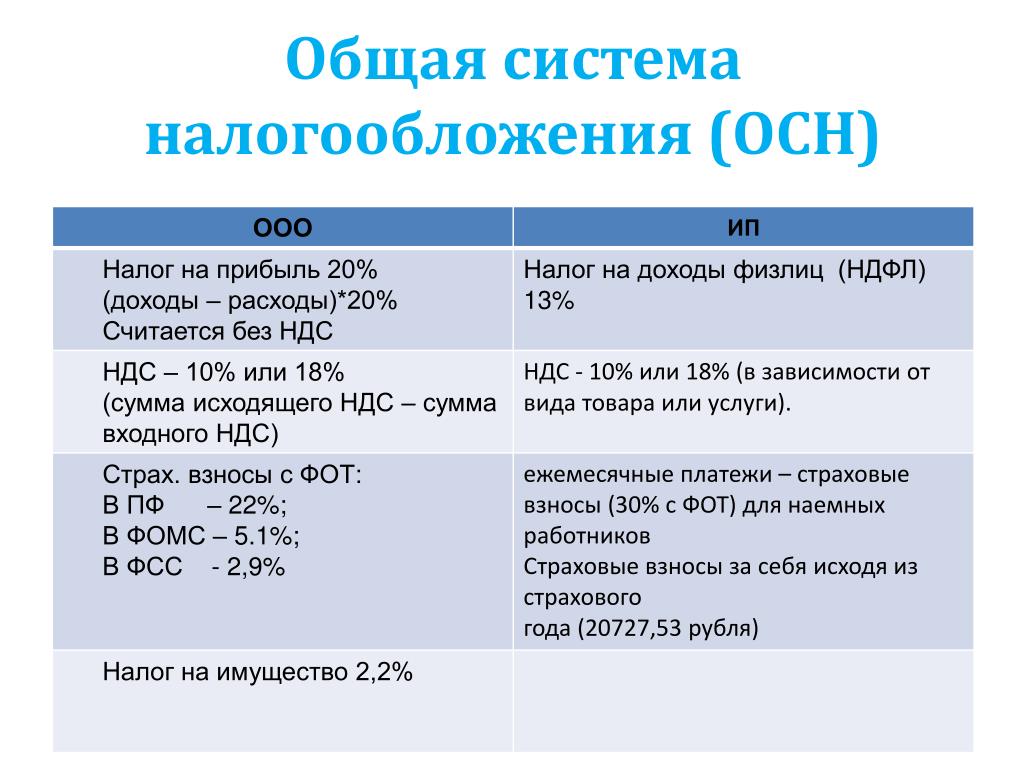

- ОСНО – общий налоговый режим, на который по умолчанию ставятся вновь зарегистрированные фирмы и ИП. Компании уплачивают налог на прибыль, на имущество, НДС, поэтому фискальная нагрузка оказывается высокой.

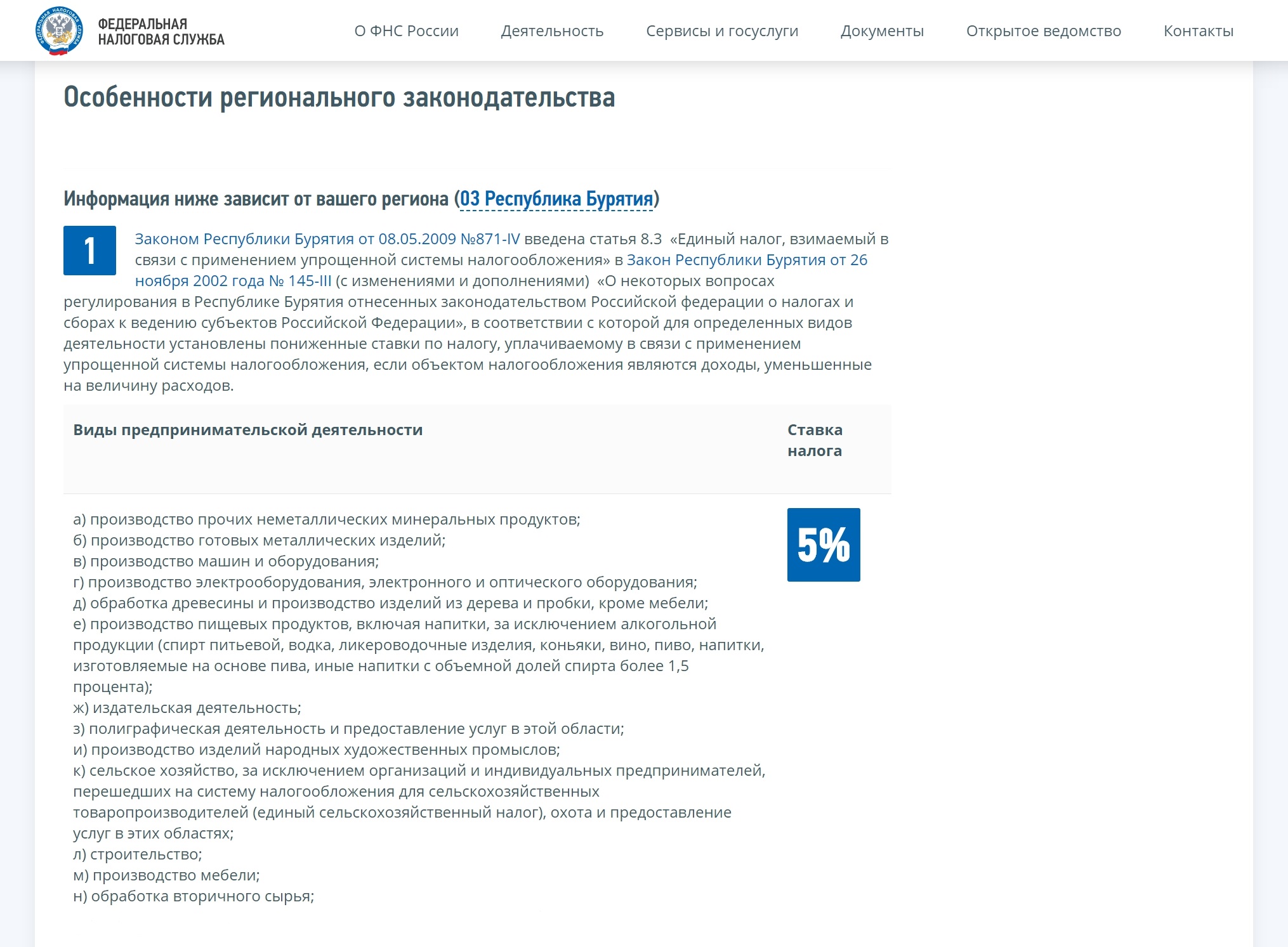

- УСН – система, предполагающая замену трех бюджетных обязательств на ОСНО одним упрощенным налогом, который уплачивается с суммы доходов или из чистой прибыли организации.

- ЕНВД – режим, доступный исключительно представителям отдельных видов деятельности (розничная торговля, бытовые услуги, перевозки пассажиров и т.д.). Хозяйствующий субъект уплачивает налог, рассчитываемый исходя не из реальных показателей его работы, а из средних для отрасли величин, называемых базовой доходностью.

- ПСН – система, предполагающая, что налоговые обязательства оплачиваются авансом путем приобретения у государства патента.

Его цена зависит от направления и сроков будущей деятельности.

Его цена зависит от направления и сроков будущей деятельности. - ЕСХН – льготный режим, действующий исключительно для сельскохозяйственных производителей.

ИП или ООО может не знать, какая система налогообложения действует для него, если регистрационные процедуры проводил привлеченный посредник, из ИФНС не получено подтверждение смены фискального режима. Сложившаяся практика предлагает разные способы, как получить ответ на этот насущный вопрос.

Анализ имеющихся документов

Чтобы узнать свой налоговый режим, нужно внимательно просмотреть документы, оставшиеся после регистрации юридического лица или ИП. Например, если в договоре с посредником, открывшим компанию, нет ни слова о выборе фискальной системы, с высокой долей вероятности бизнес-субъект поставлен на ОСНО.

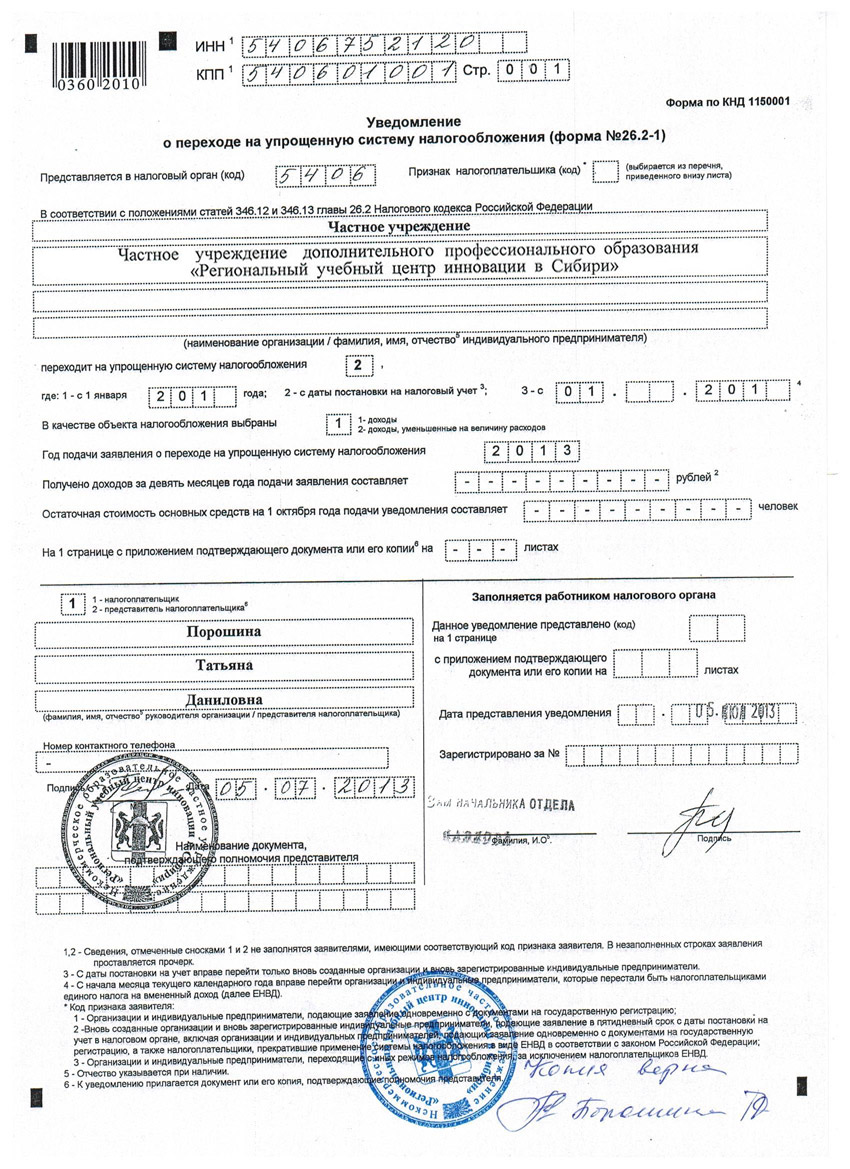

Факт выбора льготных режимов подтверждается документально:

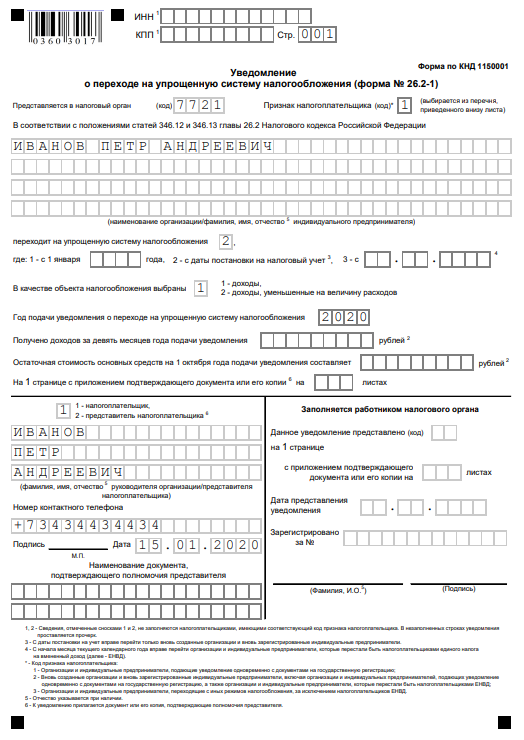

- для УСН – уведомлением о переходе на «упрощенку»;

- для ЕНВД – заявлением о постановке на учет в ИФНС в качестве плательщика вмененного налога;

- для ПСН – заявлением на оплату патента и самим патентом.

Системы ЕНВД и ПСН используются только для отдельных видов деятельности, обозначенных региональными властями. Если направление работы юрлица иное, ему остается выбор между УСН и ОСНО.

Способы получения информации о фискальном режиме

Существует два основных способа, как узнать режим налогообложения организации:

1.Подача заявления в ИФНС

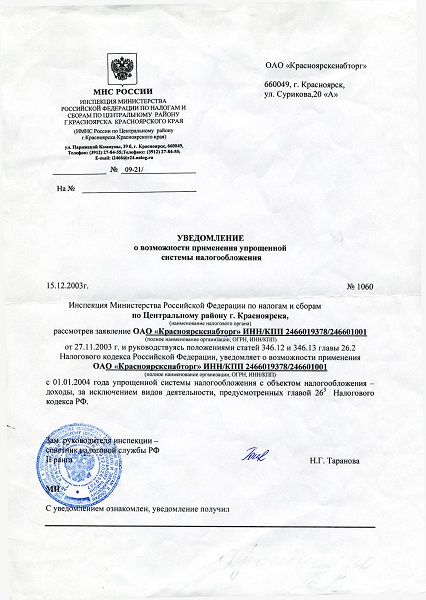

Запрос готовится в свободной форме, формулируется недвусмысленный вопрос о том, на какой налоговой системе находится предприятие. Налоговики обязаны дать на заявление официальный ответ по форме 26.2-7, максимальный срок его подготовки – 30-ть дней.

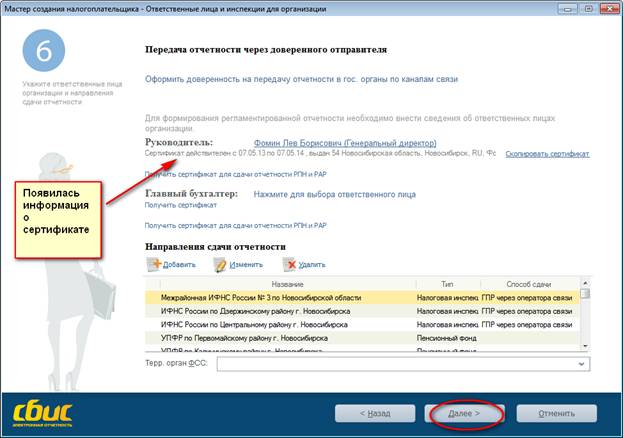

2.Использование личного кабинета налогоплательщика

Чтобы зарегистрироваться в личном кабинете, налогоплательщику потребуется придумать логин и пароль, подтвердить свой адрес электронной почты. Для использования функционала этого сервиса необходима усиленная ЭЦП на генерального директора или иное уполномоченное лицо.

После прохождения регистрации данные о фискальных обязательствах хозяйствующего субъекта и его налоговом режиме «подтянутся» в течение 3-5 дней.

Более простой способ получить информацию о системе налогообложения – лично явиться в налоговую инспекцию. ИП, генеральный директор компании или их доверенные лица могут напрямую обратиться к инспектору, предъявив документ, удостоверяющий личность, и уточнить все неясности.

Еще один нетривиальный способ получения данных для компаний, зарегистрированных не менее 1-2 месяцев назад, – запрос справки о состоянии расчетов в формате 39-1. Бухгалтер сможет без проблем по данным таблицы определить тип системы налогообложения, ориентируясь на перечень ранее совершенных платежей в бюджет.

Как проверить на какой системе налогообложения работает контрагент (ООО или ИП) в 2020 г.

16.01.2020г.

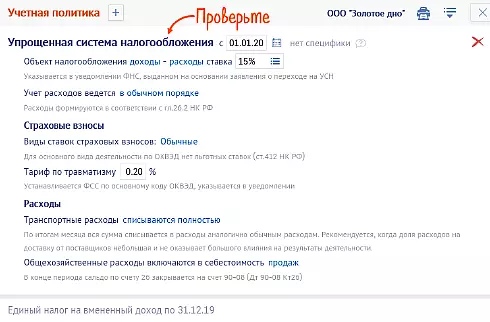

Систему налогообложения компания может выбрать при регистрации компании или ИП.

Выбор системы налогообложения можно осуществить в момент регистрации, подав, например, уведомление о переходе на УСН вместе с пакетом документов на регистрацию, либо в течение 30 дней после регистрации компании или ИП.

В дальнейшем систему налогообложения можно изменить добровольно или принудительно.

Добровольное изменение системы налогообложения возможно со следующего календарного года. Для этого необходимо подать уведомление, например, о переходе на УСН, не позднее 31 декабря текущего года или перейти на общий режим налогообложения с упрощенного режима, подав уведомлении об отказе от УСН до 15 января года, следующего за календарным годом.

Принудительное изменение режима налогообложения может возникнуть при несоблюдении условий, установленных законодательством. Например, если не соблюдается критерий по выручке, численности и другим критериям, установленным законодательством.

В целях снижения рисков работы с недобросовестными контрагентами, заключая договор с новым поставщиком или покупателем, необходимо, в том числе, получить информацию о применяемой системе налогообложения. Это очень важно, т.к. влияет на стоимость контракта, сумму НДС и грамотной подготовки документов.

Проверить систему налогообложения можно запросив у самого контрагента информацию о применяемом режиме. Если контрагент на УСН, то можно запросить Уведомление о переходе на УСН с отметкой или информационное письмо из ИФНС о применении УСН. Если контрагент на общем режиме, то понять, что он действительно ее применяет, бывает сложно, т.к. никаких заявлений или уведомлений о применении общего режима не бывает. Можно запросить у контрагента на общем режиме предоставить декларацию по НДС с отметкой ИНФС.

Еще одним вариантом проверки системы налогообложения – это воспользоваться электронным сервисом налоговой инспекции. Электронный сервис Прозрачный бизнес абсолютно бесплатный и находится по адресу https://pb.nalog.ru/, при этом как указано на самом сайте ИФНС, работает он в тестовом режиме. Указав в поисковой строке ИНН контрагента можно получить информацию об организации, в том числе о применяемом налоговом режиме.

Обращайте внимание! Данные о нахождении на специальном налоговом режиме указаны на конкретную дату, например на данный момент на 31 декабря 2018 года. Для того чтобы проверить контрагента на текущий момент, т.е. в 2020 году, нужно немного подождать обновлений базы данных со стороны налоговой инспекции, т.к. до 15 января 2020 года компании еще могут сменить режим налогообложения в добровольном порядке.

Для того чтобы проверить контрагента на текущий момент, т.е. в 2020 году, нужно немного подождать обновлений базы данных со стороны налоговой инспекции, т.к. до 15 января 2020 года компании еще могут сменить режим налогообложения в добровольном порядке.

Бухгалтерские услуги от компании Бизнес-Аналитика – снижайте затраты на бухгалтерию с нами! Оставьте заявку на сайте, или узнайте стоимость по тел.: (495) 661-35-70!

Автор: Ширяева Наталья

Где посмотреть на какой системе налогообложения ооо

Вконтакте

Google+

Одноклассники

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Где посмотреть на какой системе налогообложения ооо». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Выбор варианта зависит от величины расходов по сравнению с доходами вашего общества. Если расходы малы, лучше выбирать 6% вариант. Если существуют серьёзные затраты на покупку товаров или оборудования – пятнадцати процентный. При выборе налоговой ставки в 15% необходимо помнить, что есть обязательное условие. Это документальное подтверждения расходов, не всегда такая возможность существует.

При выборе налоговой ставки в 15% необходимо помнить, что есть обязательное условие. Это документальное подтверждения расходов, не всегда такая возможность существует.

Например, в пакете документов можно найти такие реквизиты: ОКПО, ОКВЭД, ИНН. Довольно трудно определить сразу из имеющихся свидетельств, какая применяется система налогообложения назначена ООО или ИП, т. к. четко она нигде не указывается. Только наличие действующего патента в бумагах может подтвердить имеющиеся налоговые льготы.

Как быстро узнать систему налогообложения ООО по ИНН

Не на всех налоговых режимах фирма платит НДС — где-то он ложиться на плечи партнера. Впрочем, поговорим о системах налогообложения чуть подробнее.

ИНН — это строгая 12-цифровая комбинация. Первые два из ее символов могут рассказать о регионе, где данное лицо или организация состоит на налоговом учете (ст. 84 НК России). А вот как узнать систему налогообложения ООО по ИНН контрагента — вопрос, с которым справиться несколько труднее.

Не лишен данный налоговый режим и недостатков:

- Более сложная отчетность: необходимость ежеквартально отчитываться в ФНС по начисленному и уплаченному НДС, собирать и вести учет первичной документации.

- Повышенное налоговое бремя для ООО на ОСНО: необходимость перечислять НДС и налог на прибыль, а также все остальные налоги.

- Более пристальное внимание со стороны налоговой инспекции, ООО на ОСНО чаще становятся объектами проверок

Близится конец налогового периода при УСН, когда многие налогоплательщики захотят перейти на УСН или изменить объект налогообложения. Решение можно принимать уже сейчас, главное сделать это до 31 декабря. Система налогообложения для ООО определяется с учетом многих факторов — от специфики деятельности до структуры расходов.

Если это действительно так, вам должны будут прислать подтверждающее письмо по форме № 26.2-7 (Письмо Минфина России от 19.12.2013 N 07-01-06/55941). Подать такое заявление можно в любой удобной для вас форме (электронной, по почте, лично в ИФНС).

В данном случае – это ЕНВД. Выбор режима налогообложения: потенциал роста бизнеса Потенциал роста бизнеса – не менее важный критерий выбора оптимальной схемы налогообложения. Дело в том, что в силу специфики российского законодательства у предприятий не всегда есть возможность частого изменения способов расчета с государством.

В отношении ИП более сложно узнать, какой вариант исчисления налогов ему установлено ФНС. Если не подавалось документов о применении каких-либо льготных режимов, то он должен использовать по умолчанию ОСН. Уточнить, есть ли льготы по начислению налоговых взносов, можно только обратившись в службу с официальным письмом.

Если компания задумалась о выборе между традиционной системой и упрощенной, необходимо принять во внимание тот факт, что не всем вашим контрагентам понравится поставщик без НДС.

Однако он заметно упрощается тем, что налоговый код относится к открытым данным — он обязательно прописывается во всей учредительной и регистрационной документации, а также в договорах, отчетности и контрактах фирмы. Поэтому, раз эта информация есть в свободном доступе, вопрос: «Как узнать систему налогообложения ООО по ИНН?» абсолютно законен.

Поэтому, раз эта информация есть в свободном доступе, вопрос: «Как узнать систему налогообложения ООО по ИНН?» абсолютно законен.

Часто при осуществлении предпринимательской деятельности возникает необходимость получить сведения о режиме налогообложения контрагента. Узнать данную информацию об организации или предпринимателе можно, не выходя из офиса. Как узнать систему налогообложения ООО по ИНН онлайн? Рассмотрим алгоритм действий подробнее. Узнать сведения, касающиеся типа применяемой системы налогообложения можно, ориентируясь на величину налогов, рассчитанную исходя из полученного дохода. Для этого необходимо скачать с сервисов AppStore или PlayMarket банковские онлайн-приложения Сбербанка или ВТБ 24. При этом необходимо быть клиентом банковского учреждения.

Если налогоплательщик регистрировался через третьих лиц или же самостоятельно, но не принимал никаких решений по определению своего налогового режима, то, скорее всего, ему присвоили общую систему.

Где посмотреть на какой системе налогообложения ооо

Единственной системой, возможной для применения всеми без исключения российскими налогоплательщиками (АО, ООО, ИП и др. ) является традиционная система налогообложения (ОСНО).

) является традиционная система налогообложения (ОСНО).

Если предприниматель при регистрации не выбрал механизм, то автоматически присваивается ОСНО. Вариант предполагает не только частую отчетность перед государством, но и уплату налога по ставке в восемнадцать процентов.

Осуществляя предпринимательскую деятельность, налогоплательщики вправе выбирать вид налогообложения, который будет применяться к их деятельности. Для одних выгоднее работать по упрощённой системе учёта и уплаты налогов, для других предпочтительнее работать на вмененке. Право выбора всегда остаётся за подотчётным лицом.

Если предприниматель при регистрации не выбрал механизм, то автоматически присваивается ОСНО. Вариант предполагает не только частую отчетность перед государством, но и уплату налога по ставке в восемнадцать процентов.

Непременное условие — все названные циклы должны осуществляться компанией самостоятельно. Все конкретные условия заключены в гл. 26 НК РФ.

Вас интересует вопрос: как узнать систему налогообложения по ИНН? Тогда стоит выполнить ряд действий, для которых вам потребуется доступ в интернет и персональный налоговый код ООО или ИП, по которому можно легко найти необходимую информацию.

Как узнать на какой системе налогообложения находится ооо

Патентная система налогообложения ООО не применяется и разработана исключительно под индивидуальных предпринимателей.

Данные способы доступны не только для организаций, но и для ИП. Не забывайте о получении электронной цифровой подписи для доступа к онлайн-услугам на перечисленных ресурсах. Настоятельно просим вас не обращать внимания на посторонние сервисы, обещающие предоставить информацию о налоговом режиме ООО через ИНН, — проще и безопаснее использовать официальные методы.

ИНН – специальный код, получаемый каждым налогоплательщиком Российской Федерации, по завершению регистрации в налоговом органе. Данный номер кода, как правило, находится в свободном доступе, в связи с чем, при наличии данной комбинации цифровых знаков, можно с легкостью выяснить, какой режим налогообложения у организации, и с помощью какой системы осуществляются платежи в казну контрагентами.

Как и ИП, так и ООО часто сталкиваются с такой ситуацией, когда люди не могут ответить на вопрос о том, на каком режиме налогообложения они находятся. Об этом человека спрашивает непосредственно контрагент, который хочет заключить с ним сделку, либо новый наемный бухгалтер, который хочет понять, по какому принципу нужно будет отчитываться перед налоговыми органами.

Что предпринять, если контрагент требует подтверждения УСН

Так вот, методом исключения можно сразу отсеять такие режимы, как ЕСХН, если вы никогда не занимались сельским хозяйством.

Во-вторых, если предприниматель подключен к механизму подачи отчетности онлайн, то для получения сведений вправе воспользоваться официальным сайтом налоговой службы.

На какой системе налогообложения находится ИП — этот вопрос интересует не только контрагентов, но и зачастую самого коммерсанта. Ситуация актуальна, когда бизнесмен только зарегистрировался в ФНС. В статье расскажем, как разобраться в ситуации.

Упрощенку, или УСН. Эта система налогообложения предусматривает освобождение от трех основных налогов (налог на прибыль, НДС и НДФЛ для ИП). Вместо этих весомых платежей коммерсант обязан уплатить всего один: единый налог по УСН. Размер его определяется как 6 % от общих доходов либо 15 % от разницы между доходами и расходами.

Эта система налогообложения предусматривает освобождение от трех основных налогов (налог на прибыль, НДС и НДФЛ для ИП). Вместо этих весомых платежей коммерсант обязан уплатить всего один: единый налог по УСН. Размер его определяется как 6 % от общих доходов либо 15 % от разницы между доходами и расходами.

Как узнать на какой системе налогообложения находится ИП, ООО по ИНН

Как видим, от принятого решения зависят не только размеры налоговых платежей, но и сроки их перечисления в бюджет, а также состав отчетности. Именно поэтому нужно срочно решить проблему, как узнать форму налогообложения ИП.

Налог на вмененный доход (ЕНВД) – особая система, которую можно отнести к категории льготных. Ее применяют субъекты хозяйствования, которые не просто отвечают ограничениям относительно числа сотрудников, уровня доходов, а также заняты в некоторых видах деятельности.

Ищем покупателя Для того чтобы быстрее найти покупателей, нужно сделать так, чтобы о вашем предложении узнало максимальное количество людей.

Алгоритмы, заложенные в основу работы налогового калькулятора, полностью учитывают последние изменения законодательства и все его положения, действующие в 2019 году.

Когда и для чего необходимо узнать систему налогообложения

При работе с юридическими лицами на долгосрочную перспективу стоит внимательно изучать партнеров по бизнесу.

На сервисе сайта региональной ФНС в нужное поле необходимо ввести данные ИНН контрагента и вам будет предоставлена необходимая информация. Это просто сделать, т.к. личный ИНН не является тайной и предоставляется свободно, что позволяет несколькими способами уточнить параметры системы налогообложения ООО по ИНН.

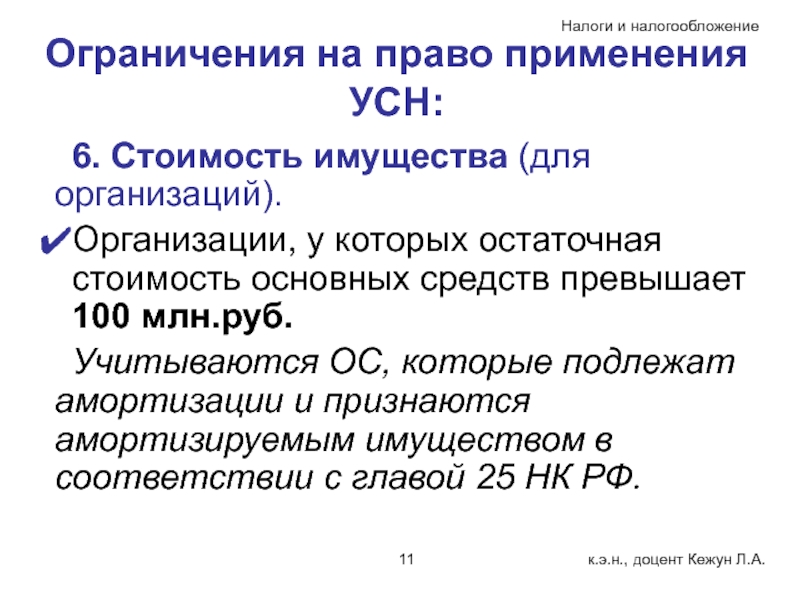

Кроме того, перейти на УСН не смогут банки, страховые компании, инвестиционные фонды, заведения игорного бизнеса, фирмы на ЕСХН и ряд иных юрлиц (п. 3 ст. 346.12 НК РФ), а также казенные, бюджетные, иностранные организации, микрофинансовые организации и частные агентства, предоставляющие сотрудников. Изучите платежные квитанции за перечисление налоговых сборов. Если в них фигурирует постоянно неизменная сумма, то это может подсказать, что вы работаете на ЕНВД. Однако если в чеках стоят разные суммы взносов, то необходимо их сопоставить с объемом доходов и прибыли за тот отчетный период вашей деятельности, чтобы определить по какой системе они были начислены.

Если в них фигурирует постоянно неизменная сумма, то это может подсказать, что вы работаете на ЕНВД. Однако если в чеках стоят разные суммы взносов, то необходимо их сопоставить с объемом доходов и прибыли за тот отчетный период вашей деятельности, чтобы определить по какой системе они были начислены.

Как узнать на каком налогообложении находится ооо

Иногда индивидуальные предприниматели заказывают регистрацию в юридических или бухгалтерских компаниях. Все связанные с оформлением процедуры проходят подрядчики, а бизнесмену по окончанию процесса выдается готовый пакет документов.

Кроме того, иногда необходимо знать на какой схеме обложения налогами находится ИП – контрагент. К примеру, если вы ведете учет НДС, и планируете работать только с плательщиками этого налога. Итак, как узнать систему налогообложения ИП?

Кроме того, эти сведения чрезвычайно полезны при заключении соглашений с контрагентами. В этой статье мы расскажем вам, можно ли узнать систему налогообложения по ИНН (индивидуальный налоговый номер — спецкод любого налогоплательщика в России — как физического, так и юридического лица, который ему выдается при регистрации в отделении налоговой службы) и как это сделать.

В этой статье мы расскажем вам, можно ли узнать систему налогообложения по ИНН (индивидуальный налоговый номер — спецкод любого налогоплательщика в России — как физического, так и юридического лица, который ему выдается при регистрации в отделении налоговой службы) и как это сделать.

При данном раскладе остается один спецрежим — УСН. И для проверки данного режима стоит еще раз внимательно пересмотреть регистрационные документы. Так как при подаче в регистрирующую налоговую инспекцию она выдает расписку в получении документов, представленных при регистрации в качестве индивидуальных предпринимателей.

Как узнать на какой системе налогообложения находится ип

Ныне в нашей стране действует 5 систем по взиманию платежей обязательного характера в бюджет, а именно: общая, упрощенная, патентная, а также система единого налога на временный доход и на сельскохозяйственную деятельность.

Если у Вас уже есть организация, и Вы думаете над тем, как облегчить и автоматизировать бухгалтерский учет и отчетность, то на помощь приходят следующие онлайн-сервисы, которые полностью заменят бухгалтера на Вашем предприятии и сэкономят много денег и времени.

Узнать, на каком механизме налогообложения находится партнер допустимо несколькими способами. Рассмотрим каждый детальнее, сделав акцент на онлайн инструменты. Отметим, что получение информации по ИНН онлайн, открывает доступ к ограниченному набору знаний, конфиденциальные сведения предоставляются только собственнику бизнеса относительно себя самого.

Вконтакте

Google+

Одноклассники

Похожие записи:

Как узнать систему налогообложения ИП и ООО по ИНН: на сайте налоговой, через Госуслуги?

Виды налоговых систем

Если возникла необходимость узнать систему налогообложения по индивидуальному налоговому номеру, стоит ознакомиться с последовательностью действий и возможными способами получения таких сведений.

Внимание! На территории России действуют следующие разновидности уплаты налоговых сборов:

- общая система налогообложения для ИП и ООО (ОСН),

- упрощенная система налогообложения (УСН),

- единый доход на вмененный доход (ЕНВД),

- единый сельскохозяйственный налог (ЕСХН),

- патентная система.

Упрощенная система предполагает еще 2 разновидности использования НС:

- доходы,

- доходы минус затраты.

Подробно о видах и связанных с ними льготами можно рассмотреть в НК РФ.

Когда и для чего необходимо узнать систему налогообложения

В некоторых случаях требуется не только найти компанию по ИНН, но и узнать, на какой она системе налогообложения.

Приведены возможные ситуации, в которых необходима информация об используемой НС заинтересованному лицу:

- предприятие только начало вести предпринимательскую деятельность, возможно, с юридической помощью и хочет проверить присвоенную систему налогообложения,

- предприятие сменяет НС и хочет убедиться в правильности проведения процедуры,

- предприятие заинтересовано режимом налогообложения делового партнера: оплачивает ли он НДС.

Как узнать ИНН работодателя?

Что понадобится для получения сведений

Чтобы получить сведения, понадобится:

- компьютер, доступ в Интернет,

- ОГРНИП для ИП либо ОГРН, ИНН для ООО.

Чтобы узнать нужную информацию, стоит воспользоваться официальном сайтом ФНС или Порталом Госуслуги. Нежелательно искать сведения в непроверенных и неизвестных источниках, так как они могут быть неправильными.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Для общества с ограниченной ответственностью

На сайте ФНС в указанную строку нужно ввести данные ИНН контрагента, после чего появится нужная информация. Это совершенно не сложно, поскольку ИНН не считается секретным и находится в открытом доступе, что дает возможность доступными способами проверить режимы налогообложения по ИНН.

Стоит проверять данные в режиме онлайн, используя официальные сервисы ФНС либо Госуслуги. Не стоит полагаться на сомнительные сайты.

Уточнить интересующую информацию также можно следующими способами:

- по возможности обратиться в подразделение ИФНС, расположенное на территории регистрации бизнес-партнера,

- удобным и быстрым считается звонок на горячую линию налоговой службы, сотрудники которой ответят на интересующие вопросы,

- в ФНС действует услуга смс-данных, позволяющая получать сведения о контрагенте.

Контактные данные отображены на сайте налоговой службы.

Контактные данные отображены на сайте налоговой службы.

Учтите! При смене бухгалтера, которому необходимо получить такие сведения, стоит ознакомиться с прежней отчетной документацией. Оказать помощь в таком деле сможет опытный работник после изучения предоставленных данных. По ним он сможет быстро сообщить о НС предприятия.

Для индивидуальных предпринимателей

В случае ИП дела обстоят сложнее. Если нет документации об использовании льготных режимов, то должна применяться общая НС. Проверить льготы можно, лишь обратившись в отделение налоговой с официальной просьбой.

Письменный ответ службы будет считаться доказательством использования УСН. В онлайн-режиме для уточнения вопроса по бизнес-партнеру разработан специальный сервис.

Самым надежным способом получить информацию о НС контрагента – при составлении договора попросить предоставить копию уведомления об упрощенной налоговой системе либо запросить письмо из налоговой службы по форме №26. 2-7.

2-7.

Еще один вариант – попробовать связаться с Налоговой инспекцией по месту регистрации ИП по телефону.

Посмотрите видео. Проверка контрагента по ИНН:

На сайте налоговой

ФНС РФ дает возможность узнать используемую НС контрагентом, тем более такие сведения считаются общедоступными.

Для этого потребуется:

- пройти процедуру регистрации на сайте (нужно ввести минимальные необходимые личные данные, чтобы завершить процедуру регистрации). В общей сложности это займет пару минут,

- в личном кабинете оформить заявку на выписку,

- ввести ОГРН либо ИНН конкретной организации,

- набрать предложенную капчу.

Как оплатить долги по налогам?

В течение 24 часов приходит электронное письмо, содержащее общедоступную информацию из ЕГРИП или ЕГРЮЛ. Составление запроса выглядит таким образом. Выписка из ФНС представлена в формате PDF и отображает подпись в электронном цифровом виде, которая соответствует подписи налоговой службы. Файл загружается из личного кабинета в течение 5 суток.

Составление запроса выглядит таким образом. Выписка из ФНС представлена в формате PDF и отображает подпись в электронном цифровом виде, которая соответствует подписи налоговой службы. Файл загружается из личного кабинета в течение 5 суток.

Через Госуслуги

Получить эти данные можно также с помощью портала Госуслуг.

В этом случае нужно:

- посетить официальную интернет-страницу портала,

- выбрать раздел «Финансы и налоги»,

- нажать на «предоставление данных из ЕГРЮЛ»,

- создать запрос.

Другие способы

Для сторонников консервативных способов получения необходимых данных о контрагентах есть некоторые методы:

- если имеется доступ, можно ознакомиться с учредительной документацией делового партнера, в ней может содержаться корреспонденция из налоговой службы о присвоенной налоговой системы,

- рассмотрение налоговой документации партнера опытным специалистом, который сможет по характеру проводимых денежных операций определить оплачиваемые налоги.

Как оплатить налоги без квитанции?

При необходимости каждое заинтересованное лицо сможет при помощи имеющихся доступных методов получить информацию об используемой контрагентом системе налогообложения с помощью ИНН.

К самым быстрым, эффективным и бесплатным методам стоит отнести официальный интернет-ресурс ФНС Российской Федерации.

Посмотрите видео. Регистрация и подтверждение личности на портале Госуслуг:

Как узнать систему налогообложения по ИНН

Порой в процессе деятельности предприниматели сталкиваются с необходимостью получения информации о режиме налогообложения. Эти сведения при этом могут касаться самого предпринимателя или его торговых партнеров.

Для осуществления этого мероприятия вовсе не придется готовить многочисленные бумаги – достаточно лишь знать ИНН предпринимателя или организации.

Ныне существуют удобные возможности для выяснения режима налогообложения в онлайн-режиме или через ИФНС.

Система налогообложения, применяемая фирмой говорит о многом, в том числе о порядке внесения обязательных платежей в казну, о действующей налоговой ставке, о характере ведения налогового и бухгалтерского учета.

Важную роль играет и выяснение того, платит ли предприятие НДС (в особенности это касается потенциальных контрагентов).

Иногда фирма стремится выяснить систему налогообложения, действующую не только их партнеров по бизнесу, но и собственный режим взимания налогов. Это особенно актуально, когда компания переходит от одной системы к другой.

В общем виде система налогообложения любого субъекта хозяйствования определяется:

| В процессе регистрации бизнеса | Если фирма не заявит о праве на использование одного из льготных режимов, то в его отношении будет установлена общая система |

| В ходе деятельности | Если фирма соответствует параметрам любого из льготных режимов, то она имеет право в любой момент подать уведомление о переходе в ИФНС; при этом сам переход будет осуществлен с начала нового налогового года |

Определения

Система налогообложения – это совокупность законодательных правил, обязательных платежей в бюджет (налогов и сборов) и порядка их взимания.

Она имеет несколько разновидностей, для каждой из которых характерны свои элементы: объект, ставка, льготы, сроки представления отчетности в ИФНС и т.п. (ст. 11 НК РФ).

В настоящее время в России действует пять систем взимания обязательных платежей в бюджет, в том числе общая (ОСН), упрощенная (УСН), система единого налога на вмененный доход (ЕНВД) и на сельскохозяйственную деятельность (ЕСХН), а также патентная система.

ИНН – это специальный код, который получает по итогам регистрации в налоговом ведомстве каждый налогоплательщик РФ.

Он представляет собой комбинацию из 12 цифр, причем первые две – код региона, в котором плательщик стоит на учете (ст. 84 НК РФ).

ИНН прописывается в учредительных и регистрационных документах фирмы, а также в ее договорах, контрактах, отчетности и т.д. По этому коду налоговые органы легко могут идентифицировать субъекта налогообложения.

Существующие системы налогообложения

Любой российский предприниматель должен обладать общими сведениями относительно действующих в стране систем налогообложения, чтобы наиболее адекватно выбрать подходящий вариант для своего бизнеса.

Общая система (ОСН)

Это самый распространенный вариант взимания обязательных платежей с физических и юридических лиц в России.

Если в момент регистрации предприниматель или организация не успели заявить о праве использовать льготный режим (в течение 30 дней), то они попадают под ОСН.

Общая система предусматривает полноценное ведение налогового и бухгалтерского учета, а также уплату в казну следующих обязательных платежей:

| Налога на прибыль | 20% – для организаций или НДФЛ и 13% – для ИП |

| Налога на имущество | Ставки определяются на региональном уровне |

| НДС | о ставкам 0,10 и 18% в зависимости от типа товаров |

Упрощенная система (УСН)

Широко распространена среди начинающих компаний – ИП и ООО. Она может использоваться только в случае соблюдения фирмой ограничительных лимитов, касающихся размеров годового дохода, численности персонала, числа транспортных средств и др.

При этом сам плательщик имеет право выбрать один из объектов обложения:

| «Доходы» | Предполагает уплату в бюджет 6% годового дохода |

| «Доходы минус затраты» | Предусматривает внесение в казну 15% прибыли |

При использовании УСН предприятия имеют право на упрощенный механизм ведения налогового и бухгалтерского учета.

Кроме того, при объекте «Доходы» фирма имеет право вычитать из общей суммы, подлежащей уплате в бюджет страховые взносы (гл. 26.2 НК РФ).

Налог на вмененный доход (ЕНВД)

Эта специальная система, которая также относится к разряду льготных. Она может применяться субъектами хозяйствования, которые не только соответствуют ограничениям по численности персонала и доходу, но и занимаются определенными видами деятельности.

При этом бизнесменам придется платить всего один налог, отчисления которого в бюджет рассчитываются по специальной формуле.

Фирмы на ЕНВД имеют полное право снизить сумму налога, подлежащего уплате в бюджет за счет страховых взносов, но не более, чем на 50% (гл. 26.3 НК РФ).

Патентная система

Рассчитана только на мелкие фирмы, которые действуют на правах ИП и занимаются определенными видами деятельности.

По сути, предпринимателю придется лишь приобрести на год патент и беспокоиться по поводу иных платежей в бюджет (гл. 26.5 НК РФ).

Единый сельхозналог (ЕСХН)

Имеет сходство с упрощенкой, но может применяться только в отношении предприятий, занятых, производством, переработкой и продажей сельхозпродукции. При этом все три процесса фирма должна осуществлять самостоятельно (гл. 26. 1 НК РФ).

Стоит отметить, что при специальных режимах налогообложения фирма ведет упрощенную налоговую отчетность, которую имеет право представлять в ИФНС всего один раз в год.

Законные основания

Главным нормативным основанием для использования той или иной системы внесения в казну обязательных платежей выступает Налоговый кодекс РФ.

В частности, особое внимание следуют уделить таким его главам, как:

| 21-26 | Описывают детально все налоги и сборы, которым облагаются субъекты хозяйствования, действующие на ОСН |

| 26.1 | Раскрывает особенности применения системы единого сельскохозяйственного налога |

| 26.2 | Указывает на то, при соблюдении каких условий фирма может применять УСН, базовые условия этого режима, а также порядок перехода на эту систему |

| 26.3 | Устанавливает параметры применения системы единого платежа с вмененного дохода |

| 26.5 | Затрагивает вопросы применения малыми фирмами патентной системы обложения |

Роль же ИНН, как кода, идентифицирующего любого налогоплательщика подробно описана в статье 84.

ИНН любого налогоплательщика обычно находится в свободном доступе, поэтому можно по этой комбинации цифр выяснить не только свой режим налогообложения, но и то по какой системе осуществляют платежи в казну контрагенты.

В настоящее время спектр способов установления системы взимания налога по ИНН достаточно широк и включает в себя:

| Посещение территориального отделения ИФНС | Если речь идет о контрагенте, то того филиала, к которому он относится |

| Запрос в онлайн-режиме | Для этих целей не следует пользоваться сомнительными сервисами – доверять желательно только официальному сайту ФНС и порталу Госуслуги |

| Звонок по телефону горячей линии | Номер можно уточнить на официальном сайте ФНС |

| Отправка СМС-сообщения | Номер мобильного сервиса также имеется на сайте налоговой службы |

Если предприниматель и его контрагент зарегистрированы на территории одного города, но в разных отделениях ИФНС, информацию можно уточнить через любое из них.

Видео: выбор системы налогообложения

Например, в Москве ИП по ИНН могут установить систему налогообложения своего партнера даже через свое отделение налогового ведомства, вне зависимости от того, в каком из них зарегистрирован контрагент.

Юридического лица

Если речь идет об установлении режима взимания налогов для организаций, то здесь существует несколько простых способов:

| Во-первых | Следует просмотреть учредительные документы – если при регистрации фирма перешла сразу на ЕНВД или УСН, то к ним прикрепляются соответствующие копии уведомления в налоговую службу |

| Во-вторых | Можно поднять прежнюю налоговую отчетность, по которой режим налогообложения вовсе несложно установить |

Это уместно, если новый бухгалтер устанавливает режим налогообложения своей компании. Однако, как узнать систему налогообложения ООО по ИНН, если речь идет о контрагенте.

В этой ситуации проще всего воспользоваться ИНН. С этим кодом можно провести следующие операции:

- Отправиться в ближайшее отделение ИФНС и написать там заявление с указанием идентификационного кода;

- Ввести ИНН в специальное поле на сайтах nalog.

ru и gosuslugi.ru, после чего мгновенно получить сведения;

ru и gosuslugi.ru, после чего мгновенно получить сведения; - Сообщить ИНН оператору горячей линии ФНС код и получить сведения о плательщике и применяемой им системе обложения.

Что касается ИП?

Многие предприниматели задаются вопросом: как узнать систему налогообложения ИП по ИНН?

Решить этот вопрос можно теми же способами, что и для юридических лиц, то есть:

| Представить заявление в ИФНС по месту регистрации | Сведения будут предоставлены в день обращения |

| Позвонить или отправить СМС-сообщение по телефону горячей линии ФНС | Ответ предоставляется в течение нескольких минут |

| Воспользоваться электронными сервисами сайта ФНС или портала Госуслуги | Информация передается мгновенно |

Стоит отметить, что ранее получение информации о системе налогообложения по ИНН через интернет было доступно только для организаций. Теперь же в круг входят и ИП.

Однако для этого им потребуется получить предварительно электронно-цифровую подпись (ЭЦП). Но процедура эта проводится всего один раз.

Таким образом, предприниматели и организации ныне имеют удобную возможность уточнения собственного режима взимания налогов и системы налогообложения своих контрагентов посредством ИНН.

Для этого субъектам бизнеса достаточно представить комбинацию цифр в ИФНС, указать ее в запросе на сайте ФНС или сообщить оператору горячей линии – и без труда получить необходимые сведения.

Следует отметить, что используемая система весьма актуальна при начислении НДС и получении вычетов по нему.

Как компании уплачивают налоги – NerdWallet

Эта статья была проверена налоговым экспертом Эрикой Геллерман, бухгалтером.

При выборе юридического лица для вашей компании налоги имеют первостепенное значение. Сумма налогов, которые вы должны заплатить государству, напрямую связана со структурой вашего предприятия. Компания с ограниченной ответственностью (ООО) – это вид бизнеса, который зарегистрирован в государстве и обеспечивает защиту личной ответственности владельцев.

Компания с ограниченной ответственностью (ООО) – это вид бизнеса, который зарегистрирован в государстве и обеспечивает защиту личной ответственности владельцев.

Как работают налоги LLC?

LLC обычно рассматривается как транзитная организация для целей федерального подоходного налога.Это означает, что само ООО не платит налоги с доходов от бизнеса. Члены ООО платят налоги со своей доли в прибыли ООО. Государственные или местные органы власти могут взимать дополнительные налоги с LLC. Участники могут выбрать, чтобы LLC облагалась налогом как корпорация, а не как сквозное юридическое лицо.

Существует несколько видов налогов LLC. Эти налоги взимаются федеральным правительством, а также правительствами штата и местными властями. Все участники LLC несут ответственность за уплату подоходного налога с любого дохода, который они получают от LLC, а также налогов на самозанятость.В зависимости от того, что вы продаете и нанимаете ли вы кого-либо, вы также можете нести ответственность за уплату налогов на заработную плату и налогов с продаж. Еще больше усложняет ситуацию то, что LLC может выбрать налогообложение в качестве другого субъекта хозяйствования.

Еще больше усложняет ситуацию то, что LLC может выбрать налогообложение в качестве другого субъекта хозяйствования.

В этом руководстве мы рассмотрим весь спектр налогов LLC, то, за что вы будете нести ответственность, и варианты уменьшения суммы вашего налогового счета. Заблаговременное понимание вашего налогового бремени поможет вам принимать более разумные финансовые решения.

Как LLC уплачивают налог на прибыль

Существует широкий спектр налогов на бизнес, за которые могут нести ответственность владельцы LLC.Федеральные, государственные и местные налоги на прибыль являются самым большим бременем для большинства владельцев бизнеса. То, как вы подаете и платите налог на прибыль, зависит от того, имеет ли ваша LLC одного владельца (LLC с одним участником) или нескольких владельцев (LLC с несколькими участниками).

Налог на прибыль для LLC с одним участником

По умолчанию IRS рассматривает LLC с одним участником как неучтенную организацию для целей федерального подоходного налога. По словам Винсента Портера, сертифицированного аудитора (CPA) MyTexasCPA: «Неучтенное лицо означает, что LLC не обязана подавать отдельную налоговую декларацию о доходах и расходах.Доходы и расходы будут отражаться непосредственно в налоговой декларации члена “.

По словам Винсента Портера, сертифицированного аудитора (CPA) MyTexasCPA: «Неучтенное лицо означает, что LLC не обязана подавать отдельную налоговую декларацию о доходах и расходах.Доходы и расходы будут отражаться непосредственно в налоговой декларации члена “.

Другими словами, как единственный владелец LLC, вы будете сообщать о доходах и расходах от бизнеса в форме 1040, Приложение C, аналогично индивидуальному предпринимателю. Если после вычета коммерческих расходов LLC получает прибыль за год, владелец будет должен платить налоги IRS в соответствии со своей ставкой подоходного налога с физических лиц. Если ООО работает в убыток в течение года, владелец может вычесть убытки бизнеса из своего личного дохода.

Этот процесс обычно работает одинаково на уровне штата и на местном уровне. Например, единственный владелец компании New York City LLC будет указывать доход от бизнеса в своих федеральных налоговых декларациях и налоговых декларациях штата. Доход будет облагаться налогом по федеральной, государственной и местной ставке подоходного налога владельца. Ключевым моментом является то, что вы будете облагаться налогом только с доходов, относящихся к штату или местности. По словам Портера, «Штаты будут облагать ООО налогом в зависимости от суммы продаж, заработной платы или активов, которые принадлежат этому штату.Другими словами, если федеральный доход составляет 100 долларов, а компания имеет 50 долларов заработной платы в Нью-Йорке и 200 долларов повсюду, Нью-Йорк будет облагать налогом 25 долларов дохода штату (50 долларов / 200 долларов на 100 долларов) ».

Ключевым моментом является то, что вы будете облагаться налогом только с доходов, относящихся к штату или местности. По словам Портера, «Штаты будут облагать ООО налогом в зависимости от суммы продаж, заработной платы или активов, которые принадлежат этому штату.Другими словами, если федеральный доход составляет 100 долларов, а компания имеет 50 долларов заработной платы в Нью-Йорке и 200 долларов повсюду, Нью-Йорк будет облагать налогом 25 долларов дохода штату (50 долларов / 200 долларов на 100 долларов) ».

В некоторых штатах взимается отдельный налог или сбор с LLC. Калифорния, например, взимает ежегодный налог на LLC в размере 800 долларов плюс ежегодный сбор, размер которого зависит от дохода вашей LLC в Калифорнии. Учитывайте эти налоги LLC при выборе структуры своего бизнеса и принятии бюджетных решений.

Налог на прибыль для ООО с несколькими участниками

ООО с несколькими участниками рассматриваются как транзитные организации для целей федерального подоходного налога. Как и в случае с ООО с одним участником, это означает, что ООО не платит налоги самостоятельно. Вместо этого каждый участник платит налоги на доход бизнеса пропорционально своей доле владения в LLC. Таким образом, налоговая ставка LLC соответствует индивидуальному подоходному налогу каждого участника.

Как и в случае с ООО с одним участником, это означает, что ООО не платит налоги самостоятельно. Вместо этого каждый участник платит налоги на доход бизнеса пропорционально своей доле владения в LLC. Таким образом, налоговая ставка LLC соответствует индивидуальному подоходному налогу каждого участника.

Если, например, два участника LLC имеют долю владения 50-50, каждый владелец будет нести ответственность за уплату налогов с половины прибыли бизнеса. Каждый владелец также может потребовать половину налоговых вычетов и налоговых льгот, на которые имеет право LLC, и списать половину убытков.Этот тип налогообложения работает почти так же, как партнерство.

LLC с несколькими участниками должна подавать определенные налоговые формы в IRS, в том числе форму 1065, U.S. Return of Partnership Income – информационную декларацию, которую необходимо ежегодно подавать в IRS. LLC также должна предоставлять каждому владельцу заполненное расписание K-1 до 15 марта каждого года. В Приложении K-1 суммируется доля каждого владельца в доходах, убытках, кредитах и удержаниях LLC. Каждый владелец приложит свою Таблицу K-1 к своей декларации о подоходном налоге с населения, которая подается в IRS.

Каждый владелец приложит свою Таблицу K-1 к своей декларации о подоходном налоге с населения, которая подается в IRS.

Прямое налогообложение продолжается на уровне штата и на местном уровне. В большинстве штатов есть собственный эквивалент формы 1065 и приложения K-1. Как упоминалось выше, в некоторых штатах, таких как Калифорния, взимаются дополнительные налоги на LLC.

Выбор корпоративного налогового статуса для вашего LLC

До сих пор мы обсуждали правила подоходного налога по умолчанию для LLC, но все может быть сложнее. Члены LLC могут выбрать классификацию бизнеса как C-корпорацию или S-корпорацию для целей налогообложения.Процедура голосования и согласие, необходимые для внесения этого изменения, будут отражены в операционном соглашении LLC.

Ваша LLC может выбрать налогообложение в качестве C-корпорации, заполнив форму 8832 в IRS (в вашем штате также могут потребоваться дополнительные формы для изменения налогового статуса). Если вы внесете это изменение, ваша LLC будет облагаться федеральной ставкой корпоративного налога 21%. Вам необходимо подать налоговую декларацию, используя форму 1120 Налоговой декларации корпорации США. Вы также будете платить государственные и местные корпоративные налоги в зависимости от места нахождения вашей компании.

Если вы внесете это изменение, ваша LLC будет облагаться федеральной ставкой корпоративного налога 21%. Вам необходимо подать налоговую декларацию, используя форму 1120 Налоговой декларации корпорации США. Вы также будете платить государственные и местные корпоративные налоги в зависимости от места нахождения вашей компании.

Чтобы выбрать налоговый статус S-корпорации, заполните форму 2553 в IRS. S-корпорация облагается налогом как транзитная организация, как и LLC, с некоторыми различиями в том, как облагаются налогом заработная плата и выплаты от бизнеса. Чтобы подать налоговую декларацию для S-корпорации, отправьте в IRS форму 1120S «Налоговая декларация США для S-корпорации».

Обратите внимание, что выбор корпоративного налогового статуса не повлияет на вашу LLC с юридической точки зрения. По закону ваш бизнес будет продолжать работать как ООО. Вам следует проконсультироваться с налоговым специалистом, чтобы узнать, пользуетесь ли вы статусом корпоративного налога.Доходы корпорации облагаются налогом не так, как LLC, и корпорация имеет право на дополнительные вычеты и кредиты.

Налоги на заработную плату ООО

ОсОО, у которых есть сотрудники, должны собирать и платить налоги на заработную плату. Эти налоги включают налоги на безработицу, налоги на социальное обеспечение и налоги на бесплатную медицинскую помощь. Работодатели платят налоги по безработице для финансирования программ пособий по безработице. Работодатели и сотрудники участвуют в уплате налогов на социальное обеспечение и Medicare (в совокупности называемых налогами FICA в соответствии с Федеральным законом о страховых взносах).Работодатели должны удерживать долю этих налогов вместе с подоходным налогом с зарплат своих сотрудников.

Налог на заработную плату подается с использованием форм 940 и 941 IRS. Форма 940 подается ежегодно и используется для сообщения налоговых обязательств работодателя по безработице. Форма 941 подается ежеквартально. Компании используют эту форму, чтобы сообщить об удержанных налогах на прибыль, а также о доле работодателя и работника по социальному обеспечению и налогам на медицинскую помощь.

Следует отметить, что эти налоги не уплачиваются, когда вы заполняете налоговые формы.IRS использует распределительную систему налога на заработную плату, поэтому вам нужно будет вносить налоги на заработную плату в течение года в соответствии с графиком, установленным IRS. Депозиты могут быть сделаны в электронной системе федеральных налоговых платежей (EFTPS). Налоги по безработице депонируются ежеквартально, тогда как налоги на социальное обеспечение и Medicare депонируются ежемесячно или раз в две недели в зависимости от суммы ваших налоговых обязательств. Инструкции IRS для формы 940 и формы 941 могут помочь вам определить график депозита.

Для справки, вот текущие федеральные ставки налога на безработицу, налоги на социальное обеспечение и налоги на медицинское страхование:

Наряду с федеральными налогами на заработную плату, штаты и местные органы власти часто взимают дополнительные налоги на заработную плату. Что касается налогов на заработную плату, за которые отвечает сотрудник, вы должны будете произвести необходимые удержания и перечислить платеж в адрес штата или населенного пункта. Вы будете платить налоги работодателя напрямую в налоговую службу.

Вы будете платить налоги работодателя напрямую в налоговую службу.

Налоги на самозанятость ООО

Члены ООО не считаются наемными работниками.Тем не менее, согласно Закону о самозанятых взносах (SECA), вы по-прежнему должны платить налоги на социальное обеспечение и бесплатную медицинскую помощь IRS. Вы будете платить эти налоги непосредственно в IRS в виде налогов на самозанятость. Общий налог на самозанятость составляет 15,3%, и он разбит на несколько частей:

12,4% налог на социальное обеспечение с доходов до 137700 долларов США

2,9% Налог на все доходы Medicare

0,9% Medicare подоходный налог с доходов свыше 200 000 долларов США

Schedule SE поможет вам рассчитать ваши налоговые обязательства и должен быть приложен к вашей налоговой декларации.

LLC налоги с продаж

Если ваша LLC продает налогооблагаемые товары или услуги, вам необходимо будет взимать налог с продаж со своих клиентов и перечислять налог в налоговое агентство штата или местного органа управления. Какие товары и услуги подлежат налогообложению, зависит от штата и местности, в которой вы ведете бизнес. Сорок пять штатов вводят налог с продаж. Аляска не взимает государственный налог с продаж, но несколько городов Аляски взимают местный налог с продаж.

Какие товары и услуги подлежат налогообложению, зависит от штата и местности, в которой вы ведете бизнес. Сорок пять штатов вводят налог с продаж. Аляска не взимает государственный налог с продаж, но несколько городов Аляски взимают местный налог с продаж.

Юридическая проверка того, нужно ли вам взимать налог с продаж, связана с «nexus.«Связь с налогом с продаж означает, что у вас достаточно связи с государством или местностью, и вы обязаны собирать и перечислять там налог с продаж. Связь может быть физическим магазином в этом районе, нанимать людей в этом районе или отправлять товары в этот район. Интернет-компании могут нести ответственность за сбор налогов с продаж в штате просто на основании того факта, что они отправляют туда товары.

В большинстве штатов соблюдаются правила налогообложения в зависимости от места назначения, что означает, что ставка налога с продаж привязана к конечному месту доставки продукта или услуги.Небольшое количество штатов соблюдают налоговые правила, основанные на происхождении, и в этом случае ставка налога с продаж привязана к месту нахождения бизнеса, который продал товар или услугу. Свяжитесь с отделами доходов в регионах, где вы продаете, чтобы проверить правила, применимые к вашему бизнесу.

Свяжитесь с отделами доходов в регионах, где вы продаете, чтобы проверить правила, применимые к вашему бизнесу.

Налоговые формы LLC и крайние сроки уплаты налогов для LLC

Точные налоговые формы, которые вам понадобятся для заполнения налоговых деклараций LLC, зависят от трех факторов:

Независимо от того, является ли ваше LLC с одним или несколькими участниками

Независимо от того, выбираете ли вы налоговый статус по умолчанию (сквозной) или корпоративный налоговый статус для своего LLC

Есть ли у вашего LLC сотрудники

Вот часто используемые налоговые формы LLC и соответствующие сроки:

Обратите внимание, что если налог крайний срок выпадает на субботу, воскресенье или государственный праздник, вы можете подать документ на следующий рабочий день.Кроме того, если вы запросите продление срока подачи налоговой декларации, вы получите дополнительные шесть месяцев на подачу налоговой декларации. Например, налоговые декларанты, которые запрашивают расширение для формы 1065, должны сделать это до 15 сентября. Используйте форму 4868, чтобы запросить продление, если вы являетесь ООО с одним участником, которое облагается налогом как юридическое лицо, не являющееся юридическим лицом. Во всех остальных случаях используйте форму 7004, чтобы запросить продление срока подачи налоговой декларации.

Например, налоговые декларанты, которые запрашивают расширение для формы 1065, должны сделать это до 15 сентября. Используйте форму 4868, чтобы запросить продление, если вы являетесь ООО с одним участником, которое облагается налогом как юридическое лицо, не являющееся юридическим лицом. Во всех остальных случаях используйте форму 7004, чтобы запросить продление срока подачи налоговой декларации.

Советы по налогообложению LLC для владельцев бизнеса

Легко почувствовать себя подавленным из-за всех налоговых обязательств, которые может иметь LLC.К счастью, есть несколько способов снизить налоговое бремя и упростить подачу налоговой декларации.

Вот несколько советов по подаче налоговой декларации LLC:

Воспользуйтесь всеми налоговыми вычетами и налоговыми льготами, на которые имеет право ваша LLC.

Просмотрите предельные сроки налогообложения бизнеса и отметьте соответствующие сроки.

Наймите сертифицированного бухгалтера или налогового специалиста, который поможет вам с подачей налоговой декларации.

Поговорите со своим CPA или налоговым специалистом о потенциальных преимуществах выбора корпоративного налогового статуса для вашего LLC.

Ознакомьтесь с налоговыми требованиями вашего штата и местности.

Портер говорит, что понимание налоговой системы вашего ООО с самого начала очень важно. «Распространенные ошибки заключаются в том, что не привлекается CPA, который знаком с налоговыми правилами, касающимися LLC. В долгосрочной перспективе гораздо проще и дешевле создать ООО правильно с первого раза и провести действительные выборы для налогообложения ООО в соответствии с желанием владельца бизнеса ».

Итоги

Как вы теперь знаете, существует несколько типов налогов LLC, за которые вы можете нести ответственность.Помня о таком большом количестве обязательств, важно оставаться организованным, чтобы вы заполняли правильные формы и платили налоги LLC в нужное время. Если вам нужно дополнительное время для подачи налоговой декларации LLC, запросите продление, чтобы не платить штрафы. Позаботившись о налогах, вы сможете сосредоточиться на самом важном – на ведении крупного малого бизнеса и удовлетворении ваших клиентов.

Если вам нужно дополнительное время для подачи налоговой декларации LLC, запросите продление, чтобы не платить штрафы. Позаботившись о налогах, вы сможете сосредоточиться на самом важном – на ведении крупного малого бизнеса и удовлетворении ваших клиентов.

Эта статья изначально была опубликована на JustBusiness, дочерней компании NerdWallet.

Каким образом облагаются налогом компании с ограниченной ответственностью (ООО)

Компания с ограниченной ответственностью (LLC) не является отдельным налоговым субъектом, как корпорация; вместо этого это то, что IRS называет «сквозной структурой», например, товарищество или единоличное владение.

Вся прибыль и убытки ООО «передаются» через бизнес владельцам ООО (называемым участниками), которые сообщают эту информацию в своих личных налоговых декларациях. Само ООО не платит федеральный подоходный налог, но некоторые штаты взимают налог с самого ООО.

Налог на прибыль

IRS рассматривает вашу LLC как единоличное предприятие или партнерство, в зависимости от количества участников в вашей LLC. Если вы уже вели бизнес как индивидуальное предприятие или партнерство, вы – впереди всех, потому что вы уже знаете многие правила.Если нет, то вот основы:

Если вы уже вели бизнес как индивидуальное предприятие или партнерство, вы – впереди всех, потому что вы уже знаете многие правила.Если нет, то вот основы:

IRS рассматривает LLC с одним участником как единоличное предпринимательство для целей налогообложения. Это означает, что само ООО не платит налоги и не должно подавать декларацию в IRS.

Как единственный владелец своей LLC, вы должны сообщать обо всей прибыли (или убытках) LLC в Приложении C и подавать ее вместе со своей налоговой декларацией 1040. Даже если вы оставляете прибыль на банковском счете компании в конце года – например, для покрытия будущих расходов или расширения бизнеса – вы должны платить налоги с этих денег.

ООО с несколькими собственниками

IRS рассматривает совместно используемые LLC как товарищества для целей налогообложения. Сами ООО, находящиеся в совместном владении, не платят налоги с доходов от бизнеса; вместо этого каждый из владельцев LLC платит налоги со своей законной доли прибыли в своих декларациях о подоходном налоге с физических лиц (с приложением Е). Доля каждого члена LLC в прибылях и убытках, называемая распределительной долей, указана в операционном соглашении LLC.

Доля каждого члена LLC в прибылях и убытках, называемая распределительной долей, указана в операционном соглашении LLC.

Большинство операционных соглашений предусматривают, что распределительная доля участника пропорциональна его процентной доле в бизнесе.Например, если Джимми владеет 60% ООО, а Луана владеет остальными 40%, Джимми будет иметь право на 60% прибыли и убытков ООО, а Луана будет иметь право на 40%. Если вы хотите разделить прибыли и убытки таким образом, который не пропорционален процентной доле участия участников в бизнесе, это называется «специальным распределением», и вы должны тщательно соблюдать правила IRS.

Несмотря на то, что распределительные акции участников разделены, IRS рассматривает каждого участника LLC так, как если бы они получали всю свою распределительную долю каждый год.Это означает, что каждый участник LLC должен платить налоги на свою распределяемую долю независимо от того, действительно ли LLC распределяет ему / ей деньги. Практическое значение этого правила IRS состоит в том, что даже если участникам LLC необходимо оставить прибыль в LLC – например, для покупки товарно-материальных запасов или расширения бизнеса – каждый участник LLC несет ответственность за уплату подоходного налога со своей законной доли этих денег.

Несмотря на то, что ООО, находящееся в совместном владении, само не платит подоходный налог, оно должно подать форму 1065 в IRS. Эта форма, та же самая, что и партнерство, представляет собой информационный отчет, который IRS просматривает, чтобы убедиться, что участники LLC правильно сообщают о своем доходе.LLC также должна предоставить каждому участнику LLC «Таблицу K-1», в которой разбивается доля каждого участника в прибылях и убытках LLC. В свою очередь, каждый участник LLC сообщает эту информацию о прибылях и убытках в своей индивидуальной форме 1040 с приложением E.

ООО могут выбрать корпоративное налогообложение

Если вашему ООО будет регулярно необходимо удерживать значительную сумму прибыли в компании, вы (и ваши совладельцы, если они у вас есть) можете сэкономить деньги, выбрав налогообложение своего ООО как корпорации.Для получения дополнительной информации см. «Может ли корпоративное налогообложение снизить налоговый счет вашей LLC?» в конце статьи.

Расчет и уплата налога на прибыль

Поскольку участники LLC не считаются сотрудниками LLC, а скорее являются владельцами индивидуального бизнеса, они не подлежат удержанию налога. Вместо этого каждый участник LLC несет ответственность за откладывание достаточного количества денег для уплаты налогов на свою долю прибыли. Члены должны оценить сумму налога, которую они должны будут заплатить за год, и производить платежи в IRS (и, как правило, в соответствующее налоговое агентство штата) каждый квартал – в апреле, июне, сентябре и январе.

Налоги на самозанятость

Поскольку, опять же, члены LLC являются не наемными работниками, а владельцами индивидуального бизнеса, взносы в системы социального обеспечения и медицинской помощи (в совокупности называемые налогом на самозанятость) не удерживаются из их зарплаты. Вместо этого большинство владельцев LLC обязаны платить налог на самозанятость непосредственно в IRS.

Действующее правило заключается в том, что любой владелец, который работает или помогает управлять бизнесом, должен платить этот налог со своей распределительной доли – своей законной доли прибыли. Однако владельцы, которые не активны в LLC, то есть те, кто просто инвестировали деньги, но не предоставляют услуги и не принимают управленческие решения для LLC, могут быть освобождены от уплаты налогов на самозанятость на свою долю прибыли. Правила в этой области немного сложны, но если вы активно управляете своим ООО или работаете в нем, вы можете рассчитывать на уплату налога на самозанятость со всей прибыли ООО, выделенной вам.

Однако владельцы, которые не активны в LLC, то есть те, кто просто инвестировали деньги, но не предоставляют услуги и не принимают управленческие решения для LLC, могут быть освобождены от уплаты налогов на самозанятость на свою долю прибыли. Правила в этой области немного сложны, но если вы активно управляете своим ООО или работаете в нем, вы можете рассчитывать на уплату налога на самозанятость со всей прибыли ООО, выделенной вам.

Каждый собственник, который подлежит обложению налогом на самозанятость, сообщает об этом в Таблице SE, которую он / она подает ежегодно вместе со своей налоговой декларацией 1040.Владельцы ООО платят в два раза больше налога на самозанятость, чем обычные сотрудники, поскольку взносы постоянных сотрудников в налог на самозанятость равны их работодателям. Ставка налога на самозанятость на 2002 год для владельцев бизнеса составляет 15,3% от первых 84 900 долларов дохода и 2,9% от всех сумм, превышающих 84 900 долларов. Вам нужно будет узнать курс за текущий год.

Расходы и отчисления

Как вы, несомненно, уже знаете, вам не нужно платить налоги – подоходный налог или налог на самозанятость – на деньги, которые ваш бизнес тратит в погоне за прибылью.Вы можете вычесть («списать») свои законные коммерческие расходы из своего коммерческого дохода, что может значительно снизить прибыль, которую вы должны сообщать в IRS. К вычитаемым расходам относятся начальные затраты, расходы на автомобиль, поездки и развлечения, а также расходы на рекламу и продвижение.

Государственные налоги и сборы

В большинстве штатов прибыль LLC облагается налогом таким же образом, как и IRS: владельцы LLC платят налоги штату на свои личные отчеты; Само ООО не платит государственную пошлину. Однако в некоторых штатах в дополнение к подоходному налогу, который платят его владельцы, взимают с LLC налог в зависимости от суммы дохода, получаемого LLC.Например, Калифорния взимает налог с LLC, которые зарабатывают более 250 000 долларов в год; размер налога варьируется от 1000 до 9000 долларов.

Кроме того, некоторые штаты (включая Калифорнию, Делавэр, Иллинойс, Массачусетс, Нью-Гэмпшир, Пенсильванию и Вайоминг) взимают с LLC ежегодный сбор, называемый «налогом на франшизу», «ежегодным регистрационным сбором» или «сбором за продление». В большинстве штатов сбор составляет около 100 долларов, но Калифорния взимает изрядные 800 долларов в год с LLC, а Иллинойс, Массачусетс и Пенсильвания взимают 300, 500 и 330 долларов соответственно.Перед созданием LLC узнайте, взимает ли ваш штат отдельный налог на уровне LLC, посетив веб-сайт налогового или налогового департамента вашего штата или позвонив им.

Может ли корпоративное налогообложение сократить ваши налоговые счета LLC?

Если вам необходимо регулярно хранить значительную сумму прибыли в своем ООО (так называемая «нераспределенная прибыль»), вам может быть выгодно выбрать корпоративное налогообложение. Любую LLC можно рассматривать как корпорацию для целей налогообложения, заполнив форму IRS 8832 и отметив в ней поле для корпоративного налогообложения.

После этого выбора прибыль, хранимая в ООО, облагается налогом по отдельным ставкам подоходного налога, которые применяются к корпорациям; владельцы не платят подоходный налог с доходов, оставшихся в компании. (В отличие от LLC, корпорация платит свои собственные налоги на всю корпоративную прибыль, оставшуюся в бизнесе.) Поскольку ставки корпоративного подоходного налога для первых 75000 долларов корпоративного налогооблагаемого дохода ниже, чем ставки индивидуального подоходного налога, которые применяются к большинству владельцев LLC, это может сэкономить вам и вашим совладельцам общие налоги.

Например, если вашему розничному предприятию необходимо запастись дорогими запасами в начале каждого года, вы можете решить оставить 50 000 долларов в своем бизнесе в конце года. При регулярном сквозном налогообложении LLC эта нераспределенная прибыль, вероятно, будет облагаться налогом по вашей индивидуальной налоговой ставке, которая, вероятно, превышает 27%. Но с корпоративным налогообложением эти 50 000 долларов облагаются налогом по более низкой корпоративной ставке 15%.

Однако после того, как вы выберете корпоративное налогообложение, вы не сможете вернуться к сквозному налогообложению в течение пяти лет, а если вы все же переключитесь обратно, это может иметь негативные налоговые последствия.Другими словами, вы должны относиться к решению об избрании корпоративного налогообложения так же серьезно, как и к решению преобразовать вашу LLC в корпорацию.

Миссия Nolo – сделать так, чтобы правовая система работала для всех, а не только для юристов.Что мы делаем: чтобы помочь людям решать свои повседневные юридические вопросы – или узнать о них достаточно, чтобы работа с юристом стала более приятной – мы публикуем надежные книги на простом английском языке, программное обеспечение, формы и этот веб-сайт.

Как, став ООО, можно сэкономить на налогах в соответствии с Законом о сокращении налогов и занятости от 2017 года

Налоговый план бывшего президента Трампа, также известный как Закон о сокращении налогов и рабочих местах, был подписан в декабре.22, 2017. В плане подчеркивалось снижение ставки корпоративного налога и упрощение системы подоходного налога с физических лиц. Будь то чрезвычайно прибыльная транснациональная корпорация или индивидуальное предприятие, каждый бизнес, который считается корпорацией C (или C-Corp), теперь облагается налогом по фиксированной ставке 21%, по сравнению с первоначальными 35%.

Одна из часто высказываемых проблем заключалась в том, что эта новая система создала налоговую лазейку, которая побуждает людей регистрироваться в качестве сквозных организаций, таких как компании с ограниченной ответственностью (LLC) и S-корпорации (или S-Corps). Это позволяет облагать их доход от бизнеса налогом на основе их индивидуальной налоговой ставки. Это означает, что налоговая ставка LLC варьируется.

Это позволяет облагать их доход от бизнеса налогом на основе их индивидуальной налоговой ставки. Это означает, что налоговая ставка LLC варьируется.

Что такое сквозная организация?

LLC считается сквозной организацией – также называемой сквозной организацией – что означает, что она платит налоги через кодекс индивидуального подоходного налога, а не через кодекс корпоративного налога. В дополнение к LLC, индивидуальные предприниматели, S-корпорации и партнерства являются сквозными бизнесами. Корпораций C нет.