Инструкция по заполнению рсв за 2 квартал 2019 – Расчет по страховым взносам за 2 квартал 2019: пример заполнения

Расчет по страховым взносам за 2 квартал 2019 года форма

Читайте, как составить расчет по страховым взносам за 2 квартал 2019 года. В статье – пошаговая инструкция к заполнению, актуальный бланк и образец, который можно скачать.

Куда сдавать отчет РСВ за 2 квартал 2019

Сдавайте отчетность в ИФНС по месту нахождения страхователя. При наличии обособленного подразделения, в котором самостоятельно выплачивают заработок сотрудникам, подайте отчет РСВ в ИФНС по месту нахождения подразделения.

Если подразделение располагается за пределами России, то сдать расчет нужно по месту регистрации головного офиса.

Внимание! Изменился порядок отчетности по РСВ за 2 квартал 2019 года

В зарплатных отчетах за 2 квартал учтите изменения, которые вступили в силу в 2019 году. Эксперты журнала “Зарплата” обобщили все изменения по РСВ. Читайте, как инспекторы сравнивают показатели отчетов между собой. Если проверите их сами, избежите уточненок и сможете пояснить любую цифру из отчета. Все главные изменения по зарплате посмотрите в удобной презентации и специальном сервисе.

Главные изменения по РСВ за 2 квартал 2019 года

Как сдавать расчет в за полугодие 2019 года

Предусмотрено всего два способа подачи информации в ИФНС:

- на бумажном носителе, так отчитываются компании и ИП, в штате которых трудится менее 25 человек;

- в электронном виде, если у страхователя трудятся 25 и более сотрудников.

Отметим, что малочисленные компании вправе подавать отчеты и в электронном, и в бумажном виде.

Обязательные страницы расчета по страховым взносам за 2 квартал

Не зависимо от категории страхователя, организационно-правовой формы и иных факторов, расчет по страховым взносам за 2 квартал 2019 обязательно должен содержать следующие страницы:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разд. 1;

- Приложение 2 к разделу 1;

- раздел 3.

Сдавать ли нулевую форму РСВ за 2 квартал

Подайте нулевую форму, если у вас нет выплат работникам ли приостановили деятельность Это обязательно (письма Минфина России от 16.04.2019 N 03-15-05/27074).

Инструктаж по заполнению РСВ за 2 квартал 2019 года

Действующая инструкция представлена в Приказе ФНС России от 10.10.2016 N ММВ-7-11/551@. Разберем основные моменты и порядок действий.

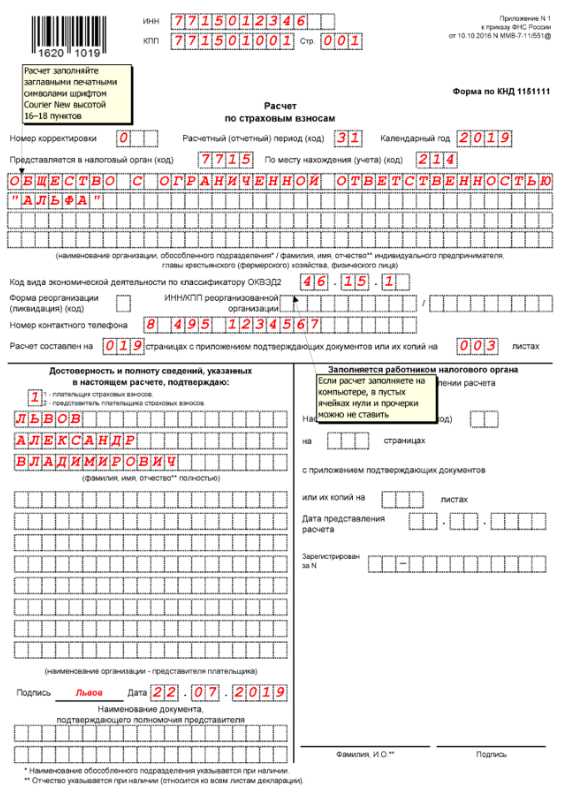

Титульный лист

Титульник оформляйте в стандартном порядке. Здесь необходимо отразить регистрационные данные компании, для идентификации страхователя в информационной базе ИФНС. Обратите внимание на следующие реквизиты:

- КПП – по месту нахождения страхователя. Либо вписываем КПП обособленного подразделения, в котором выплачивается зарплата работникам.

- Код расчетного (отчетного) периода заполняем в соответствии с Приложением №3 к Порядку (Приказ ФНС России от 10.10.2016 N ММВ-7-11/551@). Вписываем код “31” – полугодие.

- Код ИФНС – указываем четырехзначный шифр территориального отделения Инспекции, в которую нужно сдавать отчет.

- Код учета по месту нахождения объекта определяем в соответствии с Приложением №4 к Порядку. Например, ИП указывает код “120”, а нотариус – “122”. Для российской компании – “214”.

Количество заполненных страниц не указывайте сразу. Поле желательно заполнить по итогу, когда все страницы расчета будут заполнены.

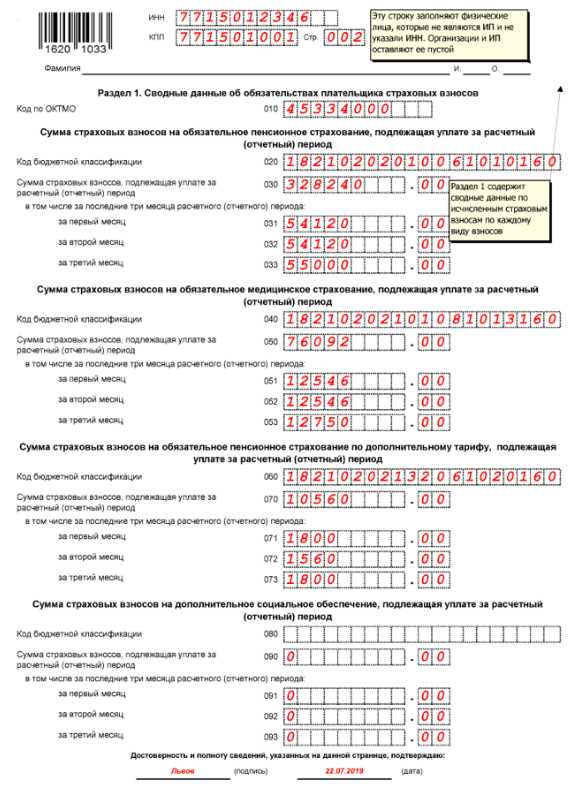

Раздел № 1

В разделе №1 расчета (форма КНД 1151111) необходимо детализировать данные об обязательствах подотчетной компании. То есть, следует зафиксировать суммы страховых взносов к уплате в бюджет.

Вносим следующую информацию:

- код по ОКТМО в соответствии с утвержденным Общероссийским классификатором;

- сумма страхового обеспечения по видам, подлежащая перечислению в ИФНС за отчетный период, в том числе по расчетным месяцам;

- суммы превышения лимита по ВНиМ в отчетном периоде, в том числе за расчетные месяца;

- коды бюджетной классификации по видам страхового обеспечения.

Если показатель для внесения в расчет отсутствует, то поставьте “ноль”.

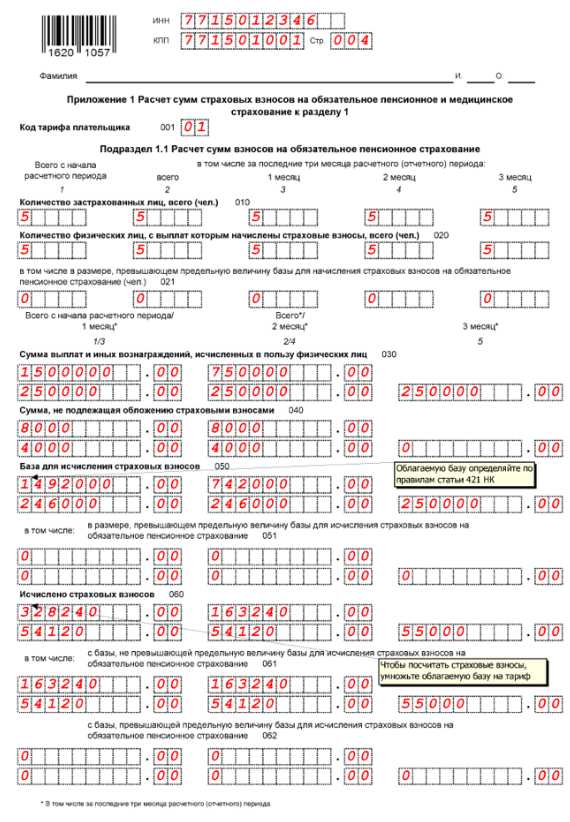

Приложение № 1 к разделу 1

Графа 001 Приложения №1 к первому разделу заполняется в соответствии с Приложением №5 к Порядку. Это код применяемого тарифа. Нельзя указывать в графе 001 коды с 21 по 29. Так5же код 08 отменен начиная с отчетности за 1 квартал 2019 (Письмо ФНС России от 26.12.2018 N БС-4-11/25633@).

Если компания в расчетном периоде применяла несколько тарифов страхового обеспечения, то придется заполнить отдельное Приложение 1 на каждый вид тарифа. Либо отдельных подразделов на каждый применяемый тариф. Объединять сведения недопустимо. Инспектура не пример такой расчет.

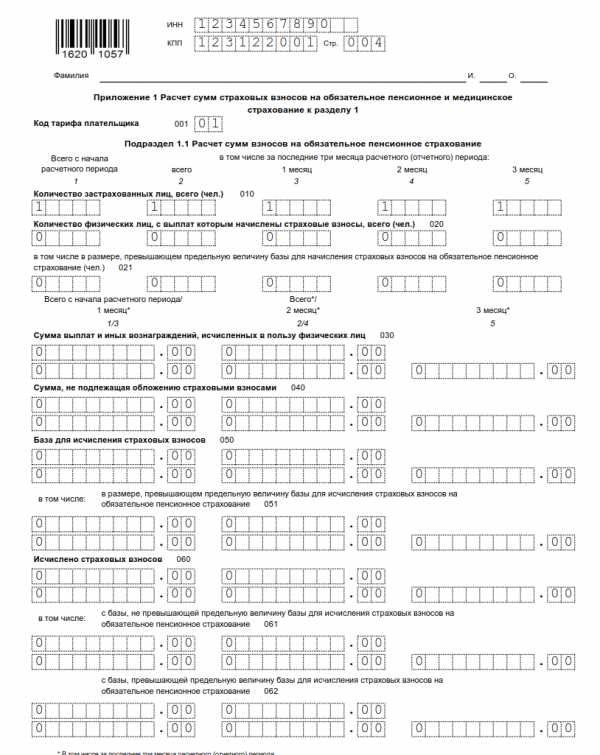

Подраздел 1.1 Приложения № 1 к первому разделу

Данная часть отражает сведения об обязательном пенсионном страховании (ОПС). Информация регистрируется нарастающим итогом с начала года. Отдельно фиксируются данные за последние месяцы.

Детализируйте следующие сведения по количеству работников:

- Общее число застрахованных граждан в системе ОПС, трудоустроенных в подотчетную компанию.

- Количество работников, которым были начислены выплаты, облагаемые ОПС.

- Отдельно отразите информацию о работниках, по которым превышен лимит ОПС.

Информация по расчетным показателям, отразите:

- Суммы начисленных вознаграждений в пользу застрахованных граждан.

- Суммы выплат, которые исключены из обложения страховыми взносами.

- База для исчисления взносов ОПС. Исчисляется как разница между общими начислениями и необлагаемыми выплатами.

- Отдельно укажите суммы облагаемой базы, по которой превышен лимит ОПС.

- Суммы взносов, начисленных к уплате в бюджет. Указываем совокупный показатель за полугодие. Отдельно детализируем сведения за апрель, май и июнь.

- Детализируем данные о взносах с базы, не превышающей лимит ОПС, и превышающей лимит.

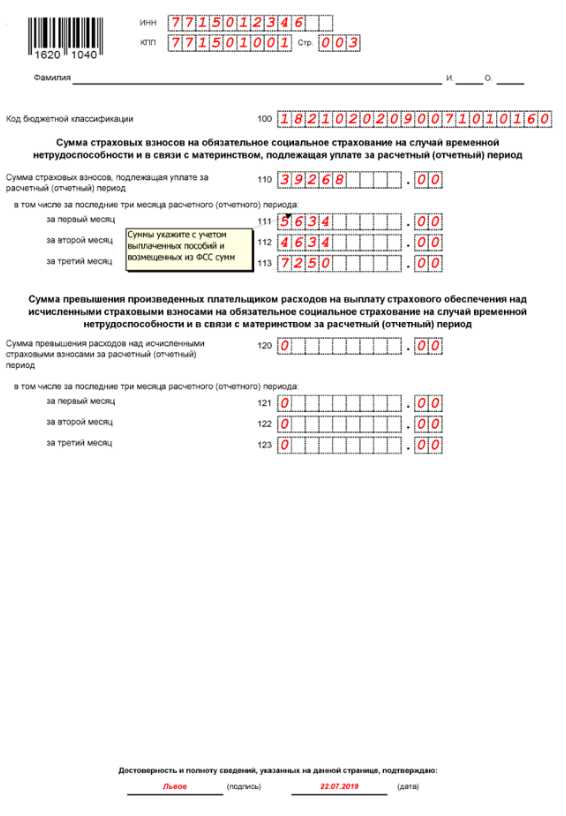

Приложение № 2 первого раздела

Вносим:

- Количество граждан, застрахованных по ОСС. Информацию детализируем по расчетным месяцам за апрель, май и июнь 2019.

- Суммы доходных выплат, исчисленных в пользу работников подотчетного субъекта.

- Суммы, не подлежащие обложению взносами ОСС. Напомним, что некоторые виды выплат вообще не отражают в расчете.

- Объем выплат, который превышает предельный лимит базы по взносам ВНиМ.

- Определяем базу для начисления взносов по соцстрахованию. Исчисляем показатель, как разницу между общими начислениями и необлагаемыми выплатами.

- Исчисляем взносы на ОСС. Фиксируем показатели по месяцам, а также вносим совокупное значение за полугодие.

- Сумма затрат страхователя по выплатам страхового обеспечения ОСС. Отдельно вписывается сумма издержек, которая была возмещена Соцстрахом.

- Объем страховых взносов по ОСС, исчисленная к уплате в бюджет, либо отражается сумма переплаты. То есть, фиксируем объем превышения произведенных трат компании над суммой исчисленных взносов по ОСС.

Если компания – участник пилотного проекта ФСС, то учтите следующие рекомендации по заполнению отчета.

- строка 070 не заполняется участниками пилотного проекта Соцстрах. Так как сумма пособия за счет ФСС выплачивается гражданам напрямую из фонда;

- суммы затрат, возмещенных фондом, отражаются в графах, соответствующих месяцу, в котором они фактически возмещены страхователю;

- показатели строчки 090 по соответствующим графам определяются по формуле: стр. 090 = стр. 060 – стр. 070 + стр. 080.

Полученное значение стр. 090 отражается исключительно в положительном значении. Если он больше или равен 0, признак строчки 090 имеет значение 1. При отрицательном результате указываем признак – 2. Показатели из стр. 090 с признаком “1” переносите в раздел 1 расчета в стр. 110 – 113, а с признаком “2” в стр. 120 – 123 РСВ. Обратите особое внимание, что одновременное заполнение строк 110 и 120 не допускается. Такие разъяснения закреплены в Письмах ФНС России от 09.04.2018 N БС-4-11/6753@, от 23.08.2017 N БС-4-11/16751@.

Раздел № 3

Третий раздел раскрывает сведения о застрахованных лицах – работниках подотчетного субъекта. Подготовьте раздел №3 отдельно на каждого работника. Укажите:

- ФИО гражданина, в пользу которого были начислены выплаты.

- ИНН и СНИЛС сотрудника.

- Дата рождения и пол работника.

- Гражданство и паспортные данные.

- Признак застрахованного лица по видам страхования.

Сведения первой страницы раздела №3 (подраздел 3.1) заполняйте на основании документов, удостоверяющих личность (копий), предоставленных при трудоустройстве. Если у наемного специалиста отсутствует ИНН, то поставьте прочерк. Можно узнать шифр самостоятельно. Например, через специальный сервис от ФНС “Узнай ИНН”.

Важно! Сверьте данные с отчетом СЗВ-М. в данном случае расхождений быть не должно.

Подраздел 3.2 раскрывает сведения о начисленных вознаграждениях, а также сумма взносов ОПС. Разбейте сведения по месяцам (апрель, май, июнь). Отдельно укажите информацию о начислениях взносов по дополнительным тарифам. Если информация отсутствует проставляем нули.

Если в пользу работника в расчетном периоде выплат не производилось, то подраздел 3.2 не заполняйте (п. 22.2 Порядка).

Теперь возвращаемся к заполнению титульного листа, чтобы указать, сколько страниц отчета заполнено.

www.zarplata-online.ru

Расчет по страховым взносам за 2 квартал (полугодие) 2019 года: форма, образец

30 июля – последний день, когда можно сдать отчетность по взносам за полугодие. Чтобы у налоговиков не было претензий к отчетности, смотрите и скачивайте форму и образец заполнения расчета по страховым взносам за 2 квартал 2019 года.

Перед тем как заполнять форму расчета по страховым взносам, убедитесь в актуальности бланка и формата. Их ФНС утвердила приказом от 10.10.2016 № ММВ-7-11/551@. Скачать форму и образец заполнения отчета за полугодие 2019 года бесплатно можно по ссылке ниже.

Расчет по страховым взносам за 2 квартал 2019 года: форма (бланк)

Форма расчета состоит из титульного листа и трех разделов.

Но заполнять бланк надо не весь, а только по разделам в зависимости от того, кто сдает отчетность и какие выплаты получили работники. Наглядно, что именно необходимо включить в расчет, смотрите в таблице 1.

Что надо указать в заполнении РСВ за 2 квартал 2019 года. Таблица 1

| Приложения к расчету | ||||||

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 6 | 9 | ||

| Подраздел 1.1 и 1.2 | Подраздел 1.3 | |||||

| Зарплата | + | + | ||||

| Льготный тариф на УСН | + | + | + | |||

| По дополнительным тарифам | + | + | + | |||

| Пособия за счет фонда соцстраха | + | + | + | |||

| Есть иностранцы, которые временно пребывают в России | + | + | + | |||

В исключительных случаях надо показывать сведения в подразделах 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1, приложения 3-10 к разделу. В частности, приложение 10 надо оформить, если были выплаты студентам, которые работали в студотрядах.

Если компания запуталась, как подготовить отчет, можно использовать контрольные соотношения. Их опубликовала ФНС в письме от 29.12.17 № ГД-4-11/27043@. Также учитывайте, что если каких-то показателей количества или суммы нет, то пишите в полях ноль – «0». А в остальных случаях ставьте прочерки «-».

Кроме того, не забывайте, что даже если в компании числится один учредитель-директор, либо организация приостановила деятельность или нет никаких выплат в течение всего квартал, то надо сдать нулевой расчет по страховым взносам за 2 квартал 2019 года (письмо ФНС России от 12.04.17 № БС-4-11/6940@). Тогда включите в отчет:

- титульный лист;

- раздел 1 и подразделы 1.1 и 1.2;

- приложения 1 и 2 к разделу 1;

- раздел 3.

Позиция чиновников такова, что если в организации числится хотя бы директор, то РСВ за 2 квартал 2019 года надо представить нулевой. Поэтому в разделе 3 укажите данные в подразделе 3.1 с персональными данными. Помните, что нулевой расчет с пустыми полями раздела 3 программа налоговиков не пропустит.

Расчет по страховым взносам за 2 квартал 2019 года: образец заполнения

Титульный лист схож с декларацией, поэтому здесь необходимо заполнить типовые коды.

В шапке листа запишите ИНН и КПП организации и «Номер корректировки». Как и обычно, сюда внесите значение «0–», если сдаете первичный бланк, а для уточненок «1–», «2–» и т.д.

Далее необходимо записать «Расчетный период» – код 31, если это расчет по страховым взносам за 2 квартал. В поле «Календарный год» – 2019. Также отразите коды инспекции, места и сроки сдачи отчетности. Если по месту учета компании, то код 214 (приложение 4 к Порядку, утв. приказом № ММВ-7-11/551@).

Затем отразите наименование вашей компании или подразделения (Общество с ограниченной ответственностью «Ромашка»).

Код ОКВЭД возьмите строго по классификатору ОК 029-2014 (утв. приказом Росстандарта от 31.01.2014 № 14-ст).

Также на листе укажите номер телефона для обратной связи. Причем можете прописать любой номер, как стационарный номер телефона компании, так и мобильный номер главбуха. Пустые поля оставлять не нужно, если у налоговиков возникнут вопросы, они смогут быстро с вами связаться.

Ниже отразите число страниц бланка и количество листов приложения. Эти поля заполняйте в последнюю очередь, когда уже форма заполнена, тогда вы точно не ошибетесь, сколько страниц и листов записать.

В нижней части листа с левой стороны запишите реквизиты, кто подготовил расчет. В отдельной ячейке отразите код, если отчетность заполнила организация – 1, представитель – 2. Далее внесите Ф.И.О. полностью и проставьте подпись.

В разделе 1 РСВ за 2 квартал 2019 года необходимо показать сводные показатели за 2 квартал.

В поле 010 внесите коды ОКТМО. Если не знаете показатель, то его можно определить на сайте ФНС – nalog.ru во вкладке «Электронные сервисы»> «Узнай ОКТМО» (г. Москва, муниципальный округ Басманный – 45375000).

Затем запишите сумму к уплате, они делятся по видам: пенсионные, медицинские, социальные и допстрахование. Главное не допустите ошибку, КБК разный. В частности, для медицинских взносов (строка 040) – 182 1 02 02101 08 1013 160, а социальных (строка 100) – 182 1 02 02090 07 1010 160.

В разделе 1 строку 060 можно заполнять несколько раз, поэтому при необходимости оформите несколько листов. Но вносите данные только в дополнительные поля.

Показатели по социальным взносам надо вносить иначе. Все дело в том, что их нужно показывать за минусом пособий. А так как пособия в некоторых случаях могут быть выше взносов, то в форме есть два отдельных блока. Посчитайте разницу между начисленными и выданными пособиями за весь квартал и за каждый месяц – апрель, май, июнь. Положительный результат отразите в строках 110–113, а если отрицательный – 120–123.

Строки 110 и 120, 111 и 121, 112 и 122, 113 и 123 не могут быть заполнены одновременно (п. 5.21 Порядка, утв. приказом № ММВ-7-11/551@).

Скачать весь образец с приложениями можно по ссылке:

Куда сдавать РСВ за 2 квартал 2019 года

Место сдачи расчета по взносам для организаций зависит от того, имеет ли юрлицо зарегистрированные обособленные подразделения (п. 7, 11 ст. 431 НК РФ):

- нет обособленных подразделений – в ИФНС по месту нахождения;

- есть обособленные подразделения:

наделено полномочиями по начислению и выплате вознаграждений работникам/физлицам:

1) в ИФНС по месту нахождения организации – расчет в части работников и физлиц, получивших выплаты от главного подразделения;

2) в ИФНС по месту нахождения подразделения – расчет в части работников/физлиц, получивших выплаты от обособленного.

Если “обособка” не наделена полномочиями по начислению и выплате вознаграждений физлицам, то расчет нужно сдать в ИФНС по месту нахождения организации в отношении всех работников/физлиц.

ИП-работодатели сдают расчет в ИФНС по месту жительства.

www.gazeta-unp.ru

Инструкция по заполнению рсв за 2 квартал 2019 — Classiclibr.ru

Содержание статьи:

Образец заполнения формы РСВ за 2018 год

Официальное название нового отчета, утвержденного Приказом ФНС от 10.10.2016 № ММВ-7-11/[email protected], — «Расчет по страховым взносам». Но поскольку он включает в себя всю информацию по существующим страховым взносам, кроме платежей по профзаболеваниям и несчастным случаям на производстве, бухгалтеры уже придумали для него новое название — Единый расчет, или просто РСВ. Фактически эта форма заменила собой упраздненный РСВ-1 и большинство разделов формы 4-ФСС, которую страхователи, как и прежде, должны сдавать в Фонд социального страхования, но только «на травматизм».

Сроки сдачи расчета по страховым взносам

Единый расчет по страховым взносам 2019 (пример заполнения покажем далее), в соответствии с нормами пункта 7 статьи 431 Налогового кодекса РФ, должны сдавать все работодатели: как юридические лица, так и индивидуальные предприниматели, имеющие наемных работников и осуществляющие выплаты в их пользу. Срок сдачи этого ежеквартального отчета определен до 30-го числа месяца, следующего за отчетным периодом. За 2018 год дата, после которой последуют санкции за несвоевременную сдачу формы, приходится на 30.01.2019. Сроки направления отчета в налоговые органы за все отчетные периоды 2019 года приведены в таблице:

За I квартал 2019 года

За 6 месяцев 2019 года

За 9 месяцев 2019 года

Организации, где среднесписочная численность сотрудников за отчетный период составила более 25 человек, в силу требований пункта 10 статьи 431 НК РФ, должны предоставлять в органы ФНС единый расчет по страховым платежам (пример заполнения РСВ за 2018 год приведен ниже) в электронном виде. Другим работодателям разрешено отчитываться в бумажном варианте — придется заполнить, распечатать и отправить бланк «Расчет по страховым взносам за 2018 год» — форма документа в этом случае будет бумажная. Способы доставки РСВ в налоговый орган ничем не отличаются от других форм и деклараций: его можно принести лично, отправить по почте заказным письмом или передать через представителя.

Отчетность обособленных подразделений

Если у страхователя существуют обособленные подразделения, которые самостоятельно выплачивают зарплату сотру

classiclibr.ru

Как Заполнить Рсв За 2 Квартал 2019 — Юридические Советы

Как правильно заполнить форму РСВ-1

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/2748@. «01» указывается, если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки. Указываем код ИФНС и код местонахождения.

Рсв за 2 квартал 2019 с уволенным в марте сотрудником

Так, специалисты ФНС России напомнили, что расчет считается непредставленным в случае, если указанные в нем сведения о совокупной сумме исчисленных налогоплательщиком страховых взносов на обязательное пенсионное страхование, не соответствуют сведениям о сумме исчисленных страховых взносов по каждому застрахованному лицу за указанный период.

«…в случаях невключения в расчет по страховым взносам за отчетный (расчетный) период уволившихся сотрудников в предыдущем отчетном периоде и не получавших выплаты в отчетном (расчетном) периоде необходимо представить в налоговый орган по месту постановки на учет уточненный расчет по страховым взносам за отчетный (расчетный) период, указав в разделе 3 расчета всех застрахованных лиц, в пользу которых в отчетном (расчетном) периоде начислены выплаты и иные вознаграждения, в том числе и уволенных в предыдущем отчетном периоде»

Сдаем расчет по страховым взносам за 2 квартал 2019: образец заполнения

При передаче администрирования страховых взносов ФНС довольно часто возникали ситуации с запросом инспекцией сдачи РСВ к ИП, которые не имеют работников. Мотивировалось это разъяснениями Минфина, данными в Письме от 24.03.2017 № 03-15-07/17273. В нем сказано, что освобождение от сдачи отчета Налоговым кодексом не предусмотрено. Следовательно, даже если плательщик страховых взносов (организация или ИП) не осуществлял деятельность, то все равно обязан предоставить отчет с нулевыми показателями.

Предоставляется отчет по месту нахождения организации или месту жительства предпринимателя. Если организация имеет обособленные подразделения, которые самостоятельно начисляют зарплату, то сдать отчет необходимо также и по месту регистрации филиала, представительства или иного обособленного подразделения.

РСВ 1 за 2 квартал 2019 года

Ключевое условие — экономический субъект имеет в штате наемных сотрудников либо нанимает внештатных работников по договорам подряда и прочим видам. То есть если в отчетном периоде в компании трудился хотя бы один наемный специалист, который получил вознаграждение за труд, то компания обязана подготовить единый расчет в ФНС.

Готовый отчет отправьте в территориальное отделение ФНС по месту регистрации экономического субъекта. Если компания имеет обособленные подразделения, которые самостоятельно начисляют заработную плату, то они должны отчитываться в Налоговую инспекцию самостоятельно. То есть сдача РСВ в 2019 году проводится по месту регистрации филиала.

Заполнение РСВ за 2 квартал 2019 года

Предоставление данной отчетности в Пенсионный Фонд Российской Федерации, по установленному законодательству, производится не позже 15 числа, при условии предоставления на бумажных носителях и 20 числа с условием сдачи отчетности на носителях электронного характера.

- На верхней части каждой из сдаваемых страниц, по текущему законодательству, обязательно присутствие соответствующего регистрационного номера.

- Нормой для одной ячейки в документе является информация об одном запрошенном показателе.

- По нормам в графах с характерным отсутствием показателя ячейки ставится прочерк. Исключение составляет 6 графа, в которой не нужно ставить прочерки.

- Запрещено употребление зачеркиваний, ошибок, исправлений и каких-либо корректировок, так как это документ строгой отчетности.

- На каждом листе внизу проставляется дата и подпись, того, кто заполнял данный документ.

- В данном документе по правилам оттиск печати ставится только на титульной странице.

Как заполнить титульный лист РСВ при реорганизации во 2 квартале

Минфин в письме от 27 июня 2018 г. № 03-15-06/44163 разъясняет, что юридическое лицо считается реорганизованным, за исключением присоединения, с момента госрегистрации организации, создаваемой в результате реорганизации (пункт 4 статьи 57 ГК РФ). То есть при реорганизации путем преобразования создается новая организация.

Как следует из пунктов 9 и 11 статьи 50 НК РФ, при преобразовании одного юрлица в другое правопреемником в части исполнения обязанностей по уплате страховых взносов признается вновь возникшее юрлицо. При этом первым расчетным периодом для такой организации будет период времени со дня ее создания до конца календарного года (пункт 3.5 статьи 55 НК РФ).

Новый РСВ за — 1 квартал — 2019 года

До 30 апреля 2019 страхователи сдают расчет об уплате страховых взносов за 1 квартал 2019 года. С нового года расчет в очередной раз поменял форму. Рассмотрим изменения в бланке и расскажем, как корректно составить новый отчет по РСВ и заполнить его без ошибок.

- Добавить поле «тип плательщика». Выделяют два типа — лица, которые выплачивали доходы за последние 3 месяца и лица, которые дозходы не выплачивали.

- Указывать в разделе 1 только начсления за последний квартал, а не нарастающим итогом с начала года.

- Добавить в подразделы 1.1 и 1.2 поле для вычетов из облагаемой базы.

- Преобразовать подраздел 1.4 в приложение 1.1.

- Убрать из приложения 2.2 строки для льготных видов деятельности и иностранных работников, но добавить строку 055 для выплат иностранцам-гражданам ЕАЭС

- Изменить приложения для льготников.

Новая форма РСВ в 2019 году: как заполнить, образец

При составлении отчета за 2018 год налогоплательщикам следует придерживаться ранее действующего правила, а именно отражать в РСВ данные нарастающим итогом. Если в 4-м квартале 2018 года организация/ИП не выплачивала доход физлицам, но в течение 2018 года (1-й, 2-й или 3-й квартал) выплаты производились, то по итогам 2018 года организации следует оформить и подать общую годовую декларацию. В полях, предназначенных для отражения сумм выплат и начислений за 4 квартал 2018 года, организации-страхователю необходимо проставить прочерки.

Напомним, что в январе 2019 года налогоплательщики подают форму РСВ, в которой отражают данные по итогу 2018 года. Вне зависимости от того, будет ли принят проект приказа о новой форме РСВ или нет, расчет по страховым взносам за 2018 год необходимо подавать по старой (ныне действующей) форме. Новая форма (в случае ее принятия) будет применяться с отчетного периода 1 квартала 2019 года.

Как заполнить РСВ за 1 квартал 2019

3. Коды категорий застрахованных лиц «АСБ», «ВЖСБ», «ВПСБ» применяются плательщиками страховых взносов при заполнении соответствующего значения графы 200 «Код категории застрахованного лица» подраздела 3.2.1 раздела 3 РСВ в случае указания в строке 001 «Код тарифа плательщика» приложения 1 к разделу 1 РСВ кодов тарифа плательщика:

— иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ, на выплаты и вознаграждения которым начисляются страховые взносы организациями и ИП на УСН, основным видом экономической деятельности которых являются виды деятельности, указанные в подпункте 5 пункта 1 статьи 427 НК;

Как заполнить рсв за 2 квартал 2019

Летом время летит быстро, вот и с отчетами так: не успеешь составить один, как надо уже заполнять другой. Сегодня мы поможем вам подготовить данные для ПФР, расскажем, как заполнить РСВ-1 за 2 квартал 2016 года. А для этого представим подробную инструкцию, какие данные нужно вносить в первую очередь, чтобы не запутаться. Заодно вспомним, как и куда нужно направить готовые данные и сколько времени на это есть у компании или предпринимателя.

Главы КФХ без наемных работников сдают расчет раз в год до 30 января календарного года, который следует за истекшим расчетным периодом. За 2019 год срок не позднее 30 января 2019 года. При наличии сотрудников хозяйство сдает отчетность ежеквартально в общие сроки, как организация-работодатель.

womanlaw.ru

РСВ 1 за 2 квартал 2019 года

Отчет по форме РСВ 1 — это ключевая форма отчетности по страховым взносам в 2019 году. В статье расскажем о ключевых особенностях предоставления данного отчета: куда, в какой форме и в какие сроки нужно отчитаться. Напомним, кто должен сдавать единый расчет по страховым взносам.

Кто обязан отчитаться

Чиновники определили, что отчитываться по форме ЕРСВ обязаны все экономические субъекты с наемными работниками. Простыми словами, РСВ 1 кто сдает:

- организации, независимо от организационно-правовой формы;

- индивидуальные и частные предприниматели;

- физические лица.

Ключевое условие — экономический субъект имеет в штате наемных сотрудников либо нанимает внештатных работников по договорам подряда и прочим видам. То есть если в отчетном периоде в компании трудился хотя бы один наемный специалист, который получил вознаграждение за труд, то компания обязана подготовить единый расчет в ФНС.

Даже если начислений в расчетном периоде не было, компания сдает нулевую РСВ 1.

РСВ 1 нулевая, образец

Как и куда сдавать отчетность РСВ 1

До 2017 года все плательщики СВ должны были отчитываться по старой форме. Причем устаревший бланк сдавали в ПФР (отчет РСВ 1). Но с 2017 года произошли ключевые изменения. Теперь плательщики отчитываются в ФНС по новому унифицированному бланку (утвержден Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@).

Уплату и своевременность сдачи единого расчета по страховому обеспечению теперь контролирует ФНС. Права администрирования были переданы с 2017 года, полномочия налоговиков распространяются на ОПС, ОМС и ВНиМ. Взносы на травматизм остались в ведении Фонда социального страхования.

Готовый отчет отправьте в территориальное отделение ФНС по месту регистрации экономического субъекта. Если компания имеет обособленные подразделения, которые самостоятельно начисляют заработную плату, то они должны отчитываться в Налоговую инспекцию самостоятельно. То есть сдача РСВ в 2019 году проводится по месту регистрации филиала.

Особенности исчисления

Отчетная форма включает в себя сведения о произведенных начислениях в пользу наемных работников (застрахованных лиц), суммах, исключаемых из расчета, а также сведения о размерах начисленных СВ за отчетный период.

Расчетный и отчетный период по страховым взносам равен кварталу. То есть фирмы сдают расчет РСВ 1 (ПФР — до 2016 г. включительно, с 2017 — в ИФНС) четыре раза в год.

Ключевые налоговые ставки и особенности исчисления СВ мы рассмотрели в отдельном материале «Ставки страховых взносов в 2019 году».

Срок сдачи РСВ 1 за 2019

Для предоставления налоговой отчетности по СВ определены свои крайние даты:

|

Отчетный период РСВ 1 |

Крайняя дата |

|

1 квартал |

03.05.2018 |

|

РСВ 1 за 2 квартал 2019 года |

30.07.2018 |

|

3 квартал |

30.10.2018 |

|

4 квартал |

30.01.2019 |

Если дата сдачи выпала на выходной (суббота, воскресенье) или праздник, то сдать отчет можно в первый рабочий день. Так, например, срок отчетности за 1 кв. 2019 г. был перенесен на три дня из-за майских праздников. А что касается РСВ за 2 квартал 2019, срок сдачи остался неизменным — до 30 числа месяца, следующего за отчетным кварталом (30.07.2018).

Правила заполнения

При подготовке отчетности по СВ важно помнить, что налогоплательщики, в штате которых 24 и меньше сотрудников, могут предоставить ЕРСВ на бумаге. Остальные компании и ИП (если штат превышает 25 человек), отчитываются исключительно в электронном виде.

Перед отправкой отчета в ФНС необходима проверка РСВ 1. Проконтролировать правильность заполнения помогут контрольные соотношения к расчету по страховым взносам. Однако проверить бумажный отчет по данным правилам довольно сложно. Именно поэтому налоговики рекомендуют переходить на электронные формы отчетности.

Пошаговая инструкция заполнения отчетной формы раскрыта в отдельном материале «Образец заполнения формы ЕРСВ за II квартал 2019 года». Здесь приведено детальное описание, как заполнить все строки отчета. Например, что указать в строке 120 РСВ.

Образец отчета РСВ 1

ppt.ru

ᐉ Как заполнить рсв за 2 квартал 2019. mainurist.ru

Заполнение нулевого РСВ за 1 квартал 2019 года

Полностью нулевым (т. е. с нулями во всех полях, отвечающих цифровым показателям начислений) отчет (в течение года составляемый нарастающим итогом) будет только тогда, когда деятельность на начало года отсутствует. Из-за этого наиболее часто создаваемым с нулевыми данными оказывается РСВ, формируемый за 1 квартал. Появление данных в более поздних периодах года автоматически переводит отчет в разряд ненулевых.

А вот форму передачи отчета в ИФНС можно выбрать любую из существующих (электронную или бумажную), поскольку ограничение, обязывающее применять только электронный способ, зависит от количества лиц, по данным о выплатах которым формируется отчет. Для нулевого отчета их количество также равно нулю, т. е. ограничение по численности для такого отчета не имеет силы.

Сегодня в ИФНС начали принимать РСВ за 1 квартал 2019 года

Во-вторых, при заполнении расчета по страховым взносам за 1 квартал 2019 года лучше проверить правильно ли вы соотносите код тарифа взносов в ПФР с кодом категории застрахованного лица и с признаком основания для исчисления взносов по доптарифу. Таблицы для проверки этих данных представлены в недавнем письме ФНС России от 06.02.2019 № ГД-4-11/2173@.

В-третьих, изменения в форму расчета, которые предлагали внести проектом, еще не утверждены и не опубликованы. А с учетом того, что новые формы должны публиковаться за 2 месяца до вступления в силу, то за 1 квартал 2019 года расчет по страховым взносам подается по старой форме.

Форма РСВ за 4 квартал 2019 года: новый или старый бланк

- сдача расчета за 1 квартал 2019 года переносится с 30 апреля 2019 года (воскресенье) на 2 мая 2019 года (вторник) – это первый рабочий день после 1 мая;

- сдача расчета за полугодие 2019 года переносится с 30 июля 2019 года (воскресенье) на 31 июля 2019 года (понедельник).

Для того чтобы сдать отчетность по страховым взносам за 4 квартал 2019 года, предпринимателям и организациям необходимо использовать определенную форму документа, и поэтому важно узнать, изменился ли бланк расчета или нет. Из статьи вы получите ответ на этот вопрос.

Расчет страховых взносов за — 2 квартал 2019 года

Форма расчета по страховым взносам 2019 имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении №2 к Приказу ФНС РФ от 10 октября 2016 № ММВ-7-11/551. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Полагается сдавать расчет не позднее 30 числа в месяце, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это 1 квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем в апреле, включает показатели с начала года по конец марта. Срок сдачи расчета за 2 квартал в общем случае — не позднее 30 июля. В 2019 году этот день выпадает на понедельник и никуда не сдвигается.

РСВ-1 за 2 квартал 2016 года: как заполнить, подробная инструкция с подсказками

В 2016 году все страхователи каждый квартал отчитываются о начисленных и уплаченных страховых взносах. Отчет заполняется нарастающим итогом. Поэтому РСВ-1 за 2 квартал 2016 года нужно заполнить особенно внимательно, что ошибки не переходили из квартала в квартал. Для этого мы подготовили инструкцию по заполнению РСВ-1 за 2 квартал 2016 года, как заполнить отчет с примерами и подсказкам и актуальный бланк.

Раздел 5 РСВ 1 за 2 квартал 2016 года заполняется, если компания делала выплаты студентам за деятельность в студенческом отряде (включенном в федеральный или региональный реестр молодежных и детских объединений, пользующихся государственной поддержкой) в рамках трудовых отношений или по гражданско-правовым договорам, предметом которых являются выполнение работ и (или) оказание услуг.

Расчет по страховым взносам за 1 квартал 2019 года

Данные в поля отчета вносите слева направо, начиная с левого знакоместа. Цвет чернил — синий, черный или фиолетовый. Стоимостные показатели указывайте в рублях и копейках. Если показателей нет укажите ноль в полях с суммовыми значениями ( сумма взносов, ИНН). В графах с текстовыми показателями отразите прочерк.

Главы КФХ без наемных работников сдают расчет раз в год до 30 января календарного года, который следует за истекшим расчетным периодом. За 2019 год срок не позднее 30 января 2019 года. При наличии сотрудников хозяйство сдает отчетность ежеквартально в общие сроки, как организация-работодатель.

РСВ за 1 квартал 2019: особенности заполнения и сдачи, частые ошибки

Кодам тарифа плательщика «01», «02», «03» соответствует один код категории застрахованного лица «НР». Следовательно, компании, которые платят взносы по общему тарифу и одновременно применяют УСН и ЕНВД, заполняют одно приложение 1 к разделу 1 РСВ с указанием одного, любого из вышеперечисленных, кода тарифа плательщика.

Некоторые некорректные сведения по СНИЛС были переданы из базы ПФР. Компании в 5-дневный срок в письменном виде сообщали в налоговую инспекцию о таких ошибках, с приложением копий подтверждающих документов, а инспекторы вручную вносили исправления в базу данных.

Как заполнить РСВ-1 за 2 квартал 2016 года

А значит, должны начислять на эти выплаты страховые взносы – получается, что отчет нужно составлять. Обособленному подразделению также потребуется сделать отчет, если оно обладает признаками самостоятельной компании (свой счет, свой баланс, само делает выплаты сотрудникам).

Летом время летит быстро, вот и с отчетами так: не успеешь составить один, как надо уже заполнять другой. Сегодня мы поможем вам подготовить данные для ПФР, расскажем, как заполнить РСВ-1 за 2 квартал 2016 года. А для этого представим подробную инструкцию, какие данные нужно вносить в первую очередь, чтобы не запутаться. Заодно вспомним, как и куда нужно направить готовые данные и сколько времени на это есть у компании или предпринимателя.

Пример заполнения и срок сдачи РСВ за 1 квартал 2019 года

- В поле 001 — сведения о способе применения страховых выплат. Если это прямые выплаты (за счет ФСС), то в указанном поле проставляется цифра 1, если применяется зачетная система (когда выплаты производит работодатель и уменьшает на их величину последующие исчисленные взносы) — цифра 2.

- Детализация расчета социальных взносов отражается подобно тому, как это осуществляется при заполнении данных по пенсионным и медицинским программам. В числе уникальных особенностей приложения № 2 в части детализации расчета — необходимость указывать:

- величину расходов по выплате больничных (при их наличии) в строке 070;

- величину возмещения соответствующих расходов в строке 080.

- Подраздел 1.1, в котором отражаются:

- в поле 010 — количество работников (подрядчиков) за расчетный период и каждый из 3 месяцев;

- в поле 020 — количество работников, которые получали выплаты, облагаемые пенсионными взносами;

- в поле 030 — суммы выплат, облагаемых взносами;

- в поле 040 — суммы выплат учтенным выше работникам (подрядчикам), на которые взносы не были начислены;

- в поле 050 — суммы, на которые начислялись пенсионные взносы;

- в поле 051 — суммы, на которые пенсионные взносы начислялись в уменьшенном размере вследствие превышения лимитов для начисления взносов в обычном размере;

- в поле 060 — сумма взносов, начисленных в каждом из 3 месяцев расчетного периода;

- в поле 061 — сумма взносов, начисленных с выплат в пределах лимита.

- Подраздел 2.2.

Как заполнить рсв за 1 квартал 2019 инструкция

Если компания нашла ошибку в РСВ-1 прошлого периода уже когда наступил срок сдачи отчета за следующий отчетный период, важно поспешить с уплатой недоимки и пеней, чтобы не было штрафа, а затем составить уточненный расчет без раздела 6. Подавать «уточненку» нужно по форме, действовавшей в том периоде, за который выявлены ошибки.

Cрок подачи первичного расчета на бумажном носителе Cрок подачи первичного расчета в электронном виде в 2016 Cрок подачи уточненного расчета в электронном виде I квартал не позднее 15 мая не позднее 20 мая до 1 июля Полугодие не позднее 15 августа не позднее 22 августа до 1 октября 9 месяцев не позднее 15 ноября не позднее 21 ноября до 1 января 2019 года Год не позднее 15 февраля не позднее 20 февраля 2019 года до 1 апреля 2019 года

16 Июл 2018 glavurist 186 Поделитесь записьюmainurist.ru