Ип узнать задолженность по налогам: Как узнать задолженность по налогам ИП — Эльба

Как узнать задолженность по налогам ИП — Эльба

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

На сайте налоговой выберите сервис «Узнай свою задолженность».

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

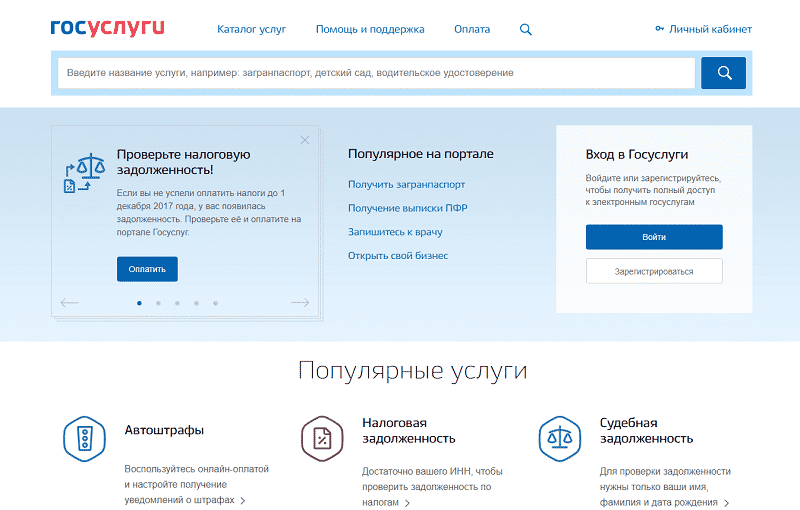

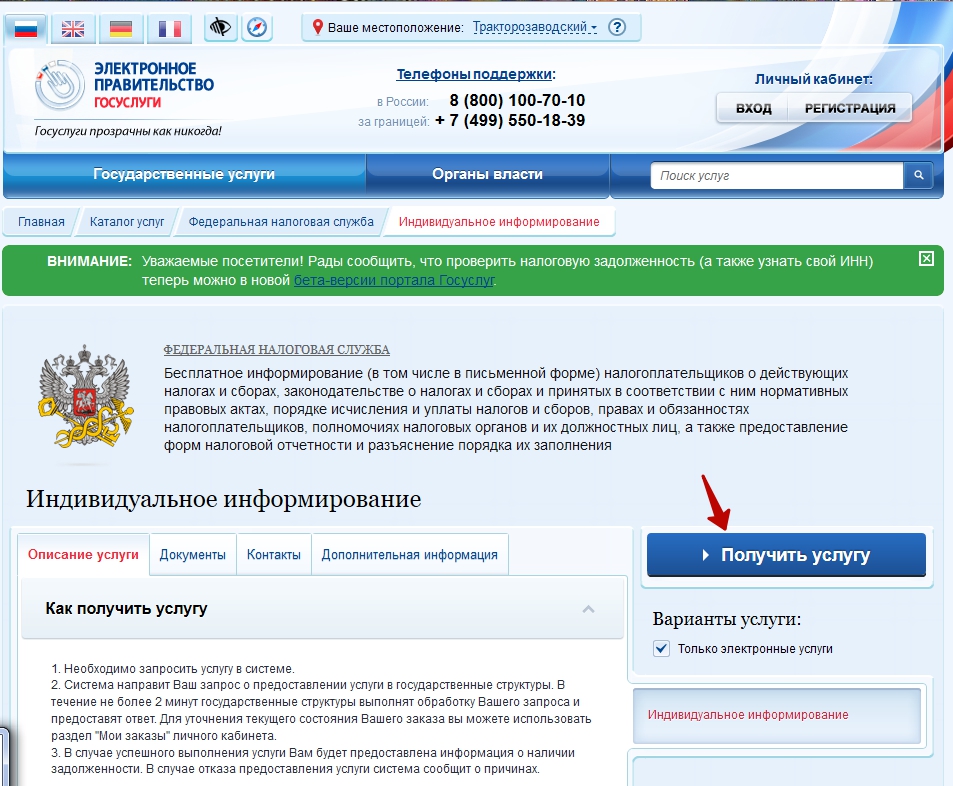

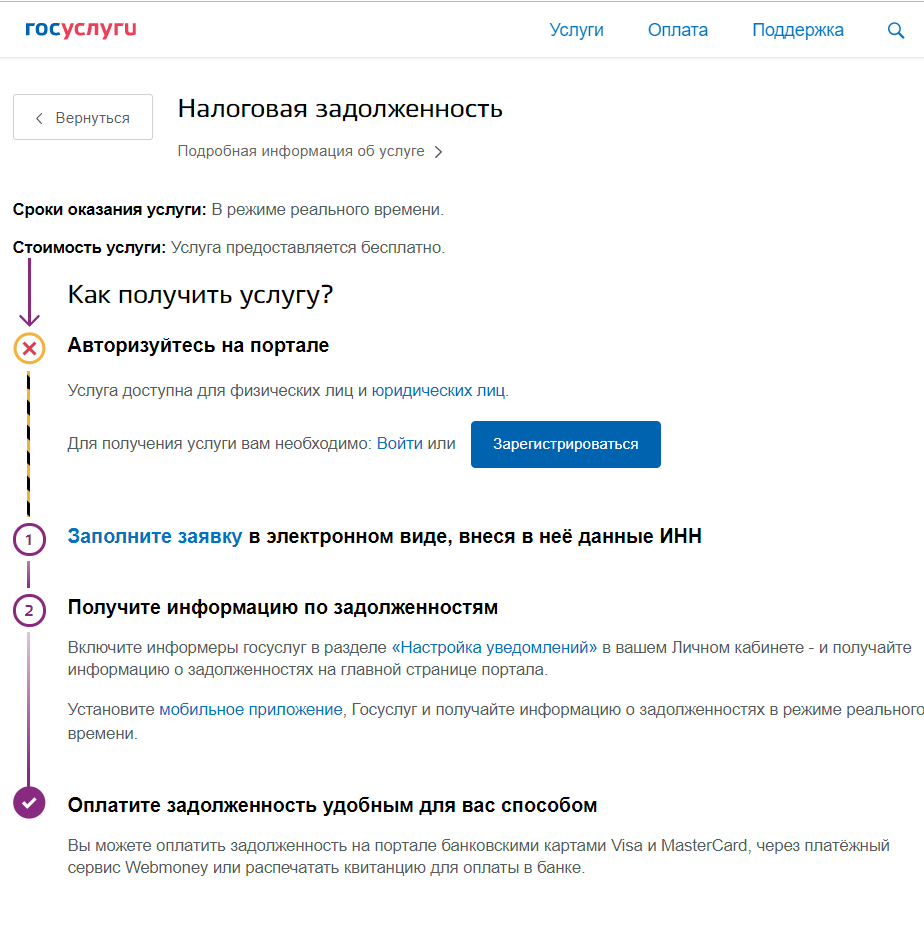

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.

Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Узнать долги по налогам, узнать по ИНН физических лиц, без регистрации, долг по транспортному и налогу ИП, сайт ФНС, сведения по налогам

Узнать долг по налогам по ИНН

Чтобы узнать долг по налогам по ИНН и оплатить задолженность, достаточно зайти на сайт Яндекс.Денег. Несмотря на популярность сервиса, ему по-прежнему не доверяют многие Россияне. В конце 2012 года систему ЯД выкупил Сбербанк, поэтому поводов для недоверия давно нет.

Содержание

Скрыть- Узнать долг по налогам по ИНН

- Как узнать долг по налогам физических лиц?

- Узнать долги по налогам без регистрации

- Узнать долги по налогам без ИНН

- Узнать долг по транспортному налогу

- Узнать долги по налогам ИП

- Может ли налоговая инспекция предоставить данные по налоговой задолженности?

- Сайт ФНС — как проверить налоговую задолженность

- Сайт гос. услуг. Сведения по налогам

- Что делать, если обнаружилась задолженность по налогам?

В системе существует сервис, который называется «Налоги: Проверка задолженностей». После перехода в соответствующий раздел пользователь выбирает из двух видов поиска: по индексу документа или по ИНН. Чтобы узнать нужную информацию, достаточно перейти на подходящую вкладку, вбить номер в свободную графу под ней и нажать кнопку «Проверить».

Как узнать долг по налогам физических лиц?

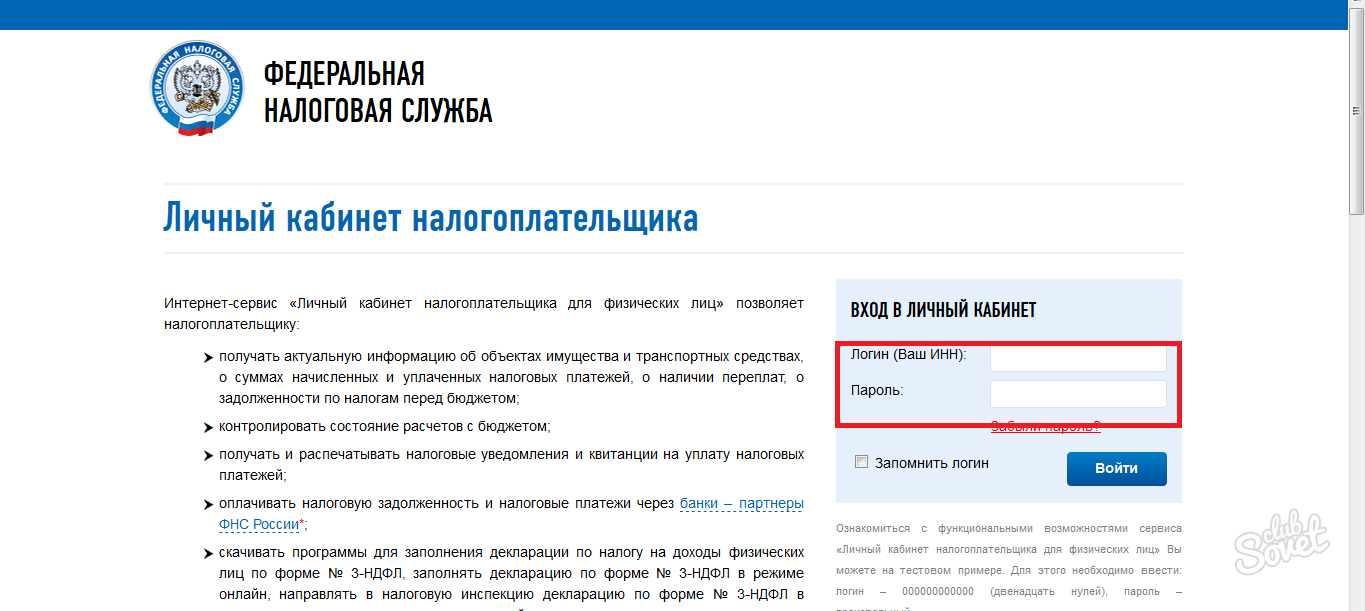

Узнать долг по налогам физических лиц реально за несколько секунд. Удобная возможность запущена еще с 2013 года и инициативе Налоговой службы РФ. Достаточно перейти по адресу lk2.service.nalog.ru, чтобы с помощью ИНН узнать, сколько денег вы должны или не должны государственному бюджету на текущий момент. Проверка происходит в режиме онлайн. Сервис особенно удобен для граждан, которые хотят с точностью до копейки знать, какую сумму предстоит вычесть из заработной платы на погашение задолженности по всем обязательным налогам и сборам.

Удобная возможность запущена еще с 2013 года и инициативе Налоговой службы РФ. Достаточно перейти по адресу lk2.service.nalog.ru, чтобы с помощью ИНН узнать, сколько денег вы должны или не должны государственному бюджету на текущий момент. Проверка происходит в режиме онлайн. Сервис особенно удобен для граждан, которые хотят с точностью до копейки знать, какую сумму предстоит вычесть из заработной платы на погашение задолженности по всем обязательным налогам и сборам.

Если ИНН по каким-то причинам не известен, получить его можно в любом отделении налоговой службы РФ.

Узнать долги по налогам без регистрации

Россиянам не обязательно наносить визит в налоговую службу или составлять извещение для отправки по почте, чтобы узнать задолженность по транспортному, имущественному или любому другому обязательному налогу. С помощью сайтов gosuslugi.ru и nalog.ru получить нужную информацию можно в режиме онлайн после регистрации на указанных ресурсах. Но если и эти способы покажутся слишком сложными, существует еще один, более доступный вариант.

Чтобы узнать долги по налогам без регистрации, на сайте Яндекс.Деньги достаточно ввести собственный ИНН и проверить задолженность по налогам. Сервис также позволяет оплатить задолженность и получить электронную квитанцию.

Узнать долги по налогам без ИНН

В последнее время в рунете появилось достаточно много сайтов, которые предлагают узнать долги по налогам без ИНН. Для получения информации используется ФИО посетителя. Но насколько правдивыми окажутся данные проверки? В России наверняка найдется еще как минимум один или несколько людей с таким же именем, фамилией и отчеством. Подобные ресурсы также предлагают ввести данные, чтобы помочь пользователю получить ИНН. Узнать свой номер легко и с помощью государственных структур. А сообщать контактные данные третьим лицам по меньшей мере небезопасно. Зачем доверять сомнительным ресурсам, если есть проверенный государственный портал и Яндекс.Деньги, работающие под началом Сбербанка?

Узнать долг по транспортному налогу

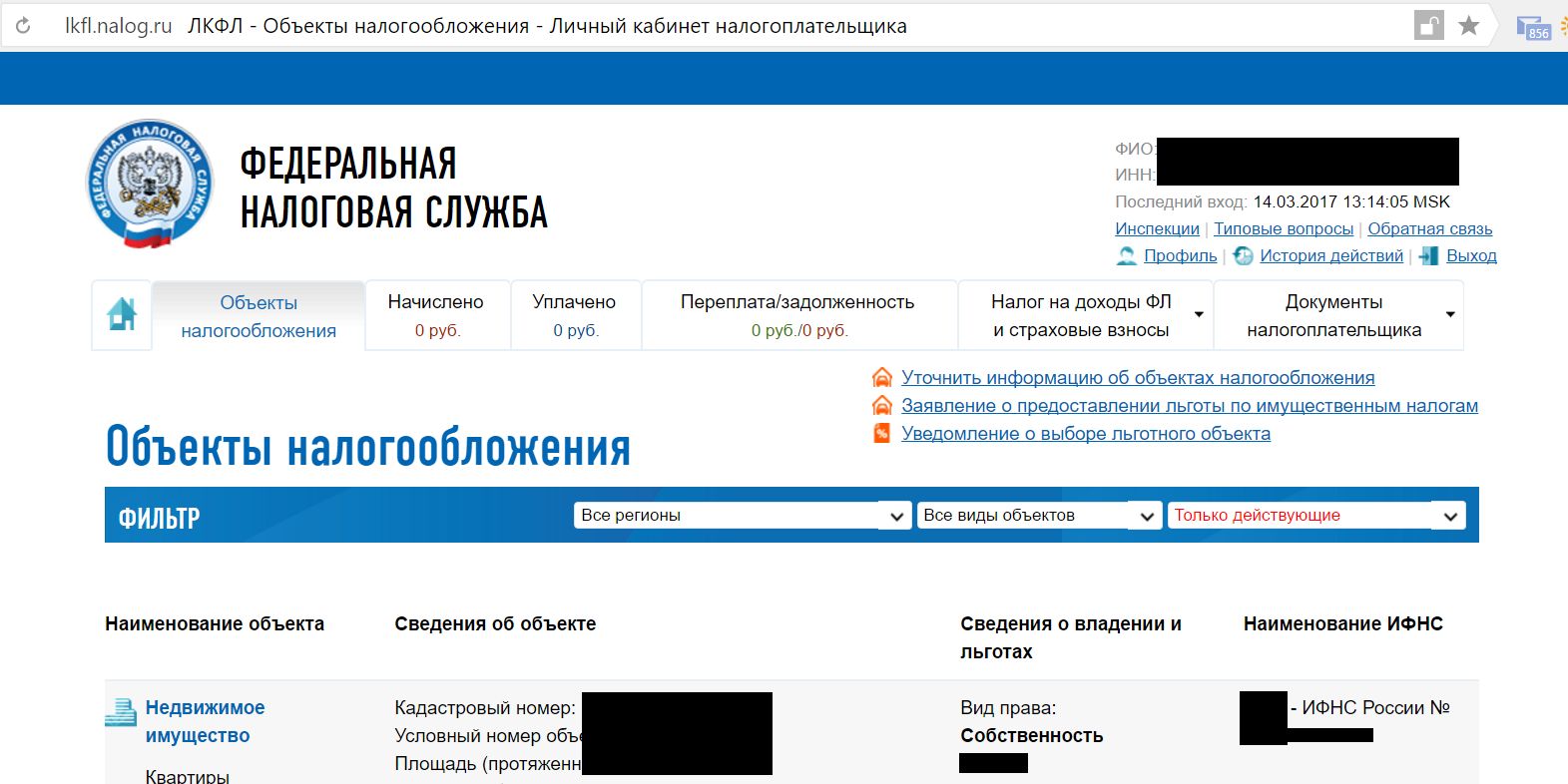

Чтобы узнать долг по транспортному налогу, требуется зайти в личный кабинет посредством ввода пароля и логина. В качестве логина необходимо использовать ИНН. Пароль выдают в налоговой инспекции. Его необходимо поменять на другой максимально быстро после получения. После перехода на вкладку «Объекты налогообложения» легко увидеть все объекты, с которых могут взыматься налоги и сборы. Речь идет о домах и квартирах, легковых автомобилях, лодках, земельных участках и другом подобном имуществе. Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

В качестве логина необходимо использовать ИНН. Пароль выдают в налоговой инспекции. Его необходимо поменять на другой максимально быстро после получения. После перехода на вкладку «Объекты налогообложения» легко увидеть все объекты, с которых могут взыматься налоги и сборы. Речь идет о домах и квартирах, легковых автомобилях, лодках, земельных участках и другом подобном имуществе. Все данные по транспортному средству указаны в этом же разделе, поэтому провести сверку не трудно. Достаточно нажать на названии налоговой службы левой кнопкой мыши, чтобы получить информацию о часах приема и адресе.

Узнать долги по налогам ИП

Узнать долги по налогам ИП несложно после процесса ускоренной регистрации на государственном ресурсе. Без этой процедуры ответы на интересующие вопросы получить нереально. Перед тем, как вносить данные на сайте, необходимо получить специально разработанный бланк заявления в налоговой службе. После подачи заявления предприниматель получает регистрационную карту с необходимой информацией, которая поможет зарегистрироваться на сайте. Далее выбираем пункт «Личный кабинет для физлиц», где находятся несколько полезных ссылок. Одна их них называется «Узнать свою задолженность».

Далее выбираем пункт «Личный кабинет для физлиц», где находятся несколько полезных ссылок. Одна их них называется «Узнать свою задолженность».

Может ли налоговая инспекция предоставить данные по налоговой задолженности?

Налоговая инспекция предоставляет данные по налоговой задолженности следующего характера:

- Сведения об уплаченных суммах, чтобы избежать повторной оплаты.

- Сведения о налогах, которые требуется оплатить в ближайшей перспективе.

- Данные о просроченных платежах.

- Информация о суммах, которую уже взыскали налоговые структуры, но поступление денег не зафиксировано.

Проверка задолженности по ИНН возможна в интернете. При обращении в налоговую службу требуется указать полное имя, номер свидетельства пенсионного страхования и дату рождения.

Сайт ФНС — как проверить налоговую задолженность

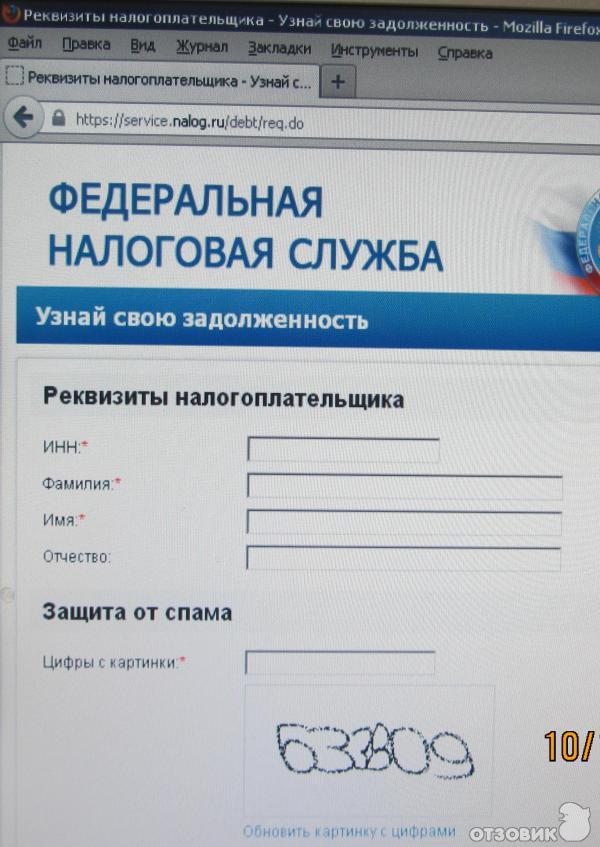

Чтобы проверить налоговую задолженность на сайте ФНС, удобнее всего воспользоваться сервисом «Узнай свою задолженность» на сайте nalog. ru. С помощью портала за считанные секунды удается получить информацию о НДФЛ, земельному, имущественному и транспортному налогу.

ru. С помощью портала за считанные секунды удается получить информацию о НДФЛ, земельному, имущественному и транспортному налогу.

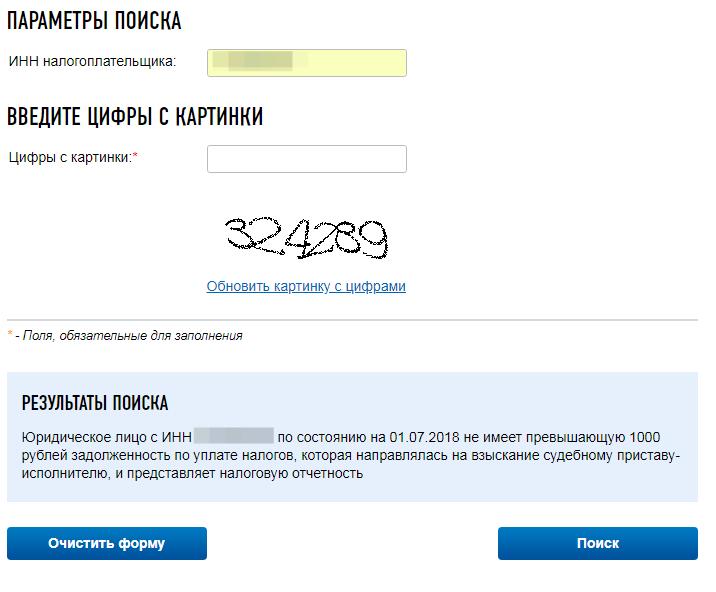

Для начала проверки потребуется ввести ИНН, ФИО, выбрать регион и ввести капчу (шесть цифр с экрана для дополнительной защиты). При отсутствии задолженности отобразиться сообщение соответствующего содержания. Если долги есть, отобразиться подробная информация по видам налогам и датам. Здесь же предусмотрена функция оплаты задолженности.

Сайт гос. услуг. Сведения по налогам

Сравнительно недавно сведения по налогам предоставлял сайт ФНС РФ. Функция уплаты налогов была реализована там же. Но после резонансного журналистского расследования, результаты которого ударили по высокопоставленным чиновникам, сервис оперативно закрыли.

Теперь аналогичные функции реализованы на портале gosuslugi.ru. Для начала работы достаточно пройти несложную процедуру регистрации и войти в личный кабинет с помощью логина и пароля. Для этой цели потребуется использовать номер СНИЛС. Чтобы узнать и оплатить задолженность по налогам, в меню нужно выбрать пункт «Электронные услуги».

Чтобы узнать и оплатить задолженность по налогам, в меню нужно выбрать пункт «Электронные услуги».

Что делать, если обнаружилась задолженность по налогам?

Задолженность по налогам на основании ИНН удобнее всего оплачивать через банк, с которым подписан договор о сотрудничестве. Эта возможность уже реализована на сайтах большинства коммерческих финансовых учреждений. Таким образом, в режиме онлайн реально не только узнать задолженность, но также погасить ее и получить подтверждающий документ. Важное значение имеет корректность заполнения данных. В случае ошибки платеж зависает на достаточно долгий срок или поступает в пользу другого лица. В последнем случае налог придется заплатить повторно. Добиваться возврата средств не имеет смысла.

Сведения о задолженности по платежам

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Индустриальный парк «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы по трудовым договорам (контрактам) от резидентов Парка высоких технологий, Китайско-Белорусского индустриального парка «Великий камень», а также иные доходы, облагаемые по ставке в размере 9 процентов

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень», иные доходы, облагаемые по ставке 9%

б) доходы, полученные по трудовым договорам (контрактам) от резидентов ПВТ, Китайско-Белорусского индустриального парка «Великий камень»

Как узнать задолженность по налогам ИП и ООО

Часто в процессе деятельности индивидуальному предпринимателю или обществу с ограниченной ответственностью требуется справка для подтверждения исполнения своих обязательств по уплате налогов и взносов перед государством. И порой тут нас поджидает сюрприз: федеральная налоговая служба выдает справку с формулировкой «имеет задолженность». Оформление подобной справки занимает десять рабочих дней, пока вы будете выяснять, в чем проблема, устранять ее и заказывать новую справку, пройдет много времени. В том числе, и поэтому так важно следить за состоянием расчетов с бюджетом. Какими способами это можно делать ИП и ООО мы расскажем в нашей статье.

И порой тут нас поджидает сюрприз: федеральная налоговая служба выдает справку с формулировкой «имеет задолженность». Оформление подобной справки занимает десять рабочих дней, пока вы будете выяснять, в чем проблема, устранять ее и заказывать новую справку, пройдет много времени. В том числе, и поэтому так важно следить за состоянием расчетов с бюджетом. Какими способами это можно делать ИП и ООО мы расскажем в нашей статье.

Из-за чего возникает задолженность по налогам и взносам у ИП и ООО?

Задолженность перед бюджетом не всегда возникает исключительно по вине предпринимателей. Конечно, если не соблюдаете сроки уплаты взносов и налогов, платите их не в полном размере, то возникновение задолженности логично и понятно.

Но порой задолженность возникает из-за того, что вы некорректно указали реквизиты в платежном поручении (например, КБК налога или взноса), а также сотрудник налоговой, отвечающий за отражение платежей в системе мог неправильно «разнести» их.

Заполнение деклараций, не соответствующее инструкции, неточный расчет и исчисление сумм к уплате приводят к образованию долгов предпринимателя перед бюджетом.

Кроме того, в справке будет отражена задолженность, если вы уже сдали отчетность, а налог по ней заплатили не весь (например, декларация по НДС сдана, и начисленный к уплате налог отражен в системе налоговой службы, а уплату его вы производите частями). Здесь же стоит отметить, что сотрудники, проводящие камеральную проверку, могут допускать ошибочные действия.

Если вы переходили из одной налоговой в другую при смене юридического адреса ООО или адреса регистрации индивидуального предпринимателя, ваши данные могли передать некорректно. А история с передачей данных из ПФР в ИФНС в 2017 году, известна, пожалуй, всем.

В конце концов, у налоговиков тоже порой бывают сбои, ошибки и неточности, которые могут стать неприятным сюрпризом в самый неподходящий момент.

Как узнать задолженность по налогам индивидуальному предпринимателю?

Узнать задолженность по налогам ИП можно несколькими способами.

Например, можно подать запрос о предоставлении справки о наличии отсутствии задолженности в свою налоговую инспекцию. Или же подать запрос о предоставлении вам справки по расчетам по налогам, сборам, штрафам, процентам. Такая справка покажет вам не просто наличие или отсутствие задолженностей, а точную информации по каким конкретно налогам (пеням по ним или штрафам), в каких размерах они имеются. Формат запросов не регламентирован, но есть рекомендованная форма, которой стоит воспользоваться (Приложение № 8 к Административному регламенту, утвержденному приказом Министерства финансов Российской Федерации от 02.07.2012 № 99н).

Или же подать запрос о предоставлении вам справки по расчетам по налогам, сборам, штрафам, процентам. Такая справка покажет вам не просто наличие или отсутствие задолженностей, а точную информации по каким конкретно налогам (пеням по ним или штрафам), в каких размерах они имеются. Формат запросов не регламентирован, но есть рекомендованная форма, которой стоит воспользоваться (Приложение № 8 к Административному регламенту, утвержденному приказом Министерства финансов Российской Федерации от 02.07.2012 № 99н).

Запрос необходимо подавать лично в «свою» налоговую по прописке либо через представителя по нотариальной доверенности.

Но гораздо удобнее воспользоваться электронными сервисами. Здесь есть несколько вариантов. Рассмотрим и все.

Вы можете зарегистрировать на сайте www.nalog.ru личный кабинет индивидуального предпринимателя.

Для этого необходимо получить в любой инспекции федеральной налоговой службы специальную регистрационную карту с логином и паролем. Также выполнить вход вам позволит электронная подпись или Единая система идентификации и аутентификации.

Кстати, если у вас есть зарегистрированный кабинет физического лица на портале налоговой, то можете воспользоваться логином и паролем от него.

В личном кабинете ИП будут отражены все ваши уплаты налогов и взносов, а также их начисления; наличие задолженностей или переплат по налогам, взносам, а также пеням по ним или штрафам.

Узнать свою задолженность индивидуальный предприниматель также может на сайте госуслуг при наличии у него подтвержденной учетной записи.

После того, как авторизуетесь на сайте, пройдите по ссылке «узнать свою задолженность». Актуальная и достоверная информация о состоянии расчетов с бюджетом будет получена сервисом в автоматическом режиме.

Если индивидуальный предприниматель использует сервисы для электронной сдачи отчетности, то запросить справку о состоянии расчетов с бюджетом можно через них, воспользовавшись специально предусмотренным шаблоном. Обычно, такой запрос формируется в разделе «запросы» или в разделе «письма». Чаще всего ответ приходит в течение рабочего дня иногда приходится ждать несколько дней.

Как узнать задолженность по налогам обществу с ограниченной ответственностью?

Общество с ограниченной ответственностью для того, чтобы узнать есть ли у него задолженность по налогам, может подать в свою налоговую инспекцию запрос в свободной форме. Такой запрос может быть оформлен на бланке организации за подписью генерального директора и заверен печатью, но лучше воспользоваться рекомендованной формой.

Подавать запрос генеральный директор может лично либо через представителя по доверенности от компании (заверять такую доверенность у нотариуса не надо).

Но быстрее и проще, конечно, получить информацию по расчетам с бюджетом по ТКС (телекоммуникационным каналам связи). Для этого необходимо отправить запрос в том же программном обеспечении, с помощью которого сдаете отчетность в электронном виде.

Обычно, формы запросов уже есть в шаблонах с заполненными вашими реквизитами на текущую дату в разделе «запросы» или «письма». Ответ из налоговой может поступить как в этот же день, так и в течение нескольких дней.

Узнать состояние своих расчетов с бюджетом довольно несложно. Очень рекомендуем вам хотя бы раз в квартал делать запрос справки и, при необходимости, проводить сверку по расчетам.

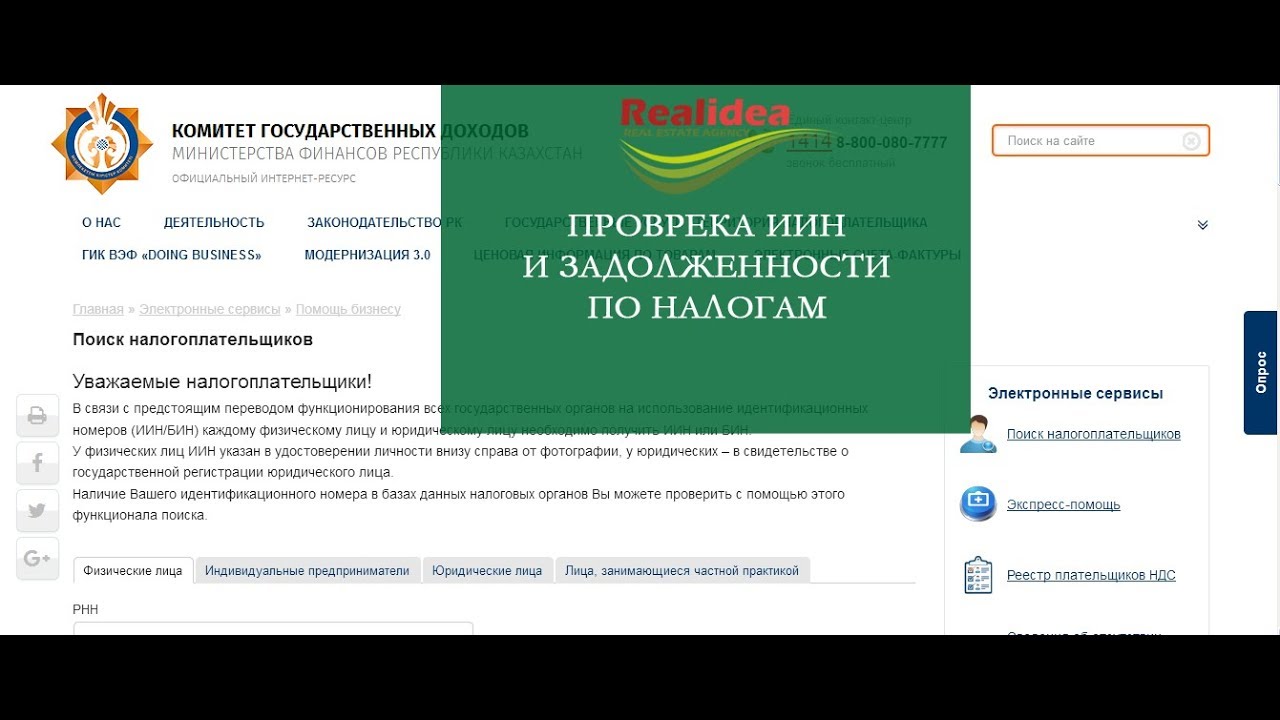

Задолженность по налогам ИП по ИНН

Исполнение налоговых обязательств является важным условием стабильного функционирования любого экономического субъекта. От индивидуальных предпринимателей, в особенности тех, кто только начинает вести свою деятельность, требуется знание не только перечня налогов, но и сроков их уплаты в бюджет. У предпринимателей есть возможность узнать задолженность ИП по налогам по ИНН.

Как узнать задолженность по налогам ИП по ИНН, и в каких случаях она возникает

Прежде, чем говорить, как проверить задолженность по налогам ИП по ИНН, определим, при каких обстоятельствах долг перед бюджетом может образоваться. Происходит это в следующих случаях:

- Уплата налога произведена с опозданием;

- В платежном поручении на уплату налога реквизиты платежа указаны неверно.

Так, если в поручении на перечисление налога указать неверный КБК, определяющий, что за налог уплачен, платеж может попасть в категорию «невыясненных» или отнесен к другому бюджетному платежу, а по тому налогу, который вы платили, образуется долг. Налоговые инспекторы в связи с отсутствием платежа начнут начислять пени и штрафы;

Так, если в поручении на перечисление налога указать неверный КБК, определяющий, что за налог уплачен, платеж может попасть в категорию «невыясненных» или отнесен к другому бюджетному платежу, а по тому налогу, который вы платили, образуется долг. Налоговые инспекторы в связи с отсутствием платежа начнут начислять пени и штрафы; - Величина налогового платежа рассчитана неверно. Нередко ИП, не обладающие необходимым уровнем экономической подготовки, самостоятельно исчисляют налоги к уплате. В результате в бюджете может возникнуть недоимка по тому или иному налогу.

Необходимость своевременного выявления задолженности по налогам обоснована, так как при малейшем отклонении от сроков уплаты в отношении налогоплательщика начисляются пени и штрафы со стороны работников налоговых органов.

У предпринимателей существует возможность выяснить, имеется ли задолженность по налогам ИП по ИНН. Помимо стандартного способа, заключающегося в посещении налоговой инспекции и получении информации о долгах напрямую у работника налогового органа, ИП может узнать сведения о задолженности в режиме онлайн.

Наиболее популярными ресурсами для выявления долга перед бюджетом являются:

- Сайт Федеральной налоговой службы;

- Портал «Госуслуги».

ФНС предлагает бизнесменам, войдя в личный кабинет, воспользоваться сервисом «Узнай задолженность». Для получения доступа к кабинету ИП должен обратиться в инспекцию и получить логин и временный пароль. Вместо логина при входе предприниматель может указывать также свой ИНН.

Еще одним не менее полезным интернет-ресурсом является портал «Госуслуги», предоставляющий широкий спектр услуг. Для того чтобы узнать задолженность с помощью сайта необходимо:

- Зарегистрироваться на портале, указав в числе прочих личных сведений ИНН;

- В каталоге услуг выбрать «Налоговая задолженность» – «Получить услугу».

На портале налогоплательщик также может погасить сумму задолженности.

Таким образом, предпринимателю вовсе не обязательно лично посещать налоговый орган для получения информации об имеющемся долге перед бюджетом. Зная свой ИНН, можно воспользоваться электронным ресурсом ФНС или порталом «Госуслуги» для оперативного получения всей необходимой информации. Ведь своевременное выявление задолженности позволит снизить величину начисленных пеней к уплате и предотвратить сложные разбирательства с работниками инспекции.

Зная свой ИНН, можно воспользоваться электронным ресурсом ФНС или порталом «Госуслуги» для оперативного получения всей необходимой информации. Ведь своевременное выявление задолженности позволит снизить величину начисленных пеней к уплате и предотвратить сложные разбирательства с работниками инспекции.

узнать онлайн через интернет, проверка по ИНН

Все предприниматели вносят отчисления на страхование в ПФ. Одни лишь за себя, другие за каждого сотрудника. И с этим лучше не шутить, поскольку штрафы за несвоевременную оплату совсем нешуточные. Разберемся, как узнать задолженность в пенсионный фонд по страховым взносам для ИП онлайн через интернет и в офлайн пространстве.

В режиме онлайн

Индивидуальные предприниматели — люди занятые. Им некогда наведываться в налоговую, чтобы сверить свои расчеты и выявить недостачу по страховым взносам. Поэтому первым делом рассмотрим, как узнать задолженность в ПФР для ИП онлайн через интернет. Такую услугу предоставляют целых 4 сервиса.

Такую услугу предоставляют целых 4 сервиса.

В первых трех вам понадобится ИНН — личный идентификационный номер налогоплательщика и другие сведения об ИП. А в четвертом — только фамилия и имя. Его нередко применяют, чтобы определить состояние бизнеса потенциального партнера. Если у него есть задолженность перед ПФ, вряд ли он ведет активную деятельность.

1. На сайте ПФР

И так, первый способ узнать задолженность в пенсионный фонд по ИНН для ИП — воспользоваться услугами сайта самого ПФ. Для этого:

- Зарегистрируйтесь в разделе «Регистрация в единой системе идентификации». И заведите свой личный кабинет, он понадобится вам для дальнейших действий. Это долгий процесс;

- Заполните все поля в открывшейся форме, а в конце выберите способ получения кода активации: почта, личное посещение или по телекоммуникационным каналам;

- В срок до 10 дней вы получите код, введите его в поле, укажите свой пароль для входа в кабинет и нажмите «Зарегистрироваться».

Теперь вы имеете доступ к персональному кабинету, через который можете узнать задолженность по пенсионным выплатам.

2. На сайте госуслуг

Рассмотрим, как узнать долг в ПФР (пенсионном фонде) за ИП в сервисе госуслуг. Если вы зарегистрированы, зайдите на сайт, в личный кабинет, а затем выберите «Получить услугу» и следуйте инструкции.

Если у вас все еще нет личного кабинета, зарегистрируйтесь:

- Перейдите по ссылке в раздел регистрации на сайте госуслуг. Перед вами появится окошко. Это только первый шаг — предварительная регистрация. Введите в отведенные поля: фамилию, имя и e-mail либо номер телефона.

- Если вы выбрали номер телефона, на него придет код. Введите его в окошко для подтверждения номера и создайте свой пароль. Если вы ввели адрес почты, просто перейдите по ссылке, которая на нее придет, а затем также создайте свой пароль.

- Шаг второй — ввод личных данных. Система сама перенаправит вас на нужную страницу. В новой форме укажите все сведения о себе, для этого вам понадобится СНИЛС, указанный на пластиковой карточке, и паспортные данные.

Перепроверьте достоверность информации и нажмите «Сохранить».

Перепроверьте достоверность информации и нажмите «Сохранить». - Проверка введенных вами сведений займет несколько минут, результат придет на почту или номер телефона, а также отобразится в самом кабинете. Нажмите «Подтвердить» на странице с личными данными и перейдите дальше.

- Теперь вам предстоит выбрать способ подтверждения. Почтой России, при самостоятельном посещении или с помощью электронной подписи. Выберите удобный для вас способ и ожидайте код активации. Он состоит из 20 цифр, которые нужно ввести в специальное поле формы, сформировать пароль для входа в кабинет и зарегистрироваться. Теперь вы можете настроить свой кабинет и проверять состояние своего счета.

Тут же вы можете составить платежку и оплатить долг по ИНН, а также пени и штрафы. Плюс можно посмотреть задолженность по любым другим платежам.

3. На сайте ФНС РФ

Следующий вариант, с помощью которого можно узнать задолженность в ПФР по ИНН для ИП — сайт налоговой. С 2017 года именно этот орган принимает и контролирует платежи по взносам, поэтому на его официальном сайте можно и узнать долги, и сформировать платежку.

Перейдите в «Электронные услуги», а затем в «Кабинет плательщика». В списке услуг выберите нужную — «Узнать свою задолженность». Введите необходимые реквизиты, среди которых есть ИНН. Проверить его можно тут же с помощью функции «Узнать ИНН».

На ваш телефон вышлют код, впишите его в соответствующее поле. И нажмите «Найти». Вот и все. Теперь ожидайте ответа от инспектора налоговой. Как только он придет, вы сможете составить платежное поручение на уплату задолженности, если таковая будет.

4. На сайте ФССП по ФИО

Последний способ проверить задолженность в пенсионный фонд онлайн для ИП — обратиться на сайт Службы судебных приставов российской федерации. Там может храниться информация о ваших долгах, но лишь если они крупные, и дело передано судебным приставам.

Этот способ проверки является самым простым, поскольку не требует регистрации и особых сведений. С его помощью можно узнавать информацию о результатах деятельности потенциальных партнеров или конкурентов. Если он не уплачивает взносы на пенсию, дела его обстоят худо или бизнес и вовсе значится лишь на бумаге.

Чтобы определить наличие задолженности:

- Посетите раздел «Поиск физ. лиц», регистрация не нужна.

- Введите имя и фамилию.

- Выберите нужный территориальный орган (по месту регистрации).

- Отчество, дату рождения указывать необязательно, но это ускорит процесс.

- Нажмите «Поиск» и система выдаст вам список всех исполнительных делопроизводств, в отношении определенного человека, данные которого вы ввели.

Рядом со сведениями о задолженности вам предложат оплатить ее, прибегнув к помощи онлайн сервиса.

В режиме офлайн

Если у вас нет доступа к интернету или вы не сторонник всемирной паутины и желаете получить информацию о задолженности из первых рук, воспользуйтесь одним из следующих методов:

| Способ | Что нужно делать |

|---|---|

| Обратитесь в фонд напрямую | Захватите с собой СНИЛС, ИНН, паспорт и иные страховые документы и отправляйтесь в ПФ по месту регистрации. |

| Отправьте заявление в ПФ | Составьте заявку в произвольной форме и подайте ее в орган по месту регистрации сами или через доверенное лицо. При себе ИП должен иметь паспорт, номер договора по выплатам на страхование. |

| Позвоните в ПФ | Вам расскажут о состоянии счета после предоставления вами сведений о постановке на учет. |

Срок давности долга в ПФР

Среди ИП распространено мнение, что срок давности долга в пенсионный фонд после закрытия ИП составляет 3 года, а после все недоимки по страховым взносам будут списаны. Увы, это не так. Штрафные санкции поступают на ИП даже спустя 20 лет после закрытия. И от уплаты по счетам ПФ уйти невозможно.

Величина штрафа не превышает 30% от суммы долга. Но это немаленькая сумма, особенно если тянуть с ее оплатой, ведь задолженность растет постоянно.

Самая правдоподобная версия, почему у ИП образовался большой долг перед пенсионным фондом — ликвидация фирмы. ИП мог закрыться, а с учета себя не снять. Время шло, он обо всем забыл, и тут ему присылают извещение с гигантской суммой долга, штрафа, пени и сроком погашения. Лучше не тянуть так долго, а снимать себя с учета сразу, как только вы решите закрыть ИП. Чем грозит задержка?

Штрафные санкции

Если ИП не обратит внимание на штрафные санкции, налагаемые на него за просрочки платежей по сборам на страхование, то госслужба прибегнет к принудительному взысканию. У него будет немного времени, чтобы уладить вопрос мирно, а затем документы направят в ФССП, после чего они примут более действенные меры. Это может быть конфискация личного имущества ИП. Сперва на него наложат арест, а затем изымут в счет долга. Разницу с выручки и затратами на погашение недоимки вернут хозяину.

Также пристав может списать средства со счета предпринимателя или вычесть их из прибыли фирмы. Самому же нерадивому ИП могут запретить выезд за пределы страны, а возможно и проведение операций с транспортом и недвижимостью. Все ограничения снимут, когда задолженность будет погашена.

Лучше не доводить ситуацию до критического состояния и закрывать ИП грамотно, ведь платить по счетам все равно придется.

Что в ИНН тебе моем

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам “Личного кабинета налогоплательщика” на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие – невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту “РГ” в пресс-службе ФНС, эти данные не являются коммерческим секретом. “Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения”, – пояснили в пресс-службе. То есть предоставление данных о задолженности налогоплательщика перед бюджетом через эту госуслугу не нарушает законодательства и не требует дополнительных средств защиты информации. “Разглашение этих данных не является противозаконным, – подтверждает член палаты “Налоговый консультант” Максим Лякишев. – Сведения о юридических лицах являются налоговой тайной, а физических лиц – нет”.

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. “Если сумма долга немаленькая, то давать денег ему не стоит”, – объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова “по вашему запросу информация не найдена”, значит, перед государством вы чисты. В случае если задолженность все-таки есть, на том же сайте доступен платежный документ – извещение по форме N ПД. Можно распечатать квитанцию и оплатить свой долг.

Справка “РГ”

Служба “Личный кабинет налогоплательщика” начала действовать с декабря прошлого года в рамках программы “Электронное правительство”. Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

Избегайте мошенничества: узнайте факты о том, как IRS связывается с налогоплательщиками

FS-2018-12, май 2018

Мошенники, выдающие себя за IRS по телефону, электронной почте или лично, стоят людям их времени и денег. IRS призывает людей сохранять бдительность в отношении схем и мошенничества и не становиться жертвами.

Вот несколько важных советов налогоплательщикам, которые следует помнить, чтобы избежать мошенничества:

Как IRS инициирует контакт

IRS инициирует большинство контактов с налогоплательщиками через обычную почту, доставленную U.S. Почтовая служба. Однако есть особые обстоятельства, при которых IRS позвонит или придет на дом или в офис, например:

Когда у налогоплательщика есть просроченный налоговый счет,

Для обеспечения невыполнения налоговой декларации или невыплаченного платежа по налогу на трудоустройство, или

Чтобы совершить поездку по предприятию, например, в рамках аудита или во время уголовного расследования.

Даже в этом случае налогоплательщики обычно сначала получают письмо, а иногда и несколько писем, часто называемых уведомлениями, от IRS по почте.

Избегайте телефонного мошенничества

Преступники выдают себя за сотрудников IRS и агрессивно и изощренно обзывают налогоплательщиков. Самозванцы утверждают, что они сотрудники IRS, и звучат очень убедительно. Они используют вымышленные имена и фальшивые номера идентификационных бейджей IRS. Они требуют и угрожают – и не отражают, как IRS решает вопросы правоприменения.

Обратите внимание, что IRS не делает:

Требуйте, чтобы люди использовали определенный способ оплаты, например предоплаченную дебетовую карту, подарочную карту или банковский перевод.IRS не будет запрашивать по телефону номера дебетовых или кредитных карт. Для людей, которые должны платить налоги, производите платежи в Казначейство США или просматривайте IRS.gov/payments, чтобы узнать о онлайн-вариантах IRS.

Требовать немедленной уплаты налога. Обычная переписка начинается с письма по почте, и налогоплательщики могут подать апелляцию или задать вопрос о том, что они должны. Всем налогоплательщикам рекомендуется знать свои права как налогоплательщика.

Угрожают привлечением местной полиции, иммиграционной службы или других правоохранительных органов для ареста людей за неуплату.IRS также не может отозвать лицензию или иммиграционный статус. Подобные угрозы – распространенная тактика, которую используют мошенники, чтобы заставить жертв поверить в свои схемы.

Сотрудники IRS могут совершать официальные визиты без предварительного уведомления

СотрудникиIRS могут совершать официальные, а иногда и необъявленные визиты для обсуждения причитающихся налогов или налоговых деклараций в рамках аудита или расследования. Налогоплательщики обычно сначала получают письмо или уведомление от IRS по почте. Если у налогоплательщика есть непогашенная задолженность по федеральному налогу, IRS запросит полную оплату, но предложит ряд вариантов оплаты.

Вот факты:

Все представители IRS всегда предоставляют свои официальные полномочия, называемые карманной комиссией и картой HSPD-12. Карта HSPD-12 – это общеправительственная стандартная форма надежной идентификации для федеральных служащих и подрядчиков. Налогоплательщики имеют право видеть эти учетные данные. Сотрудники IRS могут предоставить дополнительный метод для проверки своей личности. По запросу они могут предоставить бесплатный номер телефона для подтверждения сотрудника.

- Сотрудники

Collection не будут требовать немедленных выплат другому источнику, кроме США. Казначейство ».

Сотрудники IRS могут звонить налогоплательщикам, чтобы назначить встречи или обсудить проверки, но не без предварительной попытки уведомить налогоплательщиков по почте.

сотрудников IRS, ведущих уголовные расследования, являются агентами федеральных правоохранительных органов и никогда не требуют денег.

Узнайте больше об уголовном расследовании и о том, как узнать, действительно ли это IRS звонит или стучится в двери для проверки и сбора в IRS.губ.

Избегайте электронной почты, фишинга и схем вредоносного ПО

Мошенники рассылают электронные письма, которые заставляют предприятия и налогоплательщиков думать, что сообщения являются официальными сообщениями от IRS или других налоговых органов. В рамках фишинговых схем мошенники иногда спрашивают налогоплательщиков по широкому кругу вопросов, таких как возврат средств, статус регистрации, подтверждение личной информации, заказ стенограмм и проверка личных идентификационных номеров.

IRS не использует электронную почту, текстовые сообщения или социальные сети для обсуждения налоговых долгов или возмещения с налогоплательщиками.

Звонки из частных коллекторских агентств, работающих по контракту с IRS

IRS назначает определенные просроченные налоговые долги частным агентствам по взысканию долгов или PCAs. Вот факты об этой программе:

IRS пошлет письмо налогоплательщику, сообщая им, что IRS передало их дело одному из четырех PCA. PCA также отправит налогоплательщику письмо, подтверждающее передачу счета налогоплательщика агентству.

IRS назначит счет налогоплательщика только одному из этих агентств, а не всем четырем.IRS не разрешает никаким другим частным группам представлять IRS.

Важно знать, что представители СПС:

Назовет себя и запросит оплату в «США». Казначейство »,

Не будет запрашивать оплату по предоплаченной дебетовой или подарочной карте, а

Не будет принимать принудительных мер.

Как сообщить о мошенничестве

Налогоплательщики могут использовать эти параметры, чтобы сообщить о мошенничестве с использованием телефона, электронной почты и других случаях мошенничества с выдачей себя за другое лицо:

Сообщите о мошенничестве с выдачей себя за другое лицо Генеральному инспектору налоговой службы казначейства.на веб-странице «Сообщения о мошенничестве с выдачей себя за другое лицо в IRS».

Сообщайте о телефонном мошенничестве в Федеральную торговую комиссию с помощью Помощника по рассмотрению жалоб FTC. Добавьте в примечания «Телефонное мошенничество IRS».

Сообщите о нежелательном электронном письме, которое якобы отправлено IRS или связанной с IRS системой, такой как Электронная система уплаты федеральных налогов, в IRS по адресу [email protected].

Доп. Информация:

Невостребованные деньги от правительства

Найдите невостребованные средства правительства, которые могут быть вам должны.

Найдите невостребованные деньги

Если компания, государственное учреждение или другой источник задолжали вам деньги, которые вы не собираете, они считаются невостребованными.

У федерального правительства нет центрального веб-сайта для поиска невостребованных денег. Но вам не нужно нанимать компанию, чтобы найти для вас невостребованные деньги. Вы можете найти его самостоятельно бесплатно, используя официальные базы данных.

1. Ищите невостребованные деньги в вашем штате

Предприятия отправляют деньги в государственные офисы невостребованной собственности, когда они не могут найти владельца. Невостребованные средства, хранящиеся в государстве, часто поступают с банковских счетов, страховых полисов или правительства вашего штата.

2. Поиск денег у работодателей

Невыплаченная заработная плата – Министерство труда (DOL) может взыскать вам задолженность по заработной плате, если ваш работодатель нарушил трудовое законодательство. Если вы считаете, что работодатель может вам задолжать по заработной плате:

Пенсии от бывших работодателей – Найдите невостребованные пенсии от компаний, которые либо:

3.Поиск денег из страховки

Фонды страхования жизни VA – поиск в базе данных Департамента по делам ветеранов США (VA) невостребованных страховых фондов.

FHA-Insurance Refunds – Если у вас была ипотека, застрахованная FHA, вы можете иметь право на возмещение. Возврат страховых возмещений FHA осуществляется Министерством жилищного строительства и городского развития США (HUD).

Найдите в базе данных HUD номер вашего дела FHA. Номера дел состоят из трех цифр, тире и следующих шести цифр, например 051-456789.

4. Поиск денег в счет возмещения налогов

5. Поиск денег в банках и инвестициях

6. Поиск невостребованных денег в результате банкротства

Кредитор банкротства – это лицо, которому задолжали деньги. или бизнес, объявивший о банкротстве. Иногда деньги, причитающиеся кредиторам, не распределяются судом по делам о банкротстве по разным причинам.

7. Международные невостребованные деньги

Иностранные требования – U.Граждане S. могут найти деньги, причитающиеся им от иностранных правительств, после потери собственности.

Чеки о недоставленных и невостребованных федеральных налоговых декларациях

Ежегодно Налоговая служба (IRS) возвращает миллионы долларов налоговых возмещений, которые остаются невыполненными или невостребованными.

Недоставленные чеки для возврата федеральных налогов

Чеки для возврата денег отправляются на ваш последний известный адрес. Если вы переезжаете без уведомления IRS или Почтовой службы США (USPS), ваш чек на возмещение может быть возвращен в IRS.

Если вы ожидали возврата федерального налога, но не получили его, проверьте страницу IRS «Где мой возврат». Вам нужно будет ввести свой номер социального страхования, статус регистрации и точную полную сумму вашего возмещения в долларах. Вам может быть предложено изменить адрес онлайн.

Вы также можете позвонить в IRS, чтобы проверить статус вашего возмещения. Время ожидания для разговора с представителем может быть долгим. Но вы можете избежать ожидания, используя автоматическую телефонную систему. При звонке следуйте подсказкам в сообщениях.

Если вы переезжаете, подайте в IRS форму 8822 об изменении адреса; вы также должны подать в USPS изменение адреса.

Невостребованное возмещение федерального налога

Если вы имеете право на возмещение федерального налога и не подаете налоговую декларацию, то ваш возврат останется невостребованным. Даже если от вас не требуется подавать налоговую декларацию, вам может быть полезно подать ее, если:

и / или

Возможно, вы не подали налоговую декларацию, потому что ваша заработная плата была ниже требований к подаче. Но вы все равно можете подать декларацию в течение трех лет после крайнего срока подачи, чтобы получить возмещение.

Чеки возврата налога штата

Для получения информации о чеке возврата налогов штата обратитесь в налоговый департамент штата.

У вас есть вопросы?

Задайте реальному человеку любой вопрос, связанный с государством, бесплатно. Они дадут вам ответ или сообщат, где его найти.

Последнее обновление: 3 мая 2021 г.

АССОЦИАЦИЯ БЫВШИХ МЕЖДУНАРОДНЫХ ГРАЖДАНСКИХ СЛУЖБ / НЬЮ-ЙОРК

Оповещения потребителей о налоговых махинациях

Обратите внимание, что IRS никогда не будет :

- Позвоните, чтобы потребовать немедленную оплату с использованием определенного способа оплаты, например предоплаченной дебетовой карты, подарочной карты или банковского перевода.Обычно IRS сначала отправляет вам счет по почте, если вы задолжали какие-либо налоги.

- Пригрозить немедленно вызвать местную полицию или другие правоохранительные группы, чтобы вас арестовали за неуплату.

- Требовать от вас уплаты налогов, не давая вам возможности оспорить или обжаловать сумму, которую, по их словам, вы должны.

- Спросите по телефону номера кредитных или дебетовых карт.

Дополнительную информацию о налоговом мошенничестве см. В разделе «Налоговое мошенничество / Оповещения для потребителей». Дополнительные сведения о фишинговом мошенничестве см. В разделах «Подозрительные электронные письма и кража личных данных».

Налоговые льготы при бедствиях

IRS продлил крайние сроки, которые применяются к подаче деклараций, уплате налогов и выполнению некоторых других срочных действий для определенных налогоплательщиков, пострадавших от урагана Флоренция . Объявленные на федеральном уровне зоны бедствия включают жертв ураганов в некоторых округах Северной Каролины и Южной Каролины. Продление распространяется на крайние сроки – либо исходный, либо продленный срок – которые произошли не позднее сентября.7 августа 2018 г. и до 31 января 2019 г.

IRS часто обновляет информацию об усилиях по оказанию помощи при стихийных бедствиях. Чтобы узнать последние новости, часто проверяйте страницу помощи при стихийных бедствиях IRS.

Это действительно вызов IRS?

IRS хочет, чтобы вы знали, как и когда мы связываемся с налогоплательщиками, и помогли вам определить, действительно ли полученный вами контакт от сотрудника IRS.

IRS инициирует большинство контактов через обычную почту, доставляемую почтовой службой США .

Однако, , существуют особые обстоятельства, при которых IRS позвонит или придет на дом или в офис , например, когда у налогоплательщика есть просроченный налоговый счет , чтобы обеспечить просроченную налоговую декларацию или просроченный платеж налога на работу, или совершить поездку по бизнесу в рамках аудита или во время уголовного расследования.

См. Как избежать мошенничества: знать факты о том, как IRS связывается с налогоплательщиками для получения дополнительной информации.

Взыскание частного долга

IRS начало новую частную программу взыскания просроченной задолженности по федеральным налогам, выбрав четырех подрядчиков для ее реализации.Это следующие группы: CBE Group of Cedar Falls, Айова; Заповедник Фейрпорта, штат Нью-Йорк; Исполнитель Ливермора, Калифорния; and Pioneer of Horseheads, N.Y. Счет налогоплательщика будет присвоен только одному из этих агентств, а не всем четырем . Никакая другая частная группа не уполномочена представлять IRS.

IRS всегда уведомляет налогоплательщика перед переводом его счета в частное коллекторское агентство (PCA) . IRS отправит письмо налогоплательщику и их налоговому представителю, информируя их о том, что их учетная запись передается PCA, и сообщая имя и контактную информацию для PCA.Это почтовое сообщение будет включать копию публикации 4518 «Что вы можете ожидать, когда IRS передаст вашу учетную запись частному агентству по сбору платежей».

Закон о налогообложении иностранных счетов

FATCA относится к Закону о соблюдении налоговых требований в отношении иностранных счетов, который требует от налогоплательщиков США и иностранных финансовых учреждений отчетности по указанным иностранным счетам. В целом, федеральный закон требует, чтобы граждане США сообщали о доходах по всему миру, включая доход от иностранных трастов, иностранных банков и счетов ценных бумаг .

Ваша третья проверка стимула может быть захвачена. Вот что нужно знать

Кто может украсить вашу проверку стимулов? Мы вам скажем.

Сара Тью / CNETДля миллионов людей уже проведены проверки третьего стимула.Но для других они могут никогда не увидеть все деньги, которые поступают на их банковские счета напрямую. В отличие от второй стимулирующей проверки, новый стимулирующий законопроект не имеет такой же защиты от того, что ваш чек на 1400 долларов будет конфискован сборщиками долгов.

Если вы ждете прибытия чека, вы, вероятно, задаетесь вопросом: можно ли использовать мой третий чек для выплаты просроченных алиментов? Могут ли государства, банки, кредиторы или мой домовладелец забрать мои деньги для покрытия непогашенного долга? Могу ли я получить недостающие деньги при первой или второй проверке стимулирующих мер в моей налоговой декларации за 2020 год? Будет ли моя третья проверка стимулов облагаться налогом? Что произойдет, если IRS случайно отправит мне слишком много денег?

Мы поможем предоставить вам всю необходимую информацию, чтобы вы могли подготовиться до того, как третий платеж поступит на ваш банковский счет – или до того, как IRS обработает недостающие стимулирующие деньги в вашей налоговой декларации.Например, отслеживание проверки стимулов может помочь вам определить, когда они будут зачислены непосредственно на ваш счет. CNET также имеет руководства по проверкам стимулов, поскольку они относятся к SSI и SSDI, взрослым старше 65 лет или пенсионерам, а также если вы платите или получаете алименты. Эта история была недавно обновлена.

Да, ваш третий чек может быть конфискован для оплаты определенных долгов. Вот почему

Согласно законопроекту, регулирующему вторую стимулирующую проверку, ваши средства не могут быть использованы для выплаты долгов, таких как алименты, банки или частные кредиторы.Однако часть этого правила изменилась с третьей проверкой.

Счет, санкционирующий третью выплату, прошел через процесс, называемый согласованием бюджета. Демократы в Конгрессе использовали этот законодательный инструмент для более быстрого принятия нового законопроекта о помощи от COVID-19 и третьей связанной с ним проверки стимулов, поскольку он позволил им принять его с меньшим количеством голосов. Но поскольку этот процесс использовался, третьи проверки не защищены от всякого преследования, хотя законодатели сейчас пытаются это исправить.

По словам Гарретта Уотсона, старшего аналитика налоговой службы Налогового фонда Гарретта Уотсона, существует три типа невыплаченных долгов, которые могут быть погашены посредством взыскания: невыплаченная налоговая задолженность IRS, другие государственные долги, такие как выплаты алиментов или частный долг. Ваш третий стимулирующий платеж будет защищен от непогашенной налоговой задолженности и алиментов, но не от частных долгов, таких как задолженность, начисленная в результате гражданского судебного решения, начиная от гражданско-правовой компенсации до потребительского долга в случае дефолта, сказал Уотсон.

Несколько банковских групп направили 9 марта письмо в Конгресс с просьбой к законодателям принять отдельный закон, чтобы предотвратить погашение третьего чека по частным долгам.

Ваш третий стимулирующий платеж не может быть арестован для выплаты алиментов на ребенка

В соответствии с Законом CARES с марта 2020 года ваш первый стимулирующий чек может быть изъят государственными и федеральными агентствами для покрытия просроченных алиментов. Это правило было изменено для второй проверки стимула, которую нельзя проводить, если вы должны деньги на содержание ребенка. И, как и второй чек, ваш третий чек не может быть использован для выплаты просроченных алиментов.

Согласно тексту законопроекта, платежи не подлежат уменьшению или зачету в счет просроченных федеральных долгов или долгов штата или других начисленных федеральных налогов, которые в противном случае подлежали бы взысканию.Однако, если в результате у вас пропадут какие-либо деньги по третьему чеку и вы должны будете заявить их в своей налоговой декларации в следующем году, эти деньги могут быть изъяты (подробнее ниже). Лучше всего как можно скорее подать налоговую декларацию за 2020 год, чтобы у IRS была ваша самая последняя информация в файле.

Люди с детьми получат выгоду от других аспектов счета помимо третьей проверки стимула. Например, обновление детской налоговой скидки увеличивает существующую сумму до 3600 долларов на ребенка.Есть также некоторые другие налоговые льготы, в том числе для ухода за детьми.

Ваш второй чек не может быть использован для оплаты просроченных алиментов. Но ваш возврат налога и возвратный кредит на восстановление могут составлять

. Опять же, согласно законопроекту, регулирующему второй стимулирующий чек, ваш платеж не мог быть принят, если вы были должны деньги на алименты – сдвиг, который широко понимается в федеральных агентствах и агентствах штата. .

Однако эти правила не обязательно распространяются на ситуацию с подачей недостающих денег в налоговую декларацию за 2020 год.Для некоторых непогашенных долгов, включая просроченные алименты и невыплаченные студенческие ссуды, IRS может удержать часть или все ваши невыплаченные стимулирующие платежи, выданные в качестве кредита на возмещение ущерба при подаче налоговой декларации. Независимая группа по защите интересов налогоплательщиков в IRS работает с агентством над решением этой проблемы.

Вот все, что нужно знать о проверках стимулов и алиментах.

Сейчас играет: Смотри: Проверка стимула 3: сколько денег вы получите

2:32

Банки и кредиторы могли бы иметь возможность принять ваши стимулирующие чеки в этой ситуации.

С помощью первого стимулирующего чека частные банки и кредиторы смогли наложить арест на ваш платеж для покрытия непогашенной задолженности.Однако некоторые штаты, такие как Калифорния, издали приказы, запрещающие банкам и кредиторам выставлять вам стимулирующий чек. С помощью второй стимулирующей проверки ваш платеж был защищен от банковского взыскания, а также от частных кредиторов и сборщиков долгов, согласно тексту закона. Предполагается, что третий чек также будет защищен от банкротства банка, но не от частных кредиторов и сборщиков долгов.

Однако здесь есть один важный нюанс. Согласно отчету New York Times, отдельные банки могут решить, хотят ли они использовать ваш стимулирующий прямой депозит для покрытия комиссии за овердрафт.Это связано с тем, что для большинства людей их стимулирующий чек депонируется на тот же банковский счет, где они также получают возврат налогов.

Хотя для второго чека крупные банки США, включая Bank of America, Citigroup, JPMorgan Chase и Wells Fargo, заявили, что временно обнулят отрицательные балансы своих клиентов, чтобы они могли получить доступ к своим стимулирующим деньгам, некоторые региональные и местные банки все же воспользовались этим деньги для оплаты комиссии за овердрафт, или рассматривали запросы клиентов в индивидуальном порядке, согласно Times.Если это случилось с вами, вы можете попытаться связаться с вашим банком и попросить временный отказ от овердрафта, но он может не быть предоставлен. По словам Уотсона, это, скорее всего, будет иметь место и для третьей проверки.

Как насчет вашей налоговой декларации и заявленных стимулирующих денег? Федеральный закон разрешает только государственным органам штата и федеральным правительственным органам принимать ваш возврат в качестве платежа в счет погашения долга, а не отдельным или частным кредиторам. Но опять же, это меняется, как только вы вносите возмещение на свой банковский счет, когда частные кредиторы могут иметь доступ к этим средствам, в зависимости от вашего штата.

Ваши стимулирующие платежи не будут облагаться налогом, но есть одно исключение.

IRS не считает стимулирующие платежи доходом, что означает, что вы не будете облагаться налогом на ваши стимулирующие деньги. Это также означает, что прямой платеж, полученный в этом году, не приведет к уменьшению суммы возмещения налога в 2021 году и не увеличит сумму вашей задолженности при подаче налоговой декларации за 2020 год. Вам также не придется возвращать часть вашего стимулирующего чека, если вы имеете право на меньшую сумму в 2021 году. Если вы не получили всю свою задолженность в этом году, вы можете потребовать свою полную сумму стимулирующего чека в качестве кредита на возмещение убытков на вашу федеральную налоговую декларацию за 2020 год при подаче в этом месяце (подробнее об этом ниже).

Тем не менее, здесь есть еще одно важное предостережение: если вы подаете заявку на недостающие деньги на стимулирование в качестве возврата скидки на восстановление в своей налоговой декларации в этом году, IRS потенциально может выделить эти деньги для оплаты любых задолженностей по налогам. Опять же, независимая группа по защите интересов налогоплательщиков в IRS работает с агентством над решением этой проблемы, чтобы защитить эти средства для уязвимых налогоплательщиков.

Действительно ли стимулирующие деньги ваши? Это зависит.

Сара Тью / CNETВам не нужно подавать налоговую декларацию по номеру

, чтобы получить право на третью стимулирующую проверку, но…Хотя налоги действительно играют роль в определении правомочности проведения стимулирующей проверки, вам не нужно подавать налоговую декларацию, чтобы иметь право на проверку. Например, если вам больше 65 лет и вы получаете дополнительный доход или социальное страхование по инвалидности, вы все равно можете претендовать на первую, вторую и третью стимулирующую проверку. Но в некоторых случаях вам нужно было бы сделать дополнительный шаг, и вы сделаете это сейчас, если все еще ждете полной оплаты. Если вы не получили часть или все деньги, на которые вы имели право, люди из этой группы, называемые лицами, не подающими документы, должны будут подать налоговую декларацию, чтобы получить недостающий платеж по стимулированию.

Лучшее, что можно сделать, чтобы убедиться, что IRS хранит вашу информацию в файле и потенциально может ускорить получение третьего чека, – это подать налоговую декларацию за 2020 год прямо сейчас.

Арендодатели и дома престарелых не могут требовать, чтобы вы использовали деньги по стимулирующим чекам для их выплаты (большую часть времени).

Закон CARES не позволял арендодателям требовать от вас предоставления стимулирующего чека для внесения арендной платы. Согласно IRS, дома престарелых и учреждения по уходу также не могут просить вас передать деньги по стимулирующему чеку для оплаты.Вторая проверка стимула проводилась по тем же правилам. Если кто-то оказывает на вас давление или угрожает выселением в обмен на ваш платеж, убедитесь, что вы знаете свои права в отношении стимулирующих чеков и моратория на выселение, который действует до 31 марта.

Эти правила обычно действуют и в отношении третьего платежа. . Однако, по словам Уотсона, если частный кредитор или взыскатель долга получит судебное решение против вас, они могут удержать ваш платеж.

Ваш стимулирующий чек не может быть использован для оплаты просроченного платежа за автомобиль

Точно так же люди, которые беспокоятся о возвращении автомобиля во владение, если они не могут произвести платеж, в большинстве случаев не обязаны передавать стимулирующие деньги, если они не упадут. под одним из исключений ниже.Вот что мы знаем о пропущенных платежах за машину во время пандемии коронавируса.

Если ваш первый или второй стимулирующий чек так и не поступил, вы можете потребовать скидку при подаче налоговой декларации

Если вы имели право на первый или второй стимулирующий чек, но все еще не получили прямой депозит, чек или предоплаченный дебет EIP карту от IRS, возможно, вас по ошибке не заметили, или у вас может быть проблема, которую вам необходимо решить. Определенные группы, которые имели право на получение первого платежа, например, некоторые пожилые люди, пенсионеры, получатели SSDI, неграждане и заключенные, могут подать иск о выплате.

Даже если вы обычно не подаете налоги, вам нужно будет подать налоговую декларацию за 2020 год (крайний срок продлен до 17 мая), используя форму 2020 года 1040 или 1040SR, чтобы потребовать свои деньги. Этот кредит либо увеличит сумму вашего возврата налога, либо уменьшит сумму налога, которую вы должны заплатить, на сумму стимулирующих денег, которую вы все еще должны.

Опять же, просто имейте в виду, что если вы подаете заявку на возвратный кредит на восстановление и имеете задолженность по налогам, IRS может направить эти деньги на выплату этих долгов.

Если вы получили письмо от IRS, подтверждающее ваш первый или второй платеж, но так и не получили денег, вы можете попробовать заполнить систему отслеживания платежей через IRS, чтобы отследить его.

Если у вас есть задолженность по алиментам, вы можете полностью или частично использовать ваш стимулирующий чек для покрытия расходов.

Сара Тью / CNETЗаключенные имеют право на все 3 проверки стимула

Хотя сначала было много путаницы по этому поводу, люди, находящиеся в тюрьме и в тюрьме, имеют право на первую проверку стимула на сумму до 1200 долларов на взрослого, а также второй чек на сумму до 600 долларов и третий чек на сумму до 1400 долларов.Постановление федерального судьи в Калифорнии, принятое этой осенью, потребовало от IRS связаться с заключенными, которые могут подать иск о проведении стимулирующей проверки. Как и в случае с другими, у которых отсутствует какой-либо из платежей, вам необходимо заполнить форму 2020 Form 1040 или 1040-SR, чтобы потребовать первый или второй чек.

Может ли IRS заставить вас вернуть деньги по стимулирующему чеку?

Налоговое управление США сообщило, что платеж, который вы получите в этом году, не приведет к уменьшению суммы возмещения налога в 2021 году или увеличению суммы вашей задолженности при подаче налоговой декларации за 2020 год.Вам также не придется возвращать стимулирующий платеж, если вы имеете право на меньшую сумму в 2021 году. (Вот как ваши подоходные налоги влияют на размер платежа.)

Однако, если IRS сочтет, что оно по ошибке отправило вам больше денег стимулирующих чеков, чем вы имеете право, или если вы получили деньги в счет чека за умершего, агентство ожидает, что вы вернете платеж.

Налоговые залоги больше не являются частью кредитных отчетов

До 20 апреля 2022 года Experian, TransUnion и Equifax будут предлагать все U.Потребители S. Бесплатные еженедельные кредитные отчеты через AnnualCreditReport.com помогут вам защитить свое финансовое здоровье во время внезапных и беспрецедентных трудностей, вызванных COVID-19.

Налоговые залоговые права или непогашенная задолженность, которую вы должны IRS, больше не отображаются в ваших кредитных отчетах – и это означает, что они не могут повлиять на ваш кредитный рейтинг.

Налоговые залоговые права удалены из кредитных отчетов

Налоговые залоговые права используются в ваших кредитных отчетах, которые ведутся тремя национальными кредитными бюро (Experian, TransUnion и Equifax).Даже если вы заплатили залог, он оставался в ваших отчетах до семи лет, в то время как неоплаченные залоговые права оставались в ваших отчетах до 10 лет.

В 2017 году, однако, все три кредитных бюро внесли изменения, чтобы исключить записи гражданских судебных решений (отмечает, что потребитель задолжал суду из-за результатов судебного процесса) и половины всех данных о налоговых удержаниях. К апрелю 2018 года все налоговые залоговые права были сняты с кредитных отчетов бюро.

Обновленные правила являются результатом исследования Бюро финансовой защиты потребителей, которое выявило проблемы с правильным сообщением такой информации.

«Многие судебные решения и залоговые права были связаны не с теми людьми, поэтому кто-то может называть ваши имя и фамилию, возможно, проживать в другой части страны, и у них может быть залоговое право или судебное решение, которое может быть связано с вашим “, – сказал Анкуш Тевари, старший директор по оценке кредитного риска в компании LexisNexis Risk Solutions, в American Banker.

Как изменение налогового залога повлияет на мой кредит?

Согласно LexisNexis Risk Solutions, только около 11% потребителей увидят изменения в своих кредитных отчетах в результате этого действия, а общая оценка может увеличиться на 30 пунктов.

Однако Ассоциация индустрии потребительских данных, которая представляет три кредитных бюро, заявила в своем заявлении в 2017 году, что «анализы, проведенные агентствами кредитной отчетности и разработчиками кредитных рейтингов FICO и VantageScore, показывают лишь скромное влияние на кредитный скоринг».

Как я могу проверить свои кредитные отчеты?

Независимо от того, затрагивается ваш отчет или нет, обязательно проверьте свои кредитные отчеты всех трех бюро, чтобы убедиться, что содержащаяся в них информация является точной.

Вы можете получить свои кредитные отчеты из многих источников.Experian предлагает бесплатный кредитный отчет, а также ваш FICO ® Score ☉ . Вы также можете получать один бесплатный кредитный отчет каждые 12 месяцев от каждого кредитного бюро на AnnualCreditReport.com.

Сезон подачи налоговой декларации Часто задаваемые вопросы

Новый срок подачи налоговых деклараций и выплат по НДФЛ 17 маяСрок подачи налоговых деклараций и выплат с 15 апреля 2021 года по 17 мая 2021 года продлен.

Новый срок подачи и оплаты только для физических лиц?Да. Изменение даты не влияет на налогоплательщиков, кроме физических лиц, подающих декларации о доходах физических лиц и осуществляющих платежи. Включены Форма 1, Форма 1-NR / PY и Форма NRCR для заявителей-нерезидентов.

Изменилась ли дата продления 15 октября для подачи налоговой декларации?Нет. Срок продления 15 октября для подачи налоговой декларации по НДФЛ не изменился.

Изменилась ли дата выплаты продления?Да, дата оплаты продления перенесена с 15 апреля на 17 мая.

А как насчет предполагаемых платежей?Предполагаемые платежи, подлежащие оплате 15 апреля, не зависят от изменения даты и остаются в силе до 15 апреля.

Что делать, если я уже подал декларацию о доходах, но не отправил платеж?Налогоплательщики, которые уже подали свои декларации по подоходному налогу с населения, но не осуществили соответствующий платеж, должны будут произвести платеж до 17 мая.

Если я запланировал списание платежа с моего банковского счета до 15 апреля -го , изменит ли DOR дату платежа теперь, когда срок платежа был изменен на 17 мая -е ?Нет. Если вы не предпримете никаких действий, запланированный платеж все равно будет снят с вашего банковского счета в любую дату, которую вы изначально выбрали. См. Ниже информацию об отмене платежа.

Могу ли я отменить платеж, запланированный через 3 rd party software?Если запрос на платеж был подан с поданной в электронном виде налоговой декларацией и платеж планируется списать с банковского счета в будущем, налогоплательщик (или кто-либо уполномоченный налогоплательщиком) может связаться с DOR, чтобы отменить запрос на платеж до это обработано.Свяжитесь с DOR, отправив сообщение через MassTaxConnect или позвонив в контакт-центр по телефону 617-887-6367. Платеж можно отменить только до 16:00 ночи до запланированной даты платежа. DOR не может изменить дату платежа, отмена платежа – единственный вариант. Новый платеж можно запланировать через MassTaxConnect.

Если я запланировал платеж с помощью MassTaxConnect, могу ли я отменить платеж и запланировать новый платеж на более поздний срок?Платежи, запланированные через MassTaxConnect для снятия с текущего или сберегательного счета, могут быть отменены через MassTaxConnect.Поскольку вы можете войти в свою учетную запись MassTaxConnect, чтобы запланировать платеж или запланировать платеж, не входя в учетную запись, вы должны соответственно отменить. См. Инструкции ниже. После того, как вы отменили платеж, вы можете запланировать новый платеж на другую дату. ПРИМЕЧАНИЕ. Платежи по кредитной карте НЕ МОГУТ быть удалены после выполнения на стороннем сайте.

Отмена платежа, произведенного с вашего текущего или сберегательного счета через Mass Tax Connect, когда вы не вошли в учетную записьВы можете отменить запрос на оплату чекового или сберегательного счета, ТОЛЬКО если запрос имеет статус Отправлено .Если статус платежного запроса – Обработка или Обработка , платеж больше нельзя будет отменить.

- Перейти к Mass Tax Connect: mass.gov/masstaxconnect

- В разделе Быстрые ссылки нажмите « Найти отправку »

- Введите адрес электронной почты, используемый для отправки платежа, и « Код подтверждения », отправленный на этот адрес электронной почты при отправке платежа

- На экране оплаты щелкните гиперссылку « Отменить »

- Нажмите « Да », и ваш платеж будет отменен

Вы можете удалить запрос платежа с текущего или сберегательного счета, ТОЛЬКО если запрос имеет статус Pending .Если статус платежного запроса – Обработка или Обработка , платеж больше нельзя удалить.

- Зайдите в Mass Tax Connect: mass.gov/masstaxconnect и войдите в свою учетную запись

- После входа в MassTaxConnect вы попадете на страницу Клиент

- Стороннее лицо должно выбрать гиперссылку ID для соответствующего налогоплательщика, чтобы перейти на страницу Customer .

- Выберите вкладку Еще .

- На вкладке Отправленные материалы щелкните гиперссылку Отправленные материалы поиска

- Выберите гиперссылку Payment для запроса, который вы хотите отменить.

- В окне отобразится информация о выбранном платеже. Убедитесь, что это платеж, который вы хотите удалить, и щелкните гиперссылку Удалить представление .

Это не будет считаться просроченным платежом, если ваша переплата является результатом чрезмерного удержания, уплаченного в течение 2020 года, или любых платежей, произведенных за 2020 налоговый год, при условии, что они были произведены до 15 апреля 2021 года.При таких обстоятельствах переносимая вами сумма кредита будет определена как своевременный расчетный налоговый платеж за первый квартал 2021 года. Если ваша переплата является результатом платежей, произведенных после 15 апреля 2021 года, например, продленного платежа, произведенного 17 мая 2021 года, перенос вашего кредита будет считаться расчетным налоговым платежом на конец первого квартала 2021 года.

Должен ли я до 17 мая 2021 г. внести поправки в свою налоговую декларацию о доходах физических лиц штата Массачусетс за 2017 г., как я это делаю для целей федерального налогообложения?Нет, крайний срок подачи измененной декларации за 2017 налоговый год Массачусетская декларация с просьбой о возмещении не был продлен, когда крайний срок возврата 2020 года был изменен с 15 апреля 2021 года на 17 мая 2021 года.Если вам необходимо внести поправки в свою налоговую декларацию за 2017 год, чтобы уменьшить налог или запросить возврат или кредит, как правило, у вас есть:

- 3 года с даты подачи или срока возврата,

- 2 года с даты аттестации, или

- 1 год с даты платежа, в зависимости от того, что наступит позже.

Декларация за 2017 год должна была быть подана 17 апреля 2018 года. Для налогоплательщиков, которые подали не позднее 17 апреля 2018 года, измененная декларация должна быть подана до 17 апреля 2021 года. Однако, поскольку 17 апреля 2021 года приходится на выходные, налогоплательщик должен до следующего рабочего дня 20 апреля 2021 года подать измененную декларацию.

Если я еще не подал декларацию за 2017 год и мне нужно возмещение, в какой срок я могу подать декларацию за 2017 год?Вы должны до 15 октября 2021 года подать декларацию 2017 года с просьбой о возмещении, полученном в результате удержания или платежей, произведенных до 17 апреля 2018 года. Ни федеральные, ни Массачусетские сроки платежа не повлияли на этот крайний срок.

Программа защиты зарплаты (PPP)

Узнайте, как сообщить о доходе, полученном при списании ссуды ГЧП.

Что послужило причиной прощения ссуды по ссудам ГЧП?Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) учредил Программу защиты заработной платы (PPP), которая предоставляет ссуды малым предприятиям для оплаты определенных деловых расходов.В соответствии с Законом CARES получатель ссуды в рамках ГЧП имеет право на прощение ссуды в сумме, потраченной получателем в течение 8-недельного периода после даты предоставления ссуды на определенную заработную плату, процент по ипотеке, арендную плату или коммунальные платежи. Закон CARES также предусматривает, что любая сумма аннулированной задолженности, которая в противном случае могла бы быть включена в валовой доход заемщика в соответствии с Кодексом для целей федерального подоходного налога, исключается из валового дохода. После вступления в силу закона CARES, IRS объявило, что расходы, оплаченные за счет прощенных доходов от займа в рамках ГЧП, не будут вычитаться предприятиями.Налоговое управление штата Массачусетс опубликовало руководство по налоговому режиму Массачусетса для прощенных ссуд ГЧП в выпуске технической информации 20-9 (TIR 20-9).

Было ли обновлено решение не разрешать вычету расходов, оплаченных с помощью займов ГЧП?Да. Впоследствии был принят Закон о консолидированных ассигнованиях от 2021 года (CAA 2021), при условии, что получатели ссуд ГЧП могут вычитать расходы, оплаченные за использование сумм ссуд ГЧП, даже если ссуды ГЧП в конечном итоге прощаются.

Обновил ли Массачусетс порядок учета дохода, полученного при прощении ссуды?Да. Доход от прощения ссуд исключается из валового дохода налогоплательщиков физических лиц за 2020 год в соответствии с законом «Закон о финансировании программы усовершенствования Целевого фонда страхования от безработицы и оказания помощи работодателям и работникам в Содружестве», St. 2021, c. 9.