Как аванс отражается в 6 ндфл: Как отразить аванс в 6-НДЛФ — Контур.Экстерн

Как отражать авансы в 6-НДФЛ в 1С 8.3

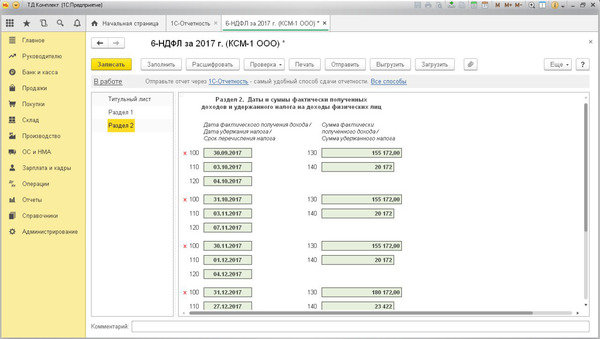

При заполнении 6-НДФЛ возникает вопрос: «Нужно ли отражать аванс в 6-НДФЛ»? Рассмотрим данный вопрос на примере заполнения 6-НДФЛ в 1С 8.3.

При начислении и выплате зарплаты за первую половину месяца в качестве аванса в 1С 8.3 следует учесть:

- При выплате аванса в 1С 8.3 в общем случае НДФЛ не начисляется и не удерживается;

- В 6 – НДФЛ выплата аванса не отражается. Так как НДФЛ не удерживается – значит, в разделе 2 формы 6-НДФЛ никаких строк не возникает.

Если вместе с авансом выплачивается посторонний доход или на момент выплаты аванса есть исчисленный, но не удержанный НДФЛ, то в 1С 8.3 автоматически будет произведено удержание НДФЛ и в разделе 2 расчета 6-НДФЛ заполнятся соответствующие строки.

Таким образом, в 6 – НДФЛ в разделе 2, выплата аванса не отражается.

Попадает ли аванс в 130 строку

В 130 строке отражается сумма полученного дохода.

Не важно, как выплачивалась зарплата: в два или три приема, с авансом или без него.

- Все, что начислено за текущий месяц отражается в 130 строке, только если с выплаты был удержан налог.

- Если налог с выплаты не удержан, то второй раздел не заполняется.

Попадает ли аванс в 110 строку

В 110 строку дата аванса не попадает. Но, если вместе с авансом выплачивается не зарплатный доход, например, с авансом выплатили пособие по временной нетрудоспособности, то считается, что это пособие, выплаченное в день аванса, значит:

- 100 строка – это день выплаты аванса,

- 110 строка – день выплаты аванса,

- 120 строка – конец месяца выплаты.

- Сумма дохода будет только сумма пособия;

- Сумма налога – только сумма удержанного НДФЛ с пособия.

Если с авансом нет других выплат, тогда аванс не показывается в 6 – НДФЛ во втором разделе вообще.

Поставьте вашу оценку этой статье: Загрузка…

Дата публикации: Май 15, 2016

Поставьте вашу оценку этой статье:

Загрузка…Расчет НДФЛ с аванса в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Правила расчета и выплаты заработной платы за первую половину месяца (аванса) не регламентированы и допускают возможность учета НДФЛ без его удержания в момент выплаты. Законодательство не содержит прямого запрета на удержание НДФЛ при выплате заработной платы за первую половину месяца. В «1С:Зарплате и управлении персоналом 8» начиная с версии 3.1.11 поддерживаются различные варианты расчета аванса и удержания НДФЛ при его выплате. Эксперты 1С рассказывают о порядке и способах расчета аванса, особенностях учета НДФЛ и отражения в расчете 6-НДФЛ.

Примечание

В статье, как и в программе «1С:Зарплата и управление персоналом 8» редакции 3, говоря о выплате заработной платы за первую половину месяца, мы называем ее «аванс».

Дата выдачи аванса

Законодательство не регламентирует правила расчета аванса, точные даты выплат, исключения для некоторых категорий сотрудников. Статья 136 ТК РФ лишь требует от работодателя:

- выплачивать заработную плату не реже чем каждые полмесяца;

- установить конкретные даты выплаты заработной платы правилами внутреннего трудового распорядка, коллективным или трудовым договором;

- производить выплату заработной платы не позднее 15 календарных дней со дня окончания периода, за который начислена зарплата.

Строгого значения для понятия «полмесяца» в законодательстве нет. В локальных нормативных актах следует определить дату, на которую будет производиться расчет зарплаты за первую половину месяца. Например, 14-е число месяца. Исходя из того, что выплата окончательного расчета зарплаты за предыдущий месяц должна быть произведена до 15-го числа следующего месяца (ст. 136 ТК РФ), можно принять решение о выплате аванса за текущий месяц в период с 15-го числа до конца месяца.

Например, 14-е число месяца. Исходя из того, что выплата окончательного расчета зарплаты за предыдущий месяц должна быть произведена до 15-го числа следующего месяца (ст. 136 ТК РФ), можно принять решение о выплате аванса за текущий месяц в период с 15-го числа до конца месяца.

Например, 13-го числа выплачивается зарплата за предыдущий месяц, а 28-го числа предусмотрен аванс (срок со дня окончания расчетного периода с 1 по 14-е число месяца не превысит 15 дней).

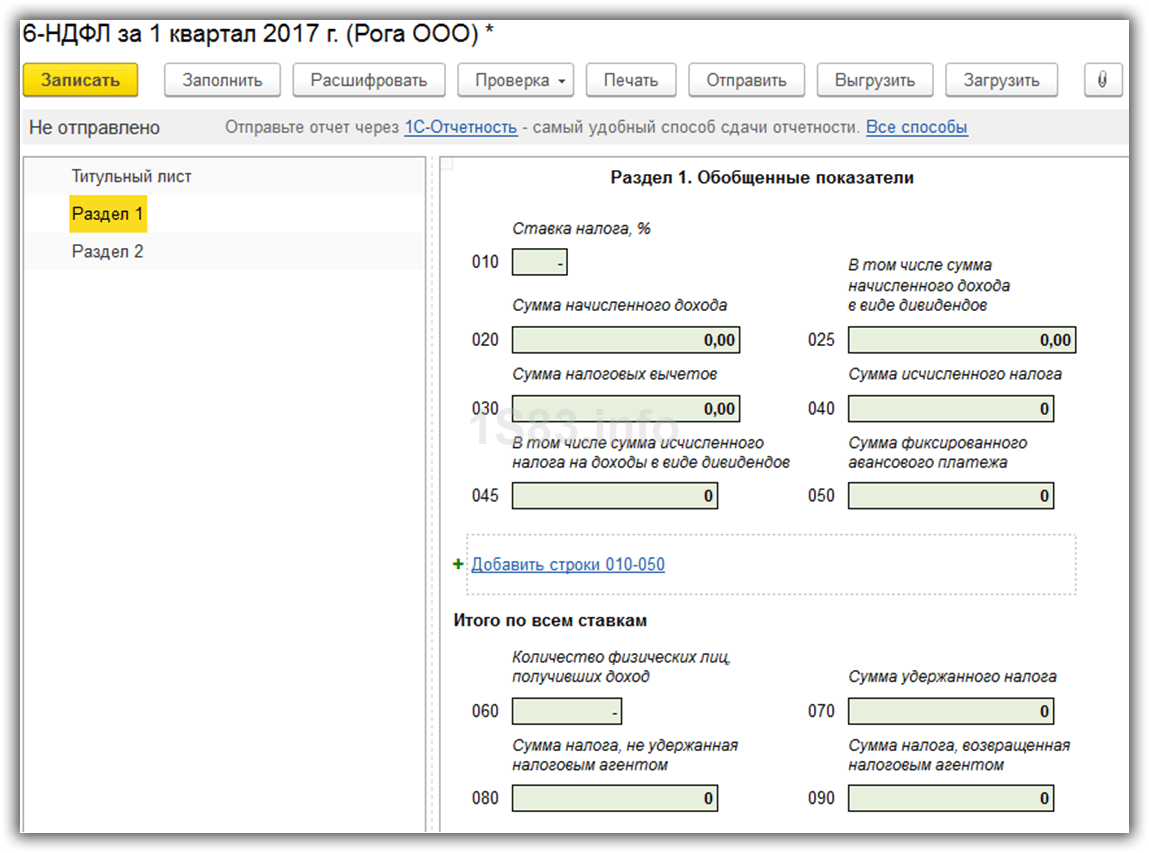

В программе «1С:Зарплата и управление персоналом 8» редакции 3 Дата выплаты аванса устанавливается в карточке Организации на закладке Учетная политика и другие настройки

Рис. 1. Установка «Даты выплаты аванса»

Дата устанавливается конкретным числом расчетного месяца (по умолчанию – 20). На основании этого числа в программе автоматически ежемесячно формируется Дата выплаты аванса, которая по умолчанию устанавливается в документах, предусматривающих вариант Выплаты денежных средств С авансом. К таким документам относятся, например, Больничный лист, Отпуск, Командировка, Премии, Материальная помощь и др.

К таким документам относятся, например, Больничный лист, Отпуск, Командировка, Премии, Материальная помощь и др.

Для сотрудников, принятых на работу после срока общей выплаты аванса, нет необходимости начислять аванс отдельно, поскольку правило выплаты зарплаты не реже раза в полмесяца для них соблюдается – уже в ближайшие полмесяца будет расчет за месяц. Законодательство не требует двукратной выплаты зарплаты в календарном месяце.

Рабочий месяц у каждого сотрудника может быть исчислен индивидуально по аналогии с расчетом права на отпуск. Однако если положение о заработной плате предусматривает выплату аванса вне зависимости от даты приема на работу, то в программе всегда можно создать документ на выплату аванса и заполнить его вручную.

Порядок и способы расчета аванса

Минтруд России в письме от 18.09.2018 № 14-1/В-765 разъясняет, что определение конкретных сроков выплаты заработной платы, а также ее размера за полмесяца «отнесены к правовому (коллективно-договорному) регулированию на уровне учреждения». В письме предлагается при расчете аванса опираться на статью 129 ТК РФ, определяющую состав заработной платы. Минтруд предупреждает, что уменьшение размера аванса может трактоваться как дискриминация в сфере труда. Однако одновременно в письме не рекомендуется учитывать при расчете аванса стимулирующие, компенсационные и некоторые другие виды выплат во избежание переплаты.

В письме предлагается при расчете аванса опираться на статью 129 ТК РФ, определяющую состав заработной платы. Минтруд предупреждает, что уменьшение размера аванса может трактоваться как дискриминация в сфере труда. Однако одновременно в письме не рекомендуется учитывать при расчете аванса стимулирующие, компенсационные и некоторые другие виды выплат во избежание переплаты.

Исходя из разъяснений, можно сделать следующий вывод: поскольку законодательство не содержит ограничений на величину аванса, четкие условия расчета должны быть закреплены в локальных нормативных актах. И для соблюдений рекомендаций, приведенных в этом и других письмах Минтруда России (например, от 05.02.2019 № 14-1/ООГ-549), аванс не следует уменьшать относительно сформулированных условий.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 аванс сотруднику может быть назначен одним из трех способов (рис. 2):

- Фиксированной суммой;

- Процентом от тарифа;

- Расчетом за первую половину месяца.

Рис. 2. Выбор способа начисления «Аванса»

Способ расчета аванса устанавливается и изменяется в кадровых документах Прием на работу, Кадровый перевод, Кадровый перевод списком, Перевод к другому работодателю, Восстановление в должности и др. и в документах, изменяющих оплату сотрудников: Изменение оплаты труда, Изменение условий оплаты отпуска по уходу за ребенком и др.

Назначение аванса «Фиксированной суммой»

Способ Фиксированной суммой может быть оправдан для организаций с небольшой численностью работников и с постоянным окладом. Он представляет собой, по сути, приблизительный предварительно произведенный вручную расчет зарплаты за половину месяца для каждого сотрудника. Этот способ не требует дополнительного расчета в программе. Аванс формируется в платежной ведомости и выплачивается ровно в указанном размере.

Назначение аванса «Процентом от тарифа»

Способ Процентом от тарифа исторически предполагает величину 40%. Этот процент устанавливается в программе по умолчанию и представляет собой усредненную половину месячного тарифа работника за вычетом 13% (НДФЛ, предполагаемого впоследствии к удержанию). Установить можно любой обоснованный процент расчета. Аванс исчисляется процентом от всего фонда оплаты труда (ФОТ) сотрудника, т. е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ. Способ допускает настройку расчетной базы для вычисления процента только одновременно с изменением состава ФОТ. Устанавливается включение начисления в ФОТ при настройке вида

Этот процент устанавливается в программе по умолчанию и представляет собой усредненную половину месячного тарифа работника за вычетом 13% (НДФЛ, предполагаемого впоследствии к удержанию). Установить можно любой обоснованный процент расчета. Аванс исчисляется процентом от всего фонда оплаты труда (ФОТ) сотрудника, т. е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ. Способ допускает настройку расчетной базы для вычисления процента только одновременно с изменением состава ФОТ. Устанавливается включение начисления в ФОТ при настройке вида

Рис. 3. Настройка вида начисления

Назначение аванса «Расчетом за первую половину месяца»

Способ Расчетом за первую половину месяца обеспечивает точный расчет зарплаты за указанный период с учетом отработанного времени и предполагаемого к последующему удержанию НДФЛ (при соответствующей настройке) . Можно настроить расчет аванса исходя только из оклада или из оклада, премий и доплат в соответствии с принятым в организации положением о заработной плате. Чтобы указать, что вид оплаты используется для начисления аванса, нужно при настройке вида Начисления (рис. 3) установить флаг Начисляется при расчете первой половины месяца.

Можно настроить расчет аванса исходя только из оклада или из оклада, премий и доплат в соответствии с принятым в организации положением о заработной плате. Чтобы указать, что вид оплаты используется для начисления аванса, нужно при настройке вида Начисления (рис. 3) установить флаг Начисляется при расчете первой половины месяца.

Расчет аванса с учетом НДФЛ

Способ Расчетом за первую половину месяца позволяет учесть при расчете предполагаемый НДФЛ. Обратите внимание, при указании способа расчета речь идет не об удержании налога из зарплаты сотрудника, а о правиле, по которому производится расчет. Так, к примеру, в коллективном договоре можно предусмотреть начисление аванса в размере 87 % от исчисленной фактической зарплаты за половину месяца. Это оправдано во избежание переплаты на случай, если после окончательного расчета зарплаты выяснится, что у сотрудника недостаточно начислений для уплаты налога.

В программе при выборе способа Расчетом за первую половину месяца можно уточнить, рассчитывать ли аванс с учетом налога, удержание которого предполагается в дальнейшем. Предусмотрено, что можно либо всегда рассчитывать аванс в полном объеме, либо всегда за вычетом предполагаемого НДФЛ, либо уточнять вариант учета налога всякий раз в документе Начисление за первую половину месяца при расчете аванса. Эту настройку следует установить в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (рис. 4).

Предусмотрено, что можно либо всегда рассчитывать аванс в полном объеме, либо всегда за вычетом предполагаемого НДФЛ, либо уточнять вариант учета налога всякий раз в документе Начисление за первую половину месяца при расчете аванса. Эту настройку следует установить в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (рис. 4).

Рис. 4. Настройка учетной политики организации по НДФЛ

В блоке Исчисление НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

- Исчислять в момент начисления аванса (рекомендуется);

- Не исчислять;

- Необходимость исчисления налога указывается в документе начисления аванса.

Если выбран способ Расчетом за первую половину месяца, то перед выплатой сумму аванса следует начислить документом Начисление за первую половину месяца (рис. 5) (меню Зарплата – Все начисления).

5) (меню Зарплата – Все начисления).

Рис. 5. Документ «Начисление за первую половину месяца»

Начисление аванса производится за период от начала месяца или даты приема в текущем месяце сотрудника по дату, указанную в поле Расчет первой половины месяца до:.

Если выбрана рекомендуемая настройка НДФЛ Исчислять в момент начисления аванса (рекомендуется), то документ содержит закладку НДФЛ, и при формировании платежной ведомости сумма выплаты формируется как разница между начисленными суммами и НДФЛ.

Если выбрана настройка НДФЛ Не исчислять, то в документе Начисление за первую половину месяца закладка НДФЛ недоступна, и при формировании платежной ведомости сумма выплаты не может быть уменьшена, так как НДФЛ не рассчитан.

При выборе настройки Необходимость исчисления налога указывается в документе начисления аванса, в документе Начисление за первую половину месяца появляется флаг Отложить расчет налога до расчета зарплаты в конце месяца.

Установка этого флага соответствует выбору настройки НДФЛ Не исчислять, а снятие флага означает выбор настройки НДФЛ Исчислять в момент начисления аванса (рекомендуется).

Удержание НДФЛ с аванса при выплате

Выплата аванса не признается получением дохода для целей исчисления НДФЛ, так как датой фактического получения дохода при выплате зарплаты в соответствии со статьей 223 НК РФ признается последний день месяца, за который сотруднику начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором. Разъяснения по этому вопросу есть в письме ФНС России от 15.01.2016 № БС-4-11/320. Точка зрения о том, что НДФЛ с аванса перечислять не нужно, подтверждается письмом Минфина России от 15.12.2017 № 03-04-06/84250. При этом законодательство не содержит прямого запрета на удержание НДФЛ при выплате зарплаты за первую половину месяца.

По многочисленным просьбам пользователей в программу добавлена возможность удерживать НДФЛ при выплате зарплаты за первую половину месяца. Удержать НДФЛ при выплате аванса в программе можно, только если он был предварительно рассчитан. Это означает, что при желании удерживать НДФЛ при выплате аванса должен быть в настройках выбран способ расчета аванса Расчетом за первую половину месяца, а в настройках учетной политики организации по НДФЛ следует установить либо Исчислять в момент начисления аванса (рекомендуется), либо Необходимость исчисления налога указывается в документе начисления аванса, причем флаг Отложить расчет налога до расчета зарплаты в конце месяца не устанавливать. Удержать неисчисленный НДФЛ в программе невозможно.

Удержать НДФЛ при выплате аванса в программе можно, только если он был предварительно рассчитан. Это означает, что при желании удерживать НДФЛ при выплате аванса должен быть в настройках выбран способ расчета аванса Расчетом за первую половину месяца, а в настройках учетной политики организации по НДФЛ следует установить либо Исчислять в момент начисления аванса (рекомендуется), либо Необходимость исчисления налога указывается в документе начисления аванса, причем флаг Отложить расчет налога до расчета зарплаты в конце месяца не устанавливать. Удержать неисчисленный НДФЛ в программе невозможно.

Удерживать или нет рассчитанный налог, определяют настройки учетной политики в карточке Организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ (см. рис. 4). В блоке Удержание исчисленного НДФЛ с аванса переключатель следует установить в одно из трех положений в соответствии с локальными нормативными документами:

- Не удерживать (рекомендуется);

- Удерживать при выплате аванса;

- Необходимость удержания указывается в документе начисления.

Выплата аванса производится платежной ведомостью (документы Ведомость в банк, Ведомость в кассу, Ведомость перечислений на счета, Ведомость выплаты через раздатчика). В поле Выплачивать следует указать вид выплаты Аванс.

Рассмотрим особенности вариантов удержания НДФЛ:

- При выборе рекомендуемой настройки НДФЛ Не удерживать (рекомендуется), несмотря на то, что с аванса НДФЛ не будет удержан, в платежной ведомости на выплату аванса может указываться налог к перечислению. Дело в том, что если были зарегистрированы документы-начисления (например, Отпуск, Премия и др.), предусматривающие межрасчетную выплату В аванс с одновременным удержанием налога, то начисленная в них сумма прибавится к величине аванса, а исчисленный в этих документах НДФЛ будет зарегистрирован как удержанный при выплате. Кроме того, при выплате аванса может быть удержан НДФЛ в счет исчисленного ранее. Например, в случае получения сотрудником натурального дохода НДФЛ следует удержать при первой же следующей возможности.

- При выборе настройки НДФЛ Удерживать при выплате аванса сумма налога, исчисленного при расчете аванса, будет зарегистрирована как удержанная. Удерживать НДФЛ с аванса можно лишь, когда есть уверенность, что это не преждевременно.

- При выборе настройки НДФЛ Необходимость удержания указывается в документе начисления в документе Начисление за первую половину месяца становится доступно для выбора поле Перечисление налога, в котором следует указать, когда необходимо удержать налог:

- При выплате зарплаты после окончательного расчета;

- При выплате аванса.

Вариант При выплате зарплаты после окончательного расчета в документе в точности соответствует общей настройке Не удерживать (рекомендуется), а вариант При выплате аванса – общей настройке Удерживать при выплате аванса.

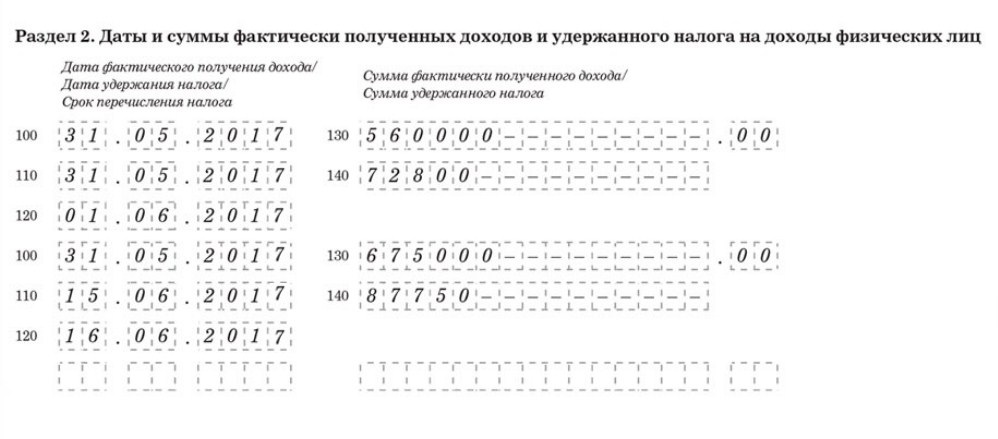

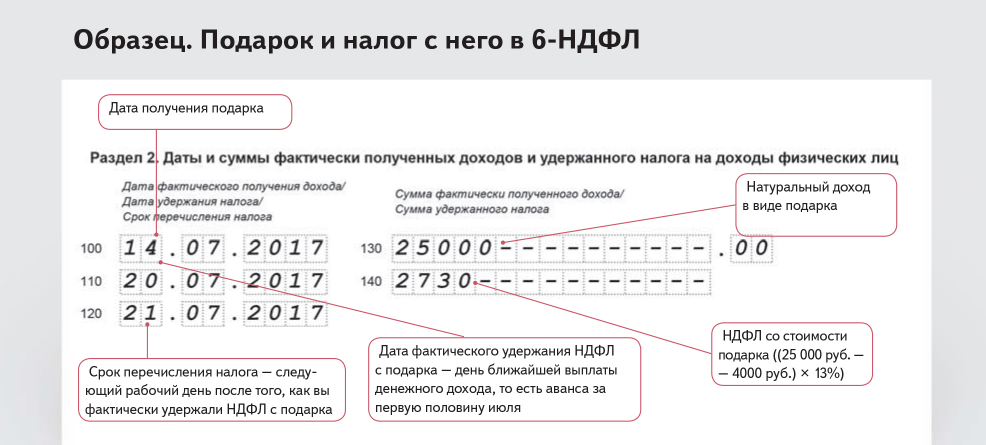

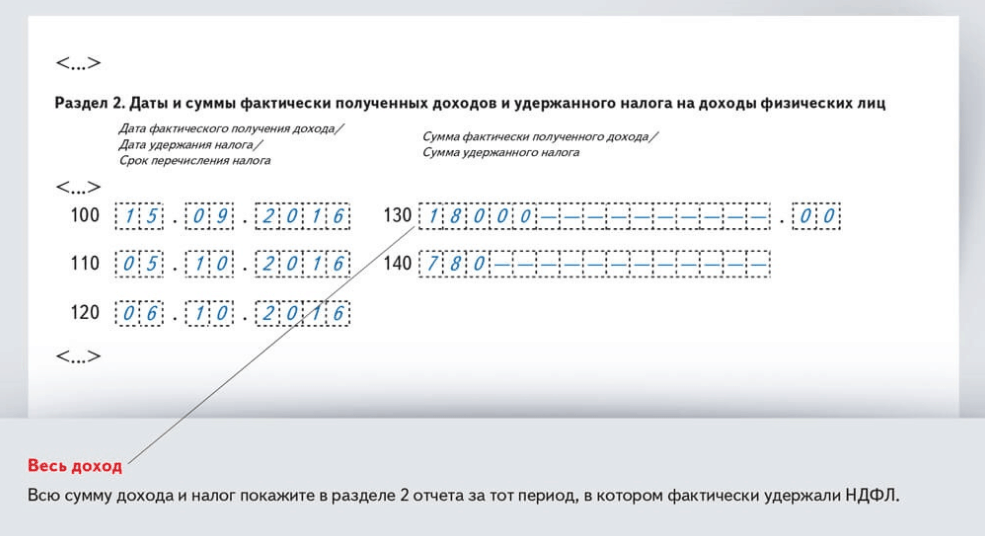

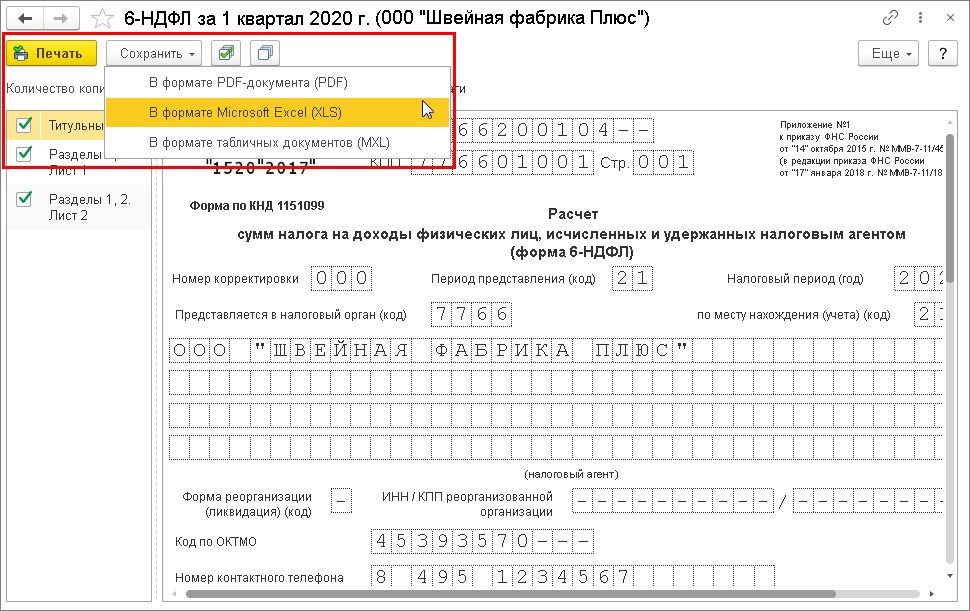

Перечисление удержанного с аванса НДФЛ и отражение в отчете 6-НДФЛ

Несмотря на то, что удерживать НДФЛ при выплате аванса законодательство не требует, важно учитывать, что если удержание произведено, то в соответствии с пунктом 6 статьи 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Соответственно в отчете 6-НДФЛ в строке 100 (дата фактического получения дохода) будет указан последний день месяца, в строке 110 (дата удержания налога) – день выплаты аванса, а в строке 120 (срок перечисления налога) – день, следующий за днем, указанным в строке 110.

НДФЛ при выплате аванса в последний день месяца

Особой ситуацией является выплата аванса в последний день месяца. День выплаты аванса совпадает с датой фактического получения дохода за этот месяц. Налоговые органы полагают: с такого аванса необходимо удерживать НДФЛ. Такая позиция поддерживается судебными инстанциями (Определение ВС от 11.05.2016 № 309-КГ16-1804).

Для отслеживания такого исключения из правил в документ Начисление за первую половину месяца добавлено поле Планируемая дата выплаты. При Планируемой дате выплаты в последний календарный день месяца или позже документ автоматически начинает исполнять всю функциональность (по учету НДФЛ) документа Начисление зарплаты и взносов. Независимо от настроек удержания НДФЛ при выплате аванса, запланированного на последний календарный день месяца, будет произведено удержание исчисленного в документе налога (если расчет НДФЛ был настроен рекомендованным образом).

Обратите внимание, если в документе Начисление за первую половину месяца в поле Планируемая дата выплаты указан последний календарный день месяца, а аванс фактически выплачивается раньше (следовательно, необходимости удержания НДФЛ не возникает), то, чтобы избежать автоматического удержания налога, нужно скорректировать Планируемую дату выплаты в документе, в котором начислен аванс.

В заключение отметим, что все начисленные и выплаченные суммы авансов и удержанного НДФЛ учитываются при расчете зарплаты за месяц и формировании платежных ведомостей на выплату зарплаты.

От редакции. С примерами исчисления аванса и НДФЛ можно ознакомиться в видеозаписи лекции от 05.09.2019. Подробнее см. в 1С:ИТС.

как отразить, пример заполнения отчета и отражение зарплаты за первую половину месяца, нужно ли показывать?

Авансом называют заработную плату, выплаченную за первую часть расчетного месяца. Как известно, законодательство требует разбивать выплату по зарплате на две части, одна из них выплачивается в текущем периоде, вторая в начале следующего.

При заполнении 6-НДФЛ у работодателей возникает резонный вопрос, нужно ли выплату зарплаты за первую половину указывать в отчете, в каких строках расчета ее нужно показать, а в каких нет.

Нужно ли показывать выплату?

Аванс – это обязательная выплата, которую должен производить каждый работодатель ежемесячно. Ст 136 ТК РФ требует разделение зарплаты на две части, каждая из которых выплачивается не реже, чем каждые полмесяца.

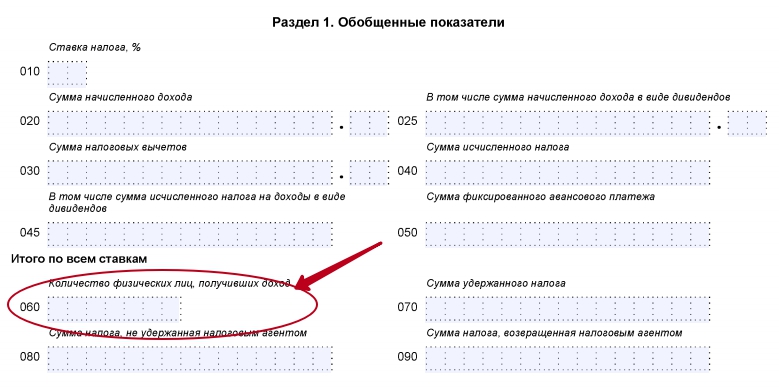

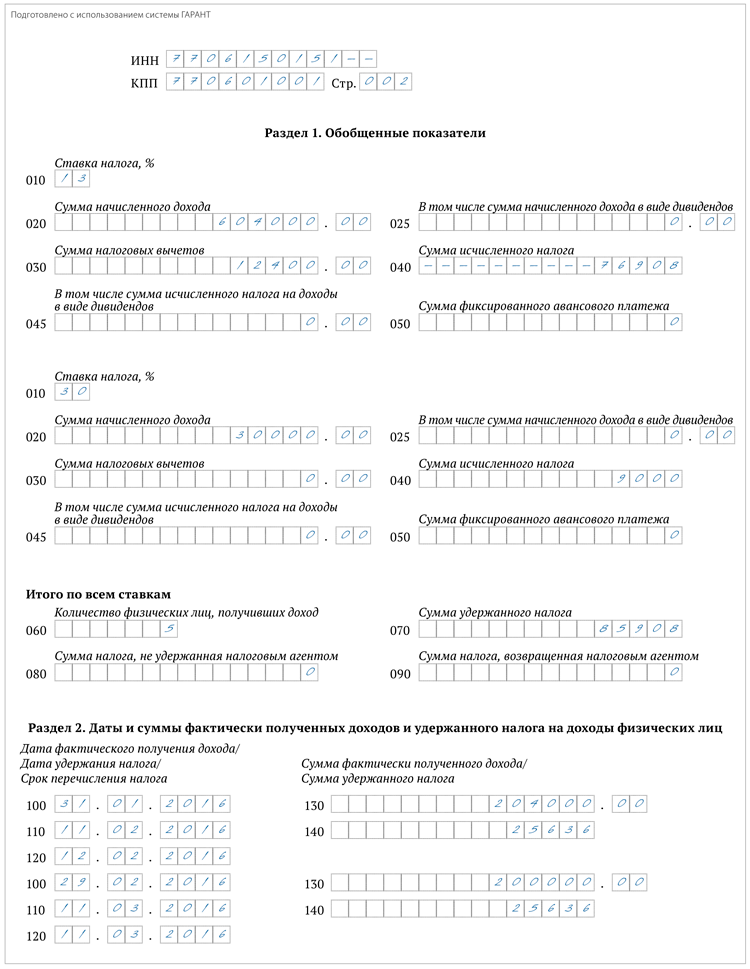

В форме 6-НДФЛ два раздела, в первом данные приводятся нарастающим итогом с начала года, во втором – за последний квартал.

Авансовая сумма не отражается отдельно в расчете, но показывается в составе отдельных строк, как первого, так и второго раздела.

В первом разделе формы 6-НДФЛ отразится в составе строк:

- 020 – начисленный доход, войдет вся заработная плата, начисленная с начала года по конец квартала, в том числе и аванс за последний месяц отчетного или налогового периода;

- 040 – исчисленный НДФЛ, здесь будет показан в том числе подоходный налог с аванса за весь период;

- 070 – удержанный НДФЛ, здесь не будет показан налог с суммы аванса за последний месяц квартала, так как удержание производится только в следующем за расчетным.

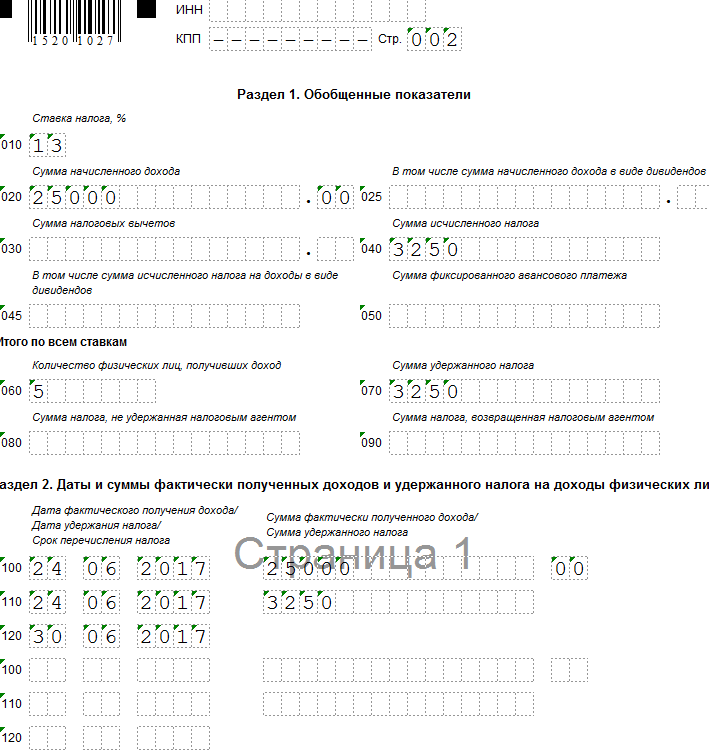

Во втором разделе 6-НДФЛ первая часть заработной платы будет учтена при заполнении строк:

- 100 – указывается дата фактического получения дохода, для аванса это последний день месяца, в котором он начислен;

- 110 – день удержания налога — дата выдачи зарплаты за вторую половину;

- 120 – срок уплаты налога — день удержания или следующий день;

- 130 – в сумму войдет аванс, с которого удержан НДФЛ в последнем квартале;

- 140 – удержанный налог, НДФЛ с аванса за последний месяц квартала в этой строке не будет показан.

Таким образом, аванс по зарплате влияет на содержание многих полей 6-НДФЛ, заполнять их нужно правильно. Как именно нужно отражать подоходный налог в отчете, рассмотрено ниже.

Читайте также: Как показать в 6-НДФЛ выплату больничных?

Как отразить в отчете?

Каждый работодатель устанавливает сроки выплаты зарплаты на предприятии:

- аванса – в период с 15 по 30 (31) число расчетного месячного срока;

- остатка – с 1 по 15 число следующего.

В строке 020 раздела 1 формы 6-НДФЛ будет указана авансовая сумма, начисленная за весь отчетный период, включая и последний месяц.

В поле 040 отражается сумма НДФЛ, которая исчислена. Момент расчета приходится на дату фактического получения дохода, для зарплаты за первую и вторую половину дата одинакова – последний календарный день.

В поле 040 включаются все суммы налога, дата исчисления которых вошла в отчетный период. То есть НДФЛ с аванса также будет отражен в составе показателя данного поля, в том числе и за последний месяц периода.

В поле 070 ситуация иная. Здесь показывается только тот НДФЛ, который удержан. С зарплаты за первую часть удержания производится при фактической выплате остатка зарплаты – этот день приходится на месяц, следующий за отчетным периодом. Поэтому НДФЛ с аванса за последний месяц квартала не показывается в этой строке.

Зато в 070 войдет удержанный НДФЛ с авансовой суммы, выплаченного за декабрь прошлого года, так как удержание налога производится уже в январе следующего года, который входит в отчетный период, за который сдается отчет.

Пояснения по заполнению данных строк даны на примере ниже.

В поле 100 раздела 2 указывается дата фактического получения дохода, для аванса это последний день месяца, в котором он начислен.

В поле 110 – дата налогового удержания — день, установленный как срок выплаты для остатка зарплаты.

В поле 120 – срок перечисления, дата может совпадать со строкой 110 или быть следующей.

В 130 и 140 не отражается аванс и налог с него за последний месяц квартала.

То есть при заполнении раздела 2 сначала указывается аванс (в составе общей зарплаты) за месяц, предшествующий последнему кварталу, а также за два первых месячных срока этого квартал. За последний — аванс будет показан в отчете за следующий период.

Поясним особенности отражения рассматриваемой выплаты в 6-НДФЛ на примере ниже.

Пример заполнения

Расчет 6-НДФЛ сдается за 9 месяцев 2018 года.

Рассмотрим, как будет отражен аванс, начисленный за сентябрь. За сентябрь 2018 начислена первая часть з/п 25000 и остаток – 20000. Дата выплаты второй части – 05 октября.

Образец отражения в разделе 1:

- 020 – 25000 войдут в общую сумму данной строки;

- 040 – НДФЛ от 25000 будет исчислен 30.09.2018 и также войдет в данную строку;

- 070 – НДФЛ будет удержан в начала октября 2018 и не будет отражен в данном поле.

Образец отражения в разделе 2:

Аванс за сентябрь в форме 6-НДФЛ при заполнении за 9мес. показан не будет, он войдет в расчет за 2018 года и будет отражен первым в списке.

В отчете за 2018 год 25000 за сентябрь будут указаны следующим образом:

- 100 – 30.09.2018;

- 110 – 05.10.2018;

- 120 – 06.10.2018;

- 130 – будет показан в составе общей зарплаты;

- 140 – будет указан НДФЛ, удержанный с общей суммы зарплаты.

Образец заполнения раздела 2 6-НДФЛ за 2018 год:

Выводы

НДФЛ с аванса по зарплате исчисляется в последний день расчетного месяца, удерживается уже в следующем.

Поэтому в 6-НДФЛ во втором разделе авансовая сумма и налог с нее за последний месяц квартала не показывается.

В первом разделе в сумму общего дохода аванс входит за весь отчетный период. НДФЛ с авансовой суммы за последний месяц показывается только исчисленный в строке 040, удержанный в строке 070 будет отражен уже в отчете за следующий период.

6 НДФЛ Зарплата за март в апреле

В мае 2016 года всем российским работодателям пришлось первый раз сдавать новый отчет 6 НДФЛ. Это ежеквартальная форма, в которую включены персонифицированные сведения обо всех доходах, полученных налогоплательщиками за три месяца. Поэтому, при выплате зарплаты за март в апреле у налоговых агентов возникли закономерные вопросы о том как отразить эту ситуацию в отчете. Ответы можно найти в этом материале.

У налоговых агентов по налогу на доходы физических лиц – индивидуальных предпринимателей и организаций осталось всего полтора месяца до окончания срока сдачи ежеквартального расчета об исчисленном и удержанном подоходном налоге за полугодие 2016 года. Форма 6-НДФЛ утверждена приказом ФНС от 14.10.2015 N ММВ-7-11/450 и ее обязаны сдавать абсолютно все налоговые агенты по НДФЛ, без исключения. Кроме того, сохранилась ежегодная форма 2-НДФЛ.

Сроки сдачи 6-НДФЛ в 2016 году выглядят так:

|

Период |

Срок сдачи 6-НДФЛ |

Срок сдачи 2-НДФЛ |

|

1 квартал |

до 30 апреля 2016 г. |

не сдается |

|

полугодие |

до 30 июля 2016 г. |

не сдается |

|

9 месяцев |

до 30 октября 2016 г. |

не сдается |

|

2016 год |

до 1 апреля 2017 г. |

Расчет о невозможности удержать НДФЛ до 1 марта 2017 года . Расчет о доходах, с которых удержали НДФЛ до 1 апреля 2017 года |

Каждому работодателю важно знать, как правильно составить новый отчет и какие сложности могут при этом возникнуть. Одна из них – зарплата за март в апреле, а также в конце каждого отчетного периода.

Отчет 6 НДФЛ за 1 квартал 2016 года

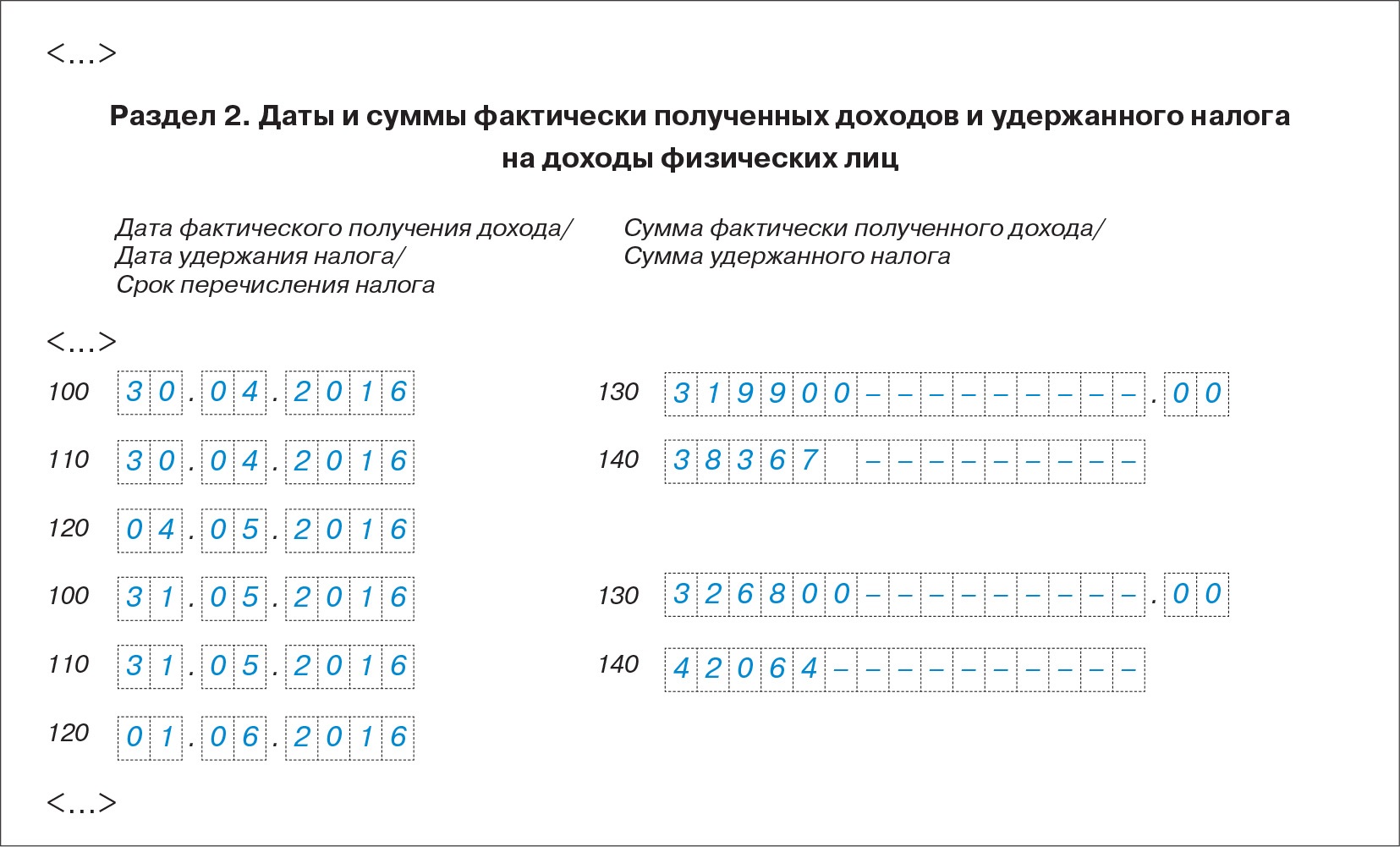

Отчет 6 НДФЛ за январь-март 2016 года налоговые агенты должны были сдать до 4 мая 2016 года. Однако, при заполнения этого отчета закономерно возникало множество различных вопросов, а органы ФНС не скупились на различные разъяснения. Наиболее важными из них оказались разъяснения о том, как отразить в отчете 6 НДФЛ зарплату за март, выплаченную в апреле.

Зарплата за март выплачена в апреле

Налоговики отметили, что выплата заработной платы работникам за отработанный месяц традиционно осуществляется в первых числах следующего календарного месяца. В Трудовом кодексе даже определены примерные сроки, в которые работодатель обязан выплатить зарплату и аванс. Обычно заработная платы выплачивается до 10 числа следующего месяца. Поэтому ситуация когда работники получили зарплату за март в апреле является повсеместно распространенной. Однако, чиновники забыли разъяснить ее в порядке заполнения отчета 6-НДФЛ, утвержденном приказом Минфина России от 14.10.15 № ММВ-7-11/450@.

Лишь за несколько недель до конечно срока сдачи формы 6-НДФЛ Федеральная налоговая службы выпустила письмо от 18.03.16 № БС-4-11/4538 с разъяснениями, в котором рассказала, что заработная плата за последний месяц квартала, в данном случае за март 2016 года должна быть отражена в форме 6-НДФЛ за два отчетных периода – за первый квартал и за 6 месяцев. При этом, в отчете за первый квартал сумма заработка будет отражена в первом разделе формы, а за полугодие – во втором.

Выбор для налоговых агентов

В первом разделе 6-НДФЛ отражаются данные о начисленном доходе налогоплательщиков. Поскольку по состоянию на 31 марта заработная плата должна быть начислена, в соответствии с требованиями законодательства, то ее следует отразить в первом разделе расчета. Однако, на этот момент с нее еще не удерживается подоходный налог. Поэтому сведения о налоге должны попасть уже в расчет за полугодие. Однако налоговики дали налоговым агентам возможность выбора:

- Отразить зарплату за март, выплаченную в апреле в двух расчетах 6-НДФЛ

- Отразить зарплату за март, выплаченную в апреле в расчете 6-НДФЛ за один отчетный период.

ФНС не запрещает отразить в одном отчете факты начисления зарплаты и удержания и перечисления налога на доходы физических лиц. Правда, только с указанием апрельских дат. Ошибкой это не будет, как сказано в письме ФНС России от 25.02.16 № БС-4-11/3058@. Но и удобным для налогового агента такой способ очевидно не является. Поскольку данные о начисленном и удержанном налоге все равно придется дублировать в отчете за полугодие.

6-НДФЛ за полугодие 2016 года

Если налоговый агент решил последовать советам чиновников и показать заработную плату за март, выплаченную в апреле сразу в дух расчетах 6-НДФЛ, он рискует получить двойное начисление налога в своей учетной карточке. Хотя налоговики рекомендуют ставить даты, как это показано на примере заполнения, уже в отчете за 9 месяцев кажущаяся наглядность может обернуться необходимостью доказывать свою правоту инспекторам на основе документов – ведомостей и данных о выплате заработной платы. Хотя расчет 6-НДФЛ за полугодие позволит сотрудника ФНС увидеть и сразу сопоставить все данные налогового агента о начислении зарплаты с его же данными об удержании НДФЛ, поскольку вся необходимая информация окажется в одной расчетной форме.

[B=63]

Надо отметить, что при сдаче расчета 6-НДФЛ в электронной форме первоначально проблем не возникнет в обоих случаях. Ведь приемный электронный комплекс не проводит сверку доходов, отраженных в разделе 1 с доходами из раздела 2 отчетной формы. Из чего можно сделать вывод, что изначально предполагалось, что эти данные совпадать не должны. Поэтому расчет 6-НДФЛ пройдет проверку при сдаче в случае с любым способом отражения зарплаты за март, выбранным работодателем. А вот пройдет ли он камеральную проверку инспектора – это второй вопрос.

Поэтому тем работодателям, которые хотя избежать возможности двойного начисления налога и общения с инспекторами, лучше все же не показывать выплату зарплаты за март, фактически осуществленную в апреле в расчете 6-НДФЛ за 1 квартал, а разнести ее по разным разделам отчета за квартал и полугодие. Тем более, что аналогичная ситуация возникнет с заработной платой за август, которую работники получат в июле.

Отражение аванса в форме 6-НДФЛ

Ситуация с выплатой аванса в середине месяца также вызывает затруднения у бухгалтеров. Ведь, по логике, две разных выплаты должны быть указаны в разделе 2 расчета 6-НДФЛ отдельно:

- Аванс выплачен 25 марта – дата фактического получения дохода 25.03.2016 г

- Зарплата выплачена 3 апреля – дата фактического получения дохода 03.04.2016 г.

В обоих случаях речь идет о заполнении строки 100 «Дата фактического получения дохода», а также строки 130 «Сумма фактически полученного дохода». Но, если посмотреть на статью 223 Налогового кодекса РФ, которая регулирует сроки получения дохода физическими лицами в целях налогообложения, станет ясно, что указывать отдельно сумму аванса в расчете 6-НДФЛ не нужно. Поскольку датой фактического получения дохода в виде заработной платы всегда считается последний день месяца, за который она была начислена. Таким образом, в строке 100 должно быть указана дата 31 марта 2016 года, а в строке 130 отчета 6-НДФЛ вся сумма заработной платы вместе с авансом.

Зарплата за июнь, выплаченная в июле 2016 года

Все описанное в данной статье про зарплату за март, полученную работниками в июне, в равной степени применимо и относится к зарплате за июнь, которая будет выплачена в июле 2016 года и подлежит отражению в следующем отчете 6-НДФЛ. Хотя, не исключено, что до окончательного срока его сдачи – 30 июля 2016 года, ФНС выпустит новые разъяснения о порядке заполнения, которые внесут коррективы в вышесказанное.

Бухгалтерские услуги в Новосибирске – Бухгалтерское обслуживание

Большинство организаций и ИП приступило к заполнению расчета по форме 6-НДФЛ за первый квартал 2016 года (сдать его нужно не позднее 4 мая). Данный вид отчетности представляется впервые, поэтому у бухгалтеров возникает множество вопросов. Нужно ли отражать зарплату, начисленную за декабрь прошлого года, но выплаченную в этом году? В каком разделе показать доходы за март, полученные в апреле? Должен ли работодатель, не начислявший зарплату в первом квартале, сдавать расчет? К сожалению, однозначно правильных ответов не существует. Мы постарались разобраться, как лучше поступить на практике, чтобы предотвратить или хотя бы минимизировать возможные проблемы в будущем.

Зарплата за март выплачена в апреле

В подавляющем большинстве случаев заработную плату за отработанный месяц сотрудники получают в начале следующего месяца. Таким образом, зарплата за март, которая относится к первому кварталу, фактически выплачивается в апреле, то есть во втором квартале. Возникает вопрос: как отразить в расчете по форме 6-НДФЛ мартовскую зарплату и удержанный с нее налог? Нужно ли показать ее в расчете за первый квартал, либо следует сделать это в расчете за полугодие? К сожалению, в порядке заполнения расчета (утв. приказом Минфина России от 14.10.15 № ММВ-7-11/450@) об этом ничего не сказано.

Если подходить формально, то зарплату и налог на доходы за март следует отражать дважды. Первый раз — в разделе 1 расчета за первый квартал. Второй раз — в разделе 2 расчета за полугодие. Дело в том, что в форму 6-НДФЛ должны попадать показатели по состоянию на отчетную дату. Это подтвердила ФНС России в письме от 18.03.16 № БС-4-11/4538. В данной ситуации по состоянию на 31 марта зарплата уже начислена, поэтому начисление надо показать в расчете за первый квартал. Но удержания и перечисления налога еще не было. Значит, удержание и перечисление попадут в расчет, составленный по состоянию на 30 июня, то есть в полугодовую форму 6-НДФЛ. Такой подход согласуется с позицией Федеральной налоговой службы (см. «ФНС разъяснила порядок заполнения отдельных строк в расчете 6-НДФЛ»).

Но существует и другая точка зрения, согласно которой все сведения, относящиеся к мартовской зарплате, следует указывать один раз — в форме 6-НДФЛ за первый квартал. При этом начисление зарплаты должно попасть в раздел 1, а удержание налога — в раздел 2 с апрельскими датами (пример подобного заполнения приведен в нашей статье «Новый расчет 6-НДФЛ для налоговых агентов: разбираемся с особенностями заполнения и сдачи в инспекцию»). У данного варианта есть один неоспоримый плюс — наглядность. Она позволит без труда сопоставить данные о начислении зарплаты с данными об удержании налога, ведь вся информация представлена в одном расчете.

Кстати, чиновники не возражают против такого варианта. Это следует из всевозможных разъяснений, в частности, из письма ФНС России от 25.02.16 № БС-4-11/3058@. В нем говорится, что у налогового агента есть право выбора, где отразить апрельскую выплату мартовской зарплаты — в расчете за первый квартал или в расчете за полугодие.

На практике инспекторы, скорее всего, станут принимать оба варианта расчетов. У тех, кто отчитывается в электронном виде, проблем также не будет, ведь приемный комплекс не сверяет доходы из 1 раздела с доходами из 2 раздела. Следовательно, при любом способе отражения мартовской зарплаты расчет по форме 6-НДФЛ должен пройти проверку.

Зарплата за декабрь 2015 года выплачена в 2016 году

Аналогичная ситуация сложилась с зарплатой, начисленной за декабрь 2015 года, и выплаченной после новогодних каникул в январе 2016 года. Однозначного ответа на вопрос, как правильно отразить ее в расчете по форме 6-НДФЛ, не существует.

Представители ФНС России рекомендуют показать соответствующие суммы в разделе 2 расчета за первый квартал 2016 года, ведь дата удержании и срок перечисления налога относятся к первому кварталу. Пример такого заполнения изложен в письме ФНС России от 25.02.16 № БС-4-11/3058@ (см. «ФНС уточнила, как в расчете 6-НДФЛ отразить зарплату за декабрь»).

Однако многие специалисты скептически относятся к варианту, предложенному налоговиками. Причина сомнений в том, что доходы, относящиеся к 2015 году, уже показаны в справе 2-НДФЛ за 2015 год. Есть вероятность, что повторное указание этих сумм в форме 6-НДФЛ за первый квартал 2016 года приведет к двойному отражению в карточке расчетов с бюджетом.

Поэтому тем, кто хочет исключить возможность двойного начисления, лучше не показывать прошлогоднюю зарплату ни в одном из расчетов 6-НДФЛ.

Нужно ли отдельно показывать аванс в 6-НДФЛ?

Нередко затруднения вызывает ситуация, когда зарплата выдается двумя частями: в середине месяца аванс, а по окончании месяца зарплата. Бухгалтеры спрашивают, нужно ли показать эти выплаты в разделе 2 формы 6-НДФЛ отдельно друг от друга. Приведем пример. Допустим, аванс выдан 20 января, а зарплата 5 февраля. Следует ли заполнить строку 100 «Дата фактического получения дохода» дважды, первый раз указав «20.01.2016», а второй раз — «05.02.2016»? Аналогичный вопрос возникает и в отношении строки 130 «Сумма фактически полученного дохода».

Ответ можно сформулировать следующим образом: аванс в качестве отдельного платежа указывать не надо. Это объясняется тем, что при заполнении строки 100 раздела 2 необходимо руководствоваться статьей 223 НК РФ. В ней говорится, какая дата является датой фактического получения дохода для различных видов выплат. Так, для заработной платы это последний день месяца, за который она начислена. Следовательно, вне зависимости от того, в какой день работники получили деньги за январь «на руки», в строке 100 следует указать «31.01.2016», а по строке 130 — полную сумму январской зарплаты включая аванс.

В I квартале зарплата не начислялась

Нет полной ясности относительно того, должны ли сдавать форму 6-НДФЛ те работодатели, которые не начисляли заработную плату ни за один из месяцев первого квартала. Строго говоря, представлять расчет в инспекцию им не нужно, поскольку они не являются налоговыми агентами. Но, как показывает практика, инспекторы рекомендуют все же сдать 6-НДФЛ, проставив там нулевые показатели.

При заполнении «нулевого» расчета раздел 1 следует сформировать по одной ставке, равной 13%. В разделе 2 нужно заполнить всего один блок, где в строках 100, 110 и 120 будет указана условная дата, например, «01.01.1900». Что касается строк 130 и 140, то в них надо проставить нули.

Случается, что организация или ИП в первом квартале не начисляла зарплату, но делала выплаты, относящиеся к 2015 году. Мы считаем, что при подобных обстоятельствах форма 6-НДФЛ должна быть «нулевой». Выплаты за прошлый год отражать не нужно, потому что они уже попали в справку 2-НДФЛ за 2015 год, и повторное их указание может привести к двойному начислению налога.

Источник: http://www.buhonline.ru/pub/comments/2015/11/10505

Записаться онлайн

Сотрудник отработал ½ месяца и получил аванс. Когда удержать НДФЛ из его зарплаты?

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

кандидат экономических наук Игнатьев Дмитрий

Ответ прошел контроль качества

Сотрудник в июле отработал первую половину месяца, а со второй половины (с 15 июля по 4 августа) ушел в отпуск. Аванс за первую половину июля (за фактически отработанное время) перечисляется 25 июля.

Когда нужно удержать НДФЛ с зарплаты за июль, учитывая, что отработана только первая половина месяца? Как отразить зарплату за июль и удержанный с нее НДФЛ в форме 6-НДФЛ (в том числе во втором разделе)?

По данному вопросу мы придерживаемся следующей позиции:

В данном случае организация-работодатель как налоговый агент до 31.07.2019 не имеет оснований для исчисления и удержания из доходов работника суммы НДФЛ с заработной платы за первую половину июля, несмотря на ее фактическую выплату 25.07.2019. В таком случае она должна будет удержать исчисленный по состоянию на 31.07.2019 НДФЛ с заработной платы за первую половину июля из доходов в денежной форме, которые будут выплачиваться работнику с начала августа до конца текущего налогового периода.

Порядок заполнения в рассматриваемой ситуации расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом, раскрыт ниже.

Обоснование позиции:

Согласно ст. 209 НК РФ объектом налогообложения по НДФЛ (далее также – налог) признается доход, полученный налогоплательщиками:

- от источников в РФ и (или) от источников за пределами РФ – для физических лиц, являющихся налоговыми резидентами РФ;

- от источников в РФ – для физических лиц, не являющихся налоговыми резидентами РФ.

Пунктом 2 ст. 223 НК РФ установлено, что при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Поскольку актуальных для рассматриваемой ситуации исключений из данного правила не установлено, считаем, что доход в виде заработной платы за первую половину июля будет считаться полученным уходящим в отпуск сотрудником в последний день этого месяца (31.07.2019).

Принимая во внимание нормы п.п. 3, 4 ст. 226 НК РФ, полагаем, что организация-работодатель как налоговый агент до 31.07.2019 не имеет оснований для исчисления и удержания из доходов работника суммы НДФЛ с заработной платы за первую половину июля, несмотря на ее фактическую выплату работнику 25.07.2019. На наш взгляд, в таком случае она должна будет удержать исчисленный по состоянию на 31.07.2019 НДФЛ с заработной платы за первую половину июля из доходов в денежной форме, которые будут выплачиваться работнику с начала августа до конца текущего налогового периода (дополнительно смотрите письмо ФНС России от 26.10.2016 N БС-4-11/20405@). Удержанные таким образом суммы налога нужно будет перечислить в бюджетную систему не позднее первого рабочего дня, следующего за днем выплаты налогоплательщику дохода, из которого будет удержан налог (п. 7 ст. 6.1, п. 6 ст. 226 НК РФ).

Официальных разъяснений по аналогичной ситуации нами не обнаружено, однако приведенная точка зрения согласуется с общей позицией финансового ведомства по вопросам удержания НДФЛ с заработной платы за первую половину (смотрите, например, письма Минфина России от 11.06.2019 N 21-08-11/42596, от 13.02.2019 N 03-04-06/8932, от 26.04.2018 N 03-04-06/28613, от 13.07.2017 N 03-04-05/44802).

Форма (6-НДФЛ) и порядок (далее – Порядок) заполнения расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом (далее – Расчет), утверждены приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

Расчеты заполняются на основании данных, содержащихся в регистрах налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка).

Раздел 1 Расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В нем указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога, а также иные данные нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п.п. 3.1-3.3 Порядка).

В разделе 2 Расчета указываются даты фактического получения физическими лицами дохода (строка 100) и удержания налога (строка 110), сроки перечисления налога (строка 120) и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (строки 130 и 140) (п.п. 4.1, 4.2 Порядка).

При заполнении строк Расчета следует опираться на соответствующие положения главы 23 НК РФ, что следует из разъяснений ФНС России (смотрите, например, письма от 16.08.2017 N ЗН-4-11/16202, от 16.01.2017 N БС-4-11/499, от 25.02.2016 N БС-4-11/3058@). В частности, строка 100 Раздела 2 “Дата фактического получения дохода” заполняется с учетом положений ст. 223 НК РФ, строка 110 “Дата удержания налога” – с учетом положений п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ, строка 120 “Срок перечисления налога” – с учетом положений п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

Кроме того, налоговое ведомство неоднократно отмечало, что в разделе 2 Расчета за соответствующий период представления отражаются только те операции, которые произведены за последние три месяца этого периода (то есть его не требуется заполнять нарастающим итогом с начала года). Причем если налоговый агент производит операцию в одном периоде представления, а завершает ее в другом периоде, то данная операция отражается в том периоде представления, в котором она завершена. Операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (смотрите, например, письма ФНС России от 21.07.2017 N БС-4-11/14329@ (вопрос 3), от 05.04.2017 N БС-4-11/6420@, от 13.03.2017 N БС-4-11/4440@).

Таким образом, считаем, что сумма заработной платы за первую половину июля должна быть учтена организацией при формировании показателя, отражаемого по строке 020 “Сумма начисленного дохода” раздела 1 Расчета за 9 месяцев и 2019 год, а сумма исчисленного с указанного дохода НДФЛ – по строке 040 “Сумма исчисленного налога” раздела 1 Расчета за те же периоды представления. Если организация сможет удержать данную сумму налога до конца сентября (что вероятнее всего), то она будет учтена при формировании показателя, отражаемого по строке 070 “Сумма удержанного налога” раздела 1 Расчета за 9 месяцев и 2019 год.

При фактическом удержании НДФЛ с зарплаты за первую половину июля до конца сентября в разделе 2 Расчета за 9 месяцев 2019 года организация отразит:

- по строке 100 “Дата фактического получения дохода” – 31.07.2019;

- по строке 110 “Дата удержания налога” – дату фактического удержания налога;

- по строке 120 “Срок перечисления налога” – рабочий день, следующий за днем выплаты налогоплательщику дохода, из которого будет удержан налог (смотрите также письмо ФНС России от 13.12.2018 N БС-4-11/24355@).

Кроме того, сумма зарплаты за первую половину июля и сумма НДФЛ с данного дохода, которая будет удержана организацией, будут отражаться при формировании показателей, отражаемых соответственно по строкам 130 “Сумма фактически полученного дохода” и 140 “Сумма удержанного налога” раздела 2 Расчета за 9 месяцев 2019 года.

как отразить зарплату за декабрь 2019 г., выплаченную в январе 2020 г.

Правилами внутреннего трудового распорядка установлены сроки выплаты зарплаты: аванс – 25-го числа текущего месяца, а окончательный расчет – 10-го числа следующего месяца. В 2020 году 10 января – рабочий день, поэтому в этот день будет произведен окончательный расчет с сотрудником за декабрь. Как отразить эту выплату в 2-НДФЛ и 6-НДФЛ?

Удержание НДФЛ при выплате зарплаты за декабрь 2019г. в январе 2020г.

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

При этом если срок уплаты налога приходится на выходной день, то в силу п. 7 ст. 6.1 НК РФ он переносится на следующий рабочий день. Это разъяснила ФНС России в письмах от 16.05.2016 № БС-4-11/8568@, от 01.08.2016 № БС-4-11/13984@.

Таким образом, при выплате зарплаты за декабрь 2019 года 10 января 2020 года НДФЛ должен быть удержан именно в январе, а перечислен в бюджет не позднее 13 января 2020 года. При этом поскольку в январе 2020 года выплачивается зарплата за декабрь 2019 года, то датой получения дохода будет 31.12.2019.

Заполнение 6-НДФЛ за 2019 год

При заполнении расчета 6-НДФЛ за 2019 год эта выплата и НДФЛ по ней отражаются следующим образом:

- в строке 020 раздела 1 указывается сумма начисленного дохода, то есть сумма зарплаты за декабрь 2019 года,

- в строке 040 раздела 1 – сумма исчисленного НДФЛ с зарплаты за декабрь 2019 года.

Остальные строки в этом расчете не заполняются.

В расчете 6-НДФЛ за 1-й квартал 2020 года НДФЛ отражаются следующим образом:

- по строке 070 раздела 1 указывается сумма удержанного НДФЛ,

- по строке 100 – дата фактического получения дохода, т.е. 31.12.2019,

- по строке 110 раздела 2 – дата удержания НДФЛ, т.е. 10.01.2020,

- по строке 120 раздела 2 – дата, не позднее которой должна быть перечислена сумма налога, т.е. 13.01.2020,

Это соответствует Порядку заполнения расчета 6-НДФЛ, который утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, а также разъяснениям ФНС России, представленным в письмах от 29.11.2016 № БС-4-11/22677@, от 01.07.2016 № БС-4-11/11886@.

2-НДФЛ за 2019 год

Зарплату за декабрь 2019 года следует отразить в справке 2-НДФЛ за 2019 год.

Соответственно, даже если заработную плату за декабрь 2019 г. работодатель перечисляет в январе следующего года, ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ по итогам 2019 года (см. письма ФНС России от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

Источник: 1С:ИТС.

Источник: БУХ.1С

Закон об американском плане спасения проходит с множеством налоговых компонентов

Палата представителей приняла Закон об американском плане спасения, H.R. 1319, в среду 220–211 голосами. Теперь он отправляется на подпись президенту Джо Байдену. Ожидается, что он быстро его подпишет.

HR 1319 впервые был принят Палатой представителей 27 февраля. Сенат внес несколько поправок и 6 марта принял свою версию законопроекта. Затем закон был возвращен в Палату для окончательного голосования в среду.

Среди множества положений закона есть несколько налоговых статей.Большинство налоговых положений, которые были в версии законопроекта Палаты представителей, остались неизменными в версии Сената, но налоговый режим пособий по безработице 2020 года, диапазоны поэтапного отказа от выплат экономического воздействия и порядок прощения задолженности по студенческим ссудам были изменены Сенат.

Вот последняя версия налоговых положений:

Пособия по безработице

Закон облагает налогом первые 10 200 долларов в виде пособий по безработице в 2020 году для налогоплательщиков, получающих менее 150 000 долларов в год.

Восстановление скидки

Закон создает новый раунд выплат экономического воздействия, которые будут отправлены соответствующим требованиям физическим лицам. Так же, как и два прошлогодних раунда стимулирующих выплат, выплаты экономического воздействия устанавливаются как авансовые платежи по возвратному кредиту на восстановление. Акт создает новый гл. 6428B, который предоставляет физическим лицам скидку на восстановление в размере 1400 долларов (2800 долларов для состоящих в браке налогоплательщиков, подающих совместно) плюс 1400 долларов на каждого иждивенца (как определено в разделе 152) на 2021 год, включая студентов колледжей и соответствующих родственников, которые заявлены как иждивенцы.Как и в случае с прошлогодними платежами, влияющими на экономику, IRS отправит авансовые платежи по кредиту.

Для плательщиков единого налога зачет и соответствующий платеж начнут постепенно прекращаться при скорректированном валовом доходе (AGI) в размере 75 000 долларов США, а зачет будет полностью прекращен для плательщиков единого налога с AGI более 80 000 долларов США. Для состоящих в браке налогоплательщиков, подающих совместно, поэтапный отказ начнется с AGI в размере 150 000 долларов США и закончится на уровне AGI в размере 160 000 долларов США. А для глав семей поэтапный отказ начнется с AGI в размере 112 500 долларов США и завершится с AGI в размере 120 000 долларов США.

Закон использует 2019 AGI для определения права на участие, если налогоплательщик уже не подал декларацию за 2020 год.

Продолжение покрытия COBRA

В соответствии с разделом 9501 (а) закона лицам, имеющим право на получение помощи (AEI), предоставляется 100% субсидия на страховые взносы для продолжения покрытия COBRA в период, начинающийся 1 апреля 2021 года (первый день первого месяца, начинающийся после вступления в силу) и заканчивается 30 сентября 2021 г. Субсидия предоставляется не требуя от AEI уплаты страховых взносов, но требуя от налогоплательщика, которому AEI в противном случае выплачивал бы страховые взносы, относиться к ним как к уплаченным.

Раздел 9501 (b) закона предусматривает возмещение налогоплательщикам (плану, работодателю или страховщику, если IRS не предусматривает иное), которым страховые премии COBRA AEI подлежат уплате. Он делает это путем создания нового Раздела. 6432, что позволяет налогоплательщику получать страховые взносы зачетом помощи на премию продолжающегося покрытия COBRA, который может быть использован против Sec. 3111 (b) Налог на бесплатную медицинскую помощь. Кредит подлежит возврату, и IRS может произвести авансовые платежи налогоплательщикам в размере суммы кредита.Он применяется к страховым взносам и заработной плате, выплачиваемым после 1 апреля 2021 г. и до 30 сентября.

По новому гл. 6720C, на AEI налагается штраф, если они не уведомили план медицинского страхования о прекращении права на получение помощи в виде дополнительных страховых премий.

AEI, которые получают помощь в виде премиального покрытия продолжающегося покрытия COBRA, также не имеют права на получение Sec. 35 налоговых льгот на медицинское страхование.

По новому гл. 139I, пособие по продлению страхового покрытия не включается в валовой доход AEI.

Налоговый кредит на ребенка

Закон расширяет гл. 24 детский налоговый кредит несколькими способами и предусматривает, что налогоплательщики могут получить кредит до подачи декларации. Закон делает кредит полностью возмещаемым до 2021 года и дает право 17-летним детям считаться соответствующими критериям.

Закон увеличивает сумму кредита до 3000 долларов на ребенка (3600 долларов для детей до 6 лет). Увеличенная сумма кредита постепенно отменяется для налогоплательщиков с доходом более 150 000 долларов США для состоящих в браке налогоплательщиков, подающих совместно, 112 500 долларов США для глав семьи и 75 000 долларов США для других лиц, уменьшая расширенную часть кредита на 50 долларов США на каждую 1000 долларов дохода сверх этих лимитов.

IRS поручено оценить суммы налоговых льгот налогоплательщиков на детей и выплачивать ежемесячно аванс в размере одной двенадцатой годовой расчетной суммы. Выплаты будут производиться с июля по декабрь 2021 года.

IRS должно создать онлайн-портал, чтобы позволить налогоплательщикам отказаться от авансовых платежей или предоставить информацию, которая будет иметь отношение к изменению суммы.

Налогоплательщики, как правило, должны будут сверять сумму авансового платежа с фактической суммой кредита в налоговой декларации следующего года и своим налогом на увеличение на сумму превышения суммы авансового платежа над фактически разрешенной суммой кредита.Но для налогоплательщиков, у которых измененный AGI за налоговый год не превышает 200% применимого порогового значения дохода (60 000 долларов для состоящих в браке налогоплательщиков, подающих совместную декларацию), надбавка за превышение авансового платежа будет уменьшена на безопасную сумму в размере 2000 долларов США на ребенка.

Кредит по налогу на заработанный доход

Закон также вносит несколько изменений в гл. 32 налоговый кредит на заработанный доход. Он вводит особые правила для лиц, не имеющих детей: к 2021 году применимый минимальный возраст снижен до 19 лет, за исключением студентов (24) и квалифицированных бывших приемных молодых людей или бездомных молодых людей (18).Максимальный возраст исключен.

Процент отказа от кредита увеличен до 15,3%, а суммы отказа увеличены.

Кредит будет предоставлен некоторым разлученным супругам.

Порог дисквалификации инвестиционного дохода будет повышен с 2200 долларов до 10 000 долларов.

Временно налогоплательщикам будет разрешено использовать свой доход за 2019 год вместо дохода за 2021 год при расчете суммы кредита.

Кредит по уходу за детьми и иждивенцами

Закон вносит различные изменения в гл.21 кредит на уход за детьми и иждивенцами, действующий только в 2021 году, включая возврат. Кредит будет составлять 50% от приемлемых расходов до предела, основанного на доходе, в результате чего сумма кредита составит до 4000 долларов США на одного подходящего человека и до 8000 долларов США на двоих или более. Снижение кредита начнется при уровне дохода домохозяйства более 125 000 долларов США. Для домохозяйств с доходом более 400 000 долларов кредит может быть уменьшен до уровня ниже 20%.

Закон также увеличивает исключение для помощи по уходу за иждивенцами, предоставляемой работодателем, до 10 500 долларов на 2021 год.

Семейные и больничные пособия

Закон кодифицирует кредиты на отпуск по болезни и по семейным обстоятельствам, первоначально введенные в действие Законом о реагировании на коронавирус для семей (FFCRA), P.L. 116-127, как разд. 3131 (зачет оплачиваемого отпуска по болезни), 3132 (зачет оплачиваемого отпуска по семейным обстоятельствам) и 3133 (специальное правило, касающееся налога на работодателей). Кредиты продлены до 30 сентября 2021 года. Эти полностью возвращаемые кредиты против налогов на заработную плату компенсируют работодателям и самозанятым лицам оплачиваемый отпуск по болезни, связанный с коронавирусом, отпуск по семейным обстоятельствам и отпуск по болезни.

Закон увеличивает лимит кредита на оплачиваемый отпуск по семейным обстоятельствам до 12 000 долларов.

Количество дней, которое самозанятый человек может учитывать при расчете эквивалентной суммы отпуска по семейным обстоятельствам для самозанятых лиц, увеличивается с 50 до 60.

Кредиты на оплачиваемый отпуск будут разрешены для отпуска, связанного с вакцинацией от COVID-19.

Ограничение на общее количество дней, учитываемых для оплачиваемого отпуска по болезни, будет снято после 31 марта 2021 года.

Кредиты расширены, чтобы позволить правительственным организациям 501 (c) (1) брать их.

Кредит удержания сотрудников

Закон кодифицирует кредит удержания сотрудника в новом разд. 3134 и продлевает его до конца 2021 года. Кредит удержания сотрудников был первоначально введен в действие в Законе о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES), P.L. 116-136, и это позволяет правомочным работодателям претендовать на получение кредита для выплаты квалифицированной заработной платы сотрудникам.

Согласно закону, кредит удержания сотрудника будет разрешен против Sec.3111 (b) Налог на бесплатную медицинскую помощь.

Налоговый кредит на премию

Закон расширяет гл. 36B премиальный налоговый кредит на 2021 и 2022 годы путем изменения применимых процентных сумм в разд. 36В (б) (3) (А). Налогоплательщикам, получившим слишком много авансовых налоговых льгот в 2020 году, не придется возвращать излишек суммы. Добавляется специальное правило, которое рассматривает налогоплательщика, который получил или был одобрен для получения компенсации по безработице за любую неделю, начинающуюся в 2021 году, как применимого налогоплательщика.

Студенческие ссуды

Закон вносит изменения в разд. 108 (f) указать, что валовой доход не включает какую-либо сумму, которая в противном случае была бы включена в доход в связи с выплатой какой-либо студенческой ссуды после 31 декабря 2020 г. и до 1 января 2026 г.

Прочие налоговые положения

Закон вносит изменения в разд. 162 (m) на годы после 2026 года, чтобы добавить пять сотрудников корпорации с наивысшим уровнем оплаты труда (помимо сотрудников, уже охваченных разделом 162 (m)) в список лиц, подпадающих под ограничение вычитаемой компенсации в размере 1 млн долларов.

Акт расширяет гл. 461 (l) ограничение сверхнормативных коммерческих убытков некорпоративных налогоплательщиков на один год до 2027 года.

Закон также отменяет разд. 864 (f), который позволяет аффилированным группам выбирать распределение процентов на всемирной основе.

Закон предусматривает, что целевые гранты на получение ссуды на случай чрезвычайных ситуаций (EIDL), полученные от Управления малого бизнеса США (SBA), не включаются в валовой доход, и что это исключение из валового дохода не приведет к отказу в вычете, уменьшении налога. атрибуты, или отказ от увеличения базы.Аналогичное лечение предоставляется субсидиям SBA на восстановление ресторанов.

Закон временно откладывает определение пенсионных планов для нескольких работодателей как находящихся под угрозой, критического или критического и снижающегося статуса и вносит другие изменения в планы для нескольких работодателей, находящиеся в критическом или находящемся под угрозой статусе.

Дополнительную информацию о неналоговых положениях закона см. В разделе «Палата представителей окончательно одобрила законопроект о помощи при пандемии на сумму 1,9 триллиона долларов».

– Алистер М. Невиус , JD, ( Алистер[email protected] ) – главный редактор журнала JofA по налогам.

Авансовых платежей по детскому налоговому вычету в 2021 году

В налоговую льготу на детей были внесены важные изменения, которые помогут многим семьям получать авансовые платежи, начиная с этого лета. Закон о американском плане спасения (ARPA) от 2021 года расширяет размер детской налоговой скидки (CTC) только на 2021 налоговый год.

Расширенный кредит означает:

- Суммы кредита увеличатся для многих налогоплательщиков.

- Кредит для детей, соответствующих критериям, полностью возмещается, что означает, что налогоплательщики могут воспользоваться кредитом, даже если они не имеют дохода или не должны платить подоходный налог.

- Кредит будет включать детей, которым в 2021 году исполнится 17 лет.

- Налогоплательщики могут получить часть кредита в 2021 году до подачи налоговой декларации за 2021 год.

В 2021 налоговом году семьи, претендующие на получение СТС, получат до 3000 долларов на каждого ребенка в возрасте от 6 до 17 лет в конце 2021 года.К концу 2021 года они получат 3600 долларов на каждого ребенка в возрасте до 6 лет. Согласно предыдущему закону, сумма CTC составляла до 2000 долларов на ребенка в возрасте до 17 лет на конец года.

Увеличенные суммы уменьшаются (прекращаются) для доходов более 150 000 долларов для состоящих в браке налогоплательщиков, подающих совместную декларацию, и соответствующих требованиям вдов или вдовцов, 112 500 долларов для глав семьи и 75 000 долларов для всех остальных налогоплательщиков.

Авансовые платежи по детской налоговой льготе на 2021 год будут производиться регулярно с июля по декабрь правомочным налогоплательщикам, которые имеют основной дом в США более полугода.Общая сумма авансовых платежей составит до 50 процентов детской налоговой скидки. Авансовые платежи будут оцениваться на основе информации, включенной в налоговые декларации правомочных налогоплательщиков за 2020 год (или их декларации за 2019 год, если декларации за 2020 год еще не поданы и не обработаны).

IRS призывает людей с детьми подавать свои налоговые декларации за 2020 год как можно скорее, чтобы убедиться, что они имеют право на получение соответствующей суммы CTC, а также любых других налоговых льгот, на которые они имеют право, включая налоговую льготу на заработанный доход. (EITC).Электронная подача с прямым переводом также может ускорить возврат средств и будущие авансовые платежи CTC.

Правомочным налогоплательщикам сейчас не нужно предпринимать никаких действий, кроме подачи налоговой декларации за 2020 год, если они этого не сделали.

Правомочные налогоплательщики, которые не хотят получать авансовый платеж по детской налоговой льготе на 2021 год, будут иметь возможность отказаться от получения авансовых платежей. У налогоплательщиков также будет возможность обновлять информацию об изменениях в их доходах, статусе регистрации или количестве детей, соответствующих требованиям.Более подробная информация о том, как предпринять эти шаги, будет объявлена в ближайшее время.

IRS также призывает общественные группы, некоммерческие организации, ассоциации, образовательные группы и всех, кто связан с людьми с детьми, поделиться этой важной информацией о CTC. IRS будет предоставлять дополнительные материалы и информацию, которыми можно будет легко поделиться в социальных сетях, по электронной почте и другими способами.

IRS скоро предоставит дополнительную информацию об авансовых платежах.

Ежеквартальные расчетные налоговые платежи по федеральным налогам на 2021 год

Как правило, Налоговая служба (IRS) требует, чтобы вы производили ежеквартальные расчетные налоговые платежи за 2021 календарный год, если применяются оба следующих условия:

- , вы ожидаете, что вы должны не менее 1000 долларов по федеральному налогу на 2021 год после вычета федеральных налоговых удержаний и возмещаемых кредитов, и

- вы ожидаете, что федеральные удерживаемые и возвращаемые кредиты будут меньше меньшего из следующих значений:

- 90% налога, которое должно быть указано в вашей федеральной налоговой декларации за 2021 год, или

- 100% налога, указанного в вашей федеральной налоговой декларации за 2020 год (применяется только в том случае, если ваша налоговая декларация за 2020 год охватывает 12 месяцев – в противном случае обратитесь только к правилу 90% выше).

Для расчета ваших ежеквартальных расчетных федеральных налоговых платежей вы должны оценить скорректированный валовой доход, налогооблагаемый доход, налоги, отчисления и кредиты на 2021 календарный год. Форма 1040-ES включает расчетный налоговый лист, который поможет вам рассчитать вашу федеральную расчетную сумму. налоговые платежи.

Часто задаваемые вопросы

1. Каковы даты подачи налоговых платежей за квартал?

| Срок выплаты | Срок погашения |

|---|---|

| 1 января – 31 марта 2021 г. | 15 апреля 2021 |

| 1 апреля – 31 мая 2021 г. | 15 июня 2021 г. |

| 1 июня – 31 августа 2021 г. | 15 сентября 2021 |

| 1 сентября – 31 декабря 2021 г. | 18 января 2022 г. * |

* Вам не нужно производить платеж, подлежащий уплате 18 января 2022 года, если вы подадите налоговую декларацию за 2021 год до 31 января 2022 года и оплатите весь остаток, причитающийся вместе с вашей декларацией.

2. Как мне производить ежеквартальные ориентировочные федеральные платежи?

IRS предлагает различные методы для проведения квартальных расчетных налоговых платежей на 2021 год:

3. Что делать, если я своевременно не уплачу достаточную сумму федерального подоходного налога за 2021 календарный год?

Как правило, если вы не платите достаточно налога своевременно, удерживая или производя расчетные налоговые платежи, от вас могут потребовать уплаты штрафа.

Подробное описание штрафа за недоплату, включая исключения из этого штрафа, можно найти в публикации 505 IRS «Удержание налогов и расчетный налог».

4. Как получить дополнительную информацию о предполагаемых федеральных налоговых платежах за квартал?

Пожалуйста, обратитесь к Инструкциям по форме 1040-ES и Публикации 505 Налогового управления США «Удержание налогов и расчетный налог» для получения дополнительной информации о федеральных расчетных квартальных налоговых платежах или проконсультируйтесь с вашим личным налоговым консультантом.

Определение федерального подоходного налога

Что такое федеральный подоходный налог?

Федеральный подоходный налог – это налог, взимаемый налоговой службой (IRS) с годового дохода физических лиц, корпораций, трастов и других юридических лиц.Федеральные подоходные налоги применяются ко всем формам доходов, составляющих налогооблагаемый доход налогоплательщика, например, к заработной плате или приросту капитала.

Ключевые выводы

- Самым крупным источником доходов правительства является федеральный подоходный налог.

- Федеральный подоходный налог используется для покрытия различных расходов – от строительства и ремонта инфраструктуры страны до улучшения образования и общественного транспорта, а также оказания помощи при стихийных бедствиях.

- Подоходный налог и федеральный подоходный налог отличаются.В настоящее время в стране девять штатов, в которых нет подоходного налога.

Как работает федеральный подоходный налог

Налог взимается с физических и юридических лиц городом, штатом или страной, в которой организация проживает или осуществляет свою деятельность. Когда собранный налог зачисляется на счет правительства страны, он называется федеральным налогом.

Федеральный налог – это деньги, используемые правительством страны для оплаты роста и содержания страны.Некоторые рассматривают федеральный налог как «ренту», взимаемую за проживание в стране, или как плату за использование ресурсов, предоставляемых страной. Когда вы платите налог американскому правительству, вы фактически инвестируете в свою экономику, поскольку правительство использует средства для следующих целей:

- Создание, ремонт или обслуживание инфраструктуры

- Финансирование пенсий и пособий государственных служащих

- Предоставление продовольственной и жилищной помощи бедным

- Улучшение таких секторов, как образование, оборона, здравоохранение, сельское хозяйство, коммунальные услуги и общественный транспорт

- Отправляйтесь на новые подвиги, например, на исследование космоса

- Оказание помощи при стихийных бедствиях

Самый большой источник доходов федерального правительства – это доходы его жителей.В 2018 году, последнем году, за который имеются данные, IRS собрало почти 3 триллиона долларов в виде поступлений, из которых частные лица, поместья и трасты внесли 1,57 триллиона долларов. Когда люди работают в компании, группе или на себя, они получают компенсацию. за оказываемые ими услуги. В основном им платят наличными, чеками или прямым переводом на их банковские счета.

Рабочие получают свои заработки либо в виде чистого дохода, либо в виде валового дохода. Чистая прибыль – это общая сумма заработка за вычетом федерального налога, что означает, что компания или плательщик удержал налог и уплатил его правительству от имени работника.Валовой доход включает общую сумму дохода, и работник должен будет заплатить государству причитающуюся ему сумму.

Налог, удерживаемый с дохода, известен как федеральный подоходный налог. Все деньги, заработанные в виде заработной платы, оклада, денежных подарков от работодателя, дохода от бизнеса, чаевых, дохода от азартных игр, бонусов или компенсации по безработице, считаются доходом для целей федерального налогообложения.

Федеральный подоходный налог основан на прогрессивной системе налогообложения, при которой лица с более высокими доходами облагаются налогом по более высокой ставке.Налогоплательщики, которые зарабатывают ниже годового порога, установленного правительством, будут платить незначительные налоги или вообще не платить, в то время как работники, зарабатывающие шестизначные суммы или более в год, имеют обязательную налоговую ставку, которая применяется к их доходу. Ставка налога, применяемая к каждому физическому лицу, устанавливается в пределах предельной налоговой категории, которая показывает самую высокую ставку налога, подлежащую уплате с полученного дохода. Фактически, размер налогооблагаемого дохода, который человек получает, определяет, в какую налоговую категорию он попадет.

В таблице ниже показаны предельные налоговые категории для плательщиков единого налога или налогоплательщиков, состоящих в браке путем отдельной подачи документов.

| Плательщики единого налога: уровни дохода | ||

|---|---|---|

| Ставка налога | 2019 | 2020 |

| 10% | на доходы до 9 700 долларов США | с доходами до 9875 долларов США |

| 12% | на доходы свыше 9 700 долларов США | на доходы свыше 9875 долларов США |

| 22% | на доходы свыше 39 475 долларов США | на доходы свыше 40 125 долларов США |

| 24% | на доходы свыше 84 200 долларов США | на доходы свыше 85 525 долларов США |

| 32% | на доходы свыше 160 725 долларов США | на доходы свыше 163 300 долларов США |

| 35% | на доходы свыше 204 100 долларов США | на доходы свыше 207 350 долларов США |

| 37% | на доходы свыше 510 300 долларов США | на доходы свыше 518 400 долларов США |

Источник: Налоговая служба.

Предельная ставка налога относится к налогу, применяемому к следующему доллару, заработанному налогоплательщиком. Если налогоплательщик не входит в нижнюю предельную группу 10%, он будет иметь две или более предельных налоговых категорий. Лицо, не состоящее в браке и зарабатывающее 80 000 долларов в год, попадает в категорию предельного налога в размере 22%. Это означает, что налогоплательщик будет нести ответственность за уплату налогов в размере 13 459 долларов США в 2019 году, разбивка которых показана в таблице ниже.

| долларов | Сумма, облагаемая налогом | Ставка налога | Налог по каждой ставке |

| 0 ~ 9700 долл. США | $ 9 700 | 10% | $ 970 |

| 9700 долл. США ~ 39 475 долл. США | 29 775 долларов США | 12% | $ 3 573 |

| 39 475 долл. США ~ 80 000 долл. США | 40 525 долларов США | 22% | 8 915 долл. США.5 |

| Всего | 80 000 долл. США | – | 13 459 долларов США налоговый счет |

Однако обратите внимание, что хотя предельная ставка составляет 22%, эффективная ставка налога составляет 16,8%. Эта цифра получается путем деления суммы налога (13 459 долларов США) на доход (80 000 долларов США) и последующего умножения на 100. Эффективная ставка налога – это фактическая ставка, которую физическое лицо в конечном итоге будет платить правительству.

Сравнение подоходного налога с федеральным подоходным налогом

Важно различать общее понятие подоходного налога и федерального подоходного налога.В Соединенных Штатах правительства на уровне штатов могут также взимать подоходный налог в дополнение к федеральным подоходным налогам. Не все штаты ввели подоходный налог на уровне штата. В штатах Вашингтон, Техас, Флорида, Аляска, Невада, Южная Дакота и Вайоминг не взимается подоходный налог. Нью-Гэмпшир и Теннесси облагают налогом только дивиденды и процентный доход и не применяют налоги к заработной плате, прибыли или другому доходу.

Investopedia требует, чтобы писатели использовали первоисточники для поддержки своей работы.Сюда входят официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. При необходимости мы также ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и непредвзятого контента, в нашем редакционная политика.Налоговая служба. «Публикация 525: Налогооблагаемый и необлагаемый доход». По состоянию на 17 апреля 2020 г.

Лаборатория данных. «Федеральные расходы по категориям и агентствам.”По состоянию на 17 апреля 2020 г.

Налоговая служба. «Журнал данных за 2018 г.», стр. 3. По состоянию на 17 апреля 2020 г.

Налоговая служба. «IRS предоставляет корректировку налоговой инфляции на 2019 налоговый год». По состоянию на 17 апреля 2020 г.

Налоговая служба. «IRS обеспечивает корректировку налоговой инфляции на 2020 налоговый год». По состоянию на 17 апреля 2020 г.

Блок H&R. «В каких штатах нет подоходного налога?» Доступ 17 апреля 2020 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.

26 CFR § 1.993-6 – Определение валовой выручки. | CFR | Закон США

(а) Общее правило. В соответствии с разделом 993 (f) для целей разделов с 991 по 996 валовая выручка лица за налоговый год составляет:

(1) Общие суммы, полученные или начисленные лицом от продажи или аренды имущества, предназначенного в основном для продажи или аренды в ходе обычной коммерческой деятельности или бизнеса, и

(2) Валовой доход, признанный из всех других источников, таких как, например, от –

(i) Предоставление услуг (связанных или не связанных с продажей или сдачей в аренду собственности, описанной в подпункте (1) настоящего параграфа),

(ii) Дивиденды и проценты,

(iii) Продажа с получением прибыли любого имущества, не описанного в подпункте (1) настоящего параграфа, и

(iv) Комиссионные операции в объеме, указанном в пункте (e) данного раздела.

(b) Нечетные поступления. Для целей пункта (а) этого раздела валовая выручка не включает суммы, полученные или начисленные лицом от:

(1) Поступления от ссуды или от выплаты ссуды, или

(2) Квитанция о собственности в сделке, к которой применяется раздел 118 (относящийся к вкладу в капитал) или 1032 (касающийся обмена акций на имущество).

(c) Неуменьшение общей суммы. Для целей пункта (а) этого раздела общие суммы, полученные или начисленные лицом, не уменьшаются на суммы возвратов и скидок, стоимости проданных товаров, расходов, убытков, вычета дивидендов, полученных в соответствии с разделом 243, или любых других вычетов. суммы.