Как выплачивать аванс: Как выплачивается аванс – новые правила и порядок выплат

Безопасный вариант выплаты аванса за январь. Регистрация двух авансов в 1С ЗУП 3

В каком случае аванс в январе лучше выплатить дважды?

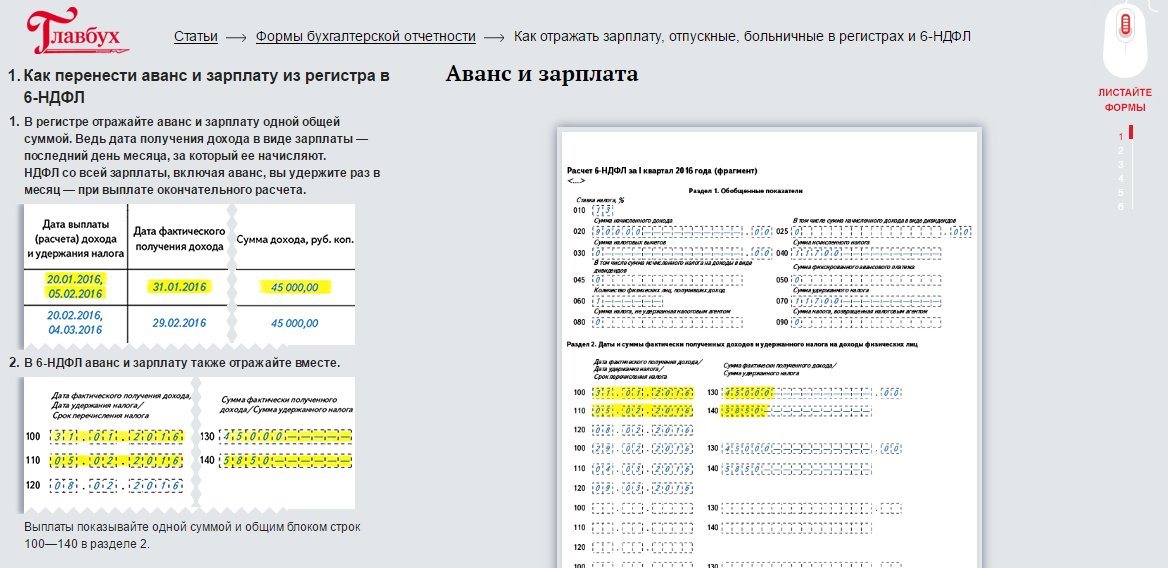

В конце декабря в нашей публикации мы рассказывали о том, что некоторым организациям рекомендуется выплатить зарплату за декабрь либо 31-го, либо даже 30-го декабря 2020 г.: Выплата зарплаты за декабрь. Когда выплачивать? Как отразить в 6-НДФЛ?

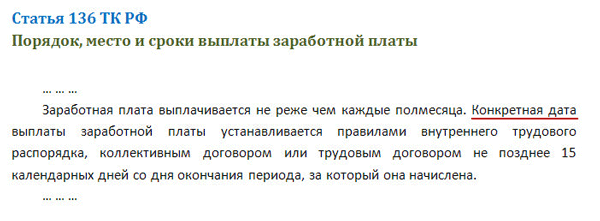

Работодатели, которые решили выплатить зарплату именно в эти дни, в январе сталкиваются с необходимостью выплатить аванс в январе дважды, чтобы не нарушить требование ч. 6 ст. 136 ТК РФ о взаиморасчетах с работниками: «Заработная плата выплачивается не реже чем каждые полмесяца». Например, можно выплатить аванс двумя суммами 14-ого и 27-ого января.

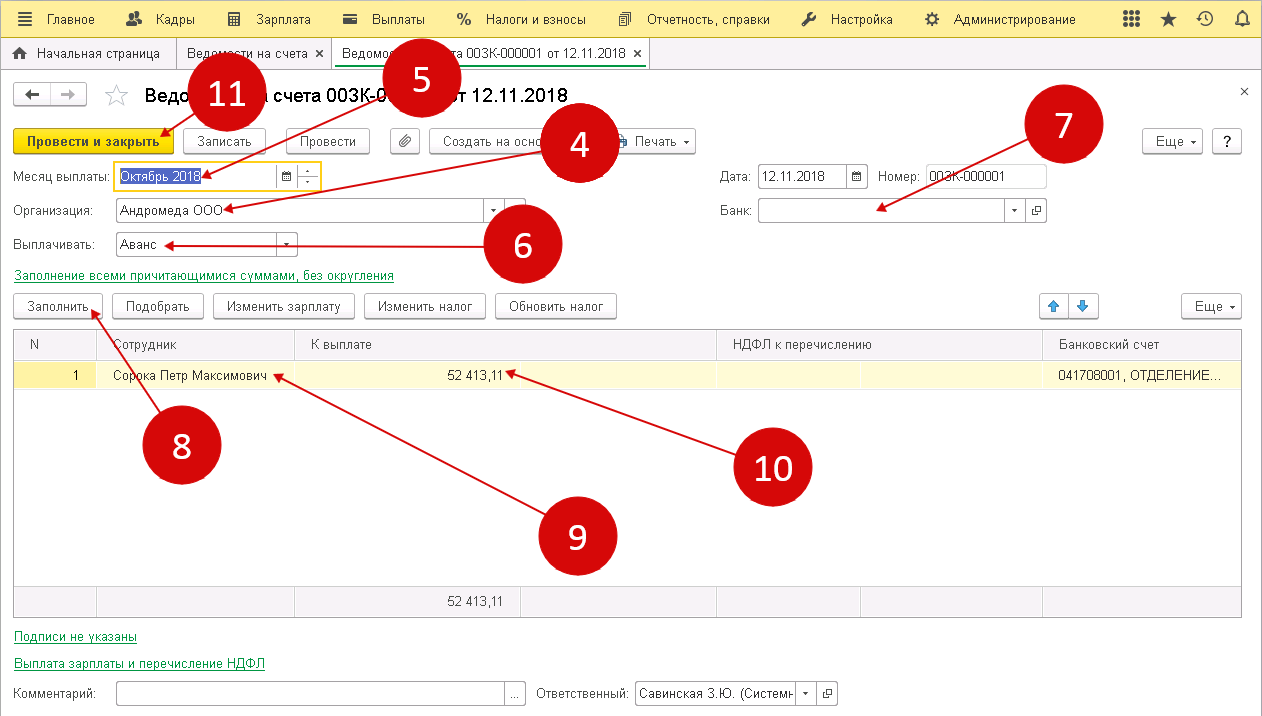

Двойной расчет аванса в 1С ЗУП 3

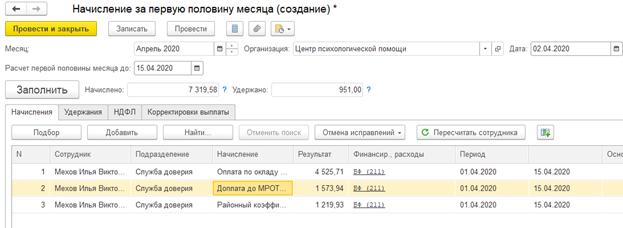

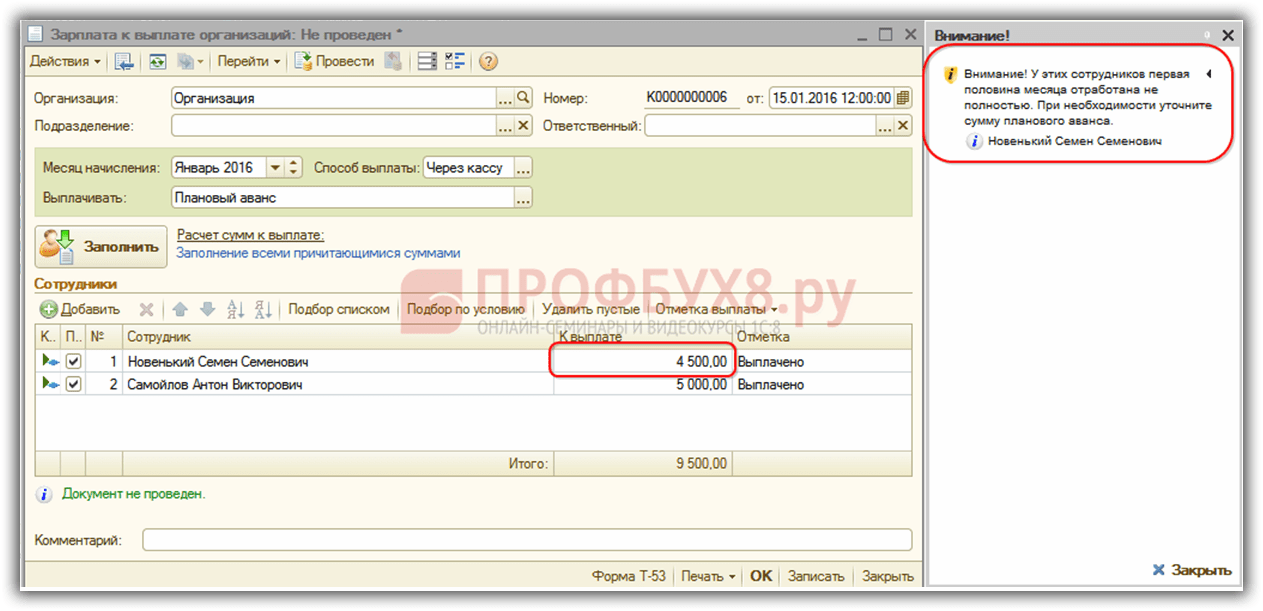

1С ЗУП 3 поддерживает возможность двойного расчета аванса за первую половину месяца.

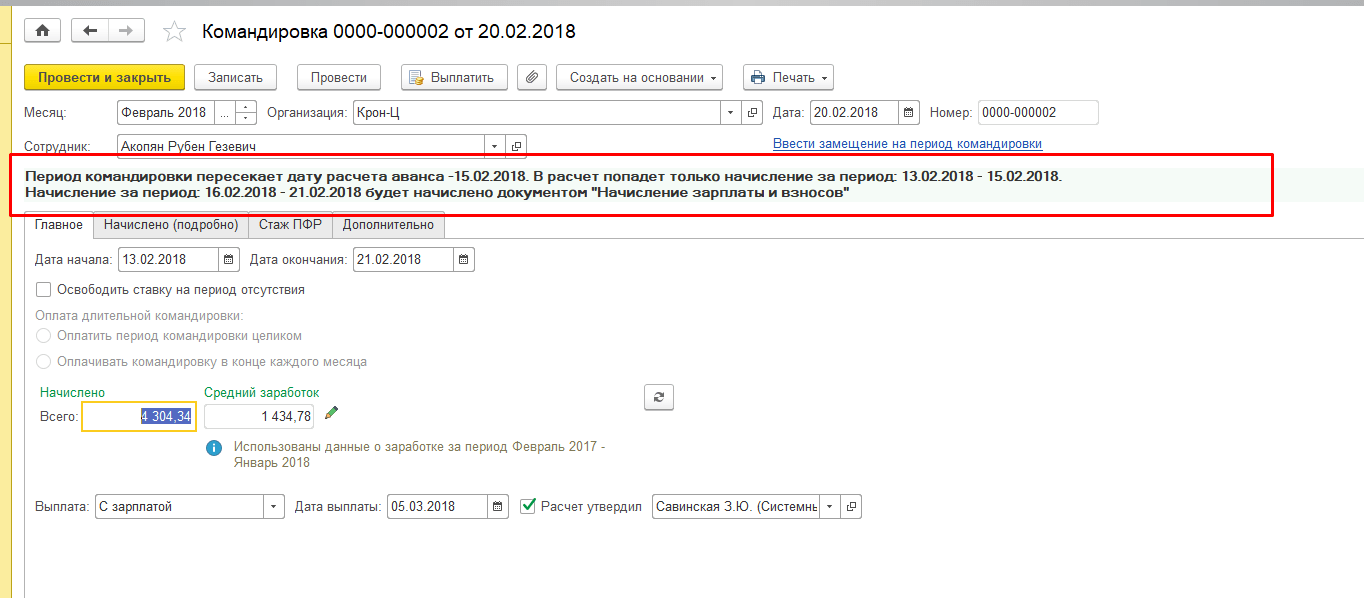

Например, в организации приняли решение выплатить аванс 14 января (за период работы с 1 по 14 января) и 27 января (за период работы с 15 по 27 января).

Необходимо ввести первый документ

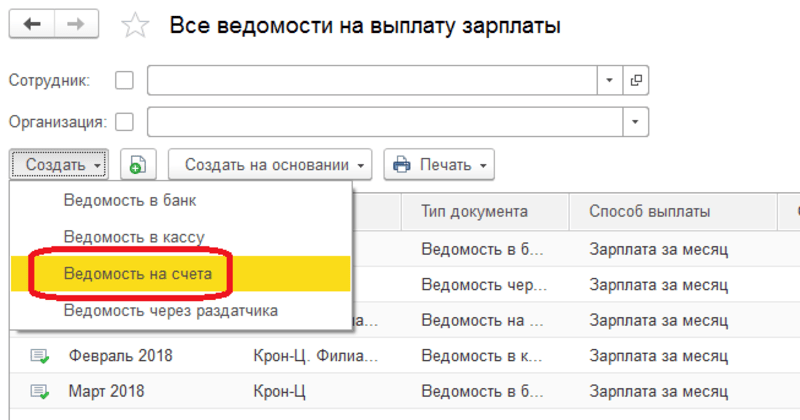

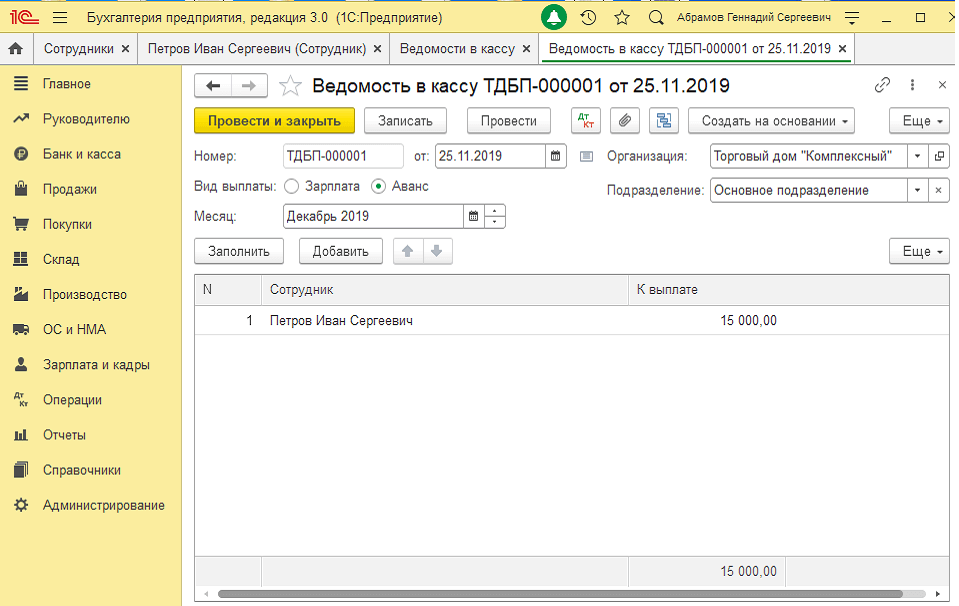

Далее зарегистрировать Ведомость… на выплату этой части аванса.

После этого ввести еще один документ Начисление за первую половину месяца, в котором указать дату расчета до 27 января. При этом программа отследит, что за период с 1 по 14 января расчет уже был произведен, и выполнит расчет только за период с 15 по 27 января.

Далее необходимо зарегистрировать Ведомость… на выплату второй части аванса. В неё будет заполнена сумма, рассчитанная именно во втором документе Начисление за первую половину месяца.

Стоит иметь в виду, что важна именно такая последовательность ввода документов. Если, например, сначала рассчитать оба Начисления за первую половину месяца, а потом начать вводить Ведомости…, то вся сумма аванса из двух документов заполнится в первую Ведомость….

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Нужно ли выплачивать аванс при простое

В 2020 году некоторые предприятия были вынуждены приостановить работу из-за распространения коронавирусной инфекции. По указу Президента РФ работодатель обязан сохранить за работниками средний заработок. Можно ли рассчитываться с персоналом одной суммой или необходимо выплачивать авансы, рассмотрим в нашей статье.

Аванс работникам при простое

Ответ однозначный — да. Правила выплаты заработной платы для работников никто не отменял: ведь человек не виноват в том, что организация объявила простой, пусть и не по своей вине.

Правила выплаты заработной платы для работников никто не отменял: ведь человек не виноват в том, что организация объявила простой, пусть и не по своей вине.

Зарплата должна выплачиваться не реже, чем каждые полмесяца (ст. 136 ТК РФ). При этом расчет за месяц должен быть не позднее 15 календарных дней со дня его окончания. Конкретную дату работодатель определяет сам и закрепляет ее в правилах внутреннего трудового распорядка, коллективным или трудовым договором.

Как платить аванс при простое

Согласно Письму Минтруда и соцзащиты РФ № 14-1/В-725 от 10.08.2017 Чтобы определить сумму аванса, работодатель учитывает:

- фактически отработанное время (тарифную ставку) или объем выполненных работ за первую половину месяца;

- надбавки, которые не зависят от итогов работы за месяц в целом, например, за совмещение должностей, стаж работы и т. д.

Информацию об отработанном времени работодатель берет из табеля учета рабочего времени.

Правила оплаты простоя прописаны в ст. 157 ТК РФ. Согласно им если деятельность остановлена по вине работодателя, например из-за планового ремонта, то персоналу следует оплатить не менее ⅔ среднего заработка. Если же работодатель не виноват, как в случае с коронавирусом, то сумма должна быть не меньше ⅔ от оклада, рассчитанных пропорционально времени простоя.

Простой по вине самого работника оплачивать не нужно. Если у него сломалась техника или случилось то, что не дает ему выполнять трудовую функцию, он должен немедленно сообщить о поломке непосредственному руководителю.

Минтруд разъясняет, что если директор запланировал ремонт и связи с этим приостановил работу предприятия, то этот простой произошел по вине работодателя. Если случилась авария и фирма вынуждена перестать работать — это простой по независящим от руководителя причинам. А когда сотрудник сломал технику и без нее работать не может, то такой простой произошел по вине работника.

Каждый тип простоя оплачивается по-разному (Письмо № 14-1/ООГ-4375 от 24.05.2018).

При этом если у работника в первой половине месяца были отработаны дни, то при расчете аванса следует их учитывать. Тогда он получит зарплату за отработанное время и оплату за дни простоя, попавшие в первую половину месяца. И, соответственно, если в первой половине месяца был только простой, то и начислять нужно только за дни простоя. Порядок расчета зависит от того, кто виноват в приостановке деятельности. Оплата же за простой производится в дни выплаты аванса и окончательного расчета за месяц.

Подводим итоги

- Ответ на вопрос, выплачивать ли аванс при простое, будет утвердительным: работодатель обязан выплачивать аванс при простое.

- Правила исчисления суммы за нерабочее время зависят от того, по чьей вине произошел простой.

- Простой по вине работника не оплачивается.

Выплата аванса и зарплаты: бухучет и налогообложение

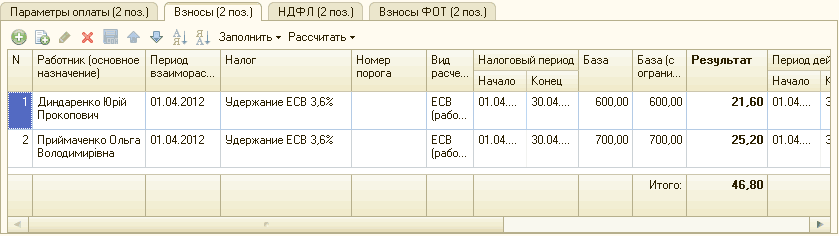

Как правильно рассчитать ЕСВ, НДФЛ и военный сбор при выплате аванса и отразить их начисление и выплату в бухучете?

ОТВЕТ: Заработная плата выплачивается работникам регулярно в рабочие дни в сроки, установленные коллективным договором или нормативным актом работодателя, согласованным с выборным органом первичной профсоюзной организации либо другим уполномоченным на представительство трудовым коллективом органом (а в случае отсутствия таких органов — представителями, избранными и уполномоченными трудовым коллективом), но не реже двух раз в месяц через промежуток времени, не превышающий 16 календарных дней, и не позднее 7 дней по окончании периода, за который осуществляется выплата (ст.

Обратите внимание

Размер зарплаты за первую половину месяца определяется коллективным договором или нормативным актом работодателя, согласованным с профсоюзом, и не может быть меньше оплаты за фактически отработанное время из расчета тарифной ставки (должностного оклада) работника.

(ч. 3 ст. 115 КЗоТ и ч. 3 ст. 24 Закона об оплате труда)

Подробнее о разных механизмах определения размера аванса для того, чтобы не нарушить норму ст. 115 КЗоТ, мы рассказали в материале «Выплата аванса работникам: размер и механизм расчета» текущего номера газеты «Интерактивная бухгалтерия».

В этом материале больше внимания уделим учету и налогообложению суммы аванса и зарплаты.

Мы не зря в начале статьи выделили слово «выплачивается». Ведь именно выплата зарплаты происходит дважды в месяц (аванс и зарплата за вторую часть месяца), а вот начисление зарплаты осуществляется раз в месяц.

Зарплату начисляют за полный месяц (а не его часть) на основании табеля учета рабочего времени. Почему именно за месяц?

Во-первых, форма Табеля учета рабочего времени, утвержденная приказом Госкомстата от 05.12.2008 г. № 489, предназначена для помесячного учета рабочего времени, а именно табель является основанием для начисления зарплаты.

Во-вторых, во время обложения зарплаты НДФЛ определяется общий месячный налогооблагаемый доход.

В-третьих, база для начисления ЕСВ определяется исходя из расчета минзарплаты, если зарплата начислена в меньшем размере (абз. 2 ч. 5 ст. 8 Закона о ЕСВ). А минимальный страховой взнос определяется как произведение минимального размера заработной платы и размера взноса, установленного законом на месяц, за который начисляется заработная плата (доход), и подлежит уплате ежемесячно (п. 5 ч. 1 ст. 1 Закона о ЕСВ).

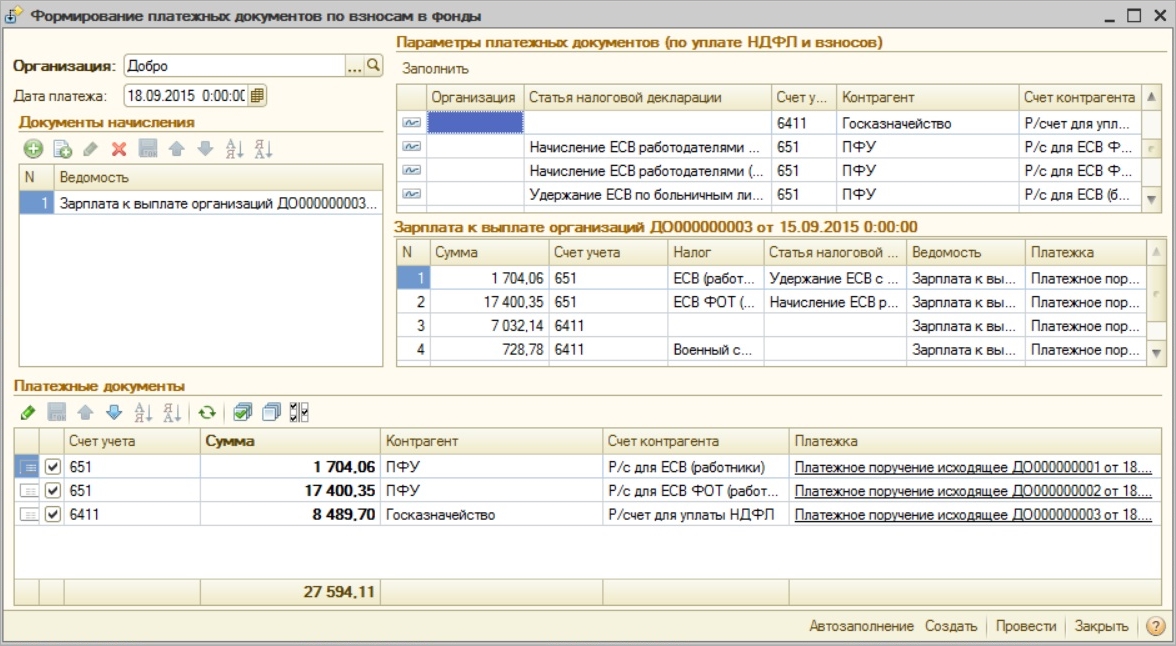

Учитывая вышесказанное, на практике выплата аванса, а также уплата начисленного ЕСВ из него, удержанного военного сбора и НДФЛ осуществляются на основании расчетов, но без начисления соответствующих сумм на момент такой выплаты.

Согласно нормам действующего законодательства, НДФЛ и военный сбор уплачиваются (перечисляются) в бюджет при выплате налогооблагаемого дохода единым платежным документом. Банки принимают платежные документы на выплату дохода только при условии одновременного предоставления расчетного документа на перечисление данного налога в бюджет (пп. 168.1.2 НКУ).

Начисленный ЕСВ также уплачивается работодателем при каждой выплате заработной платы (дохода, денежного обеспечения), на суммы которой (которого) начисляется единый взнос, в одночасье с выдачей указанных сумм (абз. 2 ч. 8 ст. 9 Закона о ЕСВ).

Следовательно, выплата аванса работнику, оплата начисленного на сумму аванса ЕСВ, удержанного НДФЛ и военного сбора осуществляются  Здесь важно обратить внимание на порядок определения базы для удержания 18% НДФЛ и 1,5% военного сбора при выплате аванса. Для осуществления соответствующих удержаний нужно взять условную базу, пропорционально увеличенную на сумму таких удержаний.

Здесь важно обратить внимание на порядок определения базы для удержания 18% НДФЛ и 1,5% военного сбора при выплате аванса. Для осуществления соответствующих удержаний нужно взять условную базу, пропорционально увеличенную на сумму таких удержаний.

Условно говоря: если в августе 2016 года работнику должны выплатить аванс в размере 5500 грн, на руки этот работник должен получить именно 5500 грн чистыми. А это составляет ровно 80,5% той зарплаты за первую половину месяца, с которой должны удержать налоги, — 19,5% (18% + 1,5%).

Составляем обычную пропорцию:

5500 грн — 80,5%.

Условная база для удержания — 100%.

Условная база для удержания составляет:

5500 грн × (100% : 80,5%) = 6832,30 грн.

Именно эта сумма (6832,30 грн) и будет условной базой, с которой удерживаются НДФЛ и военный сбор. Подчеркиваем: это условная сумма, которая не отражается ни в бухгалтерском, ни в налоговом учете, а нужна лишь для того, чтобы банки осуществили операцию по выплате аванса, учитывая обязанность одновременной уплаты НДФЛ и военного сбора.

Следовательно, условная база для расчета удержаний с аванса составляет 6832,30 грн.

НДФЛ с аванса равен:

6832,30 грн × 18% = 1229,81 грн.

Военный сбор с аванса составляет:

6832,30 грн × 1,5% = 102,49 грн.

На руки работник получает:

6832,30 грн – 1229,81 грн – 102,48 грн = 5500 грн.

Бухгалтерский учет начисления, выплаты и налогообложения зарплаты покажем на примере.

Пример

Работнику предприятия (админперсонал) за август 2016 года начислили заработную плату в размере 10000 грн. Согласно колдоговору, на предприятии установлены сроки выплаты зарплаты: 20 и 5 числа.

Корреспонденцию счетов, в соответствии с условиями примера, приведем в таблице.

Таблица

Бухгалтерский учет начисления и выплаты зарплаты

Дата | Содержание операции | Корреспонденция | Сумма, грн | |

Дт | Кт | |||

20. | Выплачен аванс работнику | 661 | 311 | 5500,00 |

20.08.2016 | Перечислен начисленный ЕСВ из суммы аванса: (6832,30 грн × 22%) | 651 | 311 | 1503,11 |

20.08.2016 | Перечислен НДФЛ из аванса: (6832,30 грн × 18%) | 641 | 311 | 1229,81 |

20.08.2016 | Перечислен военный сбор из аванса: (6832,30 грн × 1,5%) | 642 | 311 | 102,49 |

29. | Начислена зарплата за август 2016 года | 92 | 661 | 10000,00 |

29.08.2016 | Начислен ЕСВ на зарплату: (10000 грн × 22%) | 92 | 651 | 2200,00 |

29.08.2016 | Удержан НДФЛ со всей суммы зарплаты: (10000 грн × 18%) | 661 | 641 | 1800,00 |

29.08.2016 | Удержан военный сбор со всей суммы зарплаты: (10000 грн × 1,5%) | 661 | 642 | 150,00 |

05. | Перечислен ЕСВ из зарплаты: (2200 грн – 1503,11 грн) | 651 | 311 | 696,89 |

05.09.2016 | Перечислен НДФЛ из зарплаты: (1800,00 грн – 1229,81 грн) | 641 | 311 | 570,19 |

05.09.2016 | Перечислен военный сбор из зарплаты: (150 грн – 102,49 грн) | 642 | 311 | 47,51 |

05. | Выплачена остальная часть зарплаты: (10000 грн – 5500 грн – 1800 грн – 150 грн) | 661 | 311 | 2550,00 |

Вышеописанный способ определения базы налогообложения аванса достаточно распространен. О других способах расчета аванса мы рассказали здесь.

В заключение стоит упомянуть и о налоговой социальной льготе. Ее применяют в случае, если размер зарплаты не превышает суммы, равной размеру месячного прожиточного минимума, действующего для трудоспособного лица по состоянию на 1 января отчетного налогового года, умноженного на 1,4 и округленного до ближайших 10 грн (пп. 169.4.1 НКУ).

Возникает вопрос: можно ли применять НСЛ к авансу? Мы считаем, НСЛ применяется именно к общему месячному доходу налогоплательщика в виде заработной платы (которая состоит из выплаты за первую половину месяца и окончательного расчета за месяц). Аргументы — в материале «Применяется ли налоговая социальная льгота к зарплатному авансу?» газеты № 132/2016.

Аргументы — в материале «Применяется ли налоговая социальная льгота к зарплатному авансу?» газеты № 132/2016.

Редакция газеты

«Интерактивная бухгалтерия»

ЗКГУ 8 ред. 3 – Учет без забот

- Опубликовано 21.03.2017 10:27

- Просмотров: 34374

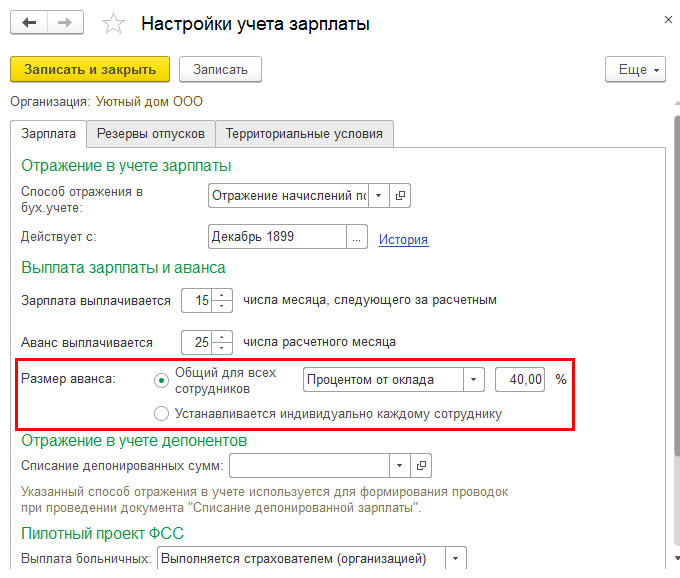

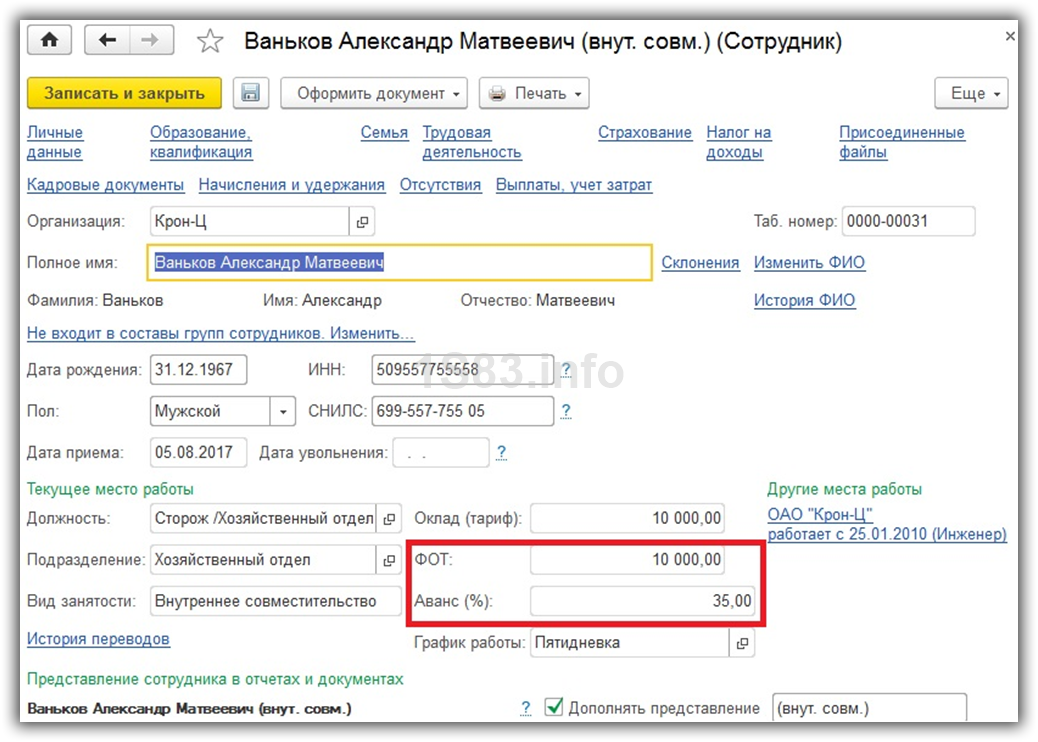

Согласно законодательству Российской Федерации, заработная плата сотруднику должна выдаваться не реже, чем раз в полмесяца. Для этого в программах 1С: Зарплата и кадры государственного учреждения 8 (редакция 3) и 1С: Зарплата и управление персоналом 8 (редакция 3) реализован механизм начисления и выплаты аванса, а уже затем зарплаты. Программные средства поддерживают три варианта начисления аванса: фиксированной суммой, процентом от тарифа и расчетом за первую половину месяца.

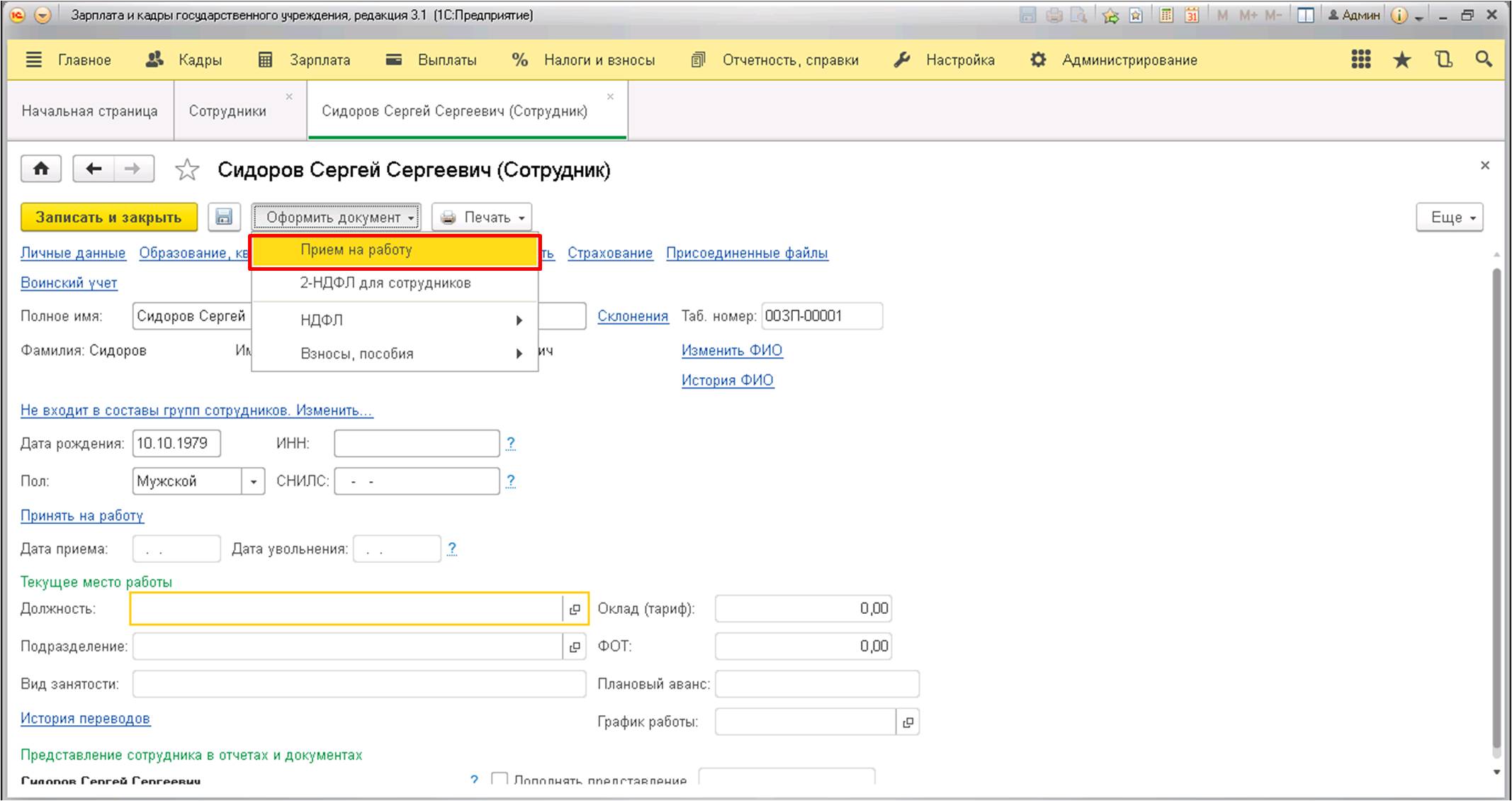

Вариант начисления аванса устанавливается в документе “Прием на работу”. Хотелось бы обратить внимание, что вариант устанавливается для сотрудника, а не для физического лица. Это означает, что физическое лицо может занимать основную должность и работать по внутреннему совместительству, при этом у него могут быть указаны разные виды аванса по каждой из деятельностей.

Это означает, что физическое лицо может занимать основную должность и работать по внутреннему совместительству, при этом у него могут быть указаны разные виды аванса по каждой из деятельностей.

Осветим в этой статье весь цикл установки необходимых настроек и начисления аванса сотруднику расчетом за первую половину месяца, а в конце статьи я также сделаю оговорку о другом, более простом, способе выплаты аванса – фиксированной суммой.

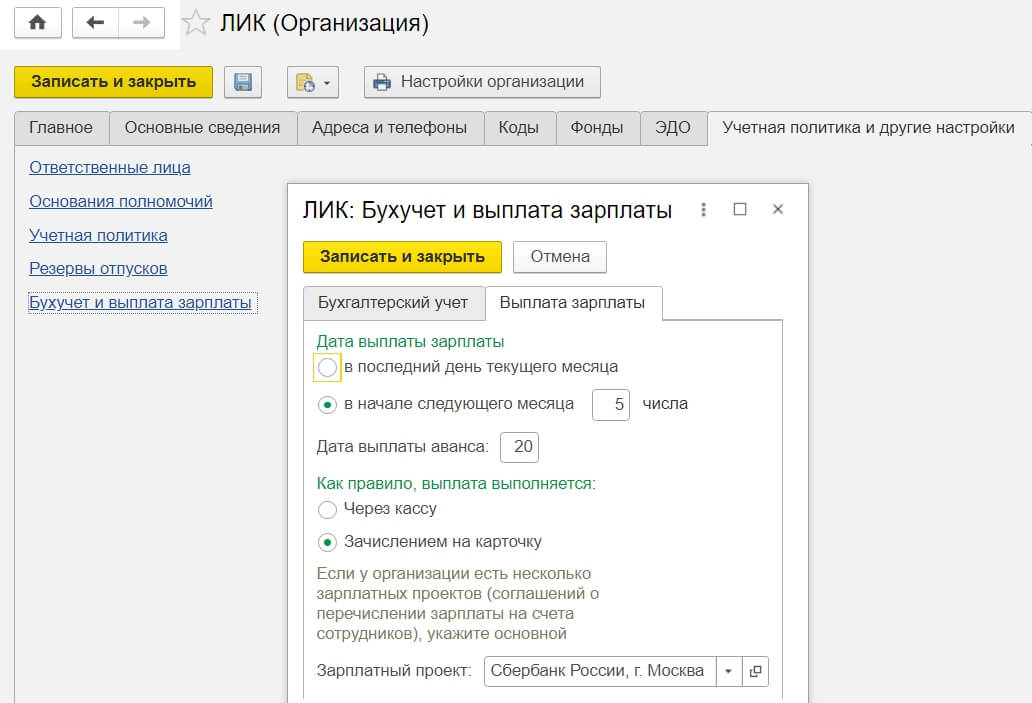

Предварительно для любого вариант необходимо установить даты, когда будут выплачиваться аванс и зарплата. Для этого перейдем по гиперссылке «Реквизиты организации» из раздела «Настройка»:

Откроется следующее окно:

Перейдем на последнюю вкладку, там воспользуемся гиперссылкой, как показано на рисунке:

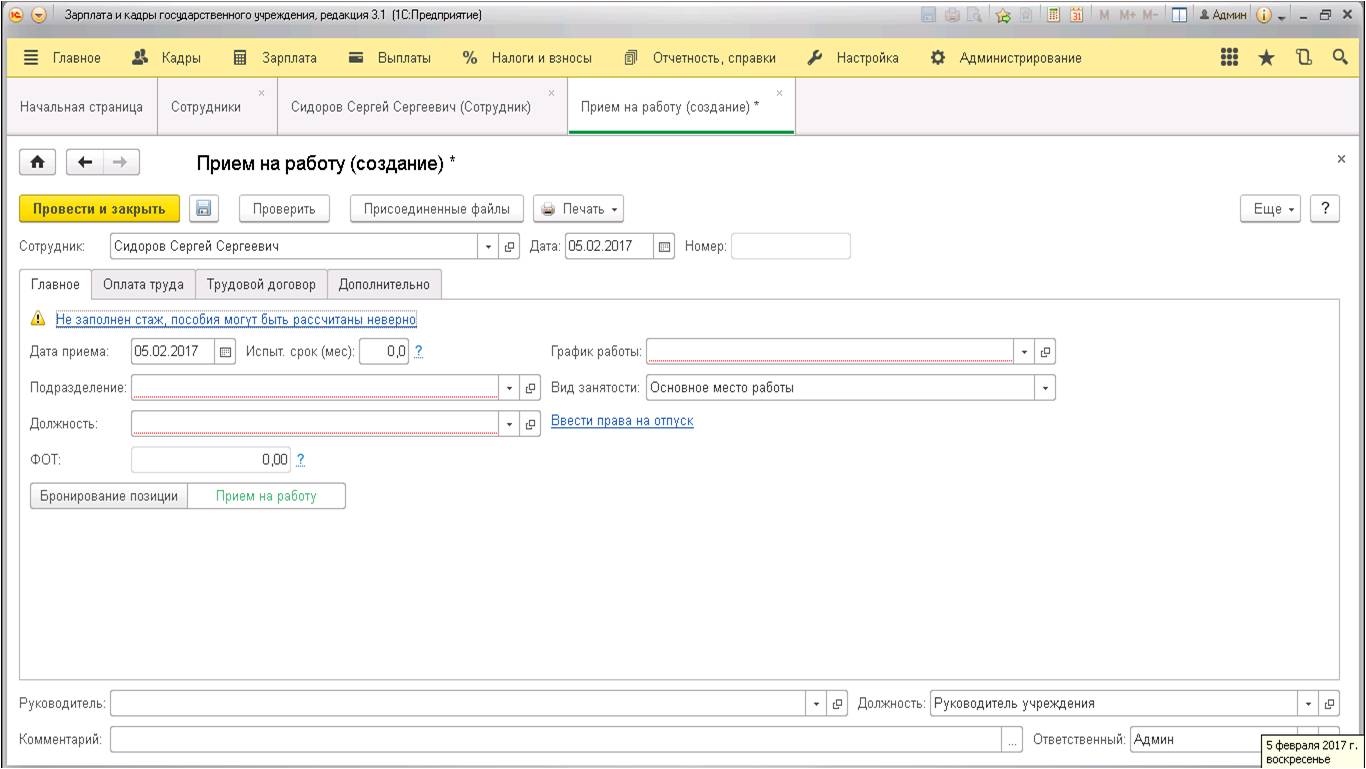

После установки даты уплаты аванса начнем работу с создания нового сотрудника в справочнике «Сотрудники»:

После нажатия кнопки «Создать» в списке сотрудников:

Заполняем форму нужными данными, затем на основании создаем документ «Прием на работу»:

В открывшейся форме также заполняем необходимые поля:

Далее перейдем в раздел «Оплата труда». В этой форме и устанавливается вариант расчета аванса:

В этой форме и устанавливается вариант расчета аванса:

Автоматически программное средство устанавливает вариант расчета аванса – «Расчетом за первую половину месяца», если необходимо, можно выбрать другие варианты расчета, предусмотренные программой:

После принятия нового сотрудника, вся информация по нему введена и сохранена, требуется создать документы учета рабочего времени. В статье выбран вариант расчета за первую половину месяца, требуется вводить документы учета рабочего времени разбиением по 15 дней. Сделать это можно документом «Табель»:

По кнопке «Создать» в списке создаем новый документ:

Изменяем реквизит «Данные за» на вид «Первая половина месяца»:

Затем по кнопке «Заполнить» автоматом сформируется рабочее время сотрудников согласно производственному календарю и графику работы. Обращу ваше внимание, что в учреждении должны быть заполнены и актуализированы все имеющиеся графики работы (заполняются раз в год).

Приступаем непосредственно к начислению аванса. В разделе «Зарплата» создаем новый документ «Начисление за первую половину месяца»:

Нужно выбрать месяц начисления, затем воспользуемся кнопкой «Заполнить», автоматом сформируем документ:

Начисление аванса закончено, теперь выплатим аванс работникам. В начале статьи при установке дат выплаты заработной платы и аванса также был выбран вид выплаты «Зачислением на карточку», без указания проекта зарплаты. Уплату аванса произведем документом «Ведомость перечислений на счета». Соответственно, для выплаты через кассу используется документ «Ведомость в кассу», а если осуществляется перечисление на лицевые счета, созданные в зарплатном проекте организации – «Ведомость в банк».

Каждому работнику требуется указывать вид выдачи зарплаты. Сделать это можно, воспользовавшись гиперссылкой из карточки, как на рисунке ниже:

Установить переключатель в нужное положение и ввести счет в банке работника:

Когда нужные настройки установлены, создаем документ «Ведомость перечислений на счета»:

По кнопке «Создать» формируем новую ведомость. В документе в строке «Месяц выплаты» пропишем текущий месяц и изменим реквизит «Выплачивать» назначение «Аванс»:

В документе в строке «Месяц выплаты» пропишем текущий месяц и изменим реквизит «Выплачивать» назначение «Аванс»:

Воспользуемся снова кнопкой «Заполнить». Происходит заполнение теми работниками, которым выбран вариант «Выплата перечислением на счет в банк».

Под реквизитом «Выплачивать» имеется возможность настройки доли уплаты сумм начисления (процентов), которыми будет заполняться ведомость. Для создания ведомости на выплату аванса нужно установить 100 процентов:

Также хотелось бы отметить, что если в учреждении кроме стандартных начислений имеются другие, то необходимо настроить эти начисления таким образом, чтобы и они входили в расчет аванса:

В форме списка начислений выбираем нужное:

В самой нижней строке формы начисления устанавливаем флаг в реквизите «Начисляется при расчете первой половины месяца»:

В этой статье были рассмотрены все необходимые настройки и требуемые для этого документы для расчета аванса вариантом «Расчет за первую половину месяца».

И в заключение, хотелось бы добавить, что в программных средствах, помимо рассмотренного варианта расчета аванса, довольно часто используется вариант «Фиксированной суммой». Если выбран этот вариант начисления аванса, дополнительные документы по вводу рабочего времени и начисления не вводятся, сразу формируется документ выплаты.

Автор статьи: Светлана Батомункуева

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Настроить размер аванса | СБИС Помощь

Настроить размер авансаСогласно Трудовому кодексу выплачивать зарплату нужно не менее двух раз в месяц. Авансом называют зарплату за первую половину месяца. Ее размер работодатель определяет самостоятельно и фиксирует в локальных нормативных актах и трудовых договорах.

СБИС позволяет установить фиксированный размер аванса или рассчитывать его одним из способов: за фактически отработанное время, как процент от оклада или начислений.

Можно настроить аванс как для всей организации, так и отдельно для каждого сотрудника.

Для всей организации

Для сотрудника

В разделе «Сотрудники/Зарплата» настройте способ выплаты аванса, который будет применяться для всех сотрудников организации.

- Откройте конфигурацию по кнопке .

- На вкладке «Учет и параметры» выберите организацию.

- В блоке «Выплаты» настройте способ расчета аванса:

- как зарплата за половину месяца — СБИС рассчитает сумму аванса за фактически отработанные дни в первой половине месяца по формуле:

- % от начислений — аванс будет рассчитан по формуле:

- % от оклада — при расчете не учитывается отработанное сотрудником время. Аванс не уменьшается на сумму НДФЛ. Для расчета используется формула:

Аванс = Оклад x Кол-во фактически отработанных дней в первой половине месяца Кол-во рабочих дней в месяце по плану Аванс при таком расчете не уменьшается на сумму НДФЛ.

Аванс = (Начисления – НДФЛ – Доп.  удержания

удержания– Выплаты) х % , где в расчет берутся суммы начислений, удержаний и выплат за месяц.

- Нажмите Применить, чтобы изменения вступили в силу.

При формировании ведомости на выдачу аванса сумма рассчитается автоматически в соответствии с настройкой.

Сотруднику можно установить фиксированный аванс, который не будет зависеть от фактически отработанного времени в конкретном месяце.

Для этого в документе «Прием на работу» измените рассчитанную системой сумму аванса.

В ведомости на выплату аванса отразится указанная сумма. При этом не будет применяться настройка, установленная для всей организации.

Фиксированный размер аванса также можно указать в карточке сотрудника:

- Перейдите на вкладку «Зарплата» в блок «Условия расчета».

- Нажмите для редактирования.

- Выберите организацию, в которой работает сотрудник.

- В строке «Предполагаемый аванс» кликните сумму и укажите размер аванса.

- Нажмите — СБИС отметит сумму значком . Это значит, что значение было изменено вручную.

- Сохраните изменения в карточке.

Чтобы отменить фиксированный аванс, удалите значение в поле «Предполагаемый аванс» и сохраните изменения — СБИС рассчитает и установит для сотрудника сумму в соответствии с общей настройкой.

Сумма аванса независимо от настройки не превысит долг организации перед сотрудником.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter или свяжитесь с нами.

Аванс новому сотруднику в первый месяц работы

Выплата заработной платы очень важный момент на любом предприятии, где есть наемные сотрудники. Эта сфера деятельности компании очень жестко контролируется государством и при нарушениях грозят огромные штрафы. С выплатой зарплаты для сотрудников, которые уже давно работают в компании, обычно все понятно. А как выдаются денежные средства, если работник только начал работать в организации?

Эта сфера деятельности компании очень жестко контролируется государством и при нарушениях грозят огромные штрафы. С выплатой зарплаты для сотрудников, которые уже давно работают в компании, обычно все понятно. А как выдаются денежные средства, если работник только начал работать в организации?

Что такое аванс по заработной плате

Каждый наемный работник получает вознаграждение за свою деятельность в организации. В этом заключается смысл работы по найму. Заработная плата призвана удовлетворять потребности работника и стимулировать его к достижению высоких результатов.

Заработная плата – это единое, целостное понятие, в котором выделяют две части:

- Аванс (или первая часть зарплаты)

- Вторая часть зарплаты

В законодательстве нет такого понятия как аванс. Все, что работник заработал за месяц, является заработной платой. Просто выдача происходит частями, как минимум двумя. Первую часть заработной платы как раз и принято называть авансом.

Аванс призван поддержать сотрудника в финансовом плане до выдачи основной части зарплаты.

Аванс может выдаваться как из кассы предприятия, так и путем перечисления через банк, на карту сотрудника. В настоящее время работодатель не может принудить работника открывать счет карты в конкретном банке. Работник сам должен выбрать в каком банке он хотел бы открыть счет для получения заработной платы.

Также следует помнить, что при определении суммы аванс в расчет не берут стимулирующие выплаты, премии, больничные листы и прочие начисления сверх оклада. Расчет производится от суммы, которая гарантирована к начислению при любых обстоятельствах.

Где закрепляются условия выдачи и в какие сроки выдается аванс

Поскольку вопросы, касающиеся выплаты зарплаты, регулируются государством и считаются одними из самых важных, на предприятии тоже должна быть создана стройная система в этой области.

Порядок и сроки выдачи зарплаты должны быть в обязательном порядке закреплены во внутренних документах компании. Как гласит законодательство, это обязательно нужно сделать в правилах внутреннего распорядка и в одном из договоров – либо в коллективном, либо в трудовом. Коллективных договоров в настоящее время составляется не так уж много, поэтому основная масса работодателей прописывают условия выдачи в трудовых договорах.

Как гласит законодательство, это обязательно нужно сделать в правилах внутреннего распорядка и в одном из договоров – либо в коллективном, либо в трудовом. Коллективных договоров в настоящее время составляется не так уж много, поэтому основная масса работодателей прописывают условия выдачи в трудовых договорах.

Статья 136 ТК РФ регулирует вопросы выдачи заработной платы и аванса в том числе. Установлено, что заработная плата должна выдаваться не реже двух раз в месяц, то есть каждые полмесяца. Аванс выдается за первые 15 дней месяца. Срок выдачи аванса с 16 по 30 (или 31) число. Конкретную дату каждая компания устанавливает самостоятельно и закрепляет в своих внутренних документах.

В каком размере может выдаваться аванс

Если ориентироваться на законодательство, то ни в одном нормативном акте нельзя найти точную сумму аванса.

Обычно у работодателей есть два способа расчета суммы аванса работнику: размер устанавливается в виде фиксированного процента или высчитывается пропорционально отработанному времени. Второй вариант более справедливый и точный.

Второй вариант более справедливый и точный.

| Аванс фиксированным процентом | Аванс исходя из фактически отработанного времени |

| Это упрощенный метод. Берется сумма предполагаемых начислений за месяц, умножается на установленный процент (обычно это 40%), получается величина аванса за первую половину месяца | В последнее время контролирующие органы рекомендуют применять именно такой способ расчета. Расчет производится следующим способом: из начисленной суммы заработной платы вычитается НДФЛ, полученный результат делится на количество рабочих дней в полном месяце и умножается на количество уже отработанных дней. Такой способ рекомендуется применять во всех компаниях |

Общие правила выплаты зарплаты

Существуют общие для всех работодателей правила, которые необходимо соблюдать при выплате зарплаты:

- Заработная плата выплачивается каждые полмесяца.

Первая выплата за текущий месяц как раз и будет являться авансом

Первая выплата за текущий месяц как раз и будет являться авансом - Устанавливаются конкретные дни выплаты. Заработная плата должна выплачиваться не реже, чем каждые 15 дней. На предприятии выбирается конкретная дата выплаты и закрепляется в локальных актах

- При расчете аванса принимается во внимание то время, которое сотрудник отработал за половину месяца

- Даже если работник написал заявление о том, что не хочет получать аванс, работодатель обязан выдавать зарплату не реже, чем каждые 15 дней. В противном случае это будет являться нарушением трудового законодательства

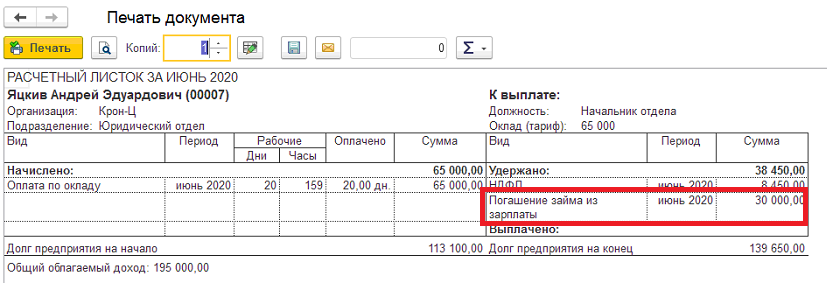

Сумма аванса обязательно указывается в расчетном листке, который выдается каждому сотруднику при выплате окончательного расчета. Таким образом, сотрудник может контролировать все начисления за месяц.

Также не следует забывать, что за нарушения при выплате аванса предусмотрена ответственность. Она может быть:

- Административная. Включает в себя штрафы как на организацию или ИП, так и на физических лиц

- Дисциплинарная.

Такая ответственность может наступить в виде замечания, выговора и доже увольнения

Такая ответственность может наступить в виде замечания, выговора и доже увольнения - Материальная. При задержке с выплатой работодатель обязан выплатить причитающиеся суммы с компенсацией. Такая компенсация и будет являться формой материальной ответственности

- Уголовная. При долгой задержке выплат наступает уголовная ответственность. Это может быть наложение штрафа, который будет в разы превышать штрафы, предусмотренные при административной ответственности. Кроме того, должностное лицо может быть привлечено к принудительным работам, лишению свободы или лишиться права занимать должность на срок до 3 лет

Выплата аванса как части заработной платы

Существует несколько способов выплаты аванса для нового сотрудника.

Одним из них является выплата аванса как некой части зарплаты работника за месяц.

Представим, что сотрудник устроился на работу с начала месяца, 1 числа. В организации установлено две даты выплаты заработной платы – 20 и 5 числа. Соответственно, аванс работник должен получить только 20 числа, но это будет нарушением статьи 136 ТК РФ.

Соответственно, аванс работник должен получить только 20 числа, но это будет нарушением статьи 136 ТК РФ.

В соответствии с этим сотруднику может быть выплачена часть заработной платы за отработанное время. Работодатель должен выбрать конкретную дату, которая будет раньше общеустановленной даты аванса, но позднее даты выплаты окончательного расчета. Например, это может быть 10 число.

Соответственно, такую выплату для новых сотрудников нужно закрепить во внутренних документах компании. Можно расписать конкретно какого числа выплачиваются деньги при поступлении на работу в разные периоды месяца.

Аванс новому сотруднику как предоплата

Еще одним способом выплаты аванса для нового работника является предоплата.

Такая предоплата не относится к категории заработных выплат, поскольку невозможно в полном объеме просчитать какой объем работы выполнен и какое время на это затрачено.

В этом случае и производится предоплата. Не секрет, что некоторые суды считают такую выплату частью заработной платы.

Стоит иметь в виду, что зарплата по итогам месяца должна быть выплачена работнику с учетом уже выданной предоплаты. Такие выплачиваемые суммы должны облагаться НДФЛ, поскольку не являются частью заработной платы.

Отпускные выплаты, выданные авансом

Ситуации, когда авансом выдаются отпускные, бывают, но очень редко. Иногда новый работник может попросить отпуск уже в том месяце, когда он устроился на работу. Такая ситуация возможна и работодатель иногда идет на такой шаг. При этом сумма таких авансовых отпускных взыскивается со следующих зарплатных выплат, в размере, не превышающим 20%. Это установлено статьей 138 ТК РФ.

При увольнении работника, который не вернул отпускные, работодатель не может взыскать с него остаток суммы. Единственный выход – списать их как внереализационные расходы после того, как долг будет признан безнадежным.

Как видим, выплата аванса дело серьезное, четко регулируемое действующим законодательством. И если в отношении основной массы сотрудников обычно не возникает сложностей, то с только что принятыми работниками история немного другая. Для того, чтобы не нарушить действующее законодательство, работодатель вынужден выплачивать заработную плату за первый месяц работы как минимум в три этапа. То есть первая выплата новому сотруднику должна быть произведена по итогам двух недель работы. Дальше выплаты входят в общую колею и не вызывают вопросов. Все нюансы, связанные с выплатой заработной платы необходимо закрепить во внутренних документах компании.

Для того, чтобы не нарушить действующее законодательство, работодатель вынужден выплачивать заработную плату за первый месяц работы как минимум в три этапа. То есть первая выплата новому сотруднику должна быть произведена по итогам двух недель работы. Дальше выплаты входят в общую колею и не вызывают вопросов. Все нюансы, связанные с выплатой заработной платы необходимо закрепить во внутренних документах компании.

Начисление аванса в 1С 8.3 ЗУП

Пошагово рассмотрим, как начислить аванс работнику в 1С ЗУП 8.3.

По своей сути плановый аванс представляет собой зарплату, выданную сотруднику заранее, то есть у сотрудника возникает долг перед предприятием (если, конечно, до этого у предприятия не было задолженности перед сотрудником).

Где указывается способ расчета аванса

В программе 1С «Зарплата и управление персоналом» 8.3 предусмотрены три вида расчета аванса:

- Фиксированной суммой.

- Процентом от тарифа.

- Расчетом за первую половину месяца.

Способ расчета аванса указывается при приеме сотрудника на работу в документе «Прием на работу«:

В дальнейшем эту информацию можно увидеть в справочнике «Сотрудники»:

Получите 267 видеоуроков по 1С бесплатно:

Рассмотрим виды расчета аванса по порядку.

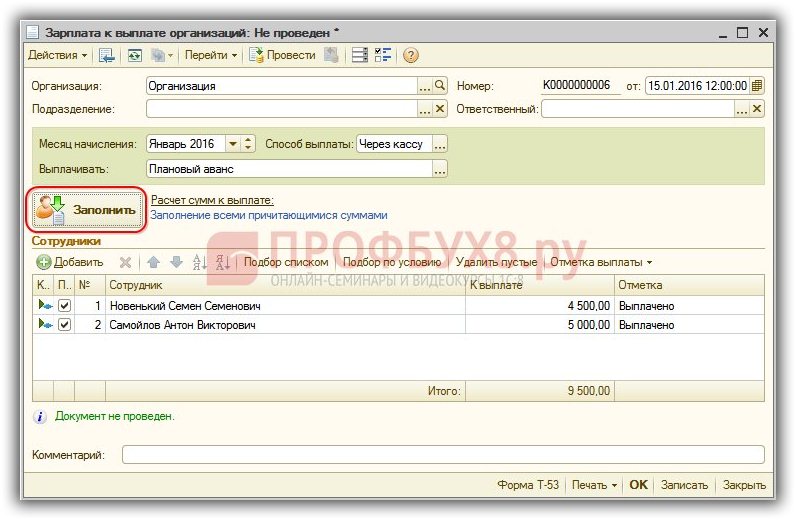

Выплата и расчет «фиксированной суммой» и «процентом от тарифа»

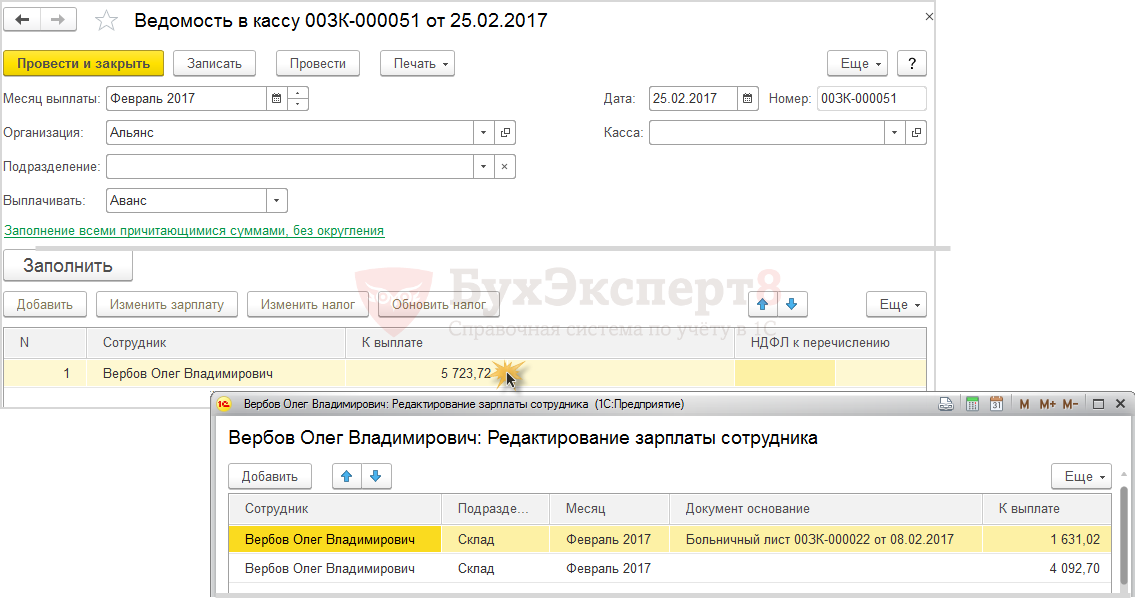

С выплатой аванса в 1С ЗУП 3.0 все просто. Сумма аванса у нас установлена заранее, ничего рассчитывать не надо, и нам остается ее только выплатить. Для этого используется одна из ведомостей:

- в банк;

- в кассу;

- выплаты через раздатчика;

- ведомость перечислений на счета.

Заходим в меню «Выплаты», далее пункт «Все ведомости». Нажимаем кнопку «Создать» и выбираем нужную нам ведомость.

Я для примера выбрал «Ведомость в кассу».

Выбираем организацию, сотрудникам которой будет выплачиваться аванс, указываем месяц и дату выплаты, кассу и обязательно в выпадающем списке поля «Выплачивать» выбираем «Аванс».

В табличную часть добавляем сотрудников организации, которым надлежит выплата (можно воспользоваться кнопкой «Заполнить»).

Если все сделано правильно, мы должны увидеть примерно такую картину:

Нажимаем «Провести и закрыть».

Если сотруднику задан расчет аванса «Процентом от тарифа», при выборе его в документе программа 1 С ЗУП 8.3 сама рассчитает ему сумму аванса исходя из процента, который у него задан. Думаю, здесь пример приводить не надо.

Расчет за первую половину месяца в 1С ЗУП

Сразу стоит отметить, что в 1С 8.3 данный расчет подразумевает собой расчет пропорционально отработанным дням.

Для расчета мы будем использовать документ «Начисление за первую половину месяца». Чтобы создать его, зайдем в меню «Зарплата», пункт «Все начисления». Нажав кнопку «Создать», выбираем строку «Начисление за первую половину месяца». Откроется окно создания нового документа. Аналогично предыдущему расчету заполняем необходимые поля и добавляем в табличную часть сотрудника.

Обратите внимание, что при добавлении кнопкой «Добавить» в колонке «Начисление» ничего не стоит, но она является обязательной. Здесь стоит выбрать, от какого начисления будет рассчитываться сумма аванса. В моем случае это будет «Оплата по окладу» (у сотрудника указано, что он получает зарплату по окладу).

Если есть другие начисления у данного сотрудника, нужно вводить дополнительные строки, то есть учитываются все плановые начисления. Замечу, что при использовании кнопки «Заполнить» система сама проставляет нужные начисления.

После выбора начисления происходит расчет суммы к выплате.

Важно! Несмотря на то, что в названии документа присутствует слово «начисление», он ничего на самом деле не начисляет. Он служит только для вычисления суммы авансового платежа. Начисления за месяц проводятся, как обычно, в конце этого месяца.

Смотрите также видео по выплате Аванса в 1С Бухгалтерия 8.3:

youtube.com/embed/v6tKH8i8bXg?feature=oembed” frameborder=”0″ allow=”accelerometer; autoplay; encrypted-media; gyroscope; picture-in-picture” allowfullscreen=””/>

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

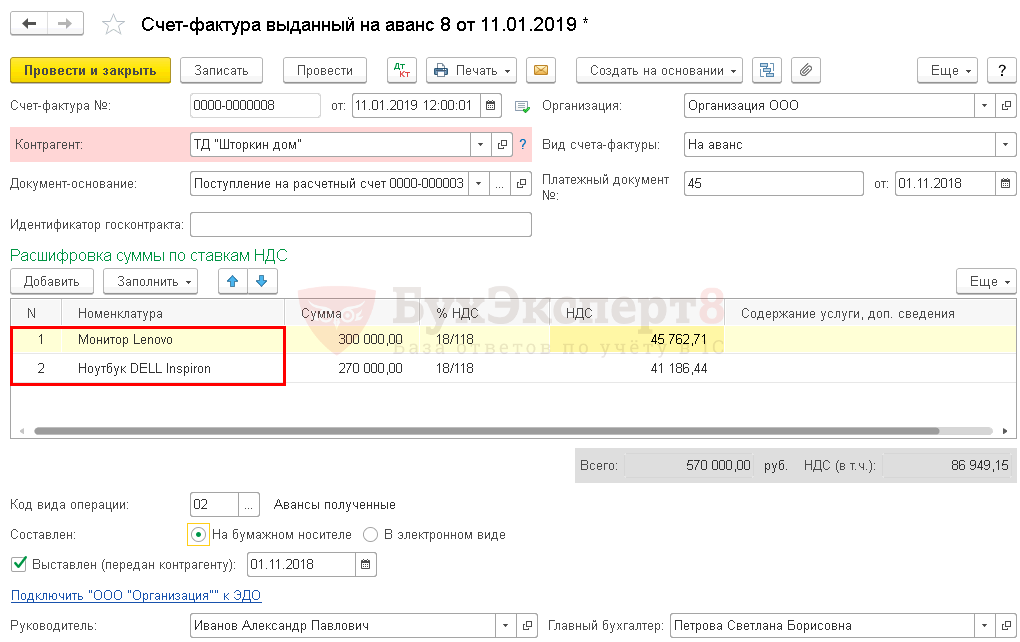

Как учитывать авансовые платежи клиентов – AccountingTools

Клиент может заранее оплатить поставленные товары или услуги. Возможные причины аванса клиента могут включать:

Плохой кредит . Продавец не желает предоставлять клиенту кредит и поэтому требует предоплаты.

Продукт на заказ . Товар может быть настроен таким образом, что продавец не сможет продать его кому-либо еще, если покупатель не заплатит, поэтому продавец требует предоплаты.

Кассовая основа . Заказчик может вести учет по кассовому методу и поэтому хочет как можно скорее выплатить денежные средства, чтобы признать расходы и уменьшить свою отчетную прибыль в текущем налоговом году.

Зарезервированная емкость . Покупатель может вносить предоплату, чтобы зарезервировать производственные мощности продавца или, по крайней мере, предотвратить их использование конкурентом.

По этим или другим причинам продавец может получить авансовый платеж до того, как он сделает что-либо для получения платежа.Когда это происходит, правильный учет должен признать аванс как обязательство до тех пор, пока продавец не выполнит свои обязательства в соответствии с условиями основного договора купли-продажи. Речь идет о двух журнальных записях. Это:

Первоначальная запись . Дебетовать денежный счет и кредитовать авансовый (пассивный) счет клиента.

Признание выручки .

Дебетовать счет авансов (обязательств) клиента и кредитовать счет доходов.

Дебетовать счет авансов (обязательств) клиента и кредитовать счет доходов.

Обычно лучше не учитывать аванс клиента с помощью автоматически изменяющейся записи, так как это полностью изменит сумму наличных денег в следующем месяце – и выплаченные денежные средства все еще находятся на денежном счете. Вместо этого вручную отслеживайте сумму на счете авансов клиентов каждый месяц и вручную переводите суммы в доход по мере доставки товаров или оказания услуг. Это может потребовать использования отдельного шага в процедуре закрытия месяца, чтобы гарантировать, что статус каждого аванса клиента исследуется на регулярной основе.

Аванс покупателя обычно указывается как текущее обязательство в балансе продавца. Однако, если продавец не ожидает признания выручки от базовой сделки продажи в течение одного года, обязательство следует классифицировать как долгосрочное обязательство.

Пример учета аванса клиента

Например, компания Green Widget Company получает 10 000 долларов от клиента за настраиваемый фиолетовый виджет. Green Widget записывает квитанцию с дебетованием 10 000 долларов на денежный счет и кредитом 10 000 долларов на авансовый счет клиента.В следующем месяце Грин доставляет настраиваемый виджет и создает новую запись в журнале, которая дебетует счет авансов клиента на сумму 10 000 долларов и кредитует счет доходов на сумму 10 000 долларов.

Green Widget записывает квитанцию с дебетованием 10 000 долларов на денежный счет и кредитом 10 000 долларов на авансовый счет клиента.В следующем месяце Грин доставляет настраиваемый виджет и создает новую запись в журнале, которая дебетует счет авансов клиента на сумму 10 000 долларов и кредитует счет доходов на сумму 10 000 долларов.

Сопутствующие курсы

Справочник по бухгалтерскому учету

Как проводить аудит доходов

Признание доходов

Как мне выплачивать авансы сотрудникам?

Фон

Бывают случаи, когда ваш сотрудник просит аванс на свою зарплату для покрытия непредвиденных расходов. Эти авансы следует рассматривать как ссуды с соглашением между компанией и сотрудником о погашении аванса либо в их следующей зарплате, либо с распределением на определенный период времени.Для дальнейшего чтения см. Статью в нашем блоге о создании соглашения о предоплате сотрудникам и полное определение аванса по заработной плате в нашем глоссарии.

Как выплачивать авансы сотрудникам в Patriot Software

Если вы еще не выплатили аванс сотруднику, вам нужно будет выполнить несколько разовых действий по настройке на уровне компании:

- Добавьте необлагаемый налогом вид денег «Аванс» на уровне компании (разовая задача).

- Используйте это в платежной ведомости для выплаты аванса сотруднику

- Добавьте вычет «Авансовый платеж» на уровне компании (разовая задача).

- Добавить вычет «Авансовый платеж» к записи сотрудника

Вот подробности…

1. Добавьте необлагаемый налогом тип денег на уровне компании для выплаты аванса сотруднику.

- Настройки> Настройки заработной платы> Часы и типы денег

- Нажмите «Добавить» в разделе «Типы денег».

- В поле «Имя» введите «Аванс» или что-то подобное, чтобы прояснить, что это предоплата.

- Снимите отметку в поле «Включить как налогооблагаемый доход».

Этот авансовый платеж не будет облагаться налогом, но выплаты по вычету будут облагаться налогом.

Этот авансовый платеж не будет облагаться налогом, но выплаты по вычету будут облагаться налогом. - Вы можете отметить этот аванс как часто используемый, если хотите всегда видеть это в своей ведомости заработной платы.

- Раскрывающийся список W-2 Box может оставаться пустым.

- Ящик для выплаты W-2 Third Party Sick можно не отмечать.

2. Выплатить работнику аванс в фонд заработной платы.

После того, как вы добавили тип денег «Аванс», вы будете использовать его для выплаты аванса при выполнении расчета заработной платы.Примечание. Если вы выплачиваете аванс сотруднику самостоятельно без других заработков, не забудьте пропустить любые запланированные добровольные отчисления. Это обеспечит выплату сотруднику полной суммы аванса по заработной плате.

- На шаге 1 расчета заработной платы, если «Аванс» не является часто используемым видом денег, нажмите «Показать все типы оплаты», чтобы отобразить «Аванс».

- Введите сумму аванса.

- При необходимости выполните оставшуюся часть платежной ведомости.

3.Добавьте вычет «Авансовый платеж» на уровне компании.

Чтобы ваш сотрудник выплатил компании аванс, вам необходимо настроить вычет после налогообложения сначала на уровне компании, а затем на уровне сотрудников.

- Настройки> Настройки заработной платы> Вычеты и взносы

- В качестве типа выберите «После уплаты налогов». Это означает, что работник будет платить подоходный налог с денег, использованных для выплаты аванса.

- В поле «Описание» введите «Авансовый платеж» или что-то подобное.

- В качестве метода выберите «Фиксированный доллар».

- Вы можете оставить поле пустым на уровне компании и указать сумму погашения сотрудника на уровне сотрудника.

- Оставьте поле W-2 пустым.

- Оставьте поле «Пределы» пустым на уровне компании. Вы можете заполнить любые лимиты на уровне сотрудников.

4. Добавьте этот вычет «Авансовый платеж» в личный кабинет сотрудника.

Добавьте этот вычет «Авансовый платеж» в личный кабинет сотрудника.

- Заработная плата> Сотрудники> Список сотрудников> Выберите имя сотрудника

- Щелкните ссылку «Отчисления и взносы» в записи сотрудника.

- Нажмите «Добавить новый вычет».

- Выберите удержание «Авансовый платеж» из раскрывающегося списка.

- Введите сумму выплаты. Если сотрудник погашает всю сумму за один раз, введите всю сумму. Если они распределяют выплаты, введите сумму на зарплату.

- Если сотрудник распределяет выплаты, введите пожизненный лимит для всей суммы аванса. Срок действия лимита автоматически прекратит удержание при достижении лимита.

Прием авансовых платежей: что такое предоплата?

Один из самых больших рисков для бизнеса – предоставление товаров и услуг без оплаты. Хотя в бизнесе так часто и делают, это не значит, что другого выхода нет. Вместо этого вы можете потребовать предоплату за свои товары и услуги или только за определенные проекты.

Авансовые платежи – это способ снизить ваш риск и гарантировать, что у вас есть необходимый вам оборотный капитал.Однако, если вы собираетесь принимать авансовые платежи, вам необходимо правильно учитывать эти депозиты или полные платежи.

Если вы хотите попробовать этот метод оплаты, но не знаете, с чего начать, мы вам поможем. В этом руководстве мы расскажем, что такое предоплата, преимущества этого метода выставления счетов и способы обработки предоплаты.

Что такое предоплата?

Авансовый платеж – это вид платежа, который производится до оказания услуги.При авансовом выставлении счетов счета отправляются клиентам до завершения проекта. Авансовые платежи могут представлять собой депозит, частичную оплату или полную единовременную выплату. Например, промежуточные платежи – частичная оплата за уже выполненную работу – могут быть одним из видов авансовых платежей.

Причин взимания аванса может быть несколько:

- Покрытие затрат на материалы, необходимые для проекта, с большими наличными расходами.

- Действовать как страховка для особо крупных заказов

- Чтобы снизить риск неплатежа компании

- Чтобы клиенты могли резервировать товары по предзаказу

- Клиент просит внести предоплату – это может быть в том случае, если он использует кассовый учет или хочет, чтобы транзакция была включена в этот налоговый год.

Столкнувшись с финансовой неопределенностью, которую пандемия коронавируса создала для многих предприятий в прошлом году, большее количество предприятий могут рассмотреть возможность предварительного выставления счетов.Это простой способ быстрее получить деньги и удовлетворить текущие финансовые потребности до тех пор, пока ограничения COVID-19 не будут сняты. Примеры включают продажу подарочных карт, которые можно использовать после открытия вашего бизнеса, или продажу билетов, которые позже будут использованы для будущих мероприятий.

Как работают авансовые платежи?

Для получения предоплаты ваша компания должна будет оценить бюджет на приобретаемые товары или услуги. Важно указывать как можно более точную информацию, поскольку это снизит риск завышения цены и необходимости возврата или возмещения расходов.Это особенно важно при определении объема проекта.

Важно указывать как можно более точную информацию, поскольку это снизит риск завышения цены и необходимости возврата или возмещения расходов.Это особенно важно при определении объема проекта.

После того, как вы отправите счет и получите платеж от клиента, вам нужно будет записать транзакцию.

Подробнее о том, как учитывать и обрабатывать платежи, мы расскажем позже.

Плюсы и минусы авансовых платежей

Хотя может показаться, что получение денег вперед может только принести пользу вашему бизнесу, у авансовых платежей есть как плюсы, так и минусы.

Плюсы:

- Проект будет профинансирован авансом, что снизит ваш риск потери денег.

- Выручка и расходы по проекту учитываются в одном периоде.

- Потребность в коллекциях редка.

- Легче поддерживать стабильный денежный поток

- Упрощен процесс настройки автоматических счетов-фактур

Минусы:

- Клиентам может быть неудобно платить заранее, особенно если они никогда раньше не работали с вами.

- Изменения в объеме проекта необходимо будет применить к следующему счету.

- Возврат средств сложнее

Итак, какова альтернатива, если противники посеяли сомнения в том, что предварительное выставление счетов подходит для вашего бизнеса? Выставление счетов за просрочку платежа, также известное как отсроченный платеж, может лучше подходить для ваших бизнес-операций.

Авансовый счет против выставления счетов за просрочку

Существует два основных варианта выставления счетов клиентам: предварительное выставление счетов и выставление счетов за просрочку. Предварительное выставление счетов – это когда вы выставляете счет клиенту до того, как услуга или работа будет завершена. Выставление счетов за просрочку – это когда вы выставляете счет клиенту после завершения работы.

В зависимости от вашего бизнеса и предпочтений один способ выставления счетов может лучше подходить для вас, чем другой. Каждый метод биллинга имеет свои преимущества и недостатки. Давайте подробнее рассмотрим разницу между авансовым выставлением счетов и выставлением счетов за просрочку:

Давайте подробнее рассмотрим разницу между авансовым выставлением счетов и выставлением счетов за просрочку:

- Если выставить счет заранее, у вас будет стартовый капитал, который можно использовать для проекта. Однако некоторым клиентам неудобно платить авансом, когда они еще не видели готовый продукт.

- Имея просроченный счет, вы можете подтвердить качество своей работы до того, как потребовать оплату. Таким образом, выставление счетов за просрочку платежа – более простой способ завоевать доверие ваших клиентов. Тем не менее, вы также должны доверять клиентам, которые платят им по счетам.

- С авансовым счетом вам не нужно беспокоиться о последующей оплате. Однако, если потребуются дополнительные работы или материалы, вам придется выставить счет заказчику по отдельному счету, а это означает, что вам заплатят позже.

- Если выставление счетов остается просроченным, вы рискуете постоянно отслеживать платежи клиентов. В некоторых случаях эти неоплаченные счета могут провалиться.

Однако вы можете включить общую сумму для всего, что связано с проектом, в один счет-фактуру, даже если происходят изменения.

Однако вы можете включить общую сумму для всего, что связано с проектом, в один счет-фактуру, даже если происходят изменения. - При предварительном выставлении счетов вы рискуете вернуть деньги. Это может произойти, когда клиент отменяет задание до того, как оно будет завершено, или когда оно будет выполнено за меньшую сумму, чем исходное предложение.

- При просрочке платежа возврат средств происходит гораздо реже, потому что вы не получаете платеж до его завершения.

Выбирая лучший способ выставления счетов, учитывайте эти различия и тип услуг, которые вы предоставляете. Как правило, предварительное выставление счетов лучше подходит для постоянных клиентов с повторяющимися проектами, а выставление счетов за просрочку лучше подходит для разовых проектов, которые могут измениться.Вы даже можете начать с выставления счетов за просрочку первого платежа, а затем перейти на авансовый платеж для будущих проектов. Это может быть ценным элементом построения отношений с клиентом.

Как учитывать авансовые платежи

В зависимости от того, производите вы или получаете авансовый платеж, процесс бухгалтерского учета различается. Мы рассмотрим оба случая ниже.

При получении аванса от клиента

Когда вы получаете предоплату от клиента, вы регистрируете ее как обязательство.Для этого вам нужно будет дебетовать денежный счет и кредитовать пассивный счет. Затем, когда работа будет завершена или товары будут доставлены, вы завершите признание выручки. Это делается путем дебетования счета пассивов и кредитования счета доходов.

Незаработанный доход отражается в балансе. После того, как товары или услуги оказаны, эта сумма может быть перенесена в отчет о прибылях и убытках как полученный доход.

При использовании QuickBooks Online для предоплаты от клиента необходимо выполнить следующие действия:

- Шаг 1: Кредит на пассивный счет

- Добавить новую запись в План счетов

- Выберите «Создать», «Тип учетной записи», затем в раскрывающемся меню «Текущие обязательства».

- В раскрывающемся меню выберите Trust Accounts – Liabilities.

- Назовите аккаунт

- Сохранить

- Шаг 2: Дебетовать денежный счет

- Добавить новую запись в продукты и услуги

- Выберите New, затем Service на панели информации о продукте / услуге.

- Назовите предоставляемый продукт или услугу

- Выберите Trust Liability Account из раскрывающегося меню Income account.

- Сохранить

- Шаг 3. Создайте счет на авансовый платеж. – вместо этого вы также можете создать кассовое авизо.

- Выберите счет-фактуру

- В раскрывающемся списке выберите имя клиента.

- Выберите продукт / услугу, которую вы только что настроили, в столбце Продукт / услуга.

- Введите полученную сумму платежа в столбец Ставка или Сумма.

- Сохранить

- Шаг 4: Перенести авансовые платежи в доход

- Создайте новый перенос, выбрав «Новый», затем «Перенести».

- В раскрывающемся меню «Перевести средства из» выберите учетную запись доверительного управления, созданную на шаге 2.

- Выберите действующий банковский счет в раскрывающемся меню «Перевести средства на».

- Введите сумму аванса, которая теперь является выручкой.

- Сохранить

- Создайте новый перенос, выбрав «Новый», затем «Перенести».

Доход не признается до тех пор, пока вы не поставите товары или не предоставите услуги.

При внесении аванса поставщику

Авансовые платежи поставщикам отражаются в балансе как предоплата до тех пор, пока ваш бизнес использует метод начисления.

При использовании QuickBooks Online для учета авансового платежа, внесенного поставщиком, вы воспользуетесь функцией «Расходы» и выполните следующие действия:

- Добавьте поставщика в QuickBooks, если вы еще этого не сделали. Чтобы добавить поставщика, перейдите в раздел «Расходы», затем выберите «Поставщики» и введите информацию о компании.

- После добавления поставщика в QuickBooks добавьте новый расход. Выберите получателя платежа и платежный счет.

- В столбце Категория выберите Счет: Счета к оплате (A / P).

- Введите описание платежа и сумму.

- Сохраните платеж перед закрытием.

Как принимать авансовые платежи: передовой опыт выставления счетов

Если вы собираетесь принимать предоплату, следуйте нескольким рекомендациям:

- Подумайте, является ли предоплата лучшим вариантом для определенных клиентов / проектов.

- Используйте программное обеспечение для онлайн-выставления счетов для управления счетами – с QuickBooks Online вы можете создавать, отправлять и отслеживать счета.

- Разрешить онлайн-оплату счетов. С QuickBooks Payments после оплаты онлайн-счета с возможностью оплаты он может быть автоматически добавлен в ваши книги.

- Обратите внимание при ведении бухгалтерского учета, чтобы убедиться, что вы правильно относите выручку от авансовых платежей.

- Сдвиньте авансовые платежи в выручку вместо использования сторнирующей записи для учета этих операций.

Не перегружать авансовые платежи; Использование бухгалтерского программного обеспечения QuickBooks может упростить процесс приема авансовых платежей и обеспечения их правильности.

Это содержимое предназначено только для информационных целей и не должно рассматриваться как юридическая, бухгалтерская или налоговая консультация или замена для получения такой консультации, характерной для вашего бизнеса. Может применяться дополнительная информация и исключения. Применимые законы могут различаться в зависимости от штата или местности. Не дается никаких гарантий, что информация является исчерпывающей по своему охвату или подходит для работы с конкретной ситуацией клиента.Intuit Inc. не несет ответственности за обновление или изменение любой информации, представленной здесь. Соответственно, на предоставленную информацию не следует полагаться как на замену независимому исследованию. Intuit Inc. не гарантирует, что материалы, содержащиеся в данном документе, останутся точными или что они будут полностью свободны от ошибок при публикации. Читатели должны проверить утверждения, прежде чем полагаться на них.

Мы предоставляем сторонние ссылки только для удобства и в информационных целях.Intuit не одобряет и не одобряет эти продукты и услуги, а также мнения этих корпораций, организаций или отдельных лиц. Intuit не несет ответственности за точность, законность или содержание этих сайтов.

Авансовый платеж – Обзор, использование в бизнесе, риски

Что такое авансовый платеж?

Авансовый платеж – это оплата товара или услуги. Продукция и услуги. Продукт – это материальный предмет, который выставлен на рынок для приобретения, внимания или потребления, в то время как услуга – нематериальный предмет, возникший до того, как он был доставлен.От покупателя может потребоваться внести предоплату за указанный товар или услугу или оплатить стоимость производства.

Остаток платежа может потребоваться частями в качестве продолжающейся части структуры авансовых платежей или доставлен в конце после доставки товара или услуги. Капитал, предоставляемый как часть авансового платежа, может быть важной частью структуры финансирования бизнеса, особенно при приобретении дорогостоящего оборудования или логистики. Логистика Логистика или логистическое планирование относится к процессу, который компания использует для координации своей цепочки поставок. операции.Он включает в себя большое разнообразие.

Расширенные платежи в крупных компаниях

Компании, которые производят большие и дорогостоящие единицы техники, такие как истребители или коммерческие авиалайнеры, часто требуют предоплаты как часть структуры оплаты за доставку. Есть много причин, по которым это в их интересах. Первое, в первую очередь, заключается в том, что он показывает приверженность покупателя тому, что он инвестирует в доставку продукта. Это значительный жест, особенно если оплата не подлежит возврату и является существенной.

Вторая причина заключается в том, что он предоставляет капитал для финансирования дорогостоящих проектов. В приведенном выше примере самолета он может предоставить необходимый капитал, необходимый для постройки чего-то, что может в конечном итоге обойтись в сотни миллионов долларов. Это поможет производителям самолетов избежать обращения в банк или финансовое учреждение за деньгами.

Критика существует в отношении некоторых крупных предприятий, использующих такой способ оплаты. Когда компании запрашивают авансовые платежи у обычных потребителей, это может быть похоже на массовую просьбу компании о беспроцентной ссуде.Тем не менее, это также эффективный способ продвижения дефицита продукта. Нехватка. Нехватка, также известная как дефицит, – это экономический термин, используемый для обозначения разрыва между доступностью ограниченных ресурсов и теоретическими, и это эффективный маркетинговый инструмент.

Дополнительные платежи в стартапе

Одним из важнейших компонентов создания стартапа является привлечение капитала и финансирование. Часто предпринимателям не хватает существующего капитала, необходимого для самостоятельного финансирования и развития своего бизнеса.Онлайн-платформы, такие как Kickstarter, являются одним из способов для начинающих предпринимателей получить доступ к финансированию для создания своего продукта и вывода его на рынок.

При таком способе привлечения капитала заинтересованные участники вносят авансовые платежи за продукты, которые, по их мнению, производит компания. Они делают это, чтобы получить бонусы спонсора или быть одними из первых, кто получит продукт. Такие виды предоплаты являются уникальным способом вывода на рынок продуктов, которые в противном случае могли бы никогда не появиться на рынке.

Риски с авансовыми платежами: возврат денег

Один из потенциальных недостатков, существующих при использовании метода авансовых платежей в качестве потребителя, заключается в том, что вы можете столкнуться с трудностями при возврате своего капитала в случае банкротства компании, в которую вы инвестируете. Без прочного контракта, который может защитить ваш платеж, вы можете оказаться в затяжной судебной тяжбе, чтобы вернуть свой платеж.

Вышеупомянутое указывает на важную причину полного понимания характера авансового платежа, в который вы вносите свой вклад.При этом вы поймете альтернативные издержки. Альтернативные издержки. Альтернативные издержки – одна из ключевых концепций в изучении экономики и преобладающая во всех процессах принятия решений. Как это сделать.

Платформы, такие как Kickstarter, часто используют пороговый барьер, который должны получить лица по сбору капитала, чтобы им было разрешено собирать собранные деньги. Это может обеспечить душевное спокойствие и эффективный способ для вкладчиков вернуть свои деньги, если другие потребители не разделяют их оптимизма в отношении продукта или услуги, и он становится финансово нежизнеспособным.

Резюме

Авансовые платежи – это, как правило, платежи за товар или услугу до их доставки, выплачиваемые единовременно или частями. Они завершаются как способ привлечения капитала и помогают обеспечить компании необходимыми средствами для создания дорогостоящих продуктов.

Предварительные платежи – это способ для потребителей продемонстрировать свою приверженность покупке продукта, на изготовление которого уходит много месяцев или лет, например самолета. Надежные контракты помогают снизить некоторые риски при предоставлении авансовых платежей в качестве потребителя.

Кроме того, авансовые платежи могут быть эффективным маркетинговым инструментом, способствуя дефициту и создавая маркетинговую ажиотаж вокруг будущего продукта.

Платформы, такие как Kickstarter, предоставляют предпринимателям инновационный способ сбора денег с помощью метода авансовых платежей для разработки своих продуктов.

Ссылки по теме

CFI является официальным поставщиком сертификата CBCA® для коммерческого банковского и кредитного анализа (CBCA) ™. Аккредитация для коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы, бухгалтерский учет и кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое.программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы продолжить изучение и развитие своих знаний в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы, указанные ниже:

- Предоплата Предоплата Предоплата – это любой платеж, который производится до официального срока платежа. Предоплата может производиться за товары и услуги или в счет погашения долга. Их можно разделить на две группы: полные предоплаты и частичные предоплаты.

- Ссуда в рассрочку Ссуда в рассрочку Ссуда в рассрочку относится как к коммерческим, так и к личным ссудам, которые предоставляются заемщикам и требуют регулярных платежей. Каждое из обычных прав на обслуживание ипотеки

- (MSR) Права на обслуживание ипотеки (MSR) Права на обслуживание ипотеки (MSR) представляют собой особую договоренность, в которой третья сторона обещает собирать платежи по ипотеке от имени кредитора в обмен на оценку стартапа

- Метрики оценки стартапа (для интернет-компаний) Метрики оценки стартапа для интернет-компаний.В этом руководстве описаны 17 наиболее важных показателей оценки электронной коммерции для начала оценки в Интернете

как справляться с авансами на расходы сотрудников

Предоставление аванса на расходы является реальной проблемой для компаний. Вы должны иметь возможность дать сотрудникам возможность платить, но предлагать деньги вперед может показаться рискованным.

Для небольших расходов предприятия, как правило, полагаются на кредитные карты компании или просят сотрудников платить из собственного кармана. Но оба эти варианта ограничены: нельзя ожидать, что члены команды будут платить тысячи из своих собственных денег на нужды компании.Между тем, карточки компании часто предназначены только для менеджеров, и их трудно отслеживать.

Иногда необходимы авансы. Они позволяют сотрудникам покрывать свои расходы на местах, не затрагивая их личные финансы.

Но этот способ оплаты еще не получил широкого распространения.

Каковы лучшие практики? Какие у вас варианты ? Какой подход вам подходит?

Позвольте нам пролить свет на эту тему.

Что такое предоплата?

Также известные как авансы на расходы, предоплаченные расходы – это когда компания заранее предоставляет сотруднику деньги для оплаты известной стоимости. Вместо того, чтобы просить этого сотрудника заплатить из своего кармана, , вы даете ему деньги до того, как они им понадобятся .

| Предоплаченные расходы = предоплаченные расходы |

Это альтернатива двум другим распространенным методам: общие кредитные карты компании и требования о расходах сотрудников.Эти две практики не всегда подходят для каждого бизнеса – например, у вас может не хватить кредитных карт для раздачи.

Вы также можете не просить сотрудников платить из своего кармана, даже если они будут возмещены позже. По правде говоря, несправедливо ожидать, что члены команды будут тратить свои собственные деньги на расходы компании, особенно когда суммы становятся достаточно большими.

[ Подробнее о том, почему сотрудники ненавидят отчеты о расходах .]

Авансы на расходы лучше всего использовать время от времени.Если вы обнаружите, что полагаетесь на них, чтобы помочь сотрудникам покрывать расходы, пора подумать о более эффективном управлении расходами.

Заработная плата против авансовых платежей

Мы должны также быстро признать другую относительно распространенную форму аванса: авансы наличными или заработной платой. Это совсем не то же самое, что авансирование расходов.

Аванс на заработную плату – это когда компания предлагает сотруднику часть его заработной платы авансом – по сути, краткосрочную ссуду. Это может помочь сотруднику пережить тяжелые финансовые затруднения или внести значительную авансовую оплату (например, залог за квартиру).

Авансы на расходы принципиально разные. В то время как авансы по заработной плате дают сотрудникам их собственный заработок раньше графика, аванс на расходы дает им доступ к фондам компании для оплаты расходов компании.

Следует ли использовать авансы сотрудников?

Как работодатель, вы по закону обязаны возмещать расходы сотрудников, понесенные вашими сотрудниками на местах. Сюда входят расходы на проезд, проживание, питание и другие связанные с бизнесом расходы.

Часто сотрудники оплачивают эти расходы собственными деньгами. Но , когда речь идет о больших и повторяющихся суммах, авансы могут быть решением, которое вам нужно .

Например, длительные зарубежные командировки могут привести к увеличению расходов, которые ваши сотрудники не всегда могут покрыть из собственного кармана. Для некоторых членов команды полная неделя (или больше) еды и путешествий может оказаться слишком большой нагрузкой.

Вам также может потребоваться выплата аванса, если расходы несоразмерны заработной плате сотрудника.Рассмотрим этот сценарий:

| Продавец с ежемесячной зарплатой в 1200 фунтов стерлингов нетто, который несет расходы на сумму 300 фунтов стерлингов каждый месяц, тратит четверть своего заработка s на затраты на работу . |

Такой уровень оплаты явно несправедлив по отношению к работнику, и, вероятно, лучше всего будет выплачивать аванс.

Периодические авансы против единовременных расходов

Периодический аванс означает, что конкретный бюджет устанавливается заранее и распределяется между сотрудниками каждый месяц для покрытия их расходов.Как в интересах денежного потока, так и для бюджета сотрудника. Вам нужно будет прийти к точной оценке суммы, необходимой каждый месяц с сотрудником.

Об этом авансе часто принимают решение, когда сотрудник впервые выходит на борт, особенно для ролей, связанных с частыми и / или длительными командировками. Сотрудник заполняет ежемесячный отчет о расходах, чтобы потребовать полного возмещения. Кроме того, работник обязан возместить сумму в случае ухода из компании.

Другое доступное решение – разовое продвижение.В этом случае аванс переводится непосредственно на личный банковский счет сотрудника в зависимости от предполагаемой суммы, которая им понадобится.

Сотрудник представляет отчеты о расходах и подтверждения оплаты, чтобы потребовать возмещения. Если расходы превышают расчетную цифру, разница возмещается.

Как вы можете ограничить потребность в авансах?

Поскольку расходы на сотрудников могут возрасти, очень важно отслеживать расходы, чтобы контролировать денежный поток.Даже если вам не всегда удастся избежать достижений, есть несколько простых способов свести количество таких экземпляров к минимуму

.Решение № 1: Одолжите кредитную карту компании

Мы не самые большие поклонники классических корпоративных кредитных карт. С практической точки зрения ими нелегко управлять. Кто получит? Вы хоть знаете, где сейчас карточка компании?

Они также представляют собой довольно значительный риск мошенничества. А с высоким кредитным лимитом выдавать их в долг сотрудникам может быть рискованно.

Кроме того, вам нужно проявлять настойчивость в сборе всех доказательств покупки.

Несмотря на все это, карточка компании остается «классическим» способом оплаты компанией расходов. Большинство компаний используют их, и по большей части они служат своей цели.

Решение № 2: Создание учетных записей у определенных поставщиков

Если вы постоянно покупаете товары у одних и тех же поставщиков (включая отели и компании, занимающиеся авиаперевозками), может быть проще создать учетную запись компании. Как объясняет Лия Дэвис для Abdo, Eick & Meyers:

| «Это может помочь сократить выплаты сотрудникам и упростить повторные расходы.Хотя сотрудникам по-прежнему необходимо сдавать квитанции и документацию (т.е. подтверждать свои расходы), это избавляет от необходимости выписывать чеки сотрудников и / или получать избыточные авансовые платежи ». |

Решение № 3: Предоставление отсроченных кредитных карт

Эти карты дебетуют счет сотрудника в период от 30 до 90 дней после совершения платежа. Основное преимущество для сотрудника заключается в том, что ему могут быть возмещены расходы (при условии, что он вовремя предоставит отчет о расходах) до того, как сумма будет снята с его счета.

Однако этот вариант представляет собой значительную стоимость для стартапа или малого и среднего бизнеса , так как минимальный годовой сбор по карте составляет 100 евро. Кроме того, обработка заявлений о расходах требует больших затрат времени для сотрудников и бухгалтерии.

Обработка среднего отчета о расходах занимает 50 минут. Что не кажется ошеломляющим, пока ваша финансовая команда из одного человека не наберет 30 сотрудников, над которыми нужно работать.

Решение № 4: Используйте карты предоплаты

Карта предоплаты работает так же, как и топливная карта.Карта «загружается» определенной суммой и используется как обычная дебетовая карта. Преимущество для сотрудников состоит в том, что им больше не нужно покрывать расходы собственными деньгами или заполнять претензии .

Все, что им нужно сделать, это заплатить своей картой предоплаты, сфотографировать квитанцию на свой мобильный телефон, и все готово и вычищено пылью.

Так как это предоставляет работодателям отчеты о расходах в режиме реального времени, преимущество для них состоит в том, что они могут принять необходимые меры всего за несколько щелчков мышью, если возникнет какая-либо подозрительная деятельность.Работодатель устанавливает лимит на карту и может отслеживать платежи в режиме реального времени, что означает отсутствие неприятных сюрпризов.

Подробный журнал расходов со всеми соответствующими квитанциями также означает значительную экономию времени при ведении счетов.

«С картами предоплаты сотрудникам больше не нужно платить из собственного кармана».

Выход за рамки авансов сотрудников

Несмотря на широкое распространение, авансы на расходы непрактичны и требуют от работодателей контроля бухгалтерской деятельности и создания эффективной системы обработки претензий на расходы.

Если вам нужно сэкономить время и лучше контролировать расходы сотрудников, тогда , выбирая предоплаченные кредитные карты, предлагает отслеживаемый метод оплаты , для которого вы можете установить лимит, одновременно упрощая процесс учета.

Что такое предварительное выставление счетов и как его учитывать

Управление денежными потоками имеет решающее значение для вашего бизнеса, а понимание ваших вариантов выставления счетов вашим клиентам и признание того, что доход является ключевым. Один из способов выставления счетов клиентам для многих предприятий – это предварительное выставление счетов .Предварительное выставление счетов – это когда вы выставляете клиенту счет до за предоставление услуги или работы.

Есть много причин, по которым вы можете выбрать предварительное выставление счетов вместо выставления счетов за просрочку.

- Легко автоматизировать процесс выставления счетов

- Денежные средства имеются в наличии до начала работы, обеспечивая при необходимости стартовый капитал

- Меньше нагрузки на сборы за счет предоплаты

- Немедленный кредит для новых клиентов

- Регулярно обновляемое расписание и актуальные платежи для повторяющихся услуг

Есть некоторые недоброжелатели, о которых следует помнить, особенно если это новый подход для вашего бизнеса и клиентов:

- Вам может потребоваться возврат или кредит, если работа завершена в рамках бюджета или отменена до завершения

- Дополнительные расходы должны быть внесены в следующий счет – продление счета за дополнительную работу

- Иногда клиентов отпугивает авансовый счет, который сначала хочет увидеть стоимость

Авансовый счет-фактура, по сути, позволяет вам принимать платеж от вашего клиента и в ходе оказания услуги признавать выручку путем связывания регулярных счетов-фактур.Это позволяет вам признавать доходы и расходы по проекту в одном периоде главной книги.

Счет-фактура авансового счета обычно состоит из двух отдельных частей: 1) части AR и 2) части начисления.

Раздел счета-фактуры AR действует как обычный счет-фактура, то есть он будет отображаться в вашем отчете по устареванию AR. Но вместо того, чтобы кредитовать счет доходов, он будет проводиться на указанный вами счет отложенного начисления дохода.

Накопительная часть вашего счета действует как кредитовое авизо.Вы применяете свои обычные счета к полученному первоначальному платежу. В этом случае ваши обычные счета-фактуры не будут проводиться с дебетом в AR, а вместо этого будут проводиться по дебету с вашего назначенного счета отложенного дохода.

Согласно методу начисления, выручка, полученная до получения заработка, отражается как пассив. Если они будут заработаны в течение одного года, они должны быть указаны как текущие обязательства.

Получение и учет авансовых платежей от клиента требует особого внимания к способу внесения записей в ваши бухгалтерские записи.Этот процесс обычно включает определение типа полученного платежа, а затем завершение разноски в главной книге, чтобы после выставления счета за товары и услуги, связанные с платежом, этот платеж мог быть применен должным образом. Некоторые общие шаги, о которых следует помнить, – это то, как вы определяете тип авансового платежа, как вы его учитываете и как сообщать о нем.

Определить вид авансаВо-первых, уточните вид авансового платежа. Это зависит от того, были ли доставлены товары или услуги.

- Полученная выручка – это оплата товаров и услуг, которые были частично или полностью доставлены клиенту, но еще не были выставлены в счет-фактуры.

- Незаработанная выручка – это оплата за товары и услуги, которые будут доставлены и выставлены в счет в будущем, и вы еще не предоставили покупателю никаких преимуществ.

Во-вторых, создайте свой счет отложенного дохода. Вы можете подумать, что депозит клиента будет прямым доходом, но, поскольку вы что-то «должны» клиенту, на самом деле это ответственность перед бизнесом.

В-третьих, свяжите авансовый платеж с правильным счетом клиента. Если это новый клиент, создайте учетную запись клиента в бухгалтерских записях. Подробная информация о заработанном или незаработанном доходе должна быть размещена в этой учетной записи.

Счет предоплатыВ своих счетах дебетуйте денежный счет и кредитуйте депозитный счет клиента на ту же сумму. По дебету увеличиваются расходы, активы, такие как наличные деньги или оборудование, и дивидендные счета.Кредиты уменьшают эти счета и увеличивают счета пассивов и капитала.

После оказания услуг высылает заказчику счет. Выставьте счет на сумму ранее внесенного депозита и вычтите ее из общей суммы задолженности. Выручка признается, когда услуги оказываются полностью и клиенту выставлен счет, а не при получении денег.

Затем запишите операцию в бухгалтерском журнале.

- Зачисление выручки

- Дебиторская задолженность дебетована

- Списание вкладов клиентов

Проведите авансовый платеж либо в балансе, либо в отчете о прибылях и убытках, в зависимости от типа платежа.

- Незаработанная выручка, сумма может быть проведена в балансе компании как обязательство по статье «Незаработанный доход / доход».

- Полученная выручка может быть проведена в вашем отчете о прибылях и убытках после отправки счета-фактуры.

После разноски накладной завершите переходы в бухгалтерских книгах. Это приведет к перемещению незаработанной прибыли из баланса, поскольку теперь ее можно засчитать как платеж по конкретному счету и считать частью дебиторской задолженности за период.

Аналогичным образом, полученный доход может быть перенесен из непогашенной статьи в отчете о прибылях и убытках, примененной к сальдо счета-фактуры.

Авансовый биллинг – это разумный способ управления платежами от клиентов, особенно за повторяющиеся услуги, но это требует определенного планирования и внимания к вашим счетам, чтобы гарантировать, что вы относите правильные суммы к своему доходу. Это позволяет лучше и точнее прогнозировать денежный поток, а это означает, что у вас есть надежная информация, на которой можно принимать бизнес-решения.

Аванс заработной платы и авансовый платеж

В этой статье объясняется, как оформить аванс по заработной плате, ссуду, предоставляемую сотруднику, которая выплачивается из будущей зарплаты или понемногу в течение нескольких зарплат.

Как добраться

- Если сотрудник работает в двух (или более) местах, все чеки и авансы выдаются через их Primary .

- Найдите сотрудника и щелкните значок Расчет чека (ручка с чеком) на панели инструментов.

Выдать аванс на заработную плату

Выполните следующие действия, чтобы выдать аванс отдельным чеком. Если вы хотите включить аванс в стандартную зарплату, следуйте обычным шагам для расчета зарплаты.

- На экране Расчет чека по зарплате сотрудника перейдите непосредственно на вкладку Advance (вверху в центре). Вы пропустите Валовую заработную плату, удержания и кредиты, так как они будут рассчитаны для их следующей регулярной зарплаты.

- Период заработной платы , указанный вверху, на самом деле не имеет значения, поскольку это не обычная зарплата.

- Введите сумму этого аванса в поле Текущий аванс .

Примечание: В большинстве случаев НЕ следует использовать кнопку «Начальный баланс».

- Перейдите на вкладку Сводка , затем:

- Просмотрите итоги (слева) для текущего аванса и контрольной суммы.

- Выберите дату проводки . Это дата выписки чека и дата, используемая для отчетов о заработной плате.

- Выберите чековую книжку . Это банковский счет, с которого были списаны средства.