Какая система налогообложения у ип как узнать: Как узнать какая система налогообложения у ИП в 2021 году

Как узнать на упрощенке фирма или нет

Когда необходимо уточнить систему налогообложения фирмы

Разберемся, кто и при каких обстоятельствах может задаться таким вопросом. Выяснить систему налогообложения можно как своей фирмы, так и чужой.

В отношении своей фирмы такой вопрос может возникнуть при следующих обстоятельствах:

- Учредитель доверил регистрацию фирмы сторонней организации и с целью контроля за ее работой хочет узнать, все ли было верно оформлено. Например, было ли подано заявление о применении упрощенной системы налогообложения в налоговую инспекцию.

- На работу устроился новый бухгалтер, и для корректного ведения бухгалтерского и налогового учета ему нужна информация о системе налогообложения, применяемой фирмой.

В отношении другой фирмы знание системы налогообложения может потребоваться по следующим причинам:

- Перед тем как открыть собственную фирму, человек изучает рынок и своих конкурентов.

- При составлении бизнес-плана нужно изучать не только конкурентов, но и своих будущих заказчиков. Если подавляющее число таких фирм предпочли ОСНО, то применение ОСНО и вашей фирмой сделает ее более привлекательной для них.

- При выборе потенциального поставщика или исполнителя для уже работающей организации важно знать, на какой системе он работает, чтобы понимать, можно ли рассчитывать на вычет НДС при таком сотрудничестве.

Как узнать систему налогообложения собственной фирмы

Как проверить – УСН или нет применяет собственная фирма? Для этого существует несколько простейших способов:

Что такое УСН простыми словами

- Необходимо поднять документы, которые подавались в налоговую инспекцию при регистрации или позднее. Если среди них есть уведомление о применении УСН, то вопрос решен.

Если такого уведомления на руках нет, оно, возможно, было утрачено. Тогда следует получить выписку из ЕГРЮЛ на сайте налоговой, через своего оператора ЭДО или лично посетив налоговую с соответствующим запросом. В выписке должны быть указаны документы, которые были поданы фирмой. Если и там нет уведомления о применении УСН (или иного режима налогообложения), то с большой долей вероятности ваша фирма находится на ОСНО как на применяемой по умолчанию.

Если такого уведомления на руках нет, оно, возможно, было утрачено. Тогда следует получить выписку из ЕГРЮЛ на сайте налоговой, через своего оператора ЭДО или лично посетив налоговую с соответствующим запросом. В выписке должны быть указаны документы, которые были поданы фирмой. Если и там нет уведомления о применении УСН (или иного режима налогообложения), то с большой долей вероятности ваша фирма находится на ОСНО как на применяемой по умолчанию. - Можно ознакомиться с отчетными документами за прошлые налоговые периоды, а также выплатами, произведенными в налоговую инспекцию. Опытный бухгалтер быстро определит исходя из этого, на какой системе налогообложения работает организация.

- Существуют определенные ограничения для применения УСН, поэтому если организация им не соответствует (опытный бухгалтер также легко это определит), значит, ее система налогообложения — ОСНО.

- Если у организации есть зарегистрированный личный кабинет налогоплательщика на сайте налоговой инспекции, то определенные данные можно получить оттуда.

Еще больше полезной информации по теме — в “КонсультантПлюс”. Если у вас еще нет доступа к системе, вы можете получить его на 2 дня бесплатно. Или закажите актуальный прайс-лист, чтобы приобрести постоянный доступ.

УСН или ОСНО у контрагента

Как проверить контрагента перед заключением договора

Как узнать – УСН или ОСНО применяет контрагент фирмы? Сделать это сложнее, так как полный доступ ко всем его документам получить нельзя. Впрочем, для проявления должной осмотрительности при выборе контрагента необходимо запрашивать у него достаточно большой пакет документов, в который входит и уведомление о применении упрощенки.

Если по какой-либо причине документы не запрашивались, здесь также поможет выписка из ЕГРЮЛ. Получить ее можно, как уже говорилось, на сайте налоговой инспекции на любую фирму, просто заполнив ИНН. В выписке найдется информации обо всех уведомлениях, связанных с применением спецрежима. Если таковых нет, значит, контрагент применяет ОСНО.

Выписку можно получить не только на сайте налоговой инспекции, но и через операторов ЭДО при подключении к данной услуге, через портал «Госуслуги». Выписка при этом будет одна и та же, только полученная разными способами.

Кроме того, ФНС уже продолжительное время поэтапно запускает сервис «Прозрачный бизнес». На сегодняшний день сервис позволяет быстро получить четкую информацию о фирме, не являющуюся налоговой тайной, такую как:

Подпишитесь на рассылку

- применяемая система налогообложения;

- перечень ОКВЭД;

- размер уставного капитала;

- адрес и др.

При использовании сервиса необходимо учитывать, что пока он работает в тестовом режиме и не всегда выдает корректную информацию.

В дальнейшем сервис планируется дополнить новыми данными и его использование позволит также выяснить среднесписочную численность, суммы уплаченных налогов, взносов и налоговой задолженности и пр.

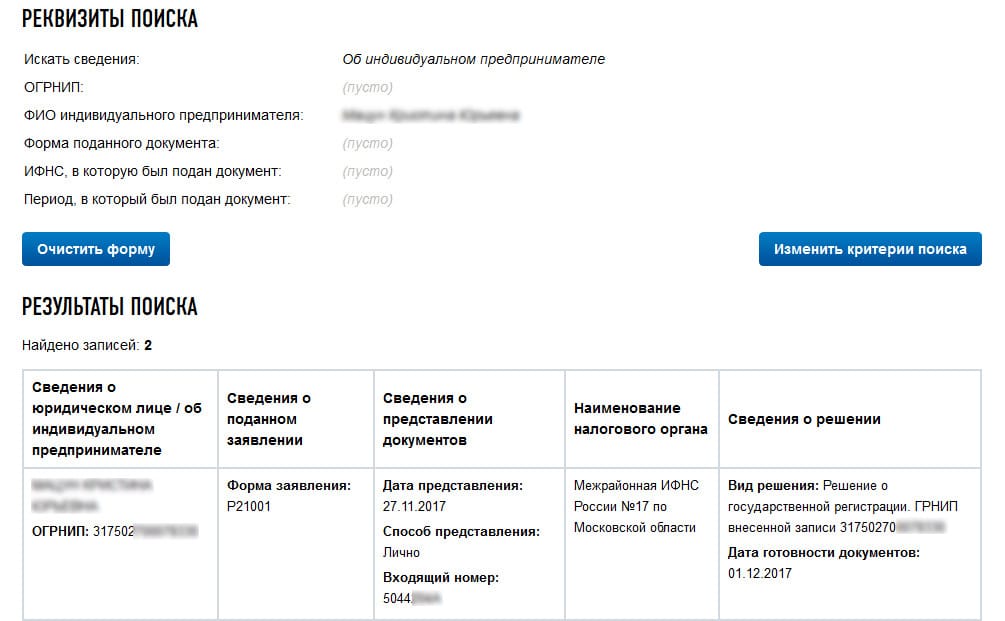

Как проверить ИП

Задача, как проверить – ИП на УСН или нет, решается примерно такими же способами, как и в случае с организацией.

Сделать это можно, изучив документацию, поданную в налоговую инспекцию при регистрации физлица в качестве ИП. Это не самый надежный способ, так как бумаги, даже самые важные, могут затеряться, поэтому отсутствие уведомления о применении упрощенки еще не гарантирует, что ИП обязан отчитываться по общей системе.

Самый верный способ — выяснить это непосредственно в налоговой инспекции:

- Зайдя в личный кабинет налогоплательщика.

- Обратившись лично с запросом в налоговую инспекцию и представив паспортные данные и ИНН.

- Направив запрос в налоговую инспекцию с просьбой подтвердить факт применения упрощенной системы налогообложения. В этом случае налоговый орган направит в ответ информационное письмо с датой перехода на упрощенку и сведениями о представлении соответствующих деклараций (письмо Минфина от 19.

12.2013 № 07-01-06/55941).

12.2013 № 07-01-06/55941).

***

Узнать, какую систему налогообложения применяет ООО или ИП, можно, проанализировав регистрационные или отчетные документы, представленные фирмой в прошлые периоды. Сведения о системе налогообложения можно получить в налоговом органе, запросив выписку из ЕГРЮЛ. Кроме того, вскоре должен заработать официальный сервис налоговой службы «Прозрачный бизнес», где можно будет получить эту информацию в один клик по ИНН.

***

Еще больше материалов по теме — в рубрике «УСН».

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Личный кабинет налогоплательщика для ИП

ЛК налогоплательщика-ИП создан для того, чтобы упростить жизнь индивидуальным предпринимателям: отслеживать свои долги, получать выписки и обращаться в налоговую онлайн – куда проще, чем каждый раз ходить в налоговую и работать с бумажным документооборотом.

Содержание

Скрыть- Как подключить личный кабинет налогоплательщика ИП на сайте налог ру?

- Вход в личный кабинет налоговой для ИП

- Вход по ИНН

- Вход с помощью ЭЦП

- Восстановление пароля

- Основные возможности личного кабинета ФНС для ИП

- Мобильное приложение «Личный кабинет ИП»

- Как установить приложение на iOs

- Как установить приложение на Андроид

Как подключить личный кабинет налогоплательщика ИП на сайте налог ру?

У вас есть 2 варианта: либо регистрироваться через Госуслуги, либо получать логин-пароль (или ЭЦП) в налоговой. Если есть подтвержденный аккаунт на Госуслугах – зайдите на https://lkip2.nalog.ru/, нажмите на «Учетная запись Госуслуг», введите логин-пароль Госуслуг, при необходимости – укажите дополнительную информацию о себе.

Если учетки в Госуслугах нет – придется идти в ближайшую налоговую и получать данные для входа.

Вход в личный кабинет налоговой для ИП

Самый практичный способ входа – через Госуслуги – мы уже описали выше.

Вход по ИНН

Если вы таки сходили в налоговую и получили логин (ИНН) и пароль – просто заходите на https://lkip2.nalog.ru/, вводите данные и входите в ЛК. Есть одна хитрость – в личный кабинет налогоплательщика ИП можно зайти с помощью логина-пароля от ЛК физлица. Когда вы введете логин-пароль от личного кабинета физлица, сайт попросит вас указать дополнительную информацию. Указываете – попадаете в ИФНС, в личный кабинет ИП.

Вход с помощью ЭЦП

Если у вас есть электронная цифровая подпись (флэшка, которую выдали в налоговой), для вас процедура входа будет сложнее. Для начала нужно будет подготовиться:

После этого нужно сделать следующее:

- Вставляете флэшку в компьютер.

- Заходите на https://lkip2.nalog.ru/certificate/requirements, находите кнопку «Начать проверку», нажимаете. Если все хорошо – переходите к следующему шагу, если есть какая-то ошибка – исправляете.

- Заходите вот сюда: https://lkipgost2.nalog.ru/lk (если не установили сертификат – вас не пустит на страницу).

- Вводите логин и пароль для входа в личный кабинет индивидуального предпринимателя.

Восстановление пароля

Простые пути восстановления пароля – вход через Госуслуги или с помощью логина-пароля от ЛК физлица. Если эти варианты вас не устраивают – только налоговая может восстановить пароль для входа в личный кабинет ИП. Берете паспорт, свидетельство о регистрации ИП и свидетельство о постановке физлица на налоговый учет, после чего идете в налоговую – вам выдадут новый пароль.

Основные возможности личного кабинета ФНС для ИП

Пройдемся по разделам:

- Мой профиль. Здесь хранятся ваши личные сведения, сведения об ИП и контактные данные. Здесь же можно заказать выписки.

- Моя система налогообложения. Тут можно узнать детальную информацию о своей системе налогообложения, о других системах и, при необходимости, сменить налогообложение.

- Моя почта.

Тут будут все сообщения, которые пошлет вам налоговая, тут же можно сформировать обращение в налоговую. Есть шаблоны обращений, что очень удобно.

Тут будут все сообщения, которые пошлет вам налоговая, тут же можно сформировать обращение в налоговую. Есть шаблоны обращений, что очень удобно. - Мои налоги. Здесь – сводная информация о задолженности, переплате и невыясненных платежах.

- Камеральные проверки. В этом разделе – все проверки, которые уже прошли или еще только запланированы. По каждой проверке доступна детальная информация и статус проверки.

- Мой налоговый календарь. Тут можно посмотреть все ключевые даты – оплату налогов, проверки и так далее.

- Сервисы. Здесь можно заказывать различные справки и выписки, менять систему налогообложения, рассчитываться с бюджетом и обращаться в инспекцию.

Мобильное приложение «Личный кабинет ИП»

У ЛК ИП есть мобильная версия. Ее функционал ограничен – в приложении можно смотреть сведения из ЕГРИП, получать из ЕГРИП выписки, смотреть информацию по системам налогообложения, узнавать информацию по расчетам с бюджетом, получать сведения о контрольно-кассовой технике, направлять обращения в налоговую. Приложение в целом имеет «информационный» характер: смотреть данные можно, что-то делать – нельзя. Несмотря на это, у приложения – высокие оценки, со своей справочной информацией оно справляется. Полноценный ЛК оно не заменит, но иметь его под рукой – очень удобно.

Приложение в целом имеет «информационный» характер: смотреть данные можно, что-то делать – нельзя. Несмотря на это, у приложения – высокие оценки, со своей справочной информацией оно справляется. Полноценный ЛК оно не заменит, но иметь его под рукой – очень удобно.

Как установить приложение на iOs

Ссылка для скачивания. Устанавливаете, открываете входите через логин-пароль или через Госуслуги.

Как установить приложение на Андроид

Ссылка для скачивания. Установка – такая же, как и на iOs: скачиваете, запускаете, входите в личный кабинет с помощью логина-пароля или через подтвержденный аккаунт в Госуслугах.

Переход с ЕНВД на УСН – Платформа Госотчёт

Отмена ЕНВД

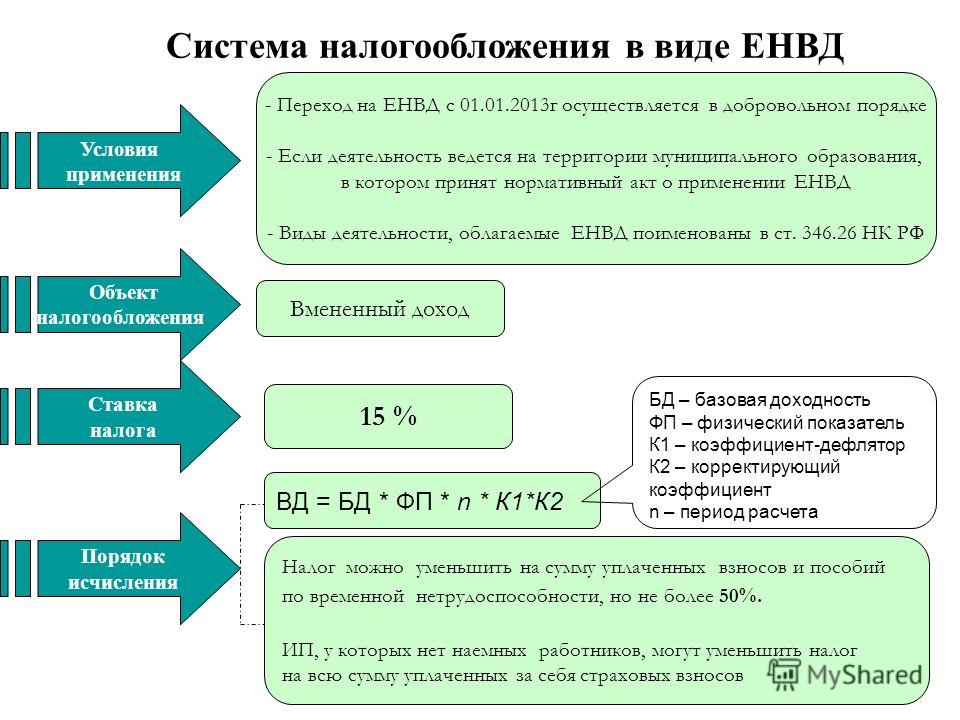

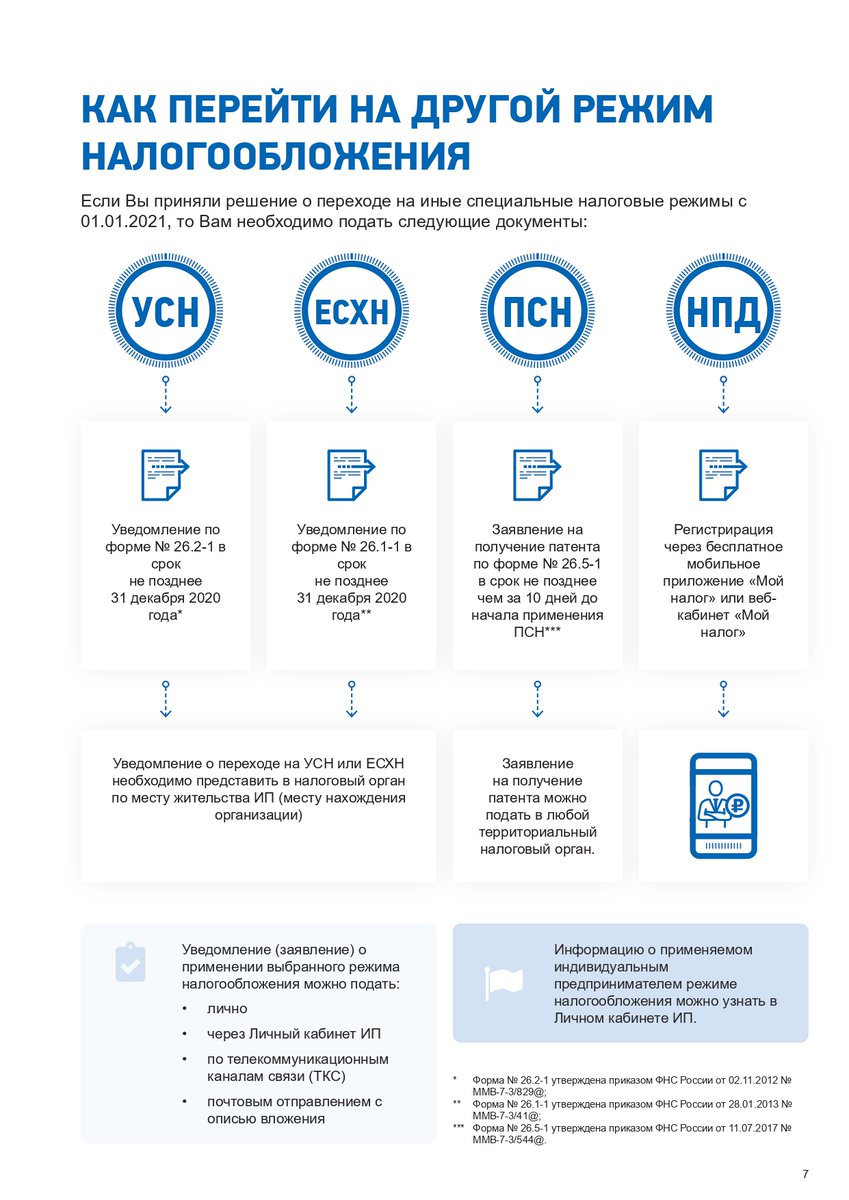

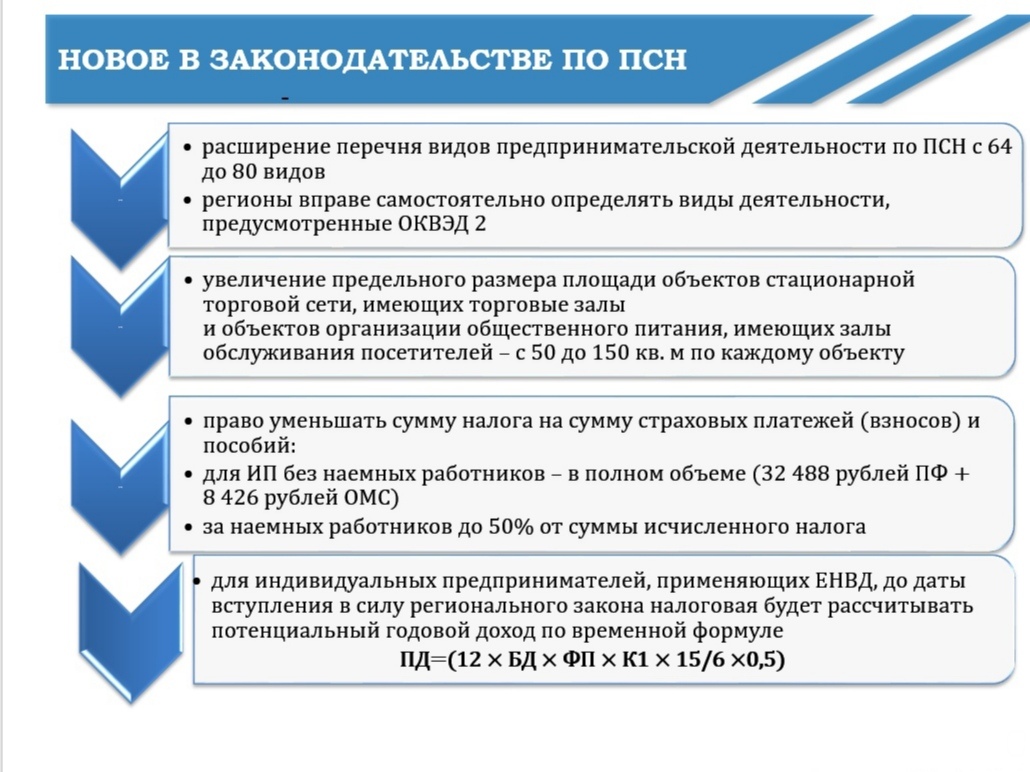

С 01.01.2021 г в РФ перестает действовать такая система налогообложения, как ЕНВД. (Единый налог на вмененный доход).

Если вы работаете на ЕНВД без совмещения с другим специальным режимом, до 31.12.2020 г. вы должны выбрать новую систему налогообложения (СНО). В противном случае вы автоматически начнете работать по ОСНО и столкнетесь с ограничениями по переходу на более выгодную СНО.

УСН – самый распространенный из специальных налоговых режимов. Перейти на этот режим могут индивидуальные предприниматели (ИП) и организации (ЮЛ) в добровольном порядке.

Узнать больше

Как перейти с ЕНВД на УСН

В сервисе «Платформа Госотчёт» реализована функция подачи уведомления о переходе на УСН в электронном виде. Для подачи заявления необходимо активировать любой тариф «Платформа Госотчёт», в т.ч. подойдет Тариф «ОТЧЕТЫ В ФНС»

1. Оставьте заявку на подключение сервиса «Платформа Госотчёт»: Оставить заявку

2. Перейдите в сервис по адресу: gosotchet.platformaofd.ru или по ссылке с сайта «Платформа Госотчёт»

3. Введите логин и пароль на экране входа в программу

4. Разрешите выполнение криптографических операций (необходимо для подписи и отправки документов)

5. Для создания уведомления о переходе на УСН:

- Нажмите кнопку «Новый документ»;

- Выберите раздел «Документы в ФНС»;

- Выберите «Уведомление о переходе на упрощенную систему налогообложения»;

- Откройте уведомление по двойному клику или по кнопке «Создать».

6. Заполните уведомление в соответствии с выбранной системой налогообложения. Некоторые поля на форме уже заполнены.

Заполните недостающие поля:

- В поле «Представляется в» выберите свою ФНС;

- В поле «Признак налогоплательщика (код)» выберите код 3;

- В поле «переходит на упрощенную систему налогообложения» укажите, что переход будет с 2021 года;

- Выберите объект налогообложения: Доходы или Доходы, уменьшенные на величину расходов;

- В поле «Получено доходов за 9 месяцев года подачи уведомления» укажите только те доходы, которые были получены от деятельности на основной системе налогообложения (то есть вы совмещали Общую СНО и ЕНВД). Если по ОСНО доходов не было, то в этом поле ничего не указывается. Для ИП заполнение данного поля необязательно;

- В поле «Остаточная стоимость основных средств на 1 октября года подачи уведомления составляет» укажите стоимость основных средств на всех используемых системах налогообложения. Для ИП заполнение данного поля необязательно;

- Заполните ФИО руководителя организации;

- Номер контактного телефона заполняется по желанию.

7. После заполнения формы нажмите кнопку «Проверить».

8. После получения положительного ответа нажмите кнопку «Сохранить». После этого заполненное уведомление попадает в папку «Черновики».

9. Перейдите в папку черновики и выберите уведомление для его отправки.

10. Нажмите на кнопку «Отправить» и следуйте указаниям мастера отправки.

11. Документ перемещается в раздел «Отправленные» и меняет статус на «Отправлен».

12. Получите квитанцию от оператора и дождитесь квитанции о получении уведомления налоговой службой. Посмотреть квитанции можно, открыв уведомлении двойным кликом мыши.

Скачать инструкцию по переходу с ЕНВД на УСН

Обзор налогов на прирост капитала

Ключевые выводы

При сравнении ставок налога на прирост капитала и ставок налога на доход от труда необходимо учитывать все уровни налогов, применяемых к приросту капитала.

Налоговый режим дохода от капитала, например от прироста капитала, часто рассматривается как налоговый льготный. Однако налоги на прирост капитала накладывают двойной налог на корпоративный доход, и налогоплательщики часто платят подоходный налог с вложенных денег.

Налоги на прирост капитала создают предубеждение против сбережений, которое поощряет текущее потребление над сбережениями и приводит к более низкому уровню национального дохода.

Налоговый кодекс в настоящее время настроен против сбережений и инвестиций; Повышение ставки налога на прирост капитала добавило бы предубеждения против сбережений и уменьшило бы национальный доход.

Введение

Налоговый режим дохода от капитала, например от прироста капитала, часто рассматривается как налоговый льготный.Однако, если рассматривать в контексте всей налоговой системы, существует налоговая предвзятость в отношении дохода, такого как прирост капитала. Это связано с тем, что налоги на сбережения и инвестиции, такие как налог на прирост капитала, представляют собой дополнительный уровень налога на доход с капитала после корпоративного подоходного налога и индивидуального подоходного налога.

При нейтральной налоговой системе каждый доллар дохода будет облагаться налогом только один раз. В настоящее время налоговый кодекс предусматривает нейтральный подход к некоторым формам сбережений, таким как 401 (k) s и индивидуальные пенсионные счета, но сберегательная и инвестиционная деятельность за пределами этих договоренностей не получает нейтрального налогового режима.[1]

Прирост капитала облагается несколькими уровнями налогов, кроме того, прирост не корректируется с учетом инфляции. Это означает, что инвесторы могут облагаться налогом на прирост капитала, который возникает из-за повышения уровня цен, а не реальной прибыли.

Налог на прирост капитала влияет не только на акционеров; есть последствия для всей экономики. Налоги на прирост капитала могут быть особенно вредными для предпринимателей, и, поскольку они уменьшают отдачу от сбережений, они поощряют немедленное потребление, а не сбережения.

Законодатели должны учитывать все уровни налогов, которые применяются к приросту капитала и другим видам сбережений и доходов от инвестиций, при оценке их налогового режима. Учитывая важность национальных сбережений для экономики, повышение налогов на сбережения было бы ошибочным.

В этом документе рассматривается налоговый режим прироста капитала в соответствии с действующим законодательством, а затем обсуждаются причины более низких ставок, а также экономические соображения и соображения доходов при изменении ставок налога на прирост капитала.

Структура налога на прирост капитала

Прирост или убытки от прироста капитала относятся к увеличению или уменьшению стоимости основных средств между моментом его покупки и моментом его продажи.Основные активы обычно включают в себя все, чем человек владеет и использует в личных целях, для удовольствия или инвестиций, включая акции, облигации, дома, автомобили, драгоценности и предметы искусства [2]. Цена покупки капитального актива обычно называется базой актива. Когда актив продается по цене выше его базовой, это приводит к приросту капитала; когда актив продается по цене ниже его базовой стоимости, это приводит к убыткам капитала.

В Соединенных Штатах, когда человек реализует прирост капитала, то есть продает основной актив с целью получения прибыли, он сталкивается с налогом на прибыль.Ставки налога на прирост капитала зависят от двух факторов: продолжительности владения активом и суммы дохода, получаемого налогоплательщиком.

Если актив удерживался менее одного года, а затем продан с целью получения прибыли, он классифицируется как краткосрочный прирост капитала и облагается налогом как обычный доход. Если актив удерживался более одного года, а затем был продан с целью получения прибыли, он классифицируется как долгосрочный прирост капитала. В таблице 1 показаны налоговые ставки, применимые к долгосрочному приросту капитала в 2019 налоговом году.[3] Пороговые значения дохода для долгосрочных ставок налога на прирост капитала индексируются с учетом инфляции. Однако пороговые значения для 3,8-процентного налога на чистый инвестиционный доход (NIIT), дополнительного налога, который применяется к долгосрочному приросту капитала, не установлены. Кроме того, NIIT также применяется к краткосрочному приросту капитала.

Источник: «Налоговые скобки 2019», Налоговый фонд и IRS, номер темы 559 | ||||

| Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств | ||

|---|---|---|---|---|

| Налогооблагаемый доход свыше | ||||

| 0% | $ 0 | $ 0 | $ 0 | |

| 15% | 39 375 долл. США | 78 750 долл. США | 52 750 долл. США | |

| 20% | 434 550 долл. США | 488 850 долл. США | 461 700 долл. США | |

| Налог на дополнительный чистый инвестиционный доход | ||||

| 3.8% | MAGI более 200 000 долл. США | MAGI больше $ 250 000 | MAGI более 200000 долларов США | |

В дополнение к федеральным налогам на прирост капитала в большинстве штатов взимаются подоходные налоги, которые применяются к приросту капитала. На уровне штата подоходный налог на прирост капитала варьируется от 0 процентов до 13,3 процента. [4] Это означает, что долгосрочный прирост капитала в Соединенных Штатах может достигать максимальной предельной ставки в 37,1 процента.

Если актив продается по цене ниже его базовой стоимости, что приводит к убытку капитала, налогоплательщики могут использовать этот убыток для компенсации прироста капитала.Если капитальные убытки превышают прирост капитала, налогоплательщики могут вычесть разницу в своей налоговой декларации, чтобы компенсировать до 3000 долларов налогооблагаемого дохода в год или 1500 долларов при раздельной регистрации брака [5]. Если общая сумма чистого убытка капитала превышает лимит, ее можно перенести в налоговую декларацию следующего года. [6]

Исключение жилого фонда, занимаемого собственником

В настоящее время налоговый кодекс предусматривает освобождение от прироста капитала, связанного с продажей домов, занимаемых владельцами. [7] Индивидуальные заявители могут исключить до 250 000 долларов, а состоящие в браке заявители – до 500 000 долларов, если заявители проживали в доме не менее двух из предыдущих пяти лет.Освобождение от налога можно использовать только один раз в два года.

Это исключение распространяет нейтральный налоговый режим на часть прироста капитала, но не делает это одинаково для всех налогоплательщиков. Как объяснялось в предыдущем отчете налогового фонда:

Фиксированная сумма освобождения защищает фиксированную сумму прибыли, независимо от суммы продажной цены, вызванной инфляцией. Освобождение от налогов может чрезмерно или недостаточно компенсировать инфляционную часть прибыли и, следовательно, является несовершенной компенсацией инфляции, если такова цель.Тем не менее, он распространяет нейтральный налоговый режим сбережения и потребления на инвестиции в дом. Фактически, дом покупается с доходом после уплаты налогов, а ежегодное предоставление жилья и продажная цена не облагаются налогом, как в случае с ИРА Рота. Для людей, которые переезжают достаточно часто, текущая политика скрывает от дома больше доходов, чем можно было бы покрыть за счет индексации. Люди, которые остаются в одном доме в течение многих десятилетий или которые купили дорогие дома, на которые последующий рост цен является значительным в долларовом выражении, могут обнаружить, что они получили прибыль больше, чем суммы, освобожденные от налога.Эти домовладельцы выиграют от дополнительной индексации исходной стоимости и любых улучшений, сделанных за эти годы [8].

Прирост капитала в поместье

Политика, называемая повышением базиса, снижает налоговые обязательства по налогу на прирост капитала в отношении имущества, переданного наследнику. Когда лицо оставляет собственность наследнику, стоимостная основа актива получает «повышение», чтобы отразить его справедливую рыночную стоимость на момент смерти первоначального владельца, что исключает любое увеличение стоимости, имевшее место во время первоначальной смерти. продолжительность жизни собственника за счет налога на прирост капитала.[9]

Эта политика отговаривает налогоплательщиков от реализации прироста капитала, вместо этого стимулируя их удерживать прирост капитала до самой смерти. Эта политика, рассматриваемая как налоговые расходы, позволяет налогоплательщикам полностью исключить доходы от сбережений из налога на прирост капитала. Однако повышение базиса также предотвращает двойное налогообложение, которое могло бы произойти, если бы наследники имели задолженность как по налогу на прирост капитала, так и по налогу на наследство по одному и тому же активу. Прекращение увеличения базиса без проведения реформ налога на прирост капитала приведет к увеличению стоимости капитала и приведению этих доходов к сбережению на нескольких уровнях налогообложения.[10]

Следует ли по-другому облагать налогом прирост капитала?

Часто проводятся сравнения между ставками налога на долгосрочный прирост капитала и ставками налога, которые применяются к обычному доходу, с призывом уравнять эти две ставки. Однако несколько факторов, обсуждаемых ниже, позволяют сделать иной вывод.

Двойной налог на корпоративный доход

В настоящее время максимальная предельная ставка налога на обычный доход составляет 37 процентов, а максимальная предельная ставка налога на долгосрочный прирост капитала – 23.8 процентов. Однако налог на прирост капитала следует рассматривать как двойной налог; таким образом, одним из оправданий более низкой ставки является то, что доход от прироста капитала зарабатывается в среде, где уже применялись другие налоги. [11]

Налогообложение прироста капитала предусматривает двойной налог на корпоративный доход. Прежде чем акционеры столкнутся с налогами, бизнес сначала столкнется с корпоративным подоходным налогом. Бизнес платит 21% корпоративного подоходного налога со своей прибыли; таким образом, когда акционер платит свой уровень налога, он делает это с дивидендов или прироста капитала, распределяемых из прибыли после уплаты налогов.

Предположим, что налогоплательщик из верхней налоговой категории получает 100 долларов инвестиционного дохода. Такой налогоплательщик должен будет выплатить налог в размере 23,80 доллара США с этого инвестиционного дохода. Но можно легко упустить из виду, что 100 долларов инвестиционного дохода уже облагались налогом на корпоративном уровне – эти 100 долларов начинались как 126,58 доллара для корпорации при ставке корпоративного налога в размере 21%.

Корпорация заплатила 26,58 долларов федеральных налогов от имени инвестора, а оставшиеся 100 долларов были переданы акционеру и снова обложены налогом.Таким образом, общая сумма налогов составляет 50,38 доллара США на 126,58 доллара США, или фактическая ставка налога составляет 39,8 процента.

Помимо корпоративного подоходного налога, обычно, прежде чем инвестировать свои деньги, физическое лицо уже уплатило с них обычный подоходный налог. Это уменьшает сумму денег, которую налогоплательщик должен инвестировать, таким образом косвенно облагая инвестиции федеральными налогами. Налогообложение прироста капитала создает дополнительный налог к налогам на заработную плату и доход от бизнеса. [12] Но поскольку люди могут отложить реализацию прироста капитала, это снижает эффективную налоговую ставку, с которой они сталкиваются, поскольку отсрочка снижает приведенную стоимость налогового бремени.[13]

Завышенная стоимость основных средств

Как упоминалось ранее, налог на прирост капитала взимается, когда основной актив продается по цене, превышающей его базовую цену. В соответствии с действующей налоговой системой прирост капитала не корректируется с учетом инфляции, то есть физические лица платят налог на доход плюс любой прирост капитала в результате повышения уровня цен [14]. Инфляционная прибыль не означает реального увеличения благосостояния, поэтому налоги на инфляционную прибыль являются налогами на «фиктивный» доход, что увеличивает эффективную ставку налога на сбережения и инвестиции.

В предыдущем отчете налогового фонда «Инфляция может вызвать бесконечную эффективную ставку налога на прирост капитала», следующий пример используется для иллюстрации проблемы, вызванной отсутствием корректировки прироста капитала с учетом инфляции:

Когда физическое лицо покупает акции, а затем продает их для получения дохода от прироста капитала, они должны платить налог с этого дохода. Например, предположим, что человек приобрел в 1980 году акцию, которая в среднем стоила 7,51 доллара, и продает эту акцию в 2013 году за 100 долларов [15]. В результате он получил прирост капитала в размере 92 долларов.49 и должны уплатить налог в размере 23,8% [16] в размере 22,01 доллара США с этой номинальной прибыли. Однако, поскольку в этот период была инфляция, реальная прибыль составила всего 78,79 доллара. Это означает, что налогоплательщик заплатил эффективную ставку в 27,9 процента от реальной прибыли [17].

В других случаях на инфляцию может приходиться 100 процентов причитающегося налога на прирост капитала; кроме того, инфляция может привести к получению номинальной прибыли, несмотря на понесенные потери капитала в реальном выражении [18]. В конечном итоге более низкая ставка на прирост капитала не смягчает проблему инфляции, поскольку налогоплательщики по-прежнему несут налоговые обязательства независимо от того, получили они реальную прибыль или реальные убытки.

Соображения по экономике и доходам

Налог на прирост капитала создает предубеждение против сбережений. Когда к одному и тому же доллару применяется несколько уровней налога, как в случае с приростом капитала, это искажает выбор между немедленным потреблением и сбережением, смещая его в сторону немедленного потребления, поскольку множественные уровни сводят прибыль после уплаты налогов к сбережениям.

Предположим, человек зарабатывает 1000 долларов и платит индивидуальный подоходный налог с этого дохода. Теперь человек стоит перед выбором: я должен сэкономить деньги после уплаты налогов или я должен их потратить? Если вы потратите их сегодня на товар или услугу, это, скорее всего, приведет к уплате государственного или местного налога с продаж.Однако его сбережение означало бы уплату дополнительного налога, такого как налог на прирост капитала, плюс налог с продаж, когда деньги в конечном итоге используются для покупки товара или услуги. Этот второй уровень налога снижает потенциальную прибыль, которую вкладчик может получить от своих сбережений, тем самым смещая решение в сторону немедленного потребления, а не сбережений. Немедленно потратив деньги, можно избежать второго уровня налогообложения.

В целом Америка не копит достаточно для финансирования своих внутренних инвестиций; иностранные сбережения составляют разницу.[19] В Соединенных Штатах инвестиции опережают сбережения, потому что иностранные вкладчики финансируют инвестиции, которые американские вкладчики не могут себе позволить. Если возврат к сбережениям для вкладчиков США уменьшится, сбережения США упадут, и иностранные вкладчики предоставят дополнительные средства при прочих равных условиях. Это приведет к уменьшению владения американскими вкладчиками активами США и уменьшению национального дохода. И наоборот, увеличение сбережений вкладчиков США повысит национальный доход.

Последствия для предпринимательской деятельности

Анализ данных Федеральной резервной системы, сделанный Уильямом М.Джентри указывает, что предпринимательские активы составляют большую долю совокупного портфеля домохозяйств, чем налогооблагаемые активы корпоративных акций. [20] Другими словами, существует относительно большой запас нереализованного прироста капитала, связанный с предпринимательскими предприятиями, по сравнению с корпоративными акциями – предпринимательские активы составляют почти 17 процентов от общего портфеля домашних хозяйств [21].

Предпринимательство предполагает риск; но многие из этих рискованных инвестиций не приносят успеха, а те, которые часто начинаются с убытков в течение определенного периода, прежде чем станут прибыльными.[22] Поскольку налог на прирост капитала является налогом в дополнение к налогам на заработную плату и доход от бизнеса, налог на прирост капитала является асимметричным налогом на успешные предпринимательские предприятия. [23] Кроме того, налог на прирост капитала асимметричен в том смысле, что он немедленно облагает налогом прибыль, в то время как капитальные убытки не приводят к немедленной налоговой выгоде [24].

Налог на прирост капитала не является нейтральным. Исследования показывают, что налоги на прирост капитала могут повлиять на решение начать бизнес, как и когда предприниматели выходят из своего бизнеса, а также на способность привлекать средства от внешних инвесторов.[25]

Эффект реализации

Прирост капитала и доход от дивидендов составляют относительно небольшую долю личного дохода, что означает, что изменения ставок имеют относительно небольшое влияние на общий доход, полученный за счет индивидуального подоходного налога. Например, в 2016 году прирост капитала составлял всего 8,4 процента дохода, указанного в налоговых декларациях, что означает, что прирост капитала составляет небольшую часть базы индивидуального подоходного налога. [26] Кроме того, из-за эффекта реализации увеличение нормы прироста капитала может привести к немедленному снижению доходов.[27]

Поскольку прирост капитала облагается налогом только тогда, когда он реализован, налогоплательщики могут выбирать, когда они будут платить налоги на прирост капитала, что делает их значительно более отзывчивыми к налоговым изменениям, чем другие виды доходов. [28] Более высокие ставки налога на прирост капитала заставляют инвесторов реже продавать свои активы, что приводит к уменьшению налогообложения, известному как эффект реализации или блокировки. [29] Эта взаимосвязь между ставками налога на прирост капитала и реализованным приростом капитала показана на диаграмме ниже.

Однако такие предложения, как наценка до рыночной цены, сделают эффект реализации несущественным. Это связано с тем, что при рыночной стоимости годовая прибыль, связанная с активами, будет облагаться налогом независимо от того, осознают ли владельцы прибыль. Рейтинговый член финансового комитета Сената Рон Уайден (D-OR) объявил, что он разрабатывает предложение по рыночным ценам для налогообложения годовой прибыли от активов, принадлежащих миллионерам и миллиардерам [30].

Заключение

Нейтральный налоговый кодекс облагает налогом каждый доллар дохода только один раз.Налоги на прирост капитала создают бремя для сбережений, потому что они являются дополнительным слоем налогов на данный доллар дохода. Ставку налога на прирост капитала нельзя напрямую сравнивать со ставками индивидуального подоходного налога, потому что дополнительные уровни налога, которые применяются к доходу от прироста капитала, также должны быть частью обсуждения.

Повышение налогов на доход от капитала усилит налоговую предвзятость в отношении сбережений, оттолкнув американцев от сбережений и приведя к снижению национального дохода.

Банкноты

[1] Эрика Йорк, «Сложное налогообложение пенсионных счетов Америки», Tax Foundation, 22 мая 2018 г., https: // taxfoundation.org / пенсионные счета-налогообложение /.

[2] Налоговая служба, Публикация 550.

[3] Существуют и другие правила для определенных типов прироста капитала. Например, чистый прирост капитала от продажи предметов коллекционирования, таких как монеты или предметы искусства, облагается налогом по максимальной ставке 28 процентов. См. Налоговую службу, «Тема № 409 – Прирост и убыток капитала», https://www.irs.gov/taxtopics/tc409.

[4] Джаред Вальчак, Скотт Дренкард и Джозеф Бишоп-Хенчман, Государственный индекс налогового климата для бизнеса за 2019 год , Tax Foundation, сентябрь.26 августа 2018 г., https://taxfoundation.org/publications/state-business-tax-climate-index/.

[5] Служба внутренних доходов, «Полезные факты о приросте и убытке капитала», https://www.irs.gov/newsroom/helpful-facts-to-know-about-capital-gains-and-losses.

[6] Там же.

[7] См. Стивен Дж. Энтин, «Как стать реальным путем индексации прироста капитала с учетом инфляции», Tax Foundation, 6 марта 2018 г., https://taxfoundation.org/inflation-adjusting-capital-gains/.

[8] Там же.

[9] Скотт Истман, «Компромиссы отмены повышения базиса», Налоговый фонд, 13 марта 2019 г., https://taxfoundation.org/step-up-in-basis/.

[10] Там же.

[11] Tax Foundation, Варианты реформирования Налогового кодекса Америки , 6 июня 2016 г., 26, https://files.taxfoundation.org/20170130145208/TF_Options_for_Reforming_Americas_Tax_Code.pdf.

[12] Уильям М. Джентри, «Налогообложение прироста капитала и предпринимательство», Центр исследований политики Американского совета по формированию капитала, март 2016 г., 23, https: // www.law.upenn.edu/live/files/5474-capital-gains-taxation-and-entrepreneurship-march.

[13] См. Кайл Померло, «Влияние индексации прироста капитала на инфляцию для экономики и бюджета», Налоговый фонд, 4 сентября 2018 г., https://taxfoundation.org/economic-budget-impact-indexing-capital-gains- инфляция /.

[14] Кайл Померло, «Как можно встретить бесконечную эффективную ставку налога на прирост капитала», Tax Foundation, 7 января 2015 г., https://taxfoundation.org/how-one-can-face-infinite-effective -налог-ставка-прирост капитала /.

[15] Это предполагает, что акции росли с той же скоростью, что и S&P 500 в течение этого 10-летнего периода.

[16] По состоянию на 1 января 2013 г. максимальная ставка налога на прирост капитала составляла 23,8%. Это гипотетическое предположение предполагает, что AGI налогоплательщика превышает 200 000 долларов.

[17] Эффективная ставка определяется путем деления налога в размере 22,01 доллара на реальную прибыль в размере 78,79 доллара.

[18] Кайл Померло, «Инфляция может вызвать бесконечную эффективную ставку налога на прирост капитала».

[19] Алан Коул, «Утрата будущего: упадок U.S. Сбережения и инвестиции », Налоговый фонд, 1 октября 2014 г., https://taxfoundation.org/losing-future-decline-us-saving-and-investment.

[20] Кайл Померло, «Влияние индексации прироста капитала на инфляцию на экономику и бюджет», 4.

[21] Там же, 9.

[22] Бюро статистики труда, «Предпринимательство и экономика США», https://www.bls.gov/bdm/entrepreneurship/bdm_chart3.htm.

[23] Уильям М. Джентри, «Налогообложение прироста капитала и предпринимательство», 25.

[24] Кайл Померло, «Свидетельство: Налоговый кодекс как барьер для предпринимательства», Налоговый фонд, 15 февраля 2017 г., https://taxfoundation.org/tax-code-barrier-entrepreneurship/.

[25] Там же, 26.

[26] Роберт Беллафиоре, «Источники личного дохода, 2016 г. Обновление», 11 сентября 2018 г., Налоговый фонд, https://taxfoundation.org/sources-of-personal-income-2016/.

[27] См. Предложение 2 у Кайла Померло и Хуакуна Ли, «Насколько вырастет доход при максимальной налоговой ставке в 70%? Первоначальный анализ », Налоговый фонд, январь.14, 2019, https://taxfoundation.org/70-tax/.

[28] Там же.

[29] Майкл Шайлер, «Последствия прекращения налоговых расходов и снижения ставок индивидуального подоходного налога», Налоговый фонд, 30 сентября 2013 г., https://taxfoundation.org/effects-terminating-tax-expenditures-and-cutting -индивидуальные-ставки-подоходного налога /.

[30] Комитет по финансам Сената США, «Wyden обнародовал план по обеспечению того, чтобы богатые выплачивали свою справедливую долю», 2 апреля 2019 г., https://www.finance.senate.gov/ranking-members-news/wyden- чтобы-раскрыть-план-гарантировать-богатые-платят-свою-справедливую-долю-.

Онлайн-сервисы

Расширение новой системы онлайн-сервисов Ноябрь 2020 г.

Департамент налогов и сборов Калифорнии (CDTFA) рад сообщить, что расширение нашей новой системы онлайн-услуг завершено и теперь включает все программы налогов и сборов, которые мы администрируем. В ноябре 2020 года остальные программы налогов и сборов, перечисленные ниже, были перенесены в нашу новую онлайн-систему.

Открыть все Закрыть все- Сбор за морские инвазивные виды

- Стоимость свинцово-кислотной батареи

- Сбор за отравление свинцом в детстве

- Налог на каннабис

- Доплата за электроэнергию

- Сбор за предотвращение пожаров

- Страховой налог

- Доплата за природный газ

- Сбор за отравление свинцом на производстве

- Доплата за абонентов экстренной связи

- Комиссия за комплексное управление отходами

- Плата за права на воду

- Налоги на опасные вещества

- Государственный склад

Зарегистрируйтесь для профиля онлайн-служб

Зарегистрируйтесь сейчас, чтобы начать процесс регистрации.Вам будет предложено создать имя пользователя и пароль. Как только ваш профиль будет создан, вы сможете:

- Подать или просмотреть отчет

- Внести или просмотреть платеж

- Обновить информацию об аккаунте

- Подать апелляцию

- Сделать запрос об оказании помощи или запросить продление

- Отслеживание и получение корреспонденции с CDTFA

- Доступ и управление несколькими учетными записями под одним логином

- Зарегистрируйте новое местонахождение

Примечание. Возможность зависит от типа учетной записи и уровня доступа.

ВойтиПрограмма налоговых марок за сигареты

Лицензированные дистрибьюторы сигарет могут заказывать и проверять статус своих заказов онлайн. Вы должны быть зарегистрированным покупателем марки и иметь действующую учетную запись электронной почты, имя пользователя и пароль, чтобы использовать систему. Для получения дополнительной информации см. Публикацию 63, Руководство по лицензированию и уплате налогов для дистрибьюторов сигарет .

Если вы уже являетесь зарегистрированным покупателем марки и у вас есть имя пользователя и пароль, вы можете войти в систему, чтобы заказать марки сигарет.

Заказать сигаретные марки онлайн сейчасРазрешение, лицензия или подтверждение учетной записи

Доступна система разрешения, лицензии или проверки учетной записи, которая поможет вам определить статус разрешения, лицензии или учетной записи.

Примечание: CDTFA может раскрывать не все разрешения, лицензии или учетные записи.

Подтвердите разрешение, лицензию или учетную запись сейчасДругие онлайн-службы

Где я могу найти дополнительную информацию?

Для получения дополнительной информации о предстоящих изменениях в наших онлайн-сервисах, пожалуйста, посетите нашу страницу ресурсов и обучающие видео.

Онлайн-регистрация – это удобный, быстрый и бесплатный способ онлайн-регистрации для получения разрешения, лицензии или учетной записи в CDTFA.

НачатьЗарегистрируйтесь для получения разрешения, лицензии или учетной записи

Вы можете зарегистрироваться в Интернете для получения разрешения, лицензии или учетной записи для налогов с продаж и использования, а также для большинства программ специальных налогов и сборов. См. Дополнительную информацию ниже.

Вы ответите на вопросы, касающиеся вашей коммерческой деятельности, а система регистрации определит необходимые разрешения и лицензии.

Процесс регистрации будет автоматически сохранять информацию на каждом этапе, что позволит вам выйти в любой момент и продолжить позже.

Примечание: Частично заполненные заявки будут удалены через 30 дней.

Вы также можете использовать систему регистрации для:

Программ, зарегистрированных другими агентствами

Регистрационную информацию для следующих программ, администрируемых CDTFA, предоставляют следующие агентства:

Программы без онлайн-регистрации

- Сбор за морские инвазивные виды

- Нет онлайн-регистрации, так как CDTFA регистрирует судовладельцев или операторов на основе информации из California Marine Exchanges

Продлить лицензию или запросить дополнительные наклейки

Вы также можете использовать нашу онлайн-систему регистрации, чтобы продлить лицензию на сигареты и табачные изделия, Международное соглашение о налоге на топливо (IFTA) или запросить дополнительные наклейки с фиксированной ставкой для IFTA или топлива для альтернативного использования.

Информация, необходимая для регистрации разрешения, лицензии или учетной записи

Открыть все Закрыть всеИнформация, необходимая при регистрации для получения разрешения, лицензии или учетной записи

- Действительная форма удостоверения личности (водительские права, городское удостоверение личности, карта разрешения на трудоустройство, аттестат зрелости, военный билет, неиммиграционная виза, водительские права не в США, паспорт не в США, карта иностранца-постоянного жителя, государственная идентификационная карта, Удостоверение личности с фотографией Tribal Issue, U.S. Паспортная карта, паспорт США или виза США)

- Номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN)

- Адрес электронной почты

- Название / адрес поставщика

- Личные рекомендации

- Адрес и телефон бухгалтера / бухгалтера (если есть)

- FEIN (Партнерство, Ассоциация, Организация, Доверие, Имущество, Совместное предприятие, Приемное участие / Доверительное управление, Некорпоративная коммерческая организация, Корпорация, Товарищество с Ограниченной Ответственностью, Партнерство с Ограниченной Ответственностью, Корпорация с Ограниченной Ответственностью)

- Номер юридического лица штата Калифорния (Корпорация, Партнерство с ограниченной ответственностью, Партнерство с ограниченной ответственностью, Корпорация с ограниченной ответственностью)

- Информация о должностном лице, члене или партнере (дата рождения, SSN или водительские права и адрес)

- Название агентства (федеральные, государственные и местные органы власти)

- Контактная информация лиц, ведущих бухгалтерский учет и записи (имя, адрес и номер телефона)

Дополнительная информация, которая может понадобиться для следующих программ

Налог на алкогольные напитки

Производитель пива, Виноделие / Прямая поставка вина, Импортер пива и вина, Импортер / Производитель крепких спиртных напитков, Таможенный брокер

- Лицензия

- по контролю за алкогольными напитками (ABC)

Обычный перевозчик

- U.S. Департамент транспорта (DOT) №

Продавец пива

- Сертификат соответствия ABC

Налог на каннабис

- Bureau of Cannabis Control (BCC), номер лицензии дистрибьютора (не требуется)

Опасные отходы и плата за охрану окружающей среды

- Агентство по охране окружающей среды (EPA) номер

- Номер отдела развития занятости Калифорнии (EDD) (номер платежной ведомости)

Телефон экстренной связи

- Комиссия по коммунальным предприятиям (PUC) номер

Налоги на топливо

Плата за обслуживание подземных резервуаров

- Номер участка

- Право собственности на подземный резервуар для хранения

Поставщики топлива

- Контрольный номер терминала (TCN)

- Налоговая служба (IRS) 637 Письмо о регистрации

IFTA / Налог на дизельное топливо для межгосударственных пользователей

- Департамент транспорта (DOT) номер

- Свидетельство о регистрации автотранспортных средств (MX) №

- Калифорнийское международное соглашение о налогообложении топлива (IFTA) номер

- Межгосударственная лицензия по налогу на дизельное топливо для пользователей дизельного топлива, номер

- Информация об автомобиле

Разрешение продавца

- Прогнозируемые ежемесячные продажи

- Планируемые ежемесячные налогооблагаемые продажи

- Продаваемых товаров

Налог на доход от древесины

Налог на использование (транспортные средства, суда, самолеты или мобильные / промышленные дома)

- Серийный номер мобильного / промышленного дома или самолета

- Декаль Номер мобильного / промышленного дома

- Марка мобильного / промышленного дома, транспортного средства, судна или самолета

- Год мобильного / промышленного дома, автомобиля, судна или самолета

- Дата покупки передвижного / промышленного дома, транспортного средства, судна или самолета

- Идентификационный номер автомобиля (VIN)

- Номерной знак транспортного средства или судна без документов (зарегистрированного в DMV)

- Адрес местонахождения передвижного / промышленного дома, транспортного средства, судна или самолета

- Номер в документации зарегистрированного береговой охраной США судна

- Идентификационный номер судна

- Бортовой номер ВС

- Модель самолета

Если у вас есть какие-либо вопросы, вы можете связаться с нашим центром обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711) с понедельника по пятницу, с 8:00.м. – 17:00 по тихоокеанскому времени, кроме государственных праздников.

Начать регистрациюКакие преимущества?

- Один щелчок запускает процесс получения разрешений, лицензий и учетных записей

- Вы можете легко подать заявку на новые лицензии или добавить офисы

- Система бесплатна для использования; однако для некоторых разрешений, лицензий или счетов может потребоваться комиссия или залог в размере

- Просмотр статуса ваших заявок на сайте

- Получайте электронные письма с обновлениями статуса ваших заявок

- Онлайн-справка и помощь в режиме реального времени в рабочее время

- Получите ссылки на справочные материалы, связанные с вашей деятельностью

Файл онлайн, войдя на наш защищенный сайт, используя свое имя пользователя и пароль

Подайте декларацию сейчасКто может подавать онлайн?

Мы предлагаем удобные онлайн-сервисы для регистрации соответствующих счетов.Следующие программы не требуют возврата у нас:

- Плата за профилактику отравления свинцом в детстве

- Сбор за предотвращение пожаров

- Налог на опасные вещества – переносная очистная установка

- Сбор за морские инвазивные виды

- Налог на страховщиков

- Плата за права на воду

Что мне нужно для начала?

- Номер счета CDTFA

- Продажи, покупки, транзакции и вычеты или другая отчетная информация за отчетный период

- Платежная информация

Сохранение шаблонов и ресурсов Excel в Интернете

Когда мне подавать?

Вы должны подать заявку в установленный срок или раньше, который зависит от вашей частоты подачи (ежемесячная, ежеквартальная, квартальная предоплата, финансовый год или год).Срок сдачи можно найти по ссылкам ниже.

Сроки подачи

Налог с продаж и использования (включает предоплату за услуги мобильной телефонии (МТС) и оценку лесоматериалов)

Специальные налоги и сборы

Напоминания о хранении электронной почты

Чтобы получать напоминания в файл, обновите свой адрес электронной почты, войдя в свой онлайн-профиль со своим именем пользователя и паролем.

Как изменить возврат

Изменить возврат

Налогоплательщики, готовые внести платеж или предоплату, могут войти в систему на нашем защищенном сайте.

Внести платеж или предоплатуВнести платеж

Мы предлагаем удобные способы оплаты тем, у кого есть текущие и просроченные обязательства. Если вы подаете декларацию, вы можете одновременно оплатить все налоги или сборы. Платежи могут производиться напрямую с вашего банковского счета, кредитной карты, чека или денежным переводом. Некоторые из наших налогоплательщиков обязаны производить платежи посредством электронных денежных переводов (EFT).

Кто может платить онлайн?

Вы можете платить онлайн, если только вы не платите один из следующих счетов специальных налогов и сборов:

Какие у меня есть варианты онлайн-платежей?

Платите напрямую со своего банковского счета

Эта опция позволяет электронным способом снимать средства с вашего банковского счета, используя ваш банковский маршрутный номер и номер вашего банковского счета.Плата за использование этой услуги не взимается.

Чтобы произвести оплату онлайн, посетите страницу входа в онлайн-сервисы CDTFA. Дополнительную информацию можно найти в разделе «Онлайн-платежи – часто задаваемые вопросы».

Оплата кредитной картой

Обратите внимание, что сервисный сбор в размере 2,3% от суммы транзакции будет взиматься поставщиком обработки кредитной карты. Этот сервисный сбор удерживается поставщиком и не является доходом для Департамента налогов и сборов Калифорнии (CDTFA).Минимальная плата за обслуживание составляет 1 доллар США.

Оплата посредством электронного перевода денежных средств (EFT) Оплата

Электронный перевод денежных средств (EFT) – это метод, позволяющий финансовым учреждениям переводить средства с одного счета на другой, исключающий использование бумажных чеков. Некоторые плательщики налогов и сборов должны платить через систему банковских переводов.

Есть ли другие варианты оплаты?

Оплата чеком или денежным переводом

- Если вы предпочитаете платить, отправив нам чек или денежный перевод, а не через нашу онлайн-систему, есть возможность распечатать платежный ваучер после того, как вы подадите свой возврат.Мы рекомендуем отправлять все чеки и денежные переводы вместе с платежным ваучером. Все уведомления о выставлении счетов и выписки из счета включают в себя платежный ваучер. Ваучеры предоплаты также можно распечатать через нашу систему онлайн-сервисов, нажав кнопку «Внести платеж» на нашей странице входа в онлайн-сервисы и выбрав «Распечатать ваучер предоплаты». Мы обработаем ваш чек в день его получения. Это означает, что средства будут сняты с вашего счета в тот день, когда мы получим ваш чек.

- Отправьте чек или денежный перевод в Управление по налогам и сборам Калифорнии.

- Напишите номер своего счета CDTFA на чеке или денежном переводе.

- Отправьте платеж и платежный ваучер по адресу:

Калифорнийский департамент налогов и сборов

А / я 942879

Сакраменто, Калифорния, 94279-7072,

Наши офисы не принимают наличные в качестве метода оплаты (за исключением офиса автотранспортных компаний, который принимает наличные только для программ, которые он администрирует). Вы можете обратиться в местный офис CDTFA, чтобы запросить освобождение от налогов, если вы должны платить налоги наличными.

ПРИМЕЧАНИЕ. Если вы являетесь обязательным участником системы электронных переводов (EFT) и используете другие способы оплаты (наличные, чек, кредитную карту и т. Д.), К вашему платежу будет применен штраф.

Предлагаете ли вы планы оплаты?

Да. Если вы не можете выплатить всю просроченную сумму сейчас, вы можете запросить план платежей и выплатить остаток с течением времени. Это потенциально может уберечь вас от дополнительных штрафов и пени. Для получения дополнительной информации посетите нашу страницу плана платежей.

Как мне потребовать возмещение при оплате?

Если вы производите платежи в соответствии с Уведомлением об определении (выставление счетов) и считаете, что не имеете задолженности, или полагаете, что с вас была переплачена сумма, теперь вы можете подать иск о возмещении, используя страницу входа в онлайн-сервисы CDTFA. Чтобы подать заявку на возврат, войдите в систему, указав свое имя пользователя и пароль, и нажмите на учетную запись, для которой вы хотите запросить возврат. Затем в разделе I Want To щелкните ссылку More .Затем выберите ссылку «Подать заявку на возврат средств » и следуйте инструкциям. Вы можете подать одно своевременное требование о возмещении (CDTFA-101, Требование о возмещении ), чтобы покрыть любые предыдущие платежи в рамках применимого срока давности (см. Публикации ниже для сроков давности), любые текущие платежи и любые последующие платежи, относящиеся к этот биллинг. Если вы оспариваете более одного биллинга, вы должны своевременно подавать иск о возмещении по каждому отдельному счету.

Для получения дополнительной информации см. Публикацию 17, Апелляционные процедуры и публикацию 117, Подача иска о возмещении .

У клиентов должны быть имя пользователя и пароль CDTFA Online Services, чтобы запросить помощь онлайн. Чтобы получить помощь по созданию имени пользователя и пароля, см. Наши видеоуроки по входу в систему.

ВойтиТеперь вы можете запросить освобождение от штрафа и / или пени, освобождение от платы за взыскание, подать декларацию о своевременной отправке по почте и запросить отсрочку возврата, используя наши онлайн-услуги, как описано ниже:

Открыть все Закрыть всеСнятие штрафа

CDTFA может освободить от уплаты штрафных санкций, если будет установлено, что вы не смогли вовремя подать или произвести оплату или не оплатили с использованием правильного метода оплаты по разумной причине и обстоятельствам, не зависящим от вас.Ваш запрос не может быть обработан до тех пор, пока налог / сбор не будет уплачен в полном объеме. Если вы освобождены от штрафа, вы все равно должны уплатить проценты за просрочку возврата и предоплату.

Освобождение от процентов из-за необоснованной ошибки или задержки со стороны CDTFA или DMV

CDTFA может предоставить освобождение от процентов только по причинам, указанным ниже. Если мы одобрим ваш запрос, все или часть интереса может быть снята.

- Необоснованная ошибка или задержка со стороны сотрудника CDTFA, действующего в своем официальном качестве, и никакие существенные аспекты ошибки или задержки не связаны с вашими действиями или вашим бездействием; или

- Ошибка Департамента транспортных средств (DMV) при расчете суммы налога с продаж или налога на использование, подлежащего уплате с вашего зарегистрированного в DMV транспортного средства или судна.

Освобождение от пени и пени в связи с бедствием

Если вы являетесь жертвой стихийного бедствия, CDTFA может предоставить освобождение от штрафов и процентов, если он определит, что вы не смогли своевременно подать или произвести оплату из-за стихийного бедствия или не оплатили с использованием правильного метода платежа по разумной причине и обстоятельствам. вне вашего контроля. (Справочник по чрезвычайным налоговым льготам)

Освобождение от сбора за взыскание затрат

Плата за возмещение затрат на инкассо (CRF) применяется к большинству просроченных обязательств, которые остаются невыплаченными более 90 дней.CDTFA может предоставить освобождение от CRF, если он определит, что неуплата просроченной задолженности была вызвана разумной причиной и обстоятельствами, не зависящими от вас. Ваш запрос не может быть обработан до тех пор, пока обязательство (налог / сбор, проценты и штраф), по которому был начислен CRF, не будет оплачено в полном объеме.

Заявление о своевременном отправлении почты

Декларация о своевременной отправке по почте (DTM) может быть подана, если за документ, который был отправлен своевременно, но проштампован после установленного срока, были начислены штраф и проценты по обязательствам.

Продление срока подачи налоговой / налоговой декларации

Вы можете запросить продление, если требуется дополнительное время для подачи налоговой или налоговой декларации / предоплаты и / или платежа. Срок может быть продлен на один месяц, и штрафы за просрочку подачи и / или просрочку платежа могут быть отменены.

Несмотря на то, что к каждому типу запроса предъявляются разные требования, любой налогоплательщик или его представитель с соответствующим уровнем безопасности могут использовать систему для выполнения своих запросов.Пожалуйста, просмотрите наши часто задаваемые вопросы (FAQ) для получения более подробной информации. Налогоплательщикам железнодорожного вагона следует обращаться в Управление государственного имущества по телефону 1-916-274-3270.

Примечание. Запросы о возмещении ущерба не могут быть отправлены для счетов Налогового брокера.

Что мне нужно для начала?

Вам понадобится номер вашего счета. Вы можете войти под своим именем пользователя и паролем. Вы можете войти здесь, чтобы начать.

Как подать заявку?

Чтобы отправить запрос о помощи, войдите в систему со своим именем пользователя и паролем и выберите учетную запись, для которой вы хотите запросить помощь.Параметр Отправить запрос на снятие средств расположен в разделе Я хочу, чтобы , в подразделе Еще . Просто выберите ссылку Отправить запрос на помощь и следуйте инструкциям.

Чтобы подать Продление срока подачи налоговой / налоговой декларации , войдите в систему со своим именем пользователя и паролем и выберите учетную запись, для которой вы хотите запросить продление. Параметр Request a Filing Extension находится в разделе I Want To , выберите ссылку Request a Filing Extension и следуйте подсказкам.

Чтобы просмотреть отправленный запрос, войдите в систему со своим именем пользователя и паролем, выберите свою учетную запись, затем перейдите на вкладку Submissions .

Если у вас нет имени пользователя и пароля, вы можете начать свой запрос с формы CDTFA-735, Запрос на освобождение от штрафа, сбора за возмещение затрат и / или процентов .

Как мне получить помощь?

Если у вас есть вопросы, просмотрите раздел часто задаваемых вопросов ниже или свяжитесь с нашим центром обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711).Представители службы поддержки доступны с понедельника по пятницу с 8:00 до 17:00 по тихоокеанскому времени, кроме государственных праздников.

Какие еще доступны онлайн-сервисы?

Мы продолжаем расширять наши онлайн-ресурсы, чтобы помочь налогоплательщикам добиться успеха, предлагая полезные и удобные онлайн-услуги. Для получения дополнительной информации посетите нашу страницу обзора онлайн-сервисов.

Если у вас есть имя пользователя и пароль и вы хотите запросить тарифный план, войдите на наш защищенный сайт.

ВойтиЕсли вы не можете выплатить всю просроченную сумму сейчас, вы можете запросить план платежей. С планом платежей вы можете погасить свой баланс с течением времени, потенциально избавляя себя от дополнительных штрафов и процентов.

Какие преимущества?

- Бесплатно, удобно и безопасно

- Получать мгновенную обратную связь и в некоторых случаях мгновенное одобрение

- Автоматически планируемые платежи на основе выбранных вами дат

- Платежи могут производиться ежемесячно, раз в две недели или еженедельно

- В большинстве случаев один платеж в 12-месячный период можно пропустить и перенести с одобрения CDTFA.

Кто может подать заявку?

Подать заявку может практически любой налогоплательщик, имеющий просроченную сумму.Вы можете предлагать платежи на любую сумму более 10 долларов США.

Аккаунты с любым из этих условий не могут подавать онлайн-заявку:

- Ваш счет находится в процессе банкротства, завещания или конкурсного производства,

- У вас есть ожидающий или уже утвержденный план платежей, или

- Разрешение или лицензия вашего продавца отозваны.

Что произойдет после того, как я подам заявление?

Ваш запрос немедленно рассмотрен.Многие запросы утверждаются мгновенно, но некоторые требуют оценки персонала.

Что мне нужно для начала?

Перед подачей заявки вам необходимо:

- Иметь просроченную к оплате сумму к оплате,

- Подайте все необходимые декларации о налогах и сборах,

- Приготовьте номер текущего или сберегательного счета,

- Получите последнюю выписку по счету или платежный ваучер,

- Знайте свое имя пользователя и пароль.

Как подать заявку?

Чтобы отправить запрос, войдите в систему со своим именем пользователя и паролем и в разделе Я хочу, чтобы , выберите Запросить план платежей , чтобы начать свой запрос. Если у вас нет имени пользователя и пароля, вы можете зарегистрироваться сейчас, чтобы зарегистрироваться в профиле онлайн-служб. Если вам нужна помощь при входе в систему, просмотрите наши видеоуроки или позвоните в наш центр обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711).

Вы также можете запросить план платежей, используя последнюю полученную выписку со счета или платежный ваучер .Чтобы отправить запрос, на странице входа в онлайн-сервисы в разделе Платежи выберите Запросить план платежей , чтобы начать запрос. Вам будет предложено ввести 10-значный идентификатор письма и сумму, указанную в выписке со счета или платежном ваучере .

Посетите нашу страницу входа в систему, чтобы начать.

Как мне потребовать возмещение при оплате?

Если вы производите платежи в соответствии с Уведомлением об определении (выставление счетов) и считаете, что не имеете задолженности, или полагаете, что с вас была переплачена сумма, теперь вы можете подать иск о возмещении, используя страницу входа в онлайн-сервисы CDTFA.Чтобы подать заявку на возврат, войдите в систему, указав свое имя пользователя и пароль, и нажмите на учетную запись, для которой вы хотите запросить возврат. Затем в разделе I Want To щелкните ссылку More . Затем выберите ссылку «Подать заявку на возврат средств » и следуйте инструкциям. Вы можете подать одно своевременное требование о возмещении (CDTFA-101, Требование о возмещении ), чтобы покрыть любые предыдущие платежи в рамках применимого срока давности (см. Публикации ниже для сроков давности), любые текущие платежи и любые последующие платежи, относящиеся к этот биллинг.Если вы оспариваете более одного биллинга, вы должны своевременно подавать иск о возмещении по каждому отдельному счету.

Для получения дополнительной информации см. Публикацию 17, Апелляционные процедуры и публикацию 117, Подача иска о возмещении .

Для получения дополнительной информации о новых онлайн-сервисах см. Ресурсы ниже.

- Часто задаваемые вопросы (FAQ)

Общие вопросы

Какие программы налогов и сборов будут добавлены в новую систему 9 ноября 2020 года?

В ноябре 2020 года последние программы налогов и сборов, перечисленные ниже, были перенесены в нашу новую систему.

- Общественный склад алкогольной продукции

- Налог на каннабис

- Сбор за профилактику отравления свинцом в детстве

- Пользователи телефонов экстренных служб (911) Доплата и местные сборы

- Надбавка за энергоресурсы (электричество)

- Сбор за предотвращение пожаров

- Налоги на опасные вещества (утилизация, окружающая среда, объект, генератор)

- Комиссия за комплексное управление отходами (твердые и древесные отходы)

- Стоимость свинцово-кислотной батареи

- Сбор за морские инвазивные виды (балластные воды)

- Доплата за природный газ

- Сбор за профилактику отравления свинцом на производстве

- Налог на страховщиков

- Плата за права на воду

Если у меня есть действующее соглашение о рассрочке платежа, будет ли оно перенесено в новую систему?

Да, условия вашего соглашения о рассрочке платежа будут перенесены в новую систему.

Если я захочу добавить в свою учетную запись еще одно место продажи, смогу ли я сделать это в новой системе?

Да, новая система позволит вам добавлять торговые точки и выполнять другие задачи по обслуживанию учетной записи онлайн с вашим именем пользователя и паролем, если у вас есть полный доступ к учетной записи.

Если у меня возникнут вопросы о новой системе, с кем я могу связаться?

Если у вас есть какие-либо вопросы, позвоните в наш центр обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711).Представители службы поддержки доступны с понедельника по пятницу с 8:00 до 17:00. (Тихоокеанское время), кроме государственных праздников.

Интернет-доступ

Будет ли информация о моей учетной записи, включая идентификатор пользователя и пароль, быть перенесена в новую систему?

История вашей учетной записи будет перенесена в новую систему, но не ваш идентификатор пользователя и пароль, вам нужно будет установить новое имя пользователя и пароль для доступа ко всем функциям онлайн-сервисов для вашей учетной записи.Чтобы настроить имя пользователя и пароль, перейдите на домашнюю страницу CDTFA.

- Нажмите кнопку Login .

- Нажмите Зарегистрироваться сейчас .

- Вам будет предложено ввести или запросить защитный код. Пожалуйста, запросите защитный код, если вы его не получили, и подождите 7-10 рабочих дней, чтобы код был доставлен на ваш почтовый адрес, указанный в файле.

- После получения кода безопасности вы вернетесь на домашнюю страницу CDTFA и повторите описанные выше шаги, чтобы настроить новое имя пользователя и пароль и получить доступ к своей учетной записи.

Примечание. Если вам нужна помощь в создании имени пользователя и пароля, посетите нашу страницу с видеоуроками или свяжитесь с нашим центром обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711). Представители службы поддержки доступны с понедельника по пятницу с 8:00 до 17:00. (Тихоокеанское время), кроме государственных праздников.

Могу ли я сделать больше, чем просто зарегистрировать, продлить и оплатить, используя имя пользователя и пароль? Каковы преимущества?

В зависимости от типа доступа вы можете иметь возможность:

- Подать и / или просмотреть отчет

- Внести платеж

- Обновить информацию об аккаунте

- Подать апелляцию

- Сделать запрос на облегчение или продление

- Отслеживание и получение корреспонденции с CDTFA

- Доступ и управление несколькими учетными записями под одним логином

- И более

Как создать имя пользователя и пароль?

Для Владельца Бизнеса:

Вам нужно будет создать имя пользователя и пароль, чтобы получить доступ к своей учетной записи.Чтобы создать свое имя пользователя, посетите домашнюю страницу CDTFA Online Services и нажмите Зарегистрироваться сейчас . Для получения дополнительной информации о создании имени пользователя посетите страницу руководств по онлайн-сервисам CDTFA и посмотрите видео Как создать имя пользователя и пароль для владельцев бизнеса .

Для третьей стороны:

Вам нужно будет создать имя пользователя и пароль в качестве стороннего делегата (налоговый сборщик / CPA, представитель, сотрудник и т. Д.), Чтобы получить доступ к учетной записи.Чтобы создать свое имя пользователя, посетите домашнюю страницу CDTFA Online Services и нажмите Зарегистрироваться сейчас . Следуйте инструкциям по созданию имени пользователя и пароля, затем войдите в систему и выберите Запросить доступ к учетной записи в разделе Я хочу, чтобы .

Для получения дополнительной информации посетите страницу руководств по онлайн-сервисам CDTFA и посмотрите видео Как создать имя пользователя и пароль для доступа третьих лиц .

Что делать, если я не получил код доступа для создания имени пользователя и пароля в новой системе?

Если вы не получили письмо с кодом безопасности, позвоните по нашему бесплатному номеру, указанному ниже, чтобы представитель мог убедиться, что у нас есть самая последняя контактная информация в файле.

В чем разница между типом доступа владельца и стороннего?

Владелец, который регистрируется под именем пользователя и паролем в качестве Владельца бизнеса, получит доступ ко всем зарегистрированным для него аккаунтам. Третья сторона получает доступ к каждой учетной записи. Это означает, что третья сторона должна запрашивать доступ к каждой учетной записи, которой необходимо управлять в Интернете.

Как владельцы, так и третьи стороны, в зависимости от уровня доступа, будут иметь возможность управлять учетными записями и создавать вторичные входы в систему.Тип доступа «Сторонний не-администратор» не позволяет добавить дополнительный вход в систему.

Что делать, если у моей компании несколько владельцев бизнеса?

Имена пользователей предоставляются на индивидуальном уровне. У каждого владельца бизнеса должны быть свои учетные данные для входа.

Я владелец бизнеса; как мне изменить тип доступа для моей третьей стороны?

Для изменения типа доступа, предоставленного третьему лицу:

- Войдите в свой профиль Online Services, используя свое имя пользователя и пароль, посетив веб-сайт CDTFA по адресу onlineservices.cdtfa.ca.gov .

- Выбрать Настройки

- Выберите Доступ третьих лиц

- В разделе Доступ по умолчанию выберите одно из:

- Сторонний администратор – возможность создания вторичных входов в систему

- Сторонний неадминистратор – невозможно создать вторичный вход в систему

- Выберите Тип доступа к счету .Выбрать из:

- All Access – для выполнения всех функций на счете

- File and Pay – для подачи декларации и осуществления платежей по счету, а также для просмотра информации о счете

- File Returns – для подачи декларации по счету (за исключением продлений), а также для просмотра информации по счету

- Платежи – для осуществления платежей по счету, а также для просмотра информации по счету

- Просмотр – только для просмотра счета

- Сохранить в подаче

Что делать, если моя учетная запись была переведена в новую систему, и я не вижу свою учетную запись в списке на моем портале?

После входа в систему с именем пользователя и паролем выберите Запросить доступ к учетной записи в разделе Я хочу, чтобы и введите код безопасности, отправленный вам по почте, или следуйте инструкциям, чтобы запросить код безопасности, который будет отправлен вам по почте, на свяжите учетную запись с вашим именем пользователя.

Могу ли я делегировать доступ сотруднику для доступа к моему порталу от моего имени?

После того, как владелец бизнеса или третье лицо получит доступ к аккаунтам, они смогут предоставить доступ второстепенным пользователям без каких-либо дополнительных требований к коду безопасности. Требуется адрес электронной почты, и вам будет предложено создать имя пользователя для дополнительного пользователя.

Дополнительный пользователь будет иметь доступ только к учетным записям и / или клиентам, которые ему предоставил владелец бизнеса или третье лицо.В зависимости от предоставленного уровня доступа вторичный пользователь может выполнять такие задачи, как: подача деклараций, осуществление платежей, обновление адреса и т. Д. Если вы отмените вход в систему в любое время, все связанные входы в систему вторичных пользователей также будут отменены. .

Для получения дополнительной информации посетите страницу руководств по онлайн-службам CDTFA, щелкните раскрывающийся список Вход в систему и посмотрите видео Как предоставить вторичный доступ .

Как создать дополнительный вход в систему?

Для добавления вторичного входа:

- Войдите в свой профиль Online Services, используя свое имя пользователя и пароль, посетив веб-сайт CDTFA по адресу onlineservices.cdtfa.ca.gov .

- Выбрать Настройки

- Выберите Дополнительные учетные записи

- Выберите кнопку Добавить

- Вам потребуется ввести следующую информацию:

- Вход в систему (имя пользователя) для дополнительного пользователя

- Электронная почта – для вторичного пользователя

- Выберите Предоставить доступ для каждой отдельной учетной записи и / или клиента

- Выберите тип доступа :

- Полный доступ

- Подать и заплатить

- Возврат файла

- Выполнять платежи

- Посмотреть

- Выберите, к каким периодам вход в систему имеет доступ (может применяться только один тип диапазона, указанный ниже) :

- Все периоды

- Периоды с определенной даты (требуется период с даты)

- Периоды в диапазоне дат (требуется период от и до)

- Отправьте, и ваш вторичный пользователь получит электронное письмо с инструкциями о дальнейших действиях.Дополнительный пользователь должен установить свой пароль в течение 1 часа.

Для получения дополнительной информации посетите страницу руководств по онлайн-сервисам CDTFA, щелкните раскрывающийся список Вход в систему и посмотрите видео «Как предоставить вторичный доступ».

Я составляю налоговую декларацию, и у меня нет ссылки для добавления дополнительного входа в систему. Как мне это получить?

Владелец бизнеса должен изменить ваш тип доступа со стороннего неадминистратора на стороннего администратора.Они могут изменить ваш тип доступа, войдя в свой профиль Online Services с помощью имени пользователя и пароля или связавшись с CDTFA.

Как дополнительный пользователь я получил электронное письмо с просьбой создать пароль, и срок его действия истек. Как мне сбросить его и создать свой пароль?

Электронное письмо необходимо отправить повторно. После входа в систему сторона, создавшая дополнительный вход в систему, перейдет к настройкам , Вторичные входы, и выберет Повторно отправить электронное письмо для входа в систему , которое находится в разделе «Я хочу».

Срок действия моего пароля истечет?

Срок действия паролей истекает через 400 дней. Когда срок действия вашего пароля истечет, вам будет предложено его изменить.

Могу ли я изменить свое имя пользователя?

В настоящее время вы не можете изменить имя пользователя после его создания.

Что делать, если я заблокирован?

Пожалуйста, позвоните в Центр обслуживания клиентов по телефону 1-800-400-7115 (CRS: 711) с понедельника по пятницу с 8:00.м. до 17:00 (Тихоокеанское время), кроме государственных праздников. После надлежащей проверки вам может помочь представитель.

Могу ли я изменить онлайн-доступ моего налогового инспектора к моей учетной записи?

Как владелец бизнеса, вы можете запретить доступ всем пользователям, имеющим доступ к вашей учетной записи.

Есть ли ограничение на количество имен пользователей, которые могут иметь доступ к данной учетной записи?

Нет, нет ограничения на количество имен пользователей, которые могут иметь доступ к учетной записи.Но владельцы должны регулярно проверять свой доступ и удалять всех пользователей, у которых больше не должно быть доступа.

Сколько имен пользователя может иметь человек?

Имена пользователей назначаются на индивидуальном уровне, и у физических лиц должно быть только одно имя пользователя. Имена пользователей могут иметь доступ к неограниченному количеству учетных записей.

Я не могу печатать, потому что мой браузер сообщает, что блокирует всплывающее окно?

Возможно, у вас включен блокировщик всплывающих окон.Вы можете попробовать следующие шаги, в зависимости от вашего браузера:

- Выберите «ОК» в предупреждении о блокировке всплывающего окна.

- Выберите «Если ваше письмо не открылось автоматически, щелкните здесь».

- Страница должна открыться в новой вкладке или в новом окне.

Что делать, если я получаю сообщение об ошибке, когда выбираю ссылку на шаблон Excel при подаче онлайн?

Если вы получаете сообщение об ошибке при открытии шаблона с помощью нашей системы онлайн-сервисов, вы можете либо нажать «Да», чтобы открыть, либо переключить свой интернет-браузер на Google Chrome, чтобы открыть шаблон и избежать появления этого сообщения об ошибке.

Могу ли я внести изменения в возврат онлайн?

Да, в зависимости от вашего типа доступа и периода подачи вы можете внести изменения в декларацию онлайн, войдя в систему с именем пользователя и паролем. Некоторые периоды подачи документов, которые должны были быть указаны до перехода вашей учетной записи на наши новые онлайн-службы, могут не быть изменены онлайн.

Могу ли я подать заявление об освобождении от штрафа или пени через Интернет?

Да, в зависимости от вашего типа доступа, вы можете подать запрос онлайн, войдя в систему с именем пользователя и паролем.

Сохраненные черновики

Платежи

Изменит ли новая система способ осуществления платежей посредством электронных денежных переводов (EFT) через государственный платежный процессор EFT – First Data Government Solutions, LP?