Кбк ндфл 2019 за сотрудников для ип: что это такое и как их применять

КБК ндфл 2021 для юридических лиц

За сотрудников

КБК для уплаты НДФЛ за сотрудников

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | 182 1 01 02010 01 1000 110 |

КБК для уплаты пени по НДФЛ за сотрудников

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, источником которых является налоговый агент (НДФЛ за сотрудников ИП, ООО и АО) | пени | 182 1 01 02010 01 2100 110 |

| проценты | 182 1 01 02010 01 2200 110 | |

| штрафы | 182 1 01 02010 01 3000 110 | |

Для ИП

КБК для уплаты НДФЛ для ИП

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | 182 1 01 02020 01 1000 110 |

КБК для уплаты пени по НДФЛ для ИП

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: ИП; частных адвокатов; нотариусов; других лиц, занимающихся частной практикой (НДФЛ для ИП за себя) | пени | 182 1 01 02020 01 2100 110 |

| проценты | 182 1 01 02020 01 2200 110 | |

| штрафы | 182 1 01 02020 01 3000 110 | |

Для физических лиц

КБК для уплаты НДФЛ для физических лиц

| НАЛОГ | КБК |

|---|---|

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | 182 1 01 02030 01 1000 110 |

КБК для уплаты пени по НДФЛ для физических лиц

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 НК РФ (НДФЛ для физических лиц, которые самостоятельно должны уплатить налог со своих доходов) | пени | 182 1 01 02030 01 2100 110 |

| проценты | 182 1 01 02030 01 2200 110 | |

| штрафы | 182 1 01 02030 01 3000 110 | |

С дивидендов и работающих по патенту

КБК для уплаты НДФЛ c дивидендов

| НАЛОГ | КБК |

|---|---|

| НДФЛ с дивидендов, получатель дивидендов — налоговый агент | 182 1 01 02010 01 1000 110 |

| НДФЛ с дивидендов, получатель дивидендов — физлицо | 182 1 01 02030 01 1000 110 |

КБК для уплаты НДФЛ для работающих у граждан на основании патента

| НАИМЕНОВАНИЕ | ВИД ПЛАТЕЖА | КБК |

|---|---|---|

| НДФЛ с доходов (в виде фиксированных авансовых платежей), полученных нерезидентами, работающих у граждан на основании патента | налог | 182 1 01 02040 01 1000 110 |

| пени | 182 1 01 02040 01 2100 110 | |

| проценты | 182 1 01 02040 01 2200 110 | |

| штрафы | 182 1 01 02040 01 3000 110 |

Карта сайта

КБК по НДФЛ на 2019 год: таблица: blogkadrovika — LiveJournal

Какие коды бюджетной классификации по НДФЛ на 2019 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2019 год.

Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.Когда перечислять НДФЛ в 2019 году

Общее правило

По общему правилу, заплатить в 2019 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2019 года работодатель выплатил 9 февраля 2019 года. Датой получения дохода будет 31 января 2019 года, датой удержания налога – 9 февраля 2019. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2019 года (поскольку 10 и 11 число – это суббота и воскресенье).

Пособия и отпускные

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2019 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2019 года.

Удержанный НДФЛ в 2019 году, в общем случае, уплачивайте реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ). ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако ИП, ведущие бизнес на ЕНВД или патентной системе налогообложения, перечисляют налог в инспекцию по месту учета в связи с ведением такой деятельности.

КБК в 2019 году: таблица

В 2019 году произошли некоторые изменения в части КБК. Однако КБК по НДФЛ за сотрудников в 2019 году не изменились и остались точно такими же. Не претерпели поправок и КБК по НДФЛ для индивидуальных предпринимателей. Приведем в таблице актуальные основные КБК на 2019 года по подоходному налогу.

Таблица с КБК на 2019 года по НДФЛ

| Вид НДФЛ | КБК в 2019 году |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

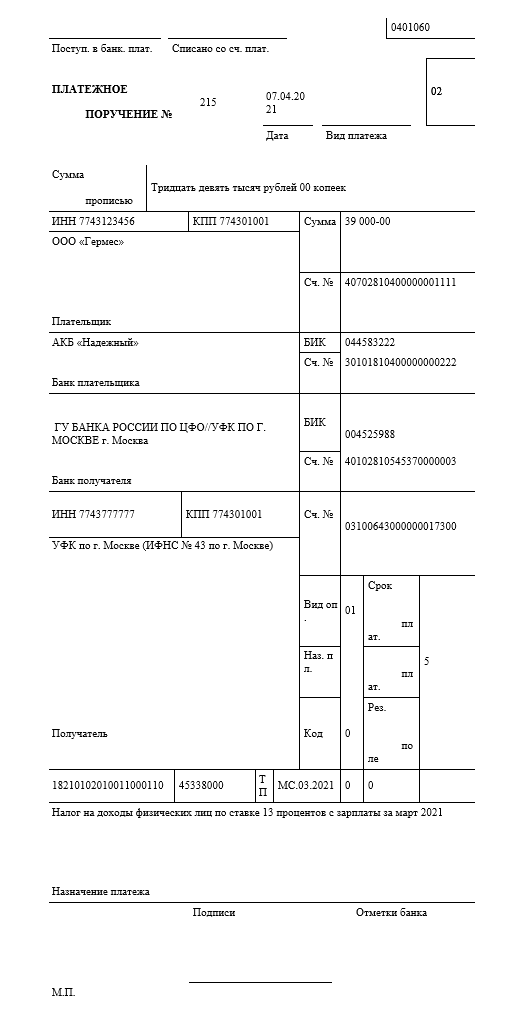

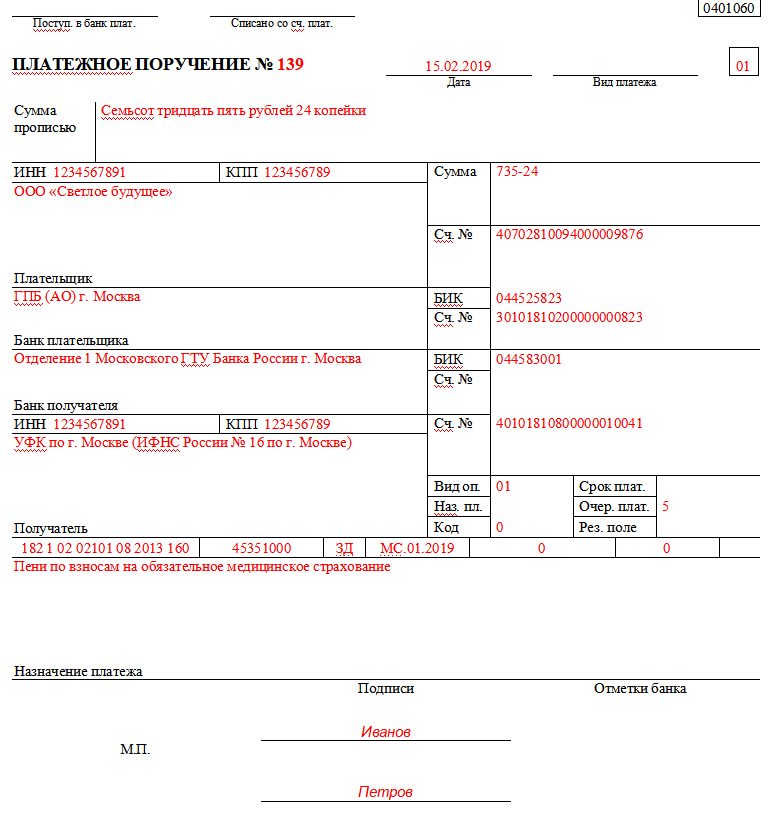

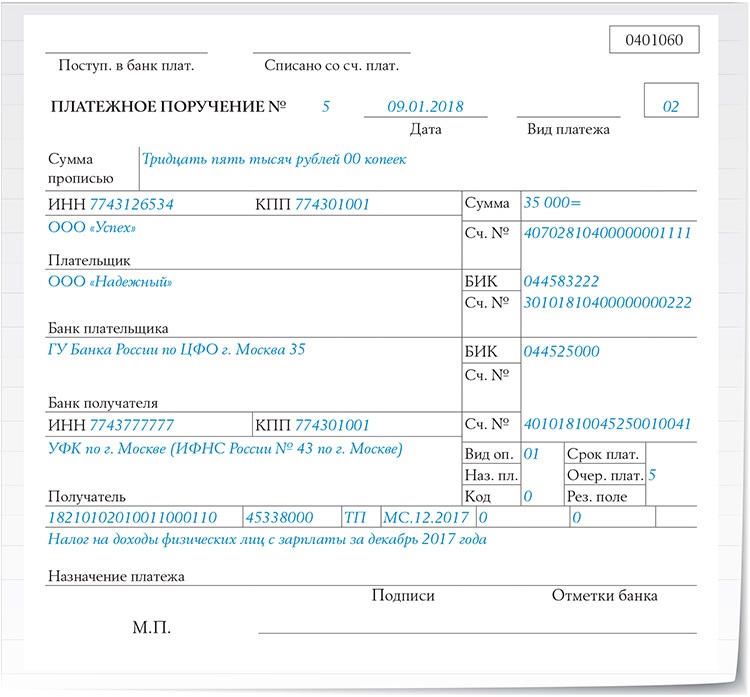

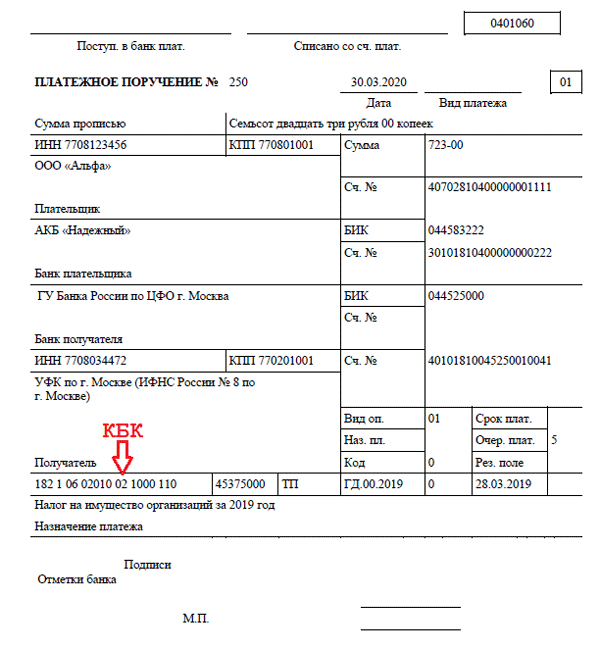

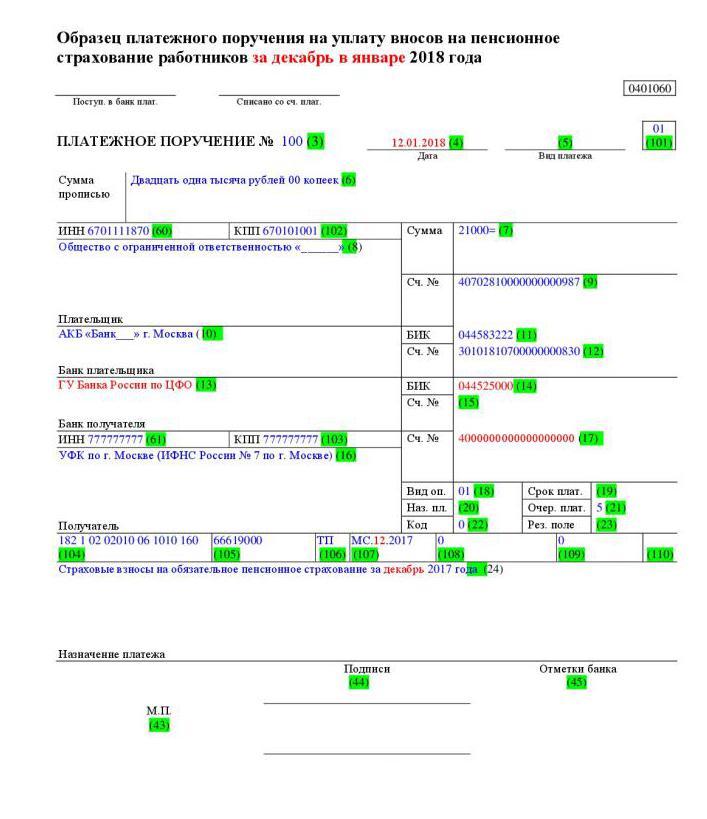

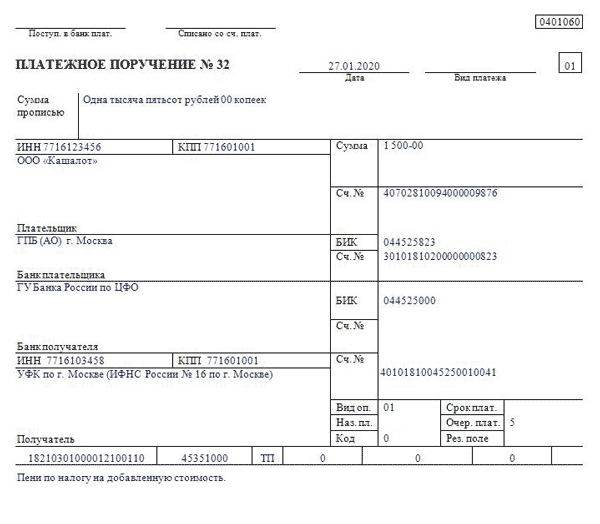

Как платить НДФЛ в 2019 году: пример платежки

Далее приведем образец платежного поручения на перечисление НДФЛ в 2019 году.

Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.

Код бюджетного классификации по НДФЛ указывается в поле 104 платежки. Данной платежкой налоговый агент перечисляет НДФЛ с зарплаты сотрудников.Скачать образец платежного поручения по НДФЛ в 2019 году с верными КБК в поле 104.

Если допустить ошибку в КБК

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Что делать? При ошибочном написании КБК НДФЛ нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2017 № 03-02-07/1/2145.

Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в ИФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

При ошибочном указании КБК по НДФЛ не исключено, что в 2019 году начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

КБК НДФЛ 2020 для юридических лиц, физических лиц и ИП за себя

Когда нужно перечислить налог или взнос, то в платежном поручении в поле 104 требуется указывать КБК. Необходимость указания кодов бюджетной классификации установлено в Приложении 3 к Положению Банка России от 19 июня 2012 года №383-П.

Какой именно КБК по НДФЛ в 2020 году указывать в платежном поручении зависит от того, кто конкретно является плательщиком налога. В том случае, если плательщиком НДФЛ выступает юридическое лицо, то кбк ндфл 2020 для юридических лиц будет следующим: 18210102010011000110.

Этот же код должен указываться в платежном поручении и в том случае, если плательщиком НДФЛ выступает ИП, являющийся налоговым агентом, т.е. когда индивидуальный предприниматель перечисляет НДФЛ за своих работников.

КБК НДФЛ 2020 для ИП за себя

В том случае, если ИП уплачивает НДФЛ со своих доходов (за себя), то в поле 104 платежного поручения должно быть указан следующий КБК: 18210102020011000110.

КБК НДФЛ 2020 для физических лиц

В ряде случаев физлицу, которое не является индивидуальным предпринимателем, необходимо самому уплачивать НДФЛ на основании п.1-4 ст.228 Налогового Кодекса РФ. В качестве примера такого случая может служить продажа недвижимости, срок владения которой не освобождает от уплаты налога на доходы физических лиц (п.17.1 ст.217, ст.217.1 НК РФ). В этом случае КБК НДФЛ 2020 для физических лиц будет 182 1 01 02030 01 1000 110.

КБК НДФЛ в 2020 году: уплата пеней и штрафа

При перечислении пеней/штрафа плательщику необходимо указать следующие КБК:

Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

18210102010012100110 | 18210102010013000110 | |

Индивидуальный предприниматель за себя | 18210102020012100110 | 18210102020013000110 |

Физлицо (не являющееся ИП) | 18210102030012100110 | 18210102030013000110 |

Кбк дохода.

КБК по уплате НДФЛ. Для чего нужен КБК?

КБК по уплате НДФЛ. Для чего нужен КБК?В поле 104 платежного поручения (Приложение 3 к Положению Банка России от 19.06.2012 N 383-П) плательщик должен указать БКК, в которую перечисляется тот или иной налог / взнос.

Выбор КБК для НДФЛ зависит от того, кто именно переводит этот налог.

КБК НДФЛ-2019 для сотрудников

Если НДФЛ перечисляется в бюджет организацией или индивидуальным предпринимателем в качестве налогового агента, то КБК в платежном поручении будет иметь вид: 182 1 01 02010 01 1000 110.

Кстати, образец платежного поручения по НДФЛ, перечисляемому с пособий работникам, вы найдете в.

КБК НДФЛ для ИП

Если налог с его доходов уплачивается индивидуальным предпринимателем на OSN, то в поле 104 платежа он должен указать 182 1 01 02020 01 1000 110.

КБК НДФЛ физического лица

В некоторых ситуациях обычное физическое лицо (не индивидуальный предприниматель) вынуждено самостоятельно уплачивать НДФЛ (пп. 1-4 статьи 228 Налогового кодекса РФ).Например, при продаже недвижимости, период владения которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 Налогового кодекса РФ). В этом случае физическое лицо в платежном документе должно указать KBK 182 1 01 02030 01 1000 110.

1-4 статьи 228 Налогового кодекса РФ).Например, при продаже недвижимости, период владения которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 Налогового кодекса РФ). В этом случае физическое лицо в платежном документе должно указать KBK 182 1 01 02030 01 1000 110. КБК НДФЛ-2019: дивиденды

При уплате НДФЛ с дивидендов КБК также зависит от того, кто перечисляет налог:

Здесь стоит отметить, что физическому лицу в принципе не нужно будет думать о том, какой BCC указать.Ведь по идее НДФЛ с выплаченных дивидендов должен удерживать налоговый агент, и даже если он этого не сделает, физическое лицо не должно будет самостоятельно декларировать доход в виде дивидендов. А платить НДФЛ он будет на основании извещения, полученного от ФНС (п. 6 ст. 228 Налогового кодекса РФ), в котором будет указана необходимая БКК.

КБК НДФЛ: уплата пеней и пеней

При перечислении пени / пеней плательщик указывает следующие КСК.

Вам необходимо знать код бюджетной классификации (BCK), чтобы отчитываться по налогам и уплачивать их. В платежном поручении об уплате того или иного налога в обязательном порядке указывается КБК. Это должно быть отражено в поле 104 платежного поручения. Из-за правильного указания кода KBK конкретный платеж зачисляется по назначению.

В платежном поручении об уплате того или иного налога в обязательном порядке указывается КБК. Это должно быть отражено в поле 104 платежного поручения. Из-за правильного указания кода KBK конкретный платеж зачисляется по назначению.

Если в платежном поручении на уплату налога неверно указан код бюджетной классификации, платеж не будет зачислен. Следовательно, сумма «повиснет» как задолженность, несмотря на то, что она была уплачена налогоплательщиком.Поэтому крайне важно при заполнении «платежного поручения» правильно заполнить все числа BCC.

Информация о БКК понадобится также при заполнении декларации по тому или иному налогу.

Изменения в КБН НДФЛ в 2016 г.

Инструкция по применению бюджетной классификации Российской Федерации, утвержденная приказом Минфина России от 1 июля 2013 г. № 65н. KBK – это комбинация из 20 цифр, разделенных на несколько блоков.У каждого налога есть свой код бюджетной классификации. Причем у одного и того же налога в зависимости от ситуации может быть свой код.

В 2016 году плательщики и налоговые агенты по НДФЛ должны использовать тот же КБК, что и в 2015 году, то есть в коды бюджетной классификации изменений не было.

Какие BCC сотрудникам указывать в 2016 году?

Для подоходного налога с населения существует несколько CBK, которые используются в зависимости от ситуации. Например, для подоходного налога с населения, уплачиваемого компанией или индивидуальным предпринимателем из заработной платы своих сотрудников, BCF будет составлять 182 1 01 02010 01 1000 110.Причем не имеет значения, гражданином какой страны является сотрудник. Иными словами, КБН НДФЛ с заработной платы сотрудников одинаков для всех: и для сотрудников, являющихся гражданами РФ, и для иностранных сотрудников.

Но для уплаты фиксированного авансового платежа по НДФЛ, который вносит иностранное лицо при регистрации патента, КБК другой: 182 1 01 02 040 01 0000 110. Этот авансовый платеж по НДФЛ перечисляется не работодатель, но непосредственно сам иностранный гражданин в порядке, предусмотренном статьей 227.

КБК: НДФЛ с дивидендов

Бывает, что компания платит НДФЛ не только с «зарплатного» дохода, но и с других доходов, например, с дивидендов. Что касается налога на выплату «дивидендов», то КБК аналогичен налогу на доходы физических лиц с заработной платы сотрудников: 182 1 01 02010 01 1000 110.

Если получателем дивидендов является юридическое лицо, то при перечислении с них налога КБК будет отличаться: 182 1 01 01 040 01 1000 110.

КБК при уплате НДФЛ для ИП

Для граждан, зарегистрированных в качестве индивидуального предпринимателя, при уплате НДФЛ с их доходов (а не с выплат работникам) КБК будет иметь следующий вид: 182 1 01 02020 01 1000 110.

КБК при возврате НДФЛ из бюджета

Граждане, желающие воспользоваться вычетом социального или имущественного налога через проверку, а не через работодателя, в конце года должны заполнить декларацию 3-НДФЛ. Там следует указать КБК, в который зачисляется НДФЛ с заработной платы: 182 1 01 02010 01 1000 110.

Там следует указать КБК, в который зачисляется НДФЛ с заработной платы: 182 1 01 02010 01 1000 110.

КБК: пени и пени по НДФЛ

КБК при уплате пени по НДФЛ, который необходимо указать в платежном поручении, будет свой: в зависимости от того, кто перечисляет неустойку. Если в списке штрафных процентов:

- налоговый агент, далее КБК 182 1 01 02 010 01 2100 110;

- физическое лицо, далее КБК 182 1 01 02 030 01 2100 110;

- ИП, далее КБК 182 1 01 02 020 01 2100 110.

Тот же принцип применяется к КБК в отношении штрафов за неуплату НДФЛ. Код зависит от того, кто перечисляет суммы штрафа:

- налоговый агент, далее КБК 182 1 01 02 010 01 3000 110;

- физическое лицо, далее КБК 182 1 01 02 030 01 3000 110;

- ИП, далее КБК 182 1 01 02 020 01 3000 110.

Все компании и индивидуальные предприниматели, которые платят в бюджет, сталкиваются с НДФ по подоходному налогу с населения в 2019 году. .. Иногда эта проблема затрагивает даже людей. Этот код проставляется в платежном поручении. Ошибки с КБК приводят к тому, что оплата не проходит. Давайте посмотрим, какие существуют КВС для уплаты НДФЛ для сотрудников в 2019 году, и что делать, если вы ошиблись с кодом.

.. Иногда эта проблема затрагивает даже людей. Этот код проставляется в платежном поручении. Ошибки с КБК приводят к тому, что оплата не проходит. Давайте посмотрим, какие существуют КВС для уплаты НДФЛ для сотрудников в 2019 году, и что делать, если вы ошиблись с кодом.

КБК НДФЛ 2019 для сотрудников

Бюджетный классификационный кодекс подоходного налога с физических лиц (BCC) – это не просто хаотичный набор цифр. Он содержит зашифрованную информацию о получателе средств, информацию о том: какой налог уплачен, о виде платежа по этому налогу, в какой бюджет пойдут уплаченные деньги.

Таким образом, код нужен для того, чтобы средства, уплаченные компанией, индивидуальным предпринимателем, физическим лицом, нашли своего адресата и поступили в ФНС.

Чаще всего код указывается в платежном поручении. Зная, что означает каждое число, вы можете составить себе необходимый код или использовать готовые комбинации, которые вы найдете ниже.

Разберем, какие числа используются для составления кода бюджетной классификации по налогу на прибыль. Он состоит из 20 цифр.Их условно можно отнести к 4 группам:

Он состоит из 20 цифр.Их условно можно отнести к 4 группам:

Из этого следует, что независимо от того, кто является налогоплательщиком: юридическое лицо, индивидуальный предприниматель, физическое лицо, независимо от того, какой платеж по налогу он производит: сам налог, штрафы по нему и т. Д. Первые три цифры номера код останется без изменений – 182.

А теперь перейдем к следующим компонентам ФНБ НДФЛ 2019 года.

- Цифры от 4 до 6, по сути, представляют собой расшифровку типа платежа: налог, взнос и т. Д.По налогу на прибыль они также не изменились – 101.

- Цифры 7-8 – расшифровка статьи доходов. Они также никогда не меняются в кодексе подоходного налога. Если вы сами составляете код при уплате налога, во всех случаях пишите 02.

- Цифры 9-11 – укажите от кого поступил платеж:

– налоговый агент – 010;

– ИП – 020;

– самостоятельный резидент – 030;

– иностранец, работающий по патенту – 040.

- На рисунках 12-13 представлена разбивка бюджета, например, для НДФЛ всегда будет 01, что соответствует федеральному бюджету.

- Цифры 14-17 расскажут налоговым органам, к какой категории относится этот платеж:

– прямой подоходный налог – 1000,

– штраф за неуплату – 2100;

– проценты по – 2200;

– штраф – 3000.

- Цифры от 18 до 20 – это просто код дохода. При оплате всегда ставьте 110 в конце, независимо от того, являетесь ли вы компанией или индивидуальным предпринимателем, платите налоги или проценты.

Таким образом, любой желающий, зная обозначение каждой цифры КБН НДФЛ в 2019 году, сможет точно собрать этот код.Однако этой трудоемкой работы можно избежать. Более того, ошибка автоматически влечет за собой неуплату налога в срок.

КБК НДФЛ на 2019 год для юридических лиц: таблица

Приведенные ниже коды, как правило, используют организации и индивидуальные предприниматели, уплачивающие подоходный налог со своих сотрудников. Это важно понимать, так как индивидуальные предприниматели, не имеющие сотрудников, получают зарплату по другим БКК.

Следует отметить, что до 1 января 2019 года в число налоговых агентов входили российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, юристы, открывшие адвокатские конторы, а также обособленные подразделения иностранных организаций в Российской Федерации, из которых или как в результате отношений, в которых работник получил доход (ст. 207 Налогового кодекса РФ).

В 2019 году налоговыми агентами признаются также российские организации, перечисляющие денежное довольствие, заработную плату, вознаграждение военнослужащих и лиц гражданского персонала (законопроект № 1078298-6).

КБК НДФЛ для предпринимателя, если у него нет сотрудников

Очень часто у индивидуальных предпринимателей нет наемных работников. Они платят налог только со своего личного дохода. В этой ситуации индивидуальные предприниматели не являются налоговыми агентами, поэтому их КБН по НДФЛ в 2019 году будут отличаться от используемых организациями.

КБК по НДФЛ с физических лиц

Если гражданину необходимо заплатить налог самому, то он указывает в платежном поручении БКК.

Вид оплаты | |

|---|---|

182 1 01 02030 01 1000 110 | |

182 1 01 02030 01 2100 110 | |

Проценты | 182 1 01 02030 01 2200 110 |

182 1 01 02030 01 3000 110 |

КБК НДФЛ для нерезидентов

Вид оплаты | |

|---|---|

182 1 01 02040 01 1000 110 | |

182 1 01 02040 01 2100 110 | |

Проценты | 182 1 01 02040 01 2200 110 |

182 1 01 02040 01 3000 110 |

Налогоплательщики в первую очередь указывают в платежном поручении коды бюджетной классификации.Этот реквизит остается неизменным независимо от того, кто делает взносы в бюджет, а также от того, о каком виде платежа идет речь: налог, штрафы или пени.

Для этого используйте поле 104.

Ваш платеж должен выглядеть примерно так:

.Сотрудникам

КБК по уплате НДФЛ для работников

КБК на выплату процентов по НДФЛ для работников

КБК для уплаты НДФЛ с ИП

КБК для уплаты процентов по НДФЛ для ИП

Физическим лицам

КБК по уплате НДФЛ с физических лиц

КБК для уплаты процентов по НДФЛ с физических лиц

С дивидендами и работаю по патенту

КБК для выплаты НДФЛ с дивидендов

КБК по уплате НДФЛ для работающих граждан на основании патента

Файлы

Некоторые пояснения по BCF по налогу на прибыль

Подоходный налог с населения учитывается путем вычета документально подтвержденных расходов из суммы доходов физических лиц и удержания определенного процента от этой суммы (ставки налога).Индивидуальный подоходный налог взимается отдельно с резидентов и нерезидентов РФ, но не распространяется на сотрудников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследование, продажа недвижимости старше 3 лет, подарки от близких родственников и т. Д.). Налоговая декларация дает физическим лицам право на определенные налоговые вычеты.

В ситуации, когда доходом является заработная плата, государство взимает налог с нее не с работника после начисления, а с налогового агента – работодателя, который будет выплачивать работнику зарплату с уже отчисленными в бюджет налогами.

Подоходный налог с населения с доходов работников

Выплачивается налоговым агентом ежемесячно в день выплаты жалованья, максимум на следующий день. В случае выплаты больничных и отпускных, налог перечисляется налоговым агентом не позднее конца месяца их выплаты. Неважно, кто является налоговым агентом – юридическое или физическое лицо, ООО или индивидуальный предприниматель.

Отпускные выплаты также облагаются подоходным налогом с населения, потому что это та же заработная плата, только за оставшийся период.Налог необходимо уплатить до истечения месяца, в котором работник получил отпускные.

ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещается уплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги рассчитываются по формуле: налоговая база умножается на налоговую ставку. Различия заключаются в том, что берется за основу, и в том, какова процентная ставка.

Для НДФЛ имеет значение, является ли работник резидентом Российской Федерации. Если в течение года он находился в стране более 182 дней, то НДФЛ взимается по ставке резидента 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель 30%.

Фактический KBK

КБК по налогу, перечисленному налоговым агентом – 182 1 01 02 010 01 1000 110.

Если будет задержка, вам придется заплатить штраф за KBK 182 1 01 02010 01 2100 110.

Назначенный штраф подлежит уплате согласно КБК 182 1 01 02 010 01 3000 110.

Проценты по данному виду НДФЛ, уплачиваемые КБК 182 1 01 02 010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее должен быть уплачен налог, который удерживается налоговым агентом (организацией). Физическое лицо будет самостоятельно перечислять НДФЛ, если, являясь резидентом РФ, получает дивиденды из-за границы.

КБК при удержании налоговым агентом будет такая же, как и для НДФЛ с заработной платы: 182 1 01 02010 01 1000 110.

Физическое лицо должно использовать для этой цели KBK 182 1 01 02 030 01 1000 110.

Какие коды утверждены бюджетной классификации по НДФЛ на 2018 год? В какой КСК платить налог на доходы физических лиц с заработной платы, отпускных и других выплат? Вот удобная таблица с БКФ по НДФЛ на 2018 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

Когда переводить НДФЛ в 2018 году

Общее правило

По общему правилу, платить в 2018 году НДФЛ необходимо не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Итак, допустим, работодатель выплатил зарплату за январь 2018 года 9 февраля 2018 года. Дата получения дохода – 31 января 2018 года, дата удержания налога – 9 февраля 2018 года. Дата, не позднее которой необходимо уплатить в бюджет НДФЛ, в нашем примере – 12 февраля 2018 года (так как 10 и 11 числа – это суббота и воскресенье).

Пособия и отпускные

Подоходный налог с населения, удерживаемый с пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, необходимо перечислить не позднее последнего дня месяца, в котором был выплачен доход. Например, работник уходит в отпуск с 6 по 23 марта 2018 года. Отпуск ему был оплачен 1 марта. В этом случае датой получения дохода и датой удержания НДФЛ является 1 марта, а Последний срок, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2018 года.

Удержанный НДФЛ в 2018 году, в основном, уплачивают на реквизиты ИФНС, в которой зарегистрирована организация (п.1 пункта 7 статьи 226 Налогового кодекса РФ). Индивидуальные предприниматели, в свою очередь, уплачивают НДФЛ в инспекцию по месту жительства. Однако индивидуальные предприниматели, ведущие свою деятельность по ЕНВД или системе патентного налогообложения, переводят налог в инспекцию по месту регистрации в связи с ведением такой деятельности.

КБК в 2018 г .: таблица

В 2018 году произошли некоторые изменения в части КБК. См. “”. Однако КБН по НДФЛ для сотрудников в 2018 году не изменился и остался прежним. Не претерпел изменений и НПК НДФЛ для индивидуальных предпринимателей. Мы представляем в таблице текущие основные ставки налога на прибыль BCC за 2018 год.

Читайте также Какой срок уплаты НДС за 1 квартал 2018 года

Таблица с КБК за 2018 год по НДФЛ

Образец платежного поручения по НДФЛ в 2018 годуНиже представлен образец платежного поручения на перечисление НДФЛ в 2018 году.Код бюджетной классификации по НДФЛ указан в поле 104 платежа. Этим платежом налоговый агент перечисляет НДФЛ с заработной платы сотрудников.

В поле 104.

Если ошибка

Несмотря на то, что ввести КБН НДФЛ в платежную систему – дело элементарное, ошибки все же возможны. Что делать? В случае ошибочного написания НДФЛ КБК необходимо немедленно написать письмо в ИФНС по месту нахождения для разъяснения КБК… Это следует из письма Минфина от 19 января 2017 г. № 03-02-07 / 1/2145.

Вам не нужно повторно платить НДФЛ, пени и штрафы за него, если вы ошиблись при указании КБК. Достаточно просто написать заявление на разъяснение БКН НДФЛ в ИФНС. И тогда налоговая служба сама перенаправит платеж на требуемые реквизиты.

При ошибочном указании КБК по НДФЛ возможно, что в 2018 г. будут начислены пени, но перечислять их нет необходимости.Если компания вовремя уплатила налог на прибыль, то после уточнения КБК штрафы будут отменены.

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, включив в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC.Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Справочный идентификатор: 0.5dfd733e.1632598114.b4a7b7d4

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерные запросы. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Обзор IP| Товарные знаки, авторское право и коммерческая тайна

Что такое интеллектуальная собственность?

Интеллектуальная собственность относится к творениям ума, художественного выражения и воплощения идей.Есть четыре основных области интеллектуальной собственности.

Патенты

Патентное право защищает воплощение новых и новаторских идей, процессов или вещей и предоставляет изобретателю ограниченную монополию на изобретение, что означает период исключительности в течение многих лет. Некоторые из вещей, имеющих право на патентную защиту, включают новые сорта растений, элементы декоративного дизайна, машины, процессы, химикаты, материалы, даже компьютерные алгоритмы и некоторые бизнес-методы.

Патенты не секрет.Для получения патента необходимо описать и раскрыть изобретение ВПТЗ США. Будут защищены только новые и новые аспекты изобретения. Это означает, что можно улучшить существующие технологии и получить монополию на улучшения. Процесс подачи заявки на патент включает в себя составление подробных описаний изобретения, определение предшествующего уровня техники и подобных изобретений и подробное описание новых и новых аспектов. Рассмотрение заявки на патент в ВПТЗ США может занять до нескольких лет. Срок действия патентов обычно составляет 20 лет, и они дают владельцу исключительные права на использование и / или эксплуатацию изобретения.Владелец патента может производить или использовать запатентованный материал сам или может лицензировать других на его использование и эксплуатацию. Закон о патентах предусматривает средства правовой защиты в случае нарушения, включая судебный запрет, возмещение ущерба и изъятие прибыли.

Товарные знаки

Товарные знаки – это названия, рисунки, символы и даже цвета, используемые для отличия источника товаров от других. Закон о товарных знаках предоставляет исключительное право на использование знака в связи с конкретными товарами или услугами. Эта защита распространяется на использование не только идентичных знаков, но и знаков, сходных до степени смешения по звучанию, внешнему виду и коннотации.Торговые марки различаются по силе. Чем сильнее знак, тем выше его потенциальный объем защиты. Самые сильные марки включают в себя придуманные термины, такие как XEROX, и обычные слова, используемые уникальным образом, такие как SATURN для автомобилей. Эти знаки широко защищены от аналогичного использования. Самые слабые отметки – это описательные и общие термины, такие как ПРОГРАММНОЕ ОБЕСПЕЧЕНИЕ или ЧИЗБУРГЕР, и они получают только очень узкую защиту.

В США права на товарный знак приобретаются при его использовании. Регистрация не требуется, но дает дополнительные права и средства правовой защиты в соответствии с Законом США о товарных знаках.Федеральная регистрация осуществляется путем подачи заявки на регистрацию знака в ВПТЗ США с указанием товаров / услуг, которые он охватывает, и демонстрации использования знака в торговле. Регистрация товарного знака будет длиться десять лет и может быть продлена на следующие десять лет, пока знак все еще используется. Таким образом. В отличие от патентов и авторских прав, товарный знак имеет потенциально неограниченный срок жизни и будет оставаться в силе, пока он используется.

Закон о товарных знаках предусматривает ряд прав и средств защиты от нарушений, включая положения о судебном запрете, изъятии прибыли, установленном законом и тройном ущербе, а также, в исключительных случаях, о возмещении гонораров адвокатам.

На международном уровне права на товарный знак являются территориальными, то есть регистрация действительна и подлежит исполнению только в стране, которая ее выдает. Некоторые страны признают только зарегистрированные права, независимо от того, кто на самом деле использует знак. Другие страны признают права, основанные на использовании, и в этих юрисдикциях первый пользователь знака будет иметь наибольшие права. Однако, поскольку большинство юрисдикций признают только зарегистрированные права, важно заранее рассмотреть вопрос о международной регистрации.

Авторские права

Закон об авторском праве защищает первоначальное выражение идей и предоставляет ряд исключительных прав. Однако он защищает только выражения, а не лежащие в основе идеи. Защищаются многие различные формы выражения мнений, включая литературные произведения, картины, скульптуры, звукозаписи, фильмы и фотографии, программный код, даже планы зданий и конструкции корпусов судов.

Защита авторских прав предоставляет владельцу исключительное право воспроизводить и создавать производные копии материалов, защищенных авторским правом.Право на воспроизведение включает не только право контролировать, кто использует или отображает материалы, защищенные авторским правом, но также при каких обстоятельствах и на каких условиях. Исключительное право на воспроизведение запрещает несанкционированное использование или копирование материалов, защищенных авторским правом. «Производные копии» означают последующие произведения, отличные от оригинального материала, защищенного авторским правом, но в значительной степени связанные с ним или возникшие естественным образом. Обычно это относится к таким вещам, как продолжение или воспроизведение произведения на другом носителе.Кроме того, авторское право также предоставляет исключительные права на выставку, показ и исполнение.

Использование материалов, защищенных авторским правом, без разрешения может являться нарушением. При рассмотрении использования контента, созданного другими, важно получить разрешение на использование этих прав. Некоторые информационные центры предоставляют лицензионные права от имени владельцев авторских прав, таких как Getty Images, Harry Fox и ASCAP.

Защита авторских прав на произведение наступает автоматически после публикации этого произведения.Для получения определенных прав регистрация не требуется. Тем не менее, федеральная регистрация дает право подавать иск в соответствии с Законом об авторском праве, который несет больший потенциальный ущерб, чем права общего права. Все, что необходимо для регистрации авторских прав, – это подать заявку в Бюро регистрации авторских прав США и депонировать копию работы в Библиотеке Конгресса.

Определение прав собственности на материалы, защищенные авторским правом, очень важно. Как правило, авторские права на произведение принадлежат создателю.Это становится важным в контексте работы с консультантами, подрядчиками, дизайнерами, рекламными агентствами и т. П., Поскольку технически они будут владеть авторскими правами на все, что создано от вашего имени. Следовательно, для получения прав на работу, выполняемую от вашего имени, требуется соглашение о работе по найму, которое представляет собой письменное соглашение между сторонами, которое прямо передает все авторские права.

Регистрация авторских прав довольно проста. По сути, необходимо заполнить форму, которая идентифицирует произведение и правообладателя.Эта форма подается в Бюро регистрации авторских прав вместе с копией работы, защищенной авторским правом. Зарегистрированное авторское право действует в течение жизни автора плюс 70 лет. Анонимные работы и Работы, выполненные по найму, могут длиться до 120 лет после создания. Авторские права не могут быть продлены, и после истечения срока действия прав работа находится в общественном достоянии и бесплатна для использования.

Коммерческая тайна

Коммерческая тайна – это те служебные данные и информация, которые компания использует и полагается для получения конкурентного преимущества перед теми, кто не владеет такой же информацией.Коммерческая тайна принимает множество различных форм, включая оборудование, производственные процессы, списки клиентов и поставщиков, прайс-листы, формулы или любую другую подборку информации, которая дает бизнесу конкурентное преимущество.

Чтобы считаться коммерческой тайной, информация должна быть секретной и являться частной собственностью. То есть это должна быть информация, которую разумный бизнес не хотел бы раскрывать конкурентам. Кроме того, компания обязана защищать свои коммерческие секреты от разглашения другим лицам, поскольку разглашение может лишить их статуса коммерческой тайны.Некоторые способы защиты информации включают хранение на складе, предоставление информации только по мере необходимости, шифрование данных и хранение информации под замком. Например, знаменитый рецепт кока-колы – это тщательно охраняемый секрет, полностью известный лишь горстке людей и хранящийся в хранилище.

Поскольку публичное раскрытие информации приведет к отказу от прав на коммерческую тайну, соглашения о неразглашении важны, особенно для стартапов. Соглашение о неразглашении обязывает стороны сохранять конфиденциальность информации и не использовать ее в собственных коммерческих целях.Эти соглашения, как правило, подлежат исполнению. Кража коммерческой тайны может повлечь за собой судебный запрет, чтобы прекратить определенные действия и ущерб. Хотя эти типы соглашений чрезвычайно важны при работе с третьими сторонами, они также актуальны в отношении сотрудников, особенно тех, которые имеют доступ к конфиденциальной информации, чтобы предотвратить сохранение информации, если сотрудник уходит работать с конкурентом.

КБК налоговая служба. Как узнать код бюджетной классификации? Подлежит специальной оценке

Как узнать код бюджетной классификации – вопрос актуальный, прежде всего потому, что коды бюджета используются очень часто.Они необходимы при составлении налоговых деклараций, уплате госпошлины, налогов, штрафов, взносов и т. Д. Напомним, что каждый плательщик должен указывать КБК в платежных квитанциях для погашения своих платежных обязательств перед государством, поскольку этот код указывает на вид платежа. создаваемый и его получатель. В декларациях он нужен для дальнейшей корректной обработки ваших документов налоговой службой.

Кроме того, коды бюджета необходимы для точного и бесперебойного функционирования бюджетной системы… Финансовые потоки доходов и расходов государственного бюджета огромны. Поэтому все виды денежных доходов и их расходование в государственных бюджетах различного уровня кодируются с помощью специального классификатора КБК, который ежегодно утверждается Министерством финансов Российской Федерации. Классификация разделов и подразделов справочника КБК едина на всей территории Российской Федерации.

Структура кодировок обеспечивает максимальную детализацию и конкретизацию статей доходов и расходов бюджета.

Несмотря на довольно большое количество используемых кодов, общий классификатор написан таким образом, что в нем легко ориентироваться. Благодаря продуманной структуре разделов классификатора вы легко найдете нужный код для каждого конкретного случая.

Хотя КБК имеет двадцатизначное числовое обозначение, тем не менее отметим, что понять значение и назначение его частей вполне возможно, а значит, научиться правильно применять коды бюджета.

Сегодня мы попробуем разобраться в структуре таких кодов, как они используются и где их найти.

КБК – это двадцатизначный код, цифры которого указывают на вид и назначение платежа. Эти коды используются для учета поступления доходов и правильного функционирования каждой статьи расходов бюджета на разных уровнях.

В национальном масштабе целевые денежные потоки очень велики, поэтому для обеспечения их идентификации, прозрачности и контроля были введены такие кодировки.Классификатор обеспечивает максимальную детализацию статей бюджета.

Коммерческие организации и индивидуальные предприниматели, физические лица обычно используют ту часть классификатора, которая содержит кодировку разделов по доходам бюджета. Поскольку все платежи, уплачиваемые субъектами хозяйствования и физическими лицами, переводятся в доходную часть бюджетов различного уровня.

Налоговая служба ведет учет денежных поступлений от налогоплательщиков в полном соответствии с действующим классификатором.

Следовательно, при выплате текущих платежей налогоплательщикам, юридическим и физическим лицам также необходимо строго соблюдать правильность кодировки КБК, чтобы ваши платежи не доходили до желаемого «адресата», а налоговая задолженность осталась ты.Напоминаем, что в случае неуплаты в срок налоговой задолженности будут начислены пени и пени.

Кроме того, КБК обеспечивает адресность доходов бюджета и целевое расходование средств государственного бюджета.

КБК также учитывает тот факт, что часть налогов распределяется в федеральный бюджет, часть – в территориальные бюджеты субъектов Российской Федерации, часть – в местные муниципальные бюджеты. Также существуют налоги, которые поступают в бюджеты всех трех уровней сразу, поскольку их объемы наиболее значительны.Это касается корпоративного подоходного налога и НДС. Причем проценты, выделяемые в бюджеты, различаются в зависимости от региона нашей страны. И именно коды КБК обеспечивают точность и прозрачность движения денежных средств.

Отметим также, что почти каждый год в классификатор KBK вносятся некоторые изменения, коды могут быть исключены или могут быть добавлены новые коды. Это связано с постоянным обновлением статей бюджета, появлением новых направлений экономической деятельности и развитием государства в целом.

Следовательно, необходимо периодически обращаться к текущему классификатору для повторной проверки BCK.

Актуальную версию классификатора всегда можно посмотреть и скачать на официальном сайте ИФНС.

Основное значение структуры КБК:

- Обозначение источника платежа

- Обозначение платежной формы

- наименование получателя квитанции об оплате

- обозначение статьи расходования средств государственного бюджета.

Сама структура двадцатизначного КБК состоит из нескольких частей:

- Первые три цифры кода BCC указывают получателя средств, который контролирует своевременность и несет ответственность за поступление средств на свои расчетные счета … Этими получателями являются: налоговая служба, внебюджетные фонды, муниципалитеты и т. Д.

- Четвертая цифра кода указывает на вид дохода, то есть уплата налогов, различных сборов, госпошлины и т. Д.

- … Пятая и шестая цифры KBK – обозначают код налога или пошлины. Например, код 01 – налог на прибыль, 02 – сборы на социальное страхование, 03 – НДС на товары и услуги на территории России, 05 – ЕНВД и т. Д.

- Седьмая и восьмая цифры KBK – обозначают налоговые статьи, с девятой по одиннадцатую цифры – это налоговые подпозиции.

- BSC занимают с двенадцатого по тринадцатое место – обозначают получателей областного или местного государственного бюджета.

- Так, если средства направляются в федеральный бюджет – код 01, в бюджет субъекта РФ – 02, в местный муниципальный бюджет – код 03, а если, например, в Пенсионный фонд – то код 06.

- Под четырнадцатым номером КБК – указывается тип поступления средств, так налоги – 1, пени – 2, штрафы – 3.

- Пятнадцатая и шестнадцатая цифры всегда равны 0.

- Последние три цифры БКК – это классификация статей доходов государства: налоговые поступления – код 110, принудительное взыскание – код 140 и т. Д.

- Перед переводом средств на налоги и сборы лучше всегда сверяться с текущим классификатором и выбирать из него правильный код.Классификаторы КБК периодически обновляются, в 2017 году будет действовать классификатор, который был в 2016 году. Актуальную информацию можно получить на сайте налоговой инспекции, где КБК обозначен разделами для юридических, физических и индивидуальных предпринимателей.

Основные функции кодов КБК

Как отмечалось выше, классификатор КБК в первую очередь нужен для упорядочения поступления средств в государственный бюджет и контроля их расходования.

Другой важнейшей функцией является то, что с помощью КБК происходит первичная группировка средств при поступлении налогов, страховых взносов и т. Д., и их дальнейшее распространение.

КБК также выполняет ряд других важных функций:

- используется для составления бюджета на разных уровнях;

- исполнение и контроль различных бюджетов;

- с их помощью обеспечивается сопоставимость необходимых показателей.

Кодирование денежных потоков упрощает сбор статистической информации о финансовых потоках на всех уровнях экономики. Итак, коды служат инструментом для сбора и анализа данных о финансовых потоках внутри нашей страны.Эти коды позволяют увидеть, как денежные переводы по налогам и другим обязательным платежам от конкретного хозяйствующего субъекта или только физического лица попадают в государственную казну. Затем с помощью кодировки также контролируется расход полученных средств.

KBK должен быть проставлен на следующих документах:

- по платежным документам, при перечислении налогов, пеней, пеней, госпошлин и др.

- по налоговым декларациям

- при составлении налоговой отчетности

- иных документов, предусматривающих указание адресных статей бюджета.

Важно отметить, что в платежных документах всегда указывается только один BCC. Если необходимо произвести несколько платежей, заполняется несколько платежных документов.

Вероятно, вам уже приходилось заполнять налоговые декларации, содержащие КБК: НДФЛ, НДС, декларации по налогу на прибыль, транспортный налог, о расчете страховых взносов и т. Д.

Как определить код бюджетной классификации

Разберемся, как определить номер обязательного налогового платежа по справочнику бюджетной классификации.

Чтобы узнать необходимый КБК в данном конкретном случае, удобнее всего зайти на официальный сайт ФНС:

- Открываем сайт ИФНС налог.ру

- Выберите вкладку «Налогообложение в РФ»

- Откроется страница «Коды классификации доходов бюджетов Российской Федерации, администрируемых Федеральной налоговой службой»

- Выбираем один из нужных нам разделов «Юридическое лицо», «Физический» или «ИП»

- Далее список перечислений налогов, штрафов и т. Д.откроется, выбираем нужный нам товар, а потом подпункт нашей оплаты.

- В открывшейся таблице выбираем нужный нам двадцатизначный KBK, исходя из его описания.

Как видите, найти KBK в Интернете довольно просто. Для удобства пользователей на сайте IFTS предусмотрен осмысленный переход по ссылкам с выбором нужного раздела. Поэтому там легко ориентироваться.

Вы также можете использовать обычные бумажные справочники, если вам так удобнее.Вы можете использовать другие информационные ресурсы. Главное, чтобы вы использовали самые свежие актуальные данные.

Рассмотрим несколько распространенных случаев.

Рассмотрим пример BCC при уплате налога владельцами транспортных средств – 182 1 05 04012 03 1000 010.

Как отмечалось ранее, КБК имеет несколько информационных блоков:

- административный;

- прибыльных; Программа

- ;

- классифицирующий.

Административный блок – первые три цифры «182» обозначают администратора средств.Другими словами, цель выплаты – сбор налогов.

Блок доходов – содержит несколько подразделов информации:

- тип – налог “1”

- подгруппа доходов – налог на совокупный доход “05”

- артикул – целевое размещение “04” Подстатья

- – “012”

- доход бюджета – местный бюджет «03»

Программный блок – вид платежа четырехзначный – налоги и сборы «1000»

Классификационный блок – последние три цифры указывают на вид экономической деятельности – налог на прибыль «010».

Как видите, КБК имеет довольно сложную структуру, что обусловлено разными направлениями и видами деятельности организаций, территориальным делением нашей большой страны, различными организационно-правовыми формами хозяйствующих субъектов. При указании кодов важно использовать последнюю актуальную версию справочника KBK, чтобы при заполнении платежных документов вы случайно не отправили платеж на «уже не существующий адрес». И снова, несмотря на сложность структуры KBK, каталог позволяет пользователям легко выбирать KBK, который им нужен в данной ситуации.

Уплата подоходного налога с населения – тоже очень распространенная ситуация.

НДФЛ – одна из самых емких статей доходов бюджета, и мы разберем ее более подробно. КБК для заполнения платежного поручения в этом случае – 182 1 01 02 010 01 1000 110.

Рассмотрим детальную расшифровку KBK:

- налоговый администратор – бюджет «182»

- вид платежа – налог «1»

- назначение платежа – НДФЛ “01”

- артикул – “02” Подстатья

- – “010”

- вид платежа – налоги и сборы «1000»

- налоговых поступлений – «110».

КБК для предпринимателей по упрощенной системе налогообложения:

С учетом изменений, произошедших в 2016 году, для предпринимателей, использующих упрощенную систему налогообложения, КБК для перечисления налоговых платежей составляет:

- для налогового режима «Только доход», выплачивается 6% дохода, КБК – 182 1 05 01011 01 1000 110.

- для налогового режима «прибыль за вычетом расходов» ставка налога составляет 15%, BCC – 182 1 05 01021 01 1000 110.

- для режима минимального налога на «упрощенном» КБК – 182 1 05 01 050 01 1000 110.

Итак, мы рассмотрели несколько наиболее распространенных случаев. Надеюсь, теперь стало понятнее использование бюджетного кодирования.

Понимание структуры БКК поможет вам самостоятельно определить цель платежа и избежать неточностей при заполнении налоговых деклараций и различных отчетов, а также при составлении платежных документов. Ошибки или неточности в индикации КБК приводят к переводу средств «не на тот адрес». Учтите, что процесс возврата средств из соответствующего бюджета очень долгий и часто требует больших усилий.

Заключение

Для обеспечения управляемости и прозрачности движения денежных средств по текущим счетам государственных бюджетов всех уровней в России применяется специальная система кодирования. Расшифровка кодов содержится в специальном классификаторе бюджетных кодировок. В нем перечислены все виды денежных поступлений в государственные бюджеты всех уровней власти: федерального, территориального и местного. Эти коды обозначают все характеристики платежей юридических и физических лиц. В них указывается вид перечисляемого налога или сбора, пени, штрафы, госпошлины, отчисления в различные фонды социального страхования и т. Д.

BCC всегда должен быть правильно указан в платежных документах при перечислении ваших платежей в госбюджет. BCC необходимо указывать при заполнении соответствующих налоговых деклараций для их корректной обработки в ИФНС.

Для облегчения выполнения заполнения квитанций по налогам физических лиц налоговая инспекция обычно отправляет налогоплательщикам индивидуальные квитанции, где все необходимые реквизиты уже заполнены. Юридическому лицу и индивидуальному предпринимателю часто приходится выбирать КБК самостоятельно, и важно уметь это делать правильно.Ведь правильно заполненные налоговые декларации и платежные документы – это гарантия исполнения налоговых обязательств в срок, без недоразумений и штрафов. Отметим, что в случае возникновения спора закон будет на стороне налоговых органов.

При указании кодов KBK важно использовать последнюю актуальную версию классификатора KBK, так как он довольно часто меняется и постоянно пополняется новыми разделами из-за продолжающихся изменений в экономике штата в целом.

Итак, мы рассмотрели сущность, структуру и назначение бюджетных кодексов. Несмотря на кажущуюся громоздкость, пользоваться ими довольно удобно. Они предназначены в основном для обеспечения систематической и точной обработки информации о финансовых потоках во всех государственных структурах … Эта система кодирования обеспечивает бесперебойное и целенаправленное исполнение всех произведенных бюджетных платежей. Также им пользуются все плательщики государственных платежей, будь то налоги, штрафы, госпошлины и многое другое.

Сотрудникам

КБК по уплате НДФЛ для работников

КБК на выплату процентов по НДФЛ для работников

КБК для уплаты НДФЛ с ИП

КБК для уплаты процентов по НДФЛ для ИП

Физическим лицам

КБК по уплате НДФЛ с физических лиц

КБК для уплаты процентов по НДФЛ с физических лиц

С дивидендами и работаю по патенту

КБК для выплаты НДФЛ с дивидендов

КБК по уплате НДФЛ для работающих граждан на основании патента

Файлы

Некоторые пояснения по BCF по налогу на прибыль

Подоходный налог с населения учитывается путем удержания из суммы доходов физических лиц документально подтвержденных расходов и удержания определенного процента от этой суммы (ставки налога).Индивидуальный подоходный налог взимается отдельно с резидентов и нерезидентов РФ, но не распространяется на сотрудников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследование, продажа недвижимости старше 3 лет, подарки от близких родственников и т. Д.). Налоговая декларация дает физическим лицам право на определенные налоговые вычеты.

В ситуации, когда доходом является заработная плата, государство взимает налог с нее не с работника после начисления, а с налогового агента – работодателя, который будет выплачивать работнику зарплату с уже отчисленными в бюджет налогами.

Подоходный налог с населения с доходов работников

Выплачивается налоговым агентом ежемесячно в день выплаты жалованья, максимум на следующий день. В случае выплаты больничных и отпускных, налог перечисляется налоговым агентом не позднее конца месяца их выплаты. Неважно, кто налоговый агент – юридическое или физическое, ООО или индивидуальный предприниматель.

Отпускные выплаты также облагаются подоходным налогом с населения, потому что это та же заработная плата, только за оставшийся период.Налог необходимо уплатить до истечения месяца, в котором работник получил отпускные.

ВНИМАНИЕ! НДФЛ с аванса не взимается. Работодателю запрещается уплачивать НДФЛ из собственных средств.

Как рассчитывается НДФЛ

Все налоги рассчитываются по формуле: налоговая база умножается на налоговую ставку. Различия заключаются в том, что берется за основу, и в том, какова процентная ставка.

Для НДФЛ имеет значение, является наемный работник резидентом РФ или нет. Если в течение года он находился в стране более 182 дней, то НДФЛ взимается по ставке резидента 13%. Нерезиденты должны платить по ставке почти втрое выше – для них предусмотрен показатель 30%.

Фактический KBK

КБК по налогу, перечисленному налоговым агентом – 182 1 01 02 010 01 1000 110.

Если будет задержка, вам придется заплатить штраф за KBK 182 1 01 02010 01 2100 110.

Назначенный штраф подлежит уплате согласно КБК 182 1 01 02 010 01 3000 110.

Проценты по данному виду НДФЛ уплачиваются согласно КБК 182 1 01 02 010 01 2200 110.

НДФЛ на дивиденды

Если физическое лицо получает прибыль от участия в организациях, с нее должен быть уплачен налог, который удерживается налоговым агентом (организацией). Физическое лицо будет самостоятельно перечислять НДФЛ, если, являясь резидентом РФ, получает дивиденды из-за границы.

КБК при удержании налоговым агентом будет такая же, как и для НДФЛ с заработной платы: 182 1 01 02010 01 1000 110.

Физическое лицо должно использовать для этой цели KBK 182 1 01 02 030 01 1000 110.

Некоторые BCC, указанные предпринимателями при перечислении налогов и страховых взносов, одинаковы для всех индивидуальных предпринимателей, независимо от применяемого налогового режима. А некоторые коды бюджетной классификации все-таки «предназначены» для определенного режима.

KBK: IP-2019 взносы

KBK для страховых взносов представляют собой самую большую группу кодов, которые требуются предпринимателям абсолютно всех режимов налогообложения.

Работодатели индивидуального предпринимательства при заполнении взносов страховых взносов в 2019 году должны указать следующий БКК:

| Вид взноса | KBK |

|---|---|

| Страховые взносы по GPT | 182 1 02 02010 06 1010160 |

| Страховые взносы по обязательному медицинскому страхованию | 182 1 02 02101 08 1013 160 |

| Страховые взносы по ВНИМ | 182 1 02 02090 07 1010160 |

| Страховые взносы «на случай травм» | 393 1 02 02050 07 1000 160 |

| Дополнительные страховые взносы на ОПС для сотрудников, работающих в условиях, дающих право на досрочный выход на пенсию, в том числе: | |

| 182 1 02 02131 06 1010 160 | |

| – для лиц, занятых на работах с вредными условиями труда (п.1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г.400-ФЗ | 182 1 02 02131 06 1020160 |

| ) (дополнительный тариф не зависит от результатов специальной оценки) | 182 1 02 02132 06 1010 160 |

| – для занятых на работах с тяжелыми условиями труда (подпункты 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ) (дополнительный тариф зависит от результатов специального оценка) | 182 1 02 02132 06 1020160 |

KBK: IE вклады для себя

BCC для вкладов индивидуальных предпринимателей для себя также одинаковы для всех, независимо от применяемого режима.

КБК для индивидуальных предпринимателей в ОСН в 2019 году

Предприниматели общего бизнеса являются плательщиками НДФЛ по размеру своих доходов и плательщиками НДС:

КБК для индивидуальных предпринимателей в особых режимах в 2019 году

За каждый налог специального режима свой собственный BCC утвержден.

). В наших таблицах вы найдете все коды бюджетной классификации, необходимые для правильного заполнения платежей в 2017 году. Коды, которые изменились по сравнению с 2016 годом, а также с новым КБК-2017, выделены курсивом и отмечены звездочкой.

КБК-2017 для уплаты налогов для организаций и индивидуальных предпринимателей по ОСН

КБК-2017 для уплаты налогов для организаций и индивидуальных предпринимателей в особых режимах

Организациям и индивидуальным предпринимателям по упрощенной системе налогообложения необходимо обратить внимание на Дело в том, что отдельный CBC был отменен для перечисления минимального налога. С 2017 года минимальный налог зачисляется на тот же код бюджетной классификации, что и налог USN, который уплачивается обычным способом.О последствиях указания старого КБК в платежном поручении при уплате минимального налога читайте в ГК, 2017, №1, стр.63.

КБК: страховые взносы-2017

КБК для всех взносов, контролируемых ФНС с 2017 года, стал новым.

Обратите внимание, что будет один BCC для взносов за периоды, истекшие до 2017 года, и другие для взносов с 2017 года. То есть, если, например, взносы за декабрь 2016 года вы переводите в январе 2017 года, они выплачиваются на БКК предназначен для взносов за периоды, истекшие до 2017 года.

КБК для взносов за периоды истекшие до 01.01.2017

| Смотреть страховые взносы | КБК (поле 104 платежного поручения) |

|---|---|

| 182 1 02 02010 06 1000 160 * | |

| 182 1 02 02090 07 1000 160 * | |

| 182 1 02 02101 08 1011160 * | |

| 182 1 02 02140 06 1100160 * | |

| Страховые взносы на ОПИ в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС (взносы 1%) | 182 1 02 02140 06 1200160 * |

| 182 1 02 02103 08 1011160 * | |

| No.400-ФЗ | 182 1 02 02131 06 1010160 * |

| – для лиц, занятых на работах с вредными условиями труда (п.1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ | 182 1 02 02131 06 1020 160 * |

| № 400-ФЗ) (дополнительный тариф не зависит от результатов специальной оценки) | 182 1 02 02132 06 1010 160 * |

| – для лиц, занятых на работах с тяжелыми условиями труда (подпункты 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г.400-ФЗ) (дополнительный тариф зависит от результатов специальной оценки) | 182 1 02 02132 06 1020160 * |

| 393 1 02 02050 07 1000 160 |

KBK для взносов за периоды с 01.01.2017

| Вид страховой премии | KBK (поле 104 платежного поручения) |

|---|---|

| Страховые взносы по MPI, уплаченные в IFTS | 182 1 02 02010 06 1010160 * |

| Страховые взносы на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в ИФНС | 182 1 02 02090 07 1010160 * |

| Страховые взносы по обязательному медицинскому страхованию уплачиваются в ИФНС | 182 1 02 02101 08 1013160 * |

| Страховые взносы по ЛПИ в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС | 182 1 02 02140 06 1110160 * |

| Страховые взносы по обязательному медицинскому страхованию в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС | 182 1 02 02103 08 1013160 * |

| Дополнительные страховые взносы на ОПС для сотрудников, работающих в условиях, дающих право на досрочный выход на пенсию, в том числе (выплачиваются в ИФНС): | |

| – для лиц, занятых на работах с вредными условиями труда (п.1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г.400-ФЗ) (дополнительный тариф не зависит от результатов специальной оценки) | 182 1 02 02131 06 1010160 * |

| – для лиц, занятых на работах с вредными условиями труда (п. 1 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ) (дополнительный тариф зависит от результатов специальной оценки ) | 182 1 02 02131 06 1020160 * |

| – для лиц, занятых на работах с тяжелыми условиями труда (подпункты 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г.400-ФЗ) (дополнительный тариф не зависит от результатов специальной оценки) | 182 1 02 02132 06 1010160 * |

| – для занятых на работах с тяжелыми условиями труда (подпункты 2-18 части 1 статьи 30 Федерального закона от 28 декабря 2013 г. № 400-ФЗ) (дополнительный тариф зависит от результатов специального оценка) | 182 1 02 02132 06 1020160 * |

| Страховые взносы «от травм» уплачиваются в ФСС | 393 1 02 02050 07 1000 160 |

КБК-2017 по уплате прочих налогов для всех организаций и индивидуальных предпринимателей

| Наименование налога, сбора, платежа | КБК (поле 104 платежного поручения) |

|---|---|

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 01 02010 01 1000 110 |

| НДС (как налоговый агент) | 182 1 03 01000 01 1000 110 |

| НДС на импорт из стран ЕАЭС | 182 1 04 01000 01 1000 110 |

| Налог на прибыль по выплате дивидендов: | |

| – Российские организации | 182 1 01 01040 01 1000110 |

| – иностранные организации | 182 1 01 01050 01 1000110 |

| Налог на прибыль с выплаты доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 01 01030 01 1000 110 |

| Налог на прибыль по государственным и муниципальным ценным бумагам | 182 1 01 01070 01 1000 110 |

| Налог на прибыль по доходам, полученным от иностранных организаций, дивиденды | 182 1 01 01060 01 1000 110 |

| Транспортный налог | 182 1 06 04011 02 1000 110 |

| Земельный налог | 182 1 06 0603x xx 1000110 где xxx зависит от расположения земельного участка |

| Плата за пользование водными биоресурсами: | |

| – по внутренним водным объектам | 182 1 07 04030 01 1000 110 |

| – на другие водные объекты | 182 1 07 04020 01 1000110 |

| Водный налог | 182 1 07 03000 01 1000 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010×0 01 6000120 где x зависит от типа загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| – на территории РФ | 182 1 12 02030 01 1000120 |

| – на континентальном шельфе Российской Федерации, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 12 02080 01 1000 120 |

| Налог на добычу полезных ископаемых | 182 1 07 010хх 01 1000110 где xx зависит от типа добываемого минерала |

| Корпоративный подоходный налог на прибыль в виде прибыли контролируемых иностранных компаний | 182 1 01 01080 01 1000 110 * |

Указание КБК при выплате процентов и штрафов

По общему правилу при уплате штрафов в КБК 14-17 разряда принимают значение «2100», а при уплате штрафа – «3000».Однако при переносе пеней и штрафов по некоторым видам страховых взносов это правило не работает:

| Тип страховой премии | КБК при уплате пени | КБК при уплате штрафа |

|---|---|---|

| Для взносов за периоды, истекшие до 01.01.2017 | ||

| Страховые взносы по обязательному медицинскому страхованию, уплаченные в ИФНС | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 3011 160 |

| Страховые взносы по обязательному медицинскому страхованию в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 3011 160 |

| Для взносов за периоды с 01.01.2017 | ||

| Страховые взносы по МПИ, уплаченные в ИФНС | 182 1 02 02010 06 2110160 | 182 1 02 02010 06 3010 160 |

| Страховые взносы на случай временной нетрудоспособности и по беременности и родам, уплачиваемые в ИФНС | 182 1 02 02090 07 2110160 | 182 1 02 02090 07 3010 160 |

| Страховые взносы по обязательному медицинскому страхованию, уплаченные в ИФНС | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| Страховые взносы на ОПИ в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

| Страховые взносы по обязательному медицинскому страхованию в фиксированном размере, уплачиваемые индивидуальным предпринимателем за себя в ИФНС | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

КБК по налогу на прибыль в 2018-2019 гг. Применяется в 3-х видах: для уплаты налога, пени и штрафов.С 2018 года к ним добавлены новые коды. О КБК по налогу на прибыль в 2018-2019 годах мы расскажем в нашем материале.

Плательщики налога на прибыль

Все юридические лица являются субъектами, в обязанности которых входит исчисление и уплата налога на полученную прибыль. Исключение составляют предприятия с льготными режимами налогообложения, такими как ЕНВД, ЕСХН, СТС, а также организации, освобожденные от уплаты налога на основании пп. 2 и 4 ст. 246 и ст. 246.1 Налогового кодекса РФ. Сочетание режимов налогообложения, например, ОСНО и ЕНВД, подразумевает начисление налога только в рамках прибыли, полученной по ОСНО.

Ставка налога установлена для коммерческих организаций в размере 20%. Исключение составляют некоторые учебные и медицинские учреждения, сельскохозяйственные учреждения, участники региональных инвестиционных проектов и др. В соответствии со ст. 284 Налогового кодекса РФ.

Подробнее о налоговых ставках см. Материал “Арт.284 НК РФ (2018): вопросы и ответы » .

Налоговые платежи должны производиться ежемесячно или ежеквартально. Частота начислений зависит от общей выручки организации или ее статуса (ст. 286 Налогового кодекса РФ).

Подробнее о расчете налога и периодичности выплат см. Материал «Авансовые платежи по налогу на прибыль: кто платит и как рассчитывать?».

Срок уплаты авансового платежа налога – месяц, следующий за отчетным периодом, не позднее 28 числа. Окончательная годовая сумма налога на прибыль должна быть перечислена в бюджет не позднее 28 марта.

На нашем форуме вы можете обсудить любой возникший у вас вопрос по начислению и уплате тех или иных налогов, а также формированию по ним отчетности, в том числе по налогу на прибыль. Например, мы ведем обсуждение нововведений в исчислении налога на прибыль.

КБК налога на прибыль в 2018-2019 гг. Для юридических лиц

Налог перечисляется в федеральный бюджет и бюджеты субъектов Российской Федерации.

На период 2017-2020 гг. Это распределение установлено следующим образом:

- в федеральный бюджет – 3% от налоговой базы;

- областных бюджетов – 17%.

При уплате налога на прибыль в 2018 году используются следующие КБК:

- 182 1 01 01 011 01 1000 110 – для трансфертов в федеральный бюджет;

- 182 1 01 01012 02 1000 110 – при зачислении в бюджеты субъектов Российской Федерации.

Эти коды используются организациями, не являющимися консолидированными группами плательщиков, иностранными учреждениями и сторонами соглашений о разделе продукции.

Приказом Минфина России от 09.06.2017 № 87н добавлен КБК – 182 1 01 01090 01 1000 110, согласно которому необходимо уплачивать налог на прибыль с доходов, полученных в виде процентов на Облигации российских организаций (за исключением облигаций иностранных организаций, признанных налоговыми резидентами РФ) выпущенные в период с 01.С 01.2017 по 31.12.2021 включительно, а также по облигациям с ипотечным покрытием, выпущенным после 01.01.2007.

КБК по штрафам и пени по налогу на прибыль в 2018-2019 гг.

Если компания задерживает платежи, она должна будет выплатить начисленные проценты по налогу. Пени рекомендуется рассчитывать и рассчитывать самостоятельно перед подачей уточненных расчетов в случае просроченной задолженности.

Воспользуйтесь нашим калькулятором штрафов.

Платежи за просрочку уплаты налога также производятся по разным БКК, в зависимости от бюджета – получателя средств.

Если недоплата произошла из федерального бюджета, то CBC для штрафов будет иметь следующий вид: 182 1 01 01011 01 2100 110. CBC для штрафов – 182 1 01 01011 01 3000 110.

При обнаружении просроченной задолженности в бюджеты субъектов Российской Федерации штрафы перечисляются с использованием КБК 182 1 01 01012 02 2100 110, а по штрафам предусматривается КБК 182 1 01 01012 02 3000 110.

Но для других категорий налогоплательщиков законодательством предусмотрены другие КБК.Для вашего удобства мы собрали основные КБК по налогу на прибыль, действовавшие в 2018 году, в единую таблицу.

Подробнее см. Материал «Какова действующая КБК по налогу на прибыль на 2017-2018 гг.?» .

Исходов

В 2018 году КБК по прибыли не изменился. К ним добавляется КБК для фирм, уплачивающих подоходный налог с процентов по рублевым облигациям. Российские компании (если выпуск облигаций приходится на период с 01.С 01.2017 по 31.12.2021).

При переводе платежей следует обращать внимание на то, в какой бюджет зачисляются средства – для каждого из них характерно использование своей BCC. При несвоевременном перечислении налогоплательщику придется уплатить пени и, возможно, штрафы, которые также имеют свои КБК.

Студенческая интеллектуальная собственность | Бывший Советский Союз Исследований

Цель

Государственный университет Флориды стремится предоставить студентам учебную среду, способствующую распространению знаний.Интеллектуальная собственность, например изобретения и творческие работы, задуманные студентами из бывшего Советского Союза в рамках своего образования, могут иметь коммерческую ценность, которая принесет пользу общественности, таким образом гарантируя защиту патентов или авторских прав. Целью данной политики является предоставление административных указаний относительно прав собственности на интеллектуальную собственность, созданную студентами из бывшего Советского Союза.

Определения

Творческие работы – «Творческие работы» включают любые материалы, охраняемые авторским правом, такие как печатные материалы, компьютерное программное обеспечение или базы данных, аудио- и визуальные материалы, принципиальные схемы, архитектурные и инженерные чертежи, лекции, музыкальные или драматические композиции, хореографические произведения и живописные или графические работы.

Изобретения – «Изобретения» включают любое открытие, процесс, состав вещества, изделие, ноу-хау, дизайн, модель, технологическое развитие, биологический материал, штамм, разновидность, культуру любого организма или его части, модификации , перевод этих элементов и любые знаки, используемые в связи с этими элементами.

Право собственности на интеллектуальную собственность

Студенты очной, заочной и приглашенной формы

Студенты, которые не считаются сотрудниками Университета штата Флорида, сохраняют за собой все права, титулы и интересы в отношении творческих работ и изобретений, задуманных или впервые реализованных на практике без значительной поддержки со стороны университета.Поддержка университета включает использование средств университета, персонала, помещений, оборудования, материалов или технологической информации, а также включает такую поддержку, предоставляемую другими государственными или частными организациями, когда она организована, администрируется или контролируется университетом.

Студенты Сотрудники

Студенты, которые являются сотрудниками Университета штата Флорида, обязаны в соответствии с политиками и процедурами университета, касающимися авторских прав и патентов, как указано в Справочнике факультета 2008 г .: Раздел 6, Политики и процедуры; Патенты и образовательные материалы, спонсируемые университетами.В число сотрудников, обучающихся в Университете штата Флорида, входят, помимо прочего, помощники аспирантов, помощники аспирантов по исследованиям, помощники преподавателей и другие сотрудники Службы персонала для студентов (OPS), в том числе студенты бакалавриата. Право собственности на творческие работы и изобретения, полученные в результате деятельности, непосредственно связанной с работой студента в бывшем Советском Союзе, принадлежит университету.

Вудро Поллак и Стивен Гринберг признаны журналом Managing Intellectual Property Magazine как звезды IP 2019: Shutts & Bowen LLP

Партнеры Shutts & Bowen LLP Вудро «Вуди» Поллак и Стивен М.Гринберг был назван журналом Managing Intellectual Property Magazine 2019/2020 Florida IP Stars , отмечая в ежегодной публикации лучших практикующих специалистов в области патентов и товарных знаков. Эта награда оценивает Вуди и Стивена как выдающихся людей в своей области, как это определено IP Stars , ведущим справочником специалистов по интеллектуальной собственности (IP).

Из 32 звезд IP во Флориде, Вуди и Стивен получили наивысшие рейтинги в категориях патентов и товарных знаков.

Согласно Managing Intellectual Property Magazine, исследование для выбора IP Stars охватывает спорные и неконфликтные вопросы интеллектуальной собственности и проводится опытной командой аналитиков-исследователей и журналистов в офисах в Гонконге, Лондоне и Нью-Йорке. Глобальные аналитики этого руководства получают информацию от тысяч фирм, практикующих ИС и их клиентов посредством интервью, электронной почты и онлайн-опросов, а также проводят свои собственные независимые исследования, включая анализ общедоступной информации, такой как данные суда или ведомства интеллектуальной собственности.Эти рейтинги являются наиболее полным и авторитетным опубликованным анализом юридического рынка интеллектуальной собственности, охватывающим несколько областей практики интеллектуальной собственности и более 80 юрисдикций.

Чтобы узнать больше об этом примечательном достижении, щелкните здесь.

О Вудро «Вуди» Х. Поллак

Вудро «Вуди Поллак является партнером офиса Shutts & Bowen в Тампе, где он является членом группы практики интеллектуальной собственности. Вуди сертифицирован в области права интеллектуальной собственности Коллегией адвокатов Флориды.Он специализируется на рассмотрении сложных споров, связанных с патентами, товарными знаками, авторскими правами и коммерческой тайной. Он рассматривает дела в судах штата и федеральных судах, а также вопросы действительности патентов в Совете по патентным испытаниям и апелляциям. Он также активно консультирует клиентов по вопросам разработки портфелей патентов и товарных знаков.

Адвокат с рейтингом Martindale-Hubbell AV®, Вуди регулярно был отмечен в рейтингах Best Lawyers in America , Florida Super Lawyers и Florida Trend’s Legal Elite , а в 2019 году был признан журналом Tampa Magazine лучшим. Юрист в судебных спорах: патенты, судебные споры: интеллектуальная собственность, патентное право и Закон об информационных технологиях . Вуди также является членом Исполнительного совета Секции коммерческого права адвокатов Флориды. Он возглавлял его Комитет по интеллектуальной собственности, а теперь является председателем Целевой группы по блокчейну и криптовалютам в масштабе штата. В настоящее время Вуди является одним из девяти юристов Флориды, которые работают в Сертификационном комитете Совета по интеллектуальной собственности.

О Стивене М. Гринберге