Минимальная сумма командировочных: Минимальные суточные 2020

Нормы командировочных расходов – Планета-информ

Нормы расходов при командировках и налогообложение суточных

Предприятия, организации, учреждения, которые не финансируются из государственного или местных бюджетов, имеют право самостоятельно во внутренних документах (коллективном договоре, Положении о командировке) или приказе о командировке работника устанавливать размеры суточных расходов.

В то же время согласно подпункту 170.9.1 Налогового кодекса Украины (далее — НКУ) не облагаются НДФЛ (военным сбором) суточные расходы, понесенные в связи с командировкой в пределах Украины, в размере не более чем 0,1 размера минимальной заработной платы, установленной на 1 января налогового (отчетного) года, в расчете за каждый календарный день такой командировки (т. е. в 2021 году — не более 600 грн. (6000 грн. х 0,1) за день, в 2020 году — не более 472,30 грн. (4723 грн.

Суточные, а также прочие командировочные расходы (на проезд, проживание и т. п.) при наличии подтверждающих документов независимо от их размеров включаются в расходы в бухгалтерском учете согласно НП(С)БУ 16 «Расходы», а также уменьшают финансовый результат в налоговом учете, поскольку в соответствии с подпунктом 134.1.1 НКУ налоговый учет ведется по правилам бухгалтерского учета (согласно НП(С)БУ) с корректировкой на разницы (по командировочным расходам разниц нет).

Порядок направления в командировку государственных служащих, а также других лиц, которые направляются в командировку предприятиями, учреждениями и организациями, полностью или частично содержащимися (финансирующимися) за счет бюджетных денежных средств, регулируется постановлением Кабинета Министров Украины от 02. 02.2011 г. № 98 (далее — Постановление № 98) и Инструкцией о служебных командировках в пределах Украины и за границу, утвержденной приказом Министерства финансов Украины от 13.03.98 г. № 59, в редакции приказа Министерства финансов Украины от 17.03.2011 г. № 362.

02.2011 г. № 98 (далее — Постановление № 98) и Инструкцией о служебных командировках в пределах Украины и за границу, утвержденной приказом Министерства финансов Украины от 13.03.98 г. № 59, в редакции приказа Министерства финансов Украины от 17.03.2011 г. № 362.

В приложении 1 к Постановлению № 98 для бюджетников приведены суммы суточных расходов (расходов, не подтвержденных документально, на питание и финансирование прочих личных нужд физического лица) и максимальные суммы расходов на наем жилого помещения из расчета на сутки при командировке в различные государства. В частности, при командировках в пределах Украины норма суточных составляет 60 грн., а максимальная сумма расходов на наем жилого помещения из расчета на сутки —

Государственным служащим, а также другим лицам, направляемым в командировку, которые находятся за границей длительный срок и получают заработную плату в иностранной валюте, в случае командировки в пределах государства пребывания суточные расходы возмещаются в размере 80% сумм суточных расходов, указанных в приложении 1 к Постановлению № 98 для соответствующего государства. В случае командировки в пределах государства пребывания сроком на одни сутки суточные расходы возмещаются в размере 40% указанных сумм.

| N п/п | Государство или территория | Норма суточных (компенсации дополнительных расходов) | Норма оплаты гостиницы | ||

| валюта | сумма | ||||

| EUR, с 01.01.2014 | LVL, до 31.12. | ||||

| 1. | Афганистан | 40 | 28 | Доллар США | 230 |

| 2. | Соединенные Штаты Америки | 40 | 28 | Доллар США | 250 |

| 3. | Соединенные Штаты Америки (Нью-Йорк) | 40 | 28 | Доллар США | 300 |

| 4. | Андорра | 40 | 28 | евро | 150 |

| 5. | Австралия | 46 | 32 | Австралийский доллар | 300 |

| 6. | Австрия | 46 | 32 | евро | 150 |

| 7. | Азербайджан | 29 | 20 | евро | 150 |

| 8. | Белоруссия | 29 | 20 | Доллар США | 140 |

| 9. | Бельгия | 40 | 28 | евро | 200 |

10. | Бывшая Югославская Республика Македония | 35 | 24 | евро | 120 |

| 11. | Босния и Герцеговина | 29 | 20 | евро | 100 |

| 12. | Болгария | 29 | 20 | евро | 130 |

| 13. | Чехия | 35 | 24 | евро | 150 |

| 14. | Дания | 46 | 32 | Датская крона | 1300 |

| 15. | Южная Корея | 29 | 20 | Доллар США | 150 |

| 16. | Египет | 29 | 20 | Доллар США | 230 |

| 17. | Франция | 57 | евро | 200 | |

| 18. | Гибралтар | 35 | 24 | Английский фунт | 60 |

19. | Гренландия | 46 | 32 | евро | 170 |

| 20. | Греция | 46 | 32 | евро | 170 |

| 21. | Грузия | 23 | 16 | Доллар США | 160 |

| 22. | Гватемала | 29 | 20 | Доллар США | 120 |

| 23. | Хорватия | 29 | 20 | евро | 130 |

| 24. | Эстония | 29 | 20 | евро | 100 |

| 25. | Индия | 40 | 28 | Доллар США | 370 |

| 26. | Ирак | 29 | 20 | Доллар США | 120 |

| 27. | Иран | 29 | 20 | Доллар США | 120 |

| 28. | Италия | 46 | 32 | евро | 220 |

29. | Израиль | 40 | 28 | Доллар США | 250 |

| 30. | Ирландия | 52 | 36 | евро | 190 |

| 31. | Исландия | 57 | 40 | Доллар США | 220 |

| 32. | Япония | 52 | 36 | Доллар США | 280 |

| 33. | Новая Зеландия | 74 | 52 | Австралийский доллар | 250 |

| 34. | Канада | 40 | 28 | Канадский доллар | 180 |

| 35. | Казахстан | 29 | 20 | Доллар США | 160 |

| 36. | Кения | 37 | 26 | Доллар США | 200 |

| 37. | Кипр | 29 | 20 | евро | 120 |

38. | Киргизия | 29 | 20 | Доллар США | 160 |

| 39. | Косово | 35 | 24 | евро | 120 |

| 40. | Россия (Москва и Санкт-Петербург) | 46 | 32 | евро | 270 |

| 41. | Россия (за исключением Москвы и Санкт-Петербурга) | 29 | 20 | евро | 190 |

| 42. | Кувейт | 35 | 24 | Доллар США | 150 |

| 43. | Китай | 29 | 20 | Доллар США | 180 |

| 44. | Китай (Пекин, Шанхай) | 32 | 22 | Доллар США | 190 |

| 45. | Китай (Гонконг, Макао) | 40 | 28 | Доллар США | 200 |

| 46. | Либерия | 29 | 20 | Доллар США | 120 |

47. | Великобритания | 63 | 44 | Английский фунт | 280 |

| 48. | Литва | 29 | 20 | евро | 100 |

| 49. | Лихтенштейн | 52 | 36 | Швейцарский франк | 180 |

| 50. | Люксембург | 40 | 28 | евро | 200 |

| 51. | Мальта | 29 | 20 | евро | 100 |

| 52. | Марокко | 29 | 20 | Доллар США | 230 |

| 53. | Молдавия | 29 | 20 | евро | 120 |

| 54. | Монако | 40 | 28 | евро | 150 |

| 55. | Нидерланды | 46 | 32 | евро | 170 |

| 56. | Норвегия | 52 | 36 | Норвежская крона | 1400 |

57. | Польша | 29 | 20 | евро | 130 |

| 58. | Португалия | 40 | 28 | евро | 150 |

| 59. | Румыния | 35 | 24 | евро | 150 |

| 60. | Сербия и Черногория | 35 | 24 | евро | 120 |

| 61. | Сингапур | 35 | 24 | Доллар США | 150 |

| 62. | Словакия | 29 | 20 | евро | 130 |

| 63. | Словения | 29 | 20 | евро | 130 |

| 64. | Финляндия | 46 | 32 | евро | 180 |

| 65. | Испания | 40 | 28 | евро | 160 |

| 66. | Швейцария | 52 | 36 | Швейцарский франк | 280 |

67. | Таджикистан | 29 | 20 | Доллар США | 160 |

| 68. | Тайвань | 35 | 24 | Доллар США | 150 |

| 69. | Тунис | 29 | 20 | Доллар США | 230 |

| 70. | Турция | 35 | 24 | евро | 160 |

| 71. | Украина | 35 | 24 | евро | 200 |

| 72. | Венгрия | 29 | 20 | евро | 130 |

| 73. | Узбекистан | 29 | 20 | евро | 130 |

| 74. | Германия | 46 | 32 | евро | 170 |

| 75. | Виргинские острова США | 29 | 20 | Доллар США | 120 |

76. | Швеция | 40 | 28 | евро | 220 |

| 77. | Другие государства | 29 | 20 | Доллар США | 150 |

Суточные при командировках в 2020 году: какая сумма облагается налогом?

В облагаемый налогом на доходы физических лиц дохода налогоплательщика – физического лица, находящегося в трудовых отношениях со своим работодателем или является членом руководящих органов предприятий, учреждений, организаций, не включаются расходы, не подтвержденные документально, на питание и финансирование других собственных нужд физического лица (суточные расходы), понесенные в связи с такой командировкой (суточные):

- в пределах территории Украины, но не более 0,1 размера минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года, в расчете за каждый календарный день такой командировки,

- для командировок за границу – не выше 80 евро за каждый календарный день такой командировки по официальному обменному курсу гривни к евро, установленному НБУ, в расчете за каждый такой день (пп.

170.9.1 ст. 170 НКУ).

170.9.1 ст. 170 НКУ).

Минимальная заработная плата в месячном размере с 1 января 2020 составляет 4723 грн (ст. 8 Закона Украины от 14.11.2019 г. № 294-ІХ «О Государственном бюджете Украины на 2020 год»).

Итак, в 2020 году не облагаемая налогом налогом на доходы физических лиц сумма суточных для командировок в пределах территории Украины составляет 472,3 грн.

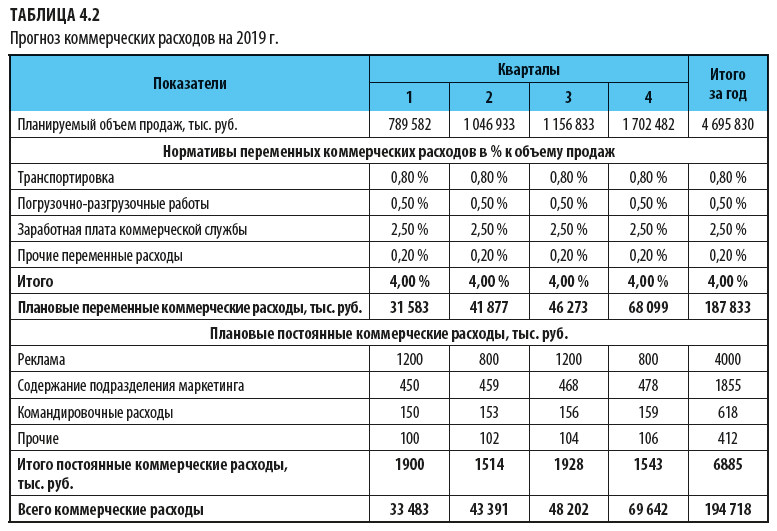

Напоминаем, что суммы расходов (суточные) государственных служащих и других лиц, направляемых в командировку предприятиями и учреждениями, которые полностью или частично финансируются за счет бюджетных средств, установлены в приложении 1 к постановлению КМУ от 02.02.2011 г.. № 98 от в следующем размере:

- 60 грн – в случае командировок по Украине;

- в конкретных суммах (выраженных в долл. США) в зависимости от страны командировки – для заграничных командировок.

Сумма увеличения размера суточных расходов сверх установленных норм включается в общий месячный (годовой) налогооблагаемый доход плательщика налога (облагается налогом на доходы физических лиц по ставке 18% и военным сбором по ставке 1,5%) и отражается в налоговом расчете по форме № 1ДФ как дополнительное благо.

zp.tax.gov.ua

Предусмотрены ли минимальные размеры суточных для хозрасчетных предприятий

(комментарий к письму Минсоцполитики от 21.12.2016 г. № 1732/0/101-16/28)

Суть вопроса. Работодатель должен выплачивать работникам, направленным в командировку, суточные за время пребывания в такой командировке. Данная гарантия определена в ч. 2 ст. 121 КЗоТ. А нормы о гарантиях и компенсации работникам при служебных командировках, установленные КЗоТ и другими актами законодательства Украины, являются минимальными гарантиями в оплате труда (ст. 12 Закона Украины «Об оплате труда» от 24.03.1995 г. № 108/95-ВР, далее — Закон об оплате труда).

Однако законодательство о труде не устанавливает минимальных размеров суточных. О необлагаемых размерах суточных расходов говорится в пп. 170.9.1 НКУ.

Суммы суточных расходов для госслужащих, а также других работников предприятий (учреждений, организаций), которые полностью или частично содержатся (финансируются) за счет бюджетных средств, определяет постановление КМУ от 02. 02.2011 г. № 98 (далее — Постановление № 98).

02.2011 г. № 98 (далее — Постановление № 98).

Посему возникает вопрос: какой минимальный размер суточных должно выплачивать хозрасчетное предприятие, чтобы не нарушать законодательство о труде?

Позиция Минсоцполитики. Предприятия вправе самостоятельно устанавливать в колдоговоре формы и системы оплаты труда, нормы труда, расценки, тарифные сетки, схемы должностных окладов с соблюдением норм и гарантий, предусмотренных законодательством, генеральным и отраслевыми соглашениями (ст. 15 Закона об оплате труда). Именно положение колдоговора устанавливает гарантии, компенсации, льготы работникам (ст. 13 КЗоТ), в частности, это касается и гарантий при служебных командировках.

Предельные размеры суточных расходов в пределах Украины для предприятий хозрасчетной сферы установлены с января 2017 года в размере не более 0,1 минимальной зарплаты, который действует на 1 января отчетного налогового года, из расчета на сутки (пп. 170.9.1 НКУ) — 320 грн для 2017 года. При этом размер суточных для предприятий, учреждений и организаций, которые полностью или частично содержатся (финансируются) за счет бюджетных средств, определен приложением 1 к Постановлению № 98, и для командировок в пределах Украины он составляет 60 грн.

170.9.1 НКУ) — 320 грн для 2017 года. При этом размер суточных для предприятий, учреждений и организаций, которые полностью или частично содержатся (финансируются) за счет бюджетных средств, определен приложением 1 к Постановлению № 98, и для командировок в пределах Украины он составляет 60 грн.

Учитывая то что нормы о гарантиях и компенсации работникам в случае служебных командировок являются минимальными, размер суточных не может быть ниже установленного в приложении 1 к Постановлению № 98.

Комментарий редакции. Вопрос о том, какой же размер суточных является минимальным, возникает не впервые. Об этом говорится в письмах ГНАУ от 06.10.2011 г. № 1033/5/15-1416 и Миндоходов от 26.02.2014 г. № 4119/5/99-99-19-03-02-16. Налоговики придерживались позиции, что размер суточных расходов для работников предприятий (учреждений), которые не получают финансирования из бюджета на расходы в командировке, определяют в приказе о командировке с учетом требований НКУ. Но НКУ не регулирует вопросы выплаты работникам суточных расходов за время служебной командировки, а лишь определяет предельный размер суточных в целях налогообложения.

Но НКУ не регулирует вопросы выплаты работникам суточных расходов за время служебной командировки, а лишь определяет предельный размер суточных в целях налогообложения.

Выводы налоговиков вполне логичны. Ведь в пп. 170.9.1 НКУ не говорится об ограничении размера суточных, а указывается их необлагаемый размер. То есть тот предельный размер суточных по Украине и за рубеж с пп. 170.9.1 НКУ действует сугубо в целях налогообложения. Да и разъяснять особенности применения работодателями требований ст. 121 КЗоТ не в компетенции налоговиков, ведь сфера трудовых отношений за Минсоцполитики.

Однако непонятно, почему Минсоцполитики решило, что тот размер суточных расходов, который установлен для работников бюджетных учреждений и предприятий, получающих бюджетные средства на командировочные расходы для выполнения бюджетных программ (приведен в приложении 1 к Постановлению № 98), является минимальным для всех предприятий. Ведь Постановление № 98 принималось во исполнение как раз и того же пп. 170.9.1 НКУ и принято для ограничения суммы суточных именно для бюджетников. К тому же Инструкция № 59, которая является обязательной для бюджетных учреждений и предприятий (учреждений), частично содержащихся за счет бюджета, также в определении размера суточных отсылает к Постановлению № 98. То есть и бюджетные учреждения, и предприятия, которые частично получают бюджетные средства на командировочные расходы при выполнении бюджетных программ, не могут выплатить суточные в меньшем размере, нежели определено приложением 1 к Постановлению № 98.

170.9.1 НКУ и принято для ограничения суммы суточных именно для бюджетников. К тому же Инструкция № 59, которая является обязательной для бюджетных учреждений и предприятий (учреждений), частично содержащихся за счет бюджета, также в определении размера суточных отсылает к Постановлению № 98. То есть и бюджетные учреждения, и предприятия, которые частично получают бюджетные средства на командировочные расходы при выполнении бюджетных программ, не могут выплатить суточные в меньшем размере, нежели определено приложением 1 к Постановлению № 98.

Однако ни Инструкция № 59, ни Постановление № 98 не являются обязательными для хозрасчетных предприятий, которые вправе самостоятельно определять особенности направления в командировку работников и разрешенные суммы расходов, утверждая как отдельный документ или как приложение к колдоговору Положение о командировке. В свою очередь, трудовое законодательство не устанавливает ни минимальный, ни максимальный их размер.

Требование ч. 2 ст. 121 КЗоТ только обязывает предприятие выплатить командированному работнику суточные. При этом, учитывая то что сумма суточных определяется в соответствии с продолжительностью командировки согласно приказу руководителя о командировке, то в последнем и прописывают, в каком конкретном размере выплачиваются суточные, или делают ссылки на соответствующие нормы Положения о командировке либо колдоговора.

Следовательно, если предприятие установило определенный размер суточных расходов и выплатило данные средства командированному работнику, то независимо от размера таких суточных предприятие не нарушило нормы ч. 2 ст. 121 КЗоТ. Конечно, учитывая незначительность той суммы суточных, которая установлена в приложении 1 к Постановлению № 98, трудно утверждать, что она позволяет при нынешних ценах обеспечить питание и финансирование других собственных нужд командированного работника. Но именно Минсоцполитики следовало бы позаботиться, чтобы минимальный размер суточных был определен на нормативном уровне для всех субъектов хозяйствования.

Николай КИРИЛЬЧУК,

бухгалтер-эксперт

газеты «Интерактивная бухгалтерия»

Правительство Литвы обновило минимальный уровень заработной платы и ставку подоходного налога на 2020 год – Зарубежные налоги

Минимальный уровень заработной платы был увеличен на 9,4%, а ставка подоходного налога составит 32%.

Правительство Литвы обновило минимальный уровень заработной платы и ставку подоходного налога на 2020 год

Новый 2020 год принес изменения для всех работников и работодателей Литвы. Они должны будут адаптироваться к увеличению минимальной заработной платы и подоходного налога с 1 января 2020 года.

Все услуги по этой теме:

Во-первых, минимальный уровень заработной платы был увеличен на 9,4% с 555 евро до 607 евро. В свою очередь, почасовая заработная плата увеличена с 3,39 евро до 3,72 евро. Всем работодателям Литвы настоятельно рекомендуется, чтобы трудовые договоры и другие документы, связанные с трудоустройством, которые включают оклад в 555 евро (или 3,39 евро в час), были изменены к январю 2020 года.

Во-вторых, парламент Литвы подтвердил решение о повышении ставки подоходного налога для работников, получающих доход более 9 223,20 евро в месяц. Хотя в конце 2018 года правительство изначально выдвигало предложение о повышении уровня ставки до 27%, утвержденный уровень ставки с 01 января 2020 г. составляет 32%. С 1 января 2021 года налоговая ставка составит 32% и будет также применима для работников, чей доход составляет более 6 588 евро в месяц. Стоит обратить внимание, что указанные размеры ежемесячного дохода зависят от средней ежемесячной заработной платы по стране и будут автоматически пересчитаны при увеличении среднего уровня зарплаты жителей Литвы.

Также изменения системы налогообложения коснулись суточных выплат. В Литве суточные – это ежедневно выплачиваемая сумма работникам, которые были направлены в командировки по стране или за границу. Даже если работодатели покрывают все командировочные расходы, они не смогут быть освобождены от выплаты суточных (хотя размер суточных может быть уменьшен). Суточные не облагаются взносами по социальному страхованию и подоходным налогом, если соблюдены определенные условия (суточные выключены в выплаченную заработную плату). С 1 января 2020 года будут освобождены от налогообложения суточных только те работники, чья заработная плата будет рассчитана по коэффициенту 1,65 или больше. Поскольку с нового года был обновлен размер минимального уровня зарплаты, сумма ежемесячной и почасовой заработной платы с учетом суточных составит 1 001,55 евро в месяц (вместо 721,15 евро в месяц) или 6,14 евро в час (вместо 4,41 евро в час). Если заработная плата работника ниже, чем вышеупомянутые суммы, только часть суточных не будет облагаться налогом.

Необлагаемый размер суточных в 2020 году увеличится| Buhgalter.Online24

При служебных командировках не включают в налогооблагаемый доход расходы, не подтвержденные документально, на питание и финансирование других собственных нужд физлица (суточные расходы), если их сумма не превышает 0,1 размера минимальной зарплаты, установленной законом на 1 января налогового (отчетного) года в расчете за каждый календарный день такой командировки (пп. “а” пп. 170.9.1 НКУ).

Месячная минимальная зарплата с 01.01.2020 г.- 4723 грн (ст. 8 Закона Украины “О Государственном бюджете Украины на 2020 год”).

Поэтому максимальный размер необлагаемых суточных в 2020 году – 472,30 грн в сутки.

Максимальный размер суточных для зарубежных командировок в 2020 году не изменится, потому что они установлены в размере не выше 80 евро за каждый календарный день такой командировки по официальному обменному курсу гривны к евро, установленному НБУ, в расчете за каждый такой день (пп. “а” пп. 170.9.1 НКУ).

Обратите внимание! Работодатели могут устанавливать и больший размер суточных расходов. Однако в таком случае сумма превышения будет налогооблагаемым доходом работника в виде дополнительного блага. Поэтому такое превышение следует облагать НДФЛ по ставке 18% и военным сбором по ставке 1,5%.

Суточные расходы включают в общую сумму аванса и выдают работнику до начала командировки.

Для бюджетных учреждений размер суточных определяет постановление КМУ “О суммах и составе расходов государственных служащих, а также других лиц, направляемых в командировку предприятиями, учреждениями и организациями, которые полностью или частично содержатся (финансируются) за счет бюджетных средств” от 02.02. 2011 г. № 98:

– по Украине – 60 грн;

– за границу – в зависимости от страны командировки суммы в долларах США согласно приложению 1 к постановлению № 98.

Сумму суточных при командировках определяют:

1) в пределах Украины и стран, въезд граждан Украины на территорию которых не требует наличия визы (разрешения на въезд), – согласно приказу о командировке и соответствующими первичными документами;

2) в страны, въезд граждан Украины на территорию которых осуществляется при наличии визы (разрешения на въезд), – согласно приказу о командировке при наличии документальных доказательств пребывания лица в командировке:

– отметок пограничных служб о пересечении границы;

– проездных документов, счетов на жительство;

– и/или любых других документов, подтверждающих фактическое нахождение лица в командировке).

При отсутствии указанных соответствующих подтверждающих документов, сумму суточных включают в налогооблагаемый доход.

Учитывайте в работе:

– как правильно считать суточные расходы для командировок по Украине;

– сколько времени выплачивать суточные в случае направления на курсы повышения квалификации;

– можно ли приобрести товары в заграничной командировке для предприятия.

Для получения доступа к документам информационно-правовой системы ЛІГА:ЗАКОН воспользуйтесь ТЕСТОВЫМ доступом к сервису и оцените весь объем и преимущества предоставляемых услуг.

Подписывайтесь на наш канал в Telegram и страницу в Facebook, чтобы всегда быть в курсе бухгалтерских событий.

Расходы на командировку|как оформить суточные и командировку 2021

Главная / Наши статьи

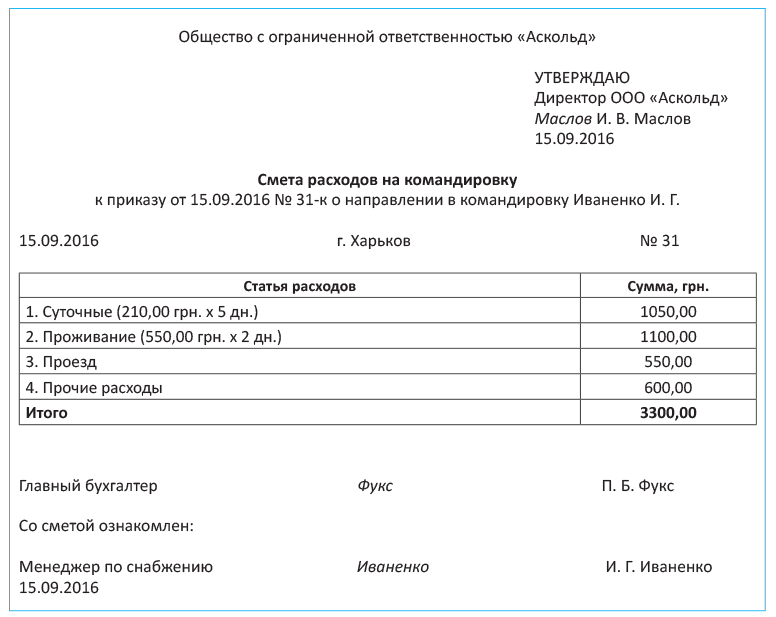

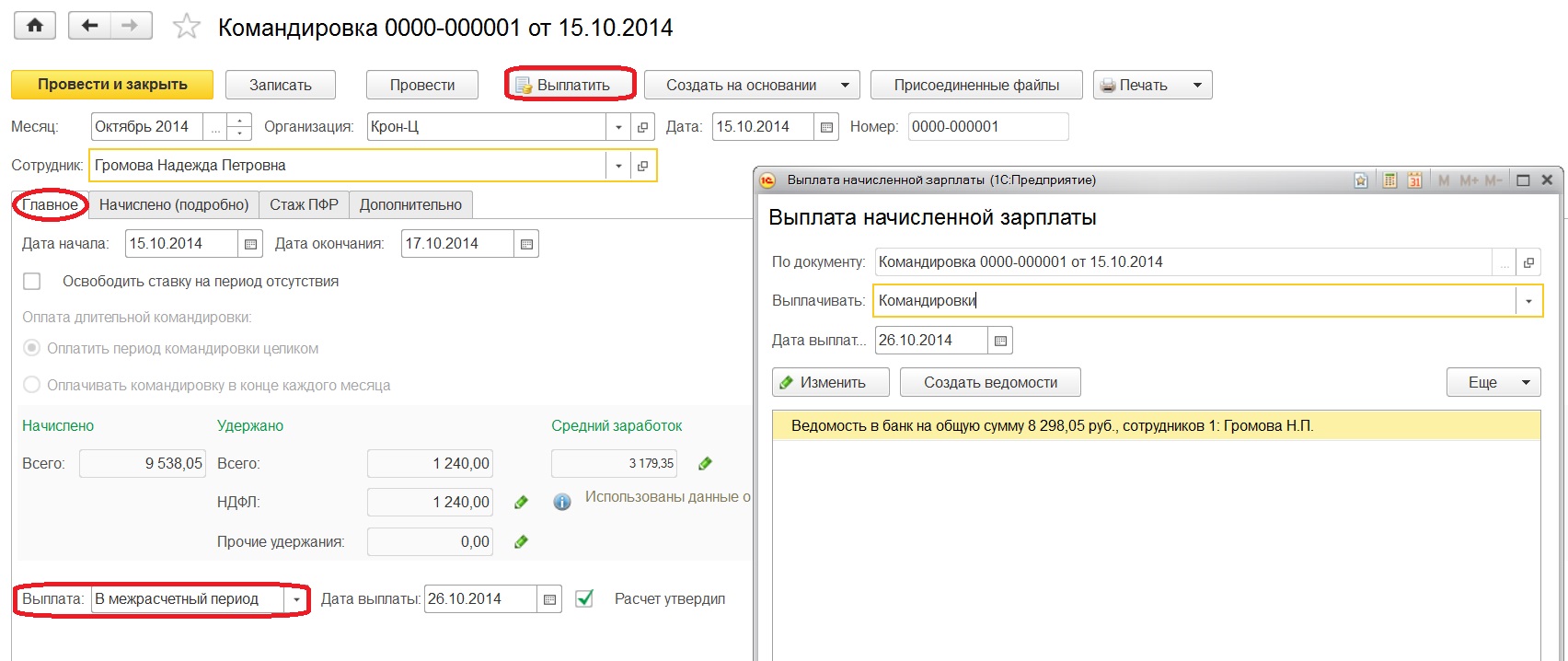

Итак, вы собрались отправить сотрудника в служебную командировку и возник вопрос: “как оформить суточные расходы на командировку для уменьшения налога на прибыль?”. В организации данного мероприятия, в принципе, нет ничего сложного. Все начинается с приказа по организации стандартной формы, в котором указываются место, цель, сроки, бюджет и расходы на командировку. Приказ должен быть обязательно!

Теперь переходим к финансовой стороне вопроса. Отдельными статьями расходов на командировку являются затраты на:

- проезд;

- проживание;

- суточные на командировку.

С проездом и проживанием все просто – расходы на командировку должны быть подтверждены билетами и чеками.

О чем важно помнить – предварительная бронь жилья компенсируется в размере 50%, а затраты на такси – вообще не подлежат компенсации.

Разделение труда – вот главное отличие наших комплексных пакетов. Хотите экономить – пакет БИЗНЕС – ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.Пакет ПРОСТОЙ – платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

глава отдела бухгалтерии

кандидат экономических наук

Размер суточных определяется приказом о командировке, но здесь важно помнить о том, что касательно командировок по Украине максимальная сумма неподтвержденных суточных затрат не должна превышать 0,1% минимальной заработной платы, например, в 2021 году с 01 января размер минимальной зарплаты составляет 6000 грн., следовательно, максимальный размер неподтвержденных расходов на командировку – 600 грн (ЗУ №1797-VIII) . Таким образом, вооружившись знанием про актуальный размер минимальной заработной платы (см. ставки минзарплаты), высчитать и оформить максимальный размер неподтвержденных суточных на командировку не составит особого труда.

Также, согласно Инструкции о командировках (зарегистрировано Минюстом 31.03.1998 №218/2658), существуют ограничения по срокам командировки по Украине, а именно – срок командировки не должен превышать 30 календарных дней. Исключение составляют строители, научные сотрудники и аспиранты, сроки командировок для которых определяются целями и задачами командировки. Госслужащие командируются согласно Постановления КМУ №337 от 15.03.2002 года.

Началом командировки считается время отправления транспортного средства (поезда, самолета, парохода), а концом – следовательно его возвращение в пункт отправления. Если же отъезд в командировку или возвращение из нее происходит в выходной день, то командированному положен дополнительный выходной день в случае отъезда в выходной или дополнительный выходной может быть предоставлен – в случае возвращения в выходной.

Отчитаться по расходам на командировку сотрудник обязан в течении пяти банковских дней после возвращения из командировки по форме, утвержденной Приказом Государственной налоговой администрации Украины №996 от 23.12.2010 года. Квалифицированные бухгалтерские услуги – залог правильного и своевременного оформления расходов на командировки.

По командировкам за границу следует сделать акцент на следующих моментах:

- срок командировки не должен превышать 60 календарных дней, исключения описаны разделом 3 Инструкции про командировки;

- размер суточных и затрат на проживание определен Постановлением КМУ №98 от 02.02.2011 года отдельно для каждой страны;

- максимальная сумма неподтвержденных суточных на командировку не должна превышать 80 евро в день, согласно официального обменного курса, установленного НБУ, из расчета за каждый такой день;

- отдельными статьями для компенсации сотруднику являются затраты на страхование, оформление загранпаспорта и визы (при необходимости такого оформления командировочных расходов).

Расходы на командировки не налогооблагаются (ст. 165.1.11 Налогового Кодекса).

Важно также не забыть о ведении Журнала регистрации командировок, форма которого приведена в дополнении к Инструкции о командировках.

Здесь вы можете:

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 542. Для оценки необходима авторизация.

возмещения дорожных расходов – CalHR

Общая информация

Для участников переговоров с существующим Меморандумом о взаимопонимании (MOU), если MOU содержит язык путешествия, который противоречит этому языку, язык MOU является определяющим.

Освобожденные, исключенные и представленные государственные служащие могут иметь право на возмещение утвержденных личных расходов, которые разумно, фактически и обязательно понесены в результате ведения государственной деятельности.В соответствии с действующей государственной политикой сотрудники могут иметь право на получение компенсации таких расходов, как:

- Способ передвижения (транспорт)

- Питание и непредвиденные расходы

- Краткосрочное проживание

- Поездки за границу

- Выезд – поездки за границу

- Личный пробег автомобиля

- Прочие фактические и необходимые деловые и / или командировочные расходы, понесенные при ведении официальных государственных дел

Разделы руководства по персоналу 2201 – Политика поездок и переезда, 2202 – Возмещение миль и 2203 – Надбавки и возмещение дорожных расходов предоставляют дополнительную информацию о возмещении дорожных расходов, включая ссылки на официальные органы и ресурсы.

Расходы на питание и непредвиденные расходы

Для участников переговоров с существующим Меморандумом о взаимопонимании, если Меморандум о взаимопонимании содержит язык путешествия, который противоречит этому языку, язык МоВ является определяющим.

Следующие ниже ставки возмещения расходов на питание и непредвиденные расходы являются максимальными, а не надбавками. В случае аудита сотрудники должны иметь возможность предъявить квитанции, подтверждающие заявленную сумму.

HR Руководство В разделе 2203 – Надбавки и возмещение командировочных расходов представлена дополнительная информация, включая временные рамки поездки (неполный день поездки, поездка продолжительностью менее 24 часов, поездка продолжительностью более 24 часов и т. д.).

| Завтрак | До 7,00 долл. США |

| Обед | До 11,00 долл. США |

| Ужин | До 23 долларов США |

| Инциденты | До 5,00 долларов США |

Ставки возмещения миль за личный автомобиль

Для участников переговоров с существующим Меморандумом о взаимопонимании, если Меморандум о взаимопонимании содержит язык путешествия, который противоречит этому языку, язык МоВ является определяющим.

HR Руководство В разделе 2202 «Возмещение миль» представлена дополнительная информация, в том числе следующие правила: возмещение миль на личном автомобиле, возмещение миль на частном самолете и квитанции.

Сотрудники должны иметь предварительное разрешение на управление личным транспортным средством по государственным делам.

Даты вступления в силу для представленных сотрудников можно найти в соответствующих МОУ.

Заявки на проезд до даты вступления в силу нового тарифа получают предыдущий тариф.

Исторические ставки возмещения миль см. В Офисе государственного контролера. Руководство по процедурам расчета заработной платы, раздел №

| Личный автомобиль (утвержденные командировочные / командировочные расходы) | 0,575 долл. США |

| Личный автомобиль (государственное переселение) | $ 0.17 |

| Частный самолет (за статутную милю) * | 1,27 доллара США |

* Если иное не указано в применимом Меморандуме о взаимопонимании, ставка возмещения личного пробега воздушного судна составляет 1,27 доллара США за каждую установленную милю.

| Личный автомобиль (утвержденные служебные / командировочные расходы) | 0,56 доллара США |

| Личный автомобиль (переселение с разрешения штата) | 0 долларов США.16 |

| Частный самолет (за статутную милю) * | 1,26 доллара США |

* Если иное не указано в применимом Меморандуме о взаимопонимании, ставка возмещения личного пробега воздушного судна составляет 1,26 доллара США за статутную милю.

Компенсация пробега включает:

- Бензин

- Стоимость технического обслуживания (масло, смазка, текущее обслуживание)

- Страхование (страхование ответственности, ущерба, полное покрытие и страхование столкновений)

- Лицензирование и регистрация

- Амортизация и все другие связанные расходы с эксплуатацией автомобиля

Ставки возмещения краткосрочного проживания

Для участников переговоров с существующим Меморандумом о взаимопонимании, если Меморандум о взаимопонимании содержит язык путешествия, который противоречит этому языку, язык МоВ является определяющим.

HR Разделы руководства 2201 – Политика поездок и переезда и 2203 – Надбавки и возмещение командировочных расходов предоставляют дополнительную информацию о политике в отношении поездок, включая политику возмещения расходов на проживание и процесс утверждения запроса на сверхнормативное проживание.

- Сотрудники, понесшие утвержденные расходы на ночлег, могут получить компенсацию.

- Сотрудники должны проживать в коммерческих гостиницах, обслуживающих краткосрочных путешественников, таких как гостиница, мотель, отель типа «постель и завтрак», общественный кемпинг и т. Д.

- Сотрудники должны предоставить квитанцию о возмещении; без квитанции возмещение не выплачивается.

Если базовая стоимость номера превышает указанные ниже, Запрос об утверждении сверхнормативной ставки проживания (STD 255C) должен быть подан и одобрен вашим отделом и / или CalHR до того, как состоится поездка.

| SEIU (BU 1, 3, 4, 11, 14, 15, 17, 20 и 21) | $ 90 | 95 долл. США | 110 долл. США | $ 120 | $ 125 | 140 долл. США | 150 долл. США | $ 250 |

| КОРПУС (BU 2) | $ 90 | 95 долл. США | 110 долл. США | $ 120 | $ 125 | 140 долл. США | 150 долл. США | $ 250 |

| CAHP (BU 5) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| CCPOA (BU 6) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| CSLEA (BU 7) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| CalFIRE Local 2881 (БУ 8) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| ПЭКГ (BU 9) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| КОЛПАЧКИ (BU 10) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| IUOE (BU 12 | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| IUOE (BU 13 | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| УАПД (БУ 16) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| КАПТ (BU 18) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| AFSCME (BU 19) | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

| Исключено | 90 долларов США | 95 долларов США | 110 долл. США | 120 долларов | 125 долларов США | 140 долл. США | 150 долларов США | 250 долл. США |

Дата вступления в силу:

BU 1, 3, 4, 11, 14, 15, 17, 20 и 21: 01.04.2017

БУ 2: 13.09.2016

БУ 5: 01.08.2017

БУ 6: 03.07.2018

БУ 7: 13.09.2016

БУ 8: 01.04.2017

БУ 9: 13.09.2016.Исключение: с 01.07.2016 тариф для Аламеды, Сан-Матео, Санта-Клары составляет 140 долларов.

БУ 10: 10.11.2018

БУ 12: 15.03.2017

БУ 13: 15.03.2017

БУ 16: 02.05.2017

BU 18: 15.03.2017

БУ 19: 01.04.2017

Исключено: 01.07.2016

Часть 301-11 Суточные

ОБЩИЕ ПРАВИЛА

- 301-11.1 – Получу ли я суточные, если я выполняю временную работу (TDY) на или рядом с моим постоянным местом службы и / или местом жительства?

- Вы не будете получать суточные, если ваша временная служба находится в пределах 50 миль от вашего места службы или места жительства, за исключением тех случаев, когда условия поездки настолько суровы, что возвращение к вашему месту жительства может поставить под угрозу ваше здоровье и безопасность или вы не посещаете конференцию.Если ваша поездка связана с тяжелыми условиями или вы посещаете тренинг или конференцию, должностное лицо, назначенное вашим бюро, может утвердить суточные за работу более 12 часов, которая находится на расстоянии не менее 30 миль как от места жительства, так и от постоянного места службы. Суточные не будут выплачиваться за выполнение TDY, обучение или посещение конференций в пределах 30 миль от вашего постоянного места службы или проживания.

- 301-11.2 – Когда начинают идти часы, чтобы определить, проехал ли я 12 часов или больше?

- Часы начинают идти, когда вы покидаете свое место жительства или постоянное место службы, в зависимости от того, что наступит позже.Если вы отправитесь в свое место службы до начала временной служебной командировки, время вашей поездки не начнется до тех пор, пока вы не покинете постоянное место службы.

- 301-11.3 – Если мне не нужно показывать время начала и окончания поездки, как вы можете определить количество часов, в течение которых я находился в статусе путешествия?

- Вы должны указывать время начала и окончания для всех поездок продолжительностью менее 24 часов.

- 301-11.4 – Когда компенсация моих временных служебных командировок считается налогооблагаемым доходом?

- Когда вы получаете суточные (суточные) за поездку продолжительностью 24 часа или меньше, не требующую проживания, и все суточные за поездку TDY, которая, как ожидается, продлится 1 год или более.Налог на проезд продолжительностью не более 24 часов не возвращается; тем не менее, подоходный налог, взимаемый с дорожных платежей для TDY, который, как ожидается, продлится 1 год или более, возмещается (см. Пособие на возмещение подоходного налога (IRTA)).

- 301-11.5 – Если я нахожусь в TDY, который длится в выходные, могу ли я поехать в другое место на выходные и по-прежнему получать суточные?

- Да, вы можете поехать в другое место в нерабочее время и получать суточные, не превышающие сумму, которую вы получили бы в своем пункте TDY.

- 301-11.6 – Если я нахожусь в отпуске более половины рабочего времени в день, предшествующий нерабочему дню, или рабочий день, следующий за нерабочим днем, получу ли я суточные за нерабочий день?

- Нет, для получения суточных вы должны иметь статус суточных в день, предшествующий и на следующий день после нерабочего дня.

- 301-11.7 – Когда прекращается действие моих суточных, если я беру отпуск во время работы в TDY.

- Ваши суточные прекращаются в 12:00 за день до дня, когда ваш отпуск составляет более половины рабочих часов в течение дня.

- 301-11.8 – Если мое временное место дежурства становится моим постоянным местом дежурства, когда прекращается действие моих суточных и разрешения на аренду автомобиля?

- Ваши суточные прекращаются в полночь того дня, когда вас уведомляют о том, что местом работы TDY является ваше новое постоянное место службы, за исключением случаев, когда вы должны вернуться в свое старое место службы и выполнить существенную работу до того, как перевод вступит в силу.

СОКРАЩЕНА НА ДИЕМ

- 301-11.231 – Каковы ставки лагеря?

- Ставки в лагере – это ставки суточных, устанавливаемые бюро по управлению земельными ресурсами для покрытия дорожных расходов сотрудников, которые должны есть и жить в других помещениях, кроме коммерческих.

- 301-11.232 – Кому применяются лагерные ставки?

- Все путешественники, находящиеся в аналогичном положении, на дежурстве. Ставки лагеря установлены и распространяются на весь персонал, использующий объекты лагеря.

- 301-11.233 – Во всех лагерях выплачивается одинаковая ставка?

- Нет, ставки устанавливаются в зависимости от условий и возможностей, имеющихся в каждом кемпинге.

- 301-11_234 – Снижены ли суточные в моем лагере в первый и последний день TDY?

- Нет, ставки лагеря представляют собой сниженные ставки суточных и не уменьшаются в первый и последний день поездки.

ФАКТИЧЕСКИЕ РАСХОДЫ

- 301-11.301 – Если у меня есть разрешение на фактические расходы на проживание, рассчитывается ли максимум с использованием ставки проживания или общей максимальной ставки суточных для данной местности?

- Максимально допустимые расходы на проживание определяются путем умножения общей ставки суточных по месту жительства (проживание и M&IE) на 3 и вычитания ставки M&IE из общей суммы.Пример: стоимость проживания 100 долларов США, M&IE 42 доллара США, общая ставка по месту жительства 142 доллара США. Максимальный фактический размер жилья, который может быть одобрен или оплачен, составляет (3 X 142 доллара США) – 42 доллара США = 384 доллара США.

- 301-11.302 – Если мне разрешены фактические расходы на проживание и питание, должен ли я детализировать свое питание, если мои расходы на проживание равны или превышают максимальные фактические расходы?

- Да.

- 301-11.303 – Если мне разрешены фактические расходы на проживание и питание, будут ли уменьшены мои суточные в первый и последний день поездки?

- Да, потому что максимальные суточные в эти дни меньше.Максимально допустимые фактические расходы будут меньше, поскольку фактические расходы основаны на максимально допустимых суточных.

Определения компенсационных выплат | Поездки и расходы

Компенсация за ночевку

Сотрудники могут выбрать один из двух способов возмещения расходов на ночную поездку, в зависимости от того, что им выгодно.Однако путешественники не могут совмещать эти два метода. в той же ночной поездке. Ночная поездка – это ужин, ночлег и завтрак. следующим утром. Завтрак и ужин возмещаются; обеда нет.

Непринятый метод (метод 1)

- Пособие по фиксированной ставке на питание, проживание и непредвиденные расходы независимо от того, где Получено жилье, в том числе у родственников и друзей.

- Тарифы устанавливаются в зависимости от города или страны получения жилья или место, куда направлялся сотрудник (в зависимости от того, какая ставка меньше), и такое место должно быть указано в отчете о расходах.

- Никаких квитанций не требуется, чтобы требовать этого метода возмещения, но квитанции требуются. для сборов по проездным – даже если расходы связаны с питанием на ночь поездка.

- Квитанции также требуются для расходов, не включенных в фиксированную ставку. на питание, проживание и непредвиденные расходы.

- Путешественники, использующие этот метод без квитанции, также имеют право на дополнительные 5 долларов США. на завтрак в день отъезда, если им нужно уехать как минимум за час до их нормальное время начала работы.Они также имеют право на дополнительные 12 долларов США за ужин в день возвращения, если они вернутся как минимум на два часа позже обычного время окончания работы.

Полученный метод (метод 2) – суточные

- Обеспечивает возмещение фактических расходов на проживание и пособие на питание и непредвиденные расходы. расходы основаны на федеральных ставках возмещения расходов по стране проживания.

- Ставки суточных для населенных пунктов в США ежегодно пересматриваются. Поскольку ставки зависят от места проживания, город и штат проживания должны указывается в отчете о расходах.

- Квитанции необходимы для проживания. Квитанции не требуются для подачи заявки на питание по методу 2. суточные, но для проездной карты требуются квитанции – даже если расходы связаны к еде для этой ночной поездки.Квитанции также требуются для не включенных расходов. в виде надбавок по фиксированной ставке на питание, проживание и непредвиденные расходы.

- За каждый день, когда путешественник находится в статусе ночного путешествия, путешественник имеет право для возмещения расходов на проживание до максимальной суточной стоимости проживания и питания по индивидуальной цене. diem фиксированная надбавка. Суточные выплачиваются за ужин на одну ночь и завтрак в следующий день.

- Путешественники, использующие этот метод, также имеют право на получение дополнительных суточных за завтрак. если им нужно уйти по крайней мере за час до начала их нормальной работы в первый в день поездки и / или на ужин, если они вернутся как минимум на два часа позже их нормальное время окончания работы в последний день поездки. В этих случаях завтрак и / или ужин будет возмещен в пределах максимальной суммы суточных на питание указаны для конкретного района проживания.Пожалуйста, обратитесь к ………… для получения суточных.

Компенсация за однодневную поездку

- Путешественникам может быть возмещена стоимость завтрака и / или ужина в однодневных поездках в зависимости от отъезда и время возврата. Путешественники имеют право на компенсацию за завтрак, если у них есть уйти по крайней мере за час до обычного времени начала работы и / или на ужин если они вернутся как минимум на два часа позже, чем их обычное время окончания работы.

- Путешественникам без квитанций на питание возмещается 5 долларов США за завтрак и / или 12 долларов США за обед.

- Путешественникам с чеками на питание возмещается максимальная сумма надбавка за сутки (метод 2), указанная для конкретной области, связанной с поездкой назначения. Суточные на питание распределяются на завтрак и ужин.

Допустимые командировочные расходы | Система

Университета МиссуриОб этой политике

Допустимые командировочные расходы

Номер полиса: 22603

Дата вступления в силу:

Последнее обновление:

Ответственный офис:

UM System Controller’s Office

Ответственный администратор:

Системный контроллер UM

Контактное лицо по вопросам политики:

Бухгалтерский учет в кампусе

Категории:

Запросить дополнительную информацию

Область применения

Эта политика предназначена для сотрудников университетов и лиц, не являющихся сотрудниками, которым требуется оплатить командировочные расходы.

Причина политики

В политике предусматривается возможность оплаты от имени сотрудников или возмещения им санкционированных деловых расходов. Он определяет расходы, которые подпадают под подотчетный план, и те, которые не возмещаются, наряду с другими применимыми правилами плана.

Заявление о политикеСотрудники и другие лица, которые несут командировочные расходы при ведении официальных дел Университета, могут иметь разумные и необходимые командировочные расходы, оплачиваемые от имени или возмещаемые в соответствии с политикой университета.Необходимо приложить все разумные усилия для использования соответствующих университетских способов оплаты дорожных расходов, чтобы минимизировать личную ответственность.

Требуются детализированные квитанции о возмещении всех расходов на сумму 75 долларов и более, а также всех расходов на гостиницу, независимо от суммы. Путевые расходы, понесенные по One Card, требуют квитанции независимо от суммы в долларах.

Все подразделения или департаменты должны придерживаться политики возмещения командировок, содержащейся в данном документе, и не могут устанавливать более низкие лимиты, дополнительные требования или более строгие правила, если этого не требует сторонняя организация.

Документирование деловой цели командировочных расходов, оплачиваемых непосредственно университетом, является обязанностью путешественника и его домашнего отдела и требуется независимо от того, производится ли оплата ваучерами или университетской картой OneCard. Чтобы соответствовать правилам подотчетного плана, документация должна включать сумму, дату, место и бизнес-цель.

Возмещение дорожных расходов до поездки

Возмещение дорожных расходов, оплаченных путешественником до даты поездки, может быть произведено при наличии соответствующей документации.Путешественник несет ответственность за предоставление соответствующей документации, подтверждающей, что расходы были понесены лично. Отдел путешественников отвечает за проверку того, что поездка состоялась, и за получение возмещения от путешественника, если это необходимо.

Жилье

Путешествующее жилье, которое лучше всего соответствует потребностям путешественника и университета, должно быть выбрано путешественником. Путешественники несут ответственность за выбор наиболее экономичного жилья.Квитанция с подробным описанием всех расходов на проживание требуется. Сводные отчеты, предоставленные компаниями-эмитентами кредитных карт, не будут приняты в качестве обоснования возмещения.

Когда два или более человека проживают в одной комнате, общая сумма, требующая возмещения, не должна превышать общую сумму, уплаченную за комнату.

Питание

Питание будет возмещаться на основе суточных в соответствии со ставками CONUS, опубликованными Управлением общих служб для пункта назначения, а именно:

- Внутри штата: для ночной поездки в пределах штата Миссури, питание будет возмещаться на основе суточных в соответствии со Стандартной ставкой, установленной CONUS,

- За пределами штата: внутренние поездки в пределах Соединенных Штатов (кроме Миссури) и округа Колумбия основаны на ставке CONUS для пункта назначения

- Иностранный: для поездок за пределы пятидесяти Соединенных Штатов и округа Колумбия допускается возмещение по ставке суточных, установленной U.С. Государственный департамент.

- Питание в первый и последний дни ночной поездки: суточные, подлежащие возмещению в поездках с ночной поездкой, будут определяться количеством часов в статусе поездки в течение дня следующим образом:

Часов в статусе путешествия | Допустимая сумма |

|---|---|

Менее 8 часов | не соответствует требованиям |

Не менее 8 часов, но менее 12 часов | 50% суточных |

12 часов и более | 100% суточных |

Исключенные пособия на питание

Если питание включено в стоимость проживания в конференциях и гостиницах, покрывается другими университетскими платежами или оплачивается другими лицами, путешественник несет ответственность за соответствующие вычеты из суммы суточных при подаче запроса на возмещение.

Примечание. Плата за индивидуальное питание, подлежащее возмещению на суточной основе, не взимается с помощью карты OneCard.

Продленный рабочий день

Сотрудник может иметь право на временное пособие на питание при поездке без ночевки в качестве не облагаемого налогом минимального дополнительного пособия, если поездка позволяет работать сверхурочно сверх обычного рабочего графика. В этом случае сотрудник может иметь право на разовое питание, равное половине стандартной ставки CONUS, опубликованной Управлением общих служб по усмотрению его отдела.

Прочие расходы

Будет произведена компенсация прочих расходов, понесенных в служебных целях и необходимых для достижения цели поездки:

- Телефон / подключение к Интернету

- Прочие транспортные и сопутствующие расходы

- Регистрация или другие расходы на собрания

Возмещению подлежат только расходы, существенные для ведения бизнеса Университета. Примеры расходов, которые в большинстве случаев не подлежат возмещению, включают тренажерные залы отелей, обслуживание номеров, мини-бары, фильмы, прачечную и штрафы за транспорт.

Расходы, связанные с спонсируемыми подарками, грантами или контрактами

Возмещение расходов, связанных с спонсируемыми подарками, грантами или контрактами, заключенными с Университетом для исследований, обучения или других целей, должно полностью соответствовать конкретным условиям и инструкциям подарок, грант или контракт, а также настоящая политика. Если в подарке, гранте или контракте конкретно предусмотрены особые меры по учету командировочных расходов, этот факт необходимо указать в отчете о расходах.

Надбавки на поездки

Департаменты и подразделения могут предоставлять надбавки на поездки, которые ограничивают общую сумму возмещения во время поездки до общей максимальной суммы, определенной до поездки. В этих случаях путешественник должен учитывать отдельные компоненты поездки (например, проживание, суточные, пробег) в соответствии с политикой университета и уменьшить общую сумму возмещения до максимума поездки, указав единственную строку «Корректировка расходов».

Определения

Неработающие – лица, которые не являются сотрудниками Университета, но имеют академические или договорные отношения.(т.е. поставщики, консультанты, докладчики, лекторы, приглашенные профессора и приглашенные студенты).

Подотчетность

Путешественник или делегат:

- Подтверждает точность и обоснованность расходов в соответствии с политикой университетских командировок.

- Возместить полученную переплату

- Предоставьте детализированные квитанции о возмещении всех расходов на сумму 75 долларов и более, а также всех расходов на гостиницу, независимо от суммы. Путевые расходы, понесенные по One Card, требуют квитанции независимо от суммы в долларах.

Утверждающий:

- Просмотрите и утвердите запрос на возмещение расходов и всю прилагаемую подтверждающую документацию, чтобы убедиться, что представленные на возмещение расходы соответствуют политике командировок Университета.

Дополнительная информация

Формы

Связанная информация

Политика 22310 о возмещении расходов

Политика 22312 о бизнес-питании

Политика 22605 о гостевых поездках

Политика одной карты

История

Ранее Руководство по деловой политике 505 – Допустимые расходы (пересмотрено 20.09.2016)

Процедура

APSS Travel

Процедура по одной карте

Суточные ставки GSA

Что нужно знать о налогах и пособиях на рабочие поездки в ЮАР во время Covid-19

Covid-19 имеет далеко идущие последствия для налогоплательщиков Южной Африки и, незаметно для многих, может молчаливо увеличивать их налоговые обязательства на 2021 год оценки.

Существует причинно-следственная связь между командировочными (и то же самое относится к транспортным средствам компании), полученными сотрудниками в текущем налоговом году, и командировками, для которых командировка была невозможна.

В этой статье Тамсанка Мсиза, руководитель отдела индивидуальных налоговых деклараций, и Тарита Остхёйзен, налоговый консультант, пересматривают общие принципы налогообложения командировочных и возмещения командировочных расходов, а также рассматривают, как Covid-19 может увеличить налоговое бремя сотрудник.

Общие принципы налогообложения командировочных и компенсационных командировочных

Путевые расходы

«Вычет» командировочного пособия осуществляется исходя из того, что пособие включается в налогооблагаемый доход лица (см. Раздел 8 (1) (a) (i) Закона о подоходном налоге) в той степени, в которой это пособие фактически не учитывается. были потрачены на командировки (см. раздел 8 (1) (a) (i) (aa)).

Таким образом, частные поездки облагаются налогом, а деловые поездки не облагаются налогом.Интересно, что термин «путешествие», будь то для бизнеса или частного, относится к путешествию на «дорожном транспортном средстве с приводом от двигателя», как содержится в примечании к интерпретации SARS 14.

Во внешнем руководстве SARS для работодателей в отношении надбавок прямо говорится, что:

«Командировочные расходы – это любые выплаты или авансы, выплачиваемые сотруднику в связи с командировочными расходами в деловых целях. Любая надбавка или аванс в отношении командировочных расходов, которые не были израсходованы на деловую поездку…, считаются фактически не израсходованными на деловую поездку.

Если работодатель убежден, что по крайней мере 80% командировочных расходов приходится на бизнес-мили, то только 20% надбавки подлежат вычету из налога с работников. Если это не так, то надбавка должна облагаться налогом в размере 80% от фонда заработной платы ».

В настоящее время есть только два процента включения, которые должны применяться к заработной плате, а именно 80% или 20%. Следует отметить, что с момента выпуска изменения SARS BRS 2019 – Фаза 3 исправлений, 100% -ная ставка включения больше не применяется и, следовательно, не должна применяться в платежной ведомости.

Чтобы объяснить это с помощью практической иллюстрации:

Если сотрудник получает 80% или более коммерческих миль в год, надбавка должна облагаться налогом в размере 20%, т. Е. Если доказано, что 20% или менее от общего пробега будет отнесено к частному использованию.

Если сотрудник получает менее 80% пробега в деловой сфере в год, независимо от того, какая это сумма, надбавка должна облагаться налогом по ставке 80%, т.е. если доказано, что более 20% общего пробега приходится на личное использование.

Возмещение путевых расходов

Альтернативой предоставлению сотруднику ежемесячной суммы командировочных является предоставление сотруднику возмещающего командировочных. Возмещаемое командировочное пособие – это надбавка, выплачиваемая работнику за фактически пройденные служебные километры в соответствии с установленной SARS ставкой, которая составляет 3,98 рэнда за километр с 1 марта 2020 года, или в соответствии с определением работодателя.

С 1 марта 2018 года налогообложение компенсационного пособия коренным образом изменилось.Если работнику возмещаются расходы по ставке, превышающей установленную для SARS, разница между установленной для SARS ставкой и ставкой, используемой работодателем, будет облагаться налогом на сотрудников (PAYE), независимо от количества пройденных километров, связанных с бизнесом. .

Рекомендуется, чтобы работодатели благоразумно сравнивали свои ставки возмещения с установленной ставкой. Непредвиденное последствие возмещения сотруднику по более высокой ставке увеличит его PAYE-обязательства и может привести к снижению получаемой оплаты труда сотрудника.

Альтернативой, чтобы избежать этого возможного события, было бы, чтобы работодатель возместил работнику по ставке ниже установленной ставки в 3,98 ранда за километр. Возмещение не будет привлекать PAYE и не будет облагаться налогом в личной налоговой декларации сотрудника.

В нашей практике у нас есть золотое правило, когда дело доходит до споров о командировках сотрудников, то есть служебный автомобиль, командировочные или компенсационная структура: всегда необходимо производить расчет «яблоки с яблоками». Это означает, что ваше мнение действительно только после того, как вы выполнили фактический расчет того, что дает оптимальный налоговый результат.

Хотя изменения в возмещении не повлияли на способность работника требовать компенсацию командировочных, они ввели дополнительное требование к ведению учета. Это особенно усложняется, когда ставки возмещения командировок изменились в течение налогового года.

5 мая 2020 года комиссар по SARS дал налогоплательщикам ценную информацию о том, чего можно ожидать в ближайшие месяцы в свете Covid-19. Хотя это прямо не указано, SARS будет стремиться извлечь все возможные центы из налоговой базы с мрачным прогнозом относительно снижения собираемости доходов.

Опираясь на свой подход к налоговому сезону 2019 года, SARS, скорее всего, усилит свою твердую позицию в отношении проверок и аудитов налоговых деклараций. Сейчас, более чем когда-либо, особенно важно вести точный и подробный журнал поездок и применять эффективные стратегии налоговой отчетности и соблюдения требований.

Должен ли я владеть автомобилем или мотоциклом?

При определенных обстоятельствах сотрудники, получающие командировочные, могут путешествовать на транспортном средстве, которое не принадлежит им лично, например на автомобиле родственника.Будет ли это лишать работника права требовать компенсацию командировочных?

Нет, не обязательно, чтобы рассматриваемый автомобиль принадлежал работнику. Раздел 8 Закона о подоходном налоге в данном случае не ограничивает и не отклоняет требование о компенсации командировочных.

Очевидно, это может привести к запросу аудитора SARS и, возможно, к проверке того, что никто другой не претендует на то же транспортное средство, и в этом случае возникнут некоторые вопросы, на которые нужно ответить.

Пособие на проезд с правом пользования автотранспортным средством

Если сотрудник получает командировочные и использовал предоставленный компанией автомобиль, налоговые претензии в отношении командировочных (в отношении командировок) не принимаются (см. Раздел 8 (1) (a) ( i) (аа)).

Это вызовет озабоченность у работника, поскольку использование служебного автомобиля считается дополнительной налогооблагаемой льготой в соответствии с параграфом 7 (2) (b)) седьмого приложения к Закону о подоходном налоге. Налоги на дополнительное пособие также могут удерживаться в размере 80% или 20% от размера пособия.

Означает ли это, что даже в тех случаях, когда сотрудник путешествует по делам, он или она не может требовать уплаты налогов на командировочные и дополнительные льготы на служебный автомобиль? Нет, выход есть, по последнему.

Налоговый вычет за право пользования автотранспортным средством

Хотя вычет из путевых расходов в соответствии с разделом 8 невозможен, уменьшение дополнительного пособия, образованного за счет использования транспортного средства, предоставленного работодателем, все же может быть заявлено. Подобно разделу 8 (1) (a) (i), иск о дополнительном пособии в соответствии с параграфом 7 (2) (b)) седьмого приложения был сформулирован аналогичным образом. Уменьшение дополнительного пособия происходит при условии, что дополнительное пособие должно быть исключено из налогооблагаемого дохода лица, поскольку оно расходуется на командировку.

Другими словами, дополнительное пособие может быть уменьшено в той мере, в какой оно было фактически израсходовано на командировку, а не на частную поездку. Повторюсь: частные поездки облагаются налогом, а деловые поездки не облагаются налогом.

Точно так же ограничения Covid-19 окажут прямое влияние на деловой иск, поданный в отношении дополнительной льготы. Это вполне может создать для работника налоговую уязвимость для тех работодателей, которые применяют правило 20%, или иным образом вызовет нежелательное неожиданное налоговое обязательство.

Как доказать или проиллюстрировать, что поездка была деловой, а не частной?

Раздел 8 (1) (b) (iii) предусматривает, что «если такое пособие или аванс основывается на фактическом расстоянии, пройденном получателем при использовании транспортного средства в деловых целях… или такое фактическое расстояние доказано к удовлетворению Комиссара. чтобы получатель проехал… сумма, потраченная получателем на такую деловую поездку,… считается суммой, определяемой на таком фактическом расстоянии по ставке за километр, установленной… в Бюллетене для категории используемого транспортного средства ».

Интересно отметить, что слово «вахтенный журнал» конкретно не упоминается в Законе о подоходном налоге. Скорее, делается ссылка на требование о разрешении на командировку налогоплательщику, которое доказывает, что служебное расстояние было преодолено к удовлетворению Комиссара.

Тем не менее – и на практике – налогоплательщик может снять бремя доказывания того, что путешествие на личном автомобиле было поездкой в деловых целях, путем ведения бортового журнала и записи необходимой информации, связанной с деловыми поездками (см. SARS IN14, параграф 5.4.2). SARS предоставил приемлемый формат.

Согласно Руководству SARS eLogbook на 2019/2020 о приемлемом формате, минимум информации, необходимой для подачи заявления на налоговый вычет, составляет следующее:

- Дата командировки

- Пройдено служебных километров

- Информация о командировке (куда и по какой причине)

Нет необходимости вести учет деталей частной поездки. Этот формат и требование регистрировать только пройденные бизнес-километры остаются неизменными с 2018 года оценки.

Согласно соответствующим руководствам SARS eLogbook за 2015, 2016 и 2017 годы, этого не произошло в течение 2015, 2016 и 2017 годов. Кроме того, руководство SARS eLogbook на 2020/2021 год продолжает тот же хор и требует записи только о деловых поездках, продолжая предоставлять налогоплательщикам административные льготы.

Хотя закон конкретно не требует формата, в котором бремя должно быть снято, формат журнала SARS обычно рекомендуется как путь наименьшего сопротивления.Тем не менее, если журнал может снимать с налогоплательщика бремя доказывания, он будет приемлемым.

Что такое деловые поездки?

Закон о подоходном налоге не определяет, что считается поездкой в деловых целях, а что считается личным использованием командировочных. Исключение «путешествия между домом и работой» вызывало проблемы с интерпретацией до тех пор, пока меня можно запомнить.

Закон четко определяет, что частные поездки включают «поездки между… местом жительства и… местом работы или бизнеса» (см. Раздел 8 (1) (b) (i)).

Чтобы уменьшить любую дальнейшую неопределенность, SARS опубликовала примечание к интерпретации 14, в котором отмечены приведенные ниже примеры, позволяющие различать деловые и частные поездки. (Их следует использовать только в качестве ориентира. Следует отметить, что SARS не связана обязательствами по интерпретации и может отклоняться от них.)

Может ли текущий контекст ограничений Covid-19 создать дополнительную проблему интерпретации того, что составляет деловые поездки? Если сотрудник, подпадающий под категорию основных услуг, путешествовал с деловыми целями в период изоляции, не следует ожидать какой-либо дилеммы при истребовании компенсации командировочных.

Учитывая, что ограничения, объявленные Правительством, были юридически обязательными, будет интересно посмотреть, будет ли заявка на деловые километры, пройденные второстепенным служащим в течение того же периода, также считаться действительными деловыми километрами.

Это вполне может стать дополнительным требованием аудита SARS.

Расчет претензии

Существует два метода расчета вычитаемой суммы из суммы командировочных: метод фактических затрат и метод условных затрат.У каждого метода есть свой набор требований.

Метод фактических затрат

Этот метод требует точной информации в виде квитанций, налоговых накладных и других соответствующих первичных документов. Для финансовых расходов (раздел 8 (1) (b) (iiiA) (bb) (B)) и расходов на износ (раздел 8 (1) (b) (iiiA) (bb) (A) ) максимальная стоимость транспортного средства – 595 000 рандов.

Соответствующий вычет основывается на вычислении фактических затрат на километр и их умножении на бизнес-километры.Чтобы проиллюстрировать это, давайте рассмотрим следующий пример:

Г-н Х владеет автомобилем стоимостью 80 000 рандов и понес следующие расходы:

Г-н X проехал в общей сложности 32 000 км, из которых 8 000 км были в коммерческих целях, о чем свидетельствует его бортовой журнал. Г-н X получил общую сумму командировочных в размере 48 000 рандов на оценочный год в 2020 году. В результате г-н X сможет потребовать 21 637,50 рандов (8 000 км ÷ 32 000 км x 86 550 рандов) в качестве вычета из его командировочных.

Метод условных затрат

Метод условных затрат включает три компонента: постоянные затраты, затраты на топливо и затраты на техническое обслуживание.SARS предоставляет таблицу, из которой налогоплательщик определяет соответствующие элементы предполагаемых затрат на основе стоимости транспортного средства. Таблицу можно найти на веб-сайте SARS, и она ежегодно обновляется. Налогоплательщики, которые хотят использовать этот метод, должны сами нести расходы на техническое обслуживание и топливо.

С учетом информации, представленной в предыдущем примере, компоненты фиксированной стоимости, стоимости топлива и затрат на техническое обслуживание могут быть указаны следующим образом (согласно электронному журналу SARS на 2019/2020 гг.). Цифры, приведенные ниже, относятся к транспортному средству, которое соответствует стоимости от 255 0001 рандов до 340000 рандов.

При использовании этого метода г-н X сможет потребовать 37 304 рандов (8 000 км x 4,663 рандов за км) в качестве вычета из его командировочных.

По нашему опыту, метод условных затрат требует меньшего количества администрирования и почти всегда более выгоден, чем метод фактических затрат.

Covid-19 и командировочные

Командировочные расходы станут предметом споров, если сотрудники получают командировочные для служебных поездок, и такие командировки невозможны в соответствии с уровнями ограничений.Следовательно, сотрудники должны будут проявлять особую осторожность при составлении журналов регистрации.

При определении ставки налогообложения командировочных – то есть должны ли удерживаться налоги с 80% или 20% командировочных – работодатель и работник принимали бы ставку, основанную на фактических поездках, совершенных в предыдущие годы, и чего с большим нетерпением ждали оценки 2021 года.

Независимо от ставки, принятой работодателем, внезапное воздействие Covid-19 и ограничения, наложенные на деловые поездки сотрудника, могут привести к налоговым обязательствам в 2021 году для сотрудника при подаче соответствующей декларации.

Работодателям, которые приняли решение облагать налогом 20% командировочных, выплачиваемых сотруднику, который не является сотрудником основных служб, возможно, следует рассмотреть вопрос о принятии ставки 80%. Это, вероятно, поможет сотруднику «досрочно погасить» отложенное налоговое обязательство, возникшее в результате ожидаемого требования о сокращении командировочных.

В случае возмещения командировочных, вышеупомянутую дилемму, как представляется, удобно избежать, даже если возникает налоговое обязательство.

Компенсационное пособие выплачивается работнику по ставке, умноженной на количество пройденных бизнес-километров.Таким образом, создается связь между надбавкой и пройденными бизнес-километрами.

Сотрудники обнаружат, что риск отложенного налогового обязательства до 2021 года устранен, поскольку их требование о командировке будет напрямую направлено на компенсацию надбавок. Необходимо подчеркнуть важность хорошо сохраненного путевого журнала для таких сотрудников.

Кроме того, рекомендуется, чтобы решение работодателя об увеличении налогообложения надбавки принималось в индивидуальном порядке и на основе фактических обстоятельств работника, а не на основе общего подхода.

Изменение удерживаемого налога снизит получаемую на руки зарплату и сразу же почувствует себя в кармане работника, хотя и предотвратит бремя денежных потоков в долгосрочной перспективе.

Вычет из командировочных: перспектива независимого подрядчика

В чем разница между удержаниями сотрудников и независимых подрядчиков?

Из-за характера контракта между независимым подрядчиком и клиентом предоставление командировочных было бы необычным.Независимый подрядчик обычно возмещает понесенные командировочные расходы путем выставления счетов или взимания комиссии за выплату.

Независимый подрядчик, как поясняется в примечании к интерпретации 17, – это физическое или физическое лицо, похожее на предпринимателя – кого-то, кого можно четко отличить от «работодателя», а не «наемного работника». ВНИМАНИЕ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

Последствия вычета путевых расходов

Раздел 8 не обслуживает независимого подрядчика. Следовательно, независимый подрядчик может полагаться на раздел 11 (a) для вычета путевых расходов, а также на раздел 11 (e) в части требования компенсации капитальных затрат на износ его или ее автомобиля. .

Бремя доказывания возлагается на независимого подрядчика (статья 102 Закона о налоговом администрировании). Это означает, что необходимо будет предоставить соответствующие исходные документы, включая журнал регистрации. Позицию можно резюмировать следующим образом:

- Независимый подрядчик не нуждается в командировочных или возмещении расходов, и любые суммы, полученные независимым подрядчиком в связи с командировками, будут составлять часть их валового дохода.

- Налоговый вычет фактически востребован таким же образом, как работник мог бы потребовать компенсацию командировочных, используя метод фактических затрат, с указанием части деловой поездки в журнале учета.

В дополнение к вышесказанному, ограничение на износ и финансовые расходы в размере 595 000 рандов по разделу 8 (1) (b) (iiiA) (bb) (A) и (B) не распространяется на независимого подрядчика. Как упоминалось выше, расходы на износ транспортного средства указываются отдельно в качестве капитального резерва в соответствии с разделом 11 (е).

Пример (на основе данных, представленных выше):

Г-н X владеет автомобилем стоимостью 80 000 рандов, который он купил 1 марта 2018 г. Он понес следующие расходы:

- Расходы на топливо 18 000 рэндов

- Износостойкие расходы (заявлены в соответствии с разделом 11 (е) – см. Ниже)

- Расходы на техническое обслуживание 8 000 рандов

- Расходы на страхование R2 400

- Финансовые расходы 17 500 руб.

- Стоимость лицензии R650

- Итого 46 550 руб.

Г-н X проехал в общей сложности 32 000 км, из которых 8 000 км были в коммерческих целях, о чем свидетельствует его бортовой журнал.В результате г-н X сможет потребовать 11 637,50 рандов (8 000 км ÷ 32 000 км x 46 550 рандов) в качестве расходов на командировку в счет своего валового дохода. Кроме того, г-н X сможет потребовать компенсацию износа в размере 14 000 рандов – в соответствии с разделом 11 (e), рассматриваемым вместе с примечанием к разъяснению 47.

Сумма капитального износа рассчитывается следующим образом:

(R280 000 ÷ 5 × (12 месяцев ÷ 12 месяцев)) × (8000 км ÷ 32 000 км) = R14 000

Важно отметить, что в этом случае – в соответствии с разделом 11 (e) и при чтении с примечанием к интерпретации 47 – независимый подрядчик, который претендует на получение этого резерва капитала, должен быть владельцем транспортного средства или должен нести расходы. покупки автомобиля.

В отличие от раздела 8, право собственности на транспортное средство является одним из важных факторов, которых необходимо придерживаться, чтобы претендовать на компенсацию капитала в соответствии с разделом 11 (e).

- Тхамсанка Мсиза, руководитель отдела индивидуальных налоговых деклараций, и Тарита Остхёйзен, налоговый консультант

- Эта статья была первоначально опубликована Tax Consulting South Africa, и ее можно найти здесь.

Прочтите: новый сезон подоходного налога здесь: даты и процессы объяснены

31.205-46 Путевые расходы. | Приобретение. GOV

(a) Затраты на транспорт, проживание, питание и непредвиденные расходы.

(1) Расходы, понесенные персоналом подрядчика по официальной деятельности компании, допустимы с учетом ограничений, содержащихся в этом подразделе. Затраты на транспортировку могут основываться на пробеге, фактически понесенных расходах или на их комбинации, при условии, что использованный метод приводит к разумной оплате.Затраты на проживание, питание и непредвиденные расходы могут основываться на суточных, фактических расходах или их сочетании, при условии, что используемый метод приводит к разумной оплате.

(2) За исключением случаев, предусмотренных в параграфе (а) (3) данного подраздела, расходы, понесенные на проживание, питание и непредвиденные расходы (как они определены в правилах, указанных в пунктах (а) (2) (i) – (iii) настоящего раздела) считаются разумными и допустимыми только в той степени, в которой они не превышают на ежедневной основе максимальные ставки суточных, действующие во время поездки, как указано в –

(i) Федеральные правила путешествий, предписанные Управлением общих служб для поездок в прилегающие Соединенные Штаты, доступны по подписке по адресу:

.Заведующий документами

U.С. Государственное издательство

Вашингтон, округ Колумбия 20402

Инв. № 922-002-00000-2;

(ii) Совместное положение о поездках, Том 2, Гражданский персонал Министерства обороны, Приложение А, предписанное Министерством обороны для поездок на Аляску, Гавайи и отдаленные районы Соединенных Штатов, доступное по подписке по адресу –

Заведующий документами

U.С. Государственное издательство

Вашингтон, округ Колумбия 20402

Инвентарный № 908-010-00000-1; или

(iii) Стандартизированные правила (государственные гражданские лица, иностранные территории), раздел 925 «Максимальные суточные для проезда в зарубежные районы», предписанные Государственным департаментом, для поездок в районы, не указанные в подпункте (a) (2) (i) ) и (ii) данного параграфа, доступными по подписке с –

.Заведующий документами

U.С. Государственное издательство

Вашингтон, округ Колумбия 20402

Инвентарный № 744-008-00000-0.

(3) В особых или необычных ситуациях допустимы фактические расходы, превышающие указанные выше максимальные ставки суточных, при условии, что такие суммы не превышают более высокие суммы, разрешенные для федеральных гражданских служащих, как разрешено в правилах, указанных в (а) (2) (i), (ii) или (iii) настоящего раздела.Чтобы такие более высокие суммы были допустимыми, должны быть выполнены все следующие условия:

(i) Должно существовать одно из условий, требующих утверждения метода фактических расходов, как указано в правилах, упомянутых в параграфах (a) (2) (i), (ii) или (iii) этого раздела.

(ii) Письменное обоснование использования более высоких сумм должно быть одобрено должностным лицом организации подрядчика или назначенным лицом, чтобы гарантировать, что полномочия должным образом управляются и контролируются для предотвращения злоупотреблений.

(iii) Если возникает необходимость воспользоваться полномочиями по использованию метода более высоких фактических затрат повторно или на постоянной основе в определенной области, подрядчик должен получить предварительное одобрение от сотрудника по контракту.

(iv) Документация, подтверждающая фактические понесенные расходы, должна соответствовать установленной практике подрядчика, с учетом пункта (а) (7) настоящего раздела, и при условии, что требуется квитанция по каждой статье расходов в размере 75 долларов.00 или больше. Утвержденное обоснование, требуемое параграфом (a) (3) (ii) данного раздела и, если применимо, параграфом (a) (3) (iii) этого раздела, должно быть сохранено.

(4) Пункты (а) (2) и (3) данного раздела не включают в себя правила, указанные в пунктах (а) (2) (i), (ii) и (iii) этого раздела, в целом. . Сюда включены только максимальные ставки суточных, определения проживания, питания и непредвиденных расходов, а также нормативное покрытие, касающееся особых или необычных ситуаций.

(5) Предварительное соглашение (см. 31.109) относительно соблюдения параграфов (а) (2) и (3) данного подраздела может быть полезным и желательным.

(6) Максимальные ставки суточных, указанные в параграфе (а) (2) настоящего подраздела, как правило, не являются разумной ежедневной оплатой –

(i) Когда не понесены расходы на проживание; и / или

(ii) В дни неполной поездки ( e.г., день отъезда и возвращения).

При таких обстоятельствах обычно требуется соответствующая корректировка в сторону понижения максимальной ставки суточных. Хотя эти корректировки не нужно рассчитывать в соответствии с Федеральными правилами поездок или Правилами совместных поездок, они должны приводить к разумной оплате.

(7) Затраты допустимы только в том случае, если задокументирована следующая информация –

(i) Дата и место (город, населенный пункт или другое подобное обозначение) расходов;

(ii) Цель поездки; и

(iii) ФИО лица, находящегося в командировке, и его должность или отношение к подрядчику.