Нова реформа пенсійна реформа: Пенсійна реформа

Пенсионная реформа: Кабмин, депутаты и Офис Зеленского думают над новой моделью накоплений. Пенсия,

Месяц назад депутаты провалили одну из главных экономических реформ времен независимой Украины – обязательные пенсионные накопления. Что с ней будет?

Кабмин пытается реанимировать пенсионную реформу после провала в Верховной Раде первой модели пенсионных накоплений, обязательных для всех граждан.

Правительство, депутаты и Офис президента начали обсуждать новый формат. Что в нем? Если коротко, реформу планируют урезать. В очередной попытке ввести в Украине второй уровень пенсионной системы будет больше государства, меньше потерь госбюджета и новые участники – банки и страховые компании.

LIGA.net узнала детали новой концепции накопительной пенсионной реформы.

Накопительные пенсии возвращаютсяВ мае 2021 года после длительных споров и обсуждений, которые длились почти полтора года, Кабмин, Офис президента и руководители комитета Рады по соцполитике согласовали пул законопроектов для внедрения в Украине обязательных накопительных пенсий.

Голосование в первом чтении могло состояться уже в июне, предполагала глава Минсоцполитики Марина Лазебная. Но законопроекты (главный из них – №2683) провалились уже на первом этапе – на обсуждении в профильном комитете ВР.

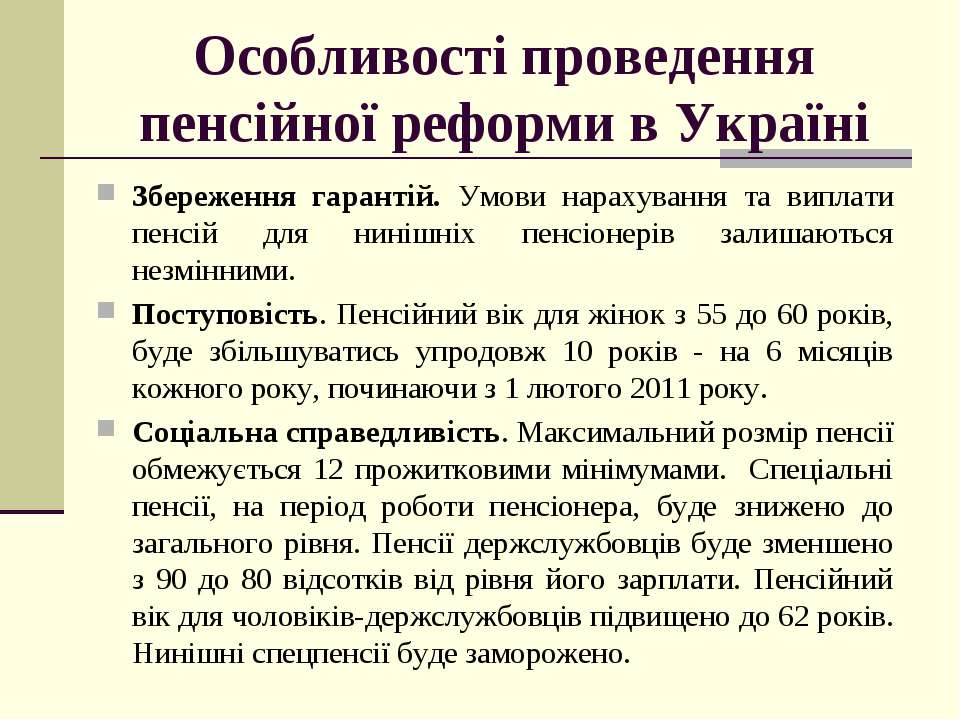

Главные пункты первой редакции реформы

Дополнительные пенсии за счет налогов. Пенсионные накопления формируются за счет части Единого социального взноса и Налога на доходы физических лиц: по 2% от каждого из налогов (сейчас – 22 и 18% соответственно) направляются на персональные накопительные счета граждан. Фактически это означает, что госбюджет, куда попадает НДФЛ, а также бюджет Пенсионного фонда (наполняется ЕСВ) будут терять совокупно 50-80 млрд грн в год.

Участвуют все работающие украинцы. К накопительным пенсиям планировалось привлечь всех официально трудоустроенных граждан (включая работающих пенсионеров, но без ФОПов). Среди альтернативных идей были накопительные пенсии для людей моложе 35 лет, накопления для сотрудников вредных производств и исключение из системы пенсионеров и граждан предпенсионного возраста.

Деньги попадают на рынок. Накоплениями всех граждан должны заняться частные негосударственные пенсионные фонды. Для этого им нужно пройти лицензирование (точные условия неизвестны). Учет участников будет вести государство через специально созданный Единый социальный реестр. Его планировали интегрировать с порталом госуслуг Дия.

Дия – важный участник. Планировалось создать “единое окно”, через которое участники системы смогли бы управлять своими накоплениями, в том числе, в любой момент переводить их из одного фонда в другой.

Разные форматы выплат. Членам системы должно быть позволено самостоятельно выбирать формат выплаты пенсионных накоплений: вся сумма единоразово, на определенный срок, пожизненная выплата (должна быть не меньше прожиточного минимума).

24 июня премьер Денис Шмыгаль провел первое большое совещание о пенсиях после провала в комитете. Участвовали все ключевые для реформы люди: главы Минсоцполитики и Минфина Марина Лазебная и Сергей Марченко, глава соцкомитета Рады Галина Третьякова, представители ОП, НБУ и Нацкомиссии по ценным бумагам и фондовому рынку, а также глава парламентской фракции Слуга народа Давид Арахамия..jpg)

Пока конкретных договоренностей инициаторы реформы не достигли, однако предварительные изменения уже озвучены, рассказали LIGA.net два высокопоставленных участника встречи.

Какой будет новая реформа? Вот ее ключевые положения.

Государственный накопительный фонд.

На первом этапе предполагается, что накопления граждан будут собраны еще в одном фонде под эгидой государства. Собственником нового ПФ (но уже накопительного) будет Кабмин. Дальше – каждый желающий сможет уйти из госфонда в один из сертифицированных НПФ. Создание госфонда поддерживают главы Минфина и Нацкомисии по ценным бумагам (она регулирует негосударственные ПФ), против – Минсоцполитики, рассказал LIGA.net один из участников встречи с премьером.Ставки отчисления могут снизиться, чтобы бюджет терял меньше. Прежняя модель, которая предполагала расщепление НДФЛ и ЕСВ, привела бы к потерям госбюджета порядка в 78 млрд грн, отметил в разговоре с LIGA. net собеседник в правительстве. Другой участник обсуждения с премьером назвал сумму в 50-80 млрд грн. Ранее собеседники LIGA.net в госструктурах говорили о потерях не менее 40-50 млрд грн.

net собеседник в правительстве. Другой участник обсуждения с премьером назвал сумму в 50-80 млрд грн. Ранее собеседники LIGA.net в госструктурах говорили о потерях не менее 40-50 млрд грн.

Модель финансирования – наиболее спорная часть пенсионной реформы. Потери госбюджета от недопоступления НДФЛ и ЕСВ вызывают опасения у кредиторов Украины – МВФ и Всемирном банке. В прежнем формате (2+2%) правительство не представило четких компенсаторов, отметил собеседник LIGA.net в одной из указанных структур.

Два собеседника в госструктурах, принимающих участие в разработке законопроекта, рассказали о сокращенном варианте: 1+1% вместо 2+2%, что могло бы стать определенным компромиссом для запуска реформы без чрезмерных потерь госбюджета.

Пока единого мнения по этому вопросу у законодателей нет. Накопления в объеме менее 4% от месячных доходов могут не принести экономического эффекта участникам системы из-за так называемой “эрозии капитала” (стоимость денег в будущем ниже, чем на момент инвестиции. – Ред.), пояснила LIGA.net глава соцкомитета Рады Третьякова. “С другой стороны, есть пример Израиля, который начинал с 0,8%”, – уточнила она.

– Ред.), пояснила LIGA.net глава соцкомитета Рады Третьякова. “С другой стороны, есть пример Израиля, который начинал с 0,8%”, – уточнила она.

Еще один аспект спора – расщепление налогов не обязательно означает стопроцентные потери бюджета. “Это ресурс, который будет инвестирован в экономику, – сказал в комментарии LIGA.net член НКЦБФР Юрий Бойко. – К тому же средства могут вернуться в госбюджет, например, через ОВГЗ”.

Деньги можно хранить в банках и страховых компаниях. Важное новшество, которое может войти в обновленную редакцию реформы, – пенсионными накоплениями будут управлять не только государственный фонд или частные НПФ, но и банки или страховые компании, которым позволят создавать “пенсионные счета”.

Разрешаются агрессивные инвестиции. Вариант повышения доходности накоплений – life-cycle funds, которые допускают более агрессивную стратегию инвестирования средств молодых участников системы (например, до 35 лет) и максимально сдержанную для граждан, которым скоро выходить на пенсию, рассказал Бойко из НКЦБФР.

После встречи у премьер-министра участники договорились в течение двух месяцев согласовать обновленные параметры реформы, рассказали два собеседника LIGA.net в госструктурах. Результатом, вероятно, станет новый законопроект, однако пока неизвестно, кто должен стать его инициатором – депутаты или Кабмин, уточнил собеседник в правительстве.

“Предварительно обсуждалось, что подать законопроект и принять его в первом чтении до осени – реально”, – отметил один из них.

Есть и альтернатива – все же выставить на голосование в Раде законопроект №2683, отклоненный в профильном комитете, но для этого нужно решение фракции Слуга народа, говорит Третьякова из соцкомитета.

Это также не простой путь: в таком случае документ будут основательно переписывать между чтениями, что усложнит работу над ним в Раде из-за большого количества правок, считает Бойко из НКЦБФР.

Пока же авторы пенсионной реформы хотят провести просветительскую кампанию – не только среди населения, но и среди народных депутатов, уточнила Третьякова.

Материал опубликован в рамках совместного проекта с компанией Лига.Пенсия, которая входит в группу компаний ЛИГА. Партнер не влияет на содержание материала.

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

В Україні знову підвищується пенсійний вік – депутати подали законопроєкт

Ілюстративне фотоВідкрите джерелоВ Україні народні депутати ініціювали подальше підвищення віку українців для виходу на пенсію, 2 червня зареєструвавши законопроєкт № 5566 у Верховній Раді.

Документ опублікований на сайті парламенту.

Законопроєкт пропонує з 1 січня 2023 року підвищувати пенсійний вік для українців на один місяць щороку. Таким чином, до 2035 року українці виходитимуть на пенсію в 61 рік, тоді як зараз виходять на пенсію в 60 років.

Також передбачається, що пенсійний вік можуть знизити на пів року для жінок, які народили та виростили дитину до шести років. При цьому «знижка» за дітей підсумовується, за кожного дається шість місяців в мінус, але сумарно пенсійний вік можна буде знизити не більше, ніж на три роки. Передбачається, що такий крок допоможе стимулювати народжуваність в країні.

При цьому «знижка» за дітей підсумовується, за кожного дається шість місяців в мінус, але сумарно пенсійний вік можна буде знизити не більше, ніж на три роки. Передбачається, що такий крок допоможе стимулювати народжуваність в країні.

Депутати від Партії «Слуга народу», які ініціювали законопроєкт, у своїй пояснювальній записці апелюють до досвіду європейських держав, де мінімальна планка виходу на пенсію встановлена в 65 років.

Також вони вказують на важке становище української пенсійної системи, яка вже не в змозі виплачувати пенсії всім пенсіонерам. Тому на їхню думку поряд з введенням накопичувальної пенсійної системи в країні потрібно підвищувати пенсійний вік.

Нагадаємо, що в Україні з 1 квітня підвищили вік виходу жінок на пенсію до 60 років. Це останній етап збільшення пенсійного віку, відповідно до Закону «Про загальнообов’язкове пенсійне страхування»; протягом десяти років щороку жінкам підвищували пенсійний вік на пів року.

Найкращі інфографіки від аналітиків «Слово і діло» щодня без зайвого тексту – у телеграм-каналі Pics&Maps

Підписуйтесь на наш аккаунт в Telegram, щоб першими отримувати важливі новини та аналітику.

Пенсія – Як має відбуватися пенсійна реформа в Україні. Пояснює міністр фінансів

Реформа пенсійної системи в Україні від солідарної до накопичувальної має відбуватися поетапно і з залученням державних інституцій.

Про це заявив міністр фінансів Сергій Марченко.

“Дешевий популізм багато років стає на заваді кращому життю українських пенсіонерів. Можна і далі розганяти зраду, а можна визнати факт – старіння населення як світова тенденція унеможливлює існування виключно солідарної системи”, – наголосив міністр.

Марченко підкреслив, що вже зараз кількість пенсіонерів в Україні майже зрівнялась з кількістю працюючих, які сплачують Єдиний соціальний внесок.

“Темпи старіння населення такі, що кількість працюючих буде постійно скорочуватися, а кількість пенсіонерів – зростати. Це створює ризик, що на одного працюючого буде припадати кілька пенсіонерів. Саме тому тим, кому зараз 40 років, вже треба думати про пенсійні накопичення”, – зауважив Марченко.

На його думку, єдиним виходом із ситуації є повноцінний перехід на накопичувальну пенсійну систему

“Ми говоримо про етапність пенсійної реформи, про залучення державної інституції на початку, щоб мінімізувати ризики. Наша мета зараз – створити умови для пенсійних накопичень для всіх громадян. Пенсійна реформа має нарешті відбутись не тільки на папері”, — підсумував Марченко.

Що відомо- У листопаді 2020 року уряд підтримав законопроєкт Міністерства соціальної політики про впровадження накопичувальної професійної пенсійної системи (НППС) для людей, які працюють на шкідливому виробництві.

- Уряд спростив процедуру відкриття банківського рахунку для одержувачів пенсій та грошової допомоги, запровадивши процедуру “єдиного звернення”. Тепер пенсії можна отримувати на поточний банківський рахунок.

- Також Міністерство соціальної політики та Мінцифри планують спростити отримання соціальних виплат та перевести їх в онлайн.

Нині вони працюють над проєктом положення про єдину інформаційну систему соціальної сфери.

Нині вони працюють над проєктом положення про єдину інформаційну систему соціальної сфери. - У 2021 році середня пенсія жінок в Україні становить 3031,32 гривні, що на 30% менше, ніж середня пенсія у чоловіків, яка складає 4242,53 гривні.

- 18 лютого Кабінет міністрів затвердив бюджет Пенсійного фонду на 2021 рік, в якому загальна сума доходів становить 495,5 млрд грн. Загальний обсяг видаткової частини бюджету ПФУ на 2021 рік передбачено на рівні 495,502 млрд грн. Станом на квітень дефіцит досяг 7,5 млрд.

- З 2019-го року обговорюється проєкт “Закону про загальнообов’язкове накопичувальне пенсійне забезпечення”, але Рада наразі не поспішає його схвалювати: у квітні 2021-го закон був відправлений на доопрацювання.

- В Україні також зросли тарифи на доставлення пенсій “Укрпоштою”

Читайте нас у Telegram: головні новини України та світу

Станьте частиною Суспільного: повідомляйте про важливі події з життя вашого міста чи селища. Надсилайте свої фото, відео та новини і ми опублікуємо їх на діджитал-платформах Суспільного. Пишіть нам на пошту: [email protected]. Користувачі акаунтів Google можуть заповнити форму тут. Ваші історії важливі для нас!

Надсилайте свої фото, відео та новини і ми опублікуємо їх на діджитал-платформах Суспільного. Пишіть нам на пошту: [email protected]. Користувачі акаунтів Google можуть заповнити форму тут. Ваші історії важливі для нас!

Что предусматривает новая пенсионная реформа в Швейцарии?

Новая реформа AVS 21 по-прежнему предлагает повысить пенсионный возраст женщин с 64 до 65 лет. © Keystone / Ennio LeanzaСистема пенсионного страхования и обеспечения в Швейцарии опирается на все более шаткое финансовое основание. Причина проста: число пенсионеров растет, и живут они дольше, число работников в долевом отношении сокращается. Реформы назрели, однако первый предложенный правительством вариант такой реформы был отклонен народом на референдуме.

Этот контент был опубликован 28 ноября 2019 года – 12:24 Мари ВюймьеЯ черпаю вдохновение во встречах с людьми. Направления, которые меня особенно привлекают – это политика, беженцы и национальные меньшинства. По образованию я радиожурналист. Работала на радиостанциях Юрского региона и в качестве фрилансера.

Направления, которые меня особенно привлекают – это политика, беженцы и национальные меньшинства. По образованию я радиожурналист. Работала на радиостанциях Юрского региона и в качестве фрилансера.

Больше материалов этого / этой автора

Мари Вюймье ( Мари Вюймье)

Доступно на 8 других языкахСейчас правительство доработало реформу и представило новую ее версию под названием «Госпенсия по старости-2021» (AHVВнешняя ссылка / AVSВнешняя ссылка 21). Цель реформы: сохранить нынешний уровень пенсионных выплат и стабилизировать финансовый фундамент всей системы в условиях сокращения количества тех, кто платит страховые пенсионные отчисления. Сделать это можно было бы, в частности, повышением пенсионного возраста для женщин.

О чем идет речь? End of insertionПорядок и условия начисления государственной пенсии по старости и нетрудоспособности (Alters- und Hinterlassenenversicherung, финансируется работодателем и государством, носит также название «первая опора», какие есть еще «опоры» — см. ниже) нуждается в срочном реформировании. Эта пенсия призвана гарантировать там, кто работал и живет в Швейцарии прожиточный минимум. Однако взносов работодателей и отчислений из общественных бюджетов (кантоны, федеральный центр) уже для решения это задачи не хватает.

ниже) нуждается в срочном реформировании. Эта пенсия призвана гарантировать там, кто работал и живет в Швейцарии прожиточный минимум. Однако взносов работодателей и отчислений из общественных бюджетов (кантоны, федеральный центр) уже для решения это задачи не хватает.

Первая попытка качественно реформировать систему провалилась по результатам всенародного голосования на референдуме в 2017 году. Федеральный совет (правительство Швейцарии) в настоящее время разработал новый проект этой реформы, касающийся только страхования по старости: он получил название «Госпенсия по старости-2021» (AHV / AVS 21). Он еще должен получить согласие парламента и народа. На графике внизу: что будет с финансированием пенсий без реформы и при условии проведения реформы.

Внешний контентЭтапы большого путиEnd of insertion24 сентября 2017 года: на федеральном референдуме швейцарцы большинством в 52,7% голосов отклонили проект всесторонней реформы пенсионной системы «Пенсия по старости-2020» (Altersvorsorge 2020 / Prévoyance vieillesse 2020).

19 мая 2019 года: на референдуме 66% швейцарцев проголосовали за реформу корпоративного налогообложения компаний холдингового типа (Reform der Unternehmenssteuer), которая тесно увязана с ежегодным перечислением дополнительных 2 млрд швейцарских франков из бюджетных средств федерального центра в доход фондов базового пенсионного страхования («первая опора») AHV/AVS.

28 августа 2019 года: Федеральный совет (правительство) направил парламенту «ПосланиеВнешняя ссылка» по новому проекту пенсионной реформы AHV/AVS-21 со своими оценками и рекомендациями.

Она держится на трех «опорах»: государственная базовая пенсия по старости AHV / AVS, трудовая накопительная часть пенсии и частное добровольное пенсионное страхование.

Практически каждое лицо, вышедшее в Швейцарии на пенсию, получает выплаты по линии базового пенсионного страхования (AHV / AVS), поскольку каждый, кто живёт и работает в этой стране, в обязательном порядке перечисляет взносы в доход бюджета «первой опоры». Базовая пенсия в теории должна по достижению данным лицом возраста выхода на пенсию обеспечивать ему прожиточный минимум.

Базовая пенсия в теории должна по достижению данным лицом возраста выхода на пенсию обеспечивать ему прожиточный минимум.

Размер пенсии варьируется в зависимости как от величины зарплаты, так и от времени, на протяжении которого производились отчисления в доход бюджета AHV / AVS. В основе этой системы лежит принцип солидарности поколений: работающие финансируют вышедших на заслуженный отдых. Взносы поступают на 50% от государства и на 50% от работодателей.

swissinfo.chБольшая часть пенсионеров также получает выплаты и по линии «второй опоры», то есть трудовую накопительную пенсию, которая формировалась на протяжении совокупного рабочего стажа данного лица за счет его взносов и выплат работодателя. Выплаты во «вторую опору» обязательны для всех, кто зарабатывает более 21 330 франков в год. Цель, с учетом выплат по линии AHV / AVS, состоит в «поддержании привычного уровня жизни застрахованного после его выхода на пенсию».

«Третья опора» состоит в частном добровольном накопительном пенсионном страховании. Формируется только из личных сбережений, вносимых на специальный счет добровольного пенсионного страхования в одном из финансовых институтов страны. Эта страховка не является обязательной, но весьма желательной.

В ее рамках можно не только накапливать на старость, но еще и заниматься инвестированием, с учетом того, что проценты по простым депозитам в банках Швейцарии сейчас практически равны нулю, тогда как инвестиционные планы, связанные, конечно же, с некоторым риском, могут дать до 3% прибыли на вложенный капитал. Кроме того, если пенсии все равно будет критически не хватать, можно обратиться за дополнительным вспомоществованием (EL). И вот это уже все вместе может быть действительно неплохой «прибавкой к пенсии». В теории!

Почему первый проект реформы был отклонен при голосовании?Сегодня законодательно закрепленный пенсионный возраст в Швейцарии составляет 64 года для женщин и 65 лет — для мужчин. В проекте «Пенсия по старости-2020» предлагалось повысить пенсионный возраст женщин до 65 лет, что категорически не устроило профсоюзы, левые партии и значительную часть населения. Все они заявляли, что женщины в Швейцарии и без того уже в достаточной степени «наказаны» на рынке труда неравной оплатой труда, необходимостью чаще мужчин занимать низкооплачиваемые должности и больше работать на неполную ставку, что автоматически ведет к уменьшению пенсионных отчислений и к более низкой пенсии по старости.

Против этого проекта выступили также и некоторые правые партии, по мнению которых реформа несправедливо обходится с нынешними пенсионерами, которым пришлось бы смириться с урезанием пенсий. Несправедлива была реформа, якобы, и по отношению к молодежи, которой пришлось бы платить большие пенсионные отчисления.

Что предусматривает новая реформа AHV / AVS 21?End of insertionПровал предыдущего проекта реформы на всенародном референдуме был связан именно с предложением повысить возраст выхода на пенсию для женщин до 65 лет. Тем не менее, в новом проекте реформы AHV / AVS 21 опять содержится именно это предложение. Очевидно, что увеличение пенсионного возраста для женщин, которое должно осуществляться поэтапно, в течение четырех лет, является объективно необходимой мерой.

Кроме того, сам порядок выхода на пенсию становится более гибким: досрочно выйти на пенсию можно будет уже с 62 лет и мужчинам и женщинам, то есть мужчины теперь смогут начать получать раннюю пенсию на год раньше, чем это предусматривается в ныне действующем законодательстве (сейчас только с 63 лет при пенсионном возрасте в 65 лет).

Реформа также направлена на то, чтобы мотивировать население работать и сверх пенсионного возраста «после 65-ти», предлагая, тем самым, возможность восполнить пробелы в взносах тех, кому не хватает стажа, или же в целом повысить уровень дохода, отталкиваясь от которого и рассчитывается, при помощи так называемого «перерасчетного коэффициента», размер начисленной пенсии. Еще одна мера — увеличение налога на добавленную стоимость (НДС) на 0,7% до 8,4%.

Каковы шансы проекта «Пенсия по старости-2021»? End of insertionВ адрес реформы сейчас звучит уже знакомая критика. Левые партии и профсоюзы осуждают увеличение пенсионного возраста женщин, не предлагая при этом ничего конкретного в плане качественного улучшения ситуации на рынке в плане равенства оплаты труда мужчин и женщин и в части, касающейся более справедливого распределения нагрузок в рамках домашних обязанностей.

Правые партии и деловые круги считают, что предложенный новый тариф НДС слишком велик, что он негативно скажется на экономике и на частном потреблении, требуя принятия дополнительных мер в плане сокращения бюджетных расходов и стимулирования работы в период после 65-ти лет.

Большинство партий также сожалеют о том, что правительство хочет проводить реформу «первой» и «второй» опор раздельно. Они считают, что эти две системы тесно связаны между собой и что их необходимо срочно пересмотреть в рамках скоординированного проекта всеобъемлющей реформы. Реформа должна вступить в силу 1 января 2022 года, но она наверняка будет вынесена на референдум.

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Пенсионная реформа 2021 в Украине: кому введут накопительную пенсию

В материале Экономики 24 рассказываем о преимуществах и недостатках пенсионной реформы, а также каких изменений следует ожидать уже в 2021 году.

Актуально Пенсии и соцвыплаты в декабре вырастут: прожиточный минимум повысился

Риск получить пенсию

Украина, как и большинство европейских стран, переживает старение нации. То есть рождаются все меньше детей, а доля пенсионеров в населении становится все больше. Из-за устаревшей пенсионной системы такая демографическая ситуация может лишить взрослых и особенно молодежь пенсий в будущем.

Премьер-министр Денис Шмыгаль считает, что государство уже через 15 лет не сможет выплачивать пенсии, если не провести качественную пенсионную реформу.

Нация стареет. Есть проблема с человеческим капиталом. Украина как часть старой Европы не воспроизводит свое население. Это обычная математика и экономическая демография,

– заявил он.

Почему Украине необходима пенсионная реформа?

В Украине 11,3 миллиона пенсионеров. Из-за низкой рождаемости доля пенсионеров будет увеличиваться, а доля работающего населения, – уменьшаться. Все бы ничего, но нынешним пенсионерам пенсию платят из налогов, которые платит население, а именно из ЕСВ. Даже сейчас этих налогов не хватает, и правительство дофинансирует Пенсионный фонд из госбюджета.Однако все эти пессимистические прогнозы можно предотвратить, если перейти на накопительные пенсии, которые являются частью трехэтапной пенсионной реформы.

Будущие пенсионеры будут накапливать на свою пенсию / Unsplash

Что предусматривает пенсионная реформа

Пенсионная реформа предусматривает три уровня. Мы на первом. Это солидарная пенсия. Пенсионерам выплачивают деньги из Пенсионного фонда, который наполняют люди, которые работают.

Второй уровень – это накопительная система пенсионного страхования. Суть в том, что часть взносов уже начнут откладывать на личные пенсионные счета, а часть и в дальнейшем будут платить в общий Пенсионный фонд. Второй уровень – переходный, поскольку нельзя за один день перейти на совершенно новую систему пенсионных выплат.

Третий, последний уровень, предусматривает добровольные взносы. Украинцы сами будут ответственны за свое будущее. Они будут вносить суммы, которые сами решат нужными, в негосударственные пенсионные фонды на свой счет. В Украине уже существуют несколько десятков негосударственных пенсионных фондов.

Практика накопительных пенсий широко распространена в США и Европе и она нужна в Украине. Однако в целесообразности перехода на нее именно сейчас экономисты, опрошенные 24 каналом, сомневаются. Подробнее об этом рассказываем дальше в материале.

Сегодня назрел вопрос реформирования пенсионной системы, введение элементов накопительной. Эта система устарела и она должна быть реформирована,

– отметил министр финансов Сергей Марченко.

Накопительные счета в 2021: кого обяжут

Уже со следующего года накопительную пенсию могут ввести для отдельных групп населения. Соответствующий законопроект подал Кабинет министров.

Накопительную пенсию планируют внедрить для людей, которые работают в особо тяжелых и опасных условиях. С двумя списками профессий можно ознакомиться на сайте ВРУ. Это будет профессиональная накопительная система.

Для лиц моложе 35 лет, работающих в особо тяжелых и опасных условиях, будет введена накопительная профессиональная пенсионная система,

– пояснил Шмыгаль.

Для работодателей, которые нанимают людей этих профессий, повысят ставку ЕСВ за работников: на 7% за работников со 2-го списка профессий и на 15% за работников с 1-й группы профессий. Соответственно стандартные 22% будут идти в Пенсионный фонд на выплаты солидарной пенсии, а повышенные 7% и 15% будут направлены на индивидуальные счета в негосударственные пенсионные фонды.

Участники профессиональной пенсионной программы смогут получить пенсию после 50 (для профессий с 1-го списка) и 55 лет (для других опасных профессий).

Это первый шаг для перехода к накопительной системе для всех украинцев.

Работники опасных профессий первыми испытают накопительные пенсии / Pexels

Почему выбрали эти профессии

Авторы законопроекта убеждены, что реформа позволит решить проблемы долгов предприятий перед Пенсионным фондом по выплате льготных пенсий. В течение последних 10 лет задолженность выросла более чем в 5 раз – до 14 миллиардов гривен и это не предел. Ежегодно работодатели не возмещают около 25% выплаченных льготных пенсий.

Накопительные пенсии в Украине: плюсы и минусы

Второй этап пенсионной реформы – накопительные пенсии – это правильное направление, учитывая демографическую ситуацию и опыт более развитых стран. Однако в украинских реалиях такая система будет иметь не только плюсы, но и минусы.

Плюсы накопительных пенсий

Сам аргумент, что такая система действует в США, Великобритании, Германии и других высокоразвитых государствах свидетельствует о ее эффективности. Вот еще несколько преимуществ:

- Украинцы станут менее зависимыми от государства, которое осуществляет и регулирует пенсионные выплаты.

- Накопления будут индивидуальными и будут зависеть от человека, а не от компании или государства.

- Размер будущей пенсии можно легче контролировать и идти к желаемой цели.

- Пенсию можно унаследовать, если человек застрахован.

- Система становится более эффективной, ведь на поле вступают негосударственные компании.

Минусы накопительных пенсий

Ранее в комментарии 24 каналу экономист Илья Несходовский рассказал, что Украина не готова к переходу на накопительную систему пенсий. Это нужный шаг, но в нынешних условиях он обернется неудачей и ростом дефицита бюджета, который в этом году достиг рекордных 300 миллиардов и будет все еще высоким в 2021 году.

Для того, чтобы негосударственные пенсионные фонды эффективно работали, они должны заниматься инвестиционной деятельностью. В Украине рынок ценных бумаг не развит, поэтому таким фондам разве придется инвестировать в иностранные активы, а это неправильно. Это вывод денег из Украины, инвестиции должны оставаться здесь. Единственным вариантом остаются ОВГЗ, но тогда украинцам уже выгоднее самим инвестировать в ОВГЗ, чем вкладывать деньги в эти фонды, говорит эксперт.

Он настаивает, что кризис – это не время для пенсионной реформы. Переходить ко второму этапу нужно на фоне экономического роста. Несходовский добавил, что реформу нужно отложить как минимум на 2 года, ведь сейчас Пенсионный фонд и так недофинансирован.

Среди других недостатков накопительной системы ее уязвимость к экономическим кризисам. К такому выводу пришли в профильном комитете, говорится в пояснительной записке к законопроекту №2683. Зато солидарная пенсия (действующая система) во времена кризиса является более стабильной. Для Украины, которая пока не способна противостоять экономическим вызовам, – это проблема.

Когда выходить на пенсию в 2021

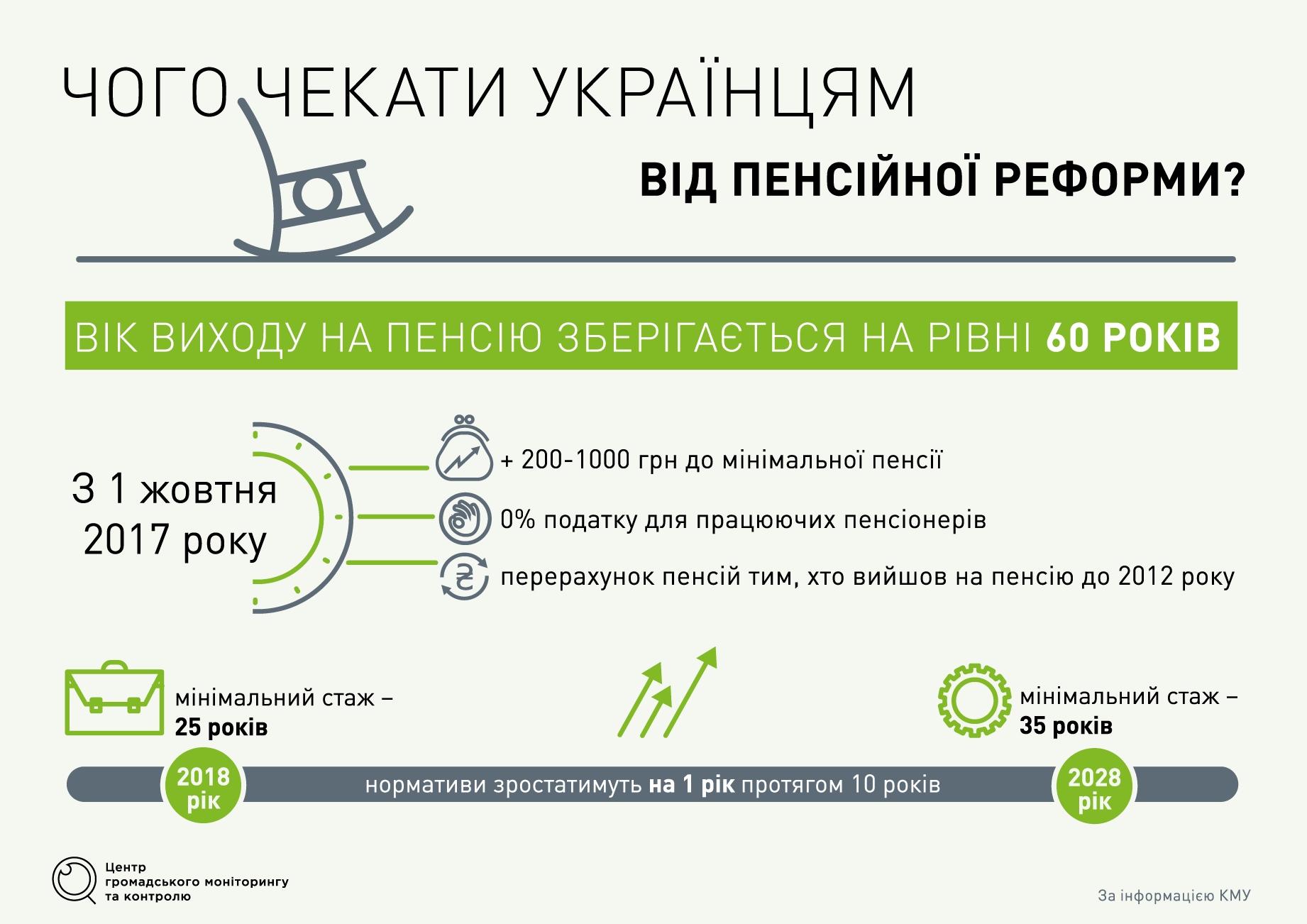

В 2021 году в рамках той же пенсионной реформы увеличивается возраст выхода на пенсию для женщин – до 60 лет и сравнивается с возрастом для мужчин. Также меняются требования к стажу.

Пенсионный возраст для женщин в 2021 увеличат

В 2021-м необходимый страховой стаж будет составлять 28 лет. Однако это касается только тех украинцев, которые планируют выйти на пенсию сразу по достижению пенсионного возраста, то есть в 60 лет.

Если же пенсионер будет работать дольше на три года, то есть до возраста 63, то необходимый стаж уменьшается до 18 лет в 2021.

Есть еще третий вариант – работать до 65. В таком случае необходим стаж – 15 лет.

Обратите внимание Зарплаты, пенсии и соцвыплаты по-новому: прожиточный минимум с 2021 года поднимут

Размер пенсии в 2021

Сейчас минимальная пенсия по возрасту 1 769 гривен. С 1 июля следующего года минимальную пенсию могут поднять до 1 854 гривен, а с 1 декабря 2021 года – до 1 934 гривен.

Минимальную пенсию для украинских инвалидов первой группы должны увеличить на 370 – 11 498 гривен, второй – на 299 – 9 287 гривен, третьей группы – на 205 – 6 368 гривен.

Пенсионные выплаты участникам боевых действий поднимут на 94 – 2 918 гривен.

Зарплаты, пенсии и прожиточный минимум в 2021 году / Инфографика 24 канала

Стаж замість віку, або Якою буде нова пенсійна реформа | Політичні новини з України: аналітика, прогнози, коментарі | DW

Цього тижня тема пенсійної реформи повернулася на перші шпальти українських ЗМІ. Міністр соціальної політики Андрій Рева повідомив, що вже у травні розроблена урядом реформа буде спрямована для ухвалення до Верховної Ради. “Йдеться про те, що пенсійна реформа має набути чинності 1 січня 2018 року. Щоб усе підготувати, все зробити, необхідно, щоб відповідний законопроект ухвалили раніше”, – пояснив Рева такий графік журналістам. Міністр також додав, що уряду вдалося узгодити з Міжанародним валютним фондом (МВФ) підхід, який не передбачатиме збільшення пенсійного віку.

Про пенсійну реформу у колонці для видання “Економічна правда” написав і голова місії МВФ в Україні Рон ван Роден. Він наполягає на тому, що українці терміново потребують реформування пенсійної системи. “Хоча економісти часто розходяться в думках щодо низки проблем в Україні, всі вони одностайно доходять згоди з одного питання: пенсійна система України не відповідає викликам сучасності і фінансово нестійка”, – пише ван Роден.

Чи відповідають ці тези ідеям, які щодо пенсійної реформи викладав Рева? DW вирішила з’ясувати, чи дійсно МВФ та український уряд дійшли згоди у цьому питанні та наскільки такий підхід відповідає українським реаліям.

Конфліктний рівень

Сумніви у тому, що компроміс насправді існує, могли виникнути після того, як український віце-прем’єр Павло Розенко, коментуючи текст ван Родена, назвав деякі його ідеї “жахливою непрофесійністю”. У своїй статті представник МВФ написав, що запровадження так званої накопичувальної пенсійної системи на додачу до вже чинної солідарної системи не матиме особливого сенсу, враховуючи нинішній розвиток українських фінансових ринків і нормативно-правової бази. Коментар Розенка щодо цього був на диво недипломатичним. “Людина просто не розуміє, що це таке, і як воно все працює”, – відповів віце-прем’єр на слова ван Родена.

Утім, про передчасність запровадження так званого другого, або накопичувального, рівня пенсійної системи у коментарі для DW говорить і заступник голови Стратегічної групи радників з підтримки реформ в Україні Павло Кухта. Він переконаний, що запровадити якісну накопичувальну систему за нинішнього стану розвитку української фінансової системи неможливо. Враховуючи нестабільність вітчизняних банків, вкрай важко гарантувати безпеку пенсійних вкладів, а необхідність додаткових зборів, які відраховуватимуться окремо на накопичувальні рахунки, навряд чи знайде підтримку у населення, каже експерт. За словами Кухти, переважно негативний досвід країн Східної Європи, що вже намагалися піти цим шляхом, свідчить про необхідність бути обережним у цьому питанні.

Водночас виконавчий директор Центру економічної стратегії Гліб Вишлінський каже, що у питанні пенсійної реформи голос Розенка не є вирішальним. А той факт, що у своїй колонці представник МВФ фактично дублює ідеї міністра соціальної політики Андрія Реви, свідчить про досягнення згоди принаймні у принципових питаннях. Передусім, це стосується підходу, що передбачає залежність розміру пенсії та часу виходу на неї від трудового стажу, каже Вишлінський.

Прагнення справедливості

За словами ван Родена, головними рисами нової пенсійної реформи стануть надання працівникам більшого вибору щодо віку виходу на пенсію в залежності від трудового стажу і створення додаткових стимулів для якомога тривалішої трудової діяльності. “Іншими словами: більш високі пенсії отримуватимуть ті, хто сплачує більше внесків і працює довше. А той, хто сплачує менші внески і вирішив вийти на пенсію раніше, отримуватиме меншу пенсію”, – пише ван Роден, пояснюючи, що нові пенсії стануть таким чином більш справедливими.

За словами Кухти, такий підхід дозволить досягти одразу двох цілей. По-перше, це зробить пенсійну систему фіскально більш дієздатною, адже зараз через старіння населення та низьку формальну зайнятість співвідношення тих, хто працює, і тих, хто отримує пенсії, досягає один до одного. “Результат цього жахливий – країна витрачає величезні кошти, а пенсіонери отримують мізерні виплати”, – пояснює Кухта.

Вишлінський додає, що таким чином можуть поліпшитися умови життя найстаршої категорії отримувачів пенсій. За словами експерта, 50- та 60-річні пенсіонери часто мають перевагу, одночасно отримуючи невелику пенсію та продовжуючи працювати, але у більш старому віці, з втратою роботи, раптово скочуються за межу бідності. Можливість відкласти вихід на пенсію, збільшивши таким чином суму майбутніх виплат, на думку Вишлінського, допоможе вирівняти цю ситуацію. Нова пенсійна реформа також може мати ефект “лагідної детінізації”, каже експерт. Жорсткіша прив’язка розміру пенсій до трудового стажу та розміру виплат у пенсійний фонд зробить роботодавців, що виплачують заробітні плати “в білу” більш привабливими для працівників.

Ефект стабілізації

Втім, виконавчий директор Центру соціально-економічних досліджень “CASE Україна” Дмитро Боярчук зазначає, що головною метою реформи залишатиметься зменшення дефіциту пенсійного фонду. Сподіватися на суттєве збільшення розмірів пенсійного забезпечення при цьому не варто, адже за нинішньої демографічної структури українського суспільства пенсія, яка забезпечується за рахунок платників податків, може бути лише мінімальною, каже експерт.

Попри це, Боярчук вважає підхід уряду і МВФ слушним. Він допоможе не лише збалансувати пенсійний фонд, але й матиме стабілізуючий вплив на українську економіку загалом. “В історії України ми часто підходили до значного звуження дефіциту пенсійного фонду, після чого наставали вибори із їх бажанням збільшити пенсії, не зважаючи на економічні реалії. Наслідком цьому зазвичай були хвилі девальвації та інші проблеми економіки”, – пояснює Боярчук.

Пенсійна реформа. Що треба зробити

Понад двадцять сім тисяч людей отримують пенсію по Біляївському району та м.Теплодар. Загальні видатки на виплату пенсії щомісяця в середньому складають майже 37 млн.грн. Для того , щоб виплачувати пенсії кожен роботодавець платить обов’язкові внески в Пенсійний фонд за кожного працюючого.

Це є Солідарна пенсійна система – і її суть у тому, що всі нині працюючі сплачують обов’язкові внески в єдиний державний пенсійний фонд, де гроші накопичуються і відразу ж у вигляді пенсій виплачуються тим, хто вже знаходиться у поважному віці. Система непогано функціонувала, доки кількість працюючих була великою, а пенсіонерів – незначною. На сьогоднішній день на 1 працюючого припадає 1,5 пенсіонера. Також на початку 2016 року, в рамках податкової реформи, Україна істотно скоротила ставку єдиного внеску на загальнообов’язкове державне соціальне страхування (далі- ЄСВ) – до 22%. Це повинно було стимулювати вихід бізнесу з тіні, сприяти розвитку великого та середнього бізнесу. Але, на жаль, статистика показує, що роботодавці поки що не поспішають «відбілювати» зарплати найманих працівників і виходити з тіні.

Потрібні зміни. Так до Верховної Ради внесено проект закону «Про внесення змін до деяких законодавчих актів України щодо запровадження накопичувальної системи загальнообов’язкового державного пенсійного страхування та єдиних принципів нарахування пенсій» (проект 4608).

В ньому враховано зміни, що сталися в суспільстві за рік із часу подання попереднього проекту, а також пропозиції, що надійшли до проекту від громадськості, фахівців, народних депутатів.

Що чекає українців у разі прийняття цього законопроекту?

Насамперед, нас чекає справді інша, трирівнева, значно краща, сучасніша та більш ефективна пенсійна система, яка дозволить із часом вирішити питання достойного пенсійного забезпечення громадян та стане одним із фактором економічного зростання країни.

В Солідарній складовій пенсійної системи передбачено повністю ліквідувати спецпенсії. Пенсія всім громадянам, незалежно від того, ким і де вони працювали та який статус мали, із досягненням ними пенсійного віку буде нараховуватися за єдиним законом, за єдиними правилами.

Це стосується і депутатів, і суддів, і прокурорів, і державних службовців, і «простих» працівників Принцип нарахування пенсії в Солідарній системі буде один для всіх: для розрахунку береться заробітна плата, з якої сплачувалися внески до Пенсійного фонду і загальний стаж роботи особи.

Накопичувальна система загальнообов’язкового державного пенсійного страхування – другий рівень пенсійної системи – у разі прийняття закону почне діяти із другої половини 2017 року.

Із її запровадженням всім працюючим громадянам, віком до 50 років, за їх вибором в спеціально створеному державному Накопичувальному фонді або в обраному особою недержавному пенсійному фонді (НПФ) будуть відкриті індивідуальні накопичувальні пенсійні рахунки. На ці рахунки щомісячно в обов’язковому порядку будуть надходити гроші, які на користь працюючих громадян сплачуватимуть їх роботодавці: в 2017 році в розмірі 2% від нарахованої працівнику зарплати, із збільшенням щорічно на 1%, до 5% у 2020 і в наступних роках.

Ці гроші із моменту їх зарахування стають приватною власністю громадян із правом їх успадкування. Вони є джерелом для майбутньої (другої) пенсії особи, яку вона отримуватиме із Накопичувальної системи загальнообов’язкового державного пенсійного страхування. Для надійного збереження та примноження, пенсійні кошти другого рівня будуть інвестуватися в найкращі, строго визначені законом класи активів.

Із введенням в дію другого рівня пенсійної системи громадяни старші 50 років, а точніше, як це сказано в проекті Закону, особи яким залишилось до пенсії 10 і менше років, мають право добровільно за рахунок власних коштів та використовуючи для цього встановлені законом податкові пільги, накопичувати на власну користь гроші на індивідуальному рахунку в пенсійній системі другого рівня.

Професійна пенсійна система, принципово нова для країни, створюється у складі другого рівня пенсійної системи.

Частині наших співвітчизників доводиться працювати на роботах з шкідливими і важкими умовами праці. Їх робочі місця знаходяться в так званих Списку №1 і №2 виробництв, робіт, професій, посад, зайнятість на яких дає право виходу на пенсію раніше встановленого законом пенсійного віку. Інші працюють в умовах, які теж негативно впливають на здоров’я людини. Це, наприклад, робітники локомотивних бригад, водії міського пасажирського транспорту, робітники, майстри зайняті на лісозаготівлях і лісосплаві, плавсклад морського та річкового флоту, бортпровідники, жінки, які працюють трактористами – машиністами, робітниці текстильних виробництв та інші за переліком робіт і професій, встановлених Урядом, який також дає право виходу на пенсію раніше встановленого пенсійного віку.

Для таких працівників в рамках професійної пенсійної системи, аналогічно того як це робиться для обов’язкової накопичувальної системи, відкриваються індивідуальні професійні пенсійні рахунки.

На ці рахунки роботодавці, в віданні яких знаходяться робочі місця, де працюють згадані категорії працівників, щомісячно в обов’язковому порядку будуть сплачувати певний, встановлений законом платіж у вигляді відсотка до нарахованої працівнику зарплати (від 15% до 7%). Варто зазначити, що роботодавці і сьогодні сплачують такі внески, але не на індивідуальні рахунки громадян, а в «загальний котел» Пенсійного фонду. Відсоток залежить від категорії робочого місця за принципом «чим воно гірше, тим більше роботодавцю треба платити». Таким чином для тих, кого це стосується, створюється третя їх пенсія – із професійної накопичувальної ПС.

Є ще дві категорії громадян, майбутніх учасників цієї системи. Це працівники освіти, охорони здоров’я та соціального забезпечення за переліком, затвердженим Урядом, а також державні службовці та особи, прирівняні до них.

Принципи формування професійної складової їх пенсії аналогічні попереднім, єдина відмінність – значно менший відсоток професійного платежу (для держслужбовців – 2,5%). Водночас мотиви, за якими ці категорії внесені до професійної системи – інші.

Участь у Накопичувальній Системі збільшує зацікавленість працівника у формуванні особистих пенсійних накопичень, які є їхньою власністю із правом успадкування, створює додаткову мотивацію до офіційного працевлаштування та легалізації доходів, а роботодавця до детінізації своєї діяльності з метою капіталізації бізнесу.

Тим самим забезпечується легалізація витрат на оплату праці, збільшення бази оподаткування та ЄСВ.

Відділ платежів до пенсійної системи

управління ПФУ у Біляївському районі

Конгресс рассматривает новую пенсионную реформу для многопользовательских работников

Ожидается, что без вмешательства Конгресса около 100 пенсионных планов для многопрофильных работников станут неплатежеспособными в ближайшие 20 лет, а некоторые – гораздо раньше. Другими словами, для этих пенсионных планов их обязательства перед пенсионерами и нынешними сотрудниками с полученными льготами намного превышают их активы и поступающие взносы. Хотя корпорация Pension Benefit Guaranty Corporation предназначена для поддержки любых случаев банкротства, огромное количество планов, которым грозит неплатежеспособность, и общий размер необеспеченных финансовых обязательств также обанкротят программу PBGC для нескольких работодателей.Именно на этом фоне Конгресс добавил Закон о чрезвычайном пенсионном плане Бутча Льюиса от 2021 года в законопроект о помощи в связи с COVID-19.

В дополнение к некоторым изменениям в минимальных стандартах финансирования для общественных газет, предлагаемый закон будет делать пять основных вещей.

Первый , это позволит планам временно сохранять свой статус как находящийся под угрозой, критический или критический и снижать статус или задерживать переход в такой статус. Согласно закону, планам будет разрешено сохранять свой статус зоны финансирования на 2019 плановый год в 2020 или 2021 годах.Эти изменения призваны обеспечить гибкость планов и снизить административную нагрузку с учетом экономических и финансовых потрясений, возникших в результате пандемии COVID-19.

Второй , для тех планов, которые уже находятся под угрозой исчезновения или критического статуса, это позволит плану продлить период их реабилитации на пять лет. Теоретически эти дополнительные годы могут предоставить планам дополнительное время для увеличения ставок взносов, получения более высокой доходности от инвестиций, ограничения начисления пособий и получения большего количества времени для попытки увеличить процент финансирования.

Третий , и аналогично предыдущим усилиям по пенсионной реформе, которые позволяли многопользовательским планам амортизировать инвестиционные убытки с 2008 или 2009 года в течение 30 лет (в отличие от типичных 15), этот закон разрешит 30-летнюю базу амортизации для распределения убытков со временем.

Четвертый законопроект создаст специальную программу финансовой помощи для тех планов, которые, как ожидается, станут неплатежеспособными в ближайшем будущем. Согласно законопроекту, Казначейство выделит деньги PBGC, которая затем распределяет их на соответствующие планы.Соответствующие критериям планы включают (а) те, которые находятся в критическом и снижающемся статусе, (б) те, для которых утверждена приостановка льгот, (в) те, которые находятся в критическом статусе с процентом финансирования менее 40% с более неактивными, чем активными участниками, и ( г) те планы, которые уже неплатежеспособны. Законопроект предписывает PBGC разработать правила в течение 120 дней для заявок и определить приоритетность заявок от планов, которые (а) неплатежеспособны, (б) могут стать неплатежеспособными в течение пяти лет, (в) имеют приведенную стоимость более 1 миллиарда долларов в нефинансированные имущественные льготы, или (d) уже ввели приостановление льгот.Деньги будут выплачиваться единовременным платежом в сумме, достаточной для гарантии пособий без сокращений, до 2051 года. Если план для нескольких работодателей должен был получать финансовую помощь, от него требовалось бы восстановить любые приостановленные выплаты и выплатить сумма льгот ранее приостановлена. Наконец, обязательство работодателя по отказу от выплаты будет рассчитано без с учетом этой помощи в течение 15 календарных лет после ее получения.

Пятый , законопроект будет касаться планов единого работодателя, разрешая амортизацию любой нехватки финансирования в течение 15 лет, а не семи лет.Это также расширит процент стабилизации пенсионного обеспечения для планов с одним работодателем.

Как и предыдущие попытки пенсионной реформы, хотя этот закон пользуется поддержкой обеих партий, его судьба остается неясной. Ожидаемый пакет помощи в связи с COVID-19, скорее всего, будет принят по партийной линии, а это означает, что в сенате, разделенном поровну, все 50 сенаторов-демократов должны поддержать пакет (вице-президент Харрис проголосовал бы с перевесом в равенство). Более того, процедурные правила рассмотрения пакета посредством «согласования бюджета» сложны, и неясно, будут ли некоторые предложенные предложения по борьбе с COVID быть включены в окончательный пакет COVID.Компания Littler’s WPI будет и дальше информировать вас обо всех важных деталях по мере их появления.

Закон о пенсионной реформе государственных служащих

В рамках PEPRA были созданы новые формулы пенсионного обеспечения для участников, нанятых 1 января 2013 г. или позднее. Мы требуем, чтобы работодатели предоставили этим участникам Форму взаимной самооценки участников (PERS-EAMD-801) (PDF), чтобы правильно определить их уровень зачисления на пенсию.

Примечание: Эта форма не устанавливает взаимности и не является просьбой об установлении взаимности.Чтобы запросить установление взаимности, загрузите публикацию «Когда вы меняете пенсионные системы» (PUB 16) (PDF), чтобы получить Подтверждение намерения установить взаимность при изменении пенсионных систем (PERS-CASD-255) .

Руководство по форме взаимной самосертификации участников

Для участников:

Эта форма требует, чтобы вы предоставили информацию о членстве в плане с установленными выплатами в рамках других соответствующих государственных пенсионных систем или о взаимном членстве.Подробные инструкции и список соответствующих государственных пенсионных систем включены в форму для получения помощи.

Примечание. Вы должны заполнять форму для каждого нового трудоустройства в рамках CalPERS.

После заполнения убедитесь, что информация является точной и полной, и верните форму своему работодателю. Предоставление неточной информации влияет на то, как рассчитывается ваше пенсионное пособие, и может привести к будущим финансовым обязательствам для вас и вашего работодателя.

Для получения дополнительной информации об уровне участия в программе PEPRA обратитесь к разделу Как рассчитывается ваше пенсионное пособие в этих публикациях: Местные различные пособия для участников (PUB 8) (PDF), Местные льготы для участников безопасности (PUB 9) (PDF) , Государственные прочие льготы и льготы для промышленных членов (PUB 6) (PDF) и Государственные льготы для членов безопасности (PUB 7) (PDF).

Работодателям:

Для получения дополнительной информации и инструкций, относящихся к этой форме, обратитесь к разделу «Взаимная самосертификация» в Справочном руководстве штата (PDF, 1,97 МБ) или Справочном руководстве для государственных учреждений и школ (PDF, 2,78 МБ) (соответственно).

Классические формулы

Если вы являетесь участником плана с установленными выплатами взаимной системы и «подлежите взаимности» при вступлении в CalPERS, ваше взаимное членство может дать вам право на классический уровень зачисления, если вы выполняете определенные положения, изложенные в законе.Однако ваше взаимное членство не меняет дату вашего вступления в CalPERS и не может использоваться для определения вашей формулы. Взаимность не позволяет вам сохранить формулу предыдущей системы взаимности.

Если ваша первая работа у работодателя, покрываемого программой CalPERS, приходится на 1 января 2013 г. или позже, и вы имеете право на классический уровень зачисления из-за взаимного членства, вы будете подпадать под формулу, действующую 31 декабря 2012 г., когда Реализован PEPRA. Эти подходящие классические формулы могут различаться в зависимости от контракта агентства CalPERS и Закона о пенсиях государственных служащих.Многие агентства используют несколько классических формул, основанных на положениях закона и поправках к контракту CalPERS агентства. Только те участники, которые вошли в состав этих агентств до того, как закон изменился или поправка к контракту вступила в силу, будут иметь право на использование этих предыдущих формул.

По вопросам относительно формул обращайтесь в свой отдел кадров или в CalPERS напрямую по телефону 888 CalPERS (или 888 -225-7377).

Информация о Законе о пенсионной реформе (MSRB)

Закон о пенсионной реформе (глава 176 законов 2011 г .: Закон, предусматривающий пенсионную реформу и модернизацию льгот) касается действующих и вышедших на пенсию участников, а также новых участников, нанятых 2 апреля 2012 г. или позднее, или тех, кто получил возмещение. их взносов и вновь поступили в строй 2 апреля 2012 г. или после этой даты.

Вы можете узнать больше о положениях этого закона на веб-сайте Комиссии по пенсионному обеспечению государственных служащих (PERAC). Они опубликовали несколько меморандумов (№№ 35, 36, 39, 40), в которых излагаются большинство положений этого всеобъемлющего закона. Окончательная версия закона также доступна на веб-сайте законодательного органа. Некоторые из положений могут повлиять на вас, в зависимости от вашего статуса членства. Ниже приводится краткое изложение некоторых из этих положений:

Для действующих членовОбратный выкуп предыдущего обслуживания – Если у вас есть предыдущая государственная услуга, за которую вы получили возмещение пенсионных взносов и которую вы имеете право выкупить, у вас будет один год после повторного поступления на государственную службу или один год после 2 апреля, 2012 г., в зависимости от того, что наступит позже, для завершения погашения по процентной ставке обратного выкупа ( в настоящее время 4% ).Если вы не завершите обратный выкуп вашей предыдущей услуги в течение этого года, процентная ставка увеличится до предполагаемой актуарной ставки ( в настоящее время 8% ). Это относится к платежам и покупкам услуг, сделанным 2 апреля 2012 г. или после этой даты.

Групповая классификация Pro-Ration – Это положение является обязательным для всех тех, кто стал участниками 2 апреля 2012 г. или после этой даты. Те, кто стали участниками до 2 апреля 2012 г. и последующий выход на пенсию могут выбрать пропорциональное распределение своих пособий на основе их групповой классификации.

Положение о предотвращении скачков – Все участники / бенефициары, выходящие на пенсию или начинающие получать пособие 2 апреля 2012 г. или после этой даты, и которые имеют пособие, рассчитанное в соответствии с Разделами 5 или 10 (1) (пенсия по старости), 6 (обычная инвалидность) или 12 (2) (d) (смерть во время работы) подпадают под действие этих положений.

Два положения по предотвращению всплесков кратко изложены следующим образом: :

- Если за последние 5 лет достойной работы ваша ставка регулярной компенсации увеличилась более чем на 100% за два года подряд, то Совет должен использовать при расчете вашего пенсионного пособия среднее значение вашей компенсации за последние 5 лет, а не тридцать. -в среднем за шесть лет.

- При определении средней заработной платы за тридцать шесть месяцев регулярной компенсации, используемой для расчета вашего пенсионного пособия (или средней заработной платы за 60 месяцев, если вы стали участником 2 апреля 2012 г. или позднее), если эта ставка регулярной компенсации в любой год превышает средний размер регулярного вознаграждения за два предыдущих года более чем на 10%, то пенсионным советам не разрешается использовать какое-либо регулярное вознаграждение, превышающее 10% от среднего размера ваших двух предыдущих лет.

Если выясняется, что участник нарушил эти положения, пенсионный совет должен вернуть все вычеты из фонда заработной платы, связанные с превышением компенсации.

Если ваше повышение заработной платы было связано с одним из следующих исключений, то пенсионный совет может использовать более высокую ставку компенсации при расчете вашего пособия:

- Увеличение количества отработанных часов.

- Сверхурочная заработная плата (не обычная компенсация, но включена в № 2).

- Добросовестное изменение должности.

- Изменение заработной платы в связи с заключением коллективного договора.

- От увеличения заработной платы участника, размер заработной платы которого определен законом.

Пособие на изменение варианта – Членам брака одного пола, вышедшим на пенсию до 17 мая 2004 г. и выбравшим вариант A или вариант B и вышедшим замуж за человека того же пола до 17 мая 2005 г., было разрешено изменить свой вариант выхода на пенсию на вариант C задним числом до даты выхода на пенсию. Это также относится к выжившему супругу умершего члена, который соответствовал вышеуказанным критериям. Члены несут ответственность за возмещение любых переплат в результате изменения опциона.Правомочные члены, желающие изменить свой выбор, должны были проинформировать Правление не позднее 1 июля 2012 года.

Изменение базы COLA – база для любой корректировки стоимости жизни («COLA»), утвержденной Законодательным собранием для членов Пенсионная система государственных служащих увеличилась с 12 000 до 13 000 долларов.

Увеличенный лимит заработка – Пенсионеры, работающие в государственном секторе, могут увеличить свой заработок сверх текущих лимитов на 15 000 долларов после первого года выхода на пенсию.По-прежнему действует ограничение в 960 часов в календарный год. Это положение вступило в силу 2 апреля 2012 года.

Увеличенное пенсионное пособие – Минимальный размер пенсионного пособия для пенсионера с 25-летним стажем работы увеличился с 10 000 долларов США до 15 000 долларов США в год.

Повышенное пособие по случаю потери кормильца – Минимальное ежемесячное пособие по случаю потери кормильца увеличено с 250 долларов в месяц до 500 долларов в месяц. Данное положение вступило в силу 2 апреля 2012 года.

Возрастной фактор повышен – Минимальный возраст выхода на пенсию увеличен для всех новых участников.Новые возрастные факторы были также введены для новых членов, заслуживших достойную службу более 30 лет. Также изменились ставки взносов для новых членов со стажем работы более 30 лет.

Увеличен средний период заработной платы – Период для расчета средней заработной платы при выходе на пенсию по выслуге лет увеличен с 3 до 5 лет.

Исключение по Разделу 10 – Участники, присоединяющиеся к системе 2 апреля 2012 г. или позже, больше не имеют возможности выйти на пенсию в соответствии с положениями о выходном пособии по Разделу 10 (2).

Пенсионная реформа для новой нормальной экономики – изучение успешной модели Колорадо

Столкнувшись с реальной угрозой пенсионной неплатежеспособности, в 2018 году законодатели Колорадо приняли крупную двухпартийную реформу Пенсионной ассоциации государственных служащих (PERA), которая предоставляет пенсионные пособия всем государственным служащим и школьным служащим, а также многим местным служащим. Пенсионная реформа Колорадо произошла в то время, когда пенсионная система десятилетиями переживала растущий дефицит финансирования и ухудшение способности предоставлять обещанные пособия в полном объеме.

Этот анализ посвящен усилиям 2018 года – кульминации сотрудничества нескольких вовлеченных сторон, в том числе проекта «Добросовестность пенсий» в Reason Foundation, в рамках которого были значительно увеличены годовые взносы и установлены автоматические ежегодные корректировки взносов и пособий по корректировке стоимости жизни, в том числе несколько других благоразумных корректировок для получения льгот и доступности.

Теперь, когда результаты пенсионной реформы достигли нескольких лет, можно использовать моделирование актуарного прогноза для оценки траектории развития системы до и после серьезных изменений, внесенных в 2018 году.Составление карты результатов на следующие 30 лет при нескольких различных сценариях доходности показывает, что система, по сути, находится в улучшенном состоянии для закрытия своего дефицита финансирования.

Анализ также показывает, что там, где раньше PERA была чрезвычайно уязвима к непредсказуемым рыночным потрясениям и долгосрочным низким показателям, теперь она гораздо лучше подготовлена к тому, чтобы противостоять этим возможностям.

После проведения реформ 2018 года школьные и государственные подразделения PERA достигнут полного финансирования в течение предписанного 30-летнего периода при условии, что фактический опыт работы на рынке в точности соответствует предполагаемой годовой доходности плана в 7.25 процентов. Во многом это улучшение отказоустойчивости системы можно объяснить политикой автоматической корректировки, внедренной в 2018 году.

В то время как система все еще нуждается в дополнительных улучшениях, чтобы обеспечить устойчивость и долгосрочную финансовую устойчивость, реформа 2018 г. вывела пенсионную систему Колорадо в гораздо более благоприятные условия для обработки все еще нереализованных результатов 2020 г.

Видя необходимость проведения эффективных и длительных реформ и важность выполнения обещаний об уходе на пенсию, данных государственным служащим, руководители Колорадо собрались вместе, чтобы провести пенсионную реформу, направленную на устранение многих недостатков PERA.Теперь, всего два года спустя, ценность этой реформы становится все яснее.

Заинтересованные стороны в других штатах и городах должны стремиться к принятию аналогичной политики, особенно такой, которая предполагает автоматическую корректировку как взносов, так и льгот. Политика, подобная принятой в Колорадо, может открыть пенсионное обеспечение в современную эпоху, время, когда планы должны быть более реактивными и устойчивыми к все более изменчивой и непредсказуемой рыночной конъюнктуре. Политики Колорадо также должны рассмотреть возможность продолжения своих усилий по созданию более безопасного PERA, поскольку это принесет пользу как государственным налогоплательщикам, так и государственным служащим.

Пенсионная реформа для новой нормальной экономики «Анализ успешной модели Колорадо»

Оставайтесь на связи с нашими специалистами по пенсионному обеспечению

Проект «Добросовестность пенсий» фондаReason помог политикам в таких штатах, как Аризона, Колорадо, Мичиган и Монтана, провести существенные пенсионные реформы. В нашем ежемесячном информационном бюллетене рассказывается о последних актуарных анализах и политических выводах нашей команды.

Осуществление инклюзивной и справедливой пенсионной реформы: уроки новой пенсионной системы Индии

Индия стареет.Одним из ответов индийских политиков стало введение Новой пенсионной схемы (NPS), пенсионной системы с установленными взносами, которая является обязательной для государственных служащих и добровольной для остального населения. Учитывая размер целевой группы населения, даже если охват будет скромным, сбережения NPS вскоре могут обеспечить огромные объемы капитала для экономики Индии. Однако проблем предостаточно. Какая структура управления наилучшим образом достигнет конечной цели политики – удовлетворения потребностей вкладчиков? Какие бизнес-процессы и дизайн информационных технологий лучше всего подходят участникам? Насколько эффективно НПС решит проблему бедности в пожилом возрасте?

В этой книге многопрофильная международная команда, состоящая из экономистов, юристов, экспертов по пенсионному менеджменту и экспертов по рынку капитала, исследует эти и другие вопросы.В книге также предлагаются важные реформы законодательства, регулирования и управления для НПС и других существующих пенсионных схем. Он обнаруживает, что текущая практика ведения бизнеса NPS не может поспевать за потенциальным ростом системы, и дает предложения о том, как лучше использовать преимущества информационных технологий. Основываясь на обзоре опыта других стран и на современном экономико-демографическом моделировании, он предупреждает, что NPS в его нынешней форме не удовлетворяет потребности в пенсионном доходе очень бедных на протяжении всей жизни, предполагая, что это только один из целого ряда ответов, необходимых для решения проблем старения населения в Индии.

Об авторах

Чеолсу Ким , экономист, в настоящее время является ведущим специалистом по финансовому сектору Департамента Южной Азии Азиатского банка развития.

Лэндис МакКеллар – экономист, специализирующийся на экономической демографии и экономике социального сектора.

Рассел Г. Галер – поверенный и консультант, специализирующийся на пенсионной и сберегательной политике и связанных с ней правовых и нормативных вопросах, включая регулирование финансовых учреждений и услуг.

Гаутам Бхардвадж – директор Invest India Economic Foundation.

уроков пенсионной реформы в Северной и Южной Америке

Стивен Дж. Кей и Тапен Синха, редакторы

Латиноамериканские эксперименты с пенсионной реформой начались, когда в Чили в начале 1980-х годов была преобразована государственная распределительная система в систему частных индивидуальных счетов. Затем этому примеру последовали несколько других латиноамериканских стран, вдохновленные как реформами Чили, так и рекомендациями Всемирного банка, в которых особое внимание уделялось обязательным индивидуальным сберегательным счетам, санкционированным государством.Впоследствии индивидуальные счета были введены в ряде стран Европы и Азии.

Многие сейчас проводят переоценку этой приватизации, причем наиболее радикальные усилия по «реформированию реформы» исходят от Чили, где президент Мишель Бачелет недавно поддержала всеобъемлющую инициативу, направленную на повышение эффективности и справедливости системы. В этом выпуске впервые дана оценка пенсионных реформ в эту новую «постприватизационную» эпоху.

Раздел 1 книги начинается с обсуждения демографических тенденций лауреатом Нобелевской премии Робертом У.Фогеля, за которым следуют несколько глав, посвященных проектированию систем и их последствиям для политики. Работа охватывает демографические тенденции, варианты дефолта пенсионной системы, а также анализ политики Всемирного банка и того, как они развивались. Раздел завершается главами о реформе и роли гендера в пенсионном обеспечении. Раздел 2 предлагает углубленный анализ основных реформ в США, Канаде, Мексике, Коста-Рике, Бразилии, Перу, Уругвае и Аргентине.

Сборник представляет собой беспрецедентный отчет об уроках пенсионной реформы в Северной и Южной Америке, рассматривая наиболее насущные вопросы политики и освещая широкий спектр странового опыта.

Январь 2008 г. · Oxford University Press · ISBN 0-19-922680-6

- Заказать онлайн в Oxford University Press

- Содержание и Глава 1: Обзор: уроки пенсионной реформы в Северной и Южной Америке

Стивен Дж. Кей и Тапен Синха - Глава 2: Чилийской пенсионной реформе исполняется 25 лет: уроки обзора социальной защиты

Альберто Аренас де Меса, Давид Браво, Джере Р. Берман, Оливия С. Митчелл и Петра Э.Тодд при содействии Андреса Отеро, Джереми Скога, Хавьеры Васкес и Вивианы Велес-Грахалес - Глава 3: Важность вариантов по умолчанию для результатов пенсионных сбережений: данные из США

Джон Беширс, Джеймс Дж. Чой, Дэвид Лэйбсон и Бриджит С. Мадриан - Глава 4: Гендерные последствия реформы системы социального обеспечения в Латинской Америке

Эстель Джеймс, Алехандра Кокс Эдвардс и Ребека Вонг - Глава 5: Пенсионная реформа и гендерное неравенство

Мишель Дион - Глава 6: Размышления о пенсионной реформе в Северной и Южной Америке: от «предотвращения кризиса старости» к «сдерживанию обещания обеспечения пенсионного обеспечения» и за его пределами

Эстель Джеймс, Трумэн Паккард и Роберт Хольцманн - Глава 7: Ограниченная рациональность пенсионной реформы в Латинской Америке

Курт Вейланд - Глава 8: Перспективы президентской комиссии по реформе социального обеспечения

Джон Ф.Коган и Оливия С. Митчелл - Глава 9: Реформы системы социального обеспечения Канады, 1996-7

Роберт Л. Браун - Глава 10: Десятилетие государственных пенсий в Мексике: что мы узнали?

Тапен Синха и Мария де лос Анхелес Яньес - Глава 11: Пенсии в Бразилии: достижение пределов параметрической реформы в Латинской Америке

Милко Матияшич и Стивен Дж. Кей - Глава 12: Пенсионная реформа Коста-Рики: десятилетие согласованных постепенных изменений

Джулиана Мартинес Франзони - Глава 13: Перуанская пенсионная реформа: больной или неудачный?

Элиана Карранса и Эдуардо Морон - Глава 14: Уругвай: смешанная реформа

Родольфо Салдайн - Глава 15: Пенсионная система в Аргентине

Рафаэль Рофман - Глава 16: Эпилог: будущее пенсионных систем в Америке

Оливия С.Митчелл - Индекс

- Другие книги PRC

15 лет пенсионной реформе в Германии: старые успехи и новые угрозы | IZA

Необходимо

Эти необходимые файлы cookie необходимы для активации основных функций веб-сайта.Отказ от этих технологий недоступен.

cb-enableDieses Cookie, специальный статус для Cookie-Einwilligung des Benutzers für die aktuelle Domain. Срок действия: 1 год

laravel_sessionИдентификатор сеанса um den Nutzer beim Neuladen wiederzuerkennen und seinen Статус входа в систему wiederherzustellen.Срок годности 2 часа

XSRF-ТОКЕНCSRF-Schutz für Formulare. Срок действия: 2 часа

Аналитика

В целях дальнейшего улучшения нашего предложения и нашего веб-сайта мы собираем анонимные данные для статистики и анализа.С помощью этих файлов cookie мы можем, например, определять количество посетителей и влияние определенных страниц на нашем веб-сайте, а также оптимизировать наш контент.

.

Нині вони працюють над проєктом положення про єдину інформаційну систему соціальної сфери.

Нині вони працюють над проєктом положення про єдину інформаційну систему соціальної сфери.