Новые платежные поручения по взносам в 2019 году – Платежные поручения по взносам в 2019 году

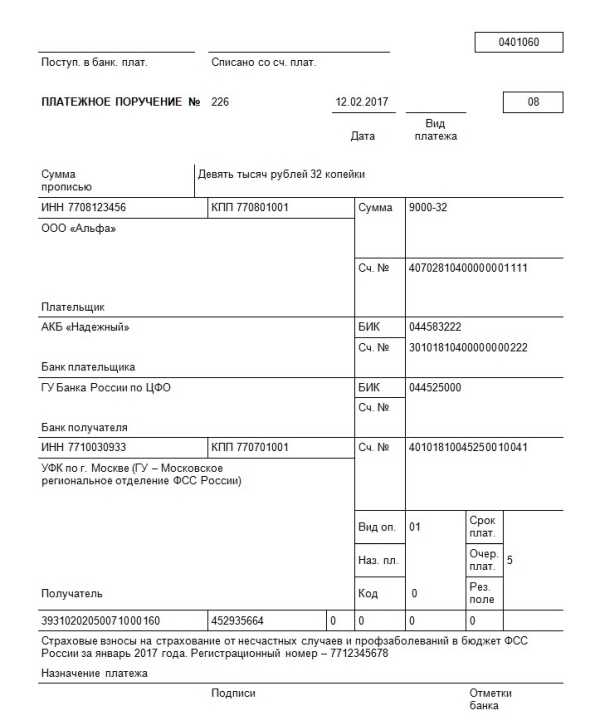

Образец платежного поручения в ФСС от несчастных случаев в 2019 году

Срок уплаты взносов за текущий месяц – не позднее 15-го числа следующего месяца. Если 15-е число приходится на выходной или праздничный день, то последний срок уплаты переносится на следующий за ним рабочий день. Получается, что платежку в ФСС по взносам на травматизм в 2019 году компании уплачивают каждый месяц. Чтобы правильно заполнить платежное поручение, смотрите образец в статье.

Оформление платежного поручения в ФСС в 2019 году

Платежные поручения на перечисление страховых взносов оформляйте в соответствии с Положением ЦБ от 19.06.2012 № 383-П и приложениями 1 и 2 к приказу Минфина от 12.11.2013 № 107н.

Скачать бланк платежки на уплату ФСС взносов на травматизм

Скачать образец заполнения платежки в ФСС

Как платить взносы на травматизм

Взносы от несчастных случаев и профзаболеваний перечисляйте на расчетный счет отделения ФСС по месту регистрации организации. Реквизиты регионального отделения фонда для уплаты взносов указаны в уведомлении, которое фонд направляет организации. Образцы заполнения платежных поручений на перечисление страховых взносов можно посмотреть на официальном сайте отделения ФСС вашего региона.

Взносы перечисляйте по месту регистрации обособленного подразделения организации, если это подразделение:

- имеет расчетный счет;

- начисляет выплаты и другие вознаграждения в пользу сотрудников.

Реквизиты фонда указаны в уведомлении о размере страховых взносов, которое выдано обособленному подразделению.

Индивидуальные предприниматели и другие страхователи-физлица могут платить взносы несколькими способами. Во-первых, через банк. Во-вторых, через кассу местной администрации или отделение почты наличными – тогда выдают квитанцию по форме из приказа ФСС от 25.12.2017 № 631.

Образец платежного поручения в ФСС от несчастных случаев в 2019 году

Отсрочка и рассрочка по уплате взносов

Если у организации образовалась задолженность по взносам (пеням, штрафам), то ФСС может предоставить отсрочку (рассрочку) (подп. 2 п. 1 ст. 18 Закона от 24.07.1998 № 125-ФЗ). Отсрочка подразумевает установление единовременного срока выплаты всей задолженности. Рассрочка – погашение задолженности по частям согласно графику.

Отсрочку (рассрочку) можно получить, если организация временно не может уплатить взносы по одной из причин:

- ущерб в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

- отсутствие бюджетного финансирования;

- сезонный характер производства или реализации.

Форма заявления о предоставлении отсрочки (рассрочки) утверждена приказом ФСС от 25.04.2017 № 196.

| Платежное поручение | Скачать PDF | Скачать Excel |

| Налог на прибыль в Федеральный бюджет (текущий налог) за 2018 | Excel | |

| Налог на прибыль в бюджет субъекта РФ (текущий налог) за 2018 | Excel | |

| Налог на прибыль в Федеральный бюджет (авансовые платежи) за январь 2019 | Excel | |

| Налог на прибыль в бюджет субъекта РФ (авансовые платежи) за январь 2019 | Excel | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций российскими организациями за 2018 | Excel | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от российских организаций иностранными организациями за 2018 | Excel | |

| Налог на прибыль организаций с доходов, полученных в виде дивидендов от иностранных организаций российскими организациями за 2018 | Excel | |

| Налог на прибыль в Федеральный бюджет (авансовые платежи) за I квартал 2019 | Excel | |

| Налог на прибыль в бюджет субъекта РФ (авансовые платежи) за I квартал 2019 | Excel |

buhexpert8.ru

Изменения в платежках по налогам и взносам с февраля 2019: новости

Начиная с 4 февраля в трети регионов Российской Федерации произошло изменение казначейских счетов для уплаты налогов, сборов, пеней и штрафов.

Для того, что бы не допустить ошибку обязательно проведите сверку с данной таблицей.

Переходный период будет длиться до конца декларационной компании, а именно до 29 апреля 2019 года. Согласно Постановлению Банка России, можно будет произвести уплату как на старые реквизиты, так и на новые.

Внимание: если после 29 апреля вы произведете оплату на старый номер банковского счета, то платежка может зависнуть в невыясненных платежах, и вам ее придется уточнять в банке.

Таблица по регионам, где изменяется расчетный счет в платежках с 4 февраля 2019 года

В данной таблице содержится информация в каких регионах России произошла смена казначейских счетов. Подробные сведения:

В данной таблице содержится информация в каких регионах России произошла смена казначейских счетов. Подробные сведения:

| Регион, в котором меняется счет УФК | Старый номер банковского счета | Новый номер банковского счета |

| Республика Адыгея | 40101810100000010003 | 40101810803490010004 |

| Республика Калмыкия | 40101810300000010003 | 40101810303490010005 |

| Карачаево-Черкесская Республика | 40101810900000010001 | 40101810803490010006 |

| Республика Марий Эл | 40101810100000010001 | 40101810922020016001 |

| Республика Мордовия | 40101810900000010002 | 40101810022020017002 |

| Республика Тыва | 40101810900000010001 | 40101810050049510001 |

| Удмуртская Республика | 40101810200000010001 | 40101810922020019001 |

| Республика Хакасия | 40101810200000010001 | 40101810150045510001 |

| Алтайский край | 40101810100000010001 | 40101810350041010001 |

| Забайкальский край | 40101810200000010001 | 40101810750042010001 |

| Камчатский край | 40101810100000010001 | 40101810905070010003 |

| Иркутская область | 40101810900000010001 | 40101810250048010001 |

| Кировская область | 40101810900000010001 | 40101810222020011001 |

| Курганская область | 40101810000000010002 | 40101810065770110002 |

| Курская область | 40101810600000010001 | 40101810445250010003 |

| Магаданская область | 40101810300000010001 | 40101810505070010001 |

| Мурманская область | 40101810000000010005 | 40101810040300017001 |

| Новгородская область | 40101810900000010001 | 40101810440300018001 |

| Орловская область | 40101810100000010001 | 40101810845250010006 |

| Пензенская область | 40101810300000010001 | 40101810222020013001 |

| Ростовская область | 40101810400000010002 | 40101810303490010007 |

| Самарская область | 40101810200000010001 | 40101810822020012001 |

| Смоленская область | 40101810200000010001 | 40101810545250000005 |

| Тюменская область | 40101810300000010005 | 40101810965770510005 |

| Ханты-Мансийский автономный округ – Югра | 40101810900000010001 | 40101810565770510001 |

| Ямало-Ненецкий автономный округ | 40101810500000010001 | 40101810465770510002 |

Какие изменения произошли в платежных поручениях для казначейства РФ от 4 февраля 2019 года

начиная с 4 февраля 2019 года работать бухгалтера и налоговые органы будут по новым правилам.

Это отражено в Письме ФНС от 28 декабря 2018 года № КЧ-4-8/25936 и Письма Федерального казначейства от 13 декабря 2018 года № 05-04-09/27053. В них Федеральные ведомства предупреждают, что в 26 регионах произойдет смена реквизитов для уплаты налогов, сборов и других обязательных платежей.

Что меняется в платежках:

- Реквизиты банковских счетов.

- Изменения расчетных данные на балансовых счетах казначейства № 40101.

Что учитывается на балансовом счете 40101:

- На счетах с балансовым номером 40101 поступают средства от уплаты Федеральных налогов и сборов.

- Аккумулируются средства местных налоговых платежей.

- Поступают деньги из иных источников, которые участвуют формировании доходов разного уровня бюджетов РФ.

- региональных налогов и сборов.

Справочно: при оформлении обязательных налоговых платежей стоит руководствоваться Положением о Плане бухгалтерского учета для кредитных организаций в порядке его применения от 27,02,2017 № 579-П.

Почему произошло изменение платежных реквизитов и счетов с 4 апреля 2019 года

В соответствие с п. 4.2 Плана проведения организационно — технических мероприятий, утвержденного в рамках формирования «дорожной карты» финансовых потоков, производится корректировка нумерации счетов, которые были открыты на балансовых счетах Банка России.

Данное организационное мероприятие с 4 февраля активно проводится в территориальных органах Казначейства РФ.

Так же ФНС предписано провести разъяснительную работу с налогоплательщиками по внесению верных реквизитов в рамках декларационной компании 2019 года.

( Пока оценок нет )

www.markint.ru

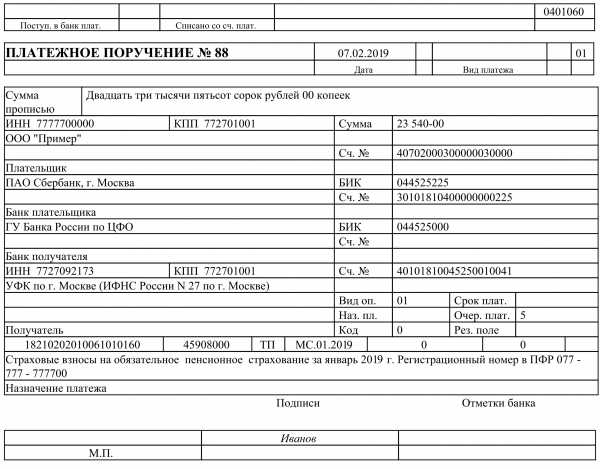

Образец заполнения платежного поручения страховые взносы 2019

После того как администрирование страховых взносов перешло к ФНС России, у плательщиков возникло множество вопросов по поводу того, как правильно оформить платежное поручение страховые взносы в 2019 году. Особенно важно, какой код плательщика нужно указывать, чтобы платеж дошел по назначению. Для работодателей, индивидуальных предпринимателей, нотариусов и адвокатов это разные значения. В материале PPT.ru об особенностях перечисления взносов и пример платежного поручения на страховые взносы 2019.

Плательщики и их статус в платежке на страховые взносы 2019

Вышеуказанное поле «101» содержит признак плательщика, иначе говоря его статус, в платежке на страховые взносы 2019. Первоначально налоговики, в соответствии с нормами Федерального закона от 03.07.2016 № 243-ФЗ по передаче ФНС полномочий по администрированию этих платежей, налоговики определили новый код, который указывает статус плательщика при перечислении взносов в платежке в 2019:

Однако банки отказались принимать документы плательщиков с такими реквизитами. Поэтому специалисты ФНС и Минфина окончательно определились, что при оплате страховых взносов нужно ставить код 01 «Налогоплательщик», аналогичный тому, какой был предусмотрен статус в платежке на страховые взносы 2016 года. Свою окончательную позицию по данному поводу налоговики довели плательщикам уже в феврале, поэтому воспользоваться данным указанием плательщики смогли при осуществлении перечислений за январь 2017 года. Позднее новые платежки по взносам в 2017 году утвердил Минфин России приказом т 05.04.2017 № 58н «О внесении изменений в приказ Минфина от 12 ноября 2013 г. № 107н», который 17 апреля зарегистрировал Минюст. Чиновники окончательно закрепили статусы, которые нужно указывать при перечислении взносов в бюджет. Они отличаются для юридических лиц и ИП:14 — «Налогоплательщик, производящий выплаты физлицам».

- статус 01 нужно указывать при уплате страховых взносов организациями;

- статус 09 нужно указывать при уплате взносов индивидуальными предпринимателями.

При этом статус «14» был полностью исключен из правил заполнения платежных поручений, и в этом вопросе поставлена окончательная точка.

Однако если платежное поручение заполняется для платежа в ФСС (по взносам на страхование от несчастных случаев) — в поле 101 пишется «08».

Итак, рассмотрим образец заполнения платежного поручения страховые взносы -2019.

Образец платежки на взносы с 2019 года

Плательщики-работодатели, заполняя платежное поручение страховые взносы в 2019 году по перечислению в бюджетную систему Российской Федерации, должны указывать следующие реквизиты:

- В полях «ИНН» и «КПП» получателя средств — значения «ИНН» и «КПП» соответствующего органа ФНС, администрирующего платеж;

- В поле «Получатель» — сокращенное наименование органа Федерального казначейства, а в скобках — сокращенное наименование органа ФНС, администрирующего платеж;

- В специальном поле КБК, состоящий из 20 знаков (цифр), при этом первые три знака, обозначающие код главного администратора доходов, должен принимать значение «182» — ФНС;

- В поле «Статус плательщика» — показатель «01» — налогоплательщик, производящий выплаты физическим лицам.

У тех плательщиков, которые являются индивидуальными предпринимателями или другими категориями, которые платят фиксированные взносы за себя, отличается только код статуса плательщика. Его необходимо выбрать из таких значений:

- Для индивидуального предпринимателя — «09»;

- Для нотариуса, занимающегося частной практикой — «10»;

- Для адвоката, учредившего адвокатский кабинет — «11»;

- Для главы крестьянского (фермерского) хозяйства — «12».

Для того чтобы не допустить увеличение числа невыясненных платежей, представители Федеральной налоговой службы провели с банками работу по приему к исполнению только правильно оформленных поручений организаций и ИП. Документы с неправильным оформлением ФНС рекомендовали не принимать к проведению и информировать плательщиков о допущенных ими ошибках.

Таким образом, правильный образец заполнения платежного поручения страховые взносы 2019 с учетом всех новых требований должен выглядеть так:

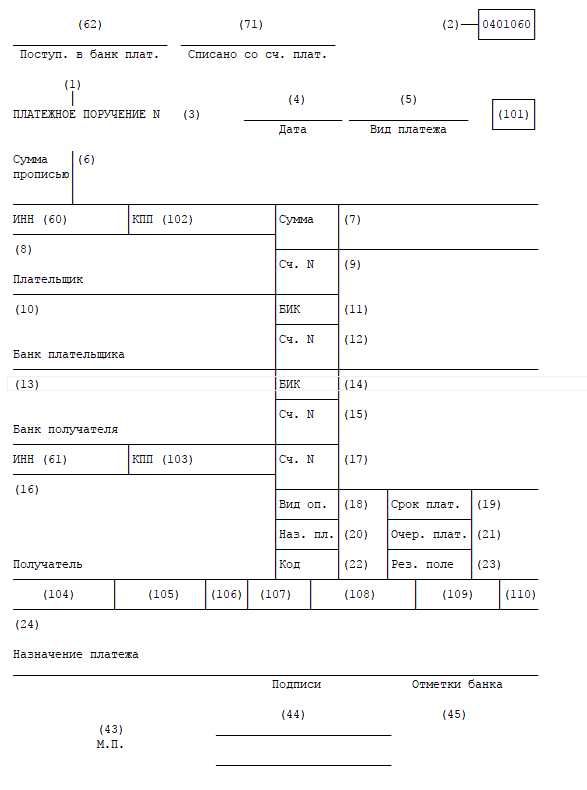

Ниже мы приведем пошаговую инструкцию о том, как правильно заполняется новая платежка по страховым взносам в 2019 году.

Пример платежного поручения на страховые взносы 2019: пошаговое заполнение

Надо отметить, что большинство организаций и ИП используют для создания и заполнения платежных документов готовые шаблоны в бухгалтерских программах или в сервисе интернет-банкинга. Также сформировать поручение можно непосредственно на сайте ФНС России. Для тех же, кто собирается оформить все самостоятельно, мы подготовили своеобразную шпаргалку по заполнению всех полей этого документа. Порядок заполнения приведен в приложениях к приказу Минфина N 107н. Заполняются все поля стандартного бланка так:

1. Номер документа и дата его составления (регистрируются в журнале по порядку).

2. Сумма, которая подлежит уплате прописью и цифрами. Копейки всегда пишутся только цифрами.

3. Поле 60 — в нем пишем ИНН организации-плательщика.

4. Поле 102 — указываем КПП организации или обособленного подразделения.

5. Наименование организации или фамилию имя отчество индивидуального предпринимателя надо написать полностью, с указанием статуса.

6. Указываются номера расчетного счета и другие реквизиты банка-отправителя.

7. Поле 16 предназначено для данных получателя средств. Обязательно нужно уточнить в скобках наименование ИФНС, где стоит на учете страхователь. Например: «УФК по г. Москве (ИФНС N 8 по гор. Москве)» и его банковские реквизиты — если оплачиваются взносы ОПС, ОМС и ВнИМ. Или реквизиты отделения Фонда социального страхования.

8. Обязательно указание ИНН и КПП получателя, т.е. реквизитов ИФНС, в которую сдается отчетность. Реквизиты инспекции можно узнать в ней самой или на официальном сайте налоговой службы в разделе «Электронные услуги».

9. Поле 101 — пишем статус плательщика. Обратите внимание! В случае перечисления взносов по ОПС, ОМС и ВнИМ — налогоплательщик, плательщик страховых взносов пишет «01», а налоговый агент — «02». В случае взносов на страхование от несчастных случаев — «08».

10. Ставим код платежа:

- текущие перечисление — «0»;

- оплата недоимки, пени, штрафа по требованию ИФНС, в которых указан УИН, — ставится УИН из требования;

- в остальных случаях — «0».

11. Очередность платежа — ставится код «5».

12. Поле 104 предназначено для указания КБК налога или сбора.

13. В 105 ставим ОКТМО по адресу организации, ОП или недвижимости в зависимости от места уплаты налога. Узнать код можно с помощью сервиса «Узнай ОКТМО» на официальном сайте налоговой службы.

14. Поле 106 нужно для отметки об основании платежа:

- текущий платеж — код«ТП»;

- недоимка — код «ЗД»;

- недоимка по требованию ИФНС — код «ТР»;

- недоимка по акту проверки до выставления ИФНС требования — код «АП».

15. В графе 107 пишем период по следующему принципу:

- ТП или ЗД ставим период, за который подлежит уплате налог или взносы, в формате ХХ.YY.ГГГГ. ХХ — периодичность уплаты: месяц — МС, квартал — КВ, полугодие — ПЛ, год— ГД. YY — период уплаты: номер месяца от 01 до 12, квартала от 01 до 04, полугодия 01 или 02, годовой платеж — 00. ГГГГ — год. Например, при уплате взносов за январь 2019 года это будет выглядеть, как: «МС.01.2019»;

- ТР ставится дата уплаты налога или взноса по требованию;

- АП — просто пишем «0».

16. Назначение платежа — это текстовое пояснение. При этом для взносов требуется указание регистрационного номера страхователя в соответствующем фонде. Например при перечислении пенсионных взносов запись будет выглядеть так: «Страховые взносы на обязательное пенсионное страхование за январь 2019 г. рег. N 077-777-777700».

Подробнее о СТРАХОВЫХ ВЗНОСАХ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

ppt.ru

Очередность платежа в платежном поручении в 2019 году

Очередность платежа – это последовательность списания денег со счета, с которой банки исполняют поступающие платежные поручения. О том, какова очередность платежа в 2019 году, читайте в статье.

Когда применяется очередность платежа в 2019 году

Очередность применяется к платежам, которые поставлены специальную картотеку из-за того, что денег на счете компании не достаточно. Ее применяют банки, однако бухгалтерия отвечает за создание платежек. А в поле 21 платежного поручения как раз и указывают очередность.

Сколько очередей будет в 2019 году

На 2019 год установлено пять очередей. Соответственно бухгалтер вписывает в поле 21 платежного поручения конкретную цифру – от 1 до 5. Чаще всего в платежном поручении в 2019 году используют очередность платежа 5 и очередность платежа 3. С кодом 3 переводят зарплату, а с кодом 5 отправляют в бюджет большинство налогов, например, НДФЛ и страховые взносы

Талица. Очередность платежа в платежном поручении в 2019 году

|

Номер очереди |

Платежи, которые входят в очередь |

|---|---|

|

1 (первая очередь) |

По исполнительным документам на перечисление или выдачу средств со счета для удовлетворения требований о возмещении вреда жизни и здоровью, а также требований о взыскании алиментов |

|

2 (вторая очередь) |

По исполнительным документам на перечисление или выдачу средств со счета для выходных пособий и оплаты труда лицам, работающим или работавшим по трудовому договору, а также по выплате вознаграждений авторам результатов интеллектуальной деятельности |

|

3 (третья очередь) |

По платежным документам на:

|

|

4 (четвертая очередь) |

По исполнительным документам (исполнительному листу) на удовлетворение других денежных требований |

|

5 (пятая очередь) |

Во всех иных случаях. То есть по платежным документам, которые нельзя отнести ни в одну из выше перечисленных очередностей. Например, на перечисление текущих налогов и взносов (в добровольном порядке, а не по требованию контролеров) |

Что входит в каждую очередь

Очереди с 1-ой по 3-ую включают в себя закрытый список возможных документов-оснований для списания средств. Две последние очереди – четвертая и пятая – с открытыми перечнями.

Требования каждой последующей очереди удовлетворяются только после того, как полностью погашены требования предыдущей очереди.

Если внутри одной очереди несколько платежек к исполнению, то они погашаются в порядке календарной очередности поступления документов.

Когда для налогов и взносов нужно выбирать очередь 5, а когда 3

Если компания добросовестно выполняет все свои обязанности по обязательным платежам, то основным при заполнении платежек в казну государства у нее будет код 5.

Код 3 возникает, если контролеры выставили компании требование на уплату недоимки. То есть когда налог или взносы уплачиваются принудительно. Тогда сумму задолженности погашайте платежкой, в которой в поле 21 укажите цифру 3.

Если недоимку вы выявили самостоятельно и пока не поступило никакого требования об ее погашении, указывайте в платежках значение «5».

Другими словами, если средств на счете будет не доставать, требования ИФНС на погашение недоимок (уплату штрафов, пеней) будут в приоритете. А затем последуют запросы самой компании – плательщика на перечисление текущих обязательных сумм или же погашение собственного долга.

Для НДФЛ, уплачиваемого компанией (ИП) в статусе налогового агента, никакого особого порядка не предусмотрено. Очередь 5 будет, если «подоходный» переводится добровольно, хоть и с опозданием. Очередь 3 – в случае, когда платеж – уже требование ревизоров.

Какой код ставить для зарплаты: она упоминается и во 2-ой, и в 3-ей очереди

По общему правилу для текущей зарплаты используется код 3. Эту же очередность применяйте к пособиям по временной нетрудоспособности и к пособию по беременности и родам. То есть ко всем обычным расчетам по оплате труда с лицами, работающими по трудовому договору (контракту).

Когда же имеет место просрочка выплаты трудовых доходов работникам и в итоге долг погашается на основании исполнительного листа, тогда следует обратиться к очередности 2.

Внимание: при оплате гражданско-правового договора с физлицом ставится пятая очередь.

Как не запутаться с исполнительными листами 2019

В ситуации, когда у вас на руках исполнительный лист, все зависит от вида выплаты.

Первая очередь – для исполнительных листов на возмещение вреда, причиненного жизни (здоровью), а также требования алиментов.

Вторая очередь: исполнительные документы на выплату выходных пособий при увольнении, а также зарплата по решению суда и присужденные вознаграждения авторам результатов интеллектуальной деятельности.

Четвертая очередь: прочие исполнительные листы (тут, как мы уже отмечали ранее, перечень, получается, открытый).

Предположим, в бухгалтерию представлен исполнительный лист на взыскание алиментов и лист на взыскание сумм в погашение невозвращенной ссуды. В платежных поручениях, заполняемых по этим двум документам, в поле 21 «Очередность платежа» бухгалтер соответственно проставил код «1» и код «4».

Что будет, если бухгалтер внес в поле 21 неверное значение

Если бухгалтер ошибся и неправильно выбрал либо выбрал правильно, а просто неверно указал очередность платежа, банкиры обязаны пропустить такое платежное поручение (письмо Минфина России от 04.10.2017 № 05-07-06/64623).

Дело в том, что в Положении о правилах осуществления расчетов в РФ нет никакого запрета на исполнение поручения с ошибкой в поле «Очередность платежа». Напомним, утверждены Правила Банком России 19.06.2012 № 383-П. Поэтому кредитные организации не вправе возвращать своим клиентам поручения с ошибкой в поле 21. Банк даже не вправе попросить вас уточнить платеж, то есть исправить платежку.

Если у вас с банком возникли споры по исправлению поля 21, в указанном выше письме чиновники предлагают обращаться за разъяснениями в Банк России.

www.zarplata-online.ru