Приложение 2 рсв строка 070: Строка 070 расчета по страховым взносам

Строка 070 в расчете по страховым взносам

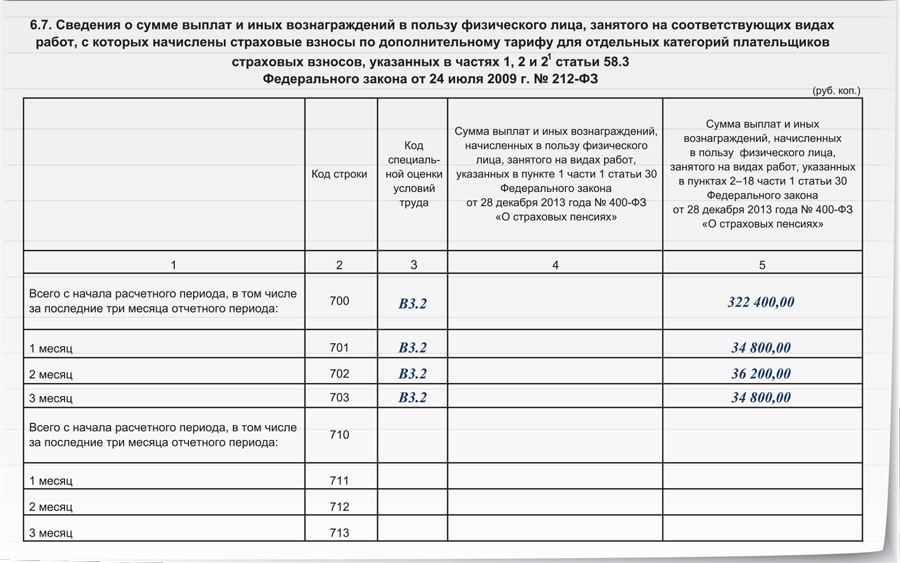

Особое внимание при заполнении расчета по страховым взносам нужно уделить строке 070 раздела 1 и приложения 2 к нему, а также раздела 3. В первом случае в нее включаются сведения о пенсионных страховых взносах по дополнительному тарифу, во втором случае — информация о расходах работодателя, понесенных на страховое обеспечение, а в третьем — по СНИЛС.

Как заполнить строку 070 раздела 1

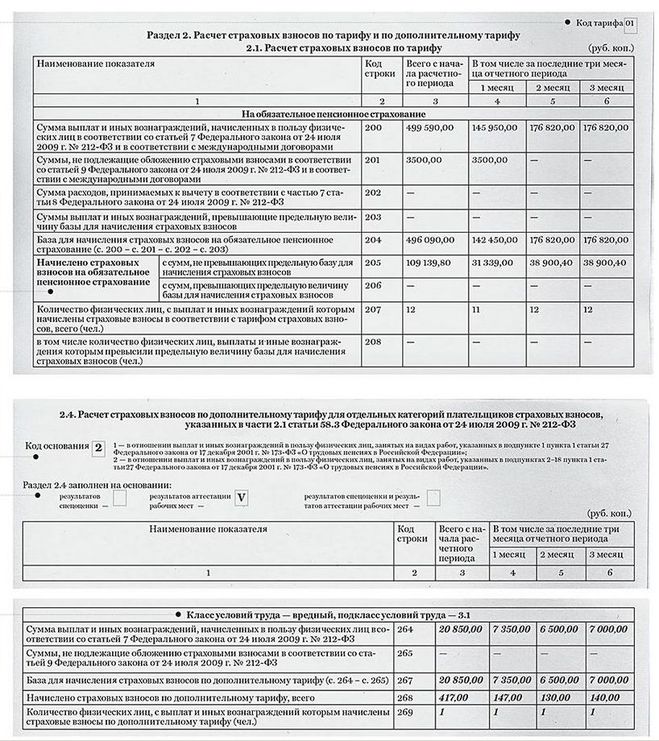

Правила заполнения строки 070 раздела 1 расчета по страховым взносам закреплены в Порядке заполнения РСВ, утвержденном Приказом ФНС РФ от 10.10.2016 г. № ММВ-7-11/551@. В п. 5.11 указано, что в стр. 070 необходимо указать сумму страховых взносов, направленных на обязательное пенсионное страхование по доптарифам.

Строку 070 из раздела 1 заполняется работодателем только в том случае, если в его штате имеются сотрудники, занятые на тяжелых и вредных работах.

С заполнением раздела 3 РСВ можно ознакомиться в этой статье.

Как заполнить строку 070 приложения 2 раздела 1

При заполнении строки 070 приложения 2 можно опираться на Письмо ФНС РФ от 28. 12.2016 г. № ПА-4-11/25227@. В этой строке отображается информация о тех расходах работодателя, которые были им осуществлены при выплате пособий государственного характера.

12.2016 г. № ПА-4-11/25227@. В этой строке отображается информация о тех расходах работодателя, которые были им осуществлены при выплате пособий государственного характера.

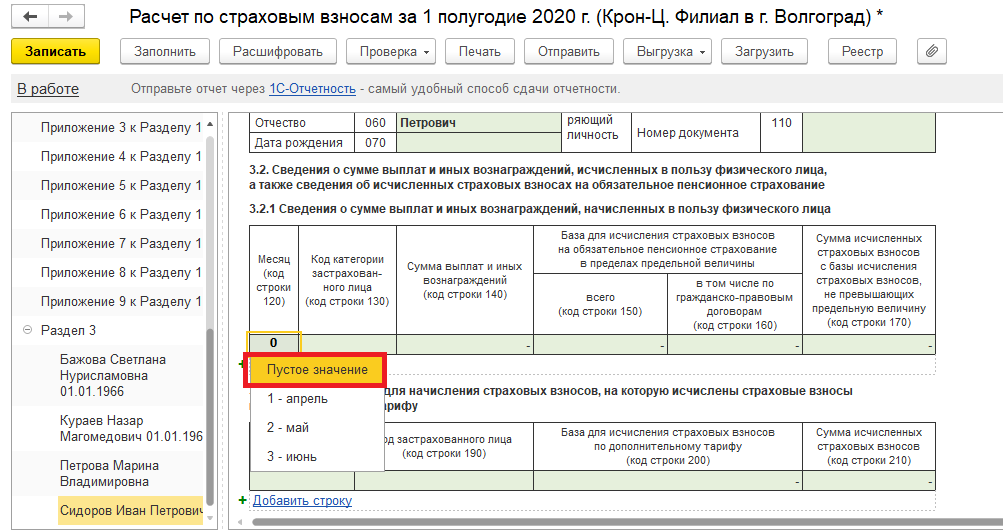

Строку 070 приложения 2 можно не заполнять в случае, если страхователи участвуют в пилотном проекте ФСС по прямым выплатам. Об этом указано в Письме ФНС РФ от 23.08.2017 г. № БС-4-11/16751@. Для указания участия в пилотном проекте есть специальная строка 001 приложения 2. В ней ставится цифра «1», если осуществляются прямые выплаты и цифра «2», если используется зачетная система.

Соответственно, если применяется зачетная система, то работодатель сам выплачивает пособия своим сотрудникам, и строка 070 о расходах по страховому обеспечению заполняется. В противном случае (при пилотном проекте) выплаты пособий осуществляет ФСС, и строка 070 не заполняется.

Таким образом, строка 070 приложения 2 заполняется теми работодателями, которые в графе 001 проставили «2». Под этой графой далее нужно заполнить несколько строк, в которых отражаются суммы, выплаченные работодателем при временной нетрудоспособности и в связи с материнством сотрудников. При этом суммы отражаются с начала расчетного периода, за последние 3 месяца отчетного периода, а также за 1, 2 и 3 месяцы расчетного периода.

При этом суммы отражаются с начала расчетного периода, за последние 3 месяца отчетного периода, а также за 1, 2 и 3 месяцы расчетного периода.

Важно! В этой строке не отражаются суммы пособий по временной нетрудоспособности за первые три дня болезни, поскольку они оплачиваются за счет работодателя. Эти суммы будут включены в строку 030 приложений 1 и 2 к разделу 1 при указании полного объема пособия.

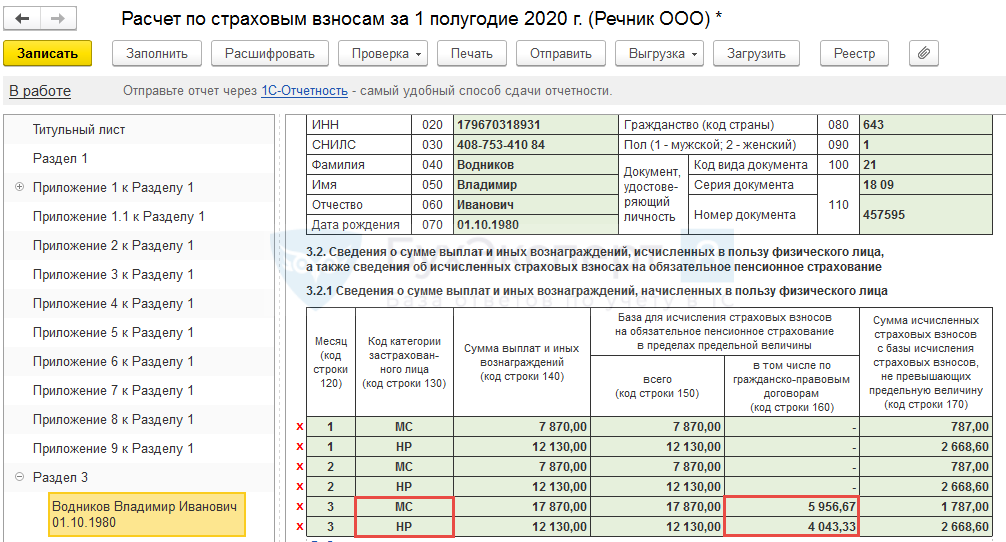

Как заполнить строку 070 в разделе 3

Заполнение строки 070 раздела 3 иногда может вызвать некоторые проблемы. Внесение в нее информации является обязательным, поскольку отсутствие сведений или ошибки в них приведут к тому, что расчет по страховым взносам не будет принят.

В строке 070 раздела 3 указывается СНИЛС сотрудника. Количество этих строк зависит от того, сколько работников и листов раздела 3 (персонифицированных сведений о застрахованных лицах) будет сформировано.

Данные в строке 070 контролируются сотрудниками налоговой инспекции на предмет правильности заполнения и соответствия своим сведениям. Если при проверке выявлены расхождения, то нужно выяснять их причину:

Если при проверке выявлены расхождения, то нужно выяснять их причину:

- работодателем была допущена ошибка при переносе данных из СНИЛС при заполнении расчета;

- сотрудник передал работодателю неточные сведения по СНИЛС, а страхователь не перепроверил их, запросив копию документа;

- в информационной базе налоговой инспекции содержатся недостоверные сведения по СНИЛС сотрудника.

Перед подачей корректировочного РСВ необходимо определить причину неверного внесения СНИЛС и исправить ошибку.

О том, что делать, если не найден СНИЛС (РСВ не принят), читайте здесь.

В видео-материале представлена информация об особенностях заполнения РСВ:

как заполнить Приложение 2 Раздела 1 расчёта страховых взносов

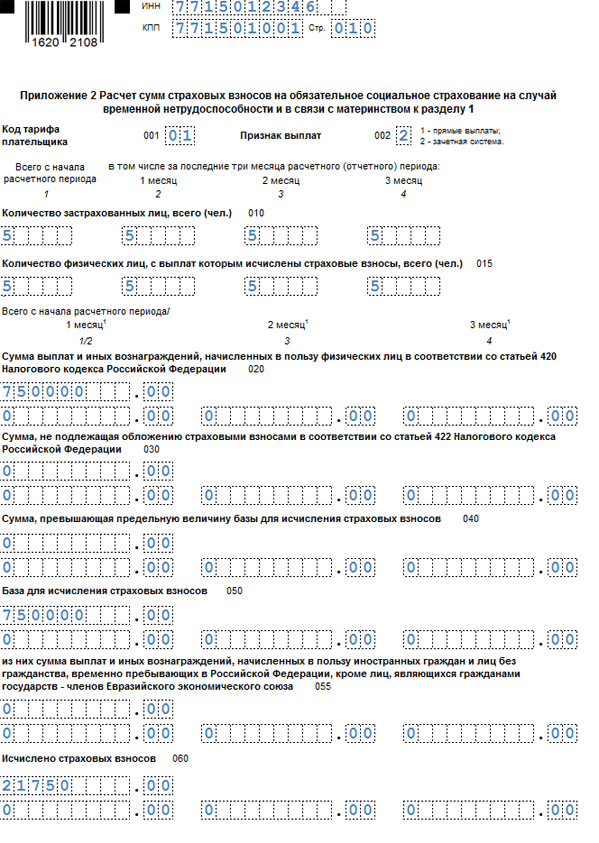

Практически каждый плательщик страховых взносов сталкивается с необходимостью заполнять Приложение 2 Раздела 1 единого расчёта по страховым взносам. Ведь рано или поздно все предприятия имеют дело с оплатой больничных листов, а также оплатой за материнство. Соответственно, больше всего вопросов накапливается по поводу заполнения этой части отчётности. Недавно ФНС России расставила все точки на свои места и разъяснила, как заполнить Раздел 1 Приложения 2.

Ведь рано или поздно все предприятия имеют дело с оплатой больничных листов, а также оплатой за материнство. Соответственно, больше всего вопросов накапливается по поводу заполнения этой части отчётности. Недавно ФНС России расставила все точки на свои места и разъяснила, как заполнить Раздел 1 Приложения 2.

Строки 070, 080 и 090

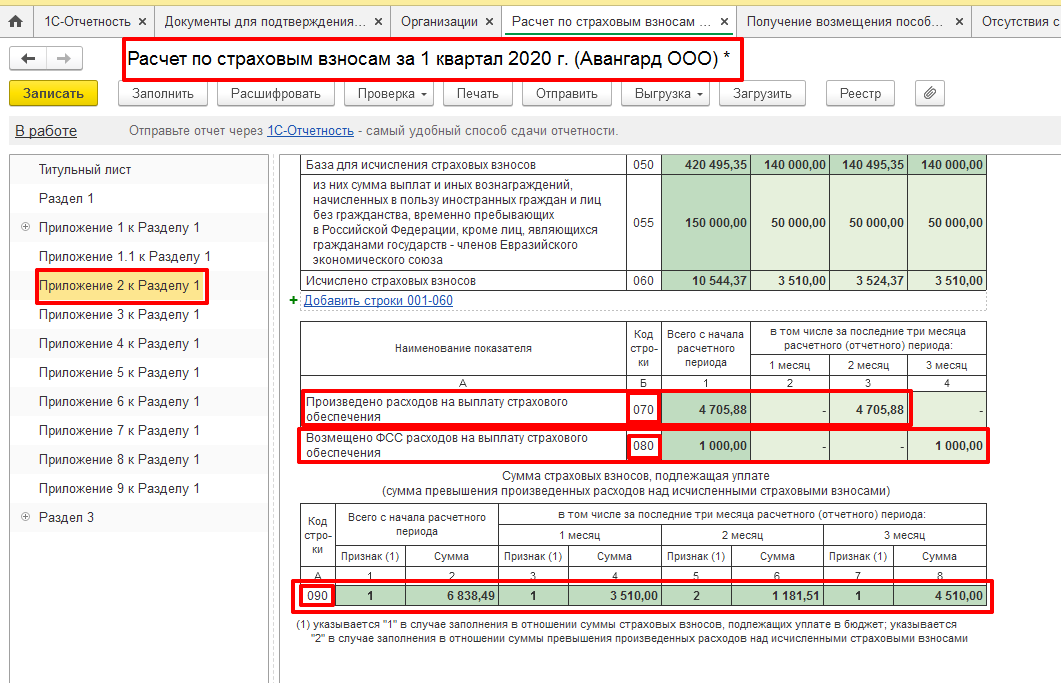

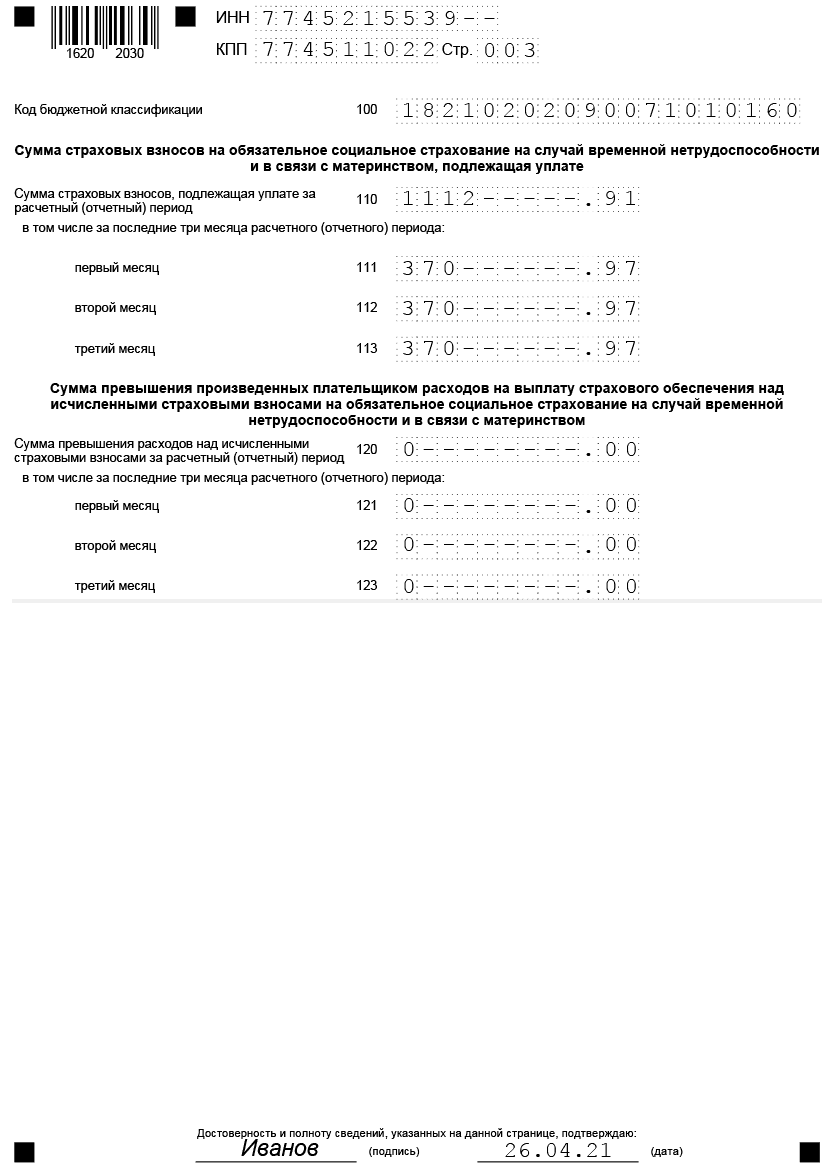

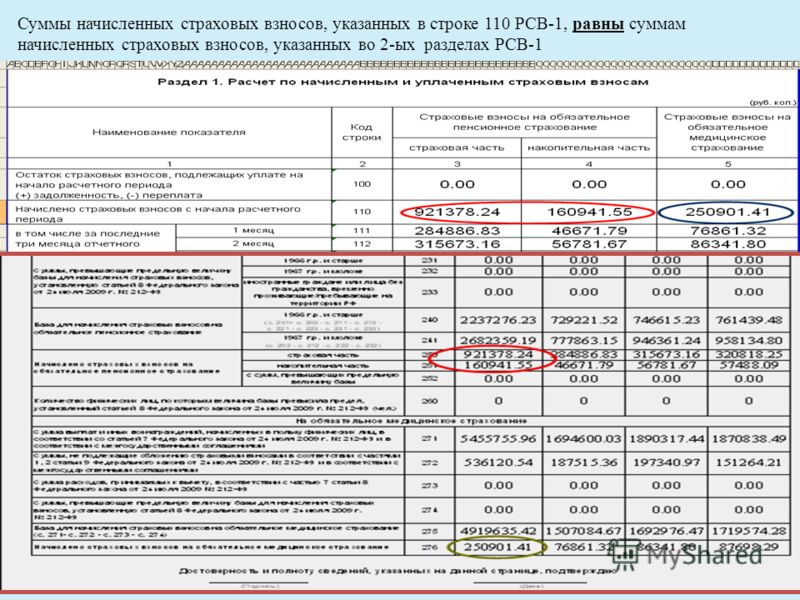

Подсчёт страховых взносов на случай временного недомогания и по причине материнства делают в Разделе 1 Приложения 2 расчета страховых взносов. Его форма утверждена приказом ФНС России от 10 октября 2016 года № ММВ-7-11/551:

При этом заполнение Раздела 1 Приложения 2 подразумевает внесение показателей в строки 070, 080 и 090. Это расчёт взносов с учетом выплаты страхового обеспечения, что больше всего вызывает вопросов на практике.

Разъяснения Налоговой службы России от 23 августа 2017 года № БС-4-11/16751 снимают ряд вопросов по заполнению Приложения 2 Раздела 1 РСВ. И это важно, поскольку глава 34 Налогового кодекса РФ не охватывает данную тематику.

Строка 080

По строке 080 Раздела 1 Приложения 2 РСВ с 2017 года показывают суммы расходов, которые возместило территориальное подразделение ФСС России по выплате страхового обеспечения в рамках обязательного страхования по болезням и материнству. Их указывают в графах, которые относятся к месяцу, в котором возмещение было фактически сделано. Так гласит п. 11.14 правил заполнения расчёта (утв. приказом ФНС от 10.10.2016 № ММВ-7-11/551).

Строка 090

Показатели строки 090 Приложения 2 к Разделу 1 представляют собой разницу между исчисленными взносами по соответствующим графам строки 060 этого Приложения и понесёнными расходами на выплату страхового обеспечения по соответствующим графам строки 070 Приложения 2 Раздела 1 с увеличением на сумму возмещенных ФСС России расходов согласно соответствующим графам строки 080.

Таким образом, можно вывести формулу для строки 090 Приложения 2 к Разделу 1:

|

ФНС разъясняет, что в строке 090 сумма взносов к уплате или сумма превышения понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами – это ВСЕГДА положительная цифра.

То есть знак минус указывать нельзя.

Еще один нюанс касается признака выплаты в Приложении 2 Раздела 1. В строке 090 он может иметь следующее значение:

| Признак | Что означает | Условие |

| «1» | Размер взносов, которые нужно перечислить в бюджет | Сумма, рассчитанная по приведённой выше формуле, ≥ 0 |

| «2» | Превышение понесённых плательщиком расходов на выплату страхового обеспечения над исчисленными взносами по болезням и материнству | Сумма, рассчитанная по приведённой выше формуле, |

Также см. «Контрольные соотношения расчета по страховым взносам (РСВ) на 2017 год».

Пилотный проект и строка 070

Налоговая служба России также акцентирует внимание на том, что в регионах – участниках

пилотного проекта ФСС России плательщики взносов строку 070 Приложения № 2 Раздела 1 расчёта по взносам не заполняют.

Напомним, что в рамках пилотного проекта ФСС напрямую из своего бюджета выплачивает социальные пособия без участия работодателей на основании постановления Правительства РФ от 21 апреля 2011 года № 294 «Об особенностях финансового обеспечения, назначения и выплаты в 2012 – 2019 годах территориальными органами Фонда социального страхования Российской Федерации застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством…».

Также см. «Пилотный проект ФСС в 2017 году: какие регионы вошли».

Почему в РСВ в строку 070 Приложения 2 Раздела 1 не попадают суммы оплаты 4-х дней по уходу за детьми-инвалидами?

Обнаружили, что в отчете РСВ в Приложении 2 Раздела 1 в строку 070 (Произведено расходов на выплату страхового обеспечения) перестали попадать суммы оплаты 4-х дней по уходу за детьми-инвалидами.

Организация находится в регионе, где осуществляется пилотный проект, платит эти деньги из своих средств и начисляет на эти суммы страховые взносы. Изменился порядок заполнения

РСВ или это ошибка?

Согласно Письму ФНС РФ от 21.08.2017 N БС-4-11/16544 организации, находящиеся в регионе осуществления пилотного проекта, Приложения N 3 и N 4 к Разделу 1 не заполняют. Соответственно в строке 070 Приложения 2 к Разделу 1 никакие суммы не отражаются. Также в данном Письме есть ссылка об отмене Письма ФНС РФ от 24.07.2017 N БС-4-11/14441, в котором говорилось о том, что суммы оплаты 4-х дней по уходу за детьми-инвалидами следует отражать в РСВ.

Для возмещения оплаты следует подать в ФСС заявление, которое можно сформировать в разделе Отчетность, справки — Пособия за счет ФСС. На вкладке Возмещение расходов организации по кнопке Создать заявление о возмещении выбрать Заявление о возмещение дополнительных выходных дней

Такой же принцип применяется и к пособиям на погребение в регионах пилотного проекта ФСС по прямой выплате пособий — Как отразить пособие на погребение в регионах пилотного проекта ФСС?

См.

также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

ФНС о заполнении расчетов по страховым взносам.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Заполнение РСВ если была выплата пособия по БиР

Опишите, почему вы пишете жалобу на этот ответ

Жалоба

Отмена

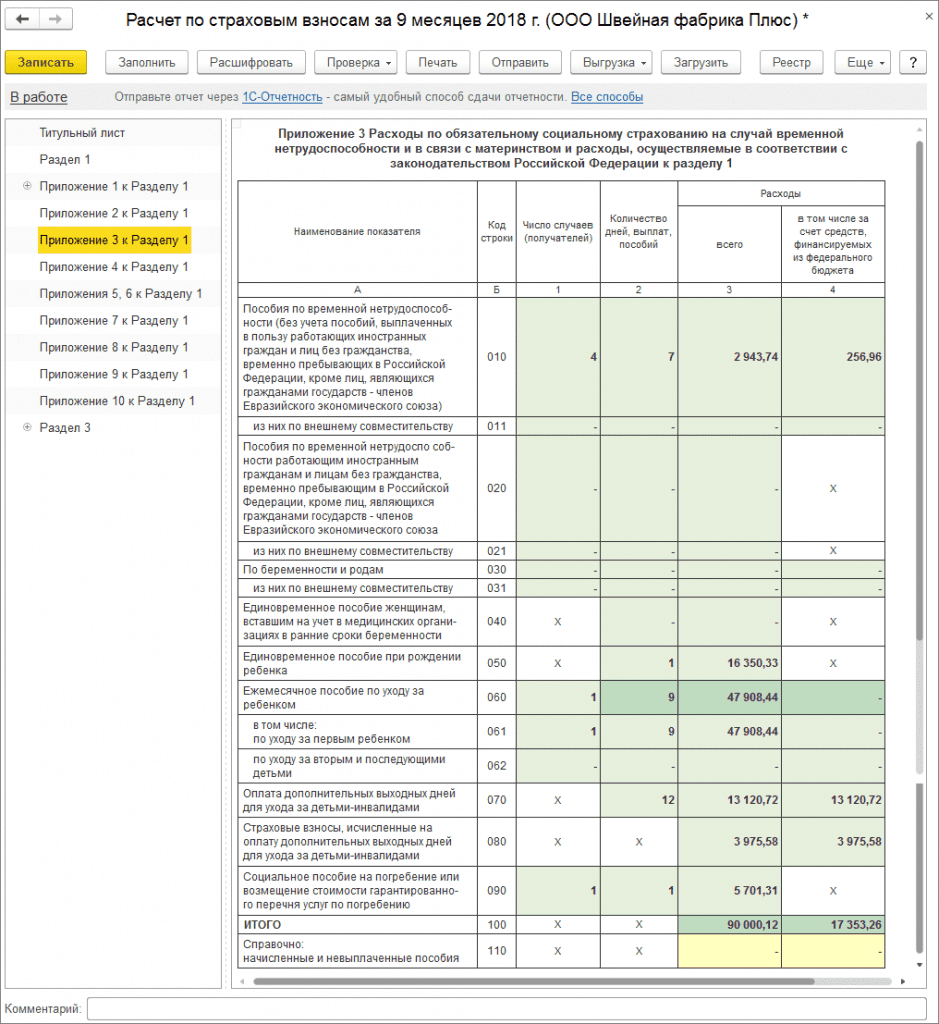

Приложение 3 к Разделу 1

Приложение 3 — это аналог таблицы 2 старого 4-ФСС.

В нем отразите только пособия за счет ФСС, начисленные в отчетном периоде.

Все данные вносите нарастающим итогом с начала года (п. п. 12.2 — 12.4 Порядка заполнения расчета).

В графе 1 укажите по строкам 010 — 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 — количество больничных, а в строке 030 — отпусков по беременности и родам. По строкам 060 — 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

В графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 — 031 и 070 — количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 — 062 — число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия двум работницам, в строке 060 поставьте 18;

- в строках 040, 050 и 090 — число пособий.

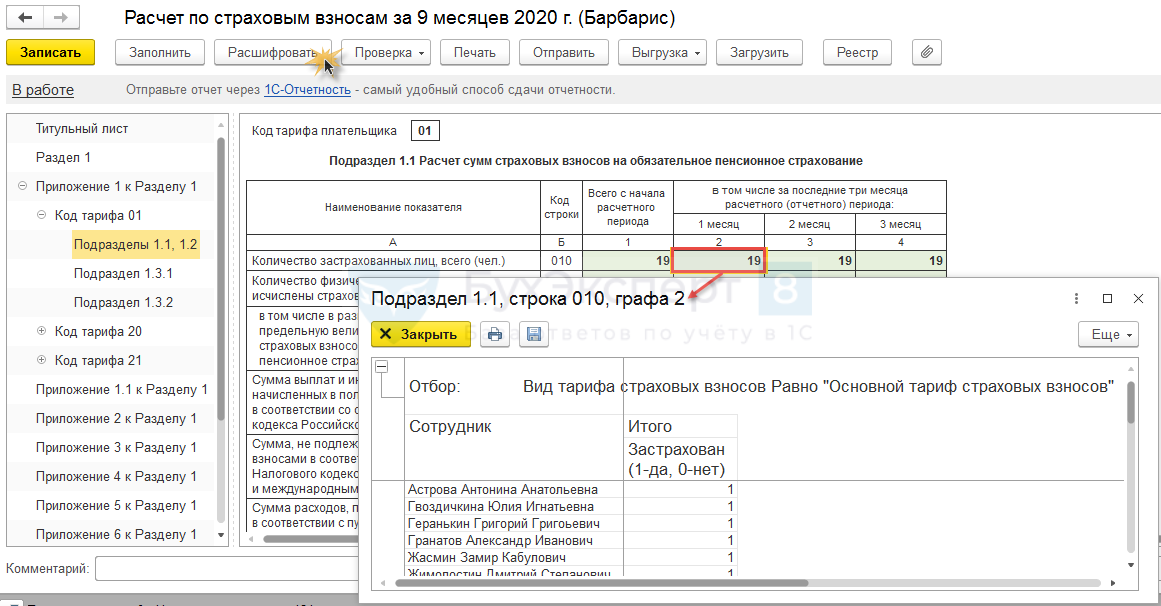

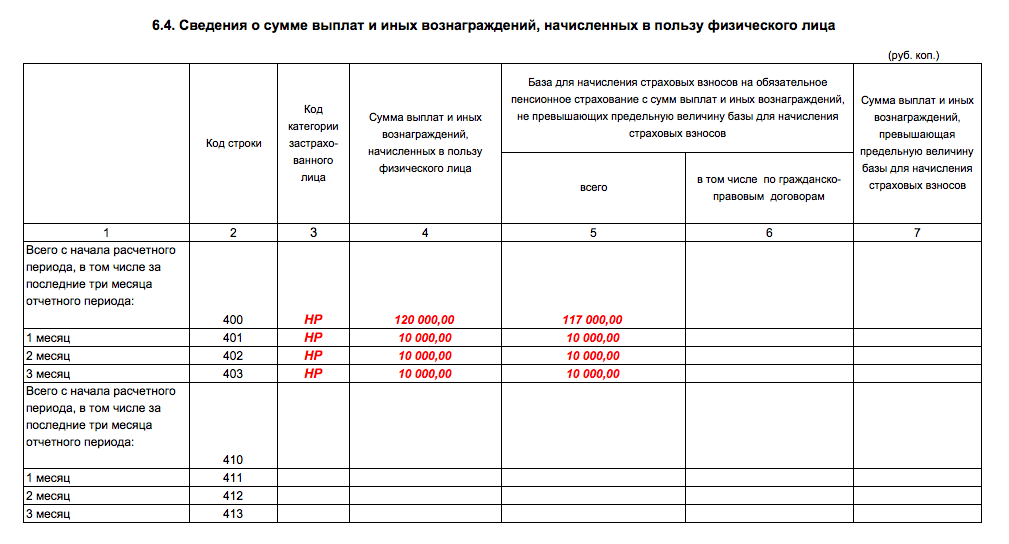

Приложение 2 к Разделу 1

В Приложении 2 к разд. 1 производится расчет суммы взносов по ВНиМ. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. XI Порядка заполнения расчета по страховым взносам).

Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. XI Порядка заполнения расчета по страховым взносам).

В указанном Приложении отражаются (разд. XI Порядка заполнения расчета по страховым взносам):

- количество лиц, застрахованных на случай ВНиМ;

- суммы выплат, исчисленных в пользу физлиц, и суммы, не подлежащие обложению взносами по ВНиМ;

- суммы выплат, превышающие предельную величину базы по взносам на случай ВНиМ;

- база для начисления взносов по ВНиМ;

- исчисленная сумма взносов по ВНиМ;

- сумма расходов на выплату страхового обеспечения по ВНиМ и сумма указанных расходов, которая была возмещена ФСС РФ;

- сумма страховых взносов по ВНиМ, подлежащая уплате, либо сумма превышения произведенных расходов над суммой исчисленных взносов по ВНиМ.

Приложение 2 разд. 1 расчета следует заполнять с учетом следующих особенностей (Письмо ФНС России от 23.08.2017 N БС-4-11/16751@):

- суммы расходов, возмещенных ФСС РФ (строка 080), отражаются в графах, соответствующих месяцу, в котором они фактически возмещены;

- показатели строки 090 по соответствующим графам определяются следующим образом: строка 090 = строка 060 — строка 070 + строка 080. Полученный показатель по строке 090 всегда отражается в положительном значении. Если он больше или равен 0, признак строки 090 имеет значение «1». В ином случае — «2».

Как заполнить 6-НДФЛ и РСВ: разъяснения от «Бухсофта» – Новости

Начался, наверное, самый необычный отчетный период для бухгалтера за последние годы. Пандемия сдвинула сроки отчетности, из-за неё поменяли ставки взносов, а кого-то временно освободили от них, а заодно и от налогов.

Об особенностях отчетности эксперты БухСофт и чиновники рассказали на I Всероссийской онлайн конференции бухгалтеров малого бизнеса. Вы можете получить запись, просто оставьте заявку.

Вы можете получить запись, просто оставьте заявку.

Доступ к БухСофт вам откроют на 15 дней – это позволит спокойно проверить каждый отчет с экспертом и по обновленным контрольным соотношениям.

А пока кратко об особенностях сдачи 6-НДФЛ и РСВ.

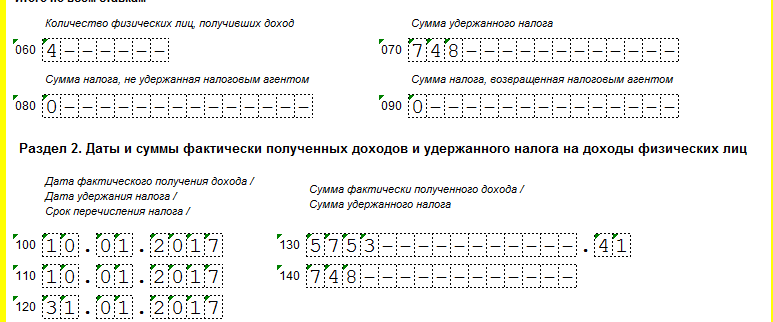

6-НДФЛ

На июль месяц в этот раз приходится срок сразу двух отчетов — за 1 квартал (срок перенесен из-за коронавируса) и за 1 полугодие. Первый отчет надо сдать не позднее 30 июля, а второй — не позднее 31 июля.

При заполнении расчетов надо учесть нерабочие дни. Из-за них перенесен срок перечисления НДФЛ в бюджет и его надо правильно указать в отчете. Если компания или ИП не работали согласно указам Президента, то даты надо указать такие:

В случае, если организация (ИП) продолжали работу, то срок перечисления НДФЛ для них остается прежним (Письмо ФНС России от 15.05.2020 № БС-4-11/8000@)

Если у вас были выплаты доходов 23 июня, срок перечисления НДФЛ с которых приходился на 24 июня (нерабочий дни по Указу Президента РФ), то в строке 120 раздела 2 надо будет указать 25 июня.

Если вы выплачивали доходы 30 июня, то, поскольку 1 июля был тоже нерабочий день, срок уплаты переносится на 2 июля. Но раздел 2 по этому перечислению вы будете заполнять уже в отчете за 9 месяцев. А вот в разделе 1 начисление доходов, выплаченных 30 июня, показать надо в отчете за 1 полугодие.

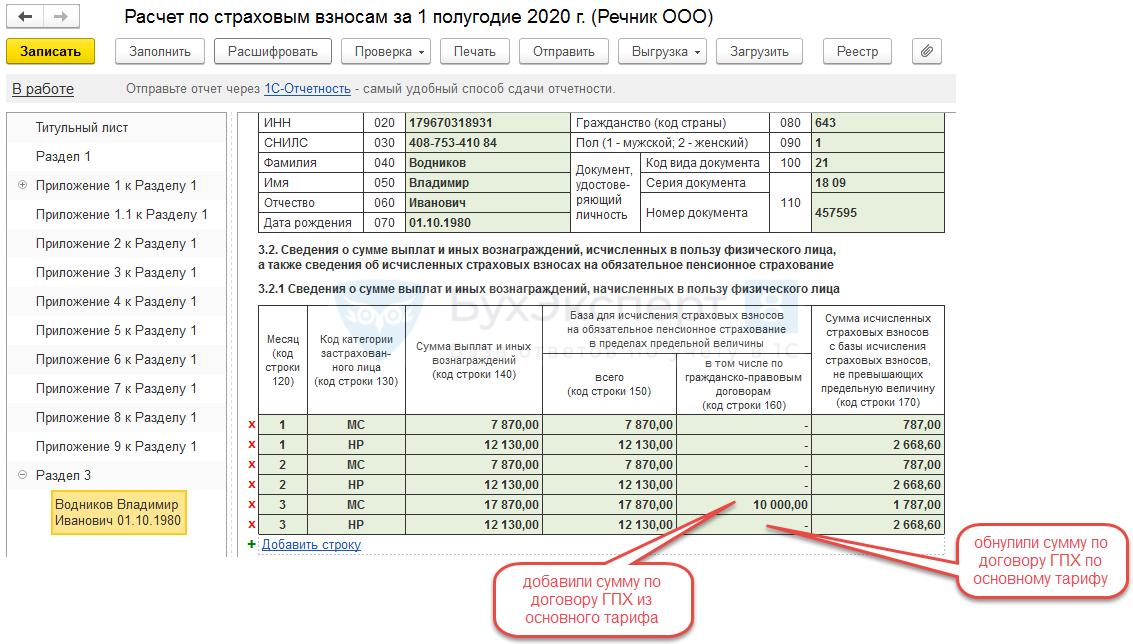

Расчет по страховым взносам

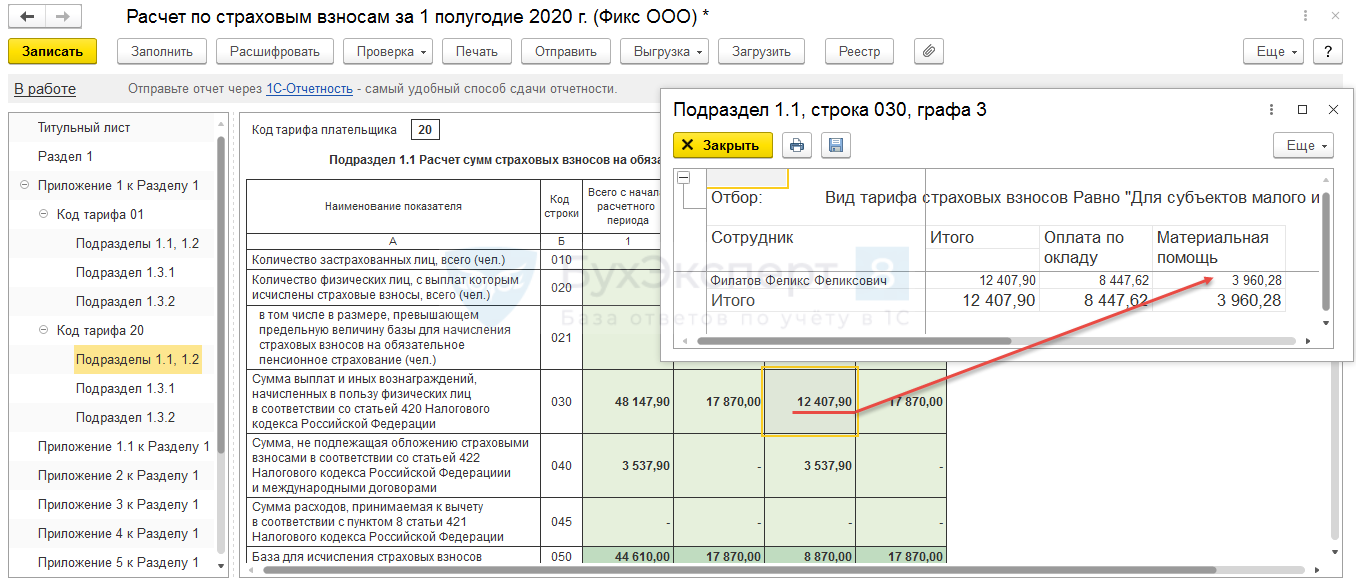

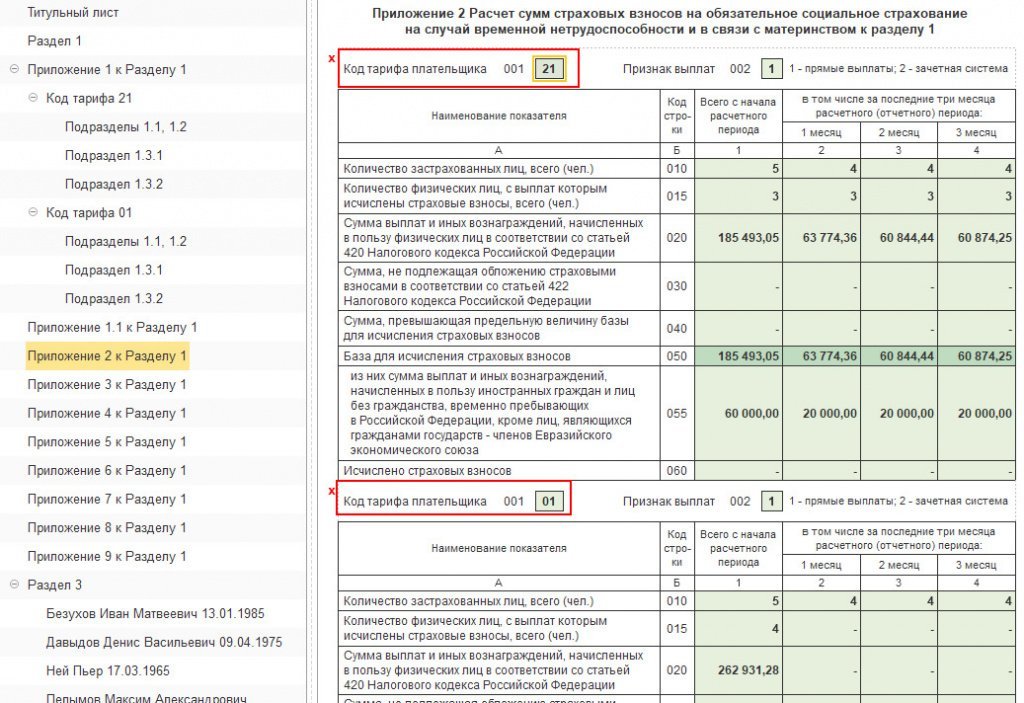

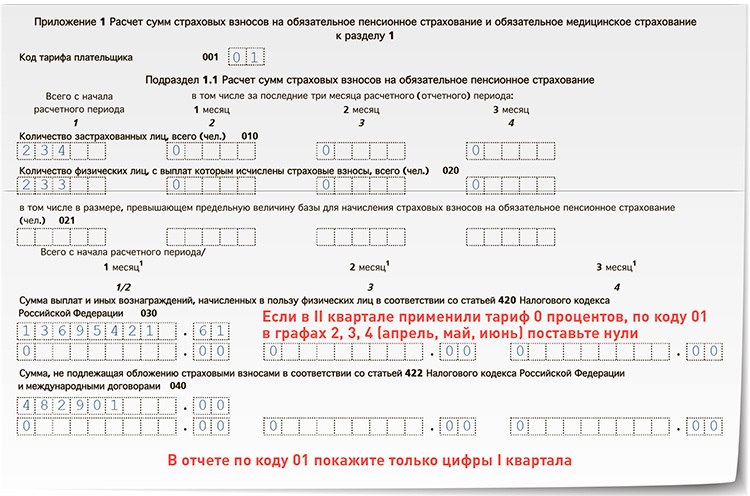

Вопросов по заполнению РСВ за 2 квартал будет очень много. С 1 апреля у субъектов малого и среднего предпринимательства появились пониженные ставки взносов. А те работодатели, которые ведут деятельность в наиболее пострадавших отраслях, вообще не будут платить взносы за апрель-июнь, для них введены нулевые тарифы на этот период.

ФНС не будет в середине года менять форму РСВ и порядок её заполнения. Новый расчет надо будет сдавать за год (проект приказа уже есть). А пока налоговики довели до сведения налогоплательщиков и инспекций новые коды для новых тарифов. Из-за того, что они изменены в середине года, многим придется сдавать РСВ с несколькими приложениями 1,2 и 3. Для наглядности мы сделали две таблицы.

Для наглядности мы сделали две таблицы.

сравнить тарифы и цены на БухСофт отчетность

Пониженный тариф для субъектов МСП

Сравнили заполнение РСВ в БухСофт и в другой программе. БухСофт сделал все автоматом!

В БухСофт пониженные тарифы, право на применение которых есть у компании или предпринимателя определяются автоматически. Обновлять настройки применяемых тарифов в большей части случаев не нужно. Программа проверяет есть ли компания или предприниматель в реестре МСП и основной вид деятельности по коду ОКВЭД.

Некоммерческим и религиозным организациям нужно добавить тарифы вручную в настройки начисления зарплаты.

Программа БухСофт заполнила два листа Приложения 1 и два листа Приложения 2 к Разделу 1

Указала правильный код тарифа плательщика страховых взносов

В разделе три Код категории застрахованного лица указан правильно

Протестировали отчет встроенным в Бухсофт тестированием

Программа не нашла ошибок. Отчет РСВ за полугодие для организации из пострадавшей от коронавируса отрасли готов к отправке

Отчет РСВ за полугодие для организации из пострадавшей от коронавируса отрасли готов к отправке

Скидки на БухСофт до 40%! Выбирайте вашу скидку:

Отправка отчетности со скидкой 20%

Программа БухСофт + отправка со скидкой 40%

А что другие?

Отчет заполняется верно, но требуется ручного ввода кода тарифа плательщика страховых взносов в Приложениях 1 и 2:

Код категории застрахованного лица нужно указывать вручную

Дозаполнили отчет и проверили его тестированием:

Похоже, тестирование еще не обновлено.Программа не пропускает код плательщика 21 и код категории застрахованного лица МС.

Нулевые тарифы для субъектов МСП из пострадавших от коронавируса отраслей

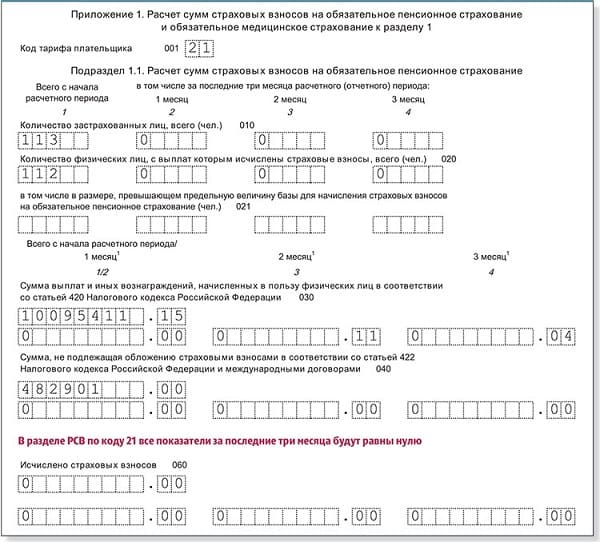

Проверьте заполнение Приложения 2:

для каждого тарифа страховых взносов теперь заполняются: «Код тарифа плательщика», «Признак выплат» и строки 010-060;

в строках 070 — 090 приложения 2 к разделу 1 отражается информация в целом по плательщику страховых взносов;

Изменилась формула для расчета сведений по строке 090:

|

Строка 090 |

= |

Сумма строк 060 (по всем тарифам) |

– |

Строка 070 |

Строка 080 |

Проверить РСВ можно по контрольным соотношениям:

|

Основные контрольные соотношения |

Письмо ФНС от 07. |

|

Для малых и средний предприятий |

Письмо ФНС от 29.05.2020 № БС-4-11/8821@ |

|

Для страхователей, пострадавших от коронавируса |

Письмо ФНС от 10.06.2020 № БС-4-11/9607 |

сравнить тарифы и цены на БухСофт отчетность

Строка 070 в расчете по страховым взносам

Особое внимание при заполнении расчета по страховым взносам нужно уделить строку 070 раздела 1 и приложения 2 к соответствующему разделу 3. В первом тарифе в нее включаются сведения о пенсионных страховых взносах по дополнительному налогу, во втором случае – информация о расходах работодателя, понесенных на страховое обеспечение, а в третьем – по СНИЛС.

Как заполнить строку 070 1

Правила заполнения строки раздела 1 расчета по страховым взносам закреплены в Порядке заполнения РСВ, утвержденном Приказом ФНС РФ от 10. 10.2016 г. № ММВ-7-11 / 551 @. В п. 5.11 указано, что в стр. 070 необходимо указать сумму страховых взносов, направленное на обязательное пенсионное страхование по доптарифам.

10.2016 г. № ММВ-7-11 / 551 @. В п. 5.11 указано, что в стр. 070 необходимо указать сумму страховых взносов, направленное на обязательное пенсионное страхование по доптарифам.

Строку 070 из раздела 1 заполняется работодателем только в том случае, если в штатах имеются сотрудники, занятые на тяжелых и вредных работах.

С заполнением раздела 3 РСВ можно ознакомиться в этой статье.

Как заполнить строку 070 приложения 2 раздела 1

При заполнении строки 070 приложения 2 можно опираться на Письмо ФНС РФ от 28.12.2016 г. № ПА-4-11 / 25227 @. В этой форме отображается информация о тех расходах работодателя, которые осуществляются при выплате пособий государственного характера.

Строку 070 приложения 2 можно не заполнять в случае, если страхователи участвуют в пилотном проекте ФСС по выплатам. Об этом указано в Письме ФНС РФ от 23.08.2017 г. № БС-4-11 / 16751 @. Для использования в пилотном проекте есть специальная строка 001 приложения 2. В ней ставятся прямые выплаты и цифра «2».

Соответственно, применяется система бухгалтерского учета, обеспечивающая самовыражение, и система 070 о расходах по страховому заполняется. В противном случае (при пилотном проекте) выполняется выплаты ФСС, и строка 070 не заполняется.

Таким образом, строка 070 приложения 2 заполняется теми же работодателями, которые в графе 001 проставили «2». Выплаченные работодателем при временной нетрудоспособности и связи с материнством сотрудников.При этом отражаются суммы с начала расчетного периода, за последние 3 месяца отчетного периода, а также за 1, 2 и 3 месяца расчетного периода.

Важно! В этой нерегулируемой сумме пособий по временной нетрудоспособности за первые три дня болезни, поскольку они оплачиваются за счет работодателя. Эти суммы будут прилагаться в системе 030 приложений 1 и 2 к разделу 1 при указании полного пособия.

Как заполнить строку 070 в разделе 3

Заполнение строки 070 раздела 3 иногда может вызвать некоторые проблемы. Внесение в нее является обязательным, поскольку в них нет информации, приведенной к тому, что расчет по страховым взносам не будет принят.

Внесение в нее является обязательным, поскольку в них нет информации, приведенной к тому, что расчет по страховым взносам не будет принят.

В строке 070 раздела 3 указывается СНИЛС сотрудника. Количество этих строк зависит от того, сколько работников и листов раздела 3 (персонифицированных данных о застрахованных лицах) будет сформировано.

Данные в строке 070 контролируются сотрудниками налоговой инспекции на предмет правильности заполнения и согласования своим сведениям.Если при проверке выявлены расхождения, то нужно проверить их причину:

- работодателем была допущена ошибка при переносе данных из СНИЛС при заполнении расчета;

- сотрудник передал работодателю неточные сведения по СНИЛС, страхователь не перепроверил их, запросив копию документа;

- в недостающей базе налоговой инспекции существующие сведения по СНИЛС сотрудника.

Перед подачей корректировочного РСВ необходимо определить причину неверного внесения СНИЛС и исправить ошибку.

О том, что делать, если не найден СНИЛС (РСВ не принят), читайте здесь.

В видео-материале представлена информация об особенностях заполнения РСВ:

Почему в РСВ в строке 070 Приложения 2 Раздела 1 не попадают суммы оплаты 4-х дней по уходу за детьми-инвалидами?

Обнаружили, что в отчете РСВ в Приложении 2 в строке 070 (Произведено расходов на выплату Раздела страхового обеспечения) перестали попадать суммы оплаты 4-х дней по уходу за детьми-инвалидами.Организация находится в регионе, где осуществляется пилотный проект, платит эти деньги из своих средств и начисляет эти суммы страховых взносов.

Изменился порядок заполнения РСВ или это ошибка?

Согласно Письму ФНС РФ от 21.08.2017 N БС-4-11 / 16544 организации, находящиеся в регионе пилотного проекта, Приложения N 3 и N 4 к Разделу 1 не заполняют. Соответственно в строке 070 Приложения 2 к Разделу 1 никакие суммы не отражаются.Также в данном Письме есть ссылка об отмене Письма ФНС РФ от 24.07.2017 N БС-4-11 / 14441, в котором говорилось о том, что сумма оплаты 4-х дней по уходу за детьми-инвалидами следует отражать в РСВ .

Для возмещения ущерба следует подать в ФСС заявление, которое можно сформировать в разделе Отчетность, справки – Пособия за счет ФСС. На вкладке Возмещение расходов по кнопке Создать заявление о возмещении выбрать Заявление о возмещении дополнительных выходных дней

Такой же принцип применяется в регионах пилотного проекта ФСС по прямому выплате пособий – Как отразить пособие на погребение в регионах пилотного проекта ФСС?

См.

также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

как заполнить Приложение 2 Раздел 1 расчёта страховых взносов

Практически каждый плательщик страховых взносов сталкивается с необходимой заполнять Приложение 2 Раздел 1 единого расчёта по страховым взносам. Ведь рано или поздно все предприятия имеют дело с оплатой больничных листов, а также расчет за материнство.Соответственно, больше всего вопросов накапливается по поводу заполнения этой части отчётности. Недавно ФНС России расставила все точки на свои места и разъяснила, как заполнить Раздел 1 Приложения 2.

Строки 070, 080 и 090

Подсчёт страховых взносов на случай временного недомогания и по причине материнства делают в Разделе 1 Приложение 2 расчета страховых взносов. Его форма утверждена приказом ФНС России от 10 октября 2016 года № ММВ-7-11 / 551:

При этом заполнение Раздела 1 Приложения 2 подразумевает внесение показателей в строки 070, 080 и 090. Это расчёт взносов с учетом выплаты страхового обеспечения, что больше всего вопросов на практике.

Это расчёт взносов с учетом выплаты страхового обеспечения, что больше всего вопросов на практике.

Разъяснения Налоговой службы России от 23 августа 2017 года № БС-4-11 / 16751 снимают ряд вопросов по заполнению Приложения 2 Раздела 1 РСВ. И это важно, поскольку глава 34 Налогового кодекса РФ не охватывает системного кодекса.

Строка 080

По строке 080 Раздел 1 Приложения 2 РСВ с 2017 года показывают суммы расходов, которые возместили территориальное подразделение ФСС России по выплате страхового обеспечения в рамках обязательного страхования по болезням и материнству.Их обозначение в графах, в котором зафиксировано, как это сделано. Так гласит п. 11.14 правил заполнения расчёта (утв. Приказом ФНС от 10.10.2016 № ММВ-7-11 / 551).

Строка 090

Показатели строки 090 Приложения 2 к Разделу 1 увеличивающими объемами между исчисленными взносами по соответствующим графам строки 060 Эти Приложения и понесёнными расходами на выплату страхового обеспечения по графам строки 070 Приложения 2 Раздела 1 с заявленной суммой возмещенных ФСС России расходов согласно соответствующим графам строки 080.

Таким образом, можно вывести формулу для строки 090 Приложения 2 к Разделу 1:

|

ФНС разъясняет, что в строке 090 сумма взносов к уплате или сумма превышения понесенных плательщиком расходов на выплату страхового обеспечения над исчисленными взносами – это ВСЕГДА положительная цифра. То есть знак минус указывать нельзя.

Еще один нюанс касается признака выплаты в Приложении 2 Раздел 1. В строке 090 он может иметь следующее значение:

| Признак | Что означает | Условие |

| «1» | Размер взносов, которые нужно перечислить в бюджет | Сумма, рассчитанная по приведённой выше формуле, ≥ 0 |

| «2» | Превышение понесенных плательщиком расходов на выплату страхового обеспечения над исчисленными взносами по болезням и материнству | Сумма, рассчитанная по приведённой выше формуле, |

Также см. «Контрольные соотношения расчета по страховым взносам (РСВ) на 2017 год».

«Контрольные соотношения расчета по страховым взносам (РСВ) на 2017 год».

Пилотный проект и строка 070

Налоговая служба России также акцентирует внимание на том, что в регионах – участник

пилотного проекта ФСС России плательщики вводов программы 070 Приложения № 2 Раздела 1 расчёта по взносам не заполняют.

Финансовые системы, назначения и выплаты в 2012–2019 годах в рамках системы финансового обеспечения, назначения и выплаты в период 2012 – 2019 гг. Российской застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством… ».

Также см. «Пилотный проект ФСС в 2017 году: какие регионы вошли».

Как в РСВ заполнить приложение № 2 к разделу 1

Порядок заполнения строк 070, 080, 090 приложения №2 расчета по страховым взносам разъяснила ФНС в письме № БС-4-11 / 16751 @ от 23.08.2017.

По строке 080 N 2 к разделу 1 приложения суммы возмещенных территориальными орга

Показатели строки 090 по соответствующим графам приложения N 2 раздела как разница между исчисленными страховыми взносами, отраженными по соответствующим графам в строке 060 приложения N 2 к разделу 1 расчет, и произведенные расходами на выплату страхового обеспечения на случай временной нетрудоспособности и в связи с материнством, отраженными по графам в строке 070 приложения N 2 к разделу 1 расчет, увеличенная на сумму возмещенными территориальными частями ФСС России расходов плательщика , отраженных по соответствующим графам в строке 080 N 2 к разделу 1 приложения расчета.

В строке 090 приложения N 2 к разделу 1 расчет суммы страховых взносов, входящих в бюджет уплате, или превышения произведенных плательщиком расходов на выплату страхового обеспечения исчисленными страховыми взносами по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством всегда отражается в положительном значении. При этом признаке строки 090 приложения N 2 к разделу 1 расчет принимает значение:

“1” – “сумма страховых взносов, указанных выше уплате в бюджет”, если сумма, исчисленная по вышеуказанной формуле, 0.

«2» – «сумма превышения произведенных плательщиком расходов на выплату страхового обеспечения над исчисленными страховыми взносами по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством», сумма, исчисленная по вышеуказанной формуле, <0.

ФНС о заполнении расчетов по страховым взносам.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльОПДС: проблемы налогообложения : бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном бухгалтерском учете и учреждении: бухгалтерский учет : акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и коммент арии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов власти по ведению финансово-хозяйственной деятельности в сфере Ревизии и проверки финансово-хозяйственной деятельности государственной (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения: бухгалтерский учет образования и налогообложения образования : бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Заполнение РСВ если была выплата пособия по БиР

Опишите, почему вы пишете жалобу на этот ответ

Жалоба

Отмена

Приложение 3 к Разделу 1

Приложение 3 – это аналог таблицы 2 старого 4-ФСС.

В нем отразите только пособия за счет ФСС, начисленные в отчетном периоде.

Все данные вносите нарастающим итогом с начала года (п. П. 12.2 – 12.4 Порядка заполнения расчета).

В графе 1 укажите по строкам 010 – 031 090 число случаев по которому начислилила. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начисли пособия (п. 12.2 Порядка заполнения расчета).

В графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 – 031 и 070 – дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия двум работницам, в строке 060 поставьте 18;

- в строках 040, 050 и 090 – число пособий.

Приложение 2 к Разделу 1

В Приложении 2 к разд.1 сумма расчетных сумм взносов по ВНиМ. Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. XI Порядка) заполнение расчета по страховым взносам).

Данные в нем отражаются в следующем разрезе: всего с начала расчетного (отчетного периода), за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода (разд. XI Порядка) заполнение расчета по страховым взносам).

В указанном Приложении отражения (разд. XI Порядка заполнения расчета по страховым взносам):

- количество лиц, застрахованных на случай ВНиМ;

- выплат, исчисленных в пользу физлиц, суммы, не перечисленные обложения взносами по ВНиМ;

- суммы выплат, превышающие предельную базу по взносам на случай ВНиМ;

- база для начисления взносов по ВНиМ;

- исчисленная сумма взносов по ВНиМ;

- сумма расходов на выплату страхового обеспечения по ВНиМ и сумма расходов, которая была возмещена ФСС РФ;

- сумма страховых взносов по ВНиМ, неправильная уплате, либо сумма превышения произведенных расходов над суммой исчисленных взносов по ВНиМ.

Приложение 2 разд. 1 расчет следует заполнять с учетом следующих функций (Письмо ФНС России от 23.08.2017 N БС-4-11 / 16751 @):

- суммы расходов, возмещенные ФСС РФ (строка 080), отражены в графах, соответствующие месяц, в котором они фактически возмещены;

- показатели строки 090 по должным графам следующим образом: строка 090 = строка 060 – строка 070 + строка 080. Полученный показатель по строке 090 всегда отражается в положительном значении.Если он больше или равенство 0, признак строки 090 имеет значение «1». В ином случае – «2».

Отчет РСВ за 1 квартал 2020 года по новой форме

# Страховые взносыОтчет РСВ за 1 квартал 2020 года по новой форме

- Косарева Юлия Специалист отдела сопровождения 1С

Сегодня я расскажу, что нового появилось в отчете РСВ за первый квартал 2020 года.

Во-первых, в связи с текущей установкой, срок отчета официально перенесен – его необходимо сдать не позднее 15. 05.2020 (срок перенесен с 30.04.2020).

05.2020 (срок перенесен с 30.04.2020).

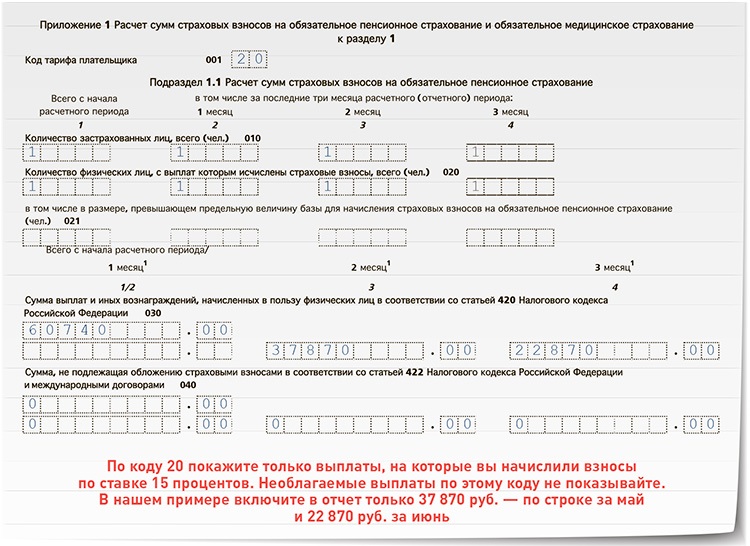

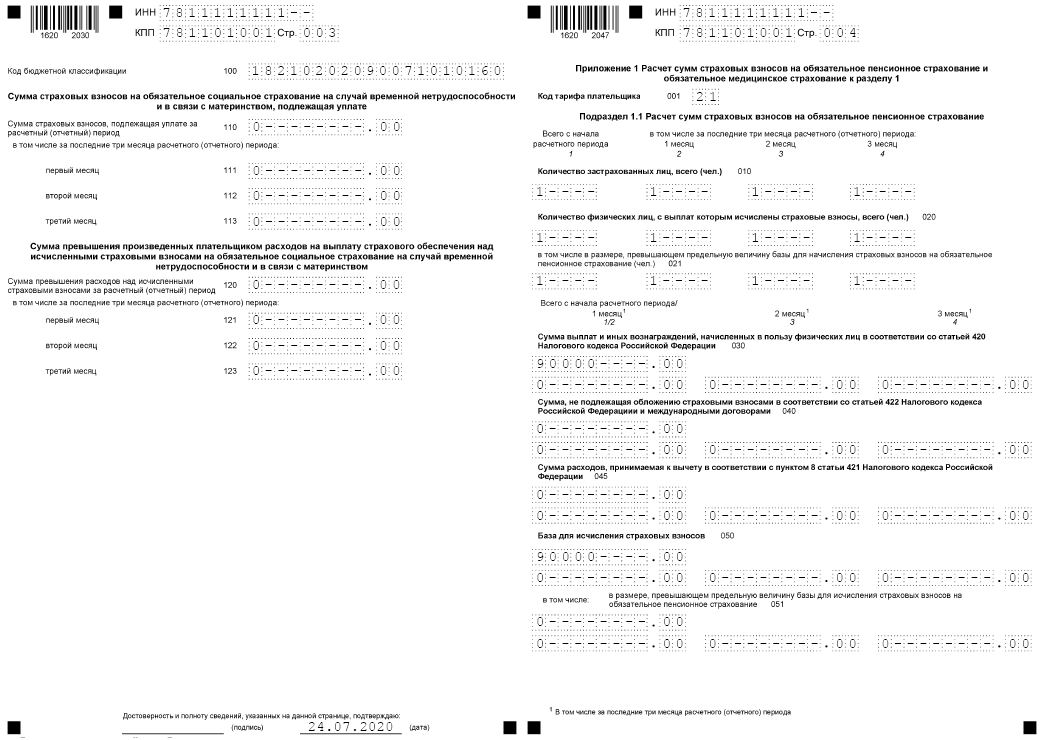

Во-вторых, изменилась форма отчета. Новая форма утверждена Приказом ФНС России от 18.09.2019 № ММВ-7-11 / 470.

Отчет сдают все работодатели. Сдать отчет можно на бумажном носителе, если численность работников составляет меньше 10 человек или в электронной форме, если численность работников составляет 11 человек и больше.

Рассмотрим подробнее, какие изменения внесены в формучета Расчета по страховым взносам:

1) На титульном листе в новой форме добавлены поля:

ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения. Головная организация может отчитаться за свое закрытое подразделение.

Было:

Рис. 1 ИНН / КПП реорганизованной организации в новой форме отчета РСВ в 1С: ЗУП 3.1.

Стало:

Рис. 2 ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения в новой форме отчета РСВ в 1С: ЗУП 3. 1.

1.

2) В разделе 1 отчета РСВ появилось поле «Тип плательщика». Код 1 проставляется, если были начислены выплаты физ. лицам, код 2 – если начислений не было (раздел 3 расчета можно не использовать, так как не было выплат).

Рис.3 Новое поле «Тип плательщика» в отчете РСВ в 1С: ЗУП 3.1.

далены колонки с промежуточными итогами за квартал во всех Приложениях.

В Приложении 1, Подразделах 1.1и .1.2 добавлена строка 045 для отражения вычетов по авторским договорам, ранее авторским договорам учитывались в строке 040.

Рис. 4 Вы новойчеты по авторским договорам в форме отчета РСВ в 1С: ЗУП 3.1.

В Подразделе 1.3.2 убрали поле Основание заполнения в связи с тем, что сейчас только результаты специй:

Рис. 5 Изменение полей Подраздела 1.3.2 Приложения 1 в отчете РСВ в 1С: ЗУП 3.1.

Данные подраздела 1.4. Приложение 1 теперь заполняются в Приложении 1. 1.к Разделу 1.

1.к Разделу 1.

В Приложении 2 так же появилось поле Код тарифа и добавлена строка 015, в которой указываются кол-во физических лиц, с выплат исчислены страховые взносы.

Рис. 6. Изменение полей Приложения 2 раздела 1 в отчете РСВ в 1С: ЗУП 3.1.

Исключено Приложение 6. Приложение 7 теперь заполняют организации – аниматоры и изменилась нумерация приложений (всего теперь в расчете 9 Приложений)

3) В разделе 3 удалены поля: номер корректировки, расчетный период, календарный год, номер, дата лица, признак застрахованного в системе.

Добавлено поле Признак аннулирования сведений о застрахованном лице.

Стало просто подавать корректировки по физ. лица: в раздел 3 добавлена страница для аннулирования сведений с признаком 1, в ней заполняется только адресная информация по сотруднику, подраздел 3.2 в данном случае не заполняется, и добавляемая страница с верными данными, верными суммами по сотруднику.

Состав расчетов в отчете РСВ не изменился.

Проверка расчета по страховым взносам.

1. Проверка личных данных физических лиц (ИНН, СНИЛС) – можно проверить в личном кабинете на сайте nalog.ru.

При формировании отчета РСВ можно выгрузить в файл (xml) данные о физических лицах раздела 3 (рис.). На сайте nalog.ru есть специальный сервис по проверке таких данных, можно подгрузить данный xml – файл, через несколько часов придет результат проверки.

Рис. 7 Выгрузка данных о физическихах раздела 3 в отчете РСВ в 1С: ЗУП 3.1.

2. Встроенные проверки 1С:

по контрольным соотношениям;

проверка выгрузки, находящая форматные ошибки. Например, выдается ошибка, если у физ. лица не указаны паспортные данные;

сверка зарплаты с МРОТ и среднеотраслевой заработной платой.

В том, если регион нахождения предприятия участвует в Пилотном проекте по прямым выплатам пособий в Приложении 2 проставляется признак выплат – 1 (прямые выплаты), не заполняется строка 070, а также не заполняются Приложения 3 и 4 (даже если организация выплачивала пособия на погребение) и оплачивала дополнительные дни по уходу за ребенком- инвалидом)

Отражение в количестве застрахованных лиц в Приложении 2 к Разделу 1 договорников ГПХ зависит от того, являются ли они только договорниками или же еще работают в организации по трудовому договору.

В том случае, если с сотрудником заключен только договор ГПХ, такой работник не учитывается в количестве застрахованных лиц и доходов по нему не вместе в Приложении 2 Разделу 1.

Если сумма выплат меньше МРОТ, то возможно занижение базы для начисления страховых взносов

Средняя сумма выплат по организации меньше средней заработной платы в субъекте РФ по отрасли экономики за предыдущий расчетный период, то также возможно занижение базы для начисления расчетных взносов.

Вышеперечисленные проверки присутствуют в 1С при проверке контрольных проверенных.Проверка не препятствует сдаче отчета РСВ, носит справочный характер.

Рис. 8 Проверка контрольных контрольных зарплат с МРОТ в отчете РСВ в 1С: ЗУП 3.1.

Особенности при расчете по страховым взносам:

То есть знак минус указывать нельзя.

То есть знак минус указывать нельзя. Организация находится в регионе, где осуществляется пилотный проект, платит эти деньги из своих средств и начисляет на эти суммы страховые взносы. Изменился порядок заполнения

Организация находится в регионе, где осуществляется пилотный проект, платит эти деньги из своих средств и начисляет на эти суммы страховые взносы. Изменился порядок заполнения  также:

также:

02.2020 № БС-4-11/2002@

02.2020 № БС-4-11/2002@ Изменился порядок заполнения РСВ или это ошибка?

Изменился порядок заполнения РСВ или это ошибка? также:

также: