Регрессивная шкала налогообложения: Налоги на богатых

Прогрессивная и регрессивная шкала налогов.

11 июля 2012

Если взрослый человек не владеет элементарной математикой и не в состоянии осознать элементарные законы жизни, то это называется: слабоумием.

Когда народ выбирает слабоумных людей на руководящие посты в государстве, то это уже похоже на трагедию национального масштаба.

Что такое прогрессивная и регрессивная шкала налогов:

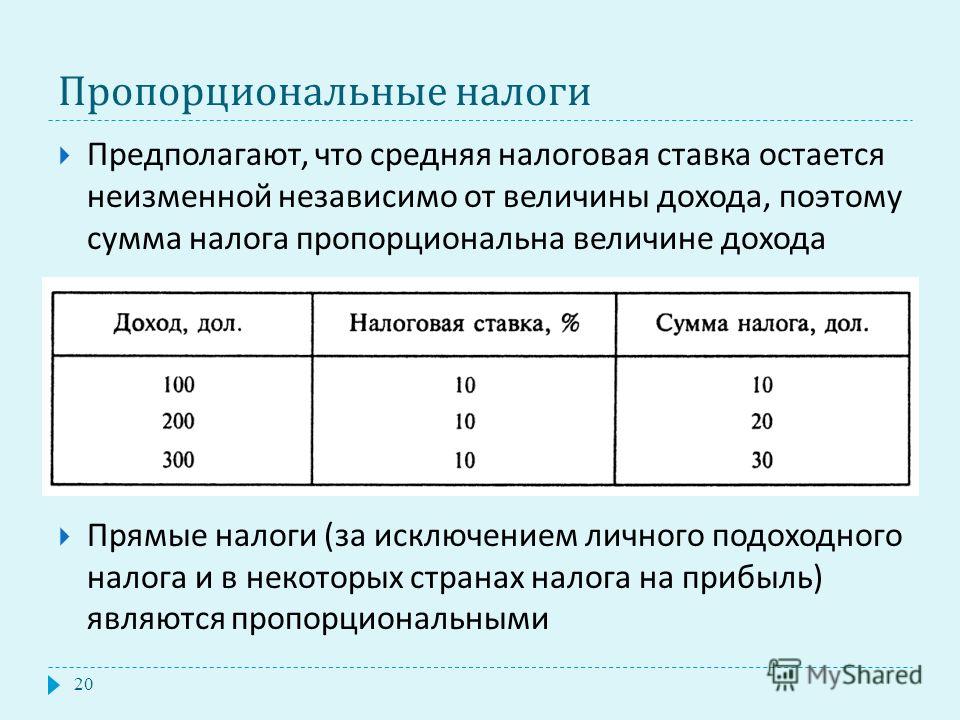

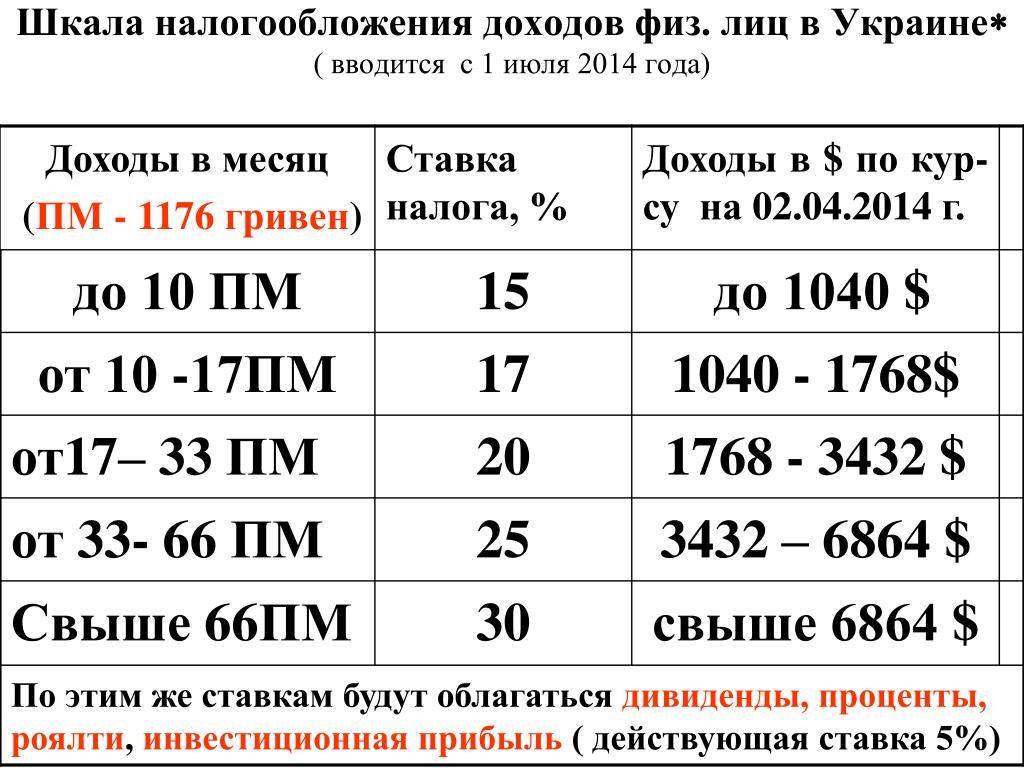

- Прогрессивная – с увеличением дохода, увеличивается и процент отчислений в виде налогов. К примеру если Вы зарабатываете 10 000 то должны заплатить 10% налогов, если 100 000 то скажем 15%, а если 1 000 000 то 20%. Такая шкала называется прогрессивной.

- Регрессивная – с увеличением дохода, процент снижается. Так с 10 000 надо заплатить 20%, с 100 000 – 15%, с 1 000 000 – 10%

- Плоская шкала налогов – это когда налоги для всех едины (Действует в нашей стране)

Думаю это понятно.

Законы:

- Как сказал великий человек: «Что поощряешь, то и имеешь».

- Государство заинтересованно собирать как можно больше налогов и элементарную математику не кто не отменял.

Давайте разберемся с «Что поощряешь то и имеешь»: налоговые послабления, снижение налогов или их отмена являются мерой поощрения к предпринимательской деятельности, то есть поощрение деятельности с целью извлечения прибыли. Так таможенные акцизы на разнообразные товары сильно разнятся, поощряя ввозить в страну то, что ей действительно нужно вывозить то, что имеется в избытке.

Что поощряет прогрессивная шкала налогов? Правильно, она поощряет низкие заработки, поскольку чем меньше ты зарабатываешь, тем меньше процентов ты платишь. Чем меньше ты достиг в жизни, чем ниже образование, способности, а следовательно и доходы, тем лучше. Благо в нашей стране плоская шкала налогов, то есть налоги одинаковы для всех.

А что если ввести регрессивную шкалу налогов? Скажем так:

- 10 000 – 40%,

- 30 000 – 30%,

- 50 000 – 25%,

- 100 000 – 20%,

- 1 000 000 – 15%.

Эта шкала жестко подталкивает к более высоким заработкам. Люди сами вытрясут из руководства все потроха, думаю что зарплаты в 10 000 просто перестанут существовать. А о каких «зарплатах в конверте» здесь вообще может идти речь, да самое время будет чуть-чуть завысить зарплату -)))

«Государство заинтересованно собирать как можно больше налогов», давайте просто посчитаем регрессивную шкалу налогов:

- 10 000 – 40% = 4 000

- 30 000 – 30% = 9 000

- 50 000 – 25% = 12 500

- 100 000 – 20% = 20 000

- 1 000 000 – 15% = 150 000

Вы понимаете, что в точном выражении (в итоговой цифре) человек зарабатывающий много вносит больший вклад (налогов) в государство, то есть более ценен для государства, приносит больше пользы? И все это “несмотря” на регрессивную шкалу налогов.

Жерар Депардье абсолютно верно сказал, что принес значительно большую пользу государству (заплатил больше налогов в абсолютном выражении) чем среднестатистический гражданин.

Великобритания в 2009 году подняла налог на богатых сразу на 25% и получила результат: до поднятия налога в Великобритании было 16 000 супер богатых людей, через год их осталось 9 000, а в пересчете на абсолютные цифры, Великобритания тем самым сократила объем собираемых налогов. Где логика?

Где логика в том, что бы поощрять низкие заработки? Где логика в том, что бы создавать ситуацию при которой налоговые поступления сокращаются? Где логика в том, что бы богатым было «стыдно» за большие заработки? Где логика в том, что способных, образованных людей надо «пинать» и «порицать»? Мы к чему вообще стремимся? Мы что хотим достигнуть?

А теперь логика:

- Руководителей государства выбирает народ и если они хотят и дальше править, они обязаны делать так, как хочет народ.

- Нам 75 лет вбивали в голову, что быть состоятельным это плохо. Лозунг: «Отобрать у богатых и отдать бедным» очень заразителен, ведь для этого ни чего не надо делать, не надо работать, думать, учиться, просто грабь богатых, как все просто.

- Мне не важно как благополучно живу я, лишь бы сосед жил хуже.

- Анекдот «Звонок в дверь. Здравствуйте вы выиграли автомобиль ВАЗ 2105, поздравляем. Вау, спасибо! Скажите а где Ваш сосед? А Вам зачем? Он выиграл Мерседес! Идите вы в … и на …. мне ВАЗ, а соседу мерс, вы вообще ……»

- И вот рассказ моего друга: «Иду на работу с утра, на лавочке сидят люди и пьют пиво. Прихожу с работы ночью, сидят пьют пиво. И так каждый день. Купил себе новый автомобиль, подъезжаю к дому и слышу с лавочки: «Вот козел, наворовал бабла и разъезжает здесь на авто». На утро автомобиль был исцарапан.»

К сожалению, таких людей много и государственные руководители обязаны к ним прислушиваться, хотя на мой взгляд, слушать деградирующих людей, мягко говоря неправильно.

Что да как?

- На мой взгляд, надо дать возможность людям зарабатывать, поощрять их к более благополучной жизни, а иногда и жестко подталкивать к лучшему.

- Способные, богатые, образованные люди не должны восприниматься негативно, наоборот, это должно быть «модно», что бы и другие люди стремились к повышению уровня жизни.

- Стоит законодательно ограничить глобализацию, когда к примеру сетевая забегаловка вида Макдональдс приводит к банкротству пары десятков кафе, то есть ограничить разрастание сетевых монстров.

- Ограничить вывоз капиталов за границу, здесь заработал – здесь и трать. Хочешь тратить за границей? Заплати дополнительный налог.

- Жестко контролировать объем доходов и расходов, капитал должен быть заработан честно.

- И пора уже понять, что богатый, состоятельный человек порождает вокруг себя благополучие, поскольку не только платит больше налогов, но и предоставляет работу другим людям, покупая дорогой автомобиль – опять платит налоги и дает работу людям на станциях тех обслуживания, мойках, заправках. Дача? Квартира?

Какая польза от человека зарабатывающего скажем 1 000 000 в месяц?

- Думаю что дает работу около 5-10-ти сотрудникам.

- Платит налог (возьмем хотя бы НДФЛ налог на доходы физ лиц 13%) что составляет 130 000 в месяц.

- Не стоит в очереди за всевозможными пособиями.

- Плевать хотел на “бесплатную” медицину, соц обеспечение, минимальную зарплату и прочие проблемы.

Какова польза от человека зарабатывающего 30 000 в месяц?

- Налог НДФЛ 13% в сумме 3 900 который в итоге весь уходит на соц-выплаты.

Удачи Вам и благополучия!

16 декабря 2020

Понеслось. Начали увеличивать налоги для богатых:

- Проценты со вкладов – по сути это налог на богатых, поскольку очевидно, что у бедных вкладов нет.

- Увеличение налогов 3НДФЛ с 13% до 15% для богатых.

Бедные рукоплещут; Среднему классу – без разницы; Богатые – уводят деньги в другие активы или просто их прячут; Очень богатые – просто смеются над подобным идиотизмом.

Интересна позиция бедных. Зависимость финансового состояния от уровня интеллекта в данном случае – просто очевидна:

Бедные воспринимают это как перераспределение финансовых благ и наивно предполагают, что им что-то перепадет.

Некоторые бедные не понимают даже очевидных вещей:

Деньги за счет увеличения налогов поступят в бюджет государства, где они благополучно растворятся, некоторая часть будет украдена, некоторая часть пойдет на латание дыр в том же пенсионном фонде, ну или пойдут на какие-нибудь другие проекты, толку от которых вы не ощутите. Готов биться о заклад – бедные не получат ни чего, как это всегда было и будет.

Большая часть денег попадающих под увеличение налогов будет переведена в другие активы, где взимание налогов будет минимальным, такие действия сейчас просто очевидны.

И самое важное – от этого бедные станут еще беднее. Вот пример: Если человек держит деньги на депозитах, то с этих денег зарабатывает владелец депозитов и банк, а банк — это не только руководство, учредители и менеджеры высшего звена, это еще и тысячи обычных людей: операторов, менеджеров, клерков, охранников, уборщиц, людей которые обслуживают здание, коммунальных служб – в которых задействовано тоже большое количество людей.

И еще: богатые деньги спрячут от высокого налогообложения. Богатым сделать это легко, они сначала зарабатывают, а уже потом платят налоги, а когда это коснется и бедных (а это обязательно коснется), спрятать деньги они не смогут, поскольку сначала платят налоги, а уже потом зарабатывают. Вот к примеру: владелец депозитов просто забирает деньги из банка и покупает квартиру, которую сдает в аренду, при чем в лучшем случае начинает платить 4% как самозанятый, а бедному клерку начисляют зарплату, вычитают из нее подоходный налог в 13% и только потом отдают ему остаток денег, как в этом случае спрятать деньги? Да не как.

Введение прогрессивной шкалы налогообложения (в том или ином виде) приведет к тому, что бедные станут еще беднее, поскольку в конечно итоге расплачиваться за это будут именно они.

Опровержение популярных заблуждений относительно прогрессивной системы налогообложения

Я с целью получение информации об одобрении или неодобрении моих инициатив по введению в России прогрессивного налогообложения задал всем полуфиналистам конкурса «ЛидерыРоссииПолитика» через их личные кабинеты следующий вопрос:

Как вы относитесь к идее внедрить в России прогрессивное налогообложение (ставка налога возрастает по мере роста дохода)?

Всего задал вопрос: 543 чел. (всем участникам конкурса «ЛидерыРоссияПолитика» прошедшим в полуфинал).

Ответили: 268 чел. Или 49,4 процентов.

ЗА-184 чел. Или 68,7 % от всех ответивших;

Против – 49 чел. или 18,3%;

Не смогли однозначно высказаться – 35 чел. Или 13%.

В данном блоге хочу подробно на тех опасениях, которые высказали участники опроса по поводу введения прогрессивной системы налогообложения в РФ.

Попробую развеять данные заблуждения в данном блоге:

1) В случае введения прогрессивных налогов, налогоплательщики уйдут «в тень» и повысится доля теневой экономики (ранее уже была прогрессивная ставка, но именно с целью вывода доходов «из тени» в 2001г. ввели единую ставку 13%).

Во – первых, сразу надо оговориться, что прогрессивное налогообложение – это не только прогрессивные ставки НДФЛ. Считаю необходимым в корне перенастроить налоговую систему РФ и сделать большинство прямых налогов прогрессивными с одновременной отменой (или значительным снижением) части налогов.

Во – вторых, уровень цифровизации экономики и налоговых органов явно не сопоставим с тем, что было в 90 – е годы, поэтому сейчас существуют инструменты, которые могут позволить «обелить экономику» (при наличие политической воли), даже при ведении прогрессивных налогов.

В – третьих, ошибочно считать, что причиной «обеления экономики России» стало введения пропорциональной ставки НДФЛ. Одновременно с введением плоской шкалы налогообложения был осуществлен ряд других фискальных мер, которые в решающей степени способствовали существенному приросту поступлений НДФЛ. В частности, с 2001 г. была прекращена практика освобождения от уплаты НДФЛ ряда категорий личного состава силовых структур, вследствие чего число плательщиков данного налога единовременно увеличилось более чем на 700 тыс. человек. Одновременно, начиная с 2001 г., была введена регрессивная шкала ставок единого социального налога, что, безусловно, способствовало выводу из тени определенной части «конвертной» заработной платы. Кроме того, позитивное влияние на рост налоговой базы по НДФЛ оказало существенное, с 35 до 24% снижение ставки налога на прибыль организаций. Росту заработной платы в экономике и соответственно поступлению подоходного налога в этот период способствовал также экономический рост, вызванный резким повышением мировых цен на энергоресурсы. Как только действие этих особых факторов прекратилось, темпы роста доходов по НДФЛ снизились, и прирост поступлений данного налога стал ниже по сравнению с приростом доходов по отдельным налогам.

Одновременно с введением плоской шкалы налогообложения был осуществлен ряд других фискальных мер, которые в решающей степени способствовали существенному приросту поступлений НДФЛ. В частности, с 2001 г. была прекращена практика освобождения от уплаты НДФЛ ряда категорий личного состава силовых структур, вследствие чего число плательщиков данного налога единовременно увеличилось более чем на 700 тыс. человек. Одновременно, начиная с 2001 г., была введена регрессивная шкала ставок единого социального налога, что, безусловно, способствовало выводу из тени определенной части «конвертной» заработной платы. Кроме того, позитивное влияние на рост налоговой базы по НДФЛ оказало существенное, с 35 до 24% снижение ставки налога на прибыль организаций. Росту заработной платы в экономике и соответственно поступлению подоходного налога в этот период способствовал также экономический рост, вызванный резким повышением мировых цен на энергоресурсы. Как только действие этих особых факторов прекратилось, темпы роста доходов по НДФЛ снизились, и прирост поступлений данного налога стал ниже по сравнению с приростом доходов по отдельным налогам.

В-четвертых, даже несмотря на плоскую шкалу НДФЛ, сейчас в экономике большая доля теневых доходов, следовательно введение плоской шкалы налогообложения доходов физических лиц никак не повлияла на сокрытие доходов физических лиц от налогообложения и не смогла разрушить практику выдачи «конвертной» зарплаты. Довод о том, что пропорциональное налогообложение – «панацея» от недобросовестных налогоплательщиков, ошибочен.

В – пятых, разговоры о неприемлемости для нашей страны прекрасно работающей во всем мире прогрессивной шкалы обложения налогов – заблуждение: богатых людей в России немного, и поэтому их легко контролировать (при наличии политической воли).

2) Прогрессивные налоги труднее администрировать и, следовательно, возрастут издержки.

Во – первых, уровень цифровизация экономики и налоговых органов сегодня позволяет администрировать любые сложные налоги. В настоящее время, когда ФНС России активно наращивает свои информационно-вычислительные возможности, запуская все новые технологичные проекты, контроль и обработка совокупного годового дохода и совокупной стоимости активов не потребуют больших затрат и многочисленного персонала.

Во – вторых, необходимо перестроить систему налогового администрирования в стране: большая часть сил налоговых органов должна быть направлена исключительно на крупные активы и доходы (работа по принципу Парето 20/80). Не нужно тратить силы тысяч инспекторов на администрировании «копеечных налогов» с охватом всего населения, а достаточно сосредоточить максимум усилий на ограниченном количестве налогоплательщиков, где «есть деньги и риски занижения налогов». Соответственно, расходы на администрирование могут даже уменьшиться.

В – третьих, для большинства населения, имеющего один источник дохода, необходимость подачи налоговых деклараций, даже в случае введения прогрессивного налогообложения, не возникнет. Для остальных налогоплательщиков их составление не будет представлять больших трудностей. Более того, введение в практику налогообложения налоговых деклараций имеет и позитивные моменты. В первую очередь оно будет способствовать повышению налоговой культуры населения. Так, многие граждане начнут понимать сколько прямых налогов уплачиваются ими государству ежегодно и что у них есть моральное право что-то требовать за это у государства. Это будет дисциплинировать и ускорит формирование в нашей стране гражданского общества. В условиях же удержания налога налоговыми агентами, абсолютное большинство населения не задумывается над этим, часто даже не зная размера уплаченного налога.

Это будет дисциплинировать и ускорит формирование в нашей стране гражданского общества. В условиях же удержания налога налоговыми агентами, абсолютное большинство населения не задумывается над этим, часто даже не зная размера уплаченного налога.

3) Российская экономика еще не готова, в случае введения прогрессивного налогообложения поступления в бюджеты всех уровней снизятся.

Ошибочная позиция. Для успешного внедрения прогрессивного налогообложения в России нужен комплексный подход.

Во – первых, надо не только вести прогрессивные ставки, но и в корне перенастроить налоговую, судебную и политическую систему страны. В этом случае, поступления в бюджет должны увеличиться.

Во – вторых, одновременно с ведением прогрессивных налогов необходимо отменить (или значительно снизить) часть налогов на малый и средний бизнес, и на те отрасли экономики, которые нужно развивать;

В-третьих, при нынешней системе у обеспеченных граждан остается больше дохода, а малообеспеченные граждане весь свой доход тратят на текущее потребление. Следовательно, снижение налоговой нагрузки на бедных и средний класс одновременно увеличит потребление товаров (услуг, работ), а следовательно поступления НДС в бюджет и налогов на прибыль (налог на прибыль, УСН).

Следовательно, снижение налоговой нагрузки на бедных и средний класс одновременно увеличит потребление товаров (услуг, работ), а следовательно поступления НДС в бюджет и налогов на прибыль (налог на прибыль, УСН).

4) Введение прогрессивного налогообложения снизит конкурентоспособность российской экономики и будет способствовать оттоку капитала и лучших специалистов за рубеж.

Прежде всего, давайте ответим на следующий вопрос: «Хотим ли мы рыночную экономику, как сырьевой придаток мирового рынка с высоким уровнем неравенства в обществе, или мы хотим построить действительно эффективное социальное государство, как закреплено в Конституции?»

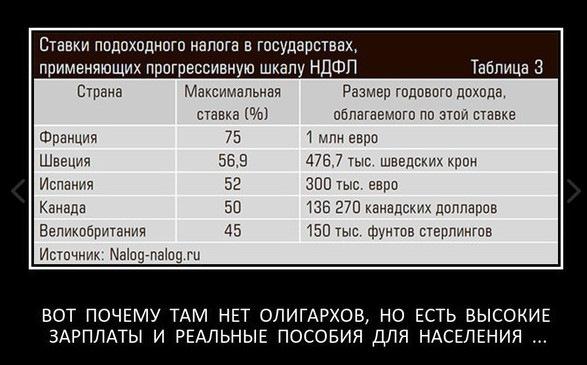

Наша экономика, несмотря на пропорциональные налоги, и так сейчас не конкурентоспособна. Основная часть иностранных инвестиций, поступающих в РФ, – это либо спекулятивные инвестиции (от которых только вред экономики), либо инвестиции, сформированные в России, но структурированные через иностранные юрисдикции и направленные назад в РФ уже под видом «иностранных». Востребованные за рубежом специалисты и так уезжают из страны, а «элита» старается иметь «двойное гражданство» и отправляет детей на ПМЖ в западные страны (уточнение: в которых везде присутствует прогрессивное налогообложение с высокими предельными ставками).

Востребованные за рубежом специалисты и так уезжают из страны, а «элита» старается иметь «двойное гражданство» и отправляет детей на ПМЖ в западные страны (уточнение: в которых везде присутствует прогрессивное налогообложение с высокими предельными ставками).

Поэтому одновременно с ведением прогрессивного налогообложение, необходимо проведение реформ, направленных на повышение институциональной привлекательности Российской юрисдикции путем развития эффективной судебной и политической системы, а также преобразованию страны в социальное государство (де-факто). Также предлагаю введение налога на операции с иностранной валютой (налог Тобина), дальнейшее совершенствование инструментов и увеличение налоговой нагрузки на «вывоз капитала» из страны. Поскольку большая часть нашей экономики это рентоорентированные предприятия, то уйти из России и вывести производство «за рубеж» просто «невозможно». Более того, с учетом введённых в отношении России санкций, мы точно не рискуем потерять «потенциальные западные» прямые инвестиции.

Нам важно не повторить ошибки либеральных реформаторов 90 – х, которые думали, что массовая приватизация и полная либерализация экономики России будет способствовать росту «инклюзивных политических институтов», развитию экономики и защите права собственности в России по западному типу. Между тем, «легкость» перемещения капитала породило только бегство «нового капитала» в уже сформированные эффективные юрисдикции с хорошей защитой права собственности (например, Великобританию), а не запросу на формирование действительно «эффективной политической и экономической системы в России».

5) Прогрессивная система налогообложения несправедлива: богатые даже при пропорциональной системе в абсолютных цифрах платят больше.

При применении пропорциональной шкалы с большей суммы дохода уплачивается большая сумма налога. На этом основании некоторыми юристами делается вывод, что данная шкала налогообложения более справедлива, чем прогрессивная, поскольку при применении последней сумма уплаченного налога еще более увеличится, что, по мнению сторонников пропорциональности, вряд ли можно назвать справедливым.

Первоочередно хотелось бы обратить внимание на следующее:

1) пропорциональные, а не прогрессивные ставки налогов, нарушают принципы, установленные еще Адамом Смитом — равномерное установление налогов между гражданами соразмерно их доходам. Дело в том, что с ростом доходов уменьшается необходимость затрат, а следовательно, возрастает доля дискреционного дохода, то есть дохода, который не обременен расходами. И не сложно заметить, что при пропорциональном налогообложении совокупного дохода менее состоятельный плательщик несет более тяжелое налоговое бремя чем более состоятельный, поскольку доля его свободного дохода меньше, а доля налога выплачиваемого за счет этого свободного налога выше. При нынешней системе у обеспеченных граждан остается больше дохода. А малообеспеченные граждане весь свой доход тратят на текущее потребление;

2) богатыми люди становятся исключительно в силу того, что они живут в обществе, а не одиночками на необитаемом острове. Богатство – производное общественной экономики. Поэтому каждый должен отдать обществу пропорционально тому, сколько получает от него. Все справедливо: богатые больше получают от капиталистической системы, поэтому должны больше отдавать;

Поэтому каждый должен отдать обществу пропорционально тому, сколько получает от него. Все справедливо: богатые больше получают от капиталистической системы, поэтому должны больше отдавать;

3) справедливой может считаться только такая налоговая система, при которой после уплаты налогов достигается сокращение неравенства в экономическом положении плательщиков, пропорциональная ставка налогов эту задачу выполнить не в состоянии. Установление прогрессивной шкалы сократило бы разрыв между бедными и богатыми. А сохранение плоской шкалы будет усиливать и дальше разрыв между бедными и богатыми, что в свою очередь будет повышать социальную нестабильность в обществе;

4) наиболее обеспеченная часть населения в более значительной степени, чем остальные жители страны, заинтересована в сохранении социальной и политической стабильности в обществе, укреплении органов правопорядка, поддержке государством предпринимательской деятельности. Обеспеченный материально налогоплательщик, как правило, обладает большей собственностью, чем менее обеспеченный. Поэтому он в большей степени нуждается в защите частной собственности, обеспечении целостности и неприкосновенности имущества и поэтому должен вносить в пользу государства и большую долю своих доходов, что может быть достигнуто только при введении прогрессивного налогообложения;

Поэтому он в большей степени нуждается в защите частной собственности, обеспечении целостности и неприкосновенности имущества и поэтому должен вносить в пользу государства и большую долю своих доходов, что может быть достигнуто только при введении прогрессивного налогообложения;

5) посредством обложения прогрессивными индивидуальным подоходным и имущественными налогами обеспечивается более справедливое совокупное налогообложение населения. Так, за счет оставшихся после уплаты индивидуального подоходного налога и имущественных налогов средств каждый человек, и богатый, и бедный, для поддержания жизни должен приобретать необходимые потребительские товары и услуги, уплачивая косвенные налоги (НДС, акцизы), которые заложены в цену товара или услуги в виде надбавки к ней, и покупатель, формально не являясь налогоплательщиком, уплачивает их фактически. По данным налогам установлены пропорциональные ставки обложения. Для «богатых» граждан они фактически являются регрессивными, поскольку доля данных налогов в сумме доходов покупателя будет тем меньше, чем больше сумма его дохода. Благодаря этому происходит достаточно большое сглаживание прогрессий в индивидуальном подоходном налоге и имущественных налогах, поскольку сумма уплачиваемых косвенных налогов практически во всех развитых странах или равна, или превосходит сумму индивидуального подоходного налога и имущественных налогов.

Благодаря этому происходит достаточно большое сглаживание прогрессий в индивидуальном подоходном налоге и имущественных налогах, поскольку сумма уплачиваемых косвенных налогов практически во всех развитых странах или равна, или превосходит сумму индивидуального подоходного налога и имущественных налогов.

6) Прогрессивное налогообложение уничтожит мотивацию к предпринимательству и стремление зарабатывать больше.

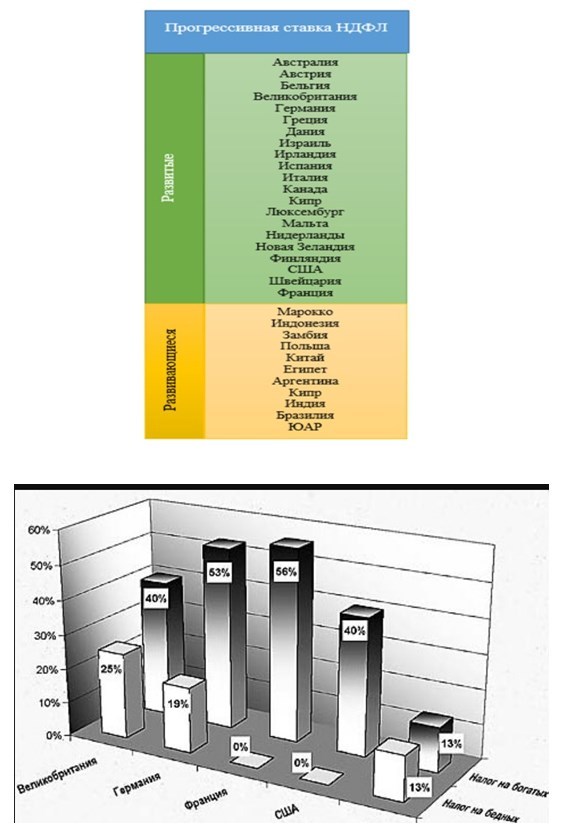

Во всех экономически развитых странах введена прогрессивная шкала: выше доход, больше имеешь богатства — выше налоги. И как мы видим в этих странах число предпринимателей больше, а предпринимательский дух там намного более развит, чем в тех странах, где действует пропорциональные налоговые ставки. Но согласен, что при установлении прогрессивной шкалы ставок в российской налоговой системе весьма важно продумать и экономически обосновать ставки налогов применительно к налоговоым базам. В противном случае все преимущества прогрессивной шкалы налогообложения могут превратиться в ее недостатки.

Предлагаю введения той прогрессивной шкалы налогообложения, чтобы снизились реальные доходы исключительно богатых граждан, направляемых в условиях пропорционального налогообложения не на потребление, а на сбережение и вывоз на счета в зарубежных банках. Таким образом, при условии введения продуманной шкалы налоговых ставок сокращения покупательной способности населения не произойдет, а наоборот увеличится. Следовательно увеличение совокупного спроса подстегнет и к росту «предложения» со стороны бизнеса, и созданию новых рабочих мест, и экономическому росту в стране в целом. Задача нынешнего этапа развития экономики состоит в том, чтобы повысить уровень налогообложения больших доходов и капиталов, исключив повышенное налогообложение заработной платы большей части населения, но установив достаточно высокую ставку налогов относительно других видов доходов, и в первую очередь доходов от капитала и от различного рода рент. Важно чтобы базой обложения был установлен именно совокупный годовой доход (включающий все виды доходов) и совокупная стоимость активов (стоимость всех активов (за минусом долгов), которые принадлежат каждому конкретному собственнику (физическому либо юридическому лицу)).

Надо ли вводить прогрессивную шкалу подоходного налога? – Деньги – Коммерсантъ

Кандидат в президенты США Дональд Трамп в своей экономической программе пообещал избирателям ввести плоскую шкалу налогообложения. В то же время сразу несколько кандидатов в российскую Думу заявили о необходимости введения прогрессивной шкалы.

Иван Грачев, депутат Госдумы, лидер движения “За развитие предпринимательства”:

— Последовательность введения налогов должна быть иной. Вначале надо нормализовать ситуацию сбора в Пенсионный фонд и заставить всех платить хотя бы одинаково. Сейчас нам начинают морочить голову, говоря, что у нас плоская шкала. Это неправда. В России четкая регрессивная шкала суммарного налогообложения. Богатые в Пенсионный фонд платят суммы, близкие к нулю, а бедные платят 22%. Вот с этим в первую очередь надо разобраться. Затем надо ввести налог на роскошь и потребление. У нас примерно 1% населения, который получает треть всех доходов в стране, поэтому лучше бы их заставить платить. То есть вынимать налоги надо не из дела, а из доходов, которые пошли на потребление. И лучше всего этот налог ввести в режиме налога на роскошь. А только затем идти к этой самой прогрессивной шкале. Но с ней точно спешить не стоит…

То есть вынимать налоги надо не из дела, а из доходов, которые пошли на потребление. И лучше всего этот налог ввести в режиме налога на роскошь. А только затем идти к этой самой прогрессивной шкале. Но с ней точно спешить не стоит…

Дмитрий Черник, президент Палаты налоговых консультантов:

— Нужно, но нельзя. Ее следует ввести, чтобы у нас было более справедливое налогообложение, нежели сейчас. Но нельзя, потому что в России нет закона о соответствии крупных расходов доходам, который существует в большинстве развитых стран. Сначала нужно его ввести, а потом, когда он начнет реально работать и станет понятно, откуда у человека деньги, тогда можно вводить и прогрессивную шкалу налогообложения. Если ввести ее сегодня в условиях современного законодательства, то будет налог не на богатых, а на честных.

Артем Кирьянов, председатель исполкома Российского союза налогоплательщиков:

— Подавляющее большинство экспертов считает, что прогрессивную шкалу налогообложения как минимум в ближайшие десять лет вводить не только бессмысленно, но и опасно, поскольку вероятно резкое падение собираемости не только подоходного, а всех налогов. Предвыборные инициативы кандидатов в депутаты — это низкого уровня популизм, игра с избирателями на чувстве классовой вражды с целью привлечения их голосов. О пользе для бюджета эти люди думают в последнюю очередь. С окончанием избирательной кампании волна подобных заявлений спадет. Я бы предпочел говорить не о прогрессивной шкале, а о главной проблеме — повышении эффективности труда и связанным с этим ростом ставок всех работников. Вот тогда и налоговые сборы при нынешних ставках увеличатся в целом, а не за счет тех, кто сейчас трудится эффективнее других.

Евгений Гонтмахер: Налог на роскошь не решит проблему социального неравенства

Предложение о введении налога на роскошь можно было бы спокойно списать на горячечную предвыборную ситуацию одного из кандидатов в президенты, если бы не более глубокая, фундаментальная проблема. Речь идет о социальной несправедливости, масштабы которой уже не устраивают большинство граждан.

Если говорить о России, то дело не исчерпывается только коэффициентом Джини, который, по официальным данным, увеличился с 0,26 в 1991 г. до 0,42 в 2010 г. (а на самом деле намного больше). За истекшие 20 лет образование и здравоохранение фактически расслоились на два сектора: относительно хорошее для обеспеченных (не более 25–30% населения) и откровенно плохое – для всех остальных. Если в советское время был шанс, пусть и после многолетнего стояния в очереди, получить квартиру, то теперь для решающего большинства покупка жилья (даже в кредит) – непозволительная роскошь. Добавим к этому системную коррупцию как сложившийся жесткий институт несправедливого перераспределения общественного богатства, публично оскорбляющий подавляющую часть россиян, и картина складывается очень тревожная. А тут еще рокировка 24 сентября, произведенная абсолютно в византийском стиле, и выборы 4 декабря, где у многих людей были просто нагло украдены их голоса. И как адекватный ответ на все это социальное безобразие нам предлагается введение налога на роскошь?

На самом деле программа действий могла бы быть принципиально другой, если вспомнить хотя бы некоторое из того, что действующая власть произвела в сфере перераспределения доходов населения за путинские годы:

1. Введение плоской 13%-ной ставки налога на доходы физических лиц (НДФЛ).

2. Снижение размера обязательных страховых платежей в Пенсионный и другие внебюджетные фонды на 10 процентных пунктов в 2003 г. до 26% от фонда оплаты труда и введение регрессивной шкалы их уплаты. Эта сумма с 2011 г. была увеличена до 34%, затем снижена до 30% с 2012 г. (с введением 10%-ного обложения высоких доходов).

3. Установление (вместо регрессивной шкалы) максимального размера заработка, с которого берутся обязательные страховые платежи.

4. Отмена налога на наследство.

5. Существование до сих пор чисто символического налогообложения недвижимости.

Тем самым мы фактически имеем регрессивную шкалу налогообложения доходов физических лиц. Разве что метания со страховыми взносами немного портят эту картину, но постоянно растущий дефицит Пенсионного фонда – это мина, которая настолько явно подложена под действующую власть, что тут уже ничего не сделаешь. При этом не надо забывать, что эти взносы платит работодатель, а не работник, т. е. их размер влияет на уровень доходного расслоения весьма и весьма слабо.

В то же время в подавляющем большинстве развитых стран давно применяется фактически прогрессивная шкала налогообложения при перераспределении доходов физических лиц – через ставки НДФЛ, налога на недвижимость и на наследство. Причем сейчас, судя по всему, степень этой прогрессивности будет увеличиваться. Вспомним, например, свежие инициативы Барака Обамы. Почему этого не делает Россия?

Основных причин две: официальная и неофициальная. Первая состоит в том, что нам надо поощрять бизнес, выводить из тени все еще массированные неформальные доходы, которые в основном сосредоточены у богатых и просто обеспеченных людей. Но почему-то все эти меры имеют обратный эффект: начиная с 2003 г. инвестиционный климат в России постоянно ухудшается, что признано даже официально. Соответственно, не растет и предпринимательская активность. В результате государство вынуждено восполнять этот пробел все большим своим непосредственным участием в экономике, что бесперспективно с точки зрения развития. Причина очевидна: это коррупция, которая не только создает фактически вторую – дополнительную – систему налогообложения в стране, но и отвращает бизнес платить налоги. И дело здесь не в той или иной величине ставок налогов, а в том, что если ты не знаешь, куда пойдут твои деньги, а тем более догадываешься, что они будут разворованы, то зачем делать такие подарки государству?

Неофициальная причина совсем проста: основные бенефициары высоких и сверхвысоких легальных доходов либо находятся во власти, либо аффилированы с ней. Им просто лично невыгодно переходить от регрессии к прогрессивному налогообложению. Поэтому ни один законопроект, направленный в эту сторону, так и не родился внутри правительства, а если и был внесен парламентской оппозицией, то не прошел даже первого чтения.

Что же делать нам в этой ситуации?

Прежде всего, восстанавливать доверие между обществом и государством. Это очень трудное и многогранное дело. Нужно для начала политреформу провести так, чтобы создать реальную политическую конкуренцию; децентрализовать власть в пользу местного самоуправления; осуществить радикальную реформу государства (ограничить его функции, ввести жесткие процедуры кадрового отбора, обеспечить независимость судебной системы и т. п.), с тем чтобы сломать хребет коррупции; обеспечить свободу слова на федеральных телеканалах.

Очевидно, что эта повестка дня (повторяю, только начальная) для своей реализации потребует, возможно, не одного года. Именно в этот период проводить какие-либо реформы налогообложения бессмысленно – они не дадут никакого эффекта. Это относится и к такой сущей мелочи, как предлагаемый налог на роскошь. На самом деле речь должна идти о подготовке перехода от регрессивной к прогрессивной модели, что потребует не только чисто фискальной, расчетной работы, но и завоевания ею доверия у потенциальных налогоплательщиков – как физических, так и юридических лиц. А это уже чисто политический процесс, который должен к тому моменту быть институционально налажен.

Сведение этой проблемы к отсутствию налога на роскошь – лишь дешевый предвыборный трюк.

Основные плюсы и минусы регрессивной системы налогообложения

В целом, системы налогообложения имеют пропорциональный, прогрессивный или регрессивный характер. Пропорциональная система — это система, в которой каждый платит одинаковый процент в виде налогов. В прогрессивной системе, такой как федеральный налоговый кодекс США, процент налогообложения увеличивается с ростом уровня доходов. В регрессивной системе все потребители платят одинаковую сумму, независимо от уровня дохода. Как и во всех формах налогообложения, регрессивная система предполагает определенные преимущества и недостатки.

Общая информация

Предположим, что существует налог в размере 3000 фунтов стерлингов (выплачивается независимо от дохода). В этом случае человек, зарабатывающий 10000 фунтов стерлингов, платит 30% своего дохода — 3000 фунтов стерлингов. А кто-то, зарабатывающий 30 000 фунтов стерлингов, платит 10% своего дохода – те же 3000 фунтов стерлингов. Тот, кто зарабатывает 100 000 фунтов стерлингов, будет платить только 3,33% своего дохода.

Примеры регрессивных налогов

- Налоги на азартные игры. Те, кто имеет низкие доходы, имеют высокую склонность тратить деньги на азартные игры и, следовательно, платить более высокий процент своего дохода на азартные игры.

- Акцизный сбор. Те, у кого высокий доход, могут тратить больше на бензин, но это вряд ли будет слишком значительным, поэтому по мере того, как ваш доход увеличивается, процент вашего дохода от налога на бензин, вероятно, будет падать.

Причины регрессивных налогов

- Регрессивный налог может быть введён с целью снижения спроса на недостающие товары/ товары с «отрицательным действием» на потребителя. Например, налог на табак предназначен для снижения спроса на сигареты. Цель — снизить уровень курения.

- Значительная часть налоговой системы может быть очень прогрессивной. Следовательно, некоторые регрессивные налоги не вызовут крайнего неравенства, поскольку они уравновешиваются прогрессивными налогами.

Достоинства

- Когда регрессивный налог основан на потреблении, таком как налог с продаж, он может ввести элемент свободы выбора. Платить налог должны только те, кто решил использовать определенный продукт или услугу, а те, кто потребляет, платят больше налогов, чем остальные граждане. Люди также имеют некоторую меру контроля над тем, сколько они тратят на налоги. Если они хотят снизить эту сумму, они могут сократить или прекратить потребление товара.

- Регрессивный налог может быть использован, чтобы ограничить потребление людьми потенциально вредных продуктов. Так называемый на западе «налог на грех», вводимый на такие продукты, как табак, алкоголь и порнографические материалы может усложнить доступ к такой продукции, снижая её потребление. При этом правительства и муниципалитеты могут вводить эти налоги при условии, что потребление продуктов будет все еще достаточным для получения необходимых доходов.

- Регрессивный налог, в отличие от прогрессивного, не делит людей на категории, создающие социальное неравенство.

- Первая и наиболее очевидная проблема с прогрессивной налоговой системой заключается в том, что можно попытаться снизить уровень своего дохода, чтобы попасть в более благоприятную налоговую группу. Поскольку чем больше вы зарабатываете, тем больше вы платите налогов, у человека может быть стимул уменьшить свой доход. Конечно, это отрицательный результат.

- Регрессивная налоговая система, в отличие от прогрессивной, не имеет множества налоговых рамок и, как следствие, не очень сложна и не приводит к манипуляциям со стороны подкованных в экономике бизнесменов.

- Наиболее очевидным преимуществом этой системы является то, что она дает положительный стимул работать больше. Чем больше вы зарабатываете, тем меньше платите.

- Привлечение и удержание агентов с большими деньгами в вашей стране. У богатых обычно есть средства и желание перейти под более привлекательную налоговую юрисдикцию, если это будет необходимо, введение регрессивной налоговой системы не только сохранит «усидчивость» местных жителей с высокими доходами, но также может привлечь таковых из других стран.

Недостатки

- С другой стороны, регрессивная налоговая система может рассматриваться как несправедливая, поскольку она в большей степени обременяет тех, кто находится на более низком уровне достатка. Человек, зарабатывающий 20 000 долларов в год, платит ту же сумму в долларах с покупки, что и человек, зарабатывающий 200 000 долларов в год.

- Другим потенциальным недостатком регрессивного налогообложения является то, что необходимые налоговые поступления могут уменьшиться, если потребление сократится. Это может произойти в периоды экономических кризисов, когда потребители сокращают расходы. Увеличение существующего налога может также побудить потребителей пересмотреть вопрос о том, действительно ли им нужен продукт или услуга.

- Даже когда услуги номинально предоставляются одинаково, например, государственное образование, богатые люди стремятся получить лучшее.

- Регрессивный налог, который берёт больше от бедных, в отличие от прогрессивного, не является эффективным механизмом для расширения возможностей граждан нижнего и среднего класса.

- Регрессивный налог не предотвращает удержание богатства в руках немногих и не способствует справедливому распределению.

Заключение

Налоги всегда зависят от политики. Мало кто из членов общества действительно хочет платить налоги. Большинство делает это неохотно. Однако, почти все хотят, чтобы кто-то обязательно платил налоги, чтобы государство могло предоставлять блага.

Таким образом, хотя использование пропорциональных налогов представляется справедливым и разумным подходом к накоплению средств в бюджете, большинство налогов в конечном итоге либо регрессивные, либо прогрессивные. Те, кто находится в верхней части спектра доходов, предпочитают регрессивные налоги, а те, кто находится в нижней части, предпочитают прогрессивные налоги.

Похожие записи

Во многих странах действует прогрессивная шкала налога — Российская газета

В странах Европы распространена прогрессивная шкала налога на доходы физических лиц.

Одна из самых сложных систем в Германии. Здесь учитывается не только размер заработка, но и наличие нескольких мест работы, семейное положение, наличие детей. В зависимости от этих условий человеку присваивается один из шести “налоговых классов”. При доходах менее 9 тысяч евро в год ставка составляет 0 процентов, от 9 до 14 тысяч евро – 14-24 процента, от 14 до 55 тысяч евро – 24-42 процента (большинство немцев платят налоги именно в этом диапазоне), от 55 до 260 тысяч евро – 42 процента. А для самых состоятельных немцев, чей уровень дохода превышает 260 тысяч евро, придется отдать уже 45 процентов заработанного. Для пар сумма увеличивается в два раза. И это только НДФЛ. А ведь жителям Германии еще платить “налог солидарности” в размере до 5,5 процента от уже уплаченного в бюджет налога, а также другие взносы (страховые, медицинские, пенсионные).

В Финляндии подоходный налог оплачивается всеми, получающими какой угодно доход, тут речь идет не только о зарплате, но и пенсиях, социальных пособиях (по безработице, например), стипендиях. При этом в НДФЛ включены еще два налога: церковный и на медстрахование. При зарплате до 16 тысяч евро в год финны не платят вообще никакого налога. При доходах до 24 тысяч евро ставка составит 6 процентов, от 24 до 39,6 тысячи – 17 процентов, от 39,6 до 71,3 тысячи – 21,4 процента, от 71,3 до 100 тысяч – 29,7 процента, а если более 100 тысяч – 31,7 процента. Отдельно придется заплатить НДФЛ, устанавливаемый муниципалитетами (он варьируется от 17 до 22,5 процента). Зато отчисления в различные социальные фонды платит уже работодатель.

А вот в Болгарии одна из самых низких налоговых ставок для физических лиц в Европе – всего 10 процентов.

В США ставки налогов федерального уровня колеблются от 10 до 39,6 процента и рассчитываются от уровня дохода, семейного положения. Необлагаемым минимумом считается сумма в 9075 долларов. Максимальная ставка применяется при доходах от 406 751 доллар. При этом в каждом штате может вводиться собственный налог в размере от 0 до 13 процентов, да к тому же ежегодно меняться в этих пределах.

В Германии налог на доходы составляет от 0 до 45 процентов, а в США – от 10 до 39 процентов

В Китае после недавней реформы действует прогрессивная ставка НДФЛ в размере от 3 до 45 процентов. При доходах до 36 тысяч юаней – 3 процента, от 36 до 144 тысяч – 10 процентов, от 144 до 300 тысяч – 20 процентов, от 300 до 420 тысяч – 25 процентов, от 420 до 660 тысяч – 30 процентов, от 600 до 960 тысяч – 35 процентов, свыше 960 тысяч – 45 процентов). Налогом облагается сумма, оставшаяся после вычета 5 тысяч юаней в месяц или 60 тысяч за год. Это касается как местных жителей, так и нерезидентов.

Какие есть плюсы и минусы пропорциональной и прогрессивной ставок ИПН | Курсив

Казахстанские экономисты анализируют предыдущий опыт использования прогрессивной шкалы налогообложения в РК и рассуждают, от доходов какого размера должен начинаться «прогресс».

В Казахстане сейчас применяется пропорциональная система индивидуального подоходного налога (ставка ИНП, напомним, равна 10%) и уже несколько лет бурно обсуждается введение прогрессивной шкалы налогообложения. Мы проанализировали преимущества и недостатки действующей пропорциональной системы и прогрессивной шкалы налогообложения – опыт ее применения у Казахстана тоже есть: прогрессивный подоходный налог действовал в республике с 1992 по 2007 год.

Экономическая эффективность ставок налогообложения

Инфографика показывает, как эволюционировал индивидуальный подоходный налог в Казахстане. До 2007 года в стране применялся именно прогрессивный налог, при этом доля ИПН в доходах государственного бюджета снижалась – с 11,7% до 6,9%. С введением пропорциональной шкалы она еще пару лет оставалась на низком уровне, а затем доля ИПН в доходах госбюджета снова увеличилась до 11%.

Было ли увеличение поступлений в бюджет по ИПН лишь результатом введения пропорциональной ставки этого налога? Стоит заметить, что в Казахстане одновременно с введением пропорциональных ставок начал действовать ряд фискальных и административных мер, которые были направлены на стимулирование роста доходов индивидуальных предпринимателей, использующих специальные налоговые режимы (и, как следствие, повышение собираемости налогов).

В теории предполагается, что в случае пропорциональной шкалы налоговый агент (то есть работодатель, поскольку налог удерживается именно им) менее склонен утаивать расходы на заработную плату. И, наоборот, работодатель чаще выдает зарплату в конверте, если ИПН уплачивается по прогрессивной ставке.

В Казахстане произошла обратная ситуация: по данным Бюро национальной статистики, за период пропорциональной шкалы доля скрытой заработной платы в ВВП не только не уменьшилась, но даже увеличилась – с 11,1% в 2007 году до 13,1% в 2018 году. По некоторым оценкам, в настоящее время в республике скрытая форма оплаты труда составляет около 60% по отношению к фонду оплаты труда.

Таким образом, можно сделать вывод, что введение пропорциональной шкалы по ИПН никак не уменьшило динамику сокрытия доходов физических лиц от налогообложения и не способствовало разрушению практики выдачи зарплат в конвертах. Кроме того, следует выделить два других обстоятельства.

Во-первых, эксперты, выступающие за сохранение пропорциональной шкалы налогообложения по ИПН, фактически признают невозможность в установлении цивилизованных форм оплаты труда в национальной экономике, а также неспособность налоговых органов противодействовать деятельности недобросовестных налоговых агентов. Поскольку на протяжении всего периода рыночной экономики продолжается применение практики выплаты неофициальной заработной платы наряду с выплатой минимально обремененной налогами заработной платы.

Во-вторых, сокрытие работодателем истинного размера зарплаты не приносит выгоды работникам, поскольку сокращает их пенсионные накопления (а значит, и размер будущей пенсии). В результате прибыль налоговых агентов (работодателей) и доходы их владельцев неформально, но растут за счет снижения уровня жизни будущих пенсионеров. Следовательно, государству необходимо найти другие формы борьбы с «конвертной зарплатой».

Социальная эффективность ставок налогообложения

Важнейшие принципы налогообложения – принципы равенства и справедливости. Другими словами, налогоплательщики, которые находятся в равном экономическом положении, должны иметь равные налоговые обязательства. Налогоплательщик с большим доходом должен платить больше налога, но необходимо исходить из способности налогоплательщика его уплатить.

И в научном сообществе, и в деловой среде постоянно ведутся дискуссии о том, какая шкала налогообложения – пропорциональная или прогрессивная – больше соответствует этому принципу. Когда применяется пропорциональная шкала, большая сумма налога уплачивается с большей суммы дохода. На этом основании многие исследователи приходят к выводу, что данная шкала налогообложения более справедлива, чем прогрессивная, ведь при применении прогрессивной шкалы сумма уплачиваемого налога увеличится еще больше.

Прежде всего необходимо обращать внимание на то, что затраты на поддержание необходимого уровня жизни для человека, связанные с питанием, проживанием, образованием, здравоохранением и отдыхом, примерно равны. Рассмотрим ситуацию, при которой два налогоплательщика, имеющие равный состав семьи, имеют разный размер годового совокупного дохода, составляющий в первом случае 3 млн тенге, во втором – 1,5 млн тенге. Для первого налогоплательщика налог, уплаченный по единой ставке в 10%, составивший 300 тыс. тенге, является более весомой величиной, чем сумма в 150 тыс. тенге.

И тот, у кого годовой доход

3 млн тенге, и тот, у кого 1,5 млн тенге, из оставшихся после уплаты подоходного налога средств покупают потребительские товары и услуги, необходимые для поддержания жизни. При этом и тот и другой уплачивают косвенные налоги – отдельные налоги (НДС, акцизы) включаются в стоимость товара или услуги в виде надбавки, и фактически их платит покупатель, который формально не является налогоплательщиком. Ставка всех этих косвенных налогов пропорциональная. И получается, что для покупателей товаров и услуг они фактически регрессивные, поскольку доля этих налогов в сумме дохода покупателя будет тем меньше, чем больше размер его дохода. Другими словами, обладатели годового дохода в 3 млн тенге и в 1,5 млн тенге заплатят косвенных налогов примерно одинаково в денежном выражении, но в пропорциональном заплатит больше тот, кто получает меньший доход. Использование прогрессивного налогообложения индивидуального подоходного налога позволяет сгладить эту разницу, поскольку (по опыту развитых стран) сумма косвенных налогов либо равна сумме индивидуального подоходного налога, либо превышает ее.

Всех придется посчитать

Главная проблема введения прогрессивной шкалы налогообложения доходов физических лиц связана со сложностью налогового администрирования. При введении прогрессивной шкалы неизбежно установление в качестве налоговой базы совокупного годового дохода, что обусловит необходимость перехода к всеобщему декларированию доходов населения и их администрирования со стороны налоговиков.

Технические возможности для введения прогрессивного подоходного налога есть – налоговые органы разработали и внедрили необходимое для сопровождения контроля программное обеспечение по обработке и обобщению данных относительно всех получаемых физическими лицами доходов вне зависимости от места и времени их получения. В настоящее время КГД МФ РК активно расширяет свои возможности обработки информации за счет внедрения современных технологических проектов, позволяющих осуществлять мониторинг и обработку налоговых деклараций. Таким образом, надзорный орган получает возможность более широкого мониторинга этих данных и выявления фактов несоответствия источников доходов и осуществляемых расходов, что влечет за собой возможность применения административных мер. Стоит отметить, что очень актуальным вопросом станет сохранность этих данных.

Одним из положительных моментов перехода к всеобщему декларированию доходов и имущества физических лиц должно стать повышение налоговой культуры населения. Осознав сопричастность к финансированию государственных расходов, люди станут более заинтересованы в результатах освоения бюджета, что должно способствовать росту их гражданской ответственности. Пока налоги платит работодатель, абсолютное большинство населения об этом не задумывается, часто даже не зная суммы уплаченного налога.

Богатые готовы платить больше?

Наиболее обеспеченная часть населения более заинтересована в поддержании социальной и политической стабильности в обществе, укреплении правоохранительных органов и поддержке предпринимательской деятельности в стране, чем остальные жители республики. Финансово обеспеченный налогоплательщик обычно имеет больше собственности, чем менее обеспеченный налогоплательщик. Следовательно, именно первые больше нуждаются в защите частной собственности, обеспечении целостности и неприкосновенности собственности (теория наслаждения С. де Сисмонди) и должны вносить большую долю своих доходов для обеспечения всего упомянутого. Но достичь этого можно только путем введения прогрессивного налогообложения личных доходов.

В мире происходит процесс расслоения населения по уровню доходов. Среди причин роста дифференциации доходов в Казахстане можно выделить следующие:

1. Интенсивный рост дифференциации заработной платы на фоне снижения средней заработной платы в реальном выражении. Различия в распределении вознаграждения возникают под влиянием ряда показателей:

– межотраслевые различия в заработной плате, возникающие, с одной стороны, из-за интенсивного роста заработной платы в отраслях с большим экспортным потенциалом (топливно-энергетический комплекс) и в финансово-кредитном секторе, а с другой – замораживание роста заработной платы в социальной сфере (здравоохранение, образование, культура) и сельском хозяйстве. В значительной степени межотраслевые различия вызваны различиями в оплате труда субъектов квазигосударственного и негосударственного секторов экономики;

– внутриотраслевые различия. Наряду с отрицательным разрывом в межотраслевых коэффициентах оплаты труда необоснованная дифференциация заработной платы в каждом секторе экономики также значительно увеличилась;

– межрегиональные различия в оплате труда, которые связаны с природно-климатическими условиями с одной стороны и структурой региональной экономики в оплате труда – с другой;

– минимальная заработная плата (МЗП). Несмотря на то что в последние годы правительство приняло решение о повышении абсолютного значения минимальной заработной платы, остается прежним уровень минимальной заработной платы по отношению к средней заработной плате и прожиточному минимуму;

– несвоевременная выплата заработной платы продолжает оставаться одной из острых проблем в отдельных отраслях и регионах страны.

2. Снижение доли заработной платы в совокупных доходах населения и значительное повышение роли неформальных доходов, которые распределяются более неравномерно, чем доходы в виде заработной платы.

3. Снижение роли государства и его усилий по перераспределению доходов.

4. Инфляция.

5. Слияние деловых кругов с государством, коррупция. Отсутствие конкурентной реструктуризации и приватизации, которое привело к тому, что небольшой процент населения владеет огромными производственными активами, а вместе с ними и капиталом, который приносит сверхвысокую прибыль. Задержка в проведении реформ и отсутствие эффективного регулирования рынка усиливают коррупцию, которая служит интересам богатых слоев общества.

Переход к рыночной экономике сопровождался не только беспрецедентным ростом неравенства доходов, но и значительным увеличением уровня бедности. При этом отличительной чертой современного этапа развития нашей республики является то, что на фоне традиционно существующей социальной бедности нарастает экономическая бедность, когда трудоспособные граждане не могут обеспечить себя и свои семьи социально приемлемым уровнем жизни.

Задача ИПН должна заключаться не столько в том, чтобы изымать часть дохода у богатых и передавать ее бедным, но и в том, чтобы помочь уменьшить расслоение населения с точки зрения социальной сбалансированности, стабильности и, как следствие, безопасности в обществе.

Справедливой считается налоговая система, уменьшающая неравенство в экономическом положении плательщиков после уплаты налогов.

Пропорциональная ставка ИПН не справляется с этой задачей, потому что бедные становятся еще беднее, а богатые практически не ощущают уплаты налога по этой ставке, поскольку их доход состоит в основном не из заработной платы, а из имеющегося в их распоряжении капитала. Получается, что задача может быть решена только путем установления прогрессивных ставок ИПН.

Опыт развитых стран показывает, что прогрессивная шкала налогообложения позволяет снизить социальную напряженность в обществе. Если говорить простыми словами, то при прогрессивной шкале налогообложения богатые должны платить больше, средний класс – меньше, а бедные вообще не платить.

Определение шкалы налогообложения

При установлении прогрессивной шкалы ставок по ИПН в налоговой системе очень важно продумать и обосновать ставки налога по отношению к налоговой базе. В противном случае все преимущества прогрессивного налогообложения могут превратиться в его недостатки.

Задача текущего этапа экономического развития – повысить уровень налогообложения доходов, отменив повышенное налогообложение заработной платы, но установив достаточно высокую ставку налога относительно других видов доходов, прежде всего доходов от капитала. На наш взгляд, необходимо, чтобы прогрессивное налогообложение начиналось с суммы дохода, как минимум вдвое превышающей самую высокую среднюю отраслевую зарплату в экономике. То есть если самая высокая средняя зарплата в нефтяном секторе, значит, умножаем ее на два, и только сумма, превышающая это значение, облагается ИПН по прогрессивной шкале.

Кроме того, важно, чтобы налоговая база была установлена на основе общего годового дохода, который включает все виды доходов.

Нам представляется, что введение прогрессивной шкалы по ИПН неизбежно. Важно не совершать ошибок, которые были допущены в 1990-х годах, когда в прогрессивное налогообложение включался доход, сопоставимый со средней заработной платой по стране.

Как прогрессивный ИПН влияет на потребительский спрос

Сторонники сохранения пропорциональной шкалы налогообложения доходов физических лиц считают: поскольку переход к прогрессивным ставкам теоретически означает увеличение налоговой нагрузки на часть населения, это приведет к соответствующему уменьшению дохода упомянутой части граждан. В результате это снизит покупательский спрос и тем самым замедлит темпы экономического развития.

Действительно, налоговая политика государства, направленная на эффективное налогообложение населения, играет решающую роль в регулировании покупательского спроса. Вопрос в другом – может ли повышение ставок ИПН одновременно увеличивать спрос населения на товары и услуги? Если увеличение налоговой нагрузки сказывается на доходах наиболее обеспеченной части населения и в то же время обеспечивает реальное снижение налоговой нагрузки для подавляющего большинства населения, то ответ, безусловно, будет положительным. При условии введения эффективной шкалы налоговых ставок и не облагаемого налогом минимума сокращения покупательной способности населения не произойдет.

Введение прогрессивной шкалы налогообложения, ориентированной на сверхдоходы, снизит реальные доходы исключительно богатых граждан, которые распределяются при действующем пропорциональном налогообложении не на потребление, а на сбережения или экспорт на счета в иностранных банках. Таким образом, при введении эффективной шкалы налоговых ставок и не облагаемого налогом минимума покупательная способность населения не снизится. Наряду с этим, если принять адресные меры (всеобщее декларирование, компенсация расходов на социально значимые нужды за счет сокращения налогооблагаемой базы) одновременно с введением прогрессивных ставок по ИПН в части налогообложения доходов населения с низким и средним доходом, можно достичь другого результата – увеличения покупательского спроса.

Авторы материала :

доктор экономических наук, профессор Айнагуль Адамбекова,

кандидат экономических наук, ассоциированный профессор Меруерт Кульжабаева,

кандидат экономических наук, ассоциированный профессор Яна Ералиева – являются преподавателями Университета Нархоз.

Читайте “Курсив” там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Определение регрессивного налога

Что такое регрессивный налог?

Регрессивный налог – это налог, применяемый единообразно, взимая больший процент дохода с лиц с низким доходом, чем с лиц с высоким доходом. Он противостоит прогрессивному налогу, который взимает больший процент с лиц с высокими доходами.

Ключевые выводы

- Регрессивный налог – это тип налога, который взимается независимо от дохода, при котором лица с низким и высоким доходом платят одинаковую сумму в долларах.

- Этот вид налога является более тяжелым бременем для лиц с низким доходом, чем для лиц с высоким доходом, для которых одна и та же сумма в долларах составляет гораздо больший процент от общего полученного дохода.

- Регрессивная система отличается от прогрессивной, в которой более высокие доходы платят более высокий процент подоходного налога, чем люди с более низкими доходами.

- В США и некоторых других развитых странах прогрессивный налог применяется к доходу, но другие налоги взимаются единообразно, например, налог с продаж и плата за пользование.

Понимание регрессивных налогов

Регрессивный налог сильнее влияет на людей с низкими доходами, чем на людей с высокими доходами, поскольку он применяется единообразно ко всем ситуациям, независимо от налогоплательщика. Хотя в некоторых случаях может быть справедливым облагать всех налогом по одинаковой ставке, в других случаях это считается несправедливым. Таким образом, в большинстве систем подоходного налога используется прогрессивная система налогообложения, при которой налогоплательщики облагаются налогом по более высокой процентной ставке, чем получатели с низким доходом, тогда как другие виды налогов применяются единообразно.

Хотя в Соединенных Штатах существует прогрессивная система налогообложения, когда речь идет о подоходном налоге, то есть лица с более высокими доходами платят более высокий процент налогов каждый год по сравнению с лицами с более низким доходом, мы действительно платим определенные сборы, которые считаются регрессивными налогами. Некоторые из них включают в себя государственные налоги с продаж, сборы с пользователей и, в некоторой степени, налоги на имущество.

Регрессивная налоговая система более распространена в менее развитых странах, где может быть большее количество людей с одинаковым доходом, что снижает негативное влияние регрессивного налога.

Налоги с продаж

Правительства единообразно применяют налог с продаж ко всем потребителям в зависимости от того, что они покупают. Даже несмотря на то, что налог может быть единообразным (например, 7-процентный налог с продаж), потребители с низкими доходами пострадают больше.

Например, представьте, что два человека покупают одежду на 100 долларов в неделю, и каждый из них платит налог на свои розничные покупки по 7 долларов. Первый человек зарабатывает 2000 долларов в неделю, поэтому ставка налога с продаж при покупке составляет 0,35 процента от дохода. Напротив, другой человек зарабатывает 320 долларов в неделю, что составляет налог с продаж одежды 2.2 процента дохода. В этом случае, хотя ставка налога одинакова в обоих случаях, лицо с более низким доходом платит более высокий процент дохода, что делает налог регрессивным.

Комиссия за пользование

Плата с пользователей, взимаемая государством, является еще одной формой регрессивного налога. Эти сборы включают посещение финансируемых государством музеев и государственных парков, расходы на водительские права и удостоверения личности, а также плату за проезд по дорогам и мостам.

Например, если две семьи едут в Национальный парк Гранд-Каньон и платят вступительный взнос в размере 30 долларов, семья с более высоким доходом платит меньший процент своего дохода за доступ в парк, а семья с более низким доходом платит более высокий процент. .Хотя размер платы такой же, он ложится более серьезным бременем на семью с более низким доходом, что опять же делает его регрессивным налогом.

Налог на недвижимость

Налоги на имущество имеют фундаментальный регрессивный характер, поскольку, если два человека в одной налоговой юрисдикции проживают в собственности с одинаковой стоимостью, они платят одинаковую сумму налога на имущество независимо от их доходов. Однако на практике они не являются чисто регрессивными, поскольку основаны на стоимости собственности.Как правило, считается, что лица с низкими доходами живут в менее дорогих домах, таким образом частично индексируя налоги на недвижимость с доходом.

Единые налоги

Фраза «фиксированный налог», которую часто обсуждают в дебатах о подоходном налоге, относится к системе налогообложения, при которой правительство облагает весь доход одинаковым процентом независимо от заработка. В рамках фиксированного налога нет специальных вычетов или кредитов. Скорее, каждый человек платит установленный процент со всего дохода, что делает его регрессивным налогом.В результате люди с низкими доходами фактически платят по той же ставке, что и люди с более высокими доходами, а не с более низкими доходами.

Налоги на “грехи”

Налоги, взимаемые с продуктов, которые считаются вредными для общества, называются налогами на грех. Они добавляются к ценам на такие товары, как алкоголь и табак, чтобы отговорить людей от их употребления. Налоговая служба (IRS) считает эти налоги регрессивными, поскольку, опять же, они более обременительны для лиц с низкими доходами, чем для их коллег с высокими доходами.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Прогрессивные, пропорциональные и регрессивные налоги

Сравнение предельной и средней налоговой ставки

Налоги можно оценивать на основе среднего или предельного воздействия, и их можно разделить на прогрессивные, регрессивные или пропорциональные.

Цели обучения

Рассчитайте среднюю ставку налога и предельную ставку налога

Основные выводы

Ключевые моменты

- Средняя налоговая ставка – это отношение общей суммы уплаченных налогов T к общей налоговой базе P, тогда как предельная ставка налога равна изменению налогов, деленному на изменение налоговой базы.

- Пропорциональный налог – это налог, взимаемый таким образом, что ставка налога является фиксированной и не меняется по мере увеличения или уменьшения налогооблагаемой базы. Средняя ставка налога равна предельной ставке налога.

- Регрессивный налог – это налог, взимаемый таким образом, что ставка налога уменьшается по мере увеличения суммы, подлежащей налогообложению. Средняя ставка налога выше предельной ставки налога.

- Прогрессивный налог – это налог, ставка которого увеличивается по мере увеличения налогооблагаемой базы.Средняя ставка налога ниже предельной ставки налога.

Ключевые термины

- средняя налоговая ставка : Отношение суммы уплаченных налогов к налоговой базе (налогооблагаемый доход или расходы).

- предельная налоговая ставка : налоговая ставка, которая применяется к последней единице валюты налоговой базы (налогооблагаемый доход или расходы) и часто применяется к изменению налогового обязательства по мере роста дохода.

Вычислительные налоги

Средняя и предельная ставка налога

Средняя налоговая ставка – это отношение общей суммы уплаченных налогов T к общей налоговой базе P (налогооблагаемый доход или расходы), выраженное в процентах.Если компания платит разные ставки на первые 100000 долларов дохода, чем на следующие 100000 долларов, она суммирует общую сумму уплаченного налога и делит ее на 200000 долларов для расчета средней налоговой ставки.

T / P = средняя налоговая ставка

Предельная ставка налога иногда определяется как ставка налога, которая применяется к последней (или следующей) единице налоговой базы (налогооблагаемый доход или расходы), это фактически процент налога на самый высокий заработанный доллар. Например, если компания платит налог в размере 5% на свои первые 100 000 долларов и 10% на следующие 100 000 долларов, то предельная ставка налога для получения 101 000 доллара составляет 10%.

В общих чертах, предельная ставка налога равна изменению налогов, деленному на изменение налоговой базы, выраженному в процентах.

изменение T / изменение P = предельная ставка налога

Виды налогов

Прогрессивный налог

Прогрессивный налог – это налог, ставка которого увеличивается по мере увеличения налогооблагаемой базы. Термин «прогрессивный» описывает эффект распределения доходов или расходов, относящийся к тому, как ставка изменяется от низкого к высокому, когда средняя ставка налога меньше предельной ставки налога.Термин может применяться к отдельным налогам или к налоговой системе в целом; год, многолетний или пожизненный. Прогрессивные налоги вводятся в попытке снизить налогообложение людей с более низкой платежеспособностью, поскольку такие налоги все больше переносят налоги на людей с более высокой платежеспособностью. Противоположностью прогрессивному налогу является регрессивный налог, при котором относительная налоговая ставка или бремя возрастают по мере того, как способность человека платить его уменьшается.

Прогрессивное налогообложение : График демонстрирует прогрессивное распределение налога на доход, которое становится регрессивным для самых высокооплачиваемых.

Регрессивный налог

Регрессивный налог – это налог, взимаемый таким образом, что средняя ставка налога уменьшается по мере увеличения суммы, подлежащей налогообложению. «Регрессивный» описывает эффект распределения доходов или расходов, имея в виду то, как ставка изменяется от высокой к низкой, когда средняя ставка налога превышает предельную ставку налога. Что касается доходов и богатства отдельных лиц, регрессивный налог налагает большее бремя (по сравнению с ресурсами) на бедных, чем на богатых – существует обратная зависимость между ставкой налога и платежеспособностью налогоплательщика, измеряемой активами, потреблением и т. Д. или доход.

Пропорциональный налог

Пропорциональный налог – это налог, взимаемый таким образом, что ставка налога является фиксированной и не меняется по мере увеличения или уменьшения налогооблагаемой базы. Сумма налога пропорциональна сумме, подлежащей налогообложению. «Пропорциональный» описывает влияние распределения на доход или расходы, имея в виду то, как ставка остается постоянной (не меняется от «низкого к высокому» или от «высокого к низкому» при изменении дохода или потребления), где предельная ставка налога равна к средней налоговой ставке.

Налогообложение, эффективность и справедливость

Налоговые поступления – это анализ влияния конкретного налога на распределение экономического благосостояния.

Цели обучения

Определите, кто несет налоговое бремя в различных сценариях

Основные выводы

Ключевые моменты

- Налоговые поступления или налоговое бремя зависят не от того, где собирается доход, а от эластичности спроса по цене и эластичности предложения по цене.

- Налоги падают в основном на группу, которая меньше всего реагирует на цену (группу, которая имеет наиболее неэластичную кривую цены и количества).

- Если кривая спроса неэластична по отношению к кривой предложения, налог будет несоразмерно ложиться на покупателя, а не на продавца. Если кривая спроса эластична по отношению к кривой предложения, налог будет непропорционально оплачиваться продавцом.

Ключевые термины

- резинка : чувствительна к изменению цены.

- налог : Деньги, выплачиваемые государству, за исключением товаров и услуг, связанных с транзакциями.

- неэластичный : не чувствителен к изменению цены.

В экономике налоговое бремя – это анализ влияния конкретного налога на распределение экономического благосостояния. Считается, что налогообложение «падает» на группу, которая в конечном итоге несет бремя налога или, в конечном итоге, должна его уплатить. Ключевая концепция заключается в том, что налоговые поступления или налоговое бремя зависят не от того, где собирается доход, а от эластичности спроса по цене и эластичности предложения по цене.

При налогообложении не учитывается концепция налоговой эффективности, или чрезмерное бремя налогообложения, также известное как искажающая стоимость или безвозвратная потеря налогообложения, является одной из экономических потерь, которые общество терпит в результате налогообложения. Например, налоги на заработную плату в системе социального обеспечения США наполовину оплачивает работник, а половину – работодатель. Однако некоторые экономисты считают, что работник несет почти все бремя налога, потому что работодатель переводит налог в виде более низкой заработной платы.Таким образом, считается, что налоговое бремя ложится на работника, и из-за потребности в работниках для выполнения конкретной работы налоговое бремя в данном случае также ложится на работника.

Пример налогового происшествия

Представьте себе налог в размере 1 доллара на каждый баррель яблок, произведенный фермером, выращивающим яблоки. Если продукт (яблоки) неэластичен по цене для потребителя (при этом, если цена повысится, небольшая потеря спроса будет объяснена дополнительным доходом), фермер может переложить весь налог на потребителей яблок, повысив цену. на $ 1.В этом примере потребители несут все бремя налога; налогообложение ложится на потребителей. С другой стороны, если фермер, выращивающий яблоки, не может поднять цены, потому что продукт эластичен по цене (если цены вырастут, спрос будет потерян больше, чем получен дополнительный доход), фермер должен нести бремя налога или столкнуться с уменьшением доходов. : налоговая нагрузка ложится на фермера. Если фермер, выращивающий яблоки, может поднять цены на сумму менее 1 доллара, то потребители и фермер разделяют налоговое бремя.Когда налоговые обязательства ложатся на фермера, это бремя, как правило, перекладывается на владельцев соответствующих факторов производства, включая сельскохозяйственные земли и заработную плату сотрудников.

Общие налоговые поступления : Налогообложение может привести к уменьшению излишка как потребителя, так и производителя по сравнению со сценарием до налогообложения.

Место падения налогов зависит (в краткосрочной перспективе) от эластичности спроса по цене и эластичности предложения по цене. Налоги падают в основном на группу, которая меньше всего реагирует на цену (группу, которая имеет наиболее неэластичную кривую цены и количества).Если кривая спроса неэластична по отношению к кривой предложения, налог будет несоразмерно ложиться на покупателя, а не на продавца. Если кривая спроса эластична по отношению к кривой предложения, налог будет непропорционально нести продавец.

Налоговая эффективность

В приведенном примере налоговое бремя непропорционально ложится на сторону, демонстрирующую относительно большую неэластичность в ситуации. Эта характеристика приводит к снижению способности стороны участвовать в рынке до уровня готовности, которая присутствовала бы в отсутствие налога.Потеря концептуально определяется как потеря излишка, а потеря излишка характеризуется как безвозвратная потеря. Лица, определяющие политику, оценивают излишки и безвозвратные убытки в связи с введением налога, чтобы лучше оценить эффективность налога или искажение, которое введенный налог вызывает при достижении рыночного равновесия.

При их создании директивные органы должны учитывать прогнозируемые налоговые поступления. Если налоги упадут на непреднамеренную сторону, это может не достичь своей намеченной цели и может быть несправедливым.

Налогообложение и эластичность

Налоговые поступления или налоговое бремя зависят не от того, где собирается доход, а от эластичности спроса по цене и эластичности предложения по цене.

Цели обучения

Объясните, как эластичность влияет на относительную налоговую нагрузку между поставщиками и потребителями (спрос).

Основные выводы

Ключевые моменты

- Если производитель (потребитель) неэластичен, он будет производить (требовать) одно и то же количество независимо от цены.

- Если производитель (потребитель) эластичен, производитель (потребитель) очень чувствителен к цене.

- Чувствительность между количеством и ценой будет определять соотношение налоговых поступлений между производителями и потребителями товара.

Ключевые термины

- неэластичность : нечувствительность изменений одной величины к изменениям другой величины.

- эластичность : Чувствительность изменений количества по отношению к изменениям другого количества.