Список документов для использования материнского капитала ипотека: Как распорядиться материнским капиталом | Условия использования материнского капитала 2021

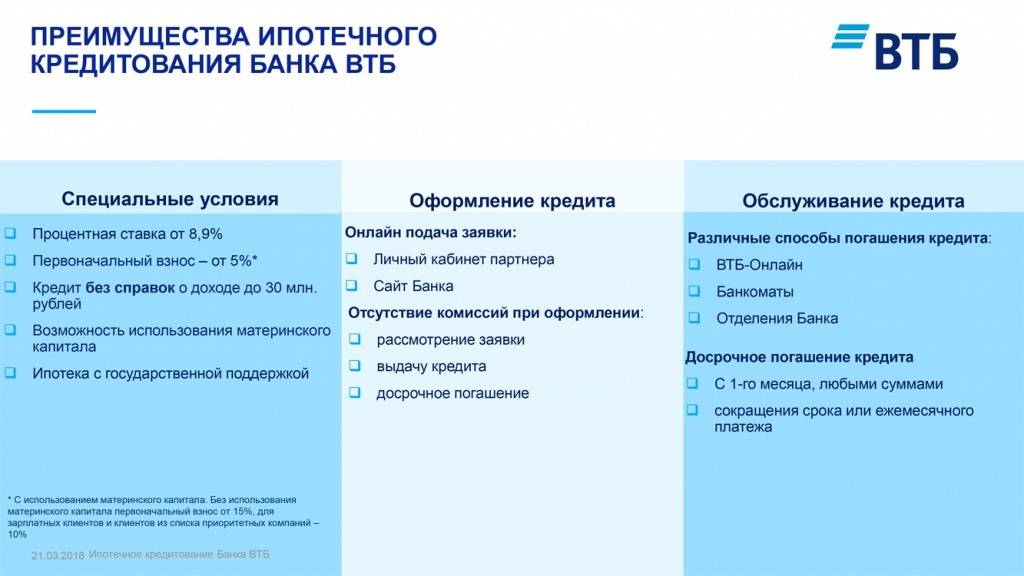

Взять ипотеку под материнский капитал в банке ВТБ – условия 2021 года

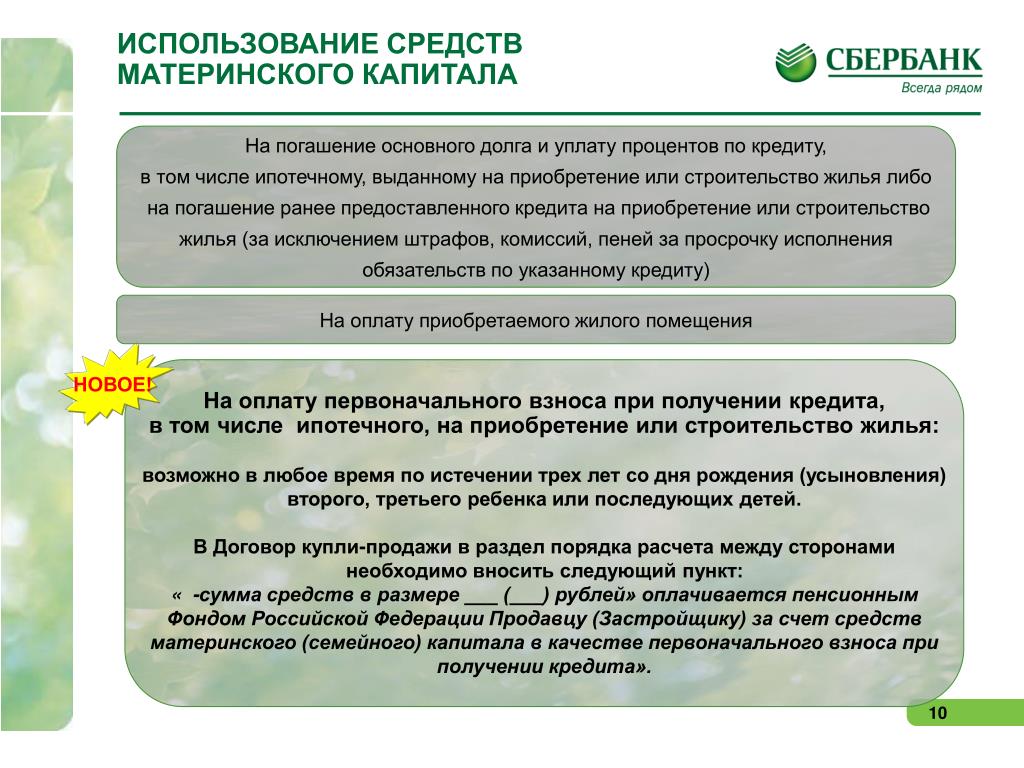

Вы можете использовать материнский (семейный) капитал (МСК) в ипотечном кредитовании:

- для формирования первоначального взноса или

- досрочного (частичное или полное) погашения

Как воспользоваться программой?

- Сформировать первоначальный взнос

Варианты формирования:

- сумма собственных средств и средств МСК должны составлять не менее 10% от стоимости приобретаемого жилья

- сумма средств МСК составляет не менее 10% от стоимости жилья (собственные средства не участвуют в формировании первоначального взноса)

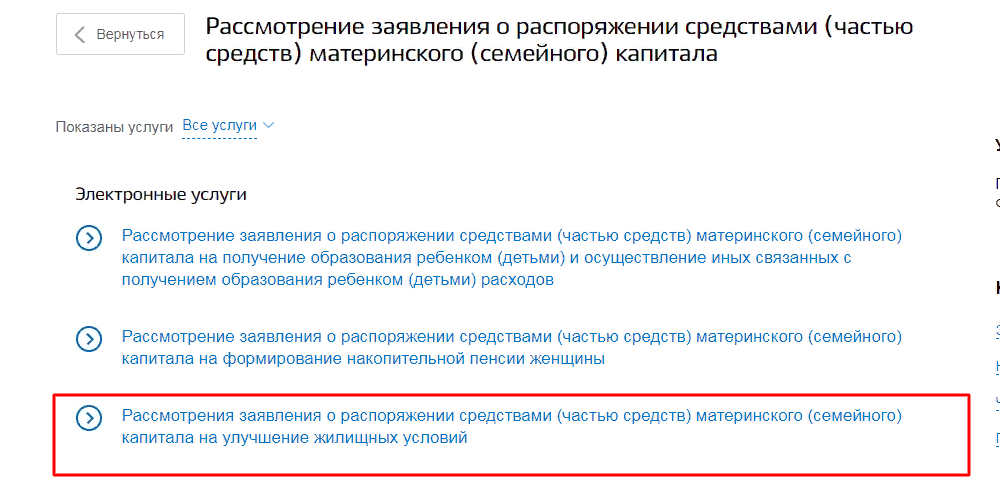

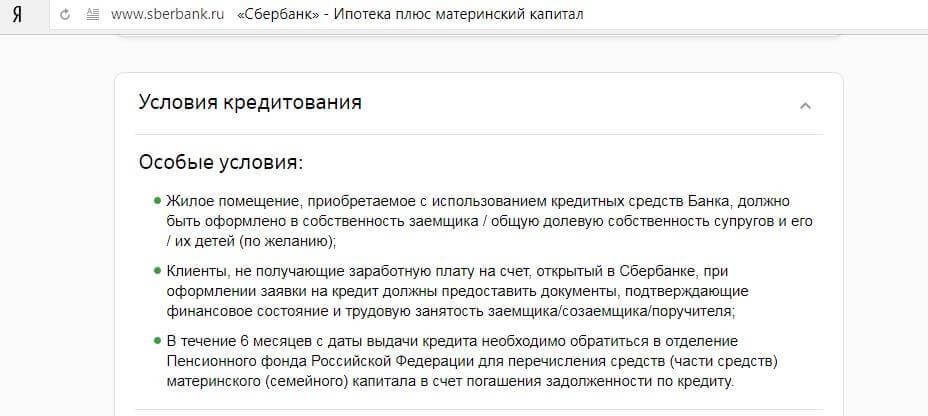

Для использования материнского капитала в качестве первоначального взноса проинформируйте банк о наличии сертификата на материнский (семейный) капитал при подаче заявки на ипотечный кредит и намерении его использования в качестве первоначального взноса, а также оформите заявление о распоряжении средствами (частью средств) материнского (семейного) капитала и приложите его в пакет документов для рассмотрения заявки на кредит и справку о размере (оставшейся части) МСК.

Размер первоначального взноса

(собственные средства (при наличии) и средства МСК)Надбавка к базовой ставке от 15% 0% от 10% до 15% 0,5% - Увеличить сумму кредита до 100%

Вы можете получить до 100% кредитных средств от стоимости приобретаемого жилья, увеличив сумму кредита на сумму средств МСК. При расчёте, средства МСК должны составлять не менее 10% от стоимости приобретаемого жилья.

После выдачи кредитных денежных средств в размере 100%, необходимо будет использовать материнский (семейный) капитал для частичного погашения кредита. После погашения кредита средствами МСК сумма кредита должна составлять не более 90% от стоимости приобретённого жилья.

Для увеличения суммы кредита на сумму средств МСК, проинформируйте банк о наличии сертификата на материнский (семейный) капитал при подаче заявки на ипотечный кредит и намерении его использования в качестве увеличения суммы кредита, а также оформите заявление о распоряжении средствами (частью средств) материнского (семейного) капитала и приложите его в пакет документов для рассмотрения заявки на кредит и справку о размере (оставшейся части) МСК. В заявлении указать цель использования средств МСК «Погашение основного долга и уплату процентов по кредиту на приобретение жилья (строительство жилья)».

Возможно использование:

- оригинала сертификата и справки

- электронного сертификата и справки

- через сервис банка — предоставлять не нужно

Размер кредита от стоимости жилья

(после частичного погашения кредита средствами МСК)Надбавка к базовой ставке до 85% 0% от 85% до 90% 0,7% - Погасить (частично или полностью) действующий кредит

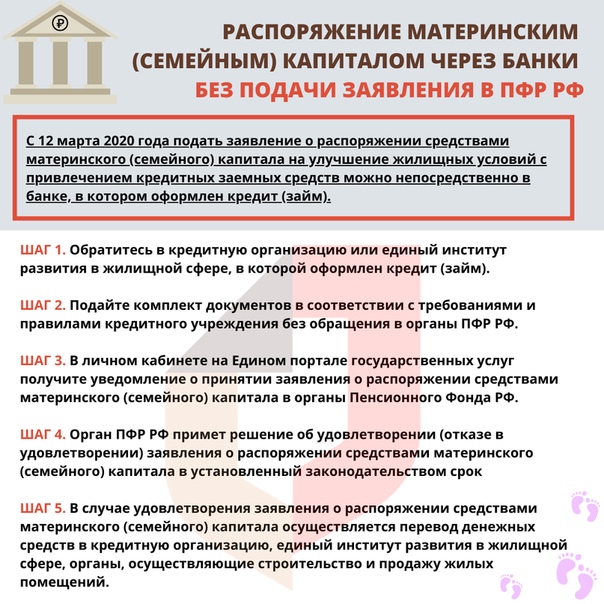

Если вы будете использовать материнский капитал для частичного погашения уже действующего ипотечного кредита, подайте заявку в ВТБ Онлайн о распоряжении средствами (частью средств) материнского (семейного) капитала, указав цель использования средств «Погашение основного долга и уплату процентов по кредиту на приобретение жилья (строительство жилья)».

В случае обращения в офис банка необходимо оформить заявления:

Если у вас есть права на средства МСК, но при этом сертификат и справку о размере МСК вы не получали, банк самостоятельно обратится в Пенсионный фонд Российской Федерации по вопросам подтверждения наличия средств МСК и их перечисления.

Возможно использование материнского капитала при оформлении кредита по двум документам (паспорт и СНИЛС) с первым взносом от 10%. Первый взнос формируется за счет собственных средств.

Ипотека «Ипотека на материнский капитал» в Примсоцбанке, Ставка: 15%

Кредиты предоставляются гражданам РФ, имеющим постоянную или временную регистрацию на территории РФ.

- Возраст на момент оформления кредита:

- Не менее 18 лет.

- Возраст на момент окончания выплаты по кредиту:

- Не более 70 лет.

- Трудовой стаж:

- Любой

- Привлечение Созаемщиков:

- Созаемщиками по кредиту может выступать не более 3-х физических лиц.

Супруг(а) заемщика является созаемщиком в обязательном порядке вне зависимости от его(ее) платежеспособности и возраста. Данное требование не применяется в случае наличия брачного договора или согласия на залог приобретаемой недвижимости.

При наступлении страхового случая ваши обязательства по кредиту возьмет на себя страховая компания, поэтому необходимым условием предоставления кредита являются следующие виды страхования:

- Страхование жизни и утраты трудоспособности5;

- Страхование предмета залога;

- Риск утраты права собственности (на усмотрение банка).

- Рассмотрение кредитной заявки, проверка документов и объекта ипотеки:

- Бесплатно.

- Оценка объекта ипотеки:

- Единовременно, при заключении договора об оценке рыночной стоимости, согласно тарифам оценочной компании.

- Оплата государственной пошлины за регистрацию сделки:

- Единовременно, в соответствии с тарифами Управления Росреестра.

- Страхование риска утраты права собственности:

- Решение о необходимости данного вида страхование определяет банк. Ежегодно, в соответствии с тарифами страховой компании.

- Открытие и обработка аккредитива, аренда индивидуального сейфа, перевод денежных средств:

- В соответствии с тарифным сборником банка.

База знаний – Погашение кредита (займа) за счет средств Материнского капитала

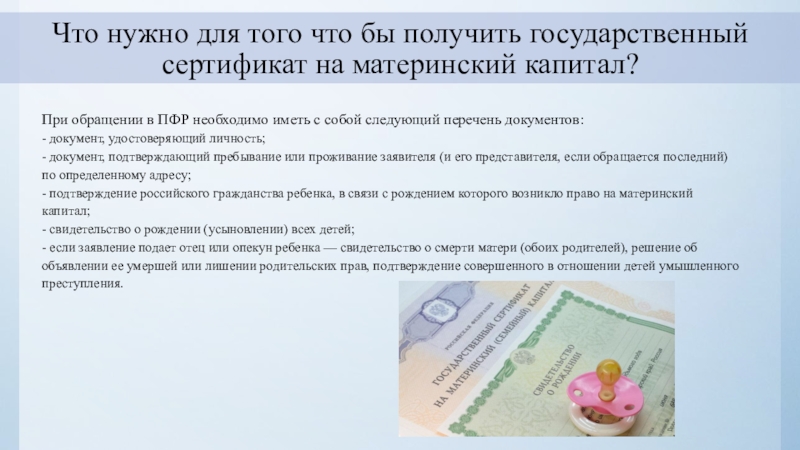

С 1 января 2007 года вступили в силу Федеральный закон №256-ФЗ от 29.12.2006 «О дополнительных мерах государственной поддержки семей, имеющих детей» и Правила подачи заявления о выдаче государственного сертификата на материнский (семейный) капитал и выдачи государственного сертификата, утвержденные Постановлением Правительства РФ от 30 декабря 2006 года №873, которые позволяют направить средства материнского капитала на погашение ипотечного кредита/займа.

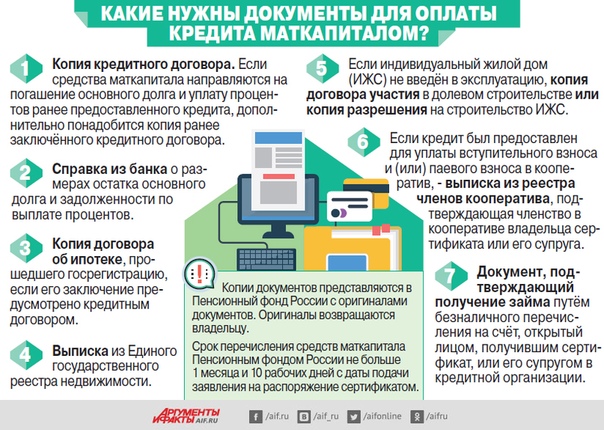

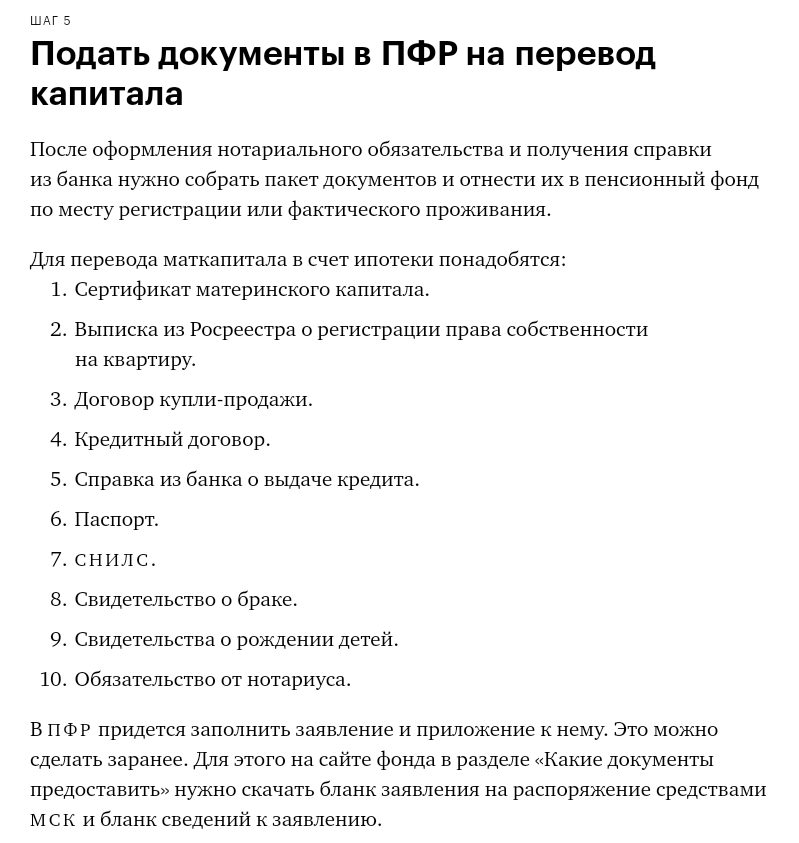

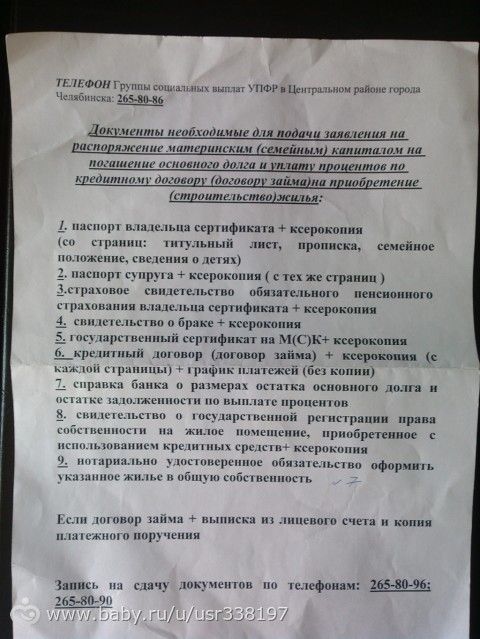

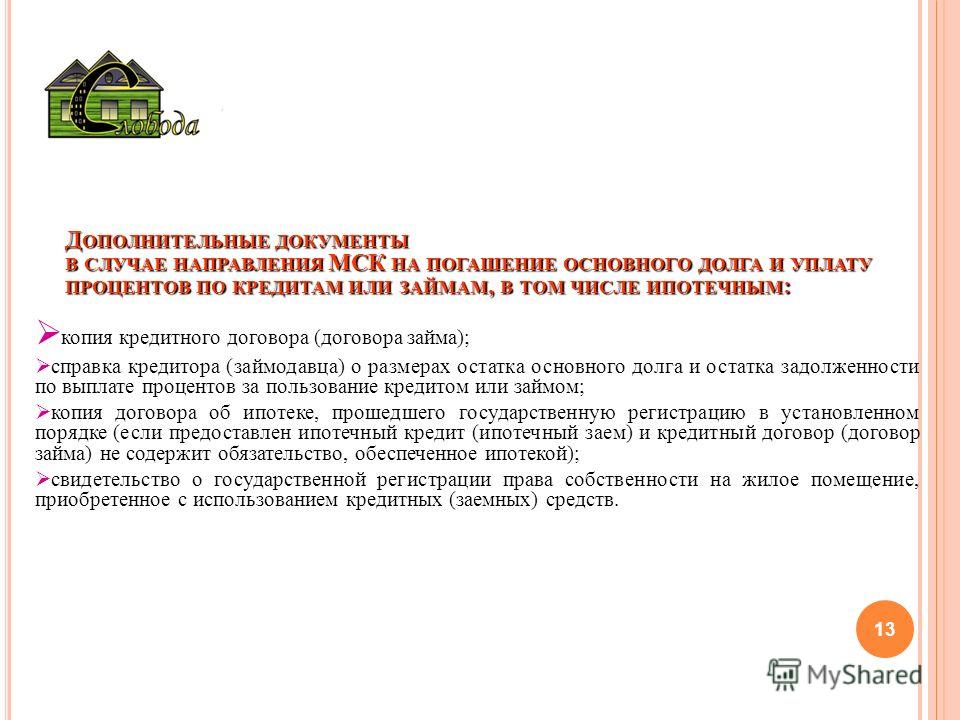

В перечень документов, необходимых для направления средств материнского (семейного) капитала на улучшение жилищных условий, запрашиваемых Пенсионным Фондом РФ, входит справка кредитора (Банка, выдавшего кредит) о размерах остатка основного долга и остатка задолженности по выплате процентов за пользование кредитом или займом.

Для получения справки кредитора необходимо предоставить в Банк следующие документы:

- Заявление на подготовку документа

- Оплаченное извещение с отметкой об оплате

- Копию паспорта каждого участника кредитного договора (разворот с фотографией и адресом регистрации)

Все документы можно подать через личный кабинет.

Срок подготовки справки — 5 дней с момента поступления оплаты и запроса. Срок действия справки — 1 месяц.

Справка кредитора предоставляется вместе с полным пакетом документов в Пенсионный Фонд. В случае удовлетворения вашего заявления о направлении средств материнского капитала в счет погашения кредита, Пенсионный Фонд перечислит денежные средства в «Росбанк Дом». Вне зависимости от условий кредитного договора, средства материнского капитала будут списаны единовременно в день поступления в счет погашения основного долга по кредиту. Заполнять заявление на досрочное погашение не требуется.

Вне зависимости от условий кредитного договора, средства материнского капитала будут списаны единовременно в день поступления в счет погашения основного долга по кредиту. Заполнять заявление на досрочное погашение не требуется.

Если сумма средств материнского капитала превысит размер остатка основного долга и процентов за пользование кредитом, неиспользованные средства будут возвращены Банком обратно в Пенсионный Фонд.

После списания денежных средств «Росбанк Дом» сформирует новый график платежей и направит вам на адрес электронной почты (при отсутствии адреса электронной почты — на адрес для корреспонденции).

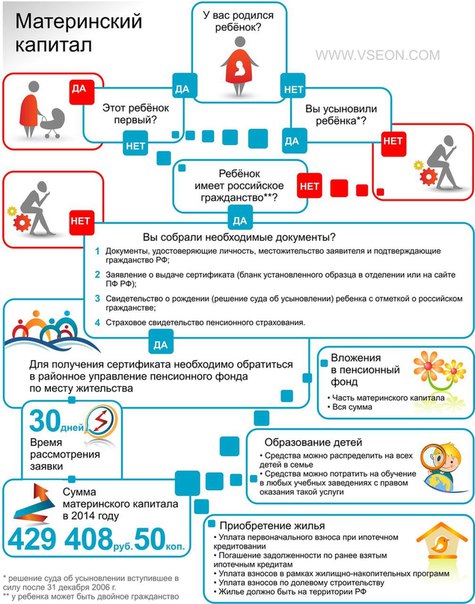

Материнский капитал — форма государственной поддержки российских семей, воспитывающих детей. Выдается с 1 января 2007 года при рождении или усыновлении второго, третьего или последующего ребёнка, имеющего российское гражданство, при условии, что родители не воспользовались правом на дополнительные меры государственной поддержки.

С 12 марта 2020 года воспользоваться материнским капиталом могут также те семьи, у которых родился или был усыновлен первый ребенок после 1 января 2020 года.

«Группа ЛСР» предлагает вам использовать материнский капитал для покупки квартиры. Это серьезная инвестиция в ваше будущее! Вы хотите расширить жилье? Или обеспечить квартирой своего ребенка, когда он вырастет и захочет жить отдельно? Данная форма господдержки поможет вам! Главное — найти самое выгодное применение.

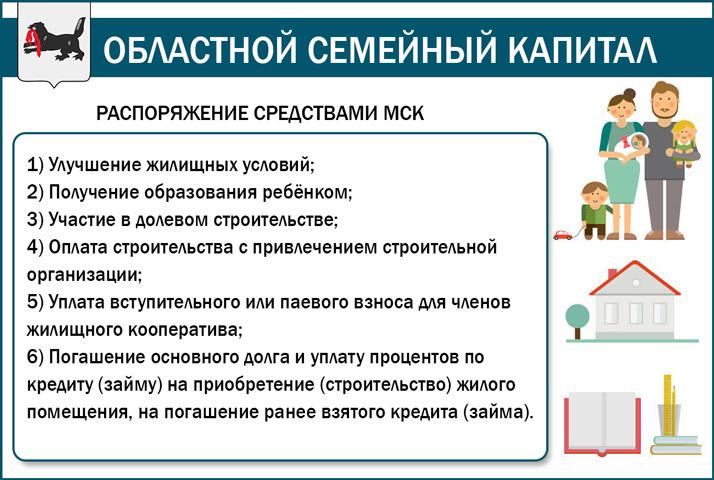

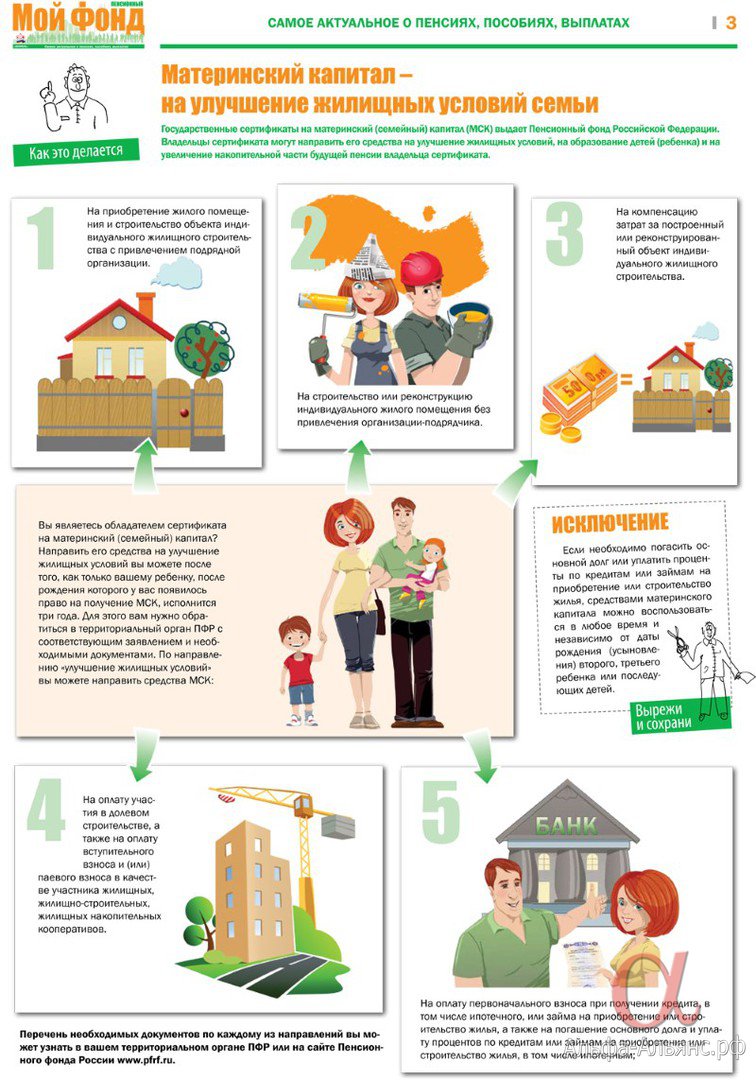

Существует несколько способов использования маткапитала для улучшения жилищных условий:

-

Материнский капитал как первый взнос (или его часть) на покупку квартиры

-

Использование средств для полного или частичного погашения оформленного ранее ипотечного кредита

-

Погашение платежа по рассрочке, предоставляемой застройщиком

-

Частичная оплата при покупке готового жилья за наличные средства

В двух последних случаях воспользоваться маткапиталом можно при условии достижения ребенком возраста 3-х лет.

Как купить квартиру с помощью материнского капитала?

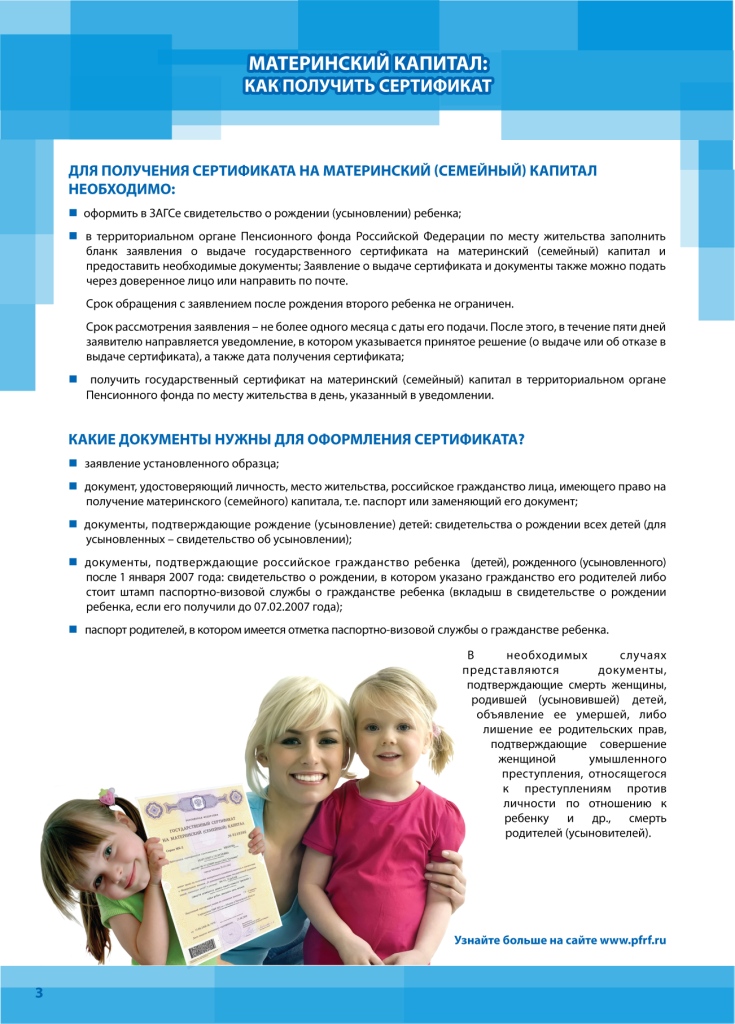

Первым шагом для тех, кто принял решение направить материнский капитал на покупку квартиры в новостройке, становится подбор застройщика, который принимает материнский капитал в оплату квадратных метров. Затем необходимо обратиться с соответствующим заявлением в отделение пенсионного фонда по месту жительства. Также в обязательном порядке понадобятся паспорт, сертификат и страховое свидетельство обязательного пенсионного страхования.

Если вы планируете купить квартиру в ипотеку с помощью материнского капитала, то перечень необходимых документов может быть расширен в зависимости от требований банка. При этом ставка по кредиту составляет от 4,5% годовых.

По вопросам покупки квартиры в новостройке с помощью материнского капитала обращайтесь к специалистам отдела продаж «ЛСР. Недвижимость — Северо-Запад» по телефонам 8 (812) 325-01-01, 8 (800) 325-01-01.

*материнский капитал невозможно использовать при покупке апартаментов.

Детская доля. Как потратить маткапитал на покупку жилья

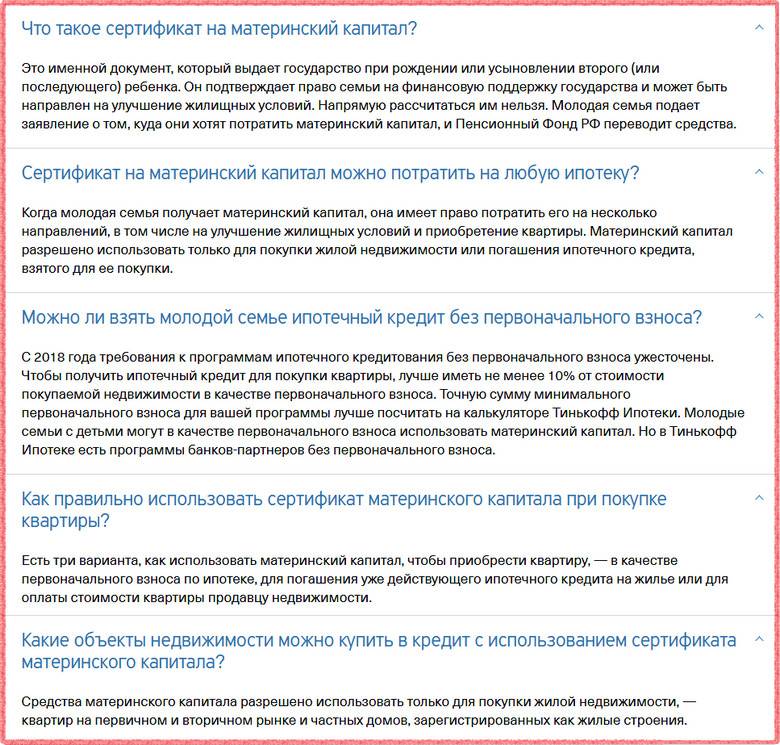

Самый главный документ — сертификат на материнский капитал. Сегодня он оформляется в беззаявительном порядке. О готовности сертификата можно узнать в личном кабинете матери на портале госуслуг.

Помните, что использовать маткапитал можно только после подписания договора купли-продажи. Получается, что часть средств за жилье продавец получит с задержкой, о чем его стоит предупредить заранее.

При оформлении сделки в договоре купли-продажи жилья следует прописать, что часть суммы будет выплачена за счет средств маткапитала, и указать банковские реквизиты продавца. Также нужно приложить документы, подтверждающие право покупателя на использование материнского капитала, то есть сертификат.

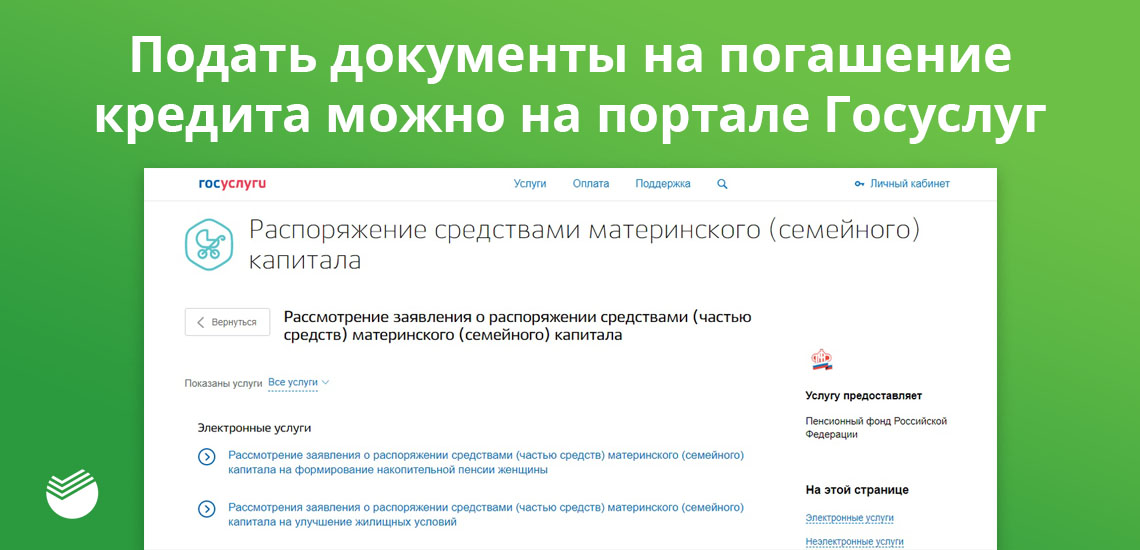

После регистрации сделки владелец сертификата должен подать заявление о распоряжении средствами материнского капитала для покупки жилья. Сделать это можно через портал госуслуг или на сайте Пенсионного фонда России (ПФР).

Сделать это можно через портал госуслуг или на сайте Пенсионного фонда России (ПФР).

При электронной подаче заявления через портал госуслуг в течение одного-двух дней в личный кабинет поступит приглашение принести все указанные документы в местное отделение ПФР. Не забудьте паспорт и СНИЛС.

Список документов, которые юристы рекомендуют приложить к заявлению в ПФР:

- свидетельство о браке, если сделка заключается от имени супруга;

- копия договора купли-продажи жилого помещения;

- актуальная выписка из Единого государственного реестра недвижимости, которая подтверждает, что на покупателя (владельца сертификата на маткапитал) перешло право собственности на жилое помещение;

- справка продавца жилья о размере неуплаченной суммы по договору купли-продажи. Документ подтверждает, что денежные средства из материнского капитала не превышают стоимость всего жилья;

- нотариально оформленное заявление об обязательстве выделить долю в праве на жилое помещение ребенку после покупки жилья.

При покупке жилья в строящейся новостройке вместо копии договора купли-продажи и выписки из ЕГРН подается копия договора долевого участия в строительстве.

Если вы планируете внести маткапитал в качестве вступительного взноса в жилищный кооператив, то нужно предоставить:

- выписку из реестра членов кооператива, которая подтвердит членство в кооперативе владельца сертификата;

- справку о внесенной и оставшейся неуплаченной суммах паевого взноса;

- копию устава кооператива.

Военная ипотека и материнский капитал

Личный опыт привлечения средств МАТЕРИНСКОГО капитала в качестве первоначального взноса при ВИ, когда детям НЕТ 3 лет. Перипетии протяженностью в полгода!Для начала проясню: банк за вас не вносит средства МСК, он только прописывает, что вы должны их внести на счёт застройщика, если ПФ не переведет их! То есть ПФ переводит напрямую на расчетный счёт застройщика.

Основными документами, курирующими маршрутизацию средств МСК, являются ДДУ и кредитный договор, именно с ошибками, неточностями и разночтениями в них и связаны все проблемы. В обоих документах должно быть четко и ясно прописано для чего именно, куда и какая сумма будет направлена.

В обоих документах должно быть четко и ясно прописано для чего именно, куда и какая сумма будет направлена.

Первое, с чем мы столкнулись, это отказ застройщика прописывать в ДДУ средства мск в качестве первоначального взноса, т.к. детям нет трёх лет. Для подтверждения правомочности я написала запрос в ПФ, где дали четкий ответ, что это возможно. Далее застройщиком был прописан срок 80 суток на перечисление средств МСК. Если по истечении этого срока от ПФ не поступают деньги – оплачиваю из своего кармана.

Подаём. Получаем отказ.

1) в КД не достаточно четко прописано, что именно МСК является первоначальным взносом;

2) в тексте есть опечатка, что МСК поступают на счёт заёмщика, а надо застройщика. Единственное решение – заключение доп соглашения к КД и исправление в нем “косяков”. Однако все усложняется тем, что уже истекают 80 дней, “отпущенные” застройщиком. А, соответственно, даже переделанный КД в ПФ уже не примут, может я и так уже все оплатила. То есть теперь надо заключать доп соглашение с застройщиком об отсрочке даты поступления средств МСК.

На протяжении двух недель мы вели переговоры с Банком, чтобы они пошли навстречу и сделали допник. И больше месяца отказывался и не шел на контакт застройщик. Вплоть до того, что наш менеджер ушел в отпуск, а в центральном офисе отказывались хоть кого-то позвать для переговоров.

В результате мы написали официальное письмо, приложили копию допника с Банком, и как входящий документ передали в секретариат застройщика. Через месяц нам позвонили и дали согласие на заключение допника. Ещё через месяц он прошел Росреестр и теперь с двумя новыми дополнительными соглашениями повторно подаём в ПФ. В последний день рассмотрения заявки поступает звонок из ПФ, что справка об остатке (мой долг перед застройщиком ) отсутствует. И хоть все документы в порядке – без справки отказ. Но я за неделю до этого как раз взяла у застройщика новую справку. Тут же еду в ПФ, но справка не подходит – на ней факсимиле!!! И тут спасибо застройщику, он по звонку в течении пары часов переделал справку и на следующее утро я принесла ее и получила такое выстраданное ПОЛОЖИТЕЛЬНОЕ заключение.

Итог: все реально, если есть силы и желание биться во все закрытые двери.

Какие документы нужны для погашения ипотеки материнским капиталом?

Большинство семей, имеющих право на получение материнского капитала, стремятся с выгодой использовать полученные от государства средства. Одно из направлений реализации МК – улучшение жилищных условий, в том числе оформление и погашение ипотеки. Поговорим с вами о том, какие же документы вам для этого понадобятся.

Общая информация

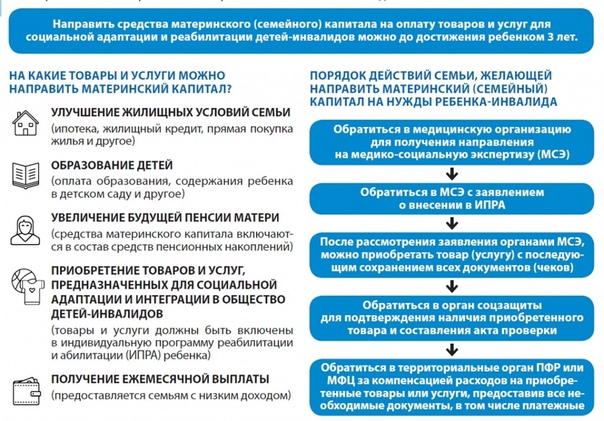

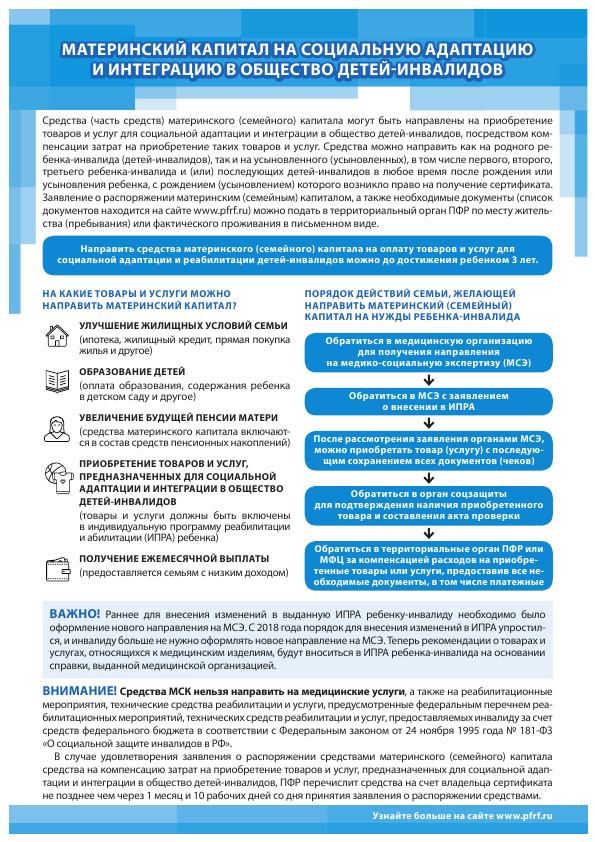

Как известно, использовать сертификат Мат.капитала можно всего на несколько целей, а именно:

- улучшение жилищных условий при помощи покупки или строительства жилья,

- оплата образования ребенка,

- социальная адаптация детей-сирот,

- увеличение пенсии мамы.

Большая часть россиян вкладывает эти деньги именно в жилье, это – приоритетное использование. Если вы хотите самостоятельно купить или построить квартиру или дом, вам нужно ждать, пока второму ребенку исполнится 3 года.

Актуальные предложения

Лучшие предложения по микрозаймам:

Однако, если вы хотите то же самое сделать при помощи жилищного кредита, ждать не придется. При этом дополнительным плюсом является тот факт, что средства из МК можно направить не только на погашение основной суммы долга, но также и для оплаты первоначального взноса.

Это очень удобно, т.к. далеко не все семьи имеют возможность единовременно внести крупную сумму в банк для получения кредита.

Важно: чаще всего, полностью покрыть первый взнос средствами субсидии не получится, но можно значительно его уменьшить. К примеру, в Газпромбанке вам придется минимально внести всего 5% от оценочной стоимости жилья.

Как получить ипотеку под Материнский капитал

- Для начала вам нужно выбрать банковскую компанию, в которой вы планируете оформить кредит. В данной статье вы сможете ознакомиться с лучшими банками, работающими с МК, в которые следует обратиться в первую очередь.

- Далее нужно посетить отделение выбранного банка и заполнить анкету на получение ссуды.

- Если вам её одобрят, после этого вы выбираете подходящий для себя объект недвижимости, заключаете с продавцом договор купли-продажи, берете документы на жилье и вновь идете в банк,

- Проводите оценку, оплачиваете страхование, подписываете кредитный договор,

- После этого вы получаете реквизиты своего счета и обращаетесь в ПФР вашего города.

Для того, чтобы направить средства материнского капитала на погашение ипотечного займа, вам нужно предварительно обратиться в отделение Пенсионного Фонда в вашем городе, и написать там заявление на перевод денежных средств на банковский счет. К заявлению нужно будет приложить кредитный договор, справку о размере задолженности (берется в банке) и копию паспорта владельца сертификата.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Обратите внимание, что если ипотечный кредит оформлялся на супруга, тогда вам нужно дополнительно принести его документы (паспорт) и копию свидетельства о браке.

Заявление будет рассматриваться в течение одного месяца, в случае положительного решения деньги будут переведены в течение двух месяцев на ваш кредитный счет – именно так нужно погашать ипотеку материнским капиталом.

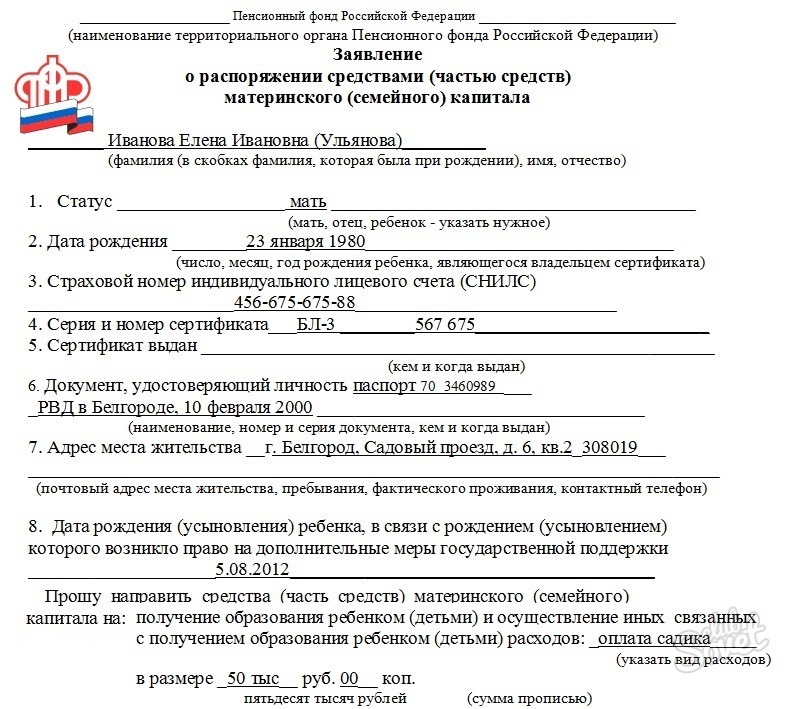

Где взять образец заявления? Вам его выдадут при обращении в Пенсионный Фонд, в нем обязательно прописываются следующие пункты:

- Ф.И.О. заявителя, его статус и дата рождения;

- номер сертификата и кем он выдан;

- паспорт гражданина РФ;

- адрес регистрации;

- дата рождения ребёнка;

- сумма средств материнского капитала, которую необходимо перечислить по договору ипотеки;

- распоряжались ли ранее материнским капиталом;

- был ли заявитель лишён ранее родительских прав;

- список прилагаемых документов;

- дата подачи и подпись заявителя.

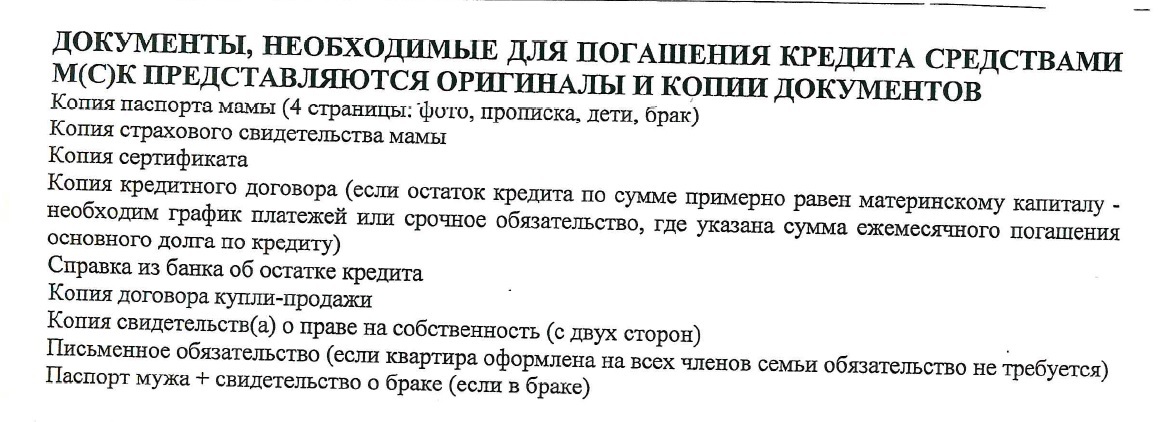

Погашение ипотеки материнским капиталом: документы

Теперь конкретно о тех бумагах, которые вам понадобятся при оплате ипотеки средствами детского капитала.

4 банка, которые с радостью выдают ипотечные кредиты

Вы можете оформить кредит наличными прямо сейчас, просто выберите банк:

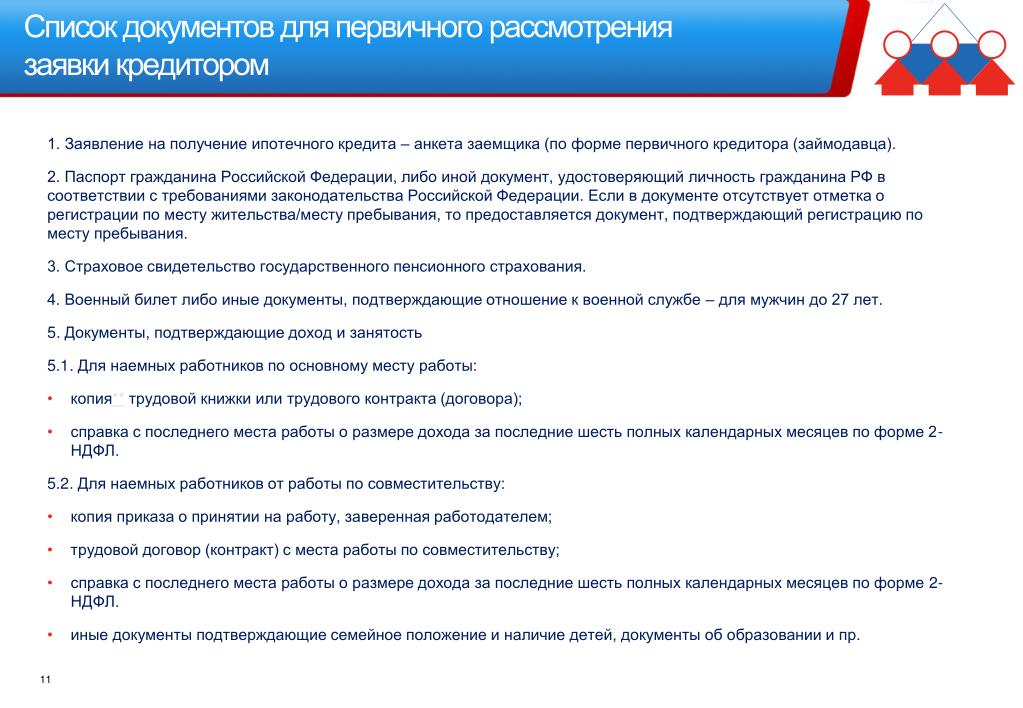

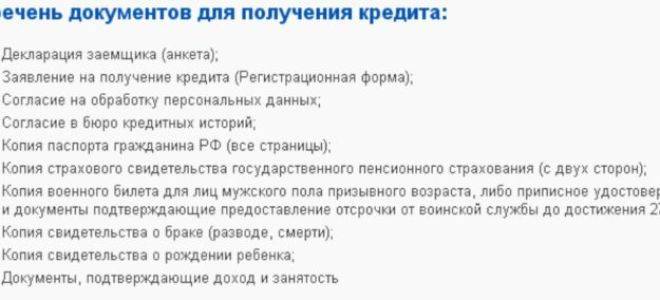

- Документы для банка

- Паспорт заявителя

- Сертификат на получение семейного капитала

- Заявление на досрочное погашение ипотечного кредита.

2. Для Пенсионного фонда

- ДУЛ лица, которое имеет право на получение капитала: матери, отца или опекуна

- Заявление о желании перечислить средства МК на погашение ипотеки

- Сертификат

- СНИЛС

- Документы, подтверждающие наличие ипотечного заема (кредитный договор, справка из банка о задолженности)

- Реквизиты банковского счета

- Документы на купленное жилье (свидетельство о праве собственности, договор купли-продажи)

- Обязательство оформить жилое помещение в общую долевую собственность после погашения кредита (нотариально удостоверенное)

- В определенных случаях иные бумаги, перечень которых можно уточнить в Пенсионном фонде.

После того, как ПФ принял положительное решение и перевел сумму капитала на счет кредитной организации, в банке вам могут предложить один из вариантов погашения заема:

- Уменьшить срок ипотечного кредита (платеж остается неизменным)

- Сохранить срок, но уменьшить ежемесячные выплаты

- Полностью закрыть кредит, если перечисленной суммы достаточно.

Если вы не знаете, какой вариант выбрать, то ознакомьтесь с информацией по данной ссылке, которая поможет выбрать, что вам больше подходит, и подскажет, как лучше погасить долг быстрее. Если вы уже пользовались средствами МК, то сможете использовать деньги только на погашение части долга по кредиту, но не на оплату первого взноса.

Выше перечислены основные документы, которые вам понадобятся для погашения ипотеки при помощи материнского капитала. Но помните, что точный перечень бумаг вам предоставят в отделении ПФ в вашем регионе и в банке-кредиторе.

Рубрика вопрос-ответ:

2019-04-13 15:24

Лариса

Подскажите пожалуйста, как заполнить заявление на сайте пенсионного фонда о перечислении средств мат капитала на погашение ипотеки под мат капиталПосмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Лариса, это можно сделать через Личный кабинет гражданина на официальном сайте портала es. pfrf.ru/#services-f Там найдите пункт “Материнский (семейный) капитал — МСК”

pfrf.ru/#services-f Там найдите пункт “Материнский (семейный) капитал — МСК”2019-01-22 14:46

Тамара

Можно ли вернуть задолж-сть по коммуналке детск. кап-лом? И какие для этого нужны документы? И куда нужно обращаться?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктам

Тамара, таким образом маткапитал использовать нельзя Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также:

Поделитесь информацией с друзьями:

Добавьте свой отзыв или комментарий ниже:

B3-3.

1-09, Прочие источники дохода (15.12.2021) Введение

1-09, Прочие источники дохода (15.12.2021) Введение В этом разделе представлена информация о документировании и квалификации доходов заемщика из других источников, кроме заработной платы, включая:

Требования к документации для текущих доходов ниже. Документация должна подтверждать историю получения, если это применимо, а также сумму, частоту и продолжительность дохода.Кроме того, доказательства текущего получения дохода должны быть получены в соответствии с политикой допустимого возраста кредитных документов, если иное не исключено ниже. Для получения дополнительной информации см. B1-1-03, Допустимый возраст кредитных документов и налоговых деклараций по федеральному подоходному налогу.

Текущий чек может быть оформлен различными способами, в зависимости от вида дохода. Примеры включают, но не ограничены

текущие расплаты Paystubs,

банковские выписки, подтверждающие прямой депозит,

от аннулированные чеки от учетной записи плательщика до заемщика,

судебных рекордов, или

копии банковских выписок заемщика, свидетельствующие о регулярном размещении этих средств.

Алименты, алименты или отдельное содержание

В следующей таблице приведены требования к проверке алиментов, алиментов или отдельного содержания.

| ✓ | Подтверждение дохода от алиментов, алиментов или раздельного содержания |

|---|---|

после даты подачи заявки на ипотеку, подтвержденной одним из следующих документов:

| |

Проверьте наличие ограничений в отношении продолжительности выплат, таких как возраст детей, на которых выплачиваются алименты, или продолжительность выплаты алиментов. | |

| Подтвердите получение заемщиком полной суммы платежа не менее чем за шесть месяцев. | |

Просмотрите историю платежей, чтобы определить ее пригодность в качестве стабильного квалификационного дохода.Чтобы считаться стабильным доходом, полные, регулярные и своевременные платежи должны быть получены в течение шести месяцев или дольше. Доход, полученный менее чем за шесть месяцев, считается нестабильным и не может быть использован для получения заемщиком ипотечного кредита. Кроме того, если полные или частичные платежи производятся непоследовательно или спорадически, доход неприемлем для целей определения заемщика. Кроме того, если полные или частичные платежи производятся непоследовательно или спорадически, доход неприемлем для целей определения заемщика. |

Примечание : Кредитор может включить алименты, алименты или отдельное содержание в качестве дохода, только если заемщик раскрывает их в Форме 1003 и просит, чтобы они учитывались при получении кредита.

Автомобильное пособие

Чтобы автомобильное пособие считалось приемлемым стабильным доходом, заемщик должен получать платежи в течение как минимум двух лет. Кредитор должен добавить полную сумму резерва к ежемесячному доходу заемщика, а полную сумму расходов на аренду или финансирование к ежемесячным долговым обязательствам заемщика.

Доход от проживания в общежитии

Доход от проживания в основном или втором доме заемщика не считается приемлемым стабильным доходом, за исключением следующего: личного помощника, независимо от того, является ли это лицо родственником заемщика, арендные платежи могут рассматриваться как приемлемый стабильный доход в размере до 30% от общего валового дохода, который используется для получения заемщиком ипотечного кредита. Личные помощники обычно оплачиваются из средств Medicaid Waiver и включают проживание и питание, из которых заемщику выплачиваются арендные платежи.

Личные помощники обычно оплачиваются из средств Medicaid Waiver и включают проживание и питание, из которых заемщику выплачиваются арендные платежи.

Требования HomeReady для получения ипотечного кредита включают дополнительное исключение. См. Главу B5-6, Ипотека HomeReady.

В следующей таблице приведены требования к подтверждению доходов от постояльцев.

| ✓ | . 2 формы), в котором адрес постояльца совпадает с адресом заемщика. |

|---|---|

| Получите документацию об арендной плате жильца за последние 12 месяцев. |

Доход от прироста капитала

Доход, полученный от прироста капитала, как правило, представляет собой разовую операцию; поэтому его не следует рассматривать как часть стабильного ежемесячного дохода заемщика. Однако, если заемщику необходимо полагаться на доход от прироста капитала, чтобы соответствовать требованиям, доход должен быть подтвержден в соответствии со следующими требованиями.

| ✓ | Подтверждение дохода от прироста капитала |

|---|---|

| Документ двухлетней истории дохода от прироста капитала , включая форму IRS 1040, Приложение D. | |

| Рассчитайте средний доход за последние два года (согласно разделу «Переменный доход» B3-3.1-01, «Общая информация о доходе») и используйте усредненную сумму как часть квалифицируемого дохода заемщика, если заемщик предоставляет текущие доказательства того, что он или она владеет дополнительным имуществом или активами, которые могут быть проданы, если дополнительный доход потребуется для будущих платежей по ипотечному кредиту. Примечание : Потери капитала, указанные в Форме IRS 1040, Приложение D, не должны учитываться при расчете доходов или обязательств, даже если убытки повторяются. Из-за характера этого дохода текущее получение дохода не требуется для соблюдения политики допустимого возраста кредитных документов. |

Доход по нетрудоспособности — долгосрочный

В следующей таблице приведены требования к подтверждению долгосрочного дохода по нетрудоспособности. Это не относится к доходу по инвалидности, полученному от Администрации социального обеспечения. Информацию о доходах социального обеспечения см. в соответствующем разделе ниже.

| ✓ | Подтверждение долгосрочного дохода | Получить копию политики инвалидности заемщика или высказываний выгоды от плательщика по выплате (страховой компании, работодателя или другой квалифицированной неотвесии сторона) для определения

|

|---|---|

| Как правило, долгосрочная нетрудоспособность не имеет определенной даты истечения срока действия, и следует ожидать ее сохранения. Требование о переоценке пособий не считается установленным сроком действия. Если заемщик в настоящее время получает выплаты по краткосрочной нетрудоспособности, сумма которых уменьшится до меньшей суммы в течение следующих трех лет, поскольку они будут преобразованы в долгосрочные пособия, сумма долгосрочных пособий должна использоваться в качестве дохода, чтобы соответствовать критериям заемщик.Дополнительную информацию о краткосрочной нетрудоспособности см. в разделе Доход от временного отпуска ниже. |

Предложения о трудоустройстве или контракты

Если заемщик должен приступить к работе в соответствии с условиями предложения о трудоустройстве или контракта, кредитор может предоставить кредит в соответствии с одним из вариантов, описанных ниже.

| ✓ | Вариант 1 — Платежная квитанция, полученная до выдачи кредита | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Перед выдачей кредита кредитор должен получить платежную квитанцию от заемщика, которая включает достаточную информацию для подтверждения дохода, используемого для квалификации заемщика на основании предложения или контракта. Платежная квитанция должна быть сохранена в файле ипотечного кредита. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| ✓ | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ✓ | 9 Вариант 2 – Paystub не получен до доставки кредита|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Этот вариант ограничен кредитами, которые соответствуют следующим критериям:

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Кредитор должен получить и рассмотреть предложение или договор заемщика о будущей занятости. Предложение о трудоустройстве или договор должны

Также обратите внимание, что для члена профсоюза, который работает по профессии, которая приводит к ряду краткосрочных заданий (например, квалифицированный строитель, портовый грузчик или рабочий сцены), профсоюз может предоставить оформленное предложение о работе или контракт на будущую работу. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Дата начала действия заемщика должна быть не ранее, чем за 30 дней до даты выписки или не позднее, чем через 90 дней после даты выписки. Перед поставкой кредитор должен получить следующую документацию в зависимости от даты начала работы заемщика: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Если дата начала работы заемщика… не более чем за 30 дней до даты выписки | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Не более чем за 90 дней после даты выписки | Предложение о трудоустройстве или контракт по DU или для сделки, один из следующих:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Кредитор должен предоставить кредит со специальным кодом 707. пустой или после даты создания файла кредитного дела. пустой или после даты создания файла кредитного дела.Иностранный доходИностранный доход – это доход, полученный заемщиком, нанятым иностранной корпорацией или иностранным правительством, и выплачиваемый в иностранной валюте. Заемщики могут использовать иностранный доход для получения права, если выполняются следующие требования.

Доход от патронатного воспитания Доход, полученный от организации, спонсируемой штатом или округом, за временный уход за одним или несколькими детьми, может считаться приемлемым стабильным доходом, если выполняются следующие требования.

Пособие на жилье или приют Пособие на жилье или приют может считаться соответствующим доходом, если есть документация о том, что оно было получено за последние 12 месяцев, и пособие, вероятно, будет продолжаться в течение следующие три года. Доход от процентов и дивидендовВ следующей таблице приведены требования к проверке доходов от процентов и дивидендов.

Сертификаты об ипотечном кредитеГосударства и муниципалитеты могут выдавать сертификаты об ипотечном кредите (MCC) вместо или в рамках своих полномочий на выпуск доходных ипотечных облигаций.MCC позволяют правомочному покупателю жилья в первый раз получить ипотечный кредит, обеспеченный его или ее основным местом жительства, и претендовать на федеральный налоговый кредит на определенный процент (обычно от 20% до 25%) процентных платежей по ипотеке. При расчете коэффициента DTI заемщика учитывайте максимально возможный доход MCC как дополнение к доходу заемщика, а не как уменьшение суммы ипотечного платежа заемщика.

[(Сумма ипотеки) x (Вексельная ставка) x (MCC %)] ÷ 12 = Сумма, добавляемая к ежемесячному доходу заемщика. Например, если заемщик получает ипотечный кредит на сумму 100 000 долларов США с процентной ставкой 7,5%, и он или она имеет право на получение кредита под 20% в рамках программы MCC, сумма, которая должна быть добавлена к его или ее ежемесячному доходу, составит 125 долларов США (100 000 долларов США x 7,5% x 20% = 1500 долларов США ÷ 12 = 125 долларов США). Кредитор должен получить копию MCC и документально оформленный расчет кредитора по корректировке дохода заемщика и включить их в файл ипотечного кредита. Для транзакций рефинансирования кредитор может позволить MCC оставаться в силе до тех пор, пока он получает подтверждение до закрытия кредита от поставщика MCC, что MCC остается в силе для нового ипотечного кредита.Копии документов MCC, включая свидетельство о переоформлении, должны храниться в новом досье по ипотечному кредиту. Доход от дифференцированных платежей по ипотечным кредитамРаботодатель может субсидировать платежи по ипотечным кредитам работника путем выплаты всей или части процентной разницы между текущими и предполагаемыми платежами по ипотечным кредитам работника. При расчете квалификационного коэффициента дифференцированные платежи должны быть добавлены к валовому доходу заемщика. Платежи не могут использоваться для прямого погашения ипотечного платежа, даже если работодатель выплачивает их ипотечному кредитору, а не заемщику. В следующей таблице представлены требования к проверке дохода от дифференцированных выплат по ипотечным кредитам.

Доход заемщика, не проживающего в жилом помещенииDU будет рассматривать доход заемщика, не проживающего в жилом помещении, как соответствующий доход для основного места жительства с определенными ограничениями коэффициента LTV. Для ссуд, выданных вручную, доход от заемщика, не проживающего в жилом помещении, может считаться приемлемым квалификационным доходом. Этот доход может компенсировать определенные недостатки, которые могут быть в заявке заемщика на получение кредита, такие как ограниченный доход, финансовые резервы или ограниченная кредитная история.Однако его нельзя использовать для компенсации значительных или недавних случаев серьезного уничижительного кредита в кредитной истории заемщика-арендатора. См. B2-2-04, Поручители, соподписавшие или незанятые заемщики по предмету сделки, для получения информации о максимальных коэффициентах LTV, CLTV и HCLTV, которые применяются, когда доход заемщика, не проживающего в жилом помещении, используется в квалификационных целях. как для DU, так и для кредитов, подписанных вручную. Доход от векселей к получениюВ следующей таблице представлены требования к проверке доходов к получению от векселей.

Доход от государственной помощиВ следующей таблице приведены требования к проверке дохода от государственной помощи.

Ваучерная программа выбора жилья (более известная как Раздел 8) также является приемлемым источником дохода, отвечающего требованиям. Не требуется, чтобы ваучерные платежи по Разделу 8 были получены за какой-либо период времени до даты подачи заявки на ипотеку или чтобы платежи продолжались в течение любого периода времени с даты подачи заявки на ипотеку.

Доход от пособий по безработице Доход от пособий по безработице обычно носит краткосрочный характер и может учитываться при квалификации заемщика в следующих сценариях:  Примечание : Доход от пособий по безработице может быть использован для получения заемщиком кредита на рефинансирование с высоким LTV. См. B5-7-03, Альтернативный квалификационный путь рефинансирования с высоким LTV. Пенсия, государственная рента и пенсионный доходВ следующей таблице приведены требования к проверке пенсионного, государственного аннуитета и пенсионного дохода.

Если пенсионный, аннуитетный или пенсионный доход заемщика подтверждается службой проверки DU, DU выдает сообщение с указанием необходимой документации. Эта документация может отличаться от требований, описанных выше.См. B3-2-02, Служба проверки DU. Доход от лицензионных платежей В следующей таблице приведены требования к проверке доходов от лицензионных платежей.

Дополнительную информацию см. в разделе «Переменный доход» B3-3.1-01 «Общая информация о доходе». Доход по таблице K-1 Для заемщиков, владеющих менее чем 25% долей участия в товариществе, корпорации S или компании с ограниченной ответственностью (LLC), обычный доход, чистый доход от аренды недвижимости и другой чистый доход от аренды указанный в форме IRS 1065 или IRS Form 1120S, Приложение K-1 может использоваться для квалификации заемщика при условии, что кредитор может подтвердить, что бизнес имеет достаточную ликвидность для поддержки вывода прибыли. В следующей таблице представлена проверка требований к доходу для заемщиков по Приложению K-1, владеющих менее чем 25% акций товарищества, корпорации S или LLC.

Требования к документации Заемщик должен предоставить подписанные индивидуальные декларации по федеральному подоходному налогу за последние два года и Приложение K-1 IRS за последние два года. Доход социального обеспеченияВ следующей таблице приведены требования к подтверждению дохода социального обеспечения.

Если доход заемщика по социальному обеспечению подтвержден службой проверки DU, DU выдаст сообщение с указанием необходимой документации. Доход от временного отпускаВременный отпуск, как правило, непродолжителен и связан с отпуском по беременности и родам или по уходу за ребенком, краткосрочной нетрудоспособностью или другими видами временного отпуска, допустимыми по закону или работодателем заемщика. Заемщики, находящиеся во временном отпуске, могут получать или не получать оплату во время своего отсутствия на работе. Если кредитору стало известно, что заемщик будет находиться во временном отпуске на момент закрытия ипотечного кредита и что доход заемщика необходим для получения кредита, кредитор должен определить допустимый доход и подтвердить занятость, как описано ниже.

Требования к расчету дохода, используемые для квалификации Если заемщик вернется на работу на дату первого платежа по ипотечному кредиту, кредитор может учитывать регулярный доход заемщика от занятости при квалификации. Если заемщик , а не вернется к работе с даты первого платежа по ипотечному кредиту, кредитор должен использовать меньшую из двух величин: доход заемщика от временного отпуска (если таковой имеется) или постоянный доход от работы по найму. Если доход заемщика от временного отпуска меньше, чем его обычный доход от работы по найму, кредитор может дополнить доход от временного отпуска имеющимися ликвидными финансовыми резервами (см. B3-4.1-01, Минимальные резервные требования). Ниже приведены инструкции о том, как рассчитать «дополнительный доход»: Сумма дополнительного дохода = доступные ликвидные резервы, разделенные на количество месяцев дополнительного дохода

После определения дополнительного дохода кредитор должен рассчитать общий квалифицируемый доход.

Общий квалификационный доход = дополнительный доход плюс доход от временного отпуска Итоговый квалифицируемый доход не может превышать обычный доход заемщика от работы.

Сумма регулярных доходов: 6000 долларов США в месяц Временные доходы отпуска: $ 2000 в месяц Всего проверенных ликвидных активов: $ 30 000 Средства, необходимые для завершения транзакции: $ 18 000 . Доступны запасы жидкости: $ 12 000 Дата первого платежа: 1 июля Дата, когда заемщик начнет получать регулярный доход от работы: 1 ноября Дополнительный доход: 12 000/4 = 3 000 долл. Примечание : Эти требования применяются, если кредитору становится известно в процессе проверки занятости и дохода, что заемщик находится во временном отпуске. Если заемщик в настоящее время не находится во временном отпуске, кредитор не должен спрашивать, намерен ли он или она взять отпуск в будущем. Доход от чаевыхВ следующей таблице приведены требования к подтверждению дохода от чаевых.

Доход от трастаВ следующей таблице приведены требования к проверке для дохода от траста.

Доход от пособий по программе VAВ следующей таблице приведены требования к подтверждению дохода от пособий по программе VA. Примечание : Пособия на образование не являются приемлемым доходом, поскольку они компенсируются расходами на образование.

Связанные объявления В таблице ниже приведены ссылки на опубликованные объявления, относящиеся к этой теме.

Контрольный список предметов при подаче заявления на ипотеку Подача заявления на получение ипотечного кредита требует, кажется, бесконечного количества документов и документации.

Карьера | Better Mortgage© 2022 Better Holdco, Inc.и/или его аффилированные лица. Better — это семья компаний. Better Mortgage Corporation предоставляет ипотечные кредиты; Better Real Estate, LLC предоставляет услуги в сфере недвижимости; Better Cover, LLC предоставляет страховые полисы домовладельцам; и Better Settlement Services предоставляет услуги по страхованию титула. Все права защищены. Продукты жилищного кредитования, предлагаемые Better Mortgage Corporation. Better Mortgage Corporation является прямым кредитором. НМЛС № 330511. 3 Всемирный торговый центр, 175 Гринвич-стрит, 59-й этаж, Нью-Йорк, NY 10007. Better Real Estate, LLC dba BRE, Better Home Services, BRE Services, LLC и Better Real Estate — лицензированная брокерская компания по недвижимости, штаб-квартира которой находится по адресу: 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007. Полный список номеров лицензий Better Real Estate, LLC можно найти здесь. Равные жилищные возможности.Все права защищены. Better Real Estate нанимает агентов по недвижимости («Better Real Estate Agents»), а также поддерживает общенациональную сеть партнерских брокерских компаний и агентов по недвижимости («Better Real Estate Partner Agents»). Агенты-партнеры Better Real Estate работают с Better Real Estate, чтобы предоставлять высококачественные услуги за пределами зоны обслуживания, охватываемой Better Real Estate Agents, или когда Better Real Estate Agents испытывают чрезмерный спрос. Better Settlement Services, LLC. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007 Страховые полисы домовладельцев предлагаются через Better Cover, LLC, агентство продюсеров-резидентов Пенсильвании.Лицензия № 881593. 3 World Trade Center, 175 Greenwich Street, 59th Floor, New York, NY 10007 Better Mortgage Corporation, Better Real Estate, LLC, Better Settlement Services, LLC и Better Cover, LLC являются отдельными операционными дочерними компаниями Better Holdco, Inc. Каждая Компания является отдельным юридическим лицом, работающим и управляемым через собственную структуру управления и управления в соответствии с требованиями государства ее регистрации, а также применимыми законодательными и нормативными требованиями. Продукты доступны не во всех штатах. Логотип Better Home зарегистрирован в Бюро по патентам и товарным знакам США Better Cover зарегистрирован в Бюро по патентам и товарным знакам США Дополнение к арендеВведение Надбавка к арендной плате — это выплата на основе проверки нуждаемости для определенных людей, проживающих в

частное арендованное жилье, которые не могут покрыть расходы на свое

размещение за счет собственных средств. Это краткосрочная поддержка дохода для людей в частной арендованной сектор. АрендодателиНалоговые льготы доступны для арендодателей, которые сдают аренду арендаторам, получающим арендную плату. Дополнение или HAP. Подробнее читайте в нашем документе о жилье налоговые льготы и льготы. В законодательстве о равенстве указан ряд оснований, по которым арендодатели не может дискриминировать потенциальных арендаторов. К ним относятся «жилье помощь». Подробнее читайте в разделе «Дискриминация при сдаче в аренду жилья». ниже. COVID-19 и Дополнение к арендеЗаконодательство было введено для предотвращения как прекращение аренды жилья, так и любое повышение арендной платы за продолжительность пандемии COVID-19. В то время как арендаторы должны платить арендную плату во время пандемии COVID-19, арендная плата Дополнение доступно для вас, если вы изо всех сил пытаетесь заплатить. Введены новые правила надбавки к арендной плате для заявителей, подающих заявление в возрасте 13 лет или позже.

Когда программа PUP завершится, ваша надбавка к аренде будет рассмотрена, и будут применяться существующие правила, рекомендации и оценка средств к аренде. Ставка дополнительного социального пособия для надбавки к аренде и COVID-19Rent Supplement гарантирует, что ваш доход после уплаты арендной платы не упадет ниже минимального уровня. Этот минимальный уровень является базовым дополнительным социальным обеспечением. Ставка пособия для ваших обстоятельств за вычетом установленного семейного взноса (вы может платить больше в зависимости от ваших средств). Базовая ставка дополнительного социального пособия (SWA) составляет 206 евро. получить более высокую ставку, если у вас есть иждивенцы. Однако, если вы новый арендатор Если вы дополните заявку и подали заявку 13 марта 2020 г. или после этой даты, вы будете оценивается с использованием ставки SWA в размере 250 евро для одного человека и 500 евро для пара. Если ваша занятость (или самостоятельная занятость) пострадала от коронавируса

пандемии, или если вы больны или ухаживаете за больным, прочтите нашу

документ о COVID-19

(коронавирус) и социальные выплаты. ПравилаВы имеете право на надбавку к аренде только в том случае, если вы являетесь подлинным (добросовестным) арендатор и соответствует одному из следующих условий:

Для заявителей, подавших заявление 13 марта 2020 г. или после этой даты, вы должны были находиться в

ваша текущая аренда более 4 недель и могли бы продолжать платить

аренду из собственных средств, но на случай чрезвычайной ситуации в области общественного здравоохранения, связанной с COVID-19. Если вам нужна помощь с арендной платой, но вы не соответствуете этим условиям, вы следует обратиться в местный центр Intreo за консультацией по поводу вашей ситуации. Дополнение к другим правилам арендыДоплата к аренде будет предоставляться только в том случае, если жилье подходит для твои нужды. Надбавка за арендную плату, как правило, не выплачивается, если арендная плата превышает максимальный предел арендной платы, установленный для вашего округа (см. «Ставки» ниже для получения информации об этих ограничениях и ситуациях, когда от них можно отказаться). Вы также должны: Вы не сможете претендовать на надбавку к аренде, если вы:

Аренда у родителей: Вы не можете получить надбавку к аренде на помочь вам заплатить арендную плату вашим родителям, если вы живете в семейном доме.Если ваш родитель владеет второй собственностью, вы, как правило, не получаете надбавку за арендную плату за это имущество, если вы не можете доказать, что вы являетесь подлинным (добросовестным) жилец. Совместно с вашим арендодателем: Вы можете иметь право на получение арендной платы Дополнение, если вы живут в доме вашего домовладельца. Это должен быть настоящий арендодатель / арендатор расположение. Ваш арендодатель должен заполнить часть формы и предоставить свои Номер PPS (см. «Как подать заявку» ниже). Приложение по трудоустройству и аренде Вы будете иметь право на , а не право на получение надбавки к аренде, если вы находитесь в

полная занятость – определяется как 30 и более часов в неделю. Для заявителей, подавших заявку 13 марта 2020 г. или после этой даты , вы можете имеете право на надбавку к аренде, если вы или ваш партнер работаете более 30 часов в неделю, и ваш доход от работы сократился из-за Чрезвычайная ситуация в области общественного здравоохранения в связи с COVID-19 — см. Дополнение о COVID-19 и арендной плате выше. Ваша надбавка к аренде и некоторые дополнительные

доход, включая часть вашего дохода от работы, будет учитываться

Счет. Если вы приступите к работе (по найму или самозанятости), вы должны уведомить об этом Департамент социальной защиты (DSP) во избежание переплаты квартплаты Добавка. Доход, учитываемый при расчете надбавки к аренде

Капитальная стоимость имущества (кроме собственного дома), сбережений и инвестиции оцениваются следующим образом:

Доходы из некоторых источников не учитываются – не учитываются – при

расчет суммы надбавки к аренде, на которую вы имеете право. Ваш вклад в арендную плату (Домашнее хозяйство)После определения суммы надбавки к аренде, на которую вы имеете право, она будет снижена минимум на 30 евро. Это потому, что вы должны заплатить по крайней мере 30 евро в неделю к вашей арендной плате.Вы можете заплатить более 30 евро, потому что вы также требуется внести любые дополнительные оцениваемые средства, которые у вас есть выше соответствующую базовую ставку дополнительного социального обеспечения в счет вашей арендной платы. А пара, претендующая на надбавку к арендной плате, должна платить не менее 40 евро в неделю на их аренда. Любые независимые члены домохозяйства, которые зависят исключительно от личного

Социальная выплата также должна составлять 30 евро. Однако, если польза

и привилегия была оценена по сравнению с их выплатой по социальному обеспечению, которую они

не нужно вносить €30. Дополнение к расчету арендной платыРасчет надбавки к арендной плате может быть затруднен. Департамент соц. Программа защиты примет решение о том, имеете ли вы право на получение надбавки к аренде, и рассчитает сумма, которую вы получите.Доступна дополнительная информация о том, как рассчитать арендную плату. Дискриминация при сдаче в аренду жилой недвижимости Законодательство о равенстве применяется к аренде и размещению. Арендодатели не могут

дискриминировать потенциальных арендаторов по признаку пола, гражданского состояния,

семейное положение, сексуальная ориентация, религия, возраст, инвалидность, раса или

членство в сообществе путешественников. Вы не можете подвергаться дискриминации при аренде, потому что вы получаете Надбавка к арендной плате, HAP или любая другая выплата социального обеспечения.(Это известно как «жилищная помощь».) Это означает, что арендодатели больше не могут при рекламе жилья, что Дополнение к аренде (или HAP) не принимается и они не могут отказать вам в аренде жилья, потому что вы получаете социальная выплата. Если вы чувствуете, что подверглись дискриминации со стороны арендодатель или их агент, вы подробнее о подаче жалобы в соответствии с Законами о равном статусе. СтавкиНадбавка за арендную плату выплачивается вам еженедельно или ежемесячно электронным фондом Перевод, почтовая тратта или чек, обычно с задолженностью. Рассчитанная сумма надбавки к арендной плате, как правило, гарантирует, что

ваш доход после оплаты аренды не падает ниже минимального уровня. Этот уровень

базовая ставка дополнительного социального пособия для ваших обстоятельств минус

соответствующую ставку домашнего взноса (см. Арендная плата, уплаченная вашему арендодателю (т. е. ваш взнос плюс ваша арендная плата). дополнение) не должна превышать максимальный предел арендной платы, установленный для вашего округа или области (это положение может быть отменено в некоторых случаях).Максимальная арендная плата ограничение для вашего округа устанавливается Департаментом социальной защиты (DSP). Однако DSP может установить более низкие скорости в этих пределах. Если ваша фактическая арендная плата выше местного максимума, вам могут отказать в аренде Дополнение целиком. Случаи превышения арендной платы соответствующего лимита (включая текущие отзывы) DSP может вносить дополнительные платежи в виде надбавки к арендной плате, превышающие лимиты арендной платы, когда

это считается необходимым. Это делается в каждом конкретном случае как для людей

получение Rent Supplement уже и для новых заявителей. В соответствии с Национальной системой поддержки аренды (NTSF) сотрудники DSP могут предоставлять дополнительную финансовую поддержку сверх вашей обычной надбавки к арендной плате, если:

Если у вас возникли трудности с доплатой к аренде по любой другой причине, вам следует связаться с сотрудником службы социального обеспечения DSP в вашем местном офис в кратчайшие сроки. В определенных ограниченных обстоятельствах вы можете производить дополнительные платежи сверх арендную плату ограничивайте сами, при условии, что у вас есть дополнительный доход сверх вашего стандартное социальное пособие. У Департамента также есть договоренность с жилищной благотворительной организацией Threshold о поддержке людей, находящихся в трудной жизненной ситуации. Вы можете найти арендную плату лимиты надбавки за арендную плату на веб-сайте Департамента.Обратите внимание, что DSP может устанавливать более низкие ставки в этих пределах. СИ 221/07 устанавливает, что максимальные суммы надбавки к арендной плате, подлежащие уплате арендаторами. За добровольное жилищное строительство, финансируемое через Схему капитальной помощи, ставки составляют 55 евро для одного человека и 60 евро для другой семьи. композиции. Правила, установленные для вашего ожидаемого вклада в ваш арендная плата указана выше. В случаях, когда ожидаемая арендная плата превышает соответствующий максимальный предел,

Политика Департамента NTSF, как указано выше, заключается в обеспечении гибкого

индивидуальный подход, предоставляя дополнительную финансовую поддержку для обеспечения того, чтобы

люди, имеющие право на получение надбавки к аренде, сохраняют свое жилье. Изменения ваших обстоятельствЕсли ваши обстоятельства изменятся, вы больше не сможете претендовать на получение надбавки к аренде или сумма вашего платежа может измениться. Подробнее об аренде Дополнение и изменения по вашим обстоятельствам. Вы также можете прочитать часто задаваемые вопросы о надбавке к аренде из Департамента социальной защиты. Как подать заявкуЧтобы подать заявку, заполните заявку Форма Дополнения об аренде (pdf). Представитель DSP (ранее известный как специалист по социальному обеспечению) или местная служба информации для граждан может помочь вы заполняете эту форму. Часть формы должна быть заполнена вашим арендодателем или его агентом.

Ваш арендодатель должен будет предоставить свой идентификационный номер налогоплательщика (обычно

номер PPS) на DSP. Если ваш арендодатель не желает заполнять форму a

отдельная форма (SWA

3C) (pdf) доступен. Если у вашего арендодателя нет налоговой справки

номер, они должны заявить об этом в письменной форме в DSP и объяснить, почему это

дело. Вам потребуется предъявить документ, удостоверяющий вашу личность, доход и аренду жилья. Несколько из документы, которые вам могут понадобиться:

Представитель DSP обычно посещает вас, чтобы подтвердить ваше

обстоятельства. Обжалование решенияЕсли вы не удовлетворены решением, принятым в отношении арендной платы Дополнение, вы можете обжаловать решение в апелляционную службу социального обеспечения. Вы должны подать апелляцию в течение 21 день после получения решения. Куда обращатьсяЧтобы подать заявку на надбавку к аренде, вам следует обратиться в Департамент социальных Представитель защиты (ранее известный как сотрудник по социальному обеспечению) в вашем местном Центр Intreo или отделение социального обеспечения. В некоторых районах новые заявки на надбавку к аренде обрабатываются централизованно. Аренда единиц. Чтобы узнать, занимается ли ваш район центральным подразделением по аренде, вы можете просмотреть центральный список единиц арендной платы. Если вы живете в одном из этих районов, вы можете получить арендную плату в местном

офис. Этот пакет содержит подробную информацию (включая список

необходимая документация) и все соответствующие формы заявлений. Оценка медицинской карты – HSE.ieМы оцениваем ваше заявление по соответствующему финансовому порогу. Это сумма денег, которую вы можете заработать за неделю и по-прежнему претендовать на получение карты. Это зависит от ваших финансовых обстоятельств. Мы смотрим на доход вашей семьи после вычета налогов, PRSI и универсального социального налога (USC). Мы также учитываем некоторые расходы. Если вам недавно сказали, что вы не имеете права на получение карты, но теперь ваши обстоятельства изменились, вы можете подать новое заявление. Вы должны делать это только в том случае, если считаете, что теперь можете иметь право на участие. Вы должны делать это только в том случае, если считаете, что теперь можете иметь право на участие.Мы оценим ваше право на получение помощи на основе ваших новых обстоятельств. Доходы, сбережения и активыВиды доходов, которые вы должны указать в своем заявлении: сбережения и инвестиции поместье. Если единственным доходом вашей семьи является социальное пособие, вы имеете право на получение медицинской карты и должны подать заявление. Пособие по безработице в связи с пандемией Covid-19Пособие по безработице в связи с пандемией Covid-19 оценивается как доход от занятости в вашей проверке нуждаемости. Вы должны включить эту выплату в графу дохода для пособия по безработице в бланке заявления. Вам не нужно предоставлять какую-либо документацию в вашем заявлении в отношении вашего пособия по безработице в связи с пандемией Covid-19. Программа временной субсидии на заработную плату в связи с Covid-19Если вы участвуете в программе временной субсидии на заработную плату, вы продолжите получать платежную ведомость от своего работодателя. Этот доход будет оцениваться в соответствии с нуждами в вашем заявлении на получение медицинской карты. Предоставьте копию последней платежной ведомости, выбрав заработную плату в разделе дохода онлайн-формы. Допустимые расходыВсе допустимые расходы после проверки помогают увеличить сумму, которую вы можете заработать, и по-прежнему претендовать на получение карты. Типы разрешенных расходов, которые вы должны включить в свое заявление:

Документы, которые необходимо приложить Вместе с заявлением необходимо предоставить документы о доходах и расходах. Для расходов необходимо предъявить подтверждение текущих платежей за последние 3 месяца. Если вы получаете пособие по болезни или отпуск по беременности и родамНекоторые работодатели временно закрыты и недоступны из-за кризиса Covid-19. Нам не нужны доказательства от работодателей, когда заявитель подтверждает, что его работодатель временно закрыт и недоступен из-за Covid-19.Для некоторых приложений нам может потребоваться дополнительная проверка этого. Если вы посещаете школу или колледж третьего уровняВ связи с закрытием школ и колледжей предоставление штампа школы или колледжа не требуется на время таких закрытий во время кризиса Covid-19.

Сколько вы можете зарабатывать и по-прежнему соответствовать требованиям Прочитайте о своем финансовом пороге. Критерии кредитования | Посредники | ПлатформаСхема доступна для первых покупателей в Англии, а также для грузчиков (только Уэльс). Заявители не могут владеть или иметь долю в какой-либо другой собственности (например, BTL на заднем плане). Новое имущество предназначено только для владения владельцем (заявители не могут сдавать имущество в субаренду). Приобретаемая недвижимость должна быть новой постройкой и покрываться утвержденными банками поставщиками гарантии на новую постройку, а застройщик/застройщик должен участвовать в программе помощи при покупке. Требуется минимальный депозит заявителя в размере 5% от покупной цены (исключая стимулы для строителей) Максимальный кредит, который Банк может рассмотреть для новых покупок по схеме «Помощь в покупке», составляет 75% LTV. Банк должен нести первоочередную ответственность за все имущество. Минимальный срок аренды домов 250 лет и квартир 125 лет Максимальный стандартный срок ипотеки только на основе капитала и процентов. При оценке доступности будут учитываться только процентные платежи по кредиту на капитал (подлежащие выплате только после 5-го года) по фиксированной процентной ставке 3%. Максимальный множитель LTI 4,49. Долевой кредит может быть погашен в любое время. Минимальный допустимый платеж составляет 10% от рыночной стоимости недвижимости на данный момент. Дальнейший аванс может рассматриваться только для покупки увеличенной доли в собственности (известной как лестница). Для этого требуется одобрение Агентства по делам жилья и сообществ (HCA) (включая соглашение об отсрочке), удовлетворительная банковская оценка и соблюдение Критериев обеспеченного кредитования, включая стандартный лимит LTV. Минимальный дополнительный аванс составляет 10% от рыночной стоимости недвижимости на момент подачи заявки или 5000 фунтов стерлингов, если она ниже. Если клиент подает заявку на дальнейший аванс или передачу капитала (TOE), оценка доступности будет включать оставшуюся часть кредита в виде капитала на фиксированную дату в размере 3%. Вся помощь в покупке кредита регулируется критериями кредитования с обеспечением. Покупка дома – Консультация гражданИпотечный калькуляторИспользуйте ипотечный инструмент, чтобы рассчитать размер ваших ежемесячных платежей по ипотеке сейчас и если процентные ставки вырастут. Используйте ипотечный калькулятор Сколько вы можете себе позволитьПервое, что вам нужно сделать, это решить, сколько вы можете себе позволить. Вам нужно будет посмотреть, сколько денег у вас есть и сколько вы можете занять. Существует ряд различных финансовых учреждений, которые предлагают кредиты людям, покупающим недвижимость, например, строительные общества и банки. Вы должны выяснить, можете ли вы занять деньги, и если да, то сколько (информацию об ипотеке см. в разделе «Ипотека»). Некоторые строительные общества в настоящее время предоставляют покупателям сертификат, в котором говорится, что ссуда будет доступна при условии, что недвижимость находится в удовлетворительном состоянии. Прежде чем окончательно решить, сколько потратить на недвижимость, вы должны быть уверены, что у вас будет достаточно денег, чтобы оплатить все дополнительные расходы. К ним относятся: –

Дополнительную информацию можно найти: Вы должны знать, что если вы начнете процесс покупки недвижимости, а затем продажа не состоится, возможно, вы уже заплатили за оценку или опрос. Если адвокат начал какую-либо юридическую работу, возможно, вам также придется заплатить за проделанную работу. Вам также следует учитывать текущие расходы на недвижимость, которую вы хотите купить. К ним могут относиться: –

За несколько недель до завершения покупки и получения денег от ипотечного кредитора вам необходимо будет внести залог при обмене договорами. Помощь со счетами и составлением бюджетаЕсли вам нужна помощь в сокращении расходов и увеличении дохода, ознакомьтесь с нашими советами по получению помощи со счетами.Воспользуйтесь нашим инструментом составления бюджета, чтобы увидеть, куда именно уходят ваши деньги каждый месяц. Как найти недвижимостьЕсть несколько способов найти недвижимость для покупки:

Принятие решения о собственности Когда вы найдете недвижимость, вы должны договориться о ее осмотре, чтобы убедиться, что она вам нужна, и получить некоторое представление о том, придется ли вам тратить какие-либо дополнительные деньги на недвижимость, например, на ремонт или отделку. Сертификаты энергоэффективностиЕсли вы думаете о покупке недвижимости, вы должны бесплатно получить сертификат энергоэффективности (EPC). EPC дает информацию об энергоэффективности объекта с использованием рейтингов от A до G, где A является наиболее энергоэффективным, а G – наименее эффективным. Сертификат выдается аккредитованным отечественным оценщиком энергии. Trading Standards может выдать уведомление со штрафом в размере 200 фунтов стерлингов за жилое помещение, если EPC не предоставлен. При наличии плана «Зеленая сделка» в отношении собственности, платежи за которую еще не произведены, информация об этом должна быть включена в EPC. Дополнительную информацию о EPC можно найти на веб-сайте GOV.UK по адресу www.gov.uk. Сертификат действителен в течение десяти лет и может быть использован несколько раз в течение этого периода. Гарантии на новостройки Если это новое здание, проверьте, есть ли на него гарантия Buildmark. Схема Buildmark распространяется на дома, построенные строителями, зарегистрированными NHBC, после того, как NHBC сертифицировала их как завершенные. Схема, например, защитит ваши деньги, если застройщик обанкротится после обмена контрактами, но до завершения строительства.Он также распространяется на дефекты, возникшие из-за того, что строитель не соблюдал стандарты NHBC. Для получения дополнительной информации посетите веб-сайт NHBC по адресу: www.nhbc.co.uk. Помимо защиты Buildmark, покупатели также имеют защиту в соответствии с независимым Кодексом потребителей для домостроителей, принятым в жилищно-строительной отрасли. Является ли имущество арендованным, безусловным или общим владениемПраво собственностиЕсли недвижимость находится в собственности, это означает, что земля, на которой построена недвижимость, является частью продажи, и арендная плата за землю или плата за обслуживание не взимается. Арендованное имуществоИмущество может находиться в аренде, что означает, что земля, на которой построено имущество, не является частью продажи. Вы должны платить земельную ренту владельцу земли, которого называют фрихолдером. Продолжительность аренды может варьироваться, и вам следует убедиться, что продолжительность аренды недвижимости, в покупке которой вы заинтересованы, приемлема для ипотечного кредитора. Вам следует проконсультироваться с опытным консультантом, например, в бюро консультаций граждан.Чтобы найти информацию о ближайшем к вам CAB, включая те, которые могут дать совет по электронной почте, нажмите на ближайший CAB. В дополнение к арендной плате за аренду земли вам, возможно, придется платить ежегодную плату за обслуживание. Обычно это происходит с квартирами. Плата за обслуживание покрывает такие пункты, как техническое обслуживание и ремонт зданий, уборка общих частей и уход за территорией. Группа арендаторов, проживающих в одном и том же здании, может иметь право на совместную покупку здания в собственность или на управление им. В Англии и Уэльсе дополнительную консультацию по аренде можно получить по телефону: . The Leasehold Advisory Service (LEASE) Существует также полезная брошюра о правах аренды в Англии и Уэльсе. Посетите веб-сайт GOV.UK по адресу: www.gov.uk . В Англии и Уэльсе Федерация ассоциаций частных жителей также может помочь, если группа арендаторов хочет создать ассоциацию жителей. Федерация ассоциаций частных жителей (FPRA) Общая собственностьЕсли имущество находится в общей собственности, это означает, что вы можете купить квартиру в собственность и владеть общими частями здания совместно с собственниками других квартир в здании (так называемое товарищество общей собственности). В общей собственности земельная рента или плата за обслуживание не подлежат уплате. Однако часть расходов товарищества на содержание, страхование и управление будет оплачиваться за общие части здания. Сделать предложение Когда вы решите купить конкретную недвижимость, вам не обязательно платить цену, которую за нее затребуют владельцы. Вы можете предложить меньше, если, например, считаете, что нужно сделать ремонт, который будет стоить денег. Если недвижимость продается через агента по недвижимости, вы должны сообщить агенту по недвижимости, сколько вы готовы заплатить за недвижимость. Затем агент по недвижимости поставит это предложение владельцам. Если владельцы не примут первое предложение, сделанное им вами, вы можете решить сделать повышенное предложение. Количество предложений о собственности не ограничено. Если вы сделаете письменное предложение, оно всегда будет предметом договора. Это означает, что вы не будете совершать покупку, пока не узнаете больше о состоянии имущества.Если вы делаете устное предложение, оно никогда не имеет юридической силы. Продажа посредством торгов, когда покупатель оплачивает агентское вознаграждение Некоторые агенты по недвижимости продают недвижимость на торгах, когда вы просматриваете недвижимость на дне открытых дверей и делаете предложение посредством закрытой заявки. Как правило, вам придется заключить соглашение об уплате комиссионного вознаграждения агента в рамках тендерного процесса. Закон не запрещает агенту по недвижимости продавать недвижимость на торгах, но это может ввести покупателя в заблуждение, если агент не разбирается в этом процессе. Если вы не согласны платить агентское вознаграждение, вы все равно можете сделать предложение, и агент должен передать его продавцу. Недостатки покупки недвижимости для продажи в процессе торгов, когда вы платите агентское вознаграждение:-

Омбудсмен по имуществу подготовил руководство для агентов по продаже недвижимости на аукционе, в котором говорится:

Руководство можно найти на сайте www.tpos.co.uk . Если вы считаете, что агент не следует указаниям, вам следует обратиться к омбудсмену по вопросам собственности на сайте www.tpos.co.uk. Когда предложение принятоКогда ваше предложение о собственности будет принято, вам необходимо будет принять во внимание следующее: –

Хранение депозитовПосле того, как владельцы примут ваше предложение, покупателя могут попросить внести небольшой залог агенту по недвижимости. Обычно это от 500 до 1000 фунтов стерлингов. Это должно показать, что вы серьезно относитесь к покупке. Он подлежит возмещению, если продажа не состоится. Оформление ипотеки Если вы еще не начали оформлять ипотеку, вам следует начать это делать сейчас. Тот, кто согласится одолжить деньги, захочет, чтобы имущество оценили. Это делается для того, чтобы кредитор мог вернуть кредит, если по какой-либо причине вы перестанете платить по ипотечному кредиту и дом придется продать снова. Оценка будет сделана инспектором от имени кредитора, но вам придется заплатить за эту оценку. Плата взимается заранее, как правило, при отправке кредитору заполненной формы заявки на получение ипотечного кредита. Если сумма кредита превышает определенный процент от оценки имущества (обычно 75-80%), ваш кредитор может сделать условием кредита, что вы берете дополнительную страховку для покрытия дополнительной суммы .Вы платите единую премию своему кредитору, который обычно добавляется к кредиту. Это известно как более высокая плата за ссуду (или гарантия возмещения ипотечного кредита). Я беременна и только что подала заявку на ипотеку. Ипотечный кредитор не обязан предоставлять вам ипотечный кредит. Однако они не должны отказывать вам в ипотеке или относиться к вам менее благосклонно, чем к другим людям, только потому, что вы беременны. Если ипотечный кредитор отклонил ваше заявление из-за вашей беременности, это может быть дискриминацией и может быть незаконным. Получите совет от опытного консультанта о том, что делать. Организация опросаОценка, которая делается для того, кто ссужает деньги, не является опросом. Вам следует подумать о том, проводить ли независимое обследование в дополнение к оценке. В ходе обследования будет рассмотрена не только стоимость имущества, но также будет изучена структура имущества и должны быть выявлены любые существующие или потенциальные проблемы. Существует два уровня обследования, которые вы можете выбрать: –

Вы можете использовать для проведения обследования того же геодезиста, который проводит оценку, и это может быть дешевле. Тем не менее, вы можете использовать другого геодезиста, если хотите. Если инспектор сообщает, что с недвижимостью возникли какие-то проблемы, вам придется подумать, хотите ли вы продолжать покупку или хотите продолжить переговоры с продавцом о цене. Инспектор, как правило, советует вам, как следует решать любые выявленные им проблемы и каковы вероятные затраты на это. Выбор того, кто будет выполнять юридическую работу (передача)Юридический процесс передачи права собственности на недвижимость от настоящего владельца покупателю известен как передача прав собственности. Вы должны решить, кому вы хотите передать работу. Вы можете сделать это самостоятельно – хотя это может быть сложно – или вы можете:-

Использование адвокатаБольшинство адвокатских контор предлагают услуги по передаче прав.Хотя все солиситоры могут на законных основаниях заниматься передачей прав, рекомендуется выбрать солиситора, имеющего опыт такой работы. Использование лицензированного перевозчика (только для Англии и Уэльса) Вы можете воспользоваться услугами лицензированного перевозчика для осуществления перевозки. Если вы хотите узнать, есть ли у местного перевозчика лицензия, вы можете написать по адресу: The Council for Licensed Conveyancers Узнать, сколько это будет стоитьПеред тем, как сделать выбор, кто будет заниматься передачей имущества, рекомендуется выяснить возможные затраты на передачу имущества. Важно связаться с более чем одним адвокатом или лицензированным перевозчиком, поскольку не существует установленной шкалы сборов за передачу. Вы должны: –

Покупка с кем-то ещеВы можете купить свою недвижимость совместно с кем-то еще, например, с мужем, женой, гражданским партнером, партнером, родственником или другом. Если вы покупаете недвижимость у кого-то другого, вы можете сделать это одним из двух способов: