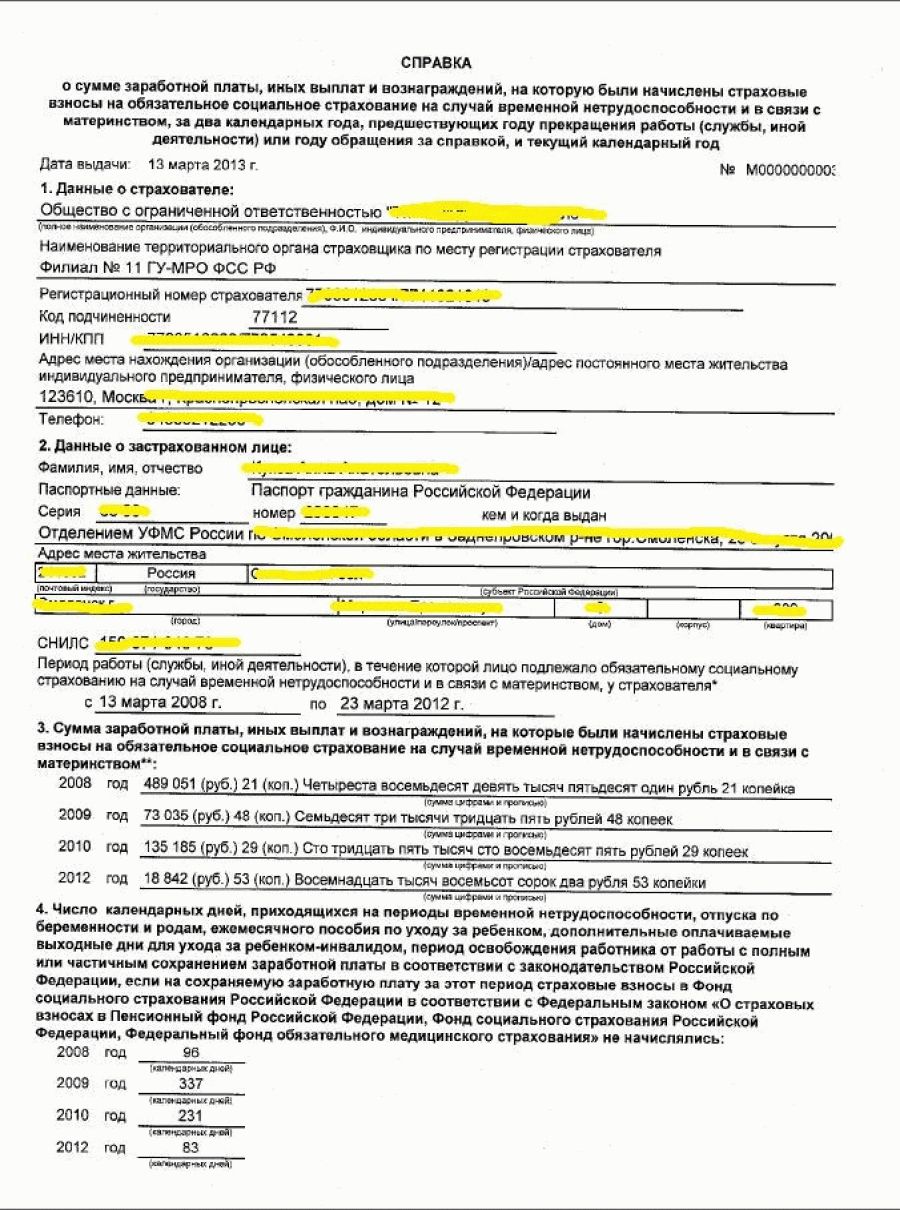

Справка о начисленной и выплаченной заработной плате: Справка о начисленной и выплаченной заработной плате

Справка судебным приставам с места работы – образец

Граждане, имеющие банковскую карту или счет, могут столкнуться с арестом денежных средств на них судебными приставами. Самая распространенная причина блокировки – судебное производство против владельца зарплатной карты и использование средств на ней в счет погашения долга (уплаты алиментов, коммунальных платежей, банковского кредита и пр.). Для выхода из возникшей ситуации гражданину придется собрать пакет документов и с ними обратиться в территориальный орган ФССП. Среди собранных документов обязательно должна быть справка для приставов с места работы, образец этого документа можно найти далее.

Почему приставы блокируют зарплатную карточку?

Накладывая арест на денежные средства, судебные приставы действуют в соответствии с федеральным законодательством, а именно на основании ст. 81 закона от 02.10.2007 № 229-ФЗ (ред. от 02.12.2019) «Об исполнительном производстве». Приставы выполняют решение суда, и строго следят за тем, чтобы банк блокировал средства на счетах должников.

Кредитор выиграл суд и обратился с исполнительным листом в ФССП.

Сотрудники ведомства приступают к поискам денег должника в банках, его движимого и недвижимого имущества.

На найденное имущество накладывается арест, выносятся соответствующие постановления. Под арест часто попадают и средства с зарплатной карты.

Читайте также: Сайт судебных приставов: как узнать задолженность

Справка судебным приставам с места работы: что это за документ и для чего он нужен?

Справка судебным приставам с места работы является доказательством того, что на заблокированную карту действительно поступает заработная плата. Законом «Об исполнительном производстве» предусмотрено, что с должника в пользу погашения долговых обязательств можно взыскивать не более 50-70% от заработной платы. Но при обращении взыскания на средства на банковских счетах данное ограничение будет действовать только в отношении последнего поступления зарплаты (п.

Предъявив приставу данную справку, гражданин сможет сохранить часть денег для обеспечения себя и своей семьи самым необходимым. Судебный пристав может и сам официально запросить справку о заработке за определенный период, наряду с выпиской из банка, чтобы убедиться в факте перечисления на данный счет именно зарплатных средств.

Для получения справки физическое лицо должно обратиться в бухгалтерию своего работодателя. Работодатель не имеет права отказать в ее выдаче. Документ оформляется в двух экземплярах, один из них следует подать в канцелярию ФССП, а на втором надо поставить отметку о принятии документа. Таким образом гражданин сможет доказать факт обращения к приставам, если справка затеряется.

Читайте также: Письмо приставам об увольнении сотрудника: образец

Какие сведения надо указать в справке для судебных приставов

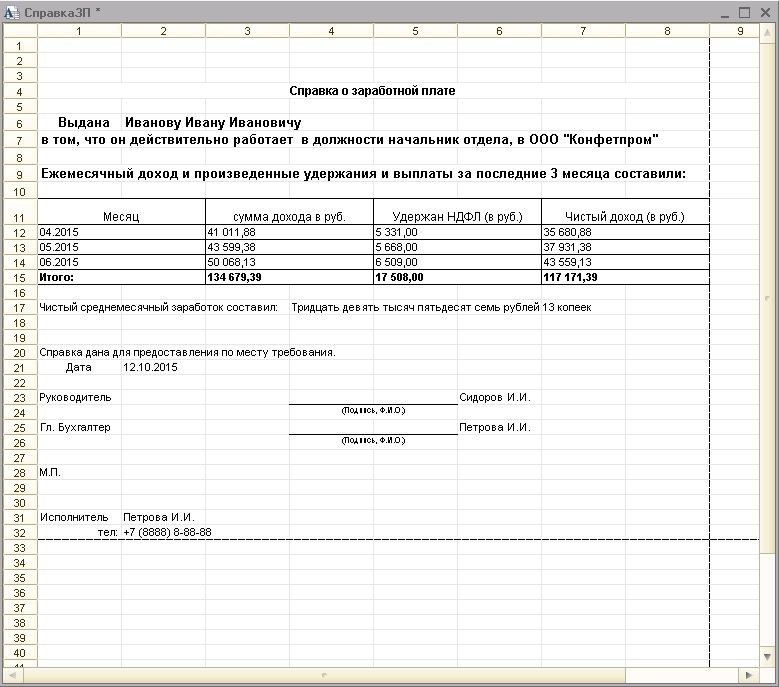

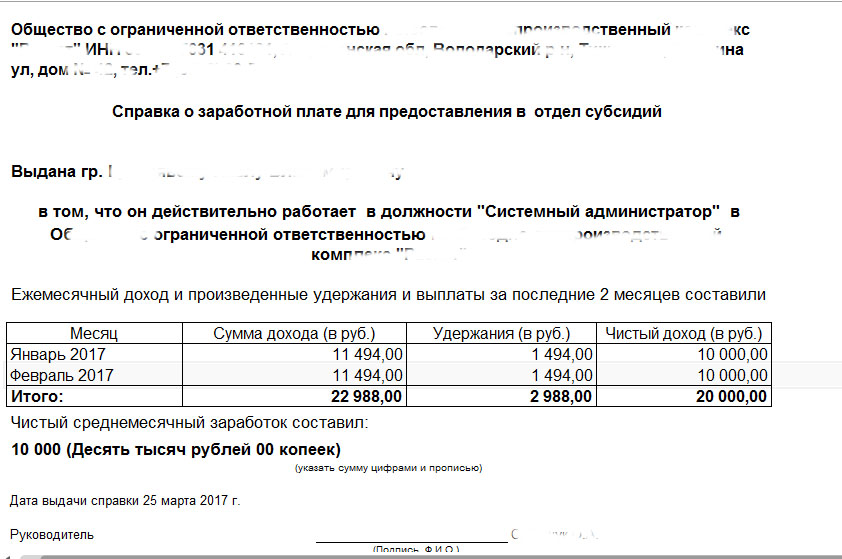

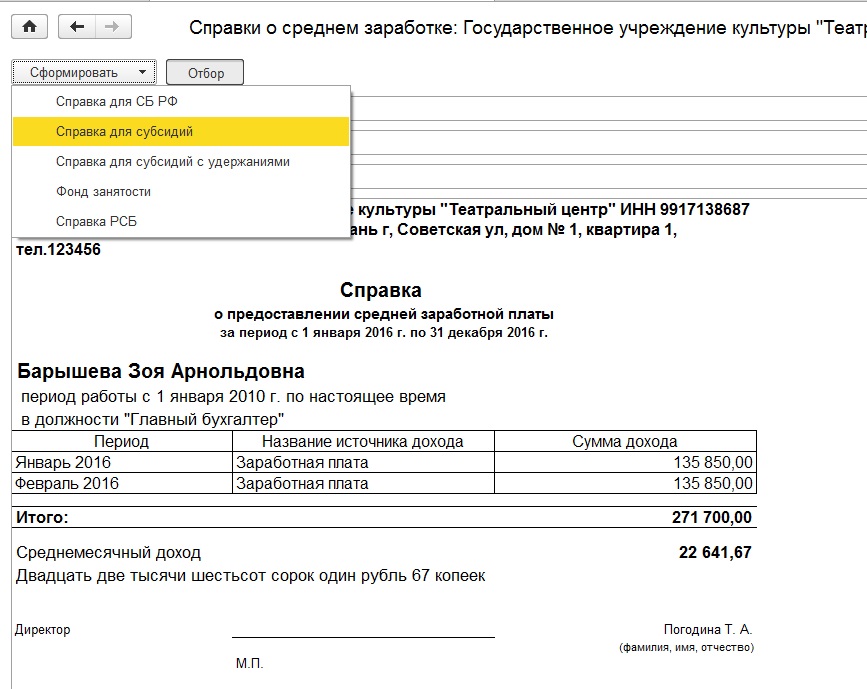

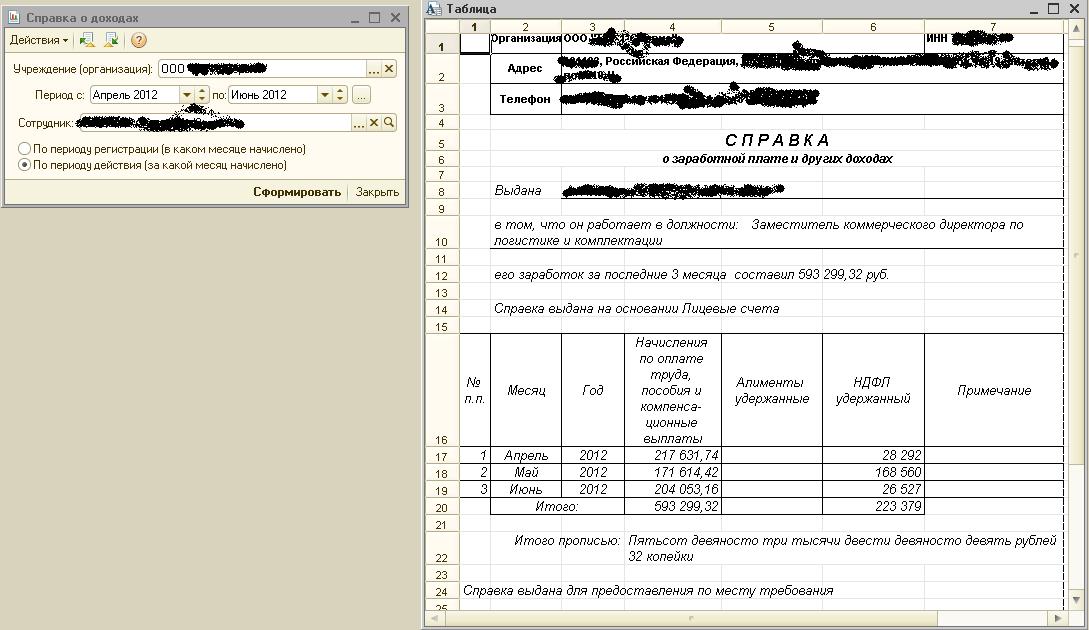

Справка судебным приставам с места работы (образец, приведенный ниже можно взять за основу) не имеет унифицированной формы. Но к ее содержанию предусмотрены определенные требования. В документе необходимо обязательно указать такие сведения:

Но к ее содержанию предусмотрены определенные требования. В документе необходимо обязательно указать такие сведения:

полное наименование организации-работодателя и ее реквизиты;

сведения о работнике: Ф.И.О., дата приема на работу;

суммы выплаченной заработной платы;

реквизиты банковского счета, на который перечислялись деньги;

подпись руководителя и главного бухгалтера, печать организации (если есть).

Порядок составления справки

В «шапке» документа следует прописать полное наименование юридического лица, адрес, номер телефона.

Ниже указывают дату составления справки и присвоенный номер.

-

После этого указывают Ф.И.О. сотрудника, которому выдается справка, занимаемую им должность и дату трудоустройства.

Затем в справке помесячно прописывают размер выплаченной заработной платы за последние 6 месяцев. По запросу службы судебных приставов этот период может быть иным.

Данные обычно приводят в виде таблицы.

Данные обычно приводят в виде таблицы.Далее надо указать номер лицевого счета, на который перечисляется заработная плата, и наименование банка.

После этого делают пометку о том, что справка выдана по месту требования.

Документ подписывает руководитель и главный бухгалтер, ставится печать.

Очень важно, чтобы в справке были указаны достоверные данные о суммах, выплаченных работнику. Если указать иные, заниженные цифры – ФССП и банк быстро раскроют мошенничество, и руководство организации могут привлечь к ответственности.

Относительно права требовать от работодателя документы, подтверждающие сведения о зарплате работника

Относительно права требовать от работодателя документы, подтверждающие сведения о зарплате работника

ПЕНСИОННЫЙ ФОНД УКРАИНЫ

ПИСЬМО

от 11. 03.2014 г. № 2572/Н-1

03.2014 г. № 2572/Н-1

О перерасчете пенсий

Рассмотрев обращение, поступившее от народного депутата Украины , Пенсионный фонд Украины сообщает.

В соответствии со статьей 40 Закона Украины «Об общеобязательном государственном пенсионном страховании» для исчисления пенсии учитывается заработная плата (доход) за весь период страхового стажа начиная с 1 июля 2000 года. По желанию пенсионера и при условии подтверждения справки о заработной плате первичными документами в период до 1 января 2016 года для исчисления пенсии также учитывается заработная плата (доход) за любые 60 календарных месяцев страхового стажа подряд до 1 июля 2000 года независимо от перерывов.

Заработная плата (доход) за период страхового стажа до 1 июля 2000 года учитывается для исчисления пенсии на основании документов о начисленной заработной плате (доходе), выданных в порядке, установленном законодательством (справка), а за период страхового стажа начиная с 1 июля 2000 года — по данным, содержащимся в системе персонифицированного учета.

Согласно Порядку предоставления и оформления документов для назначения (перерасчета) пенсий в соответствии с Законом Украины «Об общеобязательном государственном пенсионном страховании», утвержденному постановлением правления Пенсионного фонда Украины от 25.11.2005 г. № 22-1 , справка о заработной плате (доходе) лица выдается на основании лицевых счетов, платежных ведомостей и других документов о начисленной и выплаченной заработной плате предприятием, учреждением или организацией, где работало лицо, которое обращается за пенсией.

Орган, который назначает пенсию, имеет право требовать от предприятий, учреждений и организаций, физических лиц дооформления принятых и предоставления дополнительных документов, а также проверять в необходимых случаях обоснованность их выдачи.

Директор Департамента

В. Машкин

Для того, чтоб распечатать текст необходимо авторизоваться или зарегистрироваться

Данная функция доступна толькоавторизованным пользователям

Зарплата начислена, но не выплачена: как заполнить справку 2-НДФЛ

Не так давно (до 01. 04.2011 включительно) все работодатели должны были сдать в свою налоговую инспекцию сведения по форме 2-НДФЛ о выплаченных работникам за 2010 г. доходах <1>.

04.2011 включительно) все работодатели должны были сдать в свою налоговую инспекцию сведения по форме 2-НДФЛ о выплаченных работникам за 2010 г. доходах <1>.

И у одного из наших подписчиков возникли вопросы. Как быть в ситуации, когда из-за финансовых трудностей организация на момент представления справок еще не выплатила работникам зарплату за ноябрь и декабрь 2010 г.? Надо ли было показывать эту зарплату в справках 2-НДФЛ за 2010 г.? Или же этот доход надо будет показать в справках 2-НДФЛ за 2011 г., когда долг по зарплате будет погашен?

Зарплата считается полученной в момент начисления

Датой получения дохода в виде зарплаты считается последний день месяца, за который она начислена <2>. И неважно, выплатил ее работодатель или нет.

В справке 2-НДФЛ доход в виде зарплаты отражается в разделе 3 в разбивке по месяцам, в которых она начислена. А это значит, что вы в справке 2-НДФЛ за 2010 г. по каждому работнику должны показать начисленную за ноябрь и декабрь зарплату <3>.

по каждому работнику должны показать начисленную за ноябрь и декабрь зарплату <3>.

НДФЛ удерживается только при выплате зарплаты

В п. 5.1 раздела 5 справки указывается общая сумма дохода, полученная работником за год и отраженная в разделе 3 справки. А в п. 5.2 – сумма дохода, облагаемая НДФЛ. Это разница между полученными доходами (п. 5.1) и предоставленными вычетами (указанными в графах “Сумма вычета” в разделах 3 и 4)3. Так что начисленную, но не выплаченную зарплату за ноябрь и декабрь надо было отразить в числе других доходов в пп. 5.1 и 5.2 справки.

В п. 5.3 справки указывается сумма НДФЛ, исчисленная с налогооблагаемого дохода, то есть в том числе и с начисленной, но не выплаченной зарплаты <4>.

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Если декларация 3-НДФЛ с целью получения вычетов в ИФНС уже сдана и к ней приложена первоначально полученная справка 2-НДФЛ, то после получения уточненной справки в ИФНС нужно подать уточненную декларацию 3-НДФЛ.

Теперь про отражение суммы удержанного налога в п. 5.4 справки. Из гл. 23 НК РФ следует, что удерживать НДФЛ нужно при выплате дохода работнику <5>. Если же зарплата не выплачена, то и налог с нее не удержан. Поэтому в пп. 5.3 и 5.4 справки будут фигурировать разные суммы, поскольку исчисленный налог больше, чем удержанный. Кроме того, сумму неудержанного НДФЛ за ноябрь и декабрь нужно отразить в п. 5.7 справки “Сумма налога, не удержанная налоговым агентом”. В Минфине нам подтвердили, что такой порядок заполнения справок правильный, а также сказали, как надо действовать в дальнейшем.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ – Заместитель начальника отдела налогообложения доходов физических лиц Минфина России

“Поскольку налог не был удержан, показатель п. 5.3 “Сумма налога исчисленная” справки 2-НДФЛ не будет совпадать с показателем п. 5.4 “Сумма налога удержанная”. В таком виде организация обязана представить справки в налоговый орган не позднее 1 апреля 2011 г. После того как зарплата будет выплачена в 2011 г., организация обязана будет удержать налог и представить в налоговый орган (с тем же номером, с которым сдавались первоначальные справки) справки 2-НДФЛ за 2010 г. по тем работникам, сведения по которым скорректированы.

После того как зарплата будет выплачена в 2011 г., организация обязана будет удержать налог и представить в налоговый орган (с тем же номером, с которым сдавались первоначальные справки) справки 2-НДФЛ за 2010 г. по тем работникам, сведения по которым скорректированы.

Соответственно, в таких справках 2-НДФЛ показатель по п. 5.3 “Сумма налога исчисленная” будет совпадать с показателем п. 5.4 “Сумма налога удержанная”.

Кстати, ФНС тоже допускает представление уточненной справки, но в ситуации, когда работнику пересчитали НДФЛ за предшествующие годы в связи с уточнением его налоговых обязательств <6>.

Имейте в виду, что если работники просили у вас справки 2-НДФЛ за 2010 г., то им нужно будет выдать еще и уточненные справки <7>.

* * *

Таким образом, в справках 2-НДФЛ за 2011 г. выплаченная за 2010 г. зарплата в разделе 3 как доход не отражается и НДФЛ, удержанный с этой зарплаты, в разделе 5 также не показывается. Все это должно быть отражено в уточненной справке за 2010 г. А на будущее имейте в виду, что если на момент подачи справок долг по зарплате прошлого года вы погасили и НДФЛ с нее удержали, то пп. 5.3 и 5.4 справок должны совпадать.

Все это должно быть отражено в уточненной справке за 2010 г. А на будущее имейте в виду, что если на момент подачи справок долг по зарплате прошлого года вы погасили и НДФЛ с нее удержали, то пп. 5.3 и 5.4 справок должны совпадать.

——————————-

<1> утв. Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@; п. 2 ст. 230 НК РФ

<2> п. 2 ст. 223 НК РФ

<3> разд. II Рекомендаций по заполнению формы 2-НДФЛ… утв. Приказом ФНС России от 17.11.2010 N ММВ-7-3/611@

<4> п. 3 ст. 226 НК РФ

<5> п. 4 ст. 226 НК РФ

<6> Письмо ФНС России от 24.02.2011 N КЕ-4-3/2975

<7> п. 3 ст. 230 НК РФ

Впервые опубликовано в журнале “Главная книга” N08, 2011

Новости компании «Объединенные КриптоСистемы»

16:02, 1 Апреля 2021

Карточка-справка (ф. 0504417) применяется для регистрации справочных сведений о заработной плате работника учреждения, в которой, помимо общих сведений о работнике, ежемесячно отражаются суммы начисленной заработной платы по видам выплат по всем источникам финансового обеспечения (деятельности), суммы удержаний (по видам удержаний), сумма к выдаче.

0504417) применяется для регистрации справочных сведений о заработной плате работника учреждения, в которой, помимо общих сведений о работнике, ежемесячно отражаются суммы начисленной заработной платы по видам выплат по всем источникам финансового обеспечения (деятельности), суммы удержаний (по видам удержаний), сумма к выдаче.

Карточка-справка (ф. 0504417) заполняется на основании сведений о сотруднике, кадровых приказов, приказов на отпуск, расчётно-платёжной ведомости (ф. 0504401), расчётной ведомости (ф. 0504402).

Доработанный отчёт «Карточка справка 0504417» содержит в себе дополнительные данные о сотруднике:1. В шапке отчета указаны ИНН и СНИЛС сотрудника

В типовом функционале 1С: ЗГУ ИНН и СНИЛС сотрудника можно увидеть в карточке физического лица или в отчётах «Личная карточка Т-2», «Личные данные».

2. Добавлена таблица с информацией об отсутствиях сотрудника за указанный период

В типовом функционале для просмотра информации о всех отсутствиях за определенный период нужно открывать отчёт «Отсутствия сотрудников».

Таким образом в одном месте собрана общая информация о событиях (отсутствиях, выплатах, отпусках, личных данных) сотрудника за год.

Отчёт является внешней формой и может быть добавлен в информационную базу 1С: ЗГУ и 1С: ЗУП.

Отчёт содержит в себе две печатные формы до 2015 и после 2015 года.

Виды отсутствий, которые должны попадать в таблицу отсутствий можно настроить индивидуально.

Для настройки внешней формы отчёта «Карточка справка 0504417» обращайтесь к специалистам нашей организации.

Фото 1 из 1

Твитнуть

Поделиться

Плюсануть

Поделиться

Отправить

Класснуть

Линкануть

Запинить

Как в 2-НДФЛ отражать доходы за декабрь, выплаченные в январе? — Эльба

Если заработная плата за декабрь 2020 начислена работнику и выплачена в январе 2021 (например, 10 января 2021 года), то при заполнении разд. 3 «Доходы, облагаемые по ставке __%» справки 2-НДФЛ должны быть отражены все доходы, начисленные и выплаченные работнику за выполнение трудовых обязанностей, в том числе доходы за декабрь, выплаченные в январе.

3 «Доходы, облагаемые по ставке __%» справки 2-НДФЛ должны быть отражены все доходы, начисленные и выплаченные работнику за выполнение трудовых обязанностей, в том числе доходы за декабрь, выплаченные в январе.

При этом в разд. 5 в поле «Сумма налога перечисленного» указывается сумма налога, перечисленного за налоговый период, включая сумму налога, перечисленного за декабрь в январе.

Действительно, в соответствии с п. 2 ст. 223 Кодекса при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Налоговые агенты согласно п. 4 ст. 226 Кодекса обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Согласно п. 6 ст. 226 Кодекса налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Согласно разд. I Рекомендаций по заполнению формы 2-НДФЛ «Справка о доходах физического лица за 20__ год» (Приложение к форме 2-НДФЛ, утвержденной Приказом ФНС РФ от 02.10.2018 N ММВ-7-11/566@) форма Справки заполняется налоговым агентом на основании данных, содержащихся в регистрах налогового учета.

ЗАРПЛАТА ВЫПЛАЧИВАЕТСЯ НЕ ВОВРЕМЯ: В КАКОМ МЕСЯЦЕ ВОЗНИКАЕТ ДОХОД У РАБОТНИКА – НТВП Кедр

Распечатать

По материалам журнала “Главная книга”

Шаронова Е.А.

В октябре прошлого года вышло в свет Письмо ФНС о порядке заполнения справок 2-НДФЛ, которое озадачило многих бухгалтеров. В нем речь идет о ситуации, когда организация выплачивает зарплату с большой задержкой, а именно зарплата за декабрь 2012 г. была выплачена в апреле 2013 г. Так вот, ФНС разъяснила, что в справке 2-НДФЛ доходы отражаются в тех месяцах налогового периода, в которых эти доходы фактически выплачены. И в рассматриваемой ситуации начисленную зарплату за декабрь 2012 г., фактически выплаченную в апреле 2013 г., надо учитывать как доходы 2013 г. <1>

Однако ранее ФНС говорила, что выплаченную в январе зарплату за декабрь прошлого года надо учитывать как доходы прошлого года <2>. Что же получается: позиция налогового ведомства изменилась?

За комментариями мы обратились в Минфин и получили такой ответ.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ – советник государственной гражданской службы РФ 1 класса

“Во-первых, в Письме ФНС от 07.10.2013 N БС-4-11/17931@ изложена позиция, которая относится к конкретной ситуации. Во-вторых, в нем немного некорректно сформулирован ответ. Так, по нормам ТК работодатель выплачивает зарплату не реже чем каждые полмесяца – в день, установленный трудовым договором (правилами внутреннего трудового распорядка, коллективным договором) <3>. То есть работодатель не вправе нарушать требования ТК РФ в отношении сроков выплаты зарплаты. Но если такое происходит, то возникает задолженность по оплате труда.

По НК датой фактического получения работником дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности <4>.

Ситуации, подобные рассматриваемой, возникают потому, что имеется установленный НК РФ разрыв между сроком исчисления налога в одном месяце, например в декабре, и его удержанием и перечислением в другом месяце, например в январе следующего года. Причем в течение года происходит то же самое: налог исчисляется, например, в январе, а удерживается и перечисляется в феврале. И это нормальная ситуация. Ведь организации исчисляют суммы НДФЛ нарастающим итогом с начала года по итогам каждого месяца применительно ко всем начисленным работнику за данный период доходам, в отношении которых применяется ставка 13%, с зачетом суммы НДФЛ, удержанной в предыдущие месяцы текущего года <5>.

Таким образом, если начисленная за декабрь зарплата выплачена работникам в январе следующего года (например, зарплата выплачивается 5-го числа каждого месяца), то в разд. 3 справки 2-НДФЛ организация должна отразить все доходы, начисленные работнику за выполнение трудовых обязанностей, в том числе и доходы за декабрь, выплаченные в январе следующего года. При этом в пп. 5.4 “Сумма налога удержанная” и 5.5 “Сумма налога перечисленная” справки 2-НДФЛ указывается сумма налога, перечисленного за налоговый период, включая и сумму НДФЛ, перечисленного в январе за декабрь. Это сделано, чтобы не разрывать сведения в справке 2-НДФЛ о суммах доходов и налога одного календарного года.

Однако в ситуации, когда работодатель выплачивает задолженность по зарплате, например, за декабрь текущего года в апреле следующего, такую задолженность, по моему мнению, следует отражать в доходах апреля следующего года”.

Что ж, позиция ясна, но здесь возникает другой вопрос: в какой момент задолженность по зарплате за прошлый год должна быть погашена, чтобы зарплата попала в справку 2-НДФЛ, как и положено, в месяце ее начисления, а не в месяце выплаты работнику. Логично за точку отсчета принять день представления организацией справок 2-НДФЛ в свою ИФНС. И если на этот момент зарплата за прошлый год работнику выплачена и НДФЛ с нее удержан и перечислен в бюджет, то ее надо отражать как доходы 2013 г., а не 2014 г. Ведь на день представления справок 2-НДФЛ задолженности по зарплате и НДФЛ у организации нет. В справке суммы НДФЛ исчисленного, удержанного и перечисленного (пп. 5.3, 5.4, 5.5 справки) будут равны.

Примечание. Это удобнее и для работников, претендующих на какие-либо вычеты по НДФЛ (на приобретение жилья, на обучение, лечение). Представив такую справку 2-НДФЛ, работник получит вычеты в правильной сумме (с учетом декабрьской зарплаты) и вернет всю сумму НДФЛ за год (с учетом декабрьского НДФЛ).

А вот если на момент представления справок 2-НДФЛ имеется задолженность по зарплате за прошлый год, Минфин рекомендует действовать так.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

СТЕЛЬМАХ НИКОЛАЙ НИКОЛАЕВИЧ, Минфин России

“Если на день представления организацией в ИФНС справок 2-НДФЛ задолженность по зарплате за прошлый год не погашена, предусматривается возможность отражать такую задолженность как доходы в том месяце, в котором она выплачена”.

Понятно, что рекомендуемый Минфином и ФНС порядок направлен на то, чтобы организации после погашения долгов по зарплате и НДФЛ с нее не пришлось представлять в ИФНС уточненные справки 2-НДФЛ.

Однако это все-таки противоречит гл. 23 НК РФ. Ведь в отношении зарплаты установлена специальная дата получения дохода – последний день месяца, за который она начислена <6>. А момент ее выплаты не имеет никакого значения (то есть неважно, в установленные сроки она выплачивается работникам или нет). Так что в справках 2-НДФЛ доход в виде зарплаты нужно отражать в месяцах ее начисления. Причем даже в том случае, если она не выплачена на день представления справок 2-НДФЛ в налоговую инспекцию. Разумеется, тогда в справках 2-НДФЛ сумма налога исчисленная (в том числе и с начисленной за декабрь зарплаты) будет больше и она не будет совпадать с суммой НДФЛ, удержанной и перечисленной в бюджет (именно на сумму декабрьского НДФЛ). Но заполнить справки 2-НДФЛ в таком виде будет правильно. А вот после выплаты зарплаты нужно будет подать в ИФНС уточненные справки 2-НДФЛ, где нужно отразить в пп. 5.4 и 5.5 новые суммы удержанного и перечисленного налога (с учетом удержанных и перечисленных в 2014 г. сумм). Если вы погасили всю сумму долга по зарплате, то в разд. 5 уточненных справок суммы исчисленного (п. 5.3), удержанного (п. 5.4) и перечисленного (п. 5.5) НДФЛ будут одинаковые. Имейте в виду, что у уточненных справок 2-НДФЛ должны быть те же номера, что и у первоначально сданных справок, но новые даты <7>.

* * *

В заключение заметим, что если вам удобнее отражать долги по зарплате за прошлый год в справках 2-НДФЛ за текущий год, то вы можете руководствоваться рекомендациями Минфина и ФНС. Хотя они и противоречат НК, штрафы за неправильное заполнение справок 2-НДФЛ вам не грозят.

Также не будет штрафов и пеней, если НДФЛ с несвоевременно выплаченной зарплаты вы перечисляли в бюджет в установленный срок (например, в день получения в банке денег на зарплату) <8>.

——————————–

<1> Письмо ФНС от 07.10.2013 N БС-4-11/17931@

<2> Письма ФНС от 03.02.2012 N ЕД-4-3/1692@, от 12.01.2012 N ЕД-4-3/74

<3> ч. 6 ст. 136 ТК РФ

<4> п. 2 ст. 223 НК РФ

<5> п. 3 ст. 226 НК РФ

<6> п. 2 ст. 223 НК РФ

<7> разд. I Рекомендаций, утв. Приказом ФНС от 17.11.2010 N ММВ-7-3/611@

<8> пп. 4, 6 ст. 226, статьи 75, 123 НК РФ

Впервые опубликовано в журнале “Главная книга” 2014, N 2

Консультации юриста

Главная > Задать вопрос юристу: > Добрый день! Гражданин проживающий в Каргасокском районе окончащий школу в 2007году, а университет 2012г впервые устраиваеться на работу в 2013г в с.Каргасок. Между гражданином и организацией заключен трудовой договор, согласно которого устанавливаеться северная надбавка в размере 50%, проработав 5 месяцев гражданин увольняеться по собственному желанию. Глав. бух. организации отказываеться предоставлять справку что северные выплачивались в размере 50% мотивируя это тем что 50% надбавка установлена ошибочно, и если гражданин будет продолжать требовать справку тогда ему сделают перерасчет не в пользу гражданина. Вопрос : правомерны ли действия гл. бухгалтера и есть ли вероятность что сделают перерасчет?? С каким текстом должны предоставить справку о выплате северного коэфицента ???Уважаемый автор вопроса! Во-первых, работодатель вправе выплачивать процентную (северную) надбавку к заработной плате даже при отсутствии у работника необходимого для этого стажа.

В соответствии со статьей 317 Трудового кодекса РФ лицам, работающим в районах Крайнего Севера и приравненных к ним местностях, выплачивается процентная надбавка к заработной плате за стаж работы в данных районах или местностях. Размер процентной надбавки и порядок ее применения для расчета заработной платы работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, устанавливаются Правительством РФ.

Согласно подпункту «е» пункта 1 Постановления Совета Министров РСФСР от 22 октября 1990 г. № 458 «Об упорядочении компенсаций гражданам, проживающим в районах Севера» молодежи, прожившей не менее одного года в местностях, приравненных к районам Крайнего Севера, и вступающей в трудовые отношения, надбавки к заработной плате устанавливаются в размере 10 процентов за каждые 6 месяцев работы. Общий размер выплачиваемых указанным работникам надбавок не может превышать пределов, предусмотренных законодательством.

То есть по закону в первые 6 месяцев работы работодатель не обязан выплачивать работнику процентную надбавку (но если работодатель пожелает, то может ее выплачивать).

Дело в том, что трудовое законодательство устанавливает лишь минимальные пределы заработной платы и надбавок к ней и не запрещает работодателю выплачивать заработную плату и надбавки в большем размере, чем предусмотрено законом. Поэтому если в трудовом договоре предусмотрена выплата процентной надбавки в размере 50 процентов, то это ни при каких условиях не будет нарушением закона (даже если работник не имеет стажа) и выплаченные по такому трудовому договору суммы невозможно признать переплатой.

Во-вторых, в указанной Вами ситуации работодатель не вправе сделать перерасчет заработной платы. В соответствии с частью 4 статьи 137 Трудового кодекса РФ заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства), не может быть с него взыскана, за исключением случаев:

счетной ошибки;

если комиссией по трудовым спорам и судом признана вина работника в невыполнении норм труда или признана вина работника в простое;

если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Соответственно, если выплата процентной надбавки в размере 50 процентов была предусмотрена трудовым договором, то в таком случае и речи быть не может о признании этой выплаты счетной ошибкой. Значит и взыскать с работника сумму выплаченной надбавки невозможно, ведь никаких нарушений при ее выплате не было.

В-третьих, работодатель обязан выдать работнику по его требованию справку о размере выплачивавшейся работнику надбавки.

В соответствии со статьей 62 Трудового кодекса РФ по письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно.

Из этого следует, что если работник письменно обратится к бывшему работодателю с просьбой о выдаче справки о размере выплачивавшейся этому работнику процентной надбавки к заработной плате, то работодатель обязан выдать такую справку. При этом в справке должен быть указан размер фактически выплачивавшейся работнику надбавки (50 процентов), поскольку этот размер был установлен трудовым договором и потому не может быть признан ошибочным или незаконным.

Указать какой-либо другой размер выплачивавшейся надбавки работодатель не вправе, поскольку статья 62 Трудового кодекса РФ не содержит разрешение на выдачу работодателем ложных справок. Если все же в справке будут указаны неверные сведения, то можно в судебном порядке обязать работодателя выдать достоверную справку.

Однако учтите, что справка о том, что работник получал процентную надбавку в размере 50 процентов, не обязывает нового работодателя выплачивать эту надбавку в таком же размере, если у работника отсутствует требуемый для этого стаж (то есть работодатель вправе, но не обязан выплачивать надбавку в повышенном размере по сравнению с установленным законом).

Все вопросы

Просмотров этой страницы: 1655

Начисленные расходы – как и почему расходы учитываются в бухгалтерском учете

Что такое начисленные расходы?

Начисленные расходы – это расходы, которые признаются в момент их возникновения, даже если денежные средства еще не были оплачены. Эти расходы Фиксированные и переменные затраты Стоимость – это то, что можно классифицировать по-разному в зависимости от их характера. Один из самых популярных методов – классификация по сопоставлению с доходом по принципу сопоставления из GAAP (общепринятые принципы бухгалтерского учета).

Для тех, кто не знаком с принципом сопоставления, он гласит, что вы регистрируете выручку и все связанные расходы в том отчетном периоде, в котором они происходят. Это верно независимо от того, были ли наличные деньги фактически получены продавцом или выплачены покупателем.

Типы начисленных расходов

Существуют разные типы начисленных расходов. Однако в этой статье мы сосредоточимся на наиболее распространенных начисленных расходах, с которыми вы будете время от времени сталкиваться как бухгалтер:

- Начисленные зарплаты и заработная плата

- Начисленные проценты

При демонстрации и демонстрации примеров начисленных расходов, мы используем MS Excel.Если вы не знакомы с программой электронных таблиц Microsoft, обязательно посетите наш бесплатный ускоренный курс по Excel.

Начисленная заработная плата и заработная плата

Этот тип начисленных расходов очень распространен и регулярно происходит в рамках операций компании. Ниже приведен пример, демонстрирующий, как и когда может возникнуть этот тип начисленных расходов.

Пример

Институт корпоративных финансов еженедельно выплачивает заработную плату в размере 58 долларов США в день при 5-дневной рабочей неделе.Последний раз зарплата была выплачена 30 июня, в пятницу. К сожалению, из-за официальных праздников, приходящихся на предыдущую неделю (понедельник и вторник), сотрудникам платили только за среду, четверг и пятницу. Это означает, что руководству необходимо подготовить корректировочные записи, чтобы признать, что сотрудникам платили только три дня из пяти. Это запись, которую руководство будет записывать:

Обратите внимание, что в пятницу, 7 июля, руководство зафиксирует признание начисленных расходов по заработной плате.Это заработная плата, полученная за три дня, которую можно найти с помощью математики: (58/5) * 3.

Теперь, когда компания подходит к концу своей 5-дневной рабочей недели, которая наступает во вторник следующей недели, 11 июля, руководство регистрирует выплату заработной платы. Это показано во второй записи путем дебетования счета заработной платы и кредиторской задолженности на сумму, которая была начислена, и дебетования счета расходов по заработной плате. Мы также кредитуем наличные деньги, чтобы продемонстрировать, что денежные средства были выплачены по заработной плате.Обратите внимание, что задолженность по заработной плате аналогична кредиторской задолженности.

Начисленные проценты

Начисленные проценты – это еще один тип начисленных расходов, который является обычным для компаний с векселями к оплате. Примечания к оплате Примечания к оплате Примечания к оплате представляют собой письменные соглашения (векселя), в которых одна сторона соглашается выплатить другой стороне определенную сумму наличными. представляют собой векселя, выпущенные физическим лицом, банками или даже другими компаниями, которые обязывают сторону-эмитент (ту, которая должна выплатить его) выплатить сумму, указанную к определенной дате.Как и раньше с окладами и заработной платой, мы используем пример, чтобы продемонстрировать, что мы имеем в виду.

Пример

1 января Институт корпоративных финансов выпустил однолетний вексель AC Bank. По условиям векселя стоимость векселя составляла 10 000 долларов, а годовая процентная ставка составляла 2%. Поскольку срок погашения векселя составляет один год, срок погашения будет 31 декабря текущего года. Это записи журнала, которые компания будет записывать:

Самая первая запись 1 января – это запись о выпуске векселя.Напомним, что номинальная стоимость векселя составляла 10 000 долларов США с годовой процентной ставкой 2%. Следующая запись от 1 февраля записывает начисленные проценты за январь. Мы регистрируем проценты каждый месяц, чтобы признать ежемесячные проценты, которые мы обязаны выплачивать. Все эти ежемесячные проценты в конечном итоге складываются в годовую сумму процентов в конце года.

Для учета ежемесячных процентных расходов. Процентные расходы. Процентные расходы возникают у компании, которая финансируется за счет заемных средств или аренды капитала.Процентная ставка указана в отчете о прибылях и убытках, но мы также можем, если мы возьмем номинальную стоимость 10 000 долларов США, умножим ее на годовую процентную ставку в 2%. Это дает нам 200 долларов, что составляет наш годовой процент. Затем мы делим этот годовой процент на 12 (200/12), и в итоге получаем 16,67 доллара. Это будут ежемесячные проценты, которые мы регистрируем каждый месяц до последнего месяца, когда мы фактически выплачиваем причитающиеся проценты.

Последняя запись представляет собой оплату векселя вместе со всеми процентами, которые были начислены в течение срока действия векселя.Опять же, мы видим, что существует дебет начисленных процентов. Проценты к оплате. Проценты к уплате – это счет обязательств, показанный в балансе компании, который представляет собой сумму процентных расходов, которые были начислены вместе с дебетом процентных расходов. Это сделано потому, что мы выплачиваем все начисленные проценты вместе с последней долей процентов, которые начисляются в декабре. Важно отметить, что дебеты всегда должны равняться кредитам. В противном случае в ваших финансовых отчетах могут возникнуть проблемы. Три финансовых отчета. Три финансовых отчета – это отчет о прибылях и убытках, баланс и отчет о движении денежных средств.Эти три основных отчета – это , , особенно в балансе. Бухгалтерский баланс. Бухгалтерский баланс является одним из трех основных финансовых отчетов. Эти отчеты являются ключевыми как для финансового моделирования, так и для бухгалтерского учета и отчета о прибылях и убытках. Отчет о прибылях и убытках – это одна из основных финансовых отчетов компании, в которой отражены ее прибыли и убытки за определенный период времени. Прибыль или, потому что эти два утверждения тесно связаны друг с другом.

Узнать больше

CFI является официальным поставщиком глобальной сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитования аналитики, которые охватывают финансы, бухгалтерский учет, кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение кредитов и многое другое.программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить продвижение по карьерной лестнице, вам пригодятся следующие дополнительные ресурсы CFI:

- Корректировка записей Корректировка записей Это руководство по корректировке записей охватывает отложенный доход, отсроченные расходы, начисленные расходы, начисленную выручку и другие корректировочные журналы

- Прогнозирование статей баланса Статьи Проектирование статей баланса включает анализ оборотного капитала, основных средств, заемного капитала и чистой прибыли.В этом руководстве подробно описано, как рассчитать

- Краткосрочные обязательства Текущие обязательства Текущие обязательства – это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года. Компания показывает их в

- Расходы на амортизацию Текущие обязательства Текущие обязательства – это финансовые обязательства хозяйствующего субъекта, которые подлежат выплате в течение года. Компания показывает это в Сертификате финансового моделирования

- Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ®

Если работодатель оплачивает накопленный отпуск по ставке оплаты, фактически заработанный отпуск, или по текущей ставке работника в размере платить?

Работодатели, как правило, не обязаны предлагать сотрудникам оплачиваемый отпуск, в отсутствие каких-либо обязательных отпускных пособий в соответствии с трудовым договором, законодательством штата или коллективным договором.Таким образом, размер выплаты отпуска часто регулируется работодателем. Для упрощения администрирования многие работодатели обычно предпочитают выплачивать накопленный отпуск по текущей ставке заработной платы работника. Тем не менее, для работодателей важно проверить требования законодательства штата, чтобы убедиться в отсутствии дополнительных юридических обязательств. Калифорния, например, требует, чтобы работодатели оплачивали отпуск по текущей ставке оплаты труда работника.

Некоторые работодатели могут оплачивать отпуск по установленной ставке заработной платы, а не по текущей ставке.Например, работник мог получить отпуск в прошлом году, когда его или ее заработная плата составляла 10 долларов в час, но его или ее текущая заработная плата составляет 12 долларов в час. Работодатель может оплатить отпуск по ставке 10 долларов в час. В этом случае работодателю следует учесть несколько моментов. Во-первых, работодатель должен иметь установленную политику, информирующую сотрудников обо всех правилах, касающихся оплачиваемого отпуска, включая размер оплаты. Во-вторых, работодателю необходимо разработать подробный процесс для отслеживания накопленного времени отпуска каждого сотрудника и скорости его заработка.Это может привести к сложной системе, требующей тщательного контроля при расчете и отслеживании различных ставок оплаты. Наконец, работодатель должен будет обеспечить, чтобы политика выплат применялась единообразно для всех сотрудников.

Работодатели также могут вводить ограничения и другие условия в отношении выплаты отпусков, и об этих ограничениях следует сообщать сотрудникам в момент их начала работы (в ряде штатов это требуется). Растет число законов, статутов и судебных решений штата, которые регулируют порядок управления работодателем отпуском, включая выплату при увольнении за накопленный, но неиспользованный отпуск.Работодатели должны внимательно изучить законы своего штата, чтобы разработать комплексную политику, охватывающую право на отпуск, начисление, переход, конфискацию, выплату при прекращении и интеграцию политики отпуска с законами других штатов.

§ 40.1–29. Время и способ оплаты; удержание заработной платы; письменный отчет о доходах; соглашение о удержании заработной платы; производство по обеспечению соблюдения; штрафы

A. Все работодатели, ведущие бизнес, должны устанавливать регулярные периоды оплаты и ставки оплаты труда для сотрудников, за исключением руководящего персонала.Все такие работодатели должны платить наемным работникам не реже одного раза в месяц, а работники – почасовую оплату не реже одного раза в две недели или два раза в месяц, за исключением: эквивалент, управляемый любой средней школой, высшим учебным заведением или профессиональным училищем, и (ii) служащие, чья недельная заработная плата составляет более 150 процентов от средней недельной заработной платы Содружества, как определено в § 65.2-500, по соглашению каждого затронутого лица служащему, может выплачиваться один раз в месяц, если учреждение или работодатель сочтут нужным.При увольнении работнику выплачивается вся заработная плата, причитающаяся ему за работу, выполненную до этого; такая оплата должна быть произведена не позднее той даты, на которую ему бы заплатили за такую работу, если бы его работа не была уволена.

B. Выплата заработной платы или окладов должна производиться (i) законными деньгами Соединенных Штатов, (ii) чеком, оплачиваемым по номинальной стоимости по требованию законными деньгами Соединенных Штатов, (iii) электронным автоматическим переводом средств в законные деньги Соединенных Штатов на счет на имя сотрудника в финансовом учреждении, указанном сотрудником, или (iv) за счет кредита на предоплаченную дебетовую карту или карточный счет, с которого сотрудник может снимать или переводить средства с помощью полное письменное раскрытие работодателем любых применимых сборов и положительное согласие на это со стороны сотрудника.Однако работодателю, который решает не выплачивать заработную плату в соответствии с пунктом (i) или (ii) сотруднику, нанятому после 1 января 2010 г., будет разрешено выплачивать заработную плату или заработную плату в кредит на предоплаченную дебетовую карту. или карточный счет в соответствии с пунктом (iv), даже если такой сотрудник не дал на это утвердительного согласия, если сотрудник не открывает счет в финансовом учреждении в соответствии с пунктом (iii), а работодатель открывает такой карточный или карточный счет быть выпущенным через сетевую систему, через которую сотрудник должен иметь возможность сделать по крайней мере один бесплатный вывод или перевод за период оплаты, причем вывод может производиться на любую сумму на такой карте или карточном счете, которую сотрудник может выбрать, с использованием такой карты или карточный счет в финансовых учреждениях, участвующих в такой сетевой системе.

C. Ни один работодатель не должен удерживать какую-либо часть заработной платы любого сотрудника, за исключением заработной платы или удерживаемых налогов, или в соответствии с законом, без письменного и подписанного разрешения сотрудника. В каждую обычную дату выплаты заработной платы каждый работодатель, кроме работодателя, занятого в сельском хозяйстве, в том числе в агробизнесе и лесном хозяйстве, должен предоставить каждому сотруднику письменное заявление в квитанции о заработной плате или онлайн-бухгалтерии, в котором указаны имя и адрес работодателя; количество отработанных часов в течение периода оплаты, если работнику выплачивается заработная плата на основе (i) количества отработанных часов или (ii) заработной платы, которая меньше стандартного уровня заработной платы, принятого постановлением U.S. Министерство труда в соответствии с § 13 (a) (1) Федерального закона о справедливых трудовых стандартах, 29 U.S.C. § 213 (a) (1) с поправками, устанавливающими освобождение от требований Закона о выплате надбавок за сверхурочную работу; ставка оплаты труда; валовая заработная плата, полученная работником в течение периода оплаты труда; а также сумму и цель любых удержаний из нее. Квитанция о заработной плате или онлайн-бухгалтерский учет должны содержать достаточную информацию, позволяющую сотруднику определить, как рассчитывалась валовая и чистая заработная плата. Работодатель, занятый в сельском хозяйстве, включая агробизнес и лесное хозяйство, по запросу своего сотрудника должен предоставить ему письменное заявление о валовой заработной плате, полученной работником в течение любого периода оплаты, а также о сумме и цели любых удержаний из нее.

D. Ни один работодатель не должен требовать от любого работника, кроме руководящего персонала, подписания контракта или соглашения, которое предусматривает конфискацию заработной платы работника за отработанное время в качестве условия найма или его продолжения, за исключением случаев, предусмотренных законом.

E. Работодатель, который умышленно и с намерением обмана не выплачивает или отказывается выплачивать заработную плату в соответствии с данным разделом, за исключением случаев, когда невыплата была вызвана добросовестным спором между работодателем и его работником:

1.Работник или служащие виновны в проступке 1-й степени, если размер заработной платы, полученной и не выплаченной работодателем, составляет менее 10 000 долларов США; и

2. Сотрудник или служащие виновны в совершении тяжкого преступления 6 класса (i) если размер заработанной и невыплаченной заработной платы составляет 10 000 долларов или более или (ii) независимо от величины заработанной и невыплаченной заработной платы, если обвинительный приговор является вторым или последующим приговором согласно этому разделу.

Для целей данного раздела определение «величины заработной платы» должно производиться путем объединения всех заработных плат, которые работодатель не выплачивал или отказался выплатить в соответствии с данным разделом.

F. Комиссар может потребовать письменную жалобу на нарушение этого раздела и, с письменного и подписанного согласия сотрудника, может возбудить разбирательство от имени сотрудника для обеспечения соблюдения этого раздела и незаконного сбора любых денежных средств. удерживается с такого работника, которая должна быть выплачена работнику, имеющему на это право. Кроме того, после выдачи окончательного приказа Уполномоченным или судом, Уполномоченный может нанять частного адвоката, утвержденного Генеральным прокурором, для взыскания любых денежных средств, причитающихся сотруднику или Содружеству.При внесении окончательного постановления Уполномоченного или при вынесении судебного решения против работодателя Уполномоченный или суд должны установить гонорары адвокатов в размере одной трети суммы, указанной в окончательном постановлении или решении.

G. В дополнение к любому другому штрафу, предусмотренному положениями этого раздела, любой работодатель, который не производит выплату заработной платы в соответствии с подразделом A, несет ответственность за выплату всей причитающейся заработной платы и дополнительной равной суммы. сумма в качестве заранее оцененных убытков, плюс проценты по годовой ставке в восемь процентов, начисляемые с даты выплаты заработной платы.

H. Любой работодатель, который сознательно не производит выплату заработной платы в соответствии с подразделом A, подлежит гражданскому штрафу в размере не более 1000 долларов за каждое нарушение. Комиссар должен уведомить любого работодателя, который, по его утверждениям, нарушил какое-либо положение этого раздела, заказным письмом. Такое уведомление должно содержать описание предполагаемого нарушения. В течение 15 дней с момента получения уведомления о предполагаемом нарушении работодатель может запросить неофициальное совещание по поводу такого нарушения с Уполномоченным.При определении суммы любого штрафа, который должен быть наложен, Комиссар должен учитывать размер бизнеса обвиняемого работодателя и серьезность нарушения. Решение Уполномоченного является окончательным. Гражданские штрафы, причитающиеся согласно этому разделу, уплачиваются Уполномоченному для внесения в общий фонд Государственного казначея. Комиссар устанавливает порядок выплаты предлагаемых начислений штрафов, которые не оспариваются работодателями. Такие процедуры должны включать положения, позволяющие работодателю дать согласие на устранение предполагаемого нарушения и уплатить предложенный штраф или согласованную сумму вместо такого штрафа без признания какой-либо гражданской ответственности, вытекающей из такого предполагаемого нарушения.

I. Окончательные постановления Уполномоченного, общих окружных судов или окружных судов могут быть зарегистрированы, исполнены и удовлетворены как приказы или постановления окружного суда после подтверждения таких приказов Уполномоченным или судом, в зависимости от обстоятельств.

J. В дополнение к любому гражданскому или уголовному наказанию, предусмотренному настоящим разделом, и без учета какого-либо исчерпания альтернативных административных средств правовой защиты, предусмотренных в этом разделе, если работодатель не выплачивает заработную плату работнику в соответствии с этим разделом, Сотрудник может подать иск, индивидуально, совместно, с другими пострадавшими сотрудниками или от имени сотрудников, находящихся в аналогичном положении, в качестве коллективных действий в соответствии с процедурами коллективных действий Закона о справедливых трудовых стандартах, 29 U.SC § 216 (b), против работодателя в суде компетентной юрисдикции для взыскания выплаты заработной платы, и суд должен присудить причитающейся заработной плате дополнительную равную сумму в качестве заранее оцененного убытка плюс проценты за предварительное судебное решение, как предусмотрено в подразделе G разумные гонорары и расходы на адвокатов. Если суд установит, что работодатель сознательно не выплачивал заработную плату работнику в соответствии с настоящим разделом, суд присуждает работнику сумму, равную тройной сумме причитающейся заработной платы, и разумные гонорары и расходы на адвокатов.

K. Как используется в этом разделе, лицо действует «сознательно», если лицо, в отношении информации, (i) действительно знает информацию, (ii) действует, умышленно игнорируя истинность или ложность информации. , или (iii) действует безрассудно, игнорируя правдивость или ложность информации. Для установления того, что лицо действовало сознательно, не требуется доказательств конкретного намерения обмана.

L. Иск в соответствии с настоящим разделом должен быть возбужден в течение трех лет после возникновения причины иска.Срок подачи жалобы исчисляется после подачи административного иска в соответствии с подразделом F до тех пор, пока сотрудник не будет проинформирован о том, что действие было разрешено, или пока сотрудник не отозвал жалобу, в зависимости от того, что наступит раньше.

Кодекс 1950, § 40-24; 1962, г. 66; 1966, г. 88; 1968, г. 262; 1970, с. 321; 1972, г. 848; 1977, г. 308; 1979, г. 50; 1989, г. 583; 1991, г. 499; 1993, г. 600; 2002, г. 321; 2003, г. 638; 2004, г. 358; 2005, см. 595, 851; 2009, г. 728; 2016, г. 593; 2019, куб.836, 845; 2020, см. 202, 868, 1038.

Зачет по иностранным налогам | Внутренняя налоговая служба

Если вы уплатили или начислили иностранные налоги иностранному государству или владению США и подлежат налогообложению США налогом на тот же доход, вы можете получить кредит или детальный вычет по этим налогам.

Соответствующие иностранные налоги

Вы можете требовать возмещения только тех иностранных налогов, которые взимаются с вас иностранным государством или владением США. Как правило, право на получение кредита распространяется только на налоги на прибыль, военную прибыль и сверхприбыль.Дополнительную информацию см. В разделе «Иностранные налоги, по которым может быть получен иностранный налоговый кредит».

Взятые в качестве вычета иностранные подоходные налоги уменьшают ваш налогооблагаемый доход в США. Вычесть иностранные налоги по Приложению А (Форма 1040), Постатейные вычеты

В качестве кредита иностранные подоходные налоги уменьшают ваши налоговые обязательства в США. В большинстве случаев вам выгодно использовать иностранный подоходный налог в качестве налогового кредита.

Если вы решили исключить либо заработанный за рубежом доход, либо расходы на жилье за рубежом в соответствии с IRC §911, вы не можете получить иностранный налоговый кредит для налогов на исключаемый вами доход.Если вы все же возьмете кредит, одно или оба голосования могут быть признаны отмененными.

Как получить иностранный налоговый кредит

Подайте форму 1116 «Зачет налога за границу», чтобы подать заявку на получение налогового вычета за границей, если вы являетесь физическим лицом, имуществом или трастом, и вы уплатили или начислили определенные иностранные налоги в иностранную страну или во владение США.

Корпорации подают форму 1118 «Иностранный налоговый кредит – корпорации», чтобы требовать иностранного налогового кредита.

French Contribution Sociale Generalisee (CSG) и Contribution au Remboursement de la Dette Sociale (CRDS)

В 2019 году Соединенные Штаты и Французская Республика посредством дипломатических сообщений увековечили понимание того, что французские налоги Contribution Sociale Generalisee (CSG) и Contribution au Remboursement de la Dette Sociale (CRDS) не являются социальными налогами, охватываемыми Соглашением о социальном обеспечении между две страны.Соответственно, IRS не будет оспаривать иностранные налоговые льготы для платежей CSG и CRDS на том основании, что Соглашение о социальном обеспечении применяется к этим налогам.

Изменение политики IRS означает, что индивидуальные налогоплательщики, которые уплатили или начислили эти налоги, но не потребовали их, могут подавать исправленные декларации для получения иностранного налогового кредита.

Как правило, у индивидуальных налогоплательщиков есть десять (10) лет на то, чтобы подать иск о возмещении уплаченного подоходного налога в США, если они обнаружат, что уплаченные или начисленные иностранные налоги больше, чем заявленные ранее.Десятилетний период начинается на следующий день после установленной даты подачи декларации (без продления) за год, в котором иностранные налоги были уплачены или начислены.

Индивидуальные налогоплательщики должны написать «Французские налоги CSG / CRDS» красным цветом в верхней части форм 1040-X, подать их вместе с прилагаемыми формами 1116 в соответствии с инструкциями к этим формам. Работодатели США не могут подавать заявки на возмещение, требуя иностранного налогового кредита для CSG / CRDS, удержанных или иным образом выплаченных от имени своих сотрудников.

Проблемы соответствия

Законы о налоговых льготах за рубежом сложны. Обратитесь к разделу «Советы по соблюдению требований иностранного налогового кредита» для получения помощи в понимании некоторых из наиболее сложных областей закона. Ниже приведены некоторые из проблем соответствия:

- Квалифицированные дивиденды из иностранных источников и / или прирост капитала (включая долгосрочный прирост капитала, собираемую прибыль, непересчитанную прибыль по разделу 1250 и прибыль по разделу 1231), которые облагаются налогом в Соединенных Штатах по пониженной ставке, должны быть скорректированы при определении иностранного капитала. источник дохода по форме 1116 «Зачет по иностранным налогам», строка 1а.

- Расходы по процентам должны быть распределены между доходами из США и из иностранных источников.

- Благотворительные взносы обычно не распределяются между доходами из иностранных источников; однако взносы в благотворительные организации, организованные в Мексике, Канаде и Израиле, должны распределяться по доходам из иностранных источников.

- Сумма иностранного налога, которая квалифицируется как иностранный налоговый кредит, не обязательно является суммой налога, удержанного иностранным государством. Если вы имеете право на пониженную ставку иностранного налога на основании соглашения о подоходном налоге между Соединенными Штатами и другой страной, только этот пониженный налог имеет право на получение кредита.Вам решать, хотите ли вы подать в зарубежную страну о возмещении разницы (превышения), для которой иностранный налоговый кредит не разрешен.

- Если происходит переопределение иностранного налога, в большинстве ситуаций требуется переопределение вашего налогового обязательства в США. Вы должны подать форму 1040-X или форму 1120-X. Отсутствие уведомления IRS о пересмотре иностранного налога может привести к неуведомлению о штрафных санкциях.

- Нельзя требовать иностранный налоговый кредит по налогам на прибыль, которые вы исключили из U.С. валовой доход.

Ссылки / связанные темы

Новое руководство разъясняет кредит на удержание сотрудников

IRS выпустило руководство в виде 95 часто задаваемых вопросов (FAQ) по кредитам для удержания сотрудников (ERC), введенным в действие Законом о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES). В FAQ рассматриваются почти все аспекты ERC и разъясняются некоторые вопросы, касающиеся права на получение кредита, а также того, какие расходы на заработную плату и план медицинского страхования учитываются при его учете.В соответствии с ERC правомочные работодатели могут претендовать на получение полностью возмещаемого кредита в размере до 5000 долларов США в счет налогов на социальное обеспечение для определенных сотрудников, оставленных во время пандемии COVID-19. FAQ дает ясность по многим открытым вопросам, с которыми сталкивались налогоплательщики при определении того, могут ли они получить выгоду от ERC, но остаются без ответа вопросы.

ERC предоставляет организациям значительную возможность снизить налоговое бремя на фонд заработной платы и получить возмещение, но кредит может вступать в противоречие с другими льготами, предоставляемыми в ответ на пандемию.Компании должны тщательно обдумать, имеют ли они право на получение кредита, особенно в свете правил агрегирования, и какая заработная плата соответствует требованиям.

Фон Конгресс включил ERC в закон CARES, чтобы побудить компании сохранять сотрудников. Кредит распространяется на 6,2% -ную долю налога на социальное обеспечение работодателя, но он полностью возмещается и покрывает 50% квалифицированной заработной платы до 10 000 долларов США на сотрудника. Кредит, как правило, предоставляется предприятиям, которые полностью или частично приостановлены в связи с государственным заказом, или предприятиям, чья валовая выручка за квартал 2020 года снизилась более чем на 50% по сравнению с тем же кварталом 2019 года.

Заработная плата, имеющая право на получение кредита, зависит от среднего числа штатных сотрудников работодателя в 2019 году. В целом, для правомочного работодателя с более чем 100 штатными сотрудниками единственная заработная плата, которая может быть учтена, – это выплачиваемая за время, когда сотрудники не предоставляют услуги в течение периода, в течение которого работодатель имеет право на получение кредита. Напротив, для тех, у кого 100 или менее штатных сотрудников, может быть принята во внимание вся заработная плата, выплаченная в течение периода, в течение которого работодатель имеет право на получение кредита.В обоих случаях заработная плата включает правильно распределяемые расходы по плану медицинского страхования.

Кредит не может быть использован вместе с некоторыми другими льготами, включая те, которые предоставляются Конгрессом в связи с COVID-19. Он недоступен для требуемых выплат заработной платы в соответствии с новыми требованиями к выплате по болезни и оплачиваемым отпускам по семейным обстоятельствам, установленным Законом о реагировании на коронавирус в первую очередь для семей (FFCRA), и для предприятий, берущих ссуды в рамках Программы защиты зарплаты.

Правила агрегирования Для целей правил ERC все агрегированные организации рассматриваются как один работодатель.В FAQ четко указано, что правила агрегирования применяются для всех целей кредита, включая определение того,:

- У работодателя есть торговая или коммерческая операция, которая была полностью или частично приостановлена из-за приказов, связанных с COVID-19 от соответствующего государственного органа

- У работодателя значительное снижение валовой выручки

- У работодателя более 100 штатных сотрудников

- Любой член объединенной группы получил ссуду в рамках ГЧП в соответствии с Законом CARES, что не позволяет всем членам объединенной группы требовать ERC

Организации объединяются, если они рассматриваются как один работодатель в соответствии с Разделами 52 (a), 52 (b), 414 (m) или 414 (o).Раздел 52 (a) включает контролируемую группу корпораций, обычно основанную на пороговом уровне владения более 50%, включая группу, контролируемую материнской и дочерней компанией, группу, контролируемую братом и сестрой, или объединенную группу. Раздел 52 (b) применяет аналогичные правила агрегирования к товариществам, трастам, имуществу и индивидуальным предпринимателям. Разделы 414 (m) и (o), которые обычно используются для определения связанных организаций для целей квалифицированных пенсионных планов и других вознаграждений работникам, применяются к аффилированным сервисным группам.

Grant Thornton Insight: Работодатели должны сначала определить, являются ли они частью агрегированной группы, прежде чем определять, имеют ли они право на получение кредита или сумму кредита. Агрегированные групповые правила влияют на все аспекты кредита и могут помочь или помешать работодателю при определении права на получение кредита и суммы кредита.

Работодателей, имеющих право на получение кредита

Закон CARES оставил нерешенными вопросы относительно того, какие компании имеют право на получение кредита, и FAQ заполняет многие из этих пробелов.Работодатели любого размера могут быть подходящими работодателями. Однако работодатель, получающий ссуду в рамках ГЧП, может не получить ERC, независимо от того, полностью или частично списана ссуда в соответствии с условиями программы. Если какое-либо предприятие в агрегированной группе, рассматриваемой как один работодатель, получает ссуду ГЧП, вся агрегированная группа не имеет права на получение кредита.

Grant Thornton Insight: Работодатели, которые в остальном являлись правомочными работодателями и иным образом получали квалифицированную заработную плату до получения ссуды ГЧП, не имеют права на получение кредита даже в отношении соответствующей заработной платы, выплаченной до получения ссуды.

Работодатель, который получил ссуду ГЧП и погасил ее до 14 мая 2020 г. (в соответствии с Ограниченной безопасной гаванью в отношении сертификации относительно необходимости запроса ссуды ГЧП в промежуточных окончательных правилах, выпущенных Ассоциацией малого бизнеса, вступившими в силу 28 апреля, 2020, с изменениями, внесенными в FAQ 43 в часто задаваемых вопросах по ГЧП Ассоциации малого бизнеса, обновленном 5 мая 2020 г.) может иметь право на участие в ERC. Эти работодатели рассматриваются как не получившие ссуду в рамках ГЧП.

Организации, освобожденные от налогов, описанные в Разделе 501 (c), могут иметь право на участие в ERC и считаются занимающимися торговлей или бизнесом в отношении всех операций организации.Федеральные органы власти, правительства штата и местные органы власти не имеют права на получение кредита. В FAQ добавлено, что политические подразделения, агентства и правительственные органы также не имеют права на получение кредита. В FAQ перечислены шесть факторов, которые IRS учитывает при определении того, является ли организация инструментом для этой цели. Некоторые государственные колледжи и университеты могут не иметь права на получение кредита по этому тесту.

Самостоятельно занятые лица не имеют права на получение кредита в отношении их собственного дохода от самозанятости, но квалифицированная заработная плата, выплачиваемая самозанятыми лицами своим работникам, может иметь право на получение кредита.Домашние работодатели не имеют права на получение кредита для сумм, выплачиваемых их домашним работникам, потому что они не считаются занимающимися торговлей или бизнесом в отношении этих работников.

Кредит доступен для предприятий, которые не исключены из права на участие и соответствуют одной из следующих категорий:

- Деловые операции полностью или частично приостановлены из-за применимых государственных распоряжений, ограничивающих торговлю, поездки или групповые встречи из-за COVID-19

- В календарном квартале 2020 года валовая выручка предприятия снизилась более чем на 50% по сравнению с тем же кварталом 2019 года.

Полная или частичная подвеска Согласно новому FAQ, бизнес-операции работодателя частично приостанавливаются, когда работодатель все еще может продолжать некоторые, но не все свои операции.Новый язык отличается от того, что было в предыдущем наборе часто задаваемых вопросов, в котором IRS сообщило, что бизнес-операции работодателя были частично приостановлены, когда они все еще могут продолжаться, но не в нормальном режиме. IRS не сообщило, почему изменило этот язык.

Даже если бизнес-операции работодателя полностью или частично приостановлены, предприятие должно определить, требуется ли приостановка в соответствии с постановлением правительства, ограничивающим торговлю, поездки или групповые встречи из-за COVID-19.Часто задаваемые вопросы содержат подробные сведения, чтобы помочь компаниям определить, соответствуют ли они критериям этой категории. К правительственным распоряжениям относятся приказы, прокламации и указы федеральных, государственных или местных органов власти, которые обладают юрисдикцией в отношении деятельности работодателя. Согласно FAQ, к госзаказу относятся:

- Распоряжение мэра города о закрытии всех второстепенных предприятий на определенный период

- Постановление штата о чрезвычайном положении, согласно которому жители должны укрываться на месте в течение определенного периода, кроме жителей, которые работают в основном бизнесе и могут ездить и работать на месте работы

- Приказ местного должностного лица о введении комендантского часа для жителей, влияющий на часы работы торговых или коммерческих предприятий в течение определенного периода

Поскольку все члены объединенной группы рассматриваются как один работодатель для целей кредита, все члены объединенной группы, которые занимаются одной и той же торговлей или бизнесом, считаются имеющими полное или частичное приостановление деловых операций в связи с постановлением правительства, если у одного члена группы хозяйственная деятельность полностью или частично приостановлена на основании такого приказа.Это применимо даже в том случае, если некоторые из членов группы работают в юрисдикциях, которые не издавали государственных распоряжений.

Бизнес, на который не распространяется правительственный приказ, ограничивающий операции, но добровольно приостанавливающий операции или сокращающий часы, не имеет права на получение кредита по категории полной или частичной приостановки.

Часто задаваемые вопросы обычно предусматривают, что работодатель, который управляет важным бизнесом, не считается полностью или частично приостановившим бизнес-операции, если правительственный заказ позволяет бизнесу оставаться открытым, даже если государственные заказы на второстепенные бизнесы могут иметь влияние на деятельность работодателя.В FAQ есть некоторые исключения из этого общего утверждения:

- Если поставщики важного предприятия не могут осуществлять поставки критически важных товаров и материалов из-за государственного заказа, который заставляет поставщика приостанавливать свою деятельность, основной бизнес может иметь право на получение кредита из-за полной или частичной приостановки операций, если он не может закупить товары или материалы у альтернативного поставщика.

- Если правительственный приказ требует от работодателя сократить часы работы, считается, что работодатель частично приостановил свою деятельность.

Важный бизнес, от которого не требуется закрывать свои предприятия или иным образом приостанавливать свою деятельность, не считается полностью или частично приостановленным по той единственной причине, что его клиенты подчиняются правительственному распоряжению, требующему, чтобы они оставались дома.

Grant Thornton Insight: Часто задаваемые вопросы ясно дают понять, что бизнес не полностью или частично приостановлен только потому, что его клиенты должны оставаться дома в соответствии с правительственным распоряжением. Он представляет собой пример услуги по ремонту автомобилей, которая является важным бизнесом и не обязана закрывать или приостанавливать операции.Этот бизнес работает в юрисдикции, на которую распространяется постановление правительства о пребывании дома, поэтому операции бизнеса значительно снизились. В FAQ делается вывод о том, что бизнес не считается полностью или частично приостановленным в связи с правительственным распоряжением.

Работодатель, который согласно постановлению правительства должен закрыть свое рабочее место для определенных целей, но которому разрешено продолжать работу для других целей, считается подвергшимся частичному отстранению.В FAQ приведены в качестве примеров ресторан, который может предлагать еду на вынос или доставку вместо обслуживания на месте, и розничный бизнес, который должен закрывать магазины, но может продавать продукты через Интернет.

Если рабочее место работодателя закрыто по правительственному распоряжению, но работодатель может продолжать сопоставимые операции, требуя от своих сотрудников удаленной работы, в FAQ предусмотрено, что деятельность работодателя не приостанавливается полностью или частично из-за государственного распоряжения. В FAQ есть пример разработчика программного обеспечения.Согласно правительственному распоряжению офис компании-разработчика программного обеспечения должен быть закрыт, потому что это несущественный бизнес. До заказа все сотрудники работали удаленно один или два раза в неделю, а деловые встречи проводились в разных местах. Следуя приказу, бизнес требовал от сотрудников удаленной работы и проведения встреч по телефону или видеоконференции. В FAQ делается вывод о том, что деятельность компании-разработчика программного обеспечения не приостановлена полностью или частично из-за государственного распоряжения, поскольку ее сотрудники могут продолжать вести бизнес посредством удаленной работы.

FAQ предоставляет помощь работодателю, который ведет свою деятельность в нескольких местах (на региональном или национальном уровне), на которые по-разному влияют правительственные заказы. Работодатель может вести деятельность в некоторых местах, где правительственный приказ ограничивает операции, приводящие к полной или частичной приостановке деловых операций, в то время как операции в других местах деятельности не ограничиваются правительственными приказами, в том числе потому, что бизнес в этих местах является важным. В FAQ рассматривается ситуация, когда для того, чтобы работать согласованно во всех юрисдикциях, предприятия устанавливают политику во всех регионах, которая соответствует всем государственным заказам, а также рекомендациям Центра по контролю и профилактике заболеваний (CDC) и Департамента. руководящих принципов внутренней безопасности (DHS).В часто задаваемых вопросах делается вывод о том, что даже несмотря на то, что бизнес не подчиняется правительственному распоряжению о приостановке деловых операций во всех местах, работодатель все равно будет считаться частично приостановленным во всех местах, даже если он просто следует руководящим принципам CDC или DHS в некоторых из эти места.

Grant Thornton Insight: Это полезно для бизнеса, который полностью или частично приостанавливает свою деятельность во всех регионах и юрисдикциях, даже если бизнес должен сделать это только по правительственным распоряжениям в некоторых юрисдикциях, но не в других.Это исключение из правила, согласно которому добровольная приостановка хозяйственной деятельности не является полной или частичной приостановкой деятельности по распоряжению правительства.

Значительное снижение валовой выручки

Работодатель, у которого наблюдается значительное снижение валовой выручки, даже если это снижение не связано с COVID-19, имеет право на получение ERC. Значительное снижение валовой выручки происходит, когда валовая выручка предприятия в календарном квартале 2020 года составляет менее 50% от его валовой выручки за тот же квартал 2019 года.

Предприятия могут начать со сравнения первого квартала 2020 года с первым кварталом 2019 года. Если валовая выручка не снизилась более чем на 50%, тест проводится повторно в последующих кварталах. Компания имеет право на получение кредита в первом квартале 2020 года, в котором его валовая выручка снижается более чем на 50%, и в каждом последующем квартале 2020 года, в котором валовая выручка не превышает 80% от их сопоставимой квартальной выручки за квартал 2019 года. Компании по-прежнему имеют право на получение кредита в течение первого квартала, когда валовая выручка увеличится до более чем 80% от сопоставимого квартала 2019 года, но больше не имеет права на получение кредита с первого дня следующего квартала.

Термин «валовая выручка» определяется для этой цели со ссылкой на Раздел 448 (c). В часто задаваемых вопросах валовая выручка описывается как обычно включающая общий объем продаж (за вычетом возвратов и надбавок) и все суммы, полученные за услуги. Кроме того, валовая выручка включает любой доход от инвестиций, а также от побочных или внешних источников. Например, валовая выручка включает проценты (включая первоначальную скидку на выпуск и не облагаемые налогом проценты), дивиденды, арендную плату, роялти и аннуитеты, независимо от того, получены ли такие суммы в ходе обычной коммерческой деятельности или бизнеса работодателя.Как правило, валовая выручка не уменьшается на стоимость проданных товаров, а уменьшается на скорректированную работодателем базу проданных основных средств. Валовая выручка не включает погашение ссуды или суммы, полученные в отношении налога с продаж, если налог налагается на покупателя товаров или услуг по закону, а налогоплательщик просто собирает и перечисляет налог с продаж налоговому органу.

В FAQ указано, что IRS намеревается выпустить руководство о том, как освобожденные от налогов организации определяют свои валовые поступления для этой цели.В этом руководстве, вероятно, будет рассмотрен вопрос о том, следует ли рассматривать пожертвования как валовую выручку.

Валовая выручка работодателя включает общую валовую выручку от всех членов агрегированной группы.

Квалифицированная заработная плата ERC равен 50% квалифицированной заработной платы, которую работодатели выплачивают своим работникам. Квалифицированная заработная плата включает квалифицированные расходы работодателя по плану медицинского страхования, которые должным образом относятся к заработной плате. ERC применяется только к квалифицированной заработной плате, выплачиваемой 13 марта 2020 г. или позднее, и до декабря.31, 2020. Максимальная сумма квалифицированной заработной платы, учитываемая в отношении каждого сотрудника за все календарные кварталы, составляет 10 000 долларов США, так что максимальный кредит для квалифицированной заработной платы, выплачиваемой любому сотруднику, составляет 5 000 долларов США.

Отправной точкой для определения квалифицированной заработной платы является определение заработной платы для целей налогообложения FICA в соответствии с Разделом 3121 (a), которое изначально определяется в широком смысле и включает все вознаграждения за трудоустройство, но затем прямо исключает подробный перечень статей (см. Разделы 3121). (а) (1) – (23)).В FAQ также отмечается, что выплаченные суммы, которые иначе не рассматриваются как заработная плата для целей налогообложения FICA, не считаются заработной платой для целей ERC. Заработная плата и пособие пастора, выплачиваемые рукоположенному служителю, который является служащим церкви по общему праву, обычно не составляют заработную плату в значении Раздела 3121 (а) и, следовательно, не являются заработной платой для целей ERC. Точно так же суммы, выплачиваемые лицензированным агентам по недвижимости, которые рассматриваются как неработающие по закону, не являются заработной платой в значении Раздела 3121 (а) и, следовательно, также не являются заработной платой.

ERC также доступен железнодорожным работодателям, подпадающим под действие Закона о пенсионном налоге с железных дорог (RRTA), и отправной точкой для заработной платы правомочных железнодорожных работодателей является определение компенсации в соответствии с разделом 3231 (e).

В FAQ разъясняется, что заработная плата определяется без учета налогооблагаемой базы заработной платы социального страхования, которая на 2020 год составляет 137 700 долларов.

Порог штатного сотрудника Определение квалифицированной заработной платы частично зависит от среднего числа штатных сотрудников, нанятых правомочным работодателем в течение 2019 года.Для правомочного работодателя, у которого в 2019 году было в среднем 100 или менее штатных сотрудников, квалифицированная заработная плата включает всю заработную плату, выплаченную любому сотруднику в течение любого периода календарного квартала, в котором деловые операции полностью или частично приостановлены из-за правительственного постановления или любого календаря. За квартал бизнес переживает значительный спад валовой выручки.

В случае правомочного работодателя, у которого в 2019 году в среднем работало более 100 штатных сотрудников, квалифицированная заработная плата ограничивается заработной платой, выплачиваемой работнику за время, когда работник не предоставляет услуги из-за полной или частичной приостановки деятельности по госзаказу или значительное снижение валовой выручки.

Для почасовых или не освобожденных от уплаты налогов сотрудников, у которых нет фиксированного графика работы, часы, в течение которых сотрудники не предоставляют услуги, могут быть определены с использованием любого разумного метода. Метод, который правомочный работодатель будет использовать для определения права работников на отпуск в соответствии с Законом о семейных и медицинских отпусках, будет для этой цели разумным методом. Аналогичным образом, метод, предписанный Министерством труда для определения количества часов, в течение которых сотрудники с нерегулярным графиком имеют право на оплачиваемый отпуск по болезни в соответствии с FFCRA, будет считаться разумным для этой цели.

В отношении освобожденных наемных работников правомочный работодатель может использовать любой разумный метод для определения количества часов, в течение которых наемные работники не предоставляют услуги, но за которые работники получают заработную плату либо по обычной ставке заработной платы, либо по пониженной ставке. Разумные методы включают в себя методы, которые работодатель использует для измерения права освобожденных от налогообложения сотрудников на отпуск по прерывистому или сокращенному графику отпуска в соответствии с Законом о семейных и медицинских отпусках, или метод, который работодатель использует для измерения права освобожденных от налогообложения сотрудников и использования оплачиваемого отпуска в соответствии с Законом о семейных и медицинских отпусках. обычная практика работодателя.

В FAQ отмечается, что для работодателя неразумно рассматривать рабочее время сотрудника как сокращенное на основании оценки уровня производительности сотрудника в те часы, когда он работает.