Срок уплаты авансового платежа по налогу на имущество: расчет, льготы, ставки, сроки уплаты — Контур.Бухгалтерия

Срок уплаты налога на имущество для организаций и физических лиц в 2021 году

Срок уплаты налога на имущество:

- для физических лиц — 1 декабря;

- для юридических лиц — устанавливается субъектом Федерации.

Правилам начисления и оплаты налога на имущества в НК РФ посвящены две главы:

Порядок начисления и сроки, до какого числа оплачивают налог на имущество, установленные этими главами, различны. Остановимся отдельно на правилах и сроках оплаты для физических лиц и организаций.

Правила расчета для физических лиц

Сбор с собственников недвижимого имущества для физических лиц — местный. Зачисляется он в бюджет муниципальных образований. Исчисляется он исходя из кадастровой оценки стоимости. Объектом обложения являются:

- жилой дом, квартира, комната;

- гараж или машиноместо;

- объект незавершенного строительства;

- иное здание, строение, помещение.

Расчет налогового платежа производят налоговые органы на основании данных из ЕГРН.

Сроки оплаты для физических лиц

О сумме имущественного налога, рассчитанного налоговым органом и подлежащего уплате в бюджет, ФНС обязана известить налогоплательщика. Делает она это путем направления уведомления, утвержденного приказом ФНС от 07.09.2016 № ММВ-7-11/477@. В уведомлении указывается, до какого числа надо заплатить налог за квартиру. Уведомления направляются почтовым отправлением. Если налогоплательщик имеет личный кабинет на сайте nalog.ru, то уведомление размещается в нем. В случае направления электронного уведомления ФНС вправе не направлять бумажную версию. Если гражданин имеет в собственности недвижимость, то следует внимательно следить за извещениями, поступающими посредством электронного документооборота через личный кабинет.

Перечислить налог необходимо не позднее 1 декабря года, следующего за расчетным. Срок уплаты налога на имущество физических лиц в 2021 по итогам 2020 — до 01.12.2021.

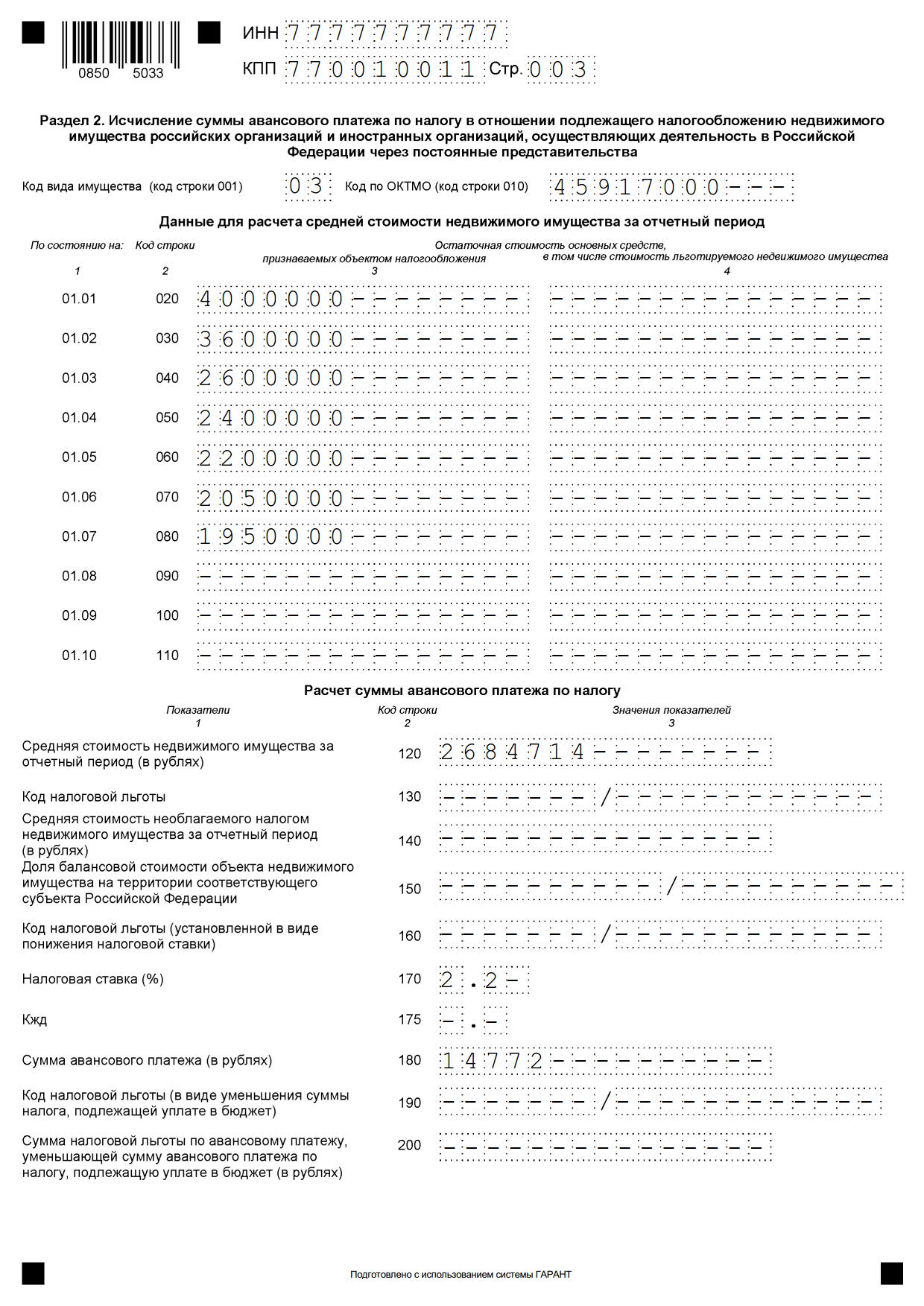

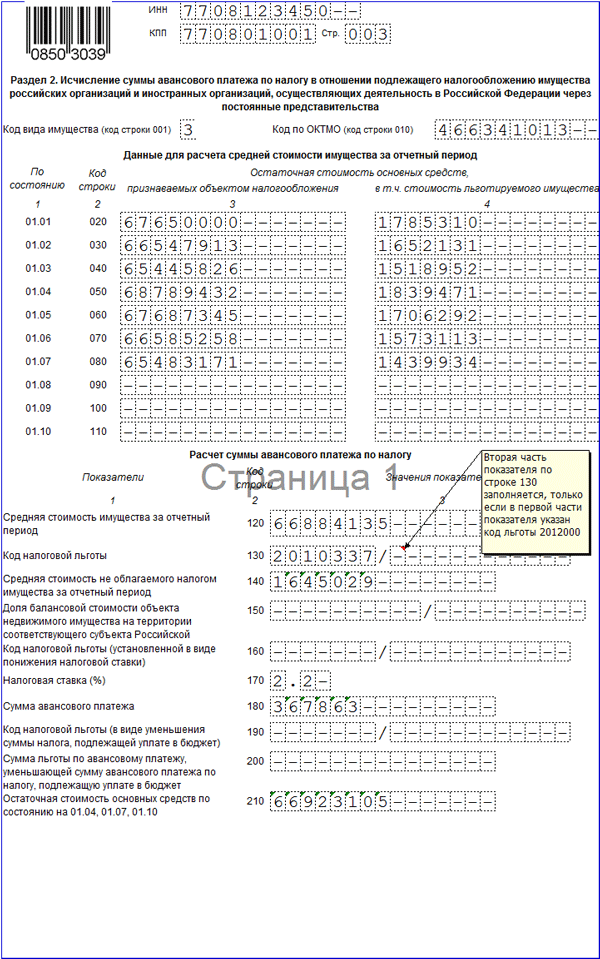

Как начисляется имущественный налог организациями

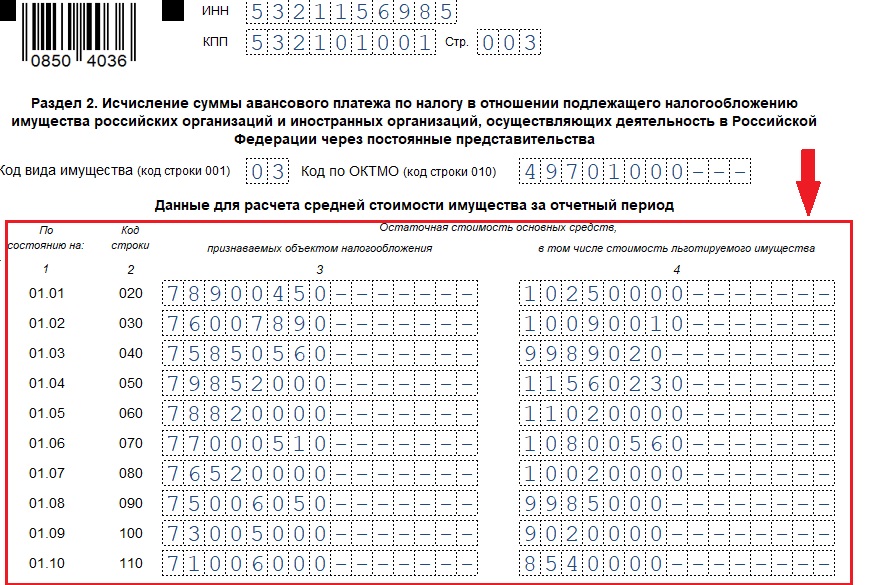

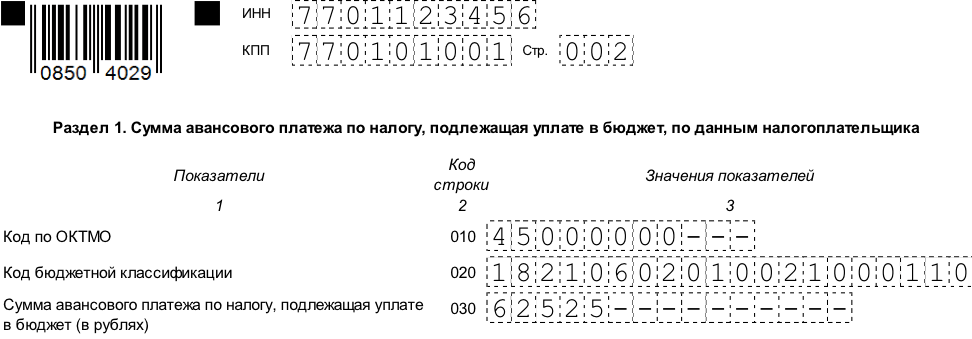

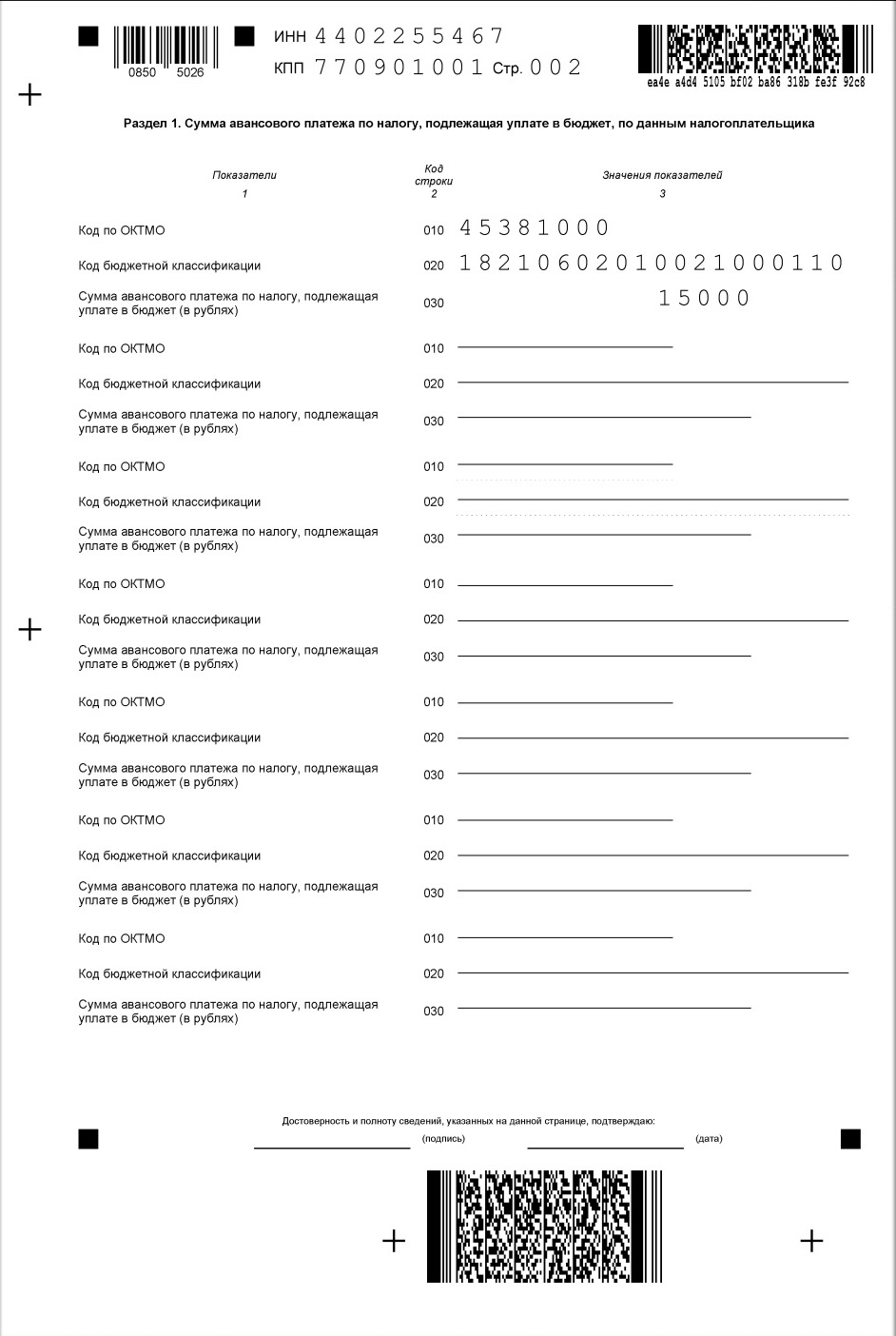

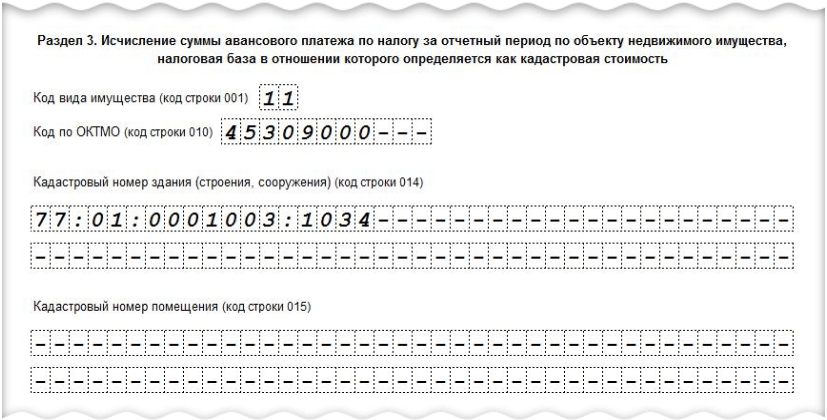

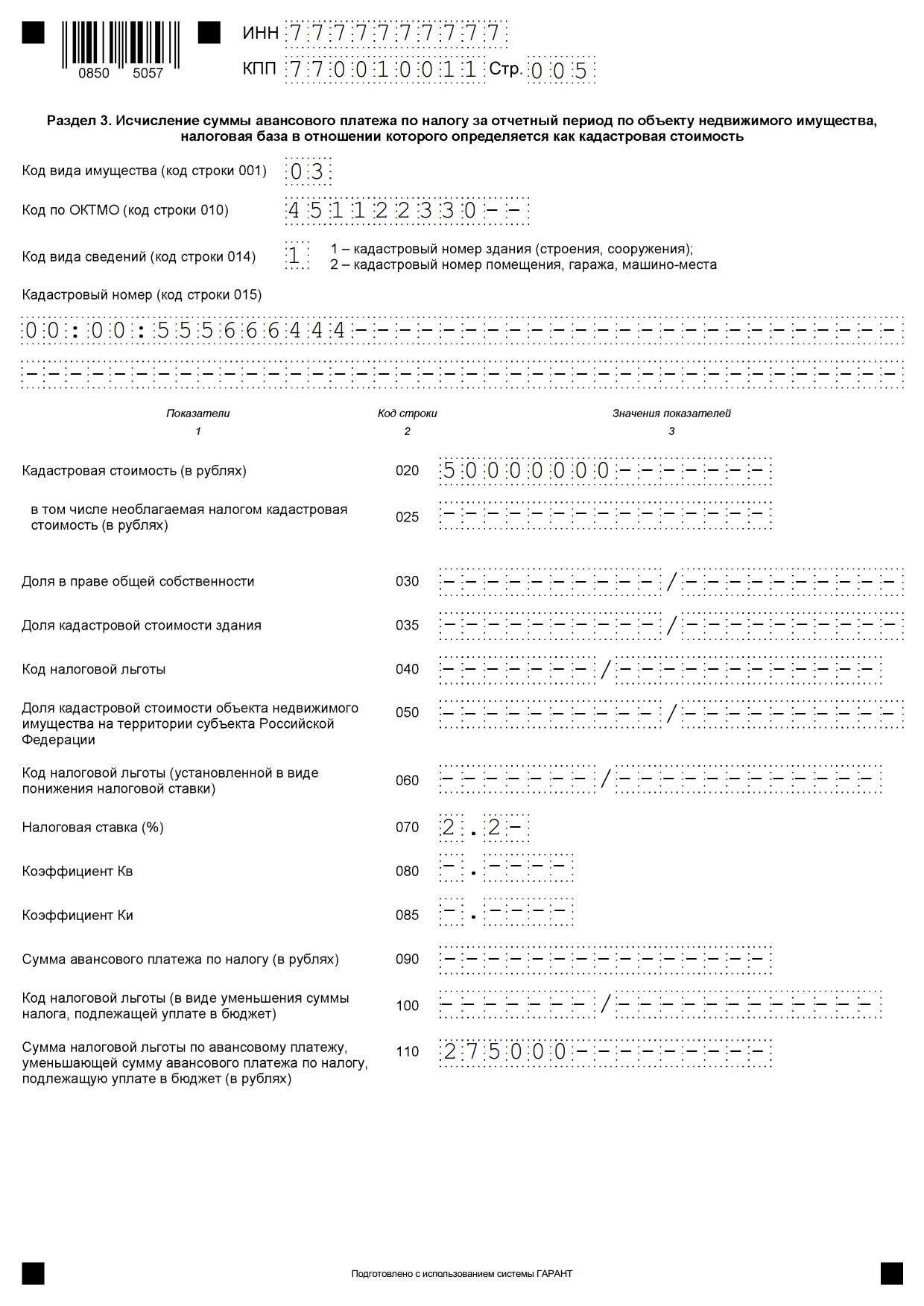

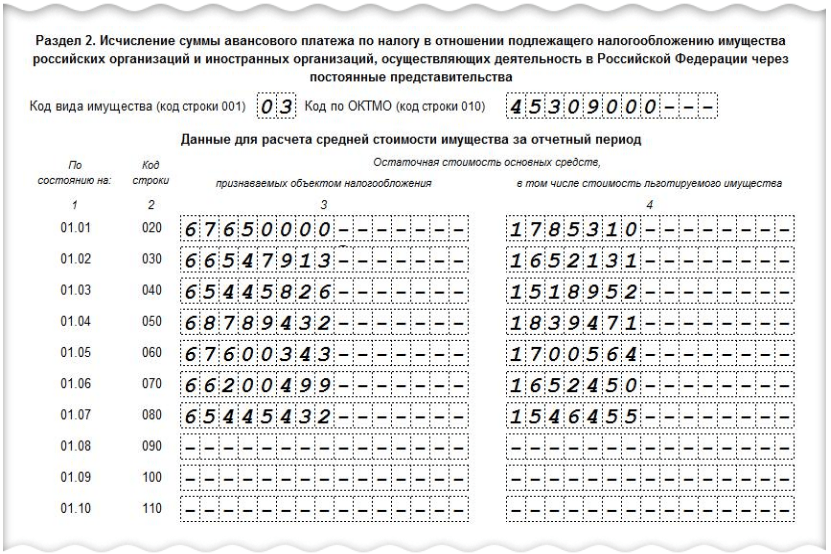

Организации производят расчет налогового платежа сами. С 2020 года налогообложение движимой собственности отменено. Соответствующие изменения внесены в НК РФ Федеральным законом от 03.08.2018 № 302-ФЗ. По недвижимому имуществу расчет производится исходя из кадастровой стоимости (если такое решение примет регион) или из балансовой. Организации предоставляют налоговую декларацию по месту нахождения недвижимости. При наличии недвижимого имущества в разных регионах расчет фискального сбора производится отдельно по каждому объекту, и отчет предоставляется по месту нахождения недвижимости.

Минфин планирует освободить организации от сдачи налоговой декларации по налогу на имущество. Вправе воспользоваться этим освобождением юридические лица с 2022 года в отношении недвижимости, база по которой определяется исходя из кадастровой стоимости (проект Федерального закона ID 02/04/01-21/00112412).

В новый бланк включен раздел 4 со справочными данными о стоимости движимого имущества организации.

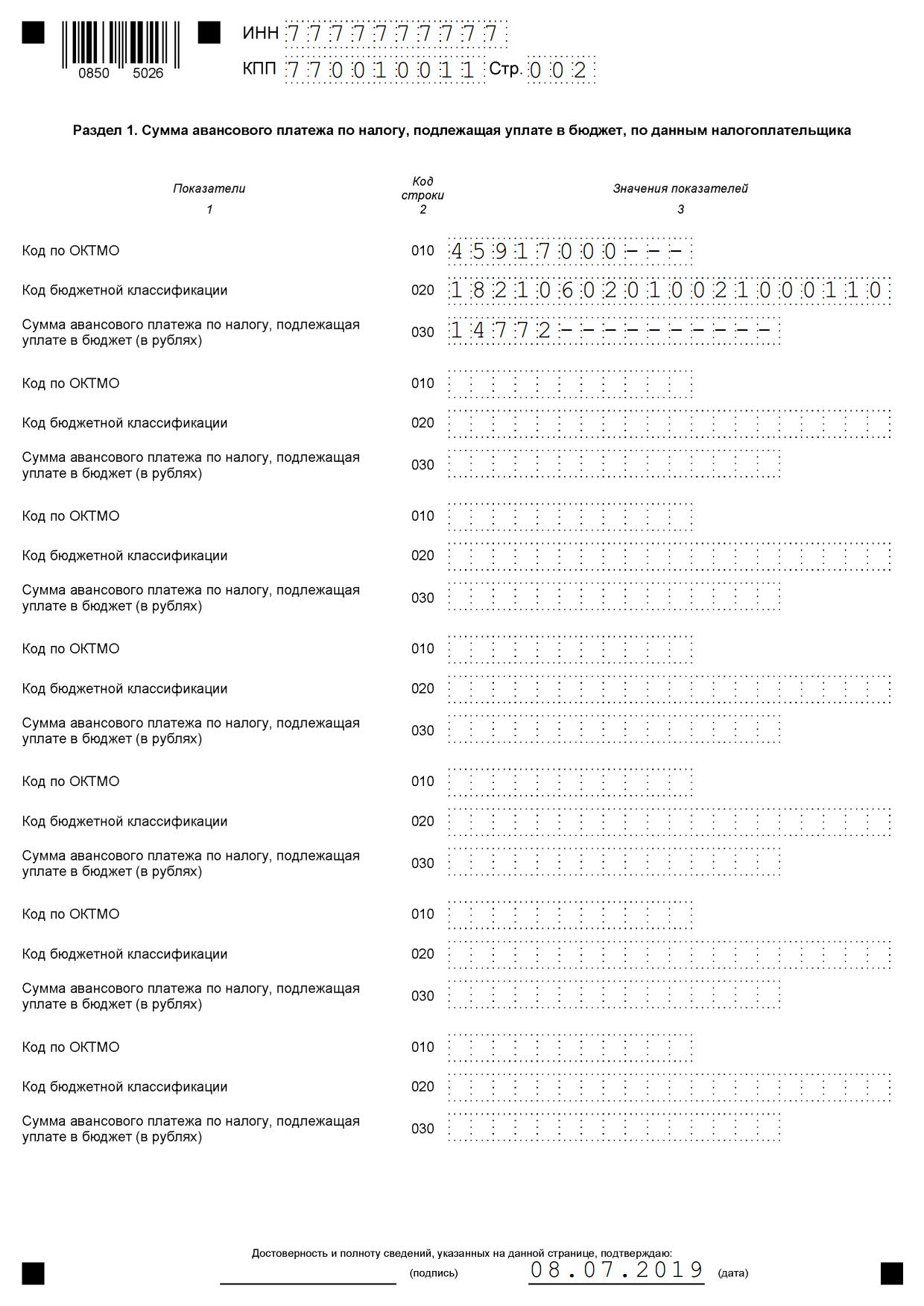

Сроки перечисления для юридических лиц

В статье 383 НК РФ прописано, что дата уплаты налога на имущество организаций устанавливается региональным законодательством. Регион вправе установить единовременное перечисление либо предусмотреть авансовые ежеквартальные платежи.

Так, в Санкт-Петербурге установлены следующие сроки (ст. 3 закона от 26.11.2003 № 684-96):

- авансовые платежи — до 30 числа месяца, следующего за отчетным;

- годовой платеж — до 30 марта года, следующего за налоговым периодом.

Оплата производится по месту нахождения каждого объекта недвижимости. При наличии недвижимости в разных регионах перечисление в бюджет производится в сроки уплаты налога на имущество организаций, установленные в субъекте Федерации, где расположена недвижимость.

Правовые документы

Имущественные налоги: нововведения 2021 года

О значимых для юрлиц налоговых поправках, а также о тенденции неправомерной переквалификации налоговыми органами движимого имущества в недвижимое и неудачных попытках налогоплательщиков оспорить ее, что ведет к существенному увеличению их налоговой нагрузки

Любая компания в процессе осуществления деятельности использует имущество: большим производственным предприятиям нужны земельные участки и производственно-складские комплексы, представители среднего и малого бизнеса обычно нуждаются в офисных помещениях и транспортных средствах. В результате почти все организации уплачивают имущественные налоги: земельный, транспортный и налог на имущество.

В этом году были внесены важные изменения в положения Налогового кодекса РФ, регулирующие исчисление и уплату имущественных налогов. Рассмотрим подробнее нововведения, которые вступят в силу в 2021 г.

Земельный налог

В числе существенных нововведений – отмена налоговых деклараций по земельному налогу и изменение сроков его уплаты.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

Статья 398 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по земельному налогу. Соответственно, декларации за 2020 г. представлять не потребуется. С 1 января 2021 г. налоговые органы будут принимать декларации, в том числе уточненные, только за налоговые периоды, предшествующие 2020 г., а также уточненные декларации, если первоначально налоговые декларации были представлены в этом году в случае реорганизации организации 1.

С нового года налоговые органы будут направлять организациям-налогоплательщикам сообщения об исчисленных суммах земельного налога. В случае неполучения такого сообщения налогоплательщик будет обязан передать в налоговый орган информацию о наличии каждого из принадлежащих ему земельных участков до 31 декабря года, следующего за истекшим налоговым периодом (п. 2.2 ст. 23 НК РФ).

2. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменены сроки уплаты земельного налога. Законодательные органы муниципальных образований больше не будут устанавливать эти сроки (п. 2 ст. 387 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по земельному налогу нужно будет уплачивать не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 397 НК РФ).

- Изменен порядок рассмотрения уведомления о выбранном для получения налогового вычета земельном участке (п. 6.1 ст. 391 НК РФ). Теперь такое уведомление рассматривается налоговым органом в течение 30 дней со дня его получения (с правом продления этого срока еще на 30 дней).

- Внесены изменения в п. 1.1 ст. 391 НК РФ относительно учета сведений об изменяемой кадастровой стоимости участков. Изменение кадастровой стоимости, произошедшее в течение налогового периода, более не будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах, за исключением случаев, при которых учет подобных изменений будет предусмотрен п.

1.1 ст. 391 НК РФ и законодательством РФ.

1.1 ст. 391 НК РФ и законодательством РФ. - В случае когда кадастровая стоимость земельного участка будет изменена вследствие установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы по земельному налогу начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 1.1 ст. 391 НК РФ).

Транспортный налог

Из важного – отменены налоговые декларации по транспортному налогу и изменены сроки его уплаты. Также предусмотрены особенности прекращения уплаты налога в связи с уничтожением транспортного средства.

1. Федеральный закон от 15 апреля 2019 г. № 63-ФЗ.

- Статья 363.1 НК РФ с 1 января 2021 г. утрачивает силу, освобождая налогоплательщиков от подачи налоговой декларации по транспортному налогу. Налог они будут уплачивать на основании собственных расчетов.

- Налоговые органы начнут направлять налогоплательщикам-организациям сообщения об исчисленных суммах налога.

В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

2. Федеральный закон от 29 сентября 2019 г. № 325-ФЗ.

Законодательные органы субъектов РФ больше не станут определять сроки уплаты транспортного налога (абз. 2 ст. 356 НК РФ). Налогоплательщики-организации должны будут уплачивать налог не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по транспортному налогу нужно будет вносить не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п.

3. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

В случае уничтожения транспортного средства исчисление налога прекращается с 1-го числа месяца, в котором ТС было утрачено. Только для этого налогоплательщику нужно будет подать соответствующее заявление. К нему можно приложить документы, подтверждающие факт уничтожения ТС. Заявление должно быть рассмотрено в течение 30 дней. Затем налогоплательщику будет направлено уведомление о прекращении исчисления налога или сообщение об отсутствии основания для этого.

Налог на имущество организаций

Законодатель обновил условия налогообложения при изменении кадастровой стоимости объекта налогообложения в течение налогового периода и уточнил особенности заполнения налоговой декларации.

1. Федеральный закон от 23 ноября 2020 г. № 374-ФЗ.

- Изменение кадастровой стоимости объекта налогообложения в течение налогового периода будет учитываться при определении налоговой базы в текущем и предыдущих налоговых периодах только в случае, если это будет прямо предусмотрено п.

15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки. - Если кадастровая стоимость объекта налогообложения будет изменена по причине установления его рыночной стоимости, сведения об измененной кадастровой стоимости, внесенные в ЕГРН, будут учитываться при определении налоговой базы начиная с даты начала применения для целей налогообложения сведений об изменяемой кадастровой стоимости (п. 15 ст. 378.2 НК РФ).

- В налоговой декларации должны быть отражены сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 386 НК РФ).

- Согласно п. 1.1 ст. 386 НК РФ налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта РФ, вправе представлять налоговую декларацию в отношении таких объектов в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту РФ.

Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

На фоне нововведений, коснувшихся земельного и транспортного налогов, изменения в части налога на имущество организаций выглядят скромно. В то же время тенденции в судебной практике показывают, что именно этот налог чаще становится причиной споров.

Негативные тенденции в судебной практике: обложение налогом «движимой недвижимости»

Подавляющее большинство споров по налогу на имущество организаций по-прежнему сконцентрировано вокруг утративших силу еще 1 января 2019 г. положений п. 25 ст. 381 НК РФ. Они предусматривали освобождение от налога для движимого имущества, принятого с 1 января 2013 г. на учет в качестве объектов основных средств. После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

После упразднения этой нормы движимое имущество и вовсе было исключено из перечня облагаемых налогом объектов, однако это не поспособствовало решению вопроса о том, как отграничить для целей налогообложения движимое имущество от недвижимого.

Теоретически серьезных проблем при таком разграничении возникать не должно. Разумному налогоплательщику следовало бы напрямую обратиться к ст. 130 ГК РФ, руководствуясь положениями п. 1 ст. 11 НК РФ о том, что институты, понятия и термины гражданского, семейного и других отраслей законодательства, используемые в НК РФ, должны применяться в том значении, в каком они используются в этих отраслях. В ст. 130 ГК РФ установлено следующее: к недвижимым вещам относится все, что прочно связано с землей, т.е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства.

Согласно разъяснениям Верховного Суда РФ, «вещь является недвижимой либо в силу своих природных свойств… либо в силу прямого указания закона, что такой объект подчинен режиму недвижимых вещей»2. Учитывая это, можно заключить, что при квалификации вещи в качестве движимой или недвижимой ключевыми будут следующие факторы: 1) недвижимая вещь имеет прочную связь с землей; 2) наличие у недвижимой вещи прочной связи с землей исключает возможность ее перемещения без причинения несоразмерного ущерба ее назначению. В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

Учитывая это, можно заключить, что при квалификации вещи в качестве движимой или недвижимой ключевыми будут следующие факторы: 1) недвижимая вещь имеет прочную связь с землей; 2) наличие у недвижимой вещи прочной связи с землей исключает возможность ее перемещения без причинения несоразмерного ущерба ее назначению. В остальных случаях (за исключением тех, когда вещь в силу прямого указания закона является недвижимой) вещь является движимой.

Читайте также

За какое имущество юрлицам не придется уплачивать налоги?

С начала года организации освободили от обязанности платить налоги за движимое имущество. Но разграничить движимые и недвижимые вещи часто оказывается непросто. ФНС разъяснила, как квалифицировать имущество

14 Октября 2019

Однако налоговые органы в спорах о движимом/недвижимом характере вещей стабильно не хотят руководствоваться принципами, установленными в ст. 130 ГК РФ. Они выявляют у спорных объектов (мостов, дорог, кустовых площадок, технологического оборудования, трубопроводов всех видов и т. д.) все новые и новые косвенные признаки, приближающие даже очевидно движимые вещи к объектам недвижимости.

д.) все новые и новые косвенные признаки, приближающие даже очевидно движимые вещи к объектам недвижимости.

Налоговые органы приводят в составе доводов в поддержку недвижимого характера объекта аргументы, которые сами по себе никак это не подтверждают с точки зрения положений ГК РФ: указывают на опосредованную связь основных средств с землей через эстакады и постаменты, участие объектов в едином технологическом процессе, применение по отношению к ним неверного кода ОКОФ, капитальный характер сооружений, вхождение спорных объектов в состав других, более крупных, основных средств и проч.

В то же время массово отклоняются непротиворечивые доводы налогоплательщиков о движимом характере принадлежащих им объектов основных средств, позволяющие признать их движимым имуществом на основании ст. 130 ГК РФ. Это доводы об отсутствии регистрации права собственности на спорные объекты в ЕГРН, о наличии справок БТИ, подтверждающих движимый характер имущества, о сборно-разборной конструкции и незначительном размере объектов, возможности их демонтажа и перемещения, разборном характере креплений спорного имущества к другим объектам, на которых оно располагается, о принятии каждого спорного объекта к учету в качестве самостоятельного основного средства в соответствии с ПБУ 6/01.

Казалось, что с принятием Верховным Судом РФ Определения от 12 июля 2019 г. по делу № А05-879/2018 (ЗАО «Лесозавод 25») напряжение вокруг переквалификации движимого имущества в недвижимое должно сойти на нет. Ведь Суд однозначно указал, что «определенность налогообложения при взимании налога на имущество организаций обеспечивается за счет использования установленных в бухгалтерском учете формализованных критериев признания имущества налогоплательщика (движимого и недвижимого) в качестве соответствующих объектов основных средств», а «необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 Налогового кодекса являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов».

То есть Суд дал понять, что: 1) закрепленные в ст. 130 ГК РФ признаки недвижимого имущества должны быть установлены в отношении каждого отдельного объекта основных средств, а не совокупности объектов; 2) объектом налогообложения по налогу на имущество организаций должен являться самостоятельный объект основных средств, принятый к бухгалтерскому учету в порядке, установленном законодательством; 3) для квалификации имущества как движимого или недвижимого не имеет правового значения факт участия спорных объектов в едином технологическом процессе, осуществление которого без них было бы невозможно.

Читайте также

ВС пояснил порядок разграничения движимого и недвижимого имущества для налогообложения

Как пояснил Суд, для такого разграничения нужны четкие критерии, понятные любому налогоплательщику, которые не могут базироваться на экспертных заключениях и зависеть от особенностей монтажа и эксплуатации такого имущества

19 Июля 2019

К сожалению, подход ВС РФ не нашел должного отклика в судебной практике.

Сначала в Постановлении АС Волго-Вятского округа от 18 сентября 2020 г. по делу № А29-14394/2018 (АО «Воркутауголь») появилось неоднозначное понимание критерия «ущерба назначению вещи» с упором на причинение ущерба не спорной вещи, а технологическому процессу, в котором она участвует.

Затем было вынесено Постановление АС Московского округа от 23 сентября 2020 г. по делу № А40-317545/2018 (ПАО «МОЭСК»), в котором суд для обоснования недвижимого характера спорного имущества неоднократно использовал как не имеющее отношения к делу понятие единого недвижимого комплекса, так и неприменимый в деле Приказ Министерства промышленности и энергетики РФ от 1 августа 2007 г. № 295 «О перечнях видов имущества, входящего в состав единого производственно-технологического комплекса организации-должника, являющейся субъектом естественной монополии топливно-энергетического комплекса».

№ 295 «О перечнях видов имущества, входящего в состав единого производственно-технологического комплекса организации-должника, являющейся субъектом естественной монополии топливно-энергетического комплекса».

В начале октября Арбитражный суд г. Москвы рассмотрел дело № А40-95182/20 (ООО «Газпромнефть-Хантос») по вопросу переквалификации движимого имущества, кустов скважин, в недвижимое в целях применения льготы в порядке п. 25 ст. 381 НК РФ. Суд ошибочно приравнял объекты, квалифицированные по ОКОФ в качестве сооружений, к недвижимому имуществу без достаточных на то оснований.

На это дело стоит обратить особое внимание, поскольку в нем суд предложил неоднозначную трактовку позиции ВС РФ по делу ЗАО «Лесозавод 25». В частности, по мнению суда, ВС РФ дал однозначные указания о том, что объекты, квалифицированные в качестве оборудования, по общему правилу, необходимо относить к движимому имуществу, а объекты, квалифицированные в качестве сооружений, – к недвижимому. В результате, установив, что согласно ОС-1 налогоплательщик присвоил спорным объектам коды ОКОФ, относящиеся к разделу «Сооружения», суд в удовлетворении его требований отказал, считая при этом, что его позиция полностью согласуется с позицией Верховного Суда.

В результате, установив, что согласно ОС-1 налогоплательщик присвоил спорным объектам коды ОКОФ, относящиеся к разделу «Сооружения», суд в удовлетворении его требований отказал, считая при этом, что его позиция полностью согласуется с позицией Верховного Суда.

Между строк читается явная судебная ошибка. В указанном определении ВС РФ, вопреки мнению суда, подобная «презумпция» отсутствует. Судебный акт не содержит прямого указания на то, что объекты ОС, классифицированные в качестве сооружений по ОКОФ, безусловно являются объектами недвижимости. ВС РФ, анализируя правовую природу спорного имущества, не фокусировал свое внимание только лишь на положениях классификации ОКОФ, не давал комплексную оценку какому-либо спорному имуществу, входящему согласно ОКОФ именно в раздел «Сооружения», а, напротив, без привязки к конкретным разделам ОКОФ указал, что необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых в соответствии с п. 6 ст. 3 НК РФ являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету.

Поэтому анализ спорного имущества при определении его движимого/недвижимого характера должен производиться не только через призму ОКОФ, но и с учетом норм гражданского законодательства, в том числе положений ст. 130 ГК РФ. По результатам проведения подобного анализа становится ясно, что наличие кода ОКОФ, отнесенного к разделу «Сооружения», не может служить безусловным основанием для квалификации спорных объектов в качестве недвижимого имущества, если отсутствуют доказательства наличия у них предусмотренных ст. 130 ГК РФ признаков: прочной связи с землей и невозможности перемещения объекта без несоразмерного ущерба его назначению.

На этом неудачные попытки налогоплательщиков оспорить неправомерную переквалификацию движимого имущества в недвижимое не закончились. 26 июля 2020 г. Девятый арбитражный апелляционный суд отказал в удовлетворении апелляционной жалобы ООО «ЛУКОЙЛ-ПЕРМНЕФТЕОРГСИНТЕЗ» (дело № А40-318087/2019). Суд использовал «классические» доводы о капитальном характере трубопроводов, вхождении их в единый технологический процесс, уникальности трубопроводов как объекта строительства и невозможности их перемещения в пространстве со ссылкой на упомянутое определение ВС РФ. Кроме того, как и в деле ООО «Газпромнефть-Хантос», суд указал, что приведенные в этом определении выводы «подтверждают, что в целях налогообложения налогом на имущество организаций спорные объекты, являющиеся сооружениями, подлежат квалификации именно в качестве недвижимого имущества».

Вереница подобных дел демонстрирует усилившиеся в последние месяцы негативные тенденции в вопросах налогообложения «движимой недвижимости». Ее разбавляют лишь единичные успехи налогоплательщиков. Например, в деле № А05П-703/2019 (ООО «Совместная компания “РУСВЬЕТПЕТРО”») Арбитражный суд Архангельской области признал движимым имуществом высоковольтные линии электропередачи, автомобильные дороги, площадки кустов, воздушные линии и трубопроводы.

Поэтому открытым остается вопрос о том, как проводить классификацию движимого и недвижимого имущества, какие критерии для этого избрать. Законодатель, выводя движимое имущество из-под налогообложения, не установил в НК РФ такие критерии, а те, что указаны в ст. 130 ГК РФ, в судебной практике почти не работают. В судебных тяжбах позиции налоговых органов и налогоплательщиков чаще подкрепляются выводами строительной экспертизы, о неприменимости которых при квалификации имущества в качестве движимого/недвижимого ВС РФ в своем определении высказался однозначно: необходимость взимания налога не должна зависеть от оценочных суждений экспертов.

Правоприменители оказались в интеллектуальном тупике. Об этом свидетельствуют и необычные законодательные инициативы. Например, показателен законопроект, в котором предлагается признать движимым имуществом кабели связи вне зависимости от места их размещения и способа прокладки.

Наблюдается очевидный парадокс: налогоплательщиков волнует судьба их движимого имущества, они ищут пути для верной и понятной квалификации принадлежащих им объектов основных средств, будь то в судебном порядке или через законодательные инициативы, в то время как законодатель, судя по объему текущих поправок в гл. 30 НК РФ, предпочитает оставаться в стороне от разрешения проблемы.

В таких обстоятельствах остается неясным, нужно ли сохранять в НК РФ спорную льготу в отношении движимого имущества или же лучше выбрать альтернативный вариант: «стабильность» в условиях «без льгот», но с умеренной ставкой налога. Компромисс может устроить как государство, так и налогоплательщиков, которые устали от неопределенности обложения налогом «движимой недвижимости». Однако пока позитивные веяния в этой сфере разглядеть сложно.

1 Письмо ФНС России от 31 октября 2019 г. № БС-4-21/22311@ «Об отмене с 01.01.2021 обязанности представления налоговых деклараций по транспортному налогу и земельному налогу».

2 Пункт 38 Постановления Пленума Верховного Суда РФ от 23 июня 2015 г. № 25 «О применении судами некоторых положений раздела 1 части первой ГК РФ».

С 2021 года изменятся сроки уплаты земельного налога – Новости

Фото: Денис Гордийко

(Город Казань KZN.RU, 21 октября, Зиля Гайфи). С января 2021 года изменятся сроки уплаты земельного налога. Также упрощается процедура предоставления документов для получения льгот при уплате земельного налога и налога на имущество физических лиц. Это связано с тем, что на федеральном уровне в налоговое законодательство были внесены изменения, сообщил сегодня на II сессии Казанской городской Думы заместитель руководителя Исполкома по земельным, имущественным и финансовым вопросам Радик Шафигуллин.В частности, в Налоговый кодекс РФ были внесены изменения по порядку и срокам уплаты земельного налога и авансовых платежей по нему. С 1 января 2021 года налог и авансовые платежи уплачиваются в сроки, установленные ст.397 Налогового кодекса РФ. До этого сроки устанавливались решениями представительных органов муниципальных образований.

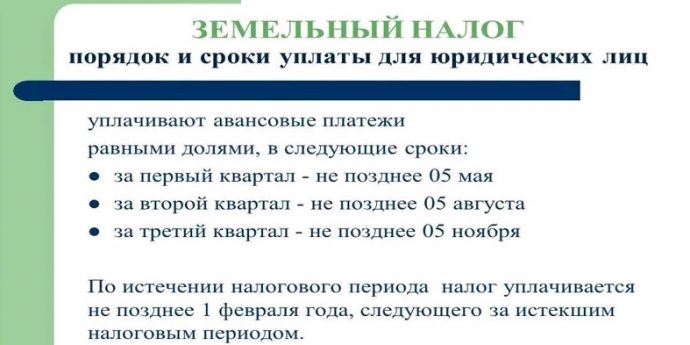

«Ранее налог делился на 4 части: за первый квартал он уплачивался до 5 мая в виде аванса, за второй квартал – до 5 августа, за третий квартал – до 5 ноября и остатки уплачивались не позднее 15 февраля. С 2021 года авансовый платеж должен быть перечислен до 30 апреля, за второй квартал – до 31 июля, за третий квартал – до 31 октября и основная годовая сумма – не позднее 1 марта», – пояснил изменения Р.Шафигуллин.

Также на федеральном уровне упрощается порядок предоставления налогоплательщиками документов, подтверждающих право на получение налоговой льготы. Р.Шафигуллин отметил, что отныне гражданам нужно лишь предоставить заявление, а документы, подтверждающие право на получение льготы, будет собирать уже сама налоговая служба.

Кроме того, продлен на три года, до 1 января 2024 года, срок действия льготы по земельному налогу для индустриальных (промышленных) парков города в виде применения пониженной ставки налога в размере 0,33% от кадастровой стоимости земли. По словам Р.Шафигуллина, этой преференцией воспользуются технополис «Химград» и ООО «Тасма-Инвест-Торг».

Также благодаря изменениям в федеральном законодательстве упрощается порядок предоставления документов на получение льготы при уплате налога на имущество физических лиц. От налогоплательщиков требуется только предоставить заявление.

Напомним, земельный налог и налог на имущество физических лиц являются местными налогами, которые в полном объеме поступают в городской бюджет.

Постановление №180 – О продлении в 2020 году сроков уплаты авансовых платежей по налогу на имущество организаций, транспортному и земельному налогам

В соответствии с пунктом 4 статьи 4 Налогового кодекса Российской Федерации, Указом Главы Чувашской Республики от 10 апреля 2020 г. № 102 «О поддержке субъектов малого и среднего предпринимательства в Чувашской Республике, деятельность которых наиболее подвержена негативным последствиям, связанным с осуществлением мер по противодействию распространению новой коронавирусной инфекции (COVID-19)» Кабинет Министров Чувашской Республики п о с т а н о в л я е т:

- Продлить сроки уплаты авансовых платежей по налогу на имущество организаций и транспортному налогу, установленные Законом Чувашской Республики от 23 июля 2001 г. № 38 «О вопросах налогового регулирования в Чувашской Республике, отнесенных законодательством Российской Федерации о налогах и сборах к ведению субъектов Российской Федерации», за I квартал 2020 г. до 30 декабря 2020 г. включительно.

- В случае если нормативными правовыми актами представительных органов муниципальных образований Чувашской Республики предусмотрена уплата авансовых платежей по земельному налогу, установить, что указанные авансовые платежи подлежат уплате за I квартал 2020 г. до 30 декабря 2020 г. включительно.

- Действие настоящего постановления распространяется на организации, включенные по состоянию на 1 марта 2020 г. в соответствии с Федеральным законом от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» в единый реестр субъектов малого и среднего предпринимательства и осуществляющие в качестве основного вид экономической деятельности, вошедший в перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, утвержденный постановлением Правительства Российской Федерации от 3 апреля 2020 г. № 434.

- Настоящее постановление вступает в силу со дня его официального опубликования.

Председатель Кабинета Министров Чувашской Республики О.Николаев

Утверждены дополнительные меры поддержки для собственников объектов недвижимого имущества, переданного в аренду

Правительство Санкт‑Петербурга продолжает реализацию мер поддержки бизнеса, пострадавшего в результате введенных ограничений из-за распространения новой коронавирусной инфекции. 10 июня Губернатор Санкт‑Петербурга Александр Беглов подписал постановление Правительства Санкт‑Петербурга «О переносе сроков уплаты авансовых платежей по налогу на имущество организаций и земельному налогу для организаций и предоставлении отсрочки по уплате налогов и авансовых платежей по налогам для собственников объектов недвижимого имущества».

Принятое постановление устанавливает отсрочку по уплате налога на имущество организаций, земельного налога и налога на имущество физических лиц организациям или индивидуальным предпринимателям, предоставившим отсрочку уплаты арендной платы по договорам аренды торговых объектов недвижимого имущества. Меры соответствуют федеральному порядку предоставления налоговых преференций для собственников торговых объектов, утвержденному постановлением Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики».

Для налогоплательщиков-собственников объектов недвижимого имущества, которые используются под размещение гостиниц, санаторно-курортных объектов и объектов временного размещения, постановлением продлен срок уплаты авансовых платежей по налогу на имущество организаций и земельному налогу за I квартал 2020 года – на 6 месяцев и за II квартал 2020 года – на 4 месяца. Одно из основных условий для получения данной меры – заключение с арендаторами дополнительных соглашений по предоставлению отсрочки по уплате арендной платы и (или) снижению не менее чем в половину ежемесячной арендной платы.

В целях формирования и направления в налоговый орган перечня налогоплательщиков соответствующими полномочиями наделены Комитет по промышленной политике, инновациям и торговле Санкт‑Петербурга и Комитет по развитию туризма Санкт‑Петербурга.

Ранее уже были продлены сроки уплаты единого налога на вмененный доход и налога, уплачиваемого в связи с применением патентной системы налогообложения, для организаций и предпринимателей, осуществляющих деятельность на территории Санкт‑Петербурга.

Вступают в силу новые правила налогообложения транспортных средств · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

С 2021 года для налогоплательщиков-организаций введены единые сроки уплаты транспортного налога и авансовых платежей по нему. Так, налог подлежит уплате не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по нему, если они введены законом субъекта РФ, – не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Также за налоговый период 2020 года и последующие периоды

отменяется обязанность представлять в налоговый орган декларацию по

транспортному налогу. Это решение снижает издержки бизнеса по подготовке

налоговой отчетности и сокращает процесс выявления недоимки.

Для обеспечения полноты уплаты налога организациям будут направляться сообщения об исчисленных налоговыми органами суммах транспортного налога. Они составляются на основе имеющейся у налогового органа информации, в том числе полученной из госорганов, регистрирующих транспортные средства, а также сведений о заявленных компанией налоговых льготах.

Такие сообщения направляются в следующие сроки:

- не позднее шести месяцев со дня истечения установленного

срока уплаты налога за истекший налоговый период;

- не позднее двух месяцев со дня получения налоговым органом

информации, влекущей перерасчет налога за предыдущие налоговые периоды;

- не позднее одного месяца со дня получения налоговым органом

сведений из ЕГРЮЛ о том, что организация находится в процессе ликвидации.

Сообщение отправляется по ТКС или через личный кабинет налогоплательщика, а если передать этими способами невозможно – направляется по почте заказным письмом или вручается руководителю или представителю организации лично под расписку.

Для налогоплательщиков – физических лиц с 2021 года заработает поправка, внесенная в п. 2 ст. 52 НК РФ. Теперь налоговые органы учитывают все имеющиеся у гражданина на дату формирования налогового уведомления суммы излишне уплаченных имущественных налогов, НДФЛ и пеней по ним, если до наступления даты формирования налогового уведомления налоговый орган не получил заявление о зачете или возврате сумм излишне уплаченного налога. Тем самым обеспечен «сквозной» межналоговый учет переплаты в пользу физического лица за все периоды её возникновения.

С 1 июля 2021 года будет действовать норма о том, что перерасчет транспортного налога не проводится, если он влечет увеличение ранее уплаченной суммы налога по налоговому уведомлению. Эта норма направлена на соблюдение законных интересов добросовестных налогоплательщиков, своевременно оплативших налоговое уведомление. Аналогичное условие применяется с 2019 года в отношении перерасчета по земельному налогу и налогу на имущество физических лиц.

Со следующего года действует и новый порядок исчисления налога в отношении транспортного средства, прекратившего существование в связи с его гибелью или уничтожением. По общему правилу, налог исчисляется на основании сведений, которые представляются в ФНС России органами, ведущими государственную регистрацию транспортных средств. Теперь из него сделано исключение для прекративших свое существование объектов: исчисление налога по ним прекращается с первого числа месяца их гибели или уничтожения на основании заявления, представленного гражданином в налоговый орган.

Федеральная налоговая служба России

Нытвенский городской округ – О cроках уплаты авансовых платежей (налога) и сроках представления налоговых деклараций по налогу на имущество организаций в 2020 году.

О cроках уплаты авансовых платежей (налога) и сроках представления налоговых деклараций по налогу на имущество организаций в 2020 году.

В соответствии с п. 4 ст. 6 Закона Пермского края от 13.11.2017 № 141-ПК «О налоге на имущество организаций на территории Пермского края и о внесении в Закон Пермской области «О налогообложении в Пермском крае» сумма налога, подлежащая уплате по истечении налогового периода, уплачивается не позднее 30 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу по итогам отчетного периода уплачиваются не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

Согласно п. 7 ст. 6.1 Налогового кодекса Российской Федерации (далее – Налоговый кодекс) в случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Фактическими сроками уплаты авансовых платежей по налогу на имущество организаций в 2020 году являются:

за 1 квартал 2020 года – 30 апреля 2020 года;

за 1 полугодие 2020 года (2 квартал) – 30 июля 2020 года;

за 9 месяцев 2020 года (3 квартал) – 30 октября 2020 года;

Срок уплаты налога за 2019 год – 30 марта 2020 года.

Согласно п. 3 ст. 386 Налогового кодекса налогоплательщики представляют декларации по итогам налогового периода не позднее 30 марта года, следующего за истекшим налоговым периодом.

Таким образом, фактическим сроком представления налоговых деклараций за 2019 год является 30 марта 2020 года.

С 01.01.2020 отменяется обязанность налогоплательщиков налога на имущество организаций по представлению налоговых расчетов по авансовым платежам (п. 1 ст. 386 Налогового кодекса (с учетом Федерального закона от 15.04.2019 № 63-ФЗ)).

Архив новостей

Январь Февраль Март Апрель Май Июнь Июль Август Сентябрь Октябрь Ноябрь Декабрь 2002 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021

Срок уплаты налога на имущество

Год налога на имущество Нью-Йорка (финансовый): с 1 июля по 30 июня . Финансы рассылают счета по налогу на имущество по почте четыре раза в год. Вы платите налог на недвижимость два или четыре раза в год, в зависимости от оценочной стоимости недвижимости. Счетаобычно отправляются по почте и размещаются на нашем веб-сайте примерно за месяц до уплаты налогов.

| Менее 250 000 долларов США Счета отправляются по почте ежеквартально (4 раза в год) | Свыше 250 000 долларов США Счета отправляются по почте каждые полгода (2 раза в год) | |

|---|---|---|

| Квартальные сроки оплаты | Периоды отсрочки квартальных выплат | Сроки полугодовых платежей |

| 1 июля | 15 июля | 1 июля |

| 1 октября | 15 октября | |

| 1 января | 15 января | 1 января |

| 1 апреля | 15 апреля | |

Если срок платежа приходится на выходные или государственные праздники, платеж должен быть произведен на следующий рабочий день.

Дополнительное время для ежеквартальных плательщиков

Если вы платите налоги на недвижимость ежеквартально, вы имеете право на беспроцентную выплату, если платите до 15 числа (15 июля, 15 октября, 15 января или 15 апреля). Это называется «льготным периодом». Если последний день льготного периода приходится на выходные или государственные праздники, оплата должна быть произведена на следующий рабочий день.

Если платеж произведен после льготного периода, проценты будут взиматься с первоначальной даты платежа (1 июля, 1 октября, 1 января или 1 апреля).

Если платеж отправлен по почте, мы будем считать дату платежа датой почтового штемпеля на конверте.

Скидки на досрочную оплату

Если вы уплачиваете все оставшиеся налоги на недвижимость, часть налога на имущество в сумме «Все, что вы должны …» в вашем счете по налогу на имущество, вы получаете скидку на ваши ежегодные налоги. Ниже приведена скидка, которую вы получите за досрочную оплату:

- 0,50% от полной суммы вашего ежегодного налога на недвижимость, если вы уплатите сумму налога за весь год, указанную в вашем счете, к июльскому сроку оплаты (или сроку оплаты льготного периода). .

- Скидка 0,33% за последние три квартала, если вы дождетесь до октября, чтобы выплатить всю сумму, причитающуюся за год.

- Скидка 0,17% на уплату налогов за последние шесть месяцев при уплате остатка до наступления срока платежа в январе.

Начисление процентов за просрочку платежа

Налог на имущество Налог на имущество Часто задаваемые вопросы

Часто задаваемые вопросы

- Каково общее определение недвижимости?

- Каково общее определение личной собственности?

- Когда я должен ожидать получения счета по налогам на недвижимость?

- Когда нужно платить налоги на недвижимость?

- Что мне делать, если я не получил счет по налогу на недвижимость?

- Могу ли я платить налоги на недвижимость через Интернет или по телефону (т.е. электронный чек или кредитная карта)?

- Что мне делать, если моя ипотека была выплачена после того, как исходные налоговые уведомления были отправлены по почте, а налоги все еще подлежат уплате?

- Кому я должен выплачивать чек?

- Какова сумма законного платежного средства при оплате персональным чеком?

- Какой адрес я использую для оплаты?

- Каковы будут штрафы и процентные ставки, если я не уплачу своевременно налоги на недвижимость?

- Когда я могу внести платеж по налогу на недвижимое имущество в последний раз и при этом считаться своевременным?

- Что представляет собой действительная квитанция об уплате моих налогов на недвижимость?

- Если апелляция была подана, но не была завершена к сроку первой и / или второй половины, нужно ли платить налоги?

- Могут ли производиться платежи по налогу на недвижимость помимо установленного срока?

- Принимаются ли авансовые платежи по налогам на недвижимость? И если да, то как далеко?

- Если мои налоги переплачены, как мне получить возмещение?

- Получу ли я возмещение излишне уплаченных налогов, если моя стоимость будет скорректирована после того, как я заплатил налоги на основе более высокой стоимости?

- Как мне узнать, получила ли моя ипотечная компания налоговую информацию для моих счетов?

- Как мне изменить свой почтовый адрес в моей учетной записи (ах)?

- Как я могу подать заявление на получение льготы для пожилых людей или ветеранов-инвалидов?

- Как мне подать заявление на получение разрешения на проживание?

- Оплачиваются ли налоги на недвижимость за календарный год или на другой основе?

- Когда моя собственность будет изъята, если я не буду уплачивать налоги на недвижимость?

- Как это повлияет на мою учетную запись, если чек, который я отправил на оплату, не будет очищен моим банком?

- Что мне делать, если я недавно продал свою недвижимость, но все еще получаю налоговый счет?

- Почему я должен платить штраф и проценты за просрочку платежа, если я так и не получил свой налоговый счет?

- Есть ли возможность отказа от штрафа за просрочку платежа в связи с катастрофическим происшествием?

1. Каково общее определение недвижимости?

Недвижимость (недвижимость) – это права на землю и ее улучшения.

Вернуться к началу

2. Каково общее определение личной собственности?

Личная собственность включает передвижные дома, расположенные в парках передвижных домов. Личная собственность предприятия состоит из материальных активов, предназначенных для использования в бизнесе, кроме недвижимого имущества.Налогооблагаемая личная собственность предприятий включает, помимо прочего, инвентарь, расходные материалы, мебель, приспособления, оборудование, улучшения арендованного имущества и арендуемую мебель.

Вернуться к началу

3. Когда я должен ожидать получения счета по налогам на недвижимость?

Налоговые извещения о налогах текущего года обычно рассылаются по почте 15 мая каждого года. Дата отправки может быть изменена в зависимости от того, когда муниципальное собрание устанавливает размер сбора.

Вернуться к началу

4. Когда нужно платить налоги на недвижимость?

- Первый половинный взнос должен быть произведен 15 июня.

- Второй половинный платеж должен быть произведен 15 августа.

Эти даты могут быть изменены в зависимости от того, когда Муниципальное собрание устанавливает размер заводского сбора и налоговые счета отправляются по почте. Видеть календарь для получения дополнительной информации.

Вернуться к началу

5. Что мне делать, если я не получил счет по налогу на недвижимость?

Просмотрите информацию о своей учетной записи на этом веб-сайте или обратитесь в налоговый отдел.

Щелкните здесь, чтобы просмотреть информацию о своей учетной записи.

Вернуться к началу

6. Могу ли я платить налоги на недвижимость через Интернет или по телефону (например, с помощью электронного чека или кредитной карты)?

Да, муниципалитет Анкориджа предлагает две формы электронных платежей: электронный чек и кредитную карту:

- При использовании электронного чека с налогоплательщика взимается комиссия третьей стороны в размере 1,95 доллара за транзакцию. Этот вариант электронной проверки будет доступен только через этот веб-сайт.

- При оплате кредитной картой с налогоплательщика взимается комиссия третьей стороны в размере примерно 2,55% от уплаченной суммы налога. Вариант кредитной карты будет доступен через этот веб-сайт, по телефону или лично в стойке обслуживания клиентов казначейства мэрии.

Муниципалитет предлагает оба варианта электронных платежей, чтобы предоставить дополнительный выбор и удобство клиентам, совершающим платежи по налогам на недвижимость (применяются определенные минимальные и максимальные суммы платежа).При оплате менее 155 долларов США взимается фиксированная плата в размере 3,95 долларов США. Щелкните здесь, чтобы произвести электронный платеж.

Вернуться к началу

7. Что мне делать, если моя ипотека была выплачена после того, как исходные налоговые уведомления были отправлены по почте, а налоги все еще подлежат уплате?

Позвоните в налоговую службу по тел. 907-343-6650, чтобы узнать о налогах на недвижимость, о любом подлежащем оплате остатке и дате платежа.

Вернуться к началу

8.Кому я должен выплачивать чек?

Выполняйте чеки, денежные переводы, кассовые чеки или дорожные чеки на адрес: муниципалитет Анкориджа или MOA.

Вернуться к началу

9. Какова сумма законного платежного средства при оплате персональным чеком?

Прописанная прописью сумма – это сумма, на которую будет оформлен чек.

Вернуться к началу

10 . Какой адрес я использую для оплаты?

Почтовый адрес:

- Муниципалитет Анкориджа – Департамент финансов, Отдел казначейства – P.О. Box 196040 – Анкоридж, AK 99519-6040

Физический адрес:

- Мэрия – 632 West 6th Avenue – Suite 330 – Анкоридж, AK 99501

Примечание. Пожалуйста, укажите идентификационный номер собственности при оплате, чтобы гарантировать оплата зачисляется на соответствующий счет.

Вернуться к началу

11 . Каковы будут штрафы и процентные ставки, если я не уплачу своевременно налоги на недвижимость?

Размер штрафа составляет 10% от основной суммы долга на момент истечения срока платежа по каждому неоплаченному взносу.Начисляемая процентная ставка на 2% выше основной ставки по состоянию на 15 апреля каждого года. Процентная ставка умножается на невыплаченную сумму основного долга и ежемесячно начисленных комиссионных.

Вернуться к началу

12. Когда я могу внести платеж по налогу на недвижимое имущество в последний раз и при этом считаться своевременным?

Платежи считаются своевременными, если подтверждение:

- С сайта датировано 23:59. не позднее установленного срока, или.

- Конверт отправляется почтовым штемпелем США до 23:59. не позднее установленного срока, или

- Кассовый чек / штамп с датой казначейства получен лично до 17:00. не позднее установленного срока.

Примечание. Если срок платежа приходится на выходные или праздничные дни, платежи будут считаться своевременными на следующий рабочий день. Льготный период в 7 календарных дней применяется к исходной дате платежа, независимо от выходных или праздничных дней. В частности, AMC 12.15.06OC2 гласит: «После каждого срока уплаты налогов должно пройти семь календарных дней, прежде чем штраф будет добавлен к налогу.По истечении семидневного льготного периода штраф будет добавлен ».

Вернуться к началу

13. Что представляет собой действительная квитанция об уплате моих налогов на недвижимость?

Действительная квитанция об оплате:

- Номер подтверждения с веб-сайта, если вы платили электронным чеком или кредитной картой, или

- Ваш аннулированный чек, если вы платили по почте, или

- Квитанция кассового аппарата, если вы платили лично в стойке обслуживания клиентов или

- Выписка по кредитной карте, если вы платили кредитной картой.

Вернуться к началу

14. Если апелляция была подана, но не была завершена к сроку первой и / или второй половины, нужно ли платить налоги?

Налоги на недвижимость подлежат оплате в соответствии с выставленным счетом, даже если вы подали апелляцию на оценочную стоимость вашей собственности. В случае необходимости, возврат будет произведен после рассмотрения вашей апелляции.

Налогоплательщикам, имеющим право на возмещение, будут выплачиваться проценты с даты (дат) совершения платежа (ов), повлекшего за собой переплату.

Вернуться к началу

15. Могут ли производиться платежи по налогу на недвижимость помимо установленного срока?

Да, но это не препятствует применению штрафов, процентов или расходов на потерю права выкупа к счету, если хотя бы минимальные платежи не были уплачены к срокам первой и второй половины.

Вернуться к началу

16. Предоплата в реале Принимаются налоги на недвижимость? И если да, то как далеко?

В период с 1 января по 15 мая каждого налогового года наличных и чековых платежей будут приниматься в качестве авансовых платежей. Электронные платежи , предназначенные для предоплаты или многократной оплаты, могут быть отправлены через нашу 3-ю стороннюю систему электронных чеков и кредитных карт (например, ACI Payments, Inc.) в любое время в течение налогового года или даже в предыдущем году. ACI предлагает налогоплательщикам возможность в электронном виде планировать периодические платежи / напоминания и устанавливать эти платежи / напоминания до наступления срока уплаты налогов. Щелкните здесь, чтобы посетить ACI и настроить авансовый платеж или напоминание о сроке оплаты.Владелец недвижимости несет ответственность за своевременную выплату минимальных сумм, причитающихся за каждый срок платежа.

Вернуться к началу

17. Если мои налоги переплачены, как мне получить возмещение?

Кредитовые остатки автоматически возвращаются в соответствии с AMC 12.05.062 вместе с процентами для всех возмещений по счету налога на недвижимость. Время обработки будет зависеть от объема переплаты.

Переплата применяется только к налогам, подлежащим уплате за текущий календарный год, и не будет применяться к налогам будущего года.Если вы хотите, чтобы ваша переплата была зачислена на другой налоговый счет, вы можете отправить по факсу письмо с запросом перевода на (907) 343-6121.

Вернуться к началу

18. Получу ли я возмещение излишне уплаченных налогов, если моя стоимость будет скорректирована после того, как я заплатил налоги на основе более высокой стоимости?

Иск о возмещении или переводе на другие счета собственности, поданный через год или позже после установленной даты уплаты налога, не допускается навсегда.АМС 12.05.062

Вернуться к началу

19. Как мне узнать, получила ли моя ипотечная компания налоговую информацию для моих счетов?

Чтобы проверить, запросила ли ваша ипотечная компания информацию о вашем налоговом счете, перейдите по адресу: Посмотреть аккаунт. Владелец недвижимости несет ответственность за своевременную выплату налогов своей ипотечной компанией каждый год. Контракты условного депонирования заключаются между владельцем недвижимости и ипотечной компанией.

Вернуться к началу

20 . Как мне изменить свой почтовый адрес в моей учетной записи (ах)?

Изменения адреса, представленные в письменной форме по почте или факсу, обрабатываются Управлением по оценке имущества по адресу:

Мэрия – 632 West 6th Avenue Suite 300 – Анкоридж, AK 99501

Вы также можете позвонить (907) 343-6770 или отправьте запрос по факсу на (907) 343-6599.

Вернуться к началу

21 . Как я могу подать заявление на получение льготы для пожилых людей или ветеранов-инвалидов?

Заявки, процедуры и инструкции доступны в офисе оценки недвижимости по адресу:

Мэрия – 632 West 6th Avenue Suite 300 – Анкоридж, AK 99501

Вы также можете позвонить (907) 343-6770.

Вернуться к началу

22, Как мне подать заявление на получение разрешения на проживание?

Заявки, процедуры и инструкции доступны в офисе оценки недвижимости по адресу:

Мэрия – 632 West 6th Avenue Suite 300 – Анкоридж, AK 99501

Вы также можете позвонить (907) 343-6770.

Вернуться к началу

23, Оплачиваются ли налоги на недвижимость за календарный год или на другой основе?

Счета по налогам на недвижимость выставляются за календарный год (январь – декабрь).

Вернуться к началу

24. Когда моя собственность будет изъята, если я не буду уплачивать налоги на недвижимость?

Ежегодно 1 марта или около того в Верховный суд подается ходатайство о решении и постановлении об отчуждении права выкупа и продаже в отношении участков недвижимости с неуплаченными налогами за предыдущий год (годы) (например, недвижимость с просрочкой в 2010 и предшествующие годы). налоги будут исключены после опубликования и уведомления в марте 2011 г.).Взысканное имущество может быть выкуплено в течение годичного периода выкупа путем уплаты налоговых сумм вместе с причитающимися штрафами, процентами и расходами. Недвижимость, не выкупленная до истечения срока выкупа, передается муниципалитету. Зарегистрированная собственность, которая не была выкуплена заранее, может быть изъята муниципалитетом для общественных целей или продана на публичных аукционах. Дополнительную информацию относительно обращения взыскания, акта и продажи отчужденного имущества можно получить, обратившись в Муниципальную службу по работе с недвижимостью по адресу: (907) 343-7953.

Вернуться к началу

25. Как это повлияет на мою учетную запись, если чек, который я отправил на оплату, не будет очищен моим банком?

Платеж будет отменен со счета до даты вступления в силу платежа. Система налогового биллинга автоматически применяет любые штрафы, проценты и расходы, как если бы платеж никогда не производился. За возврат чека взимается дополнительная плата в размере 20 долларов США.

Вернуться к началу

26. Что мне делать, если я недавно продал свою недвижимость, но все еще получаю налоговый счет?

Обратитесь в муниципальную комиссию асессоров по тел. (907) 343-6770 для всех изменений владельца и адреса.

Вернуться к началу

27. Почему я должен платить штраф и проценты за просрочку платежа, если я так и не получил свой налоговый счет?

Владелец недвижимости несет ответственность за своевременную уплату налогов каждый год.

Неполучение налоговой накладной не освобождает налогоплательщика от ответственности за своевременную оплату и не является основанием для отмены пени, пени или расходов в случае просрочки.

Вернуться к началу

28. а. Есть ли возможность отказа от штрафа за просрочку платежа в связи с катастрофическим происшествием?

8 августа 2017 года муниципальным собранием Анкориджа было одобрено новое постановление, которое разрешает рассмотрение отказа от просрочки платежа, если владелец жилой недвижимости соблюдает особые условия, своевременно уплачивая налог на имущество.

Щелкните здесь, чтобы просмотреть АО № 2017-106 Нажмите здесь, чтобы просмотреть / распечатать заявку

28.b. В соответствии с AO 2017-106, каковы примеры обстоятельств, при которых владелец недвижимости не имеет права на отказ от штрафа за просрочку платежа?

· Отпуск или иная запланированная поездка по усмотрению и контролю налогоплательщика;

· Неполучение счета по налогу на недвижимое имущество;

· Забывание или путаница в отношении стандартных сроков уплаты налога на недвижимость;

· путаница или незнание местного налогового законодательства;

· Отсутствие средств для полной и своевременной уплаты налогов на недвижимость;

· путаница или ошибка, связанная с рефинансируемой собственностью или другим согласованным платежным соглашением с ипотечной или титульной компанией;

· Неполучение или хранение документации, подтверждающей своевременность платежа, по почте, электронным или личным способом;

· Отсутствие достаточной почтовой оплаты или опечатка при адресе платежа или выписке суммы, подлежащей выплате муниципалитету;

· Неправильная почта, не связанная с прямым документально подтвержденным участием почтальона партии 3 rd ;

· Неспособность уполномоченного лица произвести своевременную и полную оплату от имени налогоплательщика; или

· Неспособность налогоплательщика должным образом и своевременно проинформировать муниципалитет о текущем почтовом адресе, который будет использоваться для отправки налоговых уведомлений о недвижимости.

Щелкните здесь, чтобы увидеть выдержки из статутов Аляски и муниципальных кодексов Анкориджа.

Наверх

Оплата налогов на недвижимость – город и округ Денвер

У вас есть возможность уплатить налоги на недвижимость и налог на личную собственность на предприятии одним полным платежом или частями в первом и втором полугодии (за исключением участков, где общая сумма налогов составляет 25 долларов США или меньше, и в этом случае только доступен полный вариант оплаты). См. Ниже варианты просрочки платежа.

Обратите внимание: платежи по дебетовым картам, для которых требуется PIN-код, не принимаются в Интернете. Если вы хотите произвести платеж с помощью дебетовой карты с PIN-кодом, посетите нас по адресу 201 West Colfax Avenue, Denver, CO 80202.

Сроки выполнения

| Доля уплачиваемых налогов | Срок оплаты |

|---|---|

| Первая половина налогов | 28 февраля 29 февраля високосный год |

| Вторая половина налогов | 15 июня |

| Полная оплата | 30 апреля |

Мы принимаем карты VISA, MasterCard, Discover и eCheck.

Выплата первой половины

Выплата второй половины

Полная оплата (Вы должны выбрать этот вариант, если общая сумма ваших налогов составляет 25,00 долларов США или меньше)

25,00 долларов США или меньше налоговых платежей – Рассрочка платежа недоступна для тех, чья общая сумма налогов составляет 25,00 долларов США или меньше, требуется полная оплата налогов.

Залог за обслуживание и платежи района обслуживания – Платежи в рассрочку не допускаются по платежам за обслуживание и районным платежам за техническое обслуживание.Если вы платите залог за обслуживание или платеж за обслуживание, вы увидите полную сумму, причитающуюся, когда выберете один из вариантов оплаты выше.

Платежи за проект местного благоустройства – Оплата в рассрочку за проект местного благоустройства может производиться онлайн, выбрав один из вариантов оплаты выше. Если вы хотите произвести полную оплату, позвоните по номеру (720) 913-9500, чтобы узнать сумму выплаты.

Способ оплаты:

Пытаетесь расплачиваться онлайн с устаревшей версией браузера? Denver недавно внедрил усовершенствования системы безопасности, чтобы лучше защитить обработку онлайн-платежей.В результате мы больше не принимаем интернет-трафик от браузеров, которые не используют современные протоколы шифрования. Если вы используете старую версию браузера, обновите его до самой последней версии, чтобы включить службу онлайн-платежей. Примечание *. Если вы являетесь клиентом внутри города, обратитесь в службу поддержки для получения помощи по обновлению.

Ваш платеж превышает обычную транзакцию? Сообщите в свой банк. Мы рекомендуем уведомлять ваш банк перед попыткой платежа, чтобы гарантировать, что ваш платеж не будет отклонен.Если у вас возникли проблемы при совершении платежа с помощью кредитной или дебетовой карты, вам может потребоваться уведомить свой банк о сумме платежа, превышающей обычную.

Насколько заблаговременно вы можете платить налоги на недвижимость?

Налог на недвижимость является основным источником доходов местных органов власти и школьных советов. Годовой счет налогоплательщика зависит от стоимости его имущества. Цифра может варьироваться в зависимости от множества факторов, влияющих на недвижимость. Чтобы облегчить налоговое бремя, некоторые местные органы власти принимают платежи в рассрочку.Вы можете произвести полную оплату, но ваш налоговый инспектор определит приемлемый срок для авансового платежа.

Преимущества авансового платежа

Есть преимущества уплаты налога на недвижимость до его уплаты. В некоторых штатах вам будет предоставлена скидка на счет, если вы заплатите полную сумму раньше. Кроме того, вы можете требовать удержания налога на имущество при подаче налоговой декларации штата и федеральных налогов. Чтобы воспользоваться вычетом по налогу на имущество, вы должны детализировать, а не полагаться на стандартный вычет при подготовке своей федеральной налоговой декларации.Имейте в виду, что новый закон о налогах, вступивший в силу в 2018 году, ограничивает вычет по налогу на имущество до 10 000 долларов.

Возможные ограничения

Налоговая служба каждого штата ежегодно оценивает стоимость собственности. Эти оценки могут привести к новой оценке имущества и, как следствие, новой сумме налога на имущество. Если стоимость недвижимости останется прежней, соответствующий налог не изменится, но нет гарантии, что ваша оценка останется неизменной в течение последующих лет.По этой причине налоговые органы, разрешающие авансовые платежи, обычно принимают платежи только за текущий год.

Платежи на условное депонирование

Некоторые налоговые инспекции открывают счета условного депонирования для резидентов, желающих внести предоплату налога на недвижимость. С помощью этой системы вы можете вносить ежемесячный платеж в счет полугодового налогового счета или общей суммы, подлежащей уплате за текущий год. Этот процесс позволяет налогоплательщикам переводить платежи в контролируемых суммах.

Осуществление платежа

Налоговые инспекторы обычно отправляют налоговые счета в октябре или ноябре со сроком оплаты в декабре или январе.Если вы все же решите заранее оплатить счет по налогу на имущество, убедитесь, что офис получит ваш чек до конца года. Если ваш платеж поступит позже, вы не сможете использовать его как вычет за этот год. Вам придется подождать и потребовать его в следующем налоговом периоде. Рассмотрите возможность ранней отправки чека по почте, оплаты лично или онлайн.

Оплата налогов на недвижимость | Округ Малтнома

Если вы спрашиваете о платеже за собственность, переданную в собственность, позвоните по телефону 503-988-3334, чтобы обсудить варианты оплаты.

Округ Малтнома вступил в партнерские отношения с Point and Pay, чтобы сделать оплату онлайн с помощью электронного чека, кредитной или дебетовой карты и по телефону быстрее и удобнее.

Электронные и телефонные аппараты:

Электронный чек– самый безопасный и удобный вариант. Дешевле покупки штампа!

Онлайн с дебетовой или кредитной картой – взимается плата за удобство. Карты American Express не принимаются.

Онлайн через ваш банк или кредитный союз. Узнайте в своем банке или кредитном союзе, предоставляют ли они своим клиентам услуги онлайн-оплаты счетов. Выделите достаточно времени для обработки этой услуги; настроить платеж досрочно, так как он должен быть получен к установленному сроку .

Pay по телефону – 1-833-610-5715 – Автоматическая телефонная система Point and Pay доступна 24 часа в сутки, семь дней в неделю. Вы можете расплачиваться электронным чеком, кредитной или дебетовой картой. Взимаются платы за удобство.

Вариант персонального кассира– позвоните по номеру 1-877-495-2729, чтобы воспользоваться опцией личного кассира Point and Pay и произвести оплату с помощью живого кассира. Персональные кассира доступны с 8:00 до 23:00 EST с понедельника по пятницу. Плата за удобство в размере 5 долларов США будет взиматься в дополнение к комиссии за оплату.

Примечание. Электронные платежи и платежи по телефону должны быть доставлены электронным способом до 23:59 установленного срока, чтобы они считались своевременными.Ящик для 24-часового приема платежей

Ящик для приема платежей доступен по адресу: Multnomah Building 501 SE Hawthorne Blvd., Portland, OR 97214. Только чеки, без наличных! Товары, помещенные в почтовый ящик, будут обработаны на следующий рабочий день.

Личные платежи

Налоговые платежи можно произвести в к. 175 без предварительной записи с 8:30 до 16:00. Парковка у здания Multnomah очень ограничена. Пожалуйста, ознакомьтесь с нашими предложениями по парковке и транспорту.

Оплата по почте

Отправленные по почте платежи должны быть помечены почтовым штемпелем не позднее срока платежа. Выплачивайте чеки налоговому инспектору округа Малтнома.

Примечание. Задержки по почте могут вызвать проблемы с почтовым штемпелем. Рассмотрите возможность использования нашего электронного или Dropbox варианта.Обзор платежей

Отчеты по налогу на имущество отправляются по почте до 25 октября каждого года. Платежи должны быть произведены 15 ноября. Если 15-е число выпадает на выходные, оплата должна быть произведена на следующий рабочий день. Вы можете оплатить до 3-х платежей в ноябре, феврале и мае.

См. Раздел часто задаваемых вопросов по уплате налога на имущество для получения дополнительной информации, в том числе о сроках, скидках и процентах.

Ваша ипотечная компания может нести ответственность за уплату налогов. Если ваш счет налога на имущество желтый, это означает, что ипотечная компания или программа отсрочки для пенсионеров / инвалидов запросили налоговую информацию для оплаты вашего налогового счета. Если у вас есть вопросы, обратитесь в свою ипотечную компанию или в программу отсрочки для пенсионеров / инвалидов.

Вы можете просмотреть свою налоговую декларацию на сайте multcoproptax.com.

Как найти счет по налогу на недвижимость.

Вы не можете платить налоги на недвижимость?

Посетите нашу страницу «Просроченные налоги и удержания», чтобы узнать больше о неуплаченных или просроченных платежах по налогам на недвижимость.

Контакт

Телефон: 503.988.3326

Свяжитесь с нами в чате

Электронная почта: [email protected]

Даты и крайние сроки уплаты налогов

Зарегистрируйтесь, чтобы получать информацию о крайнем сроке уплаты налогов округа через оповещения Fairfax

Для всех сроков исполнения, если дата выпадает на субботу, воскресенье или праздничный день округа, срок платежа продлевается до следующего рабочего дня.

Счета по налогам отправляются по почте примерно за 30 дней до даты платежа.

Членам службы, работающим за пределами США, может быть разрешено продление срока уплаты налогов на недвижимость и транспортные средства («Автомобиль») . Чтобы запросить продление платежа в соответствии с этим положением, сотрудник службы должен уведомить Департамент налоговой администрации о своем размещении, а затем связаться с нами и произвести оплату в течение 90 дней после возврата. Копия военного приказа обязательна.

Налоги и сборы на недвижимость | Транспортные средства («Автомобиль») Налоги и сборы | Налоги на бизнес | Другие сроки оплаты

конец февраля

Ежегодное уведомление об изменении оценки недвижимости отправлено по почте.

1 апреля

Крайний срок подачи апелляции по оценке недвижимости в Департамент налоговой администрации

К 1 мая

Ставка налога на недвижимость устанавливается Наблюдательным советом.

1 июня

Крайний срок для подачи апелляции по недвижимости в Совет по уравнениям.

28 июля

Причитается первый взнос по налогу на недвижимость. Только для налогов 2020 года Наблюдательный совет продлил срок оплаты счетов за 1-й взнос за недвижимость с 28 июля до 28 августа.

5 декабря

Причитается второй платеж по налогу на недвижимость.

15 февраля

Оплата за транспортные средства, приобретенные или перемещенные в округ и зарегистрированные в округе Фэйрфакс 1 июля прошлого года или позднее.

1 мая

Крайний срок для сообщения об изменении владельца транспортного средства и адресов для продления, а также для регистрации лодок, трейлеров и мобильных домов.

5 октября

Оплата за существующие и новые автомобили, зарегистрированные в округе до 1 июля.

15 февраля

Срок подачи заявления на продление сертификации в качестве предприятия по краткосрочной аренде.

1 марта

Крайний срок продления лицензии на ведение коммерческой, профессиональной и профессиональной деятельности (BPOL) и срок оплаты.

1 мая

Срок подачи документов на возврат материального личного имущества, машин и инструментов.

5 октября

Срок уплаты налога на имущество физических лиц.

3 мая

Крайний срок продления для возвращающихся заявителей в Программе налоговых льгот.

31 декабря

Крайний срок для подачи заявления на налоговые льготы впервые или за один предыдущий год.

31 января

Срок продления и оплаты лицензии на собаку (заявки отправлены в ноябре)

Часто задаваемые вопросы об уплате налога на имущество| Округ Малтнома

Когда мне нужно уплатить налог на недвижимость?

Когда я получу свой налоговый счет?

Как мне найти счет по налогу на недвижимость?

Когда налоги становятся залогом моей собственности?

Какой процент будет взиматься за просрочку уплаты налогов?

Оплатила ли моя ипотечная компания мой налоговый счет?

Как я могу изменить свой почтовый адрес?

Могу ли я внести предоплату налога на недвижимость?

Как мне узнать номер моего счета или идентификатор собственности?

Когда мне нужно уплатить налог на недвижимость?

Вы можете оплатить налоги полностью или частично, как указано ниже.

| Оплата до 15 ноября * | Получите скидку | Требуется доплата | Требуется доплата |

|---|---|---|---|

| Полная сумма | 3% | Никаких дальнейших платежей | |

| 2/3 полной суммы | 2% | Окончательный платеж до 15 мая | |

| 1/3 полной суммы | Без скидки | Второй платеж до 15 февраля | Окончательный платеж до 15 мая |

* Если 15-е число приходится на выходные или праздничные дни, срок оплаты – следующий рабочий день.См. Точную дату оплаты в налоговом счете.

- Чтобы получить скидку, платежи должны быть доставлены, помечены почтовым штемпелем США или оплачены онлайн до указанной даты.

- Платежи, производимые через онлайн-сервисы оплаты счетов вашего финансового учреждения, должны быть запланированы таким образом, чтобы платеж был получен в установленный срок.

- За возврат чеков взимается комиссия в размере 25 долларов США. Это может привести к потере дисконта и процентов.

- Налоги на сумму менее 40 долларов необходимо полностью уплатить до 15 ноября.

- По закону, платежи по налогу на имущество должны быть зачислены на самый ранний год, за который налоги подлежат уплате.

Когда я получу свой налоговый счет?

Налоговые счета отправляются по почте до 25 октября каждого года.

Когда налоги становятся залогом моей собственности?

Налоги на личную собственность и недвижимость являются залогом 1 июля. Узнайте больше о просроченных налогах и обращении взыскания.

Какой процент будет взиматься за просрочку уплаты налогов?

На просроченные суммы начисляются проценты по ставке 1.3333% в месяц (16% в год) или доли месяца до выплаты. Позвоните в службу поддержки клиентов по телефону 503.988.3326, если у вас есть вопросы по конкретной учетной записи.

Оплатила ли моя ипотечная компания мой налоговый счет?

Если ваш счет налога на имущество желтого цвета, это означает, что ипотечная компания или программа отсрочки для пенсионеров / инвалидов запросили налоговую информацию для оплаты вашего налогового счета.

Если вы недавно выплатили ссуду, сменили ипотечную компанию или аннулировали свои налоговые резервы, используйте это заявление для уплаты налога на недвижимость.

Если у вас есть какие-либо вопросы относительно того, кто платит налог на недвижимость, обратитесь в свою ипотечную компанию или в Налоговое управление штата Орегон.

Могу ли я предоплатить налоги на недвижимость?

Предоплата обычно запрещена и будет возвращена. Если вы хотите внести предоплату в свой аккаунт, свяжитесь с DART, чтобы обсудить возможные причины.

Как мне узнать номер моего счета или идентификатор собственности?

Посмотрите в своей налоговой декларации

Номер вашего счета совпадает с идентификатором вашего объекта недвижимости.

Начало выписки:

Нижняя часть выписки:

Найдите на multcoproptax.com

Вы также можете использовать multcoproptax.com, чтобы узнать номер своего счета / идентификатор недвижимости в Интернете.

Используйте гостевой логин для просмотра записей.

Найдите вашу собственность, указав свой адрес. Для достижения наилучших результатов не включайте тип улицы (улица, проезд, переулок и т. Д.).

Номер вашего счета – это номер с идентификатором недвижимости , указанный в левом столбце.

.

1.1 ст. 391 НК РФ и законодательством РФ.

1.1 ст. 391 НК РФ и законодательством РФ. В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ).

В случае несогласия с расчетом налога налогоплательщик вправе в течение 10 дней со дня получения сообщения представить в налоговый орган пояснения или документы, подтверждающие правильность исчисления, полноту и своевременность уплаты налога. Срок рассмотрения таких пояснений составляет 1 месяц (с правом его продления еще на 1 месяц). По его истечении налогоплательщику направляется уточненное сообщение об исчисленной сумме налога (в течение 10 дней после составления такого сообщения) либо требование об уплате налога, если по результатам рассмотрения пояснений выявлена недоимка (п. 4–6 ст. 363 НК РФ). 15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки.

15 ст. 378.2 НК РФ и законодательством РФ, регулирующим проведение государственной кадастровой оценки. Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.

Это уведомление подлежит рассмотрению в течение 30 дней со дня его получения (с правом продления данного срока еще на 30 дней). При наличии оснований, препятствующих применению предусмотренного п. 1.1 ст. 386 НК РФ порядка представления налоговой декларации, налоговый орган должен будет сообщить об этом налогоплательщику.