Удерживается ли ндфл с больничного листа по беременности и родам 2019: Пособие по беременности и родам облагается НДФЛ

Пособие по беременности и родам облагается НДФЛ

Пребывание женщины в отпуске по БиР оплачивается из расчета среднего заработка. Но облагаются ли декретные налогом по закону? Ведь удержание 13% может значительно уменьшить положенные к выдаче «на руки» суммы. Рассмотрим, что говорят законодательные нормы и были ли какие-нибудь изменения в порядке расчета НДФЛ с декретных в 2017 г.

Облагаются ли декретные НДФЛ?

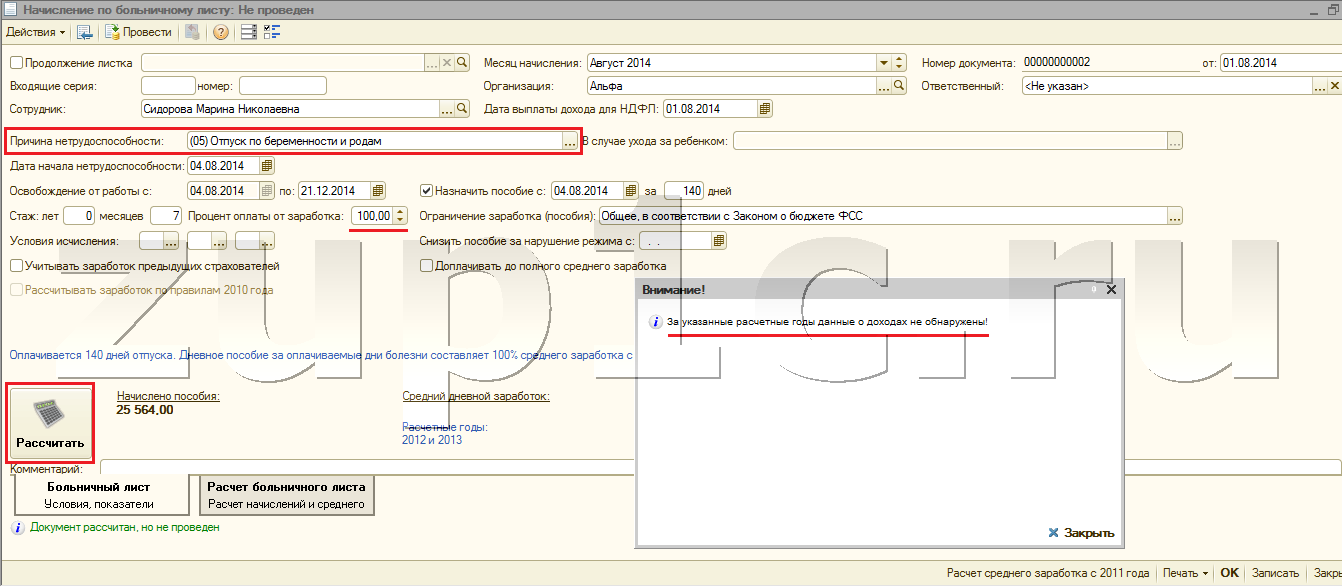

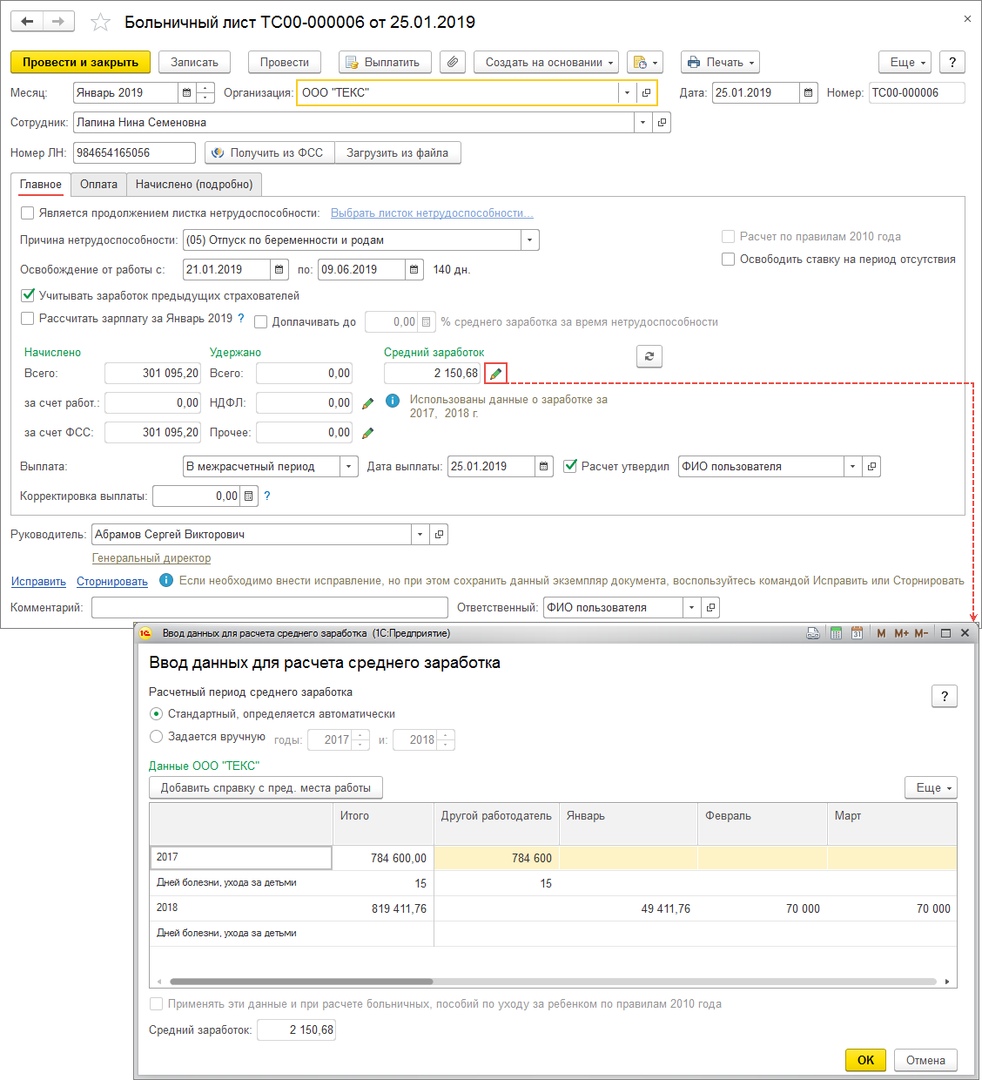

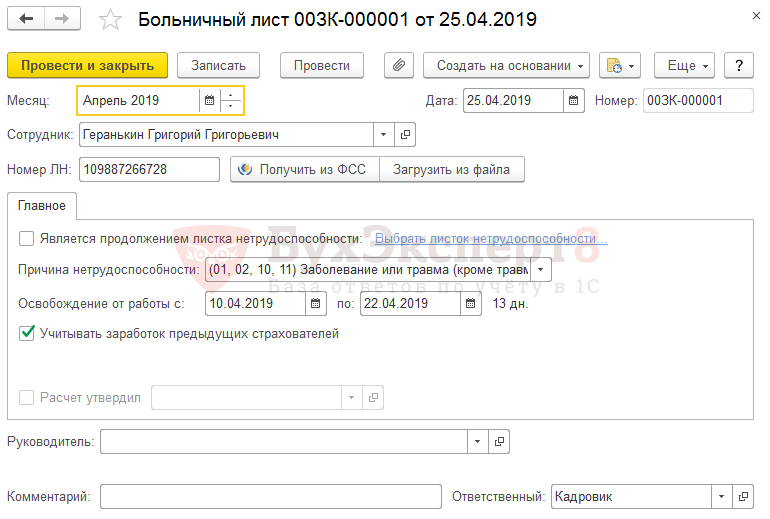

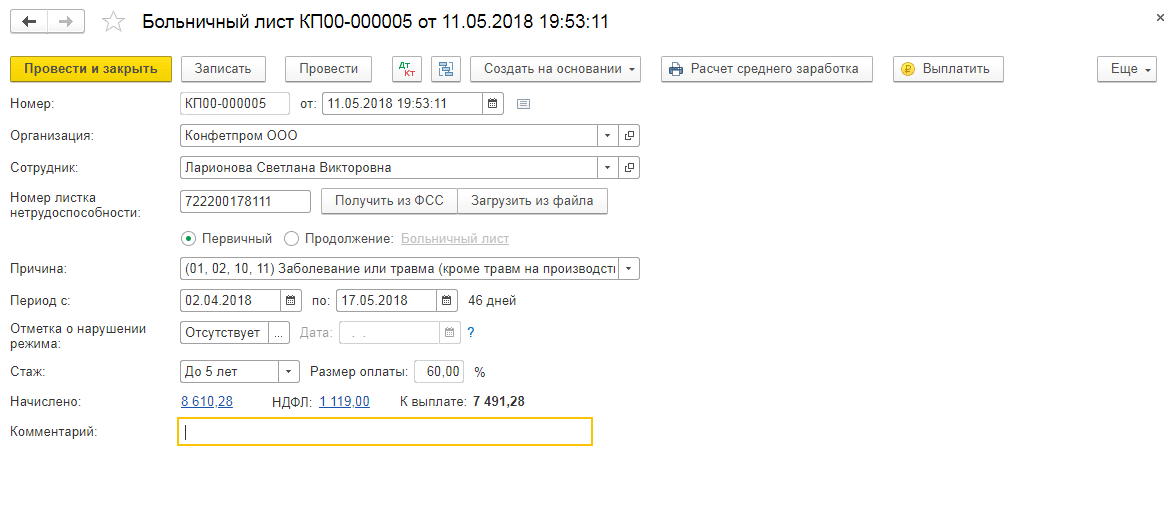

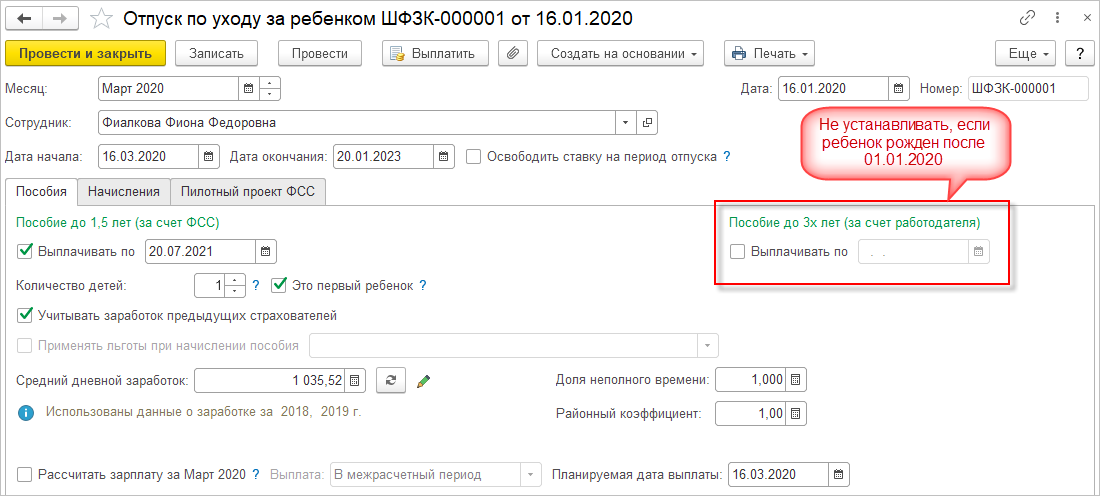

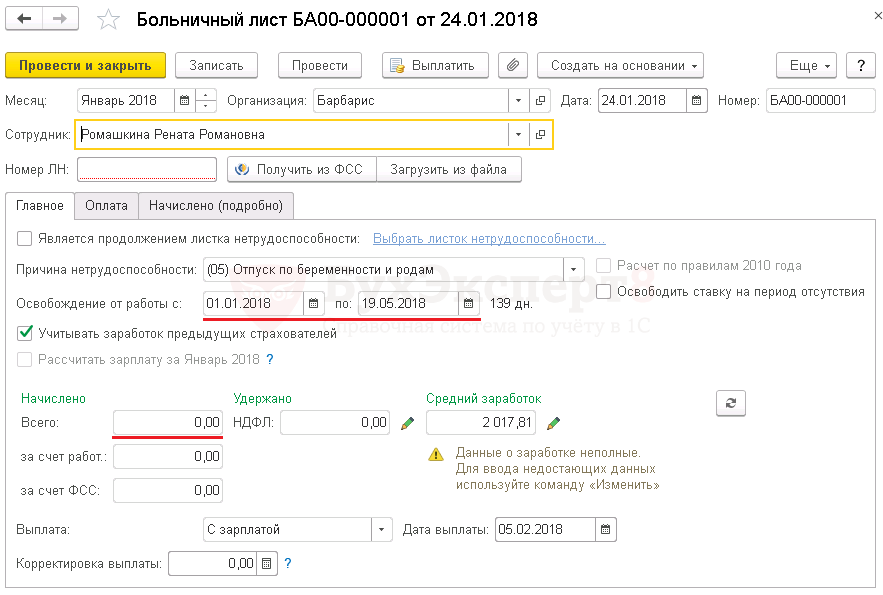

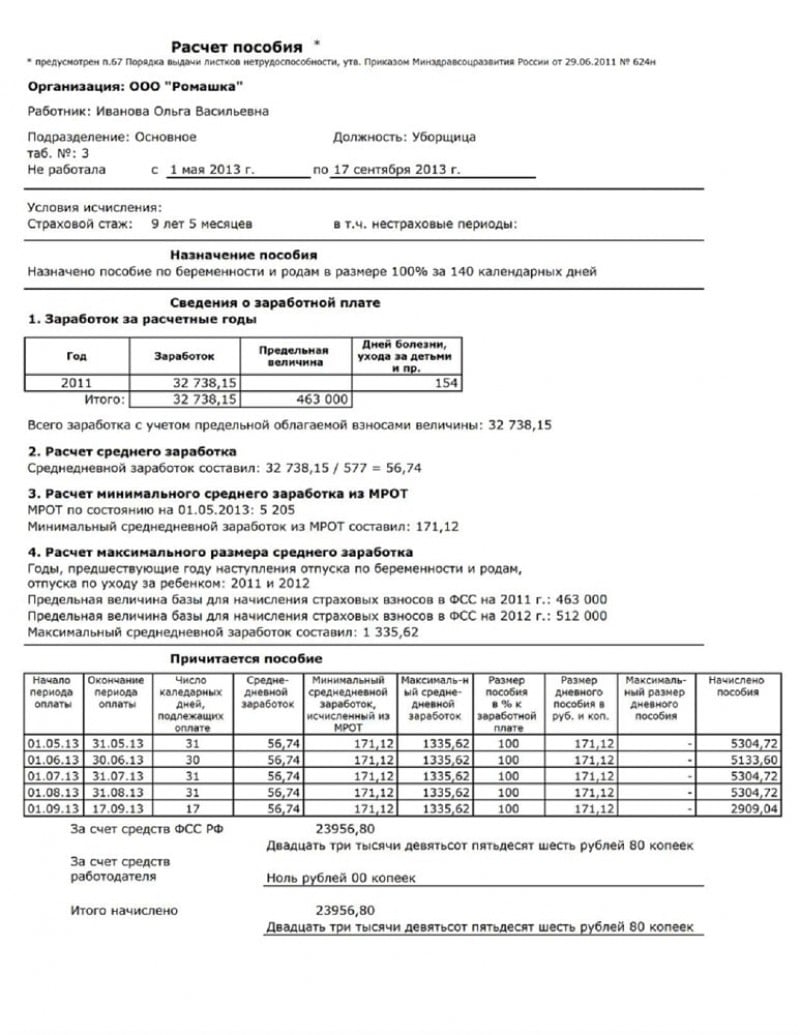

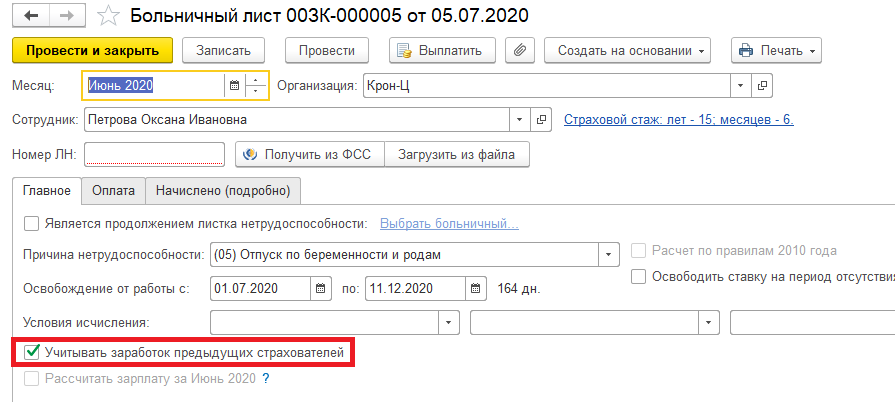

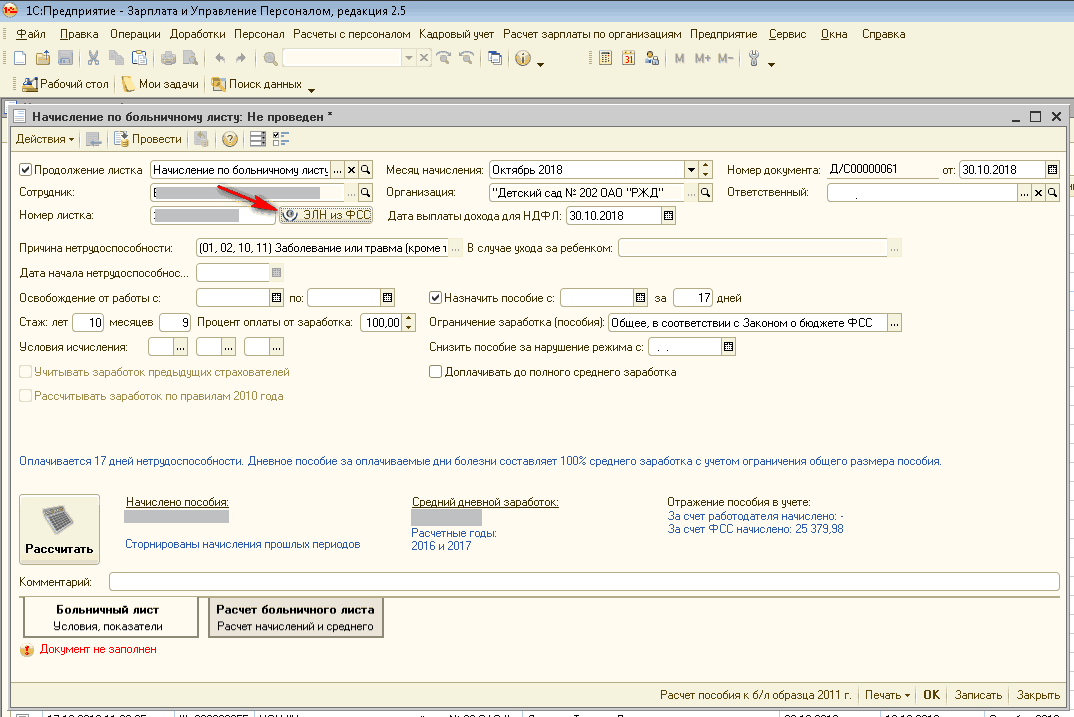

Длительность декрета составляет в общих случаях 70 дн. до момента родов и 70 дн. непосредственно после. Оформление периода нетрудоспособности выполняется при наличии и на основании больничного листка, который сотруднице выдает наблюдающий врач. Порядок расчета состоит из определения среднего заработка за 2 предшествующих года. Сумма выплачивается работодателем, если регион не входит в пилотный проект ФСС.

Чтобы узнать, облагаются ли декретные налогом НДФЛ в 2017 г., обратимся к ст. 217 НК, а именно п. 1. В этом разделе четко указано, что с пособий по БиР, в отличие от обычных случаев нетрудоспособности, подоходный налог не взимается.

Как видим, никаких изменений в законодательстве в этом году не произошло. И если бухгалтер работодателя сообщает, что пособие по беременности и родам облагается НДФЛ, это говорит о неверной трактовке НК РФ. Безусловно, положение работницы при удержании налога ухудшается, следовательно, предприятию грозят штрафные санкции за нарушения норм трудового законодательства. Кроме того, специалисты ФСС тщательно проверяют начисленные суммы пособий и при выявлении ошибок могут отказать работодателю в возмещении выданных сумм пособий.

Декретные и страховые взносы

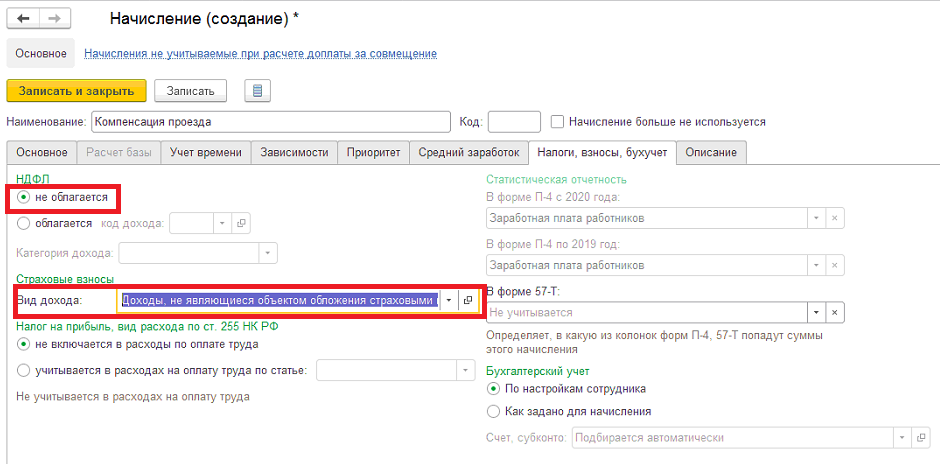

Помимо вопроса: Пособие по БИР облагается НДФЛ?, сотрудников зачастую волнует момент налогообложения взносами в части ФСС, ОМС и ПФР. С сумм таких выплат исчислять и удерживать страховые взносы не требуется. ОБ этом говорит п.

Отражение декретных в 2-НДФЛ

Для беременной сотрудницы получение пособий по БиР является доходом. А вот следует ли налоговому агенту-работодателю включать подобные суммы в справку по форме 2-НДФЛ? Поскольку декретные исключаются из выплат, подлежащих обложению подоходным налогом, вносить сведения о пособиях по БиР в 2-НДФЛ не нужно. В ряде случаев, по решению администрации предприятия, осуществляется доплата до среднего уровня заработка сотрудницы: такие суммы следует отражать в справке 2-НДФЛ, так как они не освобождаются от удержания налога.

Если беременная женщина в отчетном году не получает в организации никаких других видов выплат, за исключением декретных пособий, сдавать справки в ФНС бухгалтерской службе не требуется. Но если работница трудится на условиях неполного рабочего дня, нужно сделать выбор между зарплатой и пособием, так как по требованиям соцстраха запрещается одновременное получение заработной платы и декретного пособия.

Вывод – ответ на вопрос: пособие по беременности и родам облагается НДФЛ? – будет отрицательным. Как следует из норм налогового законодательства, данный вид доходов не попадает под налогообложение подоходным налогом и страховыми взносами, что, безусловно, выгодно беременной сотруднице. При оформлении декрета рекомендуется не затягивать с представлением подтверждающей документации в бухгалтерию работодателя: установленный официально срок для расчета пособия по БиР – 6 мес. с момента окончания отпуска по беременности.

Удержания из пособия по беременности и родам

]]>Подборка наиболее важных документов по запросу Удержания из пособия по беременности и родам (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Удержания из пособия по беременности и родамСудебная практика: Удержания из пособия по беременности и родам Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 15 “Сроки назначения и выплаты пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком” Федерального закона “Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством”

(Р.

Б. Касенов)Суд отказал в удовлетворении требований директора общества об отмене постановления государственного инспектора труда государственной инспекции труда в субъекте РФ, которым директор общества признан виновным в совершении административного правонарушения, предусмотренного ч. 6 ст. 5.27 КоАП РФ. При этом суд установил, что согласно постановлению обществом незаконно для возмещения сумм за неотработанные дни отпуска без согласия застрахованного лица произведено удержание из полагающегося ему пособия по временной нетрудоспособности. Вместе с тем как отметил суд, данные выводы подлежат исключению из постановления. Как указал суд, положения ч. 4 ст. 15 Федерального закона от 29.12.2006 N 255-ФЗ предусматривают возможность удержания только излишне выплаченной застрахованному лицу суммы пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком при наличии счетной ошибки и недобросовестности со стороны получателя. В то же время ч. 4 ст. 138 Трудового кодекса РФ предусматривает, что не допускаются удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание.

Б. Касенов)Суд отказал в удовлетворении требований директора общества об отмене постановления государственного инспектора труда государственной инспекции труда в субъекте РФ, которым директор общества признан виновным в совершении административного правонарушения, предусмотренного ч. 6 ст. 5.27 КоАП РФ. При этом суд установил, что согласно постановлению обществом незаконно для возмещения сумм за неотработанные дни отпуска без согласия застрахованного лица произведено удержание из полагающегося ему пособия по временной нетрудоспособности. Вместе с тем как отметил суд, данные выводы подлежат исключению из постановления. Как указал суд, положения ч. 4 ст. 15 Федерального закона от 29.12.2006 N 255-ФЗ предусматривают возможность удержания только излишне выплаченной застрахованному лицу суммы пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком при наличии счетной ошибки и недобросовестности со стороны получателя. В то же время ч. 4 ст. 138 Трудового кодекса РФ предусматривает, что не допускаются удержания из выплат, на которые в соответствии с федеральным законом не обращается взыскание.

Декретные: учет и налогообложение | Бухгалтерский сервис «Интерактивная бухгалтерия»

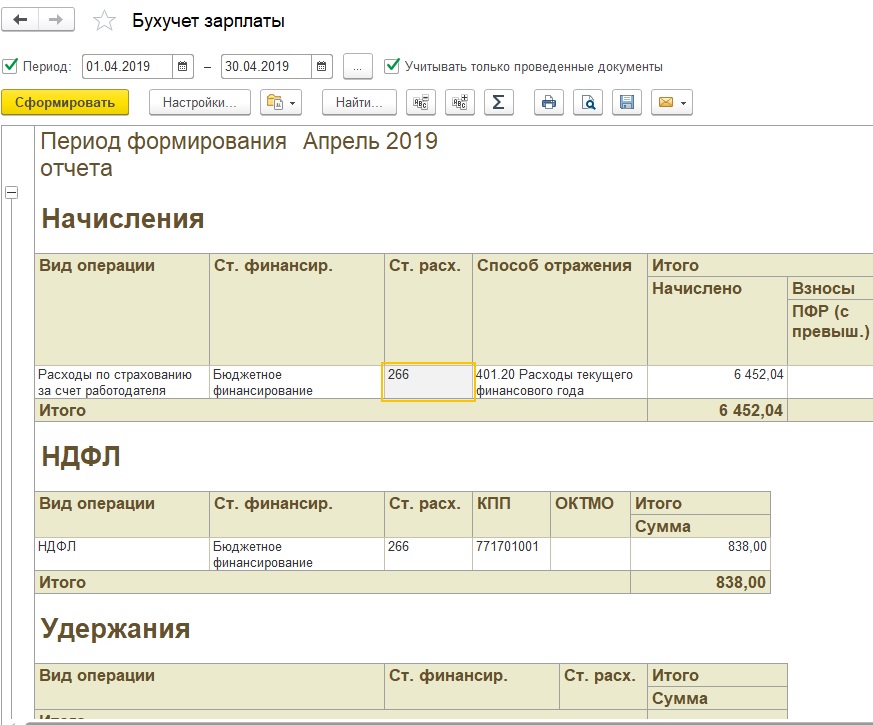

Поскольку пособие по беременности и родам предоставляется за счет Фонда социального страхования, то главная задача бухгалтера — правильно отразить его в бухгалтерском и налоговом учете предприятия. Как правильно это сделать и нужно ли вообще его облагать?

Как правильно это сделать и нужно ли вообще его облагать?Налог на доходы физических лиц

Сумма декретных (пособие по беременности и родам) не включается в общий месячный (годовой) налогооблагаемый доход налогоплательщика, а значит, налог на доходы физических лиц с нее не удерживается. Все потому, что согласно пп. 165.1.1 НКУ в состав общего месячного (годового) налогооблагаемого дохода налогоплательщика не включается сумма государственной и социальной материальной помощи, государственной помощи в виде адресных выплат и предоставления социальных и реабилитационных услуг в соответствии с законом, жилых и других субсидий или дотаций, компенсаций (включая денежные компенсации инвалидам, детям-инвалидам при реализации индивидуальных программ реабилитации инвалидов, суммы пособия по беременности и родам), вознаграждений и страховых выплат, которые получает налогоплательщик из бюджетов и фондов общеобязательного государственного социального страхования. Подтверждает это и ГФС в подкатегории 103.

Однако, несмотря на это, уведомить налоговиков о суммах начисленного пособия все же придется. Работодатель в этом случае является налоговым агентом. Он обязан представить в налоговую форму № 1ДФ. Сумма декретных отражается в налоговом расчете под признаком дохода «128» как социальные выплаты из соответствующих бюджетов (см. подкатегорию 103.25 системы «ЗІР»).

Военный сбор

Объектом обложения военным сбором являются доходы, определенные ст. 163 НКУ (пп. 1.2 п. 161 подраздела 10 р. ХХ «Переходных положений» НКУ). Следовательно, для резидента объектом налогообложения является общий месячный (годовой) налогооблагаемый доход, в состав которого включаются доходы, перечень которых определен пп.пп. 164.2.1–164.2.19 НКУ, т.е. доходы, облагаемые НДФЛ.

Поскольку декретные не включаются в общий месячный (годовой) налогооблагаемый доход согласно пп. 165.1.1 НКУ, они  Аналогичные нормы приводит ГФС в подкатегории 132.02 системы «ЗІР».

Аналогичные нормы приводит ГФС в подкатегории 132.02 системы «ЗІР».

Единый социальный взнос

Плательщиками ЕСВ являются предприятия, учреждения, организации, физлица, использующие наемный труд и выплачивающие пособие по беременности и родам (абз. 7 п. 1 ч. 1 ст. 4 Закона Украины «О сборе и учете единого взноса на общеобязательное государственное социальное страхование» от 08.07.2010 г. № 2464-VI, далее — Закон о ЕСВ).

ЕСВ для плательщиков, указанных в ст. 4 Закона о ЕСВ, устанавливается в размере 22% к определенной ст. 7 этого Закона базы начисления ЕСВ — на сумму пособия по беременности и родам. Если база начисления ЕСВ не превышает размер минзарплаты, установленной законом на месяц, за который получен доход, ЕСВ рассчитывается как произведение размера минзарплаты, установленной законом на месяц, за который получен доход, и ставки ЕСВ (ч. 5 ст. 8 Закона о ЕСВ).

Однако для предприятий, учреждений и организаций, в которых работают лица с инвалидностью, ставка ЕСВ устанавливается в размере 8,41% для работающих лиц с инвалидностью (ч. 13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале «Начисление ЕСВ на декретные и больничные лиц с инвалидностью» газеты № 16/2018.

13 ст. 8 Закона о ЕСВ). О начислении ЕСВ на суммы декретных для лиц с инвалидностью речь шла в материале «Начисление ЕСВ на декретные и больничные лиц с инвалидностью» газеты № 16/2018.

ЕСВ начисляют отдельно за каждый месяц отпуска по беременности и родам (пп. 1 п. 3 р. IV Инструкции о порядке начисления и уплаты единого взноса на общеобязательное государственное социальное страхование, утвержденной приказом Минфина от 20.04.2015 г. № 449), т.е. определяют:

- среднедневной размер пособия по беременности и родам путем деления начисленной суммы данного пособия на количество дней, за которые оно начислено;

- сумму пособия по беременности и родам, приходящуюся на каждый месяц отдельно, путем умножения среднедневного размера такого пособия на количество календарных дней каждого месяца, за которые оно начислено;

- сумму ЕСВ для работодателя путем умножения рассчитанной суммы пособия по беременности и родам за каждый месяц отдельно на размер ЕСВ, установленный Законом о ЕСВ для указанной категории плательщиков (22%, 8,41%, 5,3%, 5,5%).

При этом уплата ЕСВ за лиц, пребывающих в отпуске по беременности и родам и получающих пособие в связи с беременностью и родами, осуществляется со всей суммы начисленного пособия в месяце, в котором были проведены начисления.

Налог на прибыль

Ни в расходах, ни в доходах декретные не будут отражаться, ведь для предприятия они являются транзитными, поскольку фактически их выплачивает Фонд социального страхования. Однако ЕСВ, начисленный предприятием на сумму декретных, относят к расходам.

Бухгалтерский учет декретных

В бухгалтерском учете начисление суммы декретных, которое осуществляется за счет Фонда социального страхования, отражается по дебету субсчета 378 «Расчеты с государственными целевыми фондами» и кредиту счета 66 «Расчеты по выплатам работникам».

Поступление же денежных средств на счет предприятия для выплаты пособия работникам отражается по дебету счета 31 «Счета в банках» и кредиту субсчета 378, а выплата данного пособия работникам — по дебету счета 66 и кредиту счета 30 «Касса» или кредиту счета 31. Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.

Подтверждением этому является позиция Минфина, изложенная в письме от 26.10.2011 г. № 31-08410-07-16/26368.

Рассмотрим, как отразить сумму декретных в бухгалтерском и налоговом учете, на примере.

Пример

Работнице Фроловой А.М., согласно выданному листку нетрудоспособности, предоставлен отпуск продолжительностью 126 к.дн. в связи с беременностью и родами и начислено пособие в размере 16500 грн. Финансирование из Фонда социального страхования зачислено на специальный счет предприятия, открытый в банке, а уже затем выплачено работнице из кассы.

Как это выглядит в бухгалтерских проводках, покажем в таблице.

Таблица

Учет декретных

№ | Содержание хозяйственной операции | Бухгалтерский учет | ||

Дт | Кт | Сумма, грн | ||

1 | Начислены декретные | 378 | 663 | 16500,00 |

2 | Начислен ЕСВ (22%) на декретные | 949 | 651 | 3630,00 |

3 | Получены декретные от Фонда на спецсчет | 313 | 378 | 16500,00 |

4 | Уплачена сумма начисленного ЕСВ (22%) | 651 | 311 | 3630,00 |

5 | Получены денежные средства для выплаты декретных со спецсчета в кассу | 301 | 313 | 16500,00 |

6 | Выплачены декретные из кассы | 663 | 301 | 16500,00 |

Редакция газеты

«Интерактивная бухгалтерия»

Вопрос – ответ

-

Обновлено: 03 Декабрь 2019

-

Создано: 06 Сентябрь 2019

-

| Просмотров: 10018

Вопросы, поступившие от работодателей

Вопрос:

В каком виде – бумажном или электронном – работодатели должны подавать в Фонд социального страхования документы для назначения и выплаты работникам пособий?

Ответ:

Работодатели со среднесписочной численностью работников свыше 25 человек представляют информацию для назначения пособий в ФСС только в виде электронных реестров установленной формы, заверенных электронной подписью.

Для работодателей со среднесписочной численностью работников 25 человек и менее таких жестких рамок нет. По своему усмотрению информацию для назначения страхового обеспечения своим работникам они могут представить на бумажном носителе с описью документов или направить электронный реестр, подписанный электронной подписью.

Вопрос:

С какой периодичностью работодатель должен передавать в отделение Фонда сведения на получателей ежемесячного пособия по уходу за ребенком?

Ответ:

Документы для назначения (или продолжения выплаты) пособия по уходу за ребенком до 1,5 лет представляются работодателем один раз.

В дальнейшем работодатель в 3-дневный срок обязан представить в региональное отделение уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком в следующих случаях:

– расторжения трудового договора;

– выхода на работу на условиях полного рабочего дня;

– смерти ребенка;

– лишение родительских прав;

– когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос:

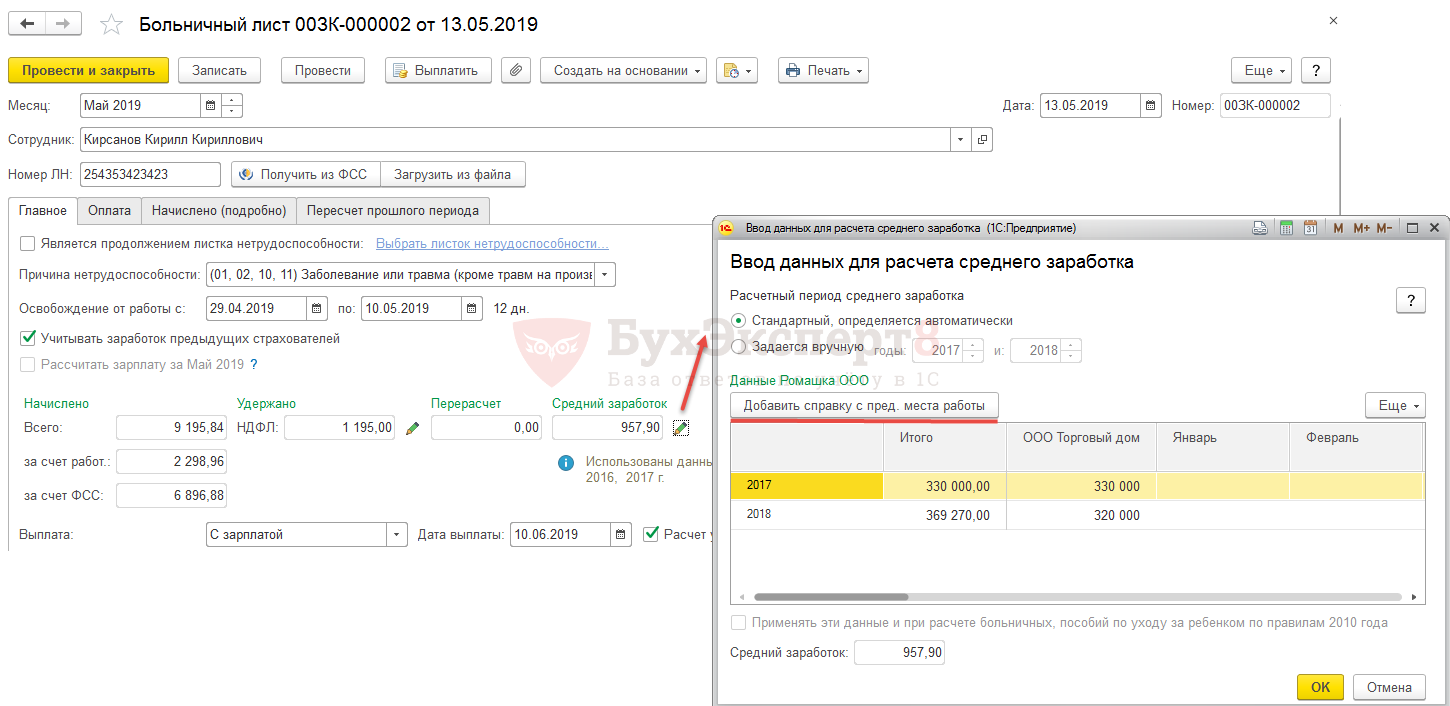

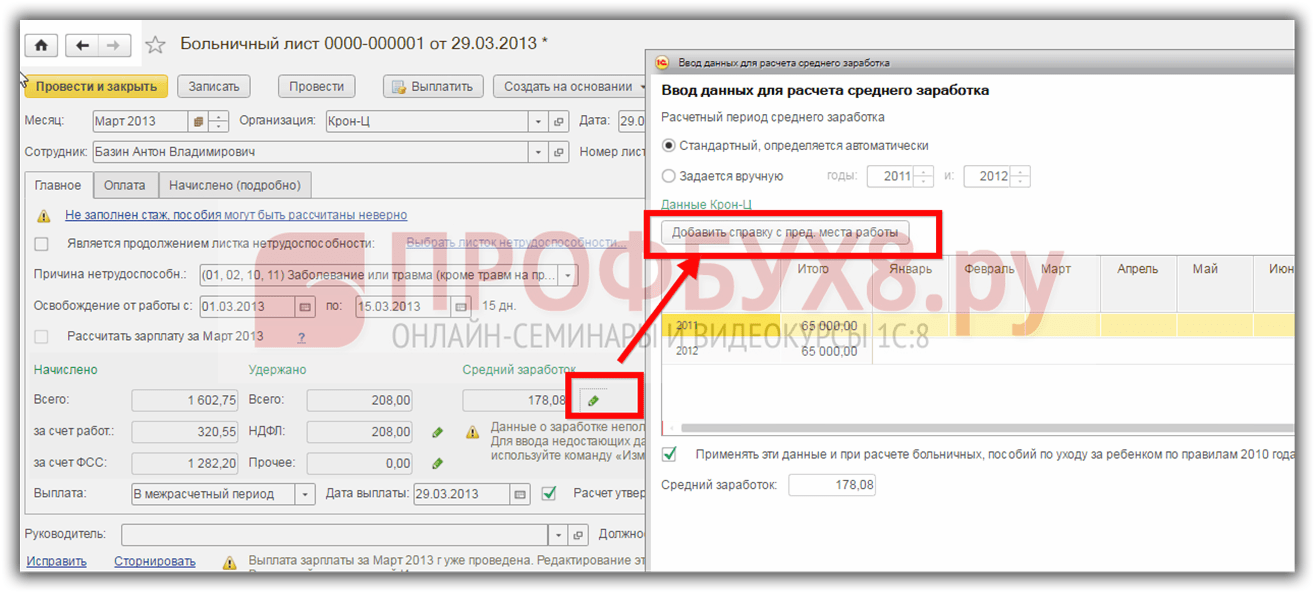

Сотруднику в мае 2019 года работодателем был оплачен листок нетрудоспособности. В августе 2019 года сотрудник представил справку о сумме заработка с предыдущего места работы. Имеет ли право работник на перерасчет пособия по временной нетрудоспособности в данной ситуации? Кто должен будет произвести перерасчет и доплатить ему сумму пособия по временной нетрудоспособности: ФСС РФ или индивидуальный предприниматель?

Ответ:

Работник имеет право на перерасчет назначенного пособия за все прошлое время, но не более чем за три года, предшествующих дню представления справки (справок) о сумме заработка застрахованного лица.

Для перерасчета ранее назначенного пособия работник обращается к страхователю с заявлением о перерасчете ранее назначенного пособия и документами, необходимыми для такого перерасчета.

За первые три календарных дня болезни перерасчет и доплату пособия по временной нетрудоспособности произведет работодатель, за оставшиеся дни – региональное отделение Фонда.

Вопрос:

Работница организации, работающая на неполном рабочем времени и находящаяся в отпуске по уходу за ребенком, прерывает названный отпуск в связи с тем, что его будет оформлять на себя отец ребенка. Обязан ли работодатель сообщить об этом в региональное отделение Фонда?

Ответ:

Прекращение отпуска по уходу за ребенком до полутора лет влечет прекращение выплаты пособия работнице, в связи с чем, работодатель обязан известить об этом региональное отделение Фонда, представив в 3-дневный срок уведомление о прекращении права застрахованного лица на получение ежемесячного пособия по уходу за ребенком.

Аналогично следует поступать в случаях:

– расторжения трудового договора с работником;

– выхода на работу на условиях полного рабочего дня;

– смерти ребенка;

– лишения родительских прав;

– когда при наступлении следующего отпуска по беременности и родам застрахованное лицо предпочтет получить пособие по беременности и родам.

Вопрос

Может ли работодатель вместо работника заполнить заявление на выплату пособия (оплату отпуска)?

Ответ:

Работодатель может заполнить заявление, но работник должен проверить личные данные, реквизиты для перечисления средств (счёт в банке, почтовый адрес) и лично подписать заявление.

Если в процессе обработки документов и перечисления пособия регионального отделения или банк обнаружит ошибку, документы будут возвращены работодателю для исправления. Это приведёт к задержке выплаты пособия!

Вопрос:

Как уплачивается НДФЛ с пособия по временной нетрудоспособности?

Ответ:

В соответствии с п. 1 ст. 226 НК РФ российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму НДФЛ, исчисленную в соответствии со ст. 224 НК РФ.

224 НК РФ.

Следовательно, НДФЛ с суммы пособия за счет средств работодателя исчисляет, удерживает и уплачивает работодатель, а НДФЛ с суммы пособия за счет средств Фонда социального страхования РФ исчисляют, удерживают и уплачивают региональное отделение Фонда социального страхования Российской Федерации.

Вопрос:

Как будут учитываться льготы при удержании НДФЛ?

Ответ:

При удержании НДФЛ регионального отделения Фонда не будет учитывать льготы по подоходному налогу, поскольку Налоговым Кодексом предусмотрено, что стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющимся источником выплаты дохода по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие вычеты.

Вопрос:

Где с 1 июля 2019 г. будут храниться оригиналы документов, необходимых для назначения и выплаты пособий (листки нетрудоспособности, справки и т. д.), на предприятии или в ФСС РФ?

д.), на предприятии или в ФСС РФ?

Ответ:

Согласно п. 13 Положения об особенностях назначения и выплаты застрахованным лицам страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и иных выплат в субъектах Российской Федерации, участвующих в реализации пилотного проекта, утвержденного постановлением Правительства от 21.04.2011

№ 294, заявления и документы, направленные в территориальный орган Фонда для назначения и выплаты соответствующих видов пособия, возвращаются страхователю, который осуществляет их хранение в порядке и сроки, которые установлены законодательством Российской Федерации.

Вопрос:

Обязано ли отделение Фонда социального страхования сообщать о размере назначенного пособия работнику и что делать, если работник своевременно пособие не получил?

Ответ:

Обязанность отделения Фонда сообщать работодателю или работнику о размере пособия действующим законодательством не предусмотрена.

Если лицо, находящееся в отпуске по уходу за ребенком не получило пособие, то необходимо обратиться к работодателю и уточнить, когда были представлены сведения для назначения пособия.

В случае, если период с даты отправки работодателем сведений превышает 15 календарных дней, необходимо обратиться в региональное отделение, тел.: (4932) 93-29-88.

Вопросы, поступившие от работников

Вопрос:

Почему в зарплатном квитке выплата по «больничному» пришла двумя суммами?

Ответ:

Если работник болел или получил травму, не связанную с производством, то, как и прежде, оплата первых 3 дней временной нетрудоспособности, производится работодателем за счет своих средств, а начиная с четвертого дня временной нетрудоспособности – за счет средств Фонда.

Поэтому и выплата «пришла» двумя суммами. За первые 3 дня болезни – от работодателя в сроки, установленные для выдачи заработной платы, за остальные дни – от Ивановского отделения Фонда в течение 10 календарных дней с момента представления работодателем сведений.

В случае если, работник находился на больничном в результате производственной травмы, то пособие за весть период временной нетрудоспособности назначает и выплачивает Ивановской отделение ФСС.

Вопрос:

Работник представляет на оплату одновременно три больничных листка, являющиеся продолжением первичного. Заявление работник должен написать на каждый больничный, т.е. три заявления?

Ответ:

Нужно писать заявление на каждый больничный.

Вопрос:

Есть ли ограничения по срокам представления документов работником и работодателем на получение пособий?

Ответ:

Сам работник может обратиться за пособиями не позднее 6 месяцев с даты окончания страхового случая, т.е., к примеру, за единовременным пособием при рождении ребёнка – не позднее 6 месяцев со дня рождения ребёнка, по уходу за ребёнком – не позднее 6 месяцев со дня достижения ребёнком возраста полутора лет.

Вопрос:

Пособия перечисляться только на «зарплатные» карточки или на любые банковские?

Ответ:

Выплата пособия получателю осуществляется отделением Фонда путем перечисления суммы пособия способом, указанным самим получателем в заявлении: на лицевой счет в банке, на карту национальной платежной системы «МИР» или почтовым переводом (получение на почтовом отделении в течение 30 дней).

При этом, если получатель пособия в связи с материнством (по беременности и родам; единовременное пособие женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности; единовременное пособие при рождении ребенка; ежемесячное пособие по уходу за ребенком) указал в заявлении лицевой счет в банке к которому выпущена карта «Виза», «Маэстро» и т.п., а не карта «Мир», то получение возможно только наличными непосредственно в банке. Банк должен уведомить такого получателя о поступлении средств на счет и невозможности их зачисления на карту.

Вопрос:

Если работодатель прекратил свою деятельность, то может ли работник напрямую обратиться в отделение Фонда социального страхования за получением пособия по временной нетрудоспособности или в связи с материнством?

Ответ:

Если работодатель прекратил свою деятельность на момент обращения работника за пособием (ликвидирован в установленном законом порядке) или невозможно установить местонахождения страхователя (имеется соответствующее постановление судебного пристава исполнителя), то работник может напрямую обратиться в регионального отделения Фонда за получением пособия, представив необходимые документы и заявление о выплате соответствующего пособия.

Вопрос:

Если ФСС будет удерживать НДФЛ, как работник сможет собрать документы для предоставления имущественного вычета?

Ответ:

За справкой 2-НДФЛ работнику необходимо обратиться в региональное отделение Фонда социального страхования РФ. Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Заявление на получение справки 2-НДФЛ о суммах выплаченных пособий оформляется в произвольной форме. В нем необходимо указать ФИО, СНИЛС, паспортные данные, полное наименование работодателя, адрес проживания застрахованного.

Подать заявление можно:

1) через «личный кабинет застрахованного», размещенный на сайте Фонда по адресу: https://lk.fss.ru/recipient/.

2) обратиться лично по адресу: г. Иваново, ул. Суворова, д. 39;

3) направить заявление о предоставлении справки по почте по адресу: 153012, г. Иваново, ул. Суворова, д. 39;

В случае невозможности получения данной справки лично она может быть направлена Вам заказным письмом с уведомлением.

Для предоставления справок о полученных пособиях в органы социальной защиты населения нет необходимости, т.к. имеется межведомственное взаимодействие и осуществляется обмен такой информацией.

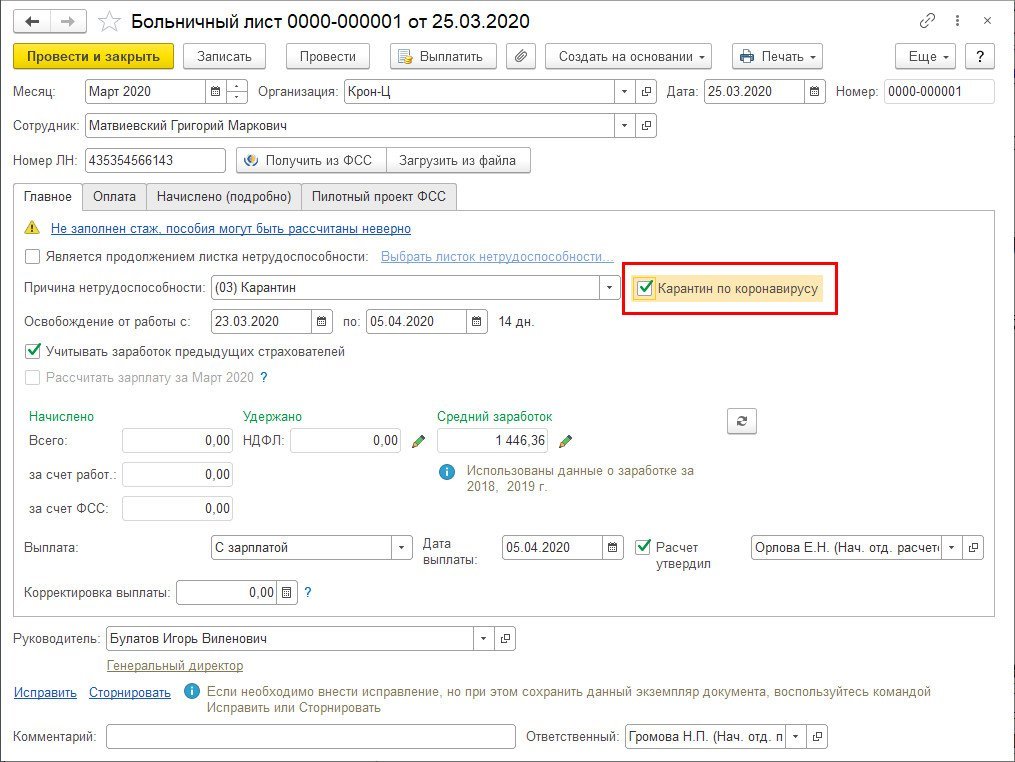

НДФЛ с больничного листа в 2020 году

Когда дают больничный

Работник может получить листок нетрудоспособности:

- по болезни, в связи с отравлением или травмой;

- для долечивания в санаторно-курортных организациях;

- для осуществления ухода за больным членом семьи;

- из-за установленного карантина;

- в связи с беременностью и родами;

- при усыновлении ребенка;

- по иным обстоятельствам, приводящим к временной потере трудоспособности.

В каких случаях надо платить налог

С больничного листа удерживается НДФЛ во всех вышеназванных случаях вынужденного отдыха. Он начисляется на все выплаты, которые получает работник. И доходы, полученные за период временной нетрудоспособности, исключением не являются. Таким образом, с пособий, выплачиваемых в связи с болезнью, карантином, уходом за ребенком, удерживается налог.

Как не раз поясняли в Минфине, налоговые льготы в таких случаях предусмотрены в закрытом перечне статьи 217 НК РФ. Пособия по временной нетрудоспособности в нем не значатся, поэтому работодатель обязан в данном случае выполнять обязанности налогового агента.

Какие выплаты освобождены от налога

Больничный по беременности и родам облагается НДФЛ тоже? Нет. Это одно из немногих пособий, с которых ничего удерживать не надо. Об этом отдельно сказано в ч. 1 статьи 217 НК РФ. Но надо помнить, если локальным нормативным актом установлена любая доплата к пособию по беременности и родам, то она уже является налогооблагаемым доходом. Именно с этой суммы надо удержать подоходный налог.

Именно с этой суммы надо удержать подоходный налог.

Начисляется ли НДФЛ на больничный, оплачиваемый иностранному работнику

Здесь может быть две ситуации:

-

Нанятый иностранец приравнен к российскому гражданину, то есть является выходцем Белоруссии, Казахстана или Армении и работает на общих основаниях. Тогда его доходы должны облагаться подоходным налогом на общих основаниях.

-

У работодателя заключено соглашение с временно пребывающим в РФ мигрантом, например, приехавшим на основании визы. Пособие по беременности и родам ему не положено, а в остальных случаях с больничных, которые он получил, удерживается налог. Тут также важно учитывать налоговую ставку НДФЛ. Если иностранец находится на территории РФ более 183 дней в течение года, он считается налоговым резидентом, и значит, ставка НДФЛ для него 13%. Если этого статуса у него нет, то ставка – 30%.

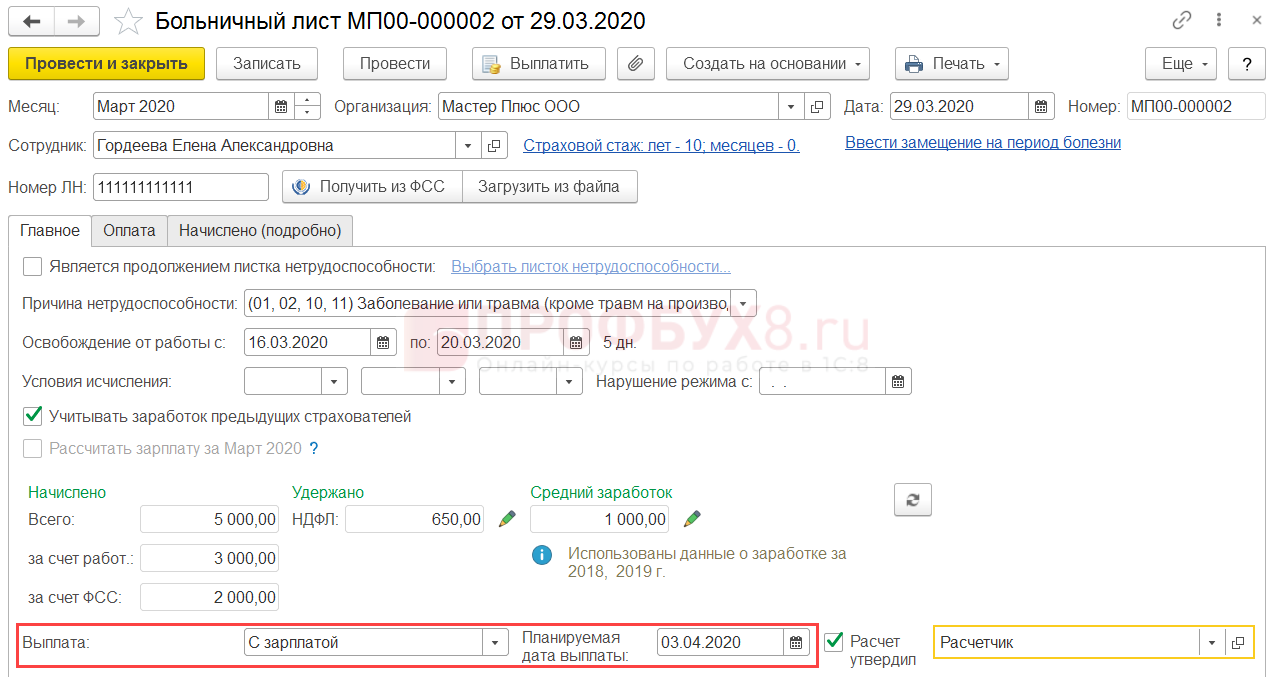

С какой суммы надо удерживать налог

Законодательство обязывает работодателя удерживать налог только с тех выплат, источником которых он является. Поскольку страхователем оплачивается только первые три дня периода нетрудоспособности, связанного с заболеванием или травмой, то именно на эту сумму и надо насчитать налог. Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

В оплате больничных, выданных в связи с карантином, долечиванием, уходом за больным членом семьи, работодатель не участвует, поэтому исчислять и платить НДФЛ с этих выплат он также не должен.

Обратите внимание, если работник попросит справку о доходах, а в отчетном периоде он получал пособие из ФСС, его надо отправить в территориальный орган фонда, поскольку полная информация будет именно у госслужащих, а не у работодателя.

Оплата больничного листа после увольнения работника.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20192020

НомерЛюбой

Электронная версия

Облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Увеличиваются объемы государственных и добровольных оплачиваемых отпусков по семейным и медицинским вопросам. Шесть штатов и округ Колумбия внедрили программы оплачиваемых отпусков по семейным обстоятельствам, и, по данным Bloomberg (https://bloom.bg/2lGmibx), более одного из трех работодателей предлагают эту льготу, включая 20 крупнейших работодателей Америки. Чтобы избежать неудач с заработной платой, ваши клиенты должны иметь возможность ответить: Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?

Шесть штатов и округ Колумбия внедрили программы оплачиваемых отпусков по семейным обстоятельствам, и, по данным Bloomberg (https://bloom.bg/2lGmibx), более одного из трех работодателей предлагают эту льготу, включая 20 крупнейших работодателей Америки. Чтобы избежать неудач с заработной платой, ваши клиенты должны иметь возможность ответить: Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?

Прежде чем мы ответим на вопрос: « Как оплачиваемый семейный отпуск влияет на налоги? », давайте рассмотрим разницу между неоплачиваемым и оплачиваемым отпуском.Федеральный закон требует, чтобы определенные предприятия предоставляли неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Шесть штатов (вместе с округом Колумбия) требуют, чтобы предприятия предоставляли оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Кроме того, некоторые работодатели добровольно предлагают неоплачиваемый или неоплачиваемый отпуск.

Неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Не существует федерального закона, который требовал бы от работодателей предоставления оплачиваемого семейного отпуска. Однако существует федеральный Закон о семейных и медицинских отпусках (FMLA), которому должны следовать некоторые работодатели. Работодатели, покрываемые FMLA, должны предоставить работникам до 12 недель неоплачиваемого отпуска по медицинским и семейным причинам.Предприятия, которые обязаны предлагать неоплачиваемый отпуск по закону FMLA, – это предприятия, в которых работает не менее 50 сотрудников. Сотрудники могут взять отпуск по закону FMLA, проработав на предприятии не менее 12 месяцев.

В соответствии с FMLA сотрудники могут использовать неоплачиваемый отпуск для:

- Рождение, усыновление или размещение ребенка в приемной семье

- Уход за супругом, ребенком или родителем с тяжелым состоянием здоровья

- Личное серьезное заболевание Состояние здоровья, из-за которого работник не может выполнять свою работу

- Ситуация, требующая внимания из-за военной службы супруга, ребенка или родителя

Если ваши клиенты освобождены от FMLA, вы все равно можете предложить бесплатное семейный и медицинский отпуск.

Оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Многие штаты используют правила FMLA в качестве руководства при разработке положений об оплачиваемом отпуске по уходу за ребенком. Однако правила оплачиваемого семейного отпуска различаются от штата к штату. Например, в штатах устанавливаются различные причины, по которым сотрудники могут брать отпуск. PFL требует, чтобы работодатели и / или сотрудники вносили платежи в государственный фонд. Если сотруднику необходимо взять отпуск по семейным обстоятельствам, он получает часть своей обычной заработной платы, размер которой зависит от штата.

Следующие лица имеют оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни по требованию штата:

- Калифорния

- Массачусетс

- Нью-Джерси

- Нью-Йорк

- Род-Айленд

- Вашингтон

- Вашингтон Д.C.

Если предприятие не находится в штате, который требует оплачиваемого отпуска по семейным обстоятельствам, оно может предложить его. IRS даже предлагает налоговый кредит FMLA работодателям, которые добровольно предлагают оплачиваемый отпуск по семейным обстоятельствам. Работодатели, которые предоставляют оплачиваемый отпуск по семейным обстоятельствам по требованию штата, должны знать о налоге FMLA. Итак, облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

IRS даже предлагает налоговый кредит FMLA работодателям, которые добровольно предлагают оплачиваемый отпуск по семейным обстоятельствам. Работодатели, которые предоставляют оплачиваемый отпуск по семейным обстоятельствам по требованию штата, должны знать о налоге FMLA. Итак, облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Если вашим клиентам предоставляется оплачиваемый отпуск по семейным обстоятельствам, предусмотренный государством, на ум могут прийти два налоговых вопроса:

- Облагаются ли взносы сотрудников налогом?

Помимо Вашингтона Д.C., согласно действующему законодательству, PFL требует от сотрудников вносить взносы в фонд. Вычитание доли работника до удержания налогов означает, что их взносы не облагаются налогом (например, вычет до налогообложения). Вычитание доли работника после удержания налогов означает, что их взносы подлежат налогообложению (например, вычет после уплаты налогов). Итак, что это такое? Взносы сотрудников в PFL вычитаются до или после налогообложения? Взносы в PFL сотрудников вычитаются после вычета налогов, поэтому их взносы подлежат налогообложению .

Итак, что это такое? Взносы сотрудников в PFL вычитаются до или после налогообложения? Взносы в PFL сотрудников вычитаются после вычета налогов, поэтому их взносы подлежат налогообложению . - Облагаются ли льготы PFL сотрудникам налогом?

Если сотрудник берет оплачиваемый отпуск по семейным обстоятельствам, облагается ли его заработная плата PFL федеральным подоходным налогом, налогами на социальное обеспечение и Medicare? Выплаты PFL сотрудникам облагаются федеральным подоходным налогом (за исключением части программы по инвалидности в Род-Айленде). Однако пособия PFL не облагаются налогами на социальное обеспечение и медицинское обслуживание, а также федеральным налогом на безработицу (FUTA).Когда работник получает PFL-пособие, выплаты производятся государством.Работодатели не удерживают налоги с PFL сотрудников, поскольку они не включаются в фонд заработной платы. Правительства штатов не удерживают автоматически федеральный налог на оплачиваемый отпуск по семейным обстоятельствам из пособий PFL работника.

Тем не менее, сотрудник может потребовать удержания подоходного налога, заполнив форму W-4V «Заявление о добровольном удержании».

Тем не менее, сотрудник может потребовать удержания подоходного налога, заполнив форму W-4V «Заявление о добровольном удержании».

Другое дело – добровольное предоставление сотрудникам оплачиваемого отпуска по семейным обстоятельствам. До сих пор IRS не выпустило в явной форме правил, освобождаемых от налогов PFL, от федерального подоходного налога, налогов на социальное обеспечение, Medicare или FUTA.

Независимо от того, выплачиваете ли вы или частная страховая компания пособия по PFL, Ernst and Young (https://go.ey.com/2XR9VKR) предлагает консервативный подход к федеральному доходу, социальному обеспечению и удержанию налогов по программе Medicare.

Отчетность об уплаченных налогах на отпуск по семейным обстоятельствам Работодатели должны прежде всего сообщать об уплаченных взносах в отпуск по семейным обстоятельствам. Штат будет обрабатывать отчетность о льготах сотрудника PFL. Укажите взносы сотрудников в утвержденный государством PFL в форме W-2, используя графу 14 «Другое.

Укажите взносы сотрудников в утвержденный государством PFL в форме W-2, используя графу 14 «Другое.

Фонд государственного страхования сообщает о выплаченных пособиях по семейному отпуску и любых удержанных федеральных подоходных налогах в форме 1099-G «Определенные государственные платежи».

Раздел 45S Кредит работодателя за оплачиваемый отпуск по семейным обстоятельствам и часто задаваемые вопросы о отпуске по болезни

Налоговый кодекс Раздел 45S предоставляет налоговый кредит работодателям, которые предоставляют своим сотрудникам оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Правомочные работодатели могут потребовать кредит, который равен проценту от заработной платы, которую они выплачивают квалифицированным сотрудникам, пока они находятся в отпуске по семейным обстоятельствам или в отпуске по болезни.Как правило, кредит действует в отношении заработной платы, выплачиваемой работодателем в налоговые годы, начинающиеся после 31 декабря 2017 года. Закон о налоговых льготах и налоговых льготах для налогоплательщиков от 2019 года продлевает этот кредит до 31 декабря 2020 года. Для получения дополнительной информации см. Уведомление 2018-71 PDF .

Закон о налоговых льготах и налоговых льготах для налогоплательщиков от 2019 года продлевает этот кредит до 31 декабря 2020 года. Для получения дополнительной информации см. Уведомление 2018-71 PDF .

В. Каков кредит работодателя для оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни?

A: Это общий бизнес-кредит, который работодатель может запросить на основании заработной платы, выплачиваемой квалифицированным сотрудникам во время их пребывания в отпуске по семейным обстоятельствам или в отпуске по болезни, при соблюдении определенных условий.

Вопрос: Кто может претендовать на кредит работодателя на оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни?

A: Работодатели должны иметь письменную политику, отвечающую определенным требованиям, включая предоставление:

- Не менее двух недель оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни (ежегодно) для всех квалифицированных сотрудников, которые работают полный рабочий день (пропорционально для сотрудников, которые работают неполный рабочий день), и

- Оплачиваемый отпуск составляет не менее 50 процентов от заработной платы, обычно выплачиваемой работнику.

Q: Кто является квалифицированным сотрудником?

A: Квалифицированный сотрудник – это любой сотрудник, подпадающий под действие Закона о справедливых трудовых стандартах, который работал у работодателя в течение одного года или более и который за предыдущий год получил компенсацию в размере не более определенной суммы. Для работодателя, претендующего на получение кредита для выплаты заработной платы, выплаченной работнику в 2018 году, работник не должен заработать более 72000 долларов в 2017 году.

Вопрос: Что такое «отпуск по семейным обстоятельствам и отпуск по болезни» в отношении оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни?

A: Это отпуск по одной или нескольким из следующих причин:

- Рождение ребенка у сотрудника и уход за ним.

- Помещение ребенка к работнику на усыновление или на воспитание.

- Для ухода за супругом / супругой, ребенком или родителем сотрудника, имеющим серьезное заболевание.

- Серьезное заболевание, при котором работник не может выполнять свои должностные обязанности.

- Любая квалифицирующая срочность, связанная с тем, что супруг (а), ребенок или родитель сотрудника находятся на оплачиваемой действительной службе (или были уведомлены о предстоящем вызове или приказе о переходе на действительную службу) в Вооруженных силах.

- Для ухода за военнослужащим, который является супругой, ребенком, родителем или ближайшими родственниками сотрудника.

Если работодатель предоставляет оплачиваемый отпуск, личный отпуск или отпуск по болезни или по болезни (кроме отпуска, специально предназначенного для одной или нескольких целей, указанных выше), этот оплачиваемый отпуск не считается отпуском по семейным обстоятельствам и отпуском по болезни. Кроме того, любой отпуск, оплачиваемый государством или местным правительством или требуемый законодательством штата или местным законодательством, не будет приниматься во внимание при определении размера оплачиваемого отпуска для семьи и медицинского отпуска, предоставляемого работодателем.

В. Как рассчитывается оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни?

A: Кредит представляет собой процент от суммы заработной платы, выплаченной квалифицированному сотруднику во время отпуска по семейным обстоятельствам или отпуска по болезни на срок до 12 недель за налоговый год. Минимальный процент составляет 12,5% и увеличивается на 0,25% за каждый процентный пункт, на который сумма, выплачиваемая квалифицированному сотруднику, превышает 50% от заработной платы сотрудника, но не более 25%. В некоторых случаях может применяться дополнительный лимит.

Вопрос: Как кредит влияет на удержание работодателем заработной платы, выплачиваемой работнику во время отпуска по семейным обстоятельствам и в отпуск по болезни, или на требование о любых других общих деловых кредитах?

A: Работодатель должен уменьшить размер вычета из заработной платы, выплаченной или понесенной, на сумму, определенную как кредит. Кроме того, любая заработная плата, принятая во внимание при определении любого другого общего коммерческого кредита, не может использоваться при определении этого кредита.

Кроме того, любая заработная плата, принятая во внимание при определении любого другого общего коммерческого кредита, не может использоваться при определении этого кредита.

В. Какова дата начала действия оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни?

A: Кредит обычно действует в отношении заработной платы, выплаченной в налоговые годы работодателя, начинающиеся после 31 декабря 2017 года.В соответствии с Законом о налогоплательщиках и освобождении от налогов в случае стихийных бедствий от 2019 года этот кредит продлевается до 31 декабря 2020 года.

Q: Каково общее правило, когда должна быть письменная политика работодателя?

A: За исключением первого налогового года работодателя, начинающегося после 31 декабря 2017 года, * работодатель может претендовать на кредит только за отпуск, взятый после того, как действует политика письменного отпуска. Письменная политика действует на более позднюю дату: дату принятия политики или дату вступления ее в силу.

Пример

Факты: Работодатель принимает письменную политику, которая удовлетворяет всем требованиям Раздела 45S 15 июня 2019 г., с датой вступления в силу 1 июля 2019 г.

Заключение: Предполагая, что работодатель выполнил все другие требования для получения кредита, работодатель может потребовать кредит на отпуск по семейным обстоятельствам и отпуск по болезни, оплачиваемый в соответствии с этой политикой, квалифицированным сотрудникам для отпуска, взятого 1 июля 2019 г.

* Правило перехода, изложенное в разделе вопросов и ответов 6 Уведомления 2018-71 PDF, применяется в отношении первого налогового года работодателя, начинающегося после 31 декабря 2017 г.

Q: Для первого налогового года работодателя, начинающегося после 31 декабря 2017 г., какое правило перехода, когда должна существовать письменная политика работодателя?

A: Для первого налогового года работодателя, начинающегося после 31 декабря 2017 года, письменная политика отпусков (новая или измененная) будет действовать на дату вступления в силу политики или поправки, а не на более позднюю дату принятия, если у работодателя:

- Принял политику или поправку 31 декабря 2018 г.

включительно и

включительно и - Приводит свою практику отпусков в соответствие с условиями политики с обратной силой или поправками на весь период, который она охватывает, включая внесение любых ретроактивных выплат по отпускам не позднее последнего дня налогового года.

Пример 1

Факты: Налоговым годом работодателя является календарный год. Сотрудник берет двухнедельный неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, начиная с 15 января 2018 года. Работодатель принимает письменную политику, которая удовлетворяет требованиям закона, с 1 октября 2018 года и решает, чтобы политика вступила в силу с обратной силой до 1 января 2018 года. В то время работодатель принимает политику, работодатель платит работнику по ставке оплаты, указанной в полисе, за две недели неоплачиваемого отпуска, взятые в январе 2018 года.

Заключение: Предполагая, что работодатель выполнил все остальные требования для получения кредита, работодатель может потребовать кредит для оплаты семейного и медицинского отпуска, выплаченного работнику за отпуск, взятый в январе 2018 года.

Пример 2

Факты: Налоговым годом работодателя является календарный год. Работодатель вносит письменные поправки в свою политику Закона об отпусках по семейным обстоятельствам и отпускам по болезни (FMLA) 15 апреля 2018 г., вступающие в силу в отношении отпусков, взятых сотрудниками на эту дату или после нее, чтобы разрешить четырехнедельный оплачиваемый отпуск по FMLA.. Политика работодателя FMLA не разрешает отпуск квалифицированным сотрудникам, не подпадающим под действие Раздела I FMLA, и не содержит формулировок «невмешательства». Сотрудник – это квалифицированный сотрудник, на который не распространяется Раздел I Закона о правах ребенка, который берет трехнедельный неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, начиная с 18 июня 2018 г. 1 октября 2018 г. работодатель вносит поправки в свою письменную политику, включив в нее формулировки «невмешательства» и оплачиваемый отпуск с 15 апреля 2018 г. для квалифицированных сотрудников, не подпадающих под действие Раздела I Закона о правах ребенка. 15 октября 2018 года работодатель оплачивает работнику трехнедельный отпуск по семейным обстоятельствам и отпуск по болезни, который он взял с 18 июня 2018 года.

15 октября 2018 года работодатель оплачивает работнику трехнедельный отпуск по семейным обстоятельствам и отпуск по болезни, который он взял с 18 июня 2018 года.

Заключение: При условии, что все остальные требования для получения кредита соблюдены, работодатель может потребовать кредит для оплаты семейного и медицинского отпуска, выплаченного работнику в связи с отпуском, взятым начиная с июня 2018 года.

В. Что должно включать в себя политика работодателя в отношении письменных отпусков?

A. В своей письменной политике правомочный работодатель должен предоставить как минимум две недели оплачиваемого семейного отпуска и отпуска по болезни (пропорционально для сотрудников, работающих неполный рабочий день) для всех соответствующих сотрудников по ставке не менее 50 процентов от обычно выплачиваемой заработной платы. им.А в отношении любых квалифицированных сотрудников, не подпадающих под действие Раздела I Закона о правах ребенка, работодатель должен убедиться, что работодатель не будет вмешиваться, ограничивать или отказывать в каких-либо правах, предусмотренных политикой. Им также необходимо убедиться, что они не будут увольнять или дискриминировать какое-либо лицо за противодействие любой практике, запрещенной политикой. Вопросы и ответы 3 Уведомления 2018-71 PDF содержит образец языка для удовлетворения этого требования «невмешательства».

Им также необходимо убедиться, что они не будут увольнять или дискриминировать какое-либо лицо за противодействие любой практике, запрещенной политикой. Вопросы и ответы 3 Уведомления 2018-71 PDF содержит образец языка для удовлетворения этого требования «невмешательства».

Работодатели должны предоставить отпуск всем квалифицированным сотрудникам, то есть всем сотрудникам, проработавшим не менее одного года и получившим компенсацию от работодателя за предыдущий год, не превышающую определенной суммы в долларах.(На 2017 или 2018 год эта сумма составляет 72000 долларов.) Закон позволяет работодателю пропорционально распределять двухнедельный отпуск для сотрудников, работающих неполный рабочий день (тех, кто обычно работает менее 30 часов в неделю).

В. Имеет ли право работодатель, не подпадающий под действие закона FMLA, претендовать на получение кредита?

A. Да, если политика работодателя соответствует требованиям, описанным в предыдущем вопросе.

Q: При каких обстоятельствах Раздел 45S считает оплачиваемый отпуск семейным и отпуском по болезни?

A: За исключением небольшого исключения, описанного в разделе вопросов и ответов 10 Уведомления 2018-71 PDF, оплачиваемый отпуск, предоставляемый сотруднику, считается отпуском по семейным обстоятельствам и отпуском по болезни, только если это:

- Специально предназначено для одной или нескольких целей FMLA и не используется ни по какой другой причине, и

- Не оплачивается государством или местным правительством и не требуется в соответствии с законодательством штата или местным законодательством.

Пример 1

Факты: Письменная политика работодателя предусматривает шестинедельный ежегодный оплачиваемый отпуск в связи с рождением ребенка сотрудником и уходом за ним (цель ЗОСПСО). Сотрудник не может использовать отпуск по любой другой причине. Правительство штата или местное самоуправление не оплачивает отпуск, а также не требует этого по законам штата или местному законодательству.

Заключение: Политика работодателя предусматривает шестинедельный отпуск по семейным обстоятельствам и отпуск по болезни в соответствии с разделом 45S.

Пример 2

Факты: Письменная политика работодателя включает трехнедельный ежегодный оплачиваемый отпуск, специально предназначенный для какой-либо цели FMLA, и сотрудник не может использовать его по любой другой причине. Правительство штата или местное самоуправление не оплачивает отпуск, а также не требует этого по законам штата или местному законодательству.

Заключение: Политика работодателя предусматривает трехнедельный отпуск по семейным обстоятельствам и отпуск по болезни в соответствии с разделом 45S.

Пример 3

Факты: Письменная политика работодателя включает трехнедельный ежегодный оплачиваемый отпуск по следующим причинам: FMLA, легкая болезнь, отпуск и определенные личные причины. Правительство штата или местное самоуправление не оплачивает отпуск, а также не требует этого по законам штата или местному законодательству.

Правительство штата или местное самоуправление не оплачивает отпуск, а также не требует этого по законам штата или местному законодательству.

Заключение: Политика работодателя не включает отпуск по семейным обстоятельствам и отпуск по болезни в соответствии с Разделом 45S, потому что отпуск специально не предназначен для одной или нескольких целей FMLA и может использоваться по причинам, отличным от целей FMLA. Это верно даже в том случае, если сотрудник использует отпуск для целей FMLA.

Вопрос: Каковы последствия, если письменная политика работодателя разрешает оплачиваемый отпуск, который в противном случае был бы специально предназначен для целей FMLA, например, для ухода за супругом, ребенком или родителем, имеющим серьезное заболевание, за исключением того факта, что отпуск предоставляется? доступны для ухода за другими лицами, не указанными в FMLA, такими как внуки, бабушки и дедушки с серьезным заболеванием?

A: В этих ограниченных обстоятельствах тот факт, что отпуск может также использоваться для ухода за другими лицами, для которых уход в соответствии с целями FMLA не требуется, не препятствует тому, чтобы отпуск считался специально предназначенным для целей FMLA.Но работодатель не может требовать возмещения любого отпуска по уходу за лицом, кроме супруга, родителя или ребенка соответствующего сотрудника.

Пример

Факты: Письменная политика работодателя предусматривает четырехнедельный ежегодный оплачиваемый отпуск для ухода за членами семьи с серьезным заболеванием. Определение «члены семьи» в данной политике включает в себя лиц, указанных в Законе о правах ребенка (супруги, дети и родители), а также бабушек и дедушек, внуков и сожителей.Сотрудница использует одну неделю ежегодного оплачиваемого отпуска для ухода за своей бабушкой, а затем использует одну неделю ежегодного оплачиваемого отпуска для ухода за своим сыном.

Заключение: Политика работодателя разрешает оплачиваемый отпуск, специально предназначенный для целей FMLA. Оплачиваемый отпуск, используемый работницей по уходу за бабушкой, не является отпуском по семейным обстоятельствам и отпуском по болезни в соответствии с разделом 45S, и работодатель не может требовать возмещения этого отпуска. Оплачиваемый отпуск, используемый работницей по уходу за своим сыном, является отпуском по семейным обстоятельствам и отпуском по болезни в соответствии с разделом 45S, на который работодатель может потребовать компенсацию при условии, что они отвечают всем другим требованиям для получения кредита.

Q: Можно ли охарактеризовать оплачиваемый отпуск, разрешенный работодателем по программе краткосрочной нетрудоспособности, как отпуск по семейным обстоятельствам и отпуск по болезни?

A: Да. Оплачиваемый отпуск, разрешенный в рамках программы краткосрочной нетрудоспособности работодателя, независимо от того, застрахован ли он самим работодателем или по полису страхования краткосрочной нетрудоспособности, может быть охарактеризован как отпуск по семейным обстоятельствам и отпуск по болезни, если он соответствует требованиям закона.

Q: Как работодатель определяет, проработал ли работник один год или более?

A: До тех пор, пока не будут выпущены дальнейшие инструкции, работодатель может использовать любой разумный метод, чтобы определить, проработал ли сотрудник в течение одного года или более.Рассмотрение сотрудников как работающих в течение одного года или более, если они проработали в течение двенадцати месяцев, в соответствии с правилами FMLA, является примером разумного метода. Но требование двенадцати месяцев работы подряд для того, чтобы быть квалифицированным сотрудником, не является разумным методом для определения того, проработал ли сотрудник в течение одного года.

Вопрос: Учитывается ли при расчете размера оплаты в соответствии с письменной политикой работодателя отпуск, оплачиваемый государством или местным правительством или требуемый законодательством штата или местным законодательством?

A: No.Отпуск, оплачиваемый государством или местным правительством или требуемый законодательством штата или местным законодательством, не учитывается при определении того, включает ли письменная политика работодателя ставку выплаты не менее 50 процентов заработной платы, обычно выплачиваемой работнику за услуги, оказанные для работодателя. . Чтобы иметь право претендовать на кредит, работодатель должен самостоятельно выполнять требования к минимальному оплачиваемому отпуску, включая размер выплаты не менее 50 процентов заработной платы, обычно выплачиваемой работнику за услуги, оказанные для работодателя.

Пример 1

Факты: Согласно законодательству штата, работник, находящийся в отпуске по семейным обстоятельствам и в отпуске по болезни, имеет право на получение шестинедельного пособия, выплачиваемого фондом государственного страхования в размере 50 процентов от обычной заработной платы работника. Кроме того, письменная политика работодателя одновременно разрешает шестинедельный оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни из расчета 30 процентов от обычной заработной платы работника за услуги, оказываемые работодателю. Таким образом, в совокупности квалифицированный работник может получить шестинедельный оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни из расчета 80 процентов от обычной заработной платы работника.

Заключение: Политика работодателя самостоятельно не удовлетворяет требованию об установлении ставки выплаты в размере не менее 50 процентов от заработной платы, обычно выплачиваемой работнику.

Пример 2

Факты: Те же факты, что и в Примере 1, за исключением того, что письменная политика работодателя разрешает каждому квалифицированному сотруднику шесть недель ежегодного оплачиваемого семейного отпуска и отпуска по болезни из расчета 50 процентов от обычной заработной платы сотрудника, которая взимается одновременно с государством. покинуть.Таким образом, в совокупности квалифицированный сотрудник может получить шесть недель ежегодного оплачиваемого семейного отпуска и отпуска по болезни из расчета 100 процентов от обычной заработной платы сотрудника.

Заключение: Политика работодателя независимо удовлетворяет требованию о предоставлении ставки выплаты не менее 50 процентов от заработной платы, обычно выплачиваемой работнику. Только заработная плата, выплачиваемая в соответствии с письменной политикой работодателя (50 процентов заработной платы, обычно выплачиваемой работнику), может использоваться при расчете кредита.Заработная плата, выплачиваемая в соответствии с законодательством штата, не используется при расчете кредита.

Пример 3

Факты: Согласно законам штата, работодатели должны предоставлять работникам шестинедельный отпуск по семейным обстоятельствам и отпуск по болезни, а закон штата разрешает этот отпуск либо оплачиваемым, либо неоплачиваемым. Письменная политика работодателя разрешает каждому квалифицированному сотруднику шесть недель ежегодного оплачиваемого семейного отпуска и отпуска по болезни из расчета 50 процентов от заработной платы, обычно выплачиваемой работнику.

Заключение: Политика работодателя независимо удовлетворяет требованию о предоставлении ставки выплаты не менее 50 процентов от заработной платы, обычно выплачиваемой работнику.

Q: Объединяются ли работодатели для расчета кредита?

A: Нет. За исключением случаев, указанных ниже, работодатели не объединяются для каких-либо целей, включая расчет кредита, как в Разделе D Уведомления 2018-71 PDF. Все лица, рассматриваемые в соответствии с законом как единый работодатель, рассматриваются как единый налогоплательщик. Согласно этому правилу агрегирования, работодатели объединяются для целей Раздела 45S (h) (1), в котором говорится, что налогоплательщик может выбрать, чтобы Раздел 45S не применялся ни в каком налоговом году.Это единственная цель, для которой собираются работодатели.

Q: Каждый член контролируемой группы корпораций и каждый член группы предприятий, находящихся под общим контролем, обычно делают отдельный выбор, требуя или не требуя кредита?

A: Да. Каждый член контролируемой группы корпораций и каждый член группы предприятий, находящихся под общим контролем, обычно делает отдельный выбор, требуя или не требуя кредита. Но для консолидированной группы выборы делает агент группы.Они выбирают налоговый год, в котором предоставляется кредит, запрашивая или не запрашивая кредит в исходной или измененной декларации, поданной за этот налоговый год.

Заявление об ограничении ответственности

Этот FAQ не включен в Бюллетень внутренних доходов, и поэтому на него нельзя полагаться как на юридический источник. Это означает, что информация не может использоваться для обоснования юридической аргументации в судебном деле.

отпуск по беременности и родам в Калифорнии | CFO

California предлагает два пособия по беременности и родам: инвалидность и оплачиваемый отпуск по семейным обстоятельствам.Эти льготы используются последовательно, а не одновременно. Во-первых, программа SDI в Калифорнии распространяется на матерей, временно нетрудоспособных из-за беременности и родов. Обычный период инвалидности, признанный программой SDI для нормальной беременности, начинается за четыре недели до рождения ребенка и продолжается до шести недель после рождения ребенка. Тем не менее, врач может назначить более длительный срок, если есть медицинские осложнения, невозможность выполнять обычные или обычные рабочие обязанности или было выполнено кесарево сечение.Когда пособия по инвалидности исчерпаны, следующим пособием, предлагаемым матерям, будет Калифорнийский оплачиваемый семейный отпуск (PFL). PFL предоставляет до шести недель в течение 12-месячного периода частичную оплату работникам, которые берут отпуск с работы для ухода за серьезно больным членом семьи (ребенком, родителем, свекровью, бабушкой или дедушкой, внуком, братом или сестрой, супруга или зарегистрированного сожителя) или для связи с новым ребенком, вступающим в семью через рождение, усыновление или размещение в приемной семье. Отцы также имеют право использовать PFL для связи с новым ребенком, вступающим в семью.В рамках SDI и PFL получатели получают от 60 до 70 процентов своей зарплаты во время отпуска. По состоянию на 1 января 2019 г. максимальная еженедельная выгода составляет 1252 доллара США.| Процесс подачи заявки: Чтобы подать заявление на получение инвалидности, матери просто переходят на сайт EDD и создают учетную запись в разделе программы льгот. Затем матери подают претензию через веб-сайт EDD, используя ссылку SDI Online. Как только матери подадут заявление о предоставлении отпуска по беременности и родам, им автоматически будет отправлена форма для перехода с инвалидности на PFL для связи с новорожденным после последней выплаты по инвалидности.Если заявление об инвалидности было подано с использованием SDI онлайн, EDD отправит уведомление по электронной почте (почтовый ящик учетной записи EDD), когда придет время заполнить форму привязки для PFL. Отцы, подающие на PFL, должны сначала зарегистрироваться в EDD, чтобы создать учетную запись, а затем они просто отправят новое заявление, используя ссылку SDI Online на веб-сайте EDD. Налогообложение: Что касается пособий по инвалидности штата Калифорния, они не облагаются налогом ни IRS, ни штатом Калифорния.Поэтому матери не получат налоговую форму. Льготы PFL подлежат налогообложению для федеральных целей, но не подлежат налогообложению или отчетности в штате Калифорния. EDD предоставляет форму 1099G получателям PFL, чтобы сообщить о полученном доходе, и направляет копию в IRS. Льготы PFL облагаются федеральным подоходным налогом. Однако пособия PFL не облагаются налогами на социальное обеспечение и медицинскую помощь. Кроме того, работодателям не нужно платить федеральный налог по безработице с PFL-пособий работника.Получатели PFL могут исключить сумму, равную невычитаемым платежам, которые они внесли в программу SDI. Это означает, что сотрудник может исключить сумму выплат, которые он осуществил за годы, которые он не включил в свою федеральную декларацию. Майя Коса CPA, старший налоговый |

IRS отвечает на вопросы об оплачиваемом налоговом льготном отпуске по семейным обстоятельствам

Новое руководство IRS отвечает на вопросы работодателей о налоговых льготах, которые могут получить предприятия, начиная с этого года, когда они предоставляют работникам оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни.

Кредит, созданный Законом о сокращении налогов и занятости 2017 года, действует в течение 2018 и 2019 налоговых лет, хотя Конгресс может его продлить.

Работодатели, которые учредили соответствующие программы оплачиваемого семейного отпуска или изменили существующие программы до 31 декабря 2018 г., могут запросить кредит задним числом до начала 2018 налогового года работодателя.

Уведомление 2018-71, опубликованное 24 сентября, дает подробные инструкции по аккредитиву в формате вопросов и ответов. В уведомлении разъясняется, как рассчитать кредит и применять особые правила и ограничения.

Право работодателя

Под новым В соответствии с разделом 45S Налогового кодекса работодатели, которые добровольно предлагают квалифицированным сотрудникам до 12 недель оплачиваемого семейного и медицинского отпуска ежегодно в соответствии с письменным полисом, могут потребовать налоговый кредит на часть заработной платы, выплаченной во время этого отпуска.

Для 2018 налогового года работодатели могут применять кредит только к работникам, которым работодатель заплатил менее 72000 долларов США в 2017 году.

Для получения кредита работодатели должны:

- Предоставить не менее двух недель оплачиваемого отпуска ( PTO) для сотрудников, берущих отпуск, который в противном случае не оплачивался бы в соответствии с Законом о семейных и медицинских отпусках (FMLA).В разделе 45S используются определения права на отпуск, содержащиеся в FMLA, но налоговая скидка применяется ко всем работодателям, а не только к тем, на которые распространяется FMLA.

- Выплачивайте своим работникам как минимум 50 процентов их регулярного заработка.

Правительство покроет 12,5% затрат на пособие, если работники получают половину своего обычного заработка, с постепенным увеличением до 25 процентов, если работники получают весь свой регулярный заработок.

Кредит не применяется, если оплачиваемый отпуск предусмотрен законодательством штата или местным законодательством.

Предыдущее руководство

Правила обращения за налоговой льготой были первоначально объяснены в Часто задаваемые вопросы, которые IRS отправлено в мае. В этих часто задаваемых вопросах разъясняется, например, что работодатель должен уменьшить размер удержания из выплаченной заработной платы на сумму любого налогового кредита, полученного им за оплачиваемый отпуск по закону FMLA. Кроме того, заработная плата, используемая для определения любого другого общего коммерческого кредита, не может использоваться при определении этого кредита.

Новое разъяснение

Уведомление2018-71 «содержит более подробные инструкции о том, как работодатели могут рассчитать кредит в различных ситуациях, например, когда отпуск оплачивается третьей стороной или работодатель является частью контролируемой группы корпораций», объяснил Уильям Хейс Вайсман, поверенный из Уолнат-Крик, Калифорния., офис Литтлера.

«В разделе 45S Кодекса не очень четко указано, что делать с инвалидностью или отпуском на время отъезда, который кто-то берет для целей, отвечающих требованиям FMLA»,

написал адвокат Дэвид ЛеФевр из ERISAfire Benefits Compliance Solutions. «Статут неоднозначен, и предыдущие указания IRS просто оттолкнули его. Уведомление IRS 2018-71 разрешило двусмысленность: отпуск должен использоваться не только для целей, соответствующих требованиям FMLA, политика в отношении отпусков должна быть специально предназначена для целей, соответствующих требованиям FMLA, и ничего другого », что исключает оплачиваемые больничные листы по незначительным заболеваниям.

Работодатель не обязан предоставлять PTO для , однако, каждые FMLA разрешают претендовать на кредит. Он может предоставить отпуск по уходу за ребенком, но не в случае серьезного заболевания, например. Как выразилась кадровая консалтинговая компания Mercer: «Работодатель может получить кредит, даже если его политика в отношении оплачиваемого отпуска не охватывает все цели FMLA или не предоставляет одинаковые льготы или продолжительность для всех типов отпусков по FMLA».

Политика, предусматривающая оплачиваемый отпуск для одной или нескольких целей типа FMLA, включая политику краткосрочной нетрудоспособности, «будет достаточной при соблюдении всех других условий», – отметил Мерсер.«Политика может даже продлить более щедрые льготы или более длительные отпуска для одних целей, подобных FMLA, чем для других». Например, политика работодателя может предусматривать:

- 10 недель отпуска со 100-процентной оплатой для связи с новым ребенком, но только шесть недель отпуска с 60-процентной оплатой для ухода за членом семьи, страдающим серьезным заболеванием.

- Две недели отпуска типа FMLA с 50-процентной оплатой для всех квалифицированных сотрудников и дополнительные две недели отпуска типа FMLA с 50-процентной оплатой для квалифицированных сотрудников в компании в течение пяти или более лет.

Уведомление также добавило ряд других технических требований, но IRS «бросило работодателям кость», – отметил ЛеФевр. «Текущие правила отпуска могут быть изменены задним числом для соответствия техническим требованиям раздела 45S Кодекса, если поправка будет принята до 31 декабря 2018 года».

Любой работодатель, предлагающий оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни “должен внимательно изучить уведомление, чтобы определить, соответствует ли он [план], если у него есть такой план и он желает использовать кредит, а если нет, то [сделать его соответствует] “, – сообщил Вайсман.

Новый проект формы IRS 8994 для работодателей, претендующих на кредит ожидается в ближайшее время.

Общественные комментарии к Уведомлению 2018-71 могут быть представлены до 23 ноября 2018 г.

[Экспресс-запрос только для членов SHRM: Налоговый кредит за оплачиваемый FMLA ]

SHRM поддерживает добровольно предложенный оплачиваемый отпуск

Общество управления человеческими ресурсами (SHRM) поддерживает усилия, направленные на то, чтобы помочь сотрудникам удовлетворять рабочие и личные потребности, и считает, что работодателей следует поощрять к добровольно предлагать своим сотрудникам оплачиваемый отпуск.Для достижения этой цели SHRM поддерживает Закон о Workflex в 21 веке, который сейчас рассматривается Конгрессом, который предоставит больше оплачиваемого рабочего времени сотрудникам и большую предсказуемость для работодателей.

Статьи по теме SHRM:

IRS публикует первые ответы на часто задаваемые вопросы об оплачиваемом отпуске, SHRM Онлайн , апрель 2018 г.

Как рассчитать налоговый вычет за оплачиваемый отпуск , SHRM Online , февраль 2018 г.

Воспользовавшись федеральной налоговой льготой при увольнении, SHRM Онлайн , январь 2018 г.

Облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Увеличиваются объемы государственных и добровольных оплачиваемых отпусков по семейным и медицинским вопросам.Ряд штатов (и округ Колумбия) внедрили программы оплачиваемых отпусков по семейным обстоятельствам (PFL), и более одного из трех работодателей предлагают это пособие. Чтобы избежать неудач с выплатой заработной платы, работодатели должны иметь возможность ответить: Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?

Если вы еще этого не сделали, рано или поздно вы можете предложить оплачиваемый отпуск своим сотрудникам. И когда вы это сделаете, вам нужно знать, как работают налоги на оплачиваемый отпуск по семейным обстоятельствам.

Основы семейного и медицинского отпуска

Прежде чем мы ответим Как оплачиваемый отпуск по семейным обстоятельствам влияет на налоги? , давайте рассмотрим разницу между неоплачиваемым и неоплачиваемым отпуском.

Федеральный закон требует, чтобы определенные предприятия предоставляли неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Однако штаты могут потребовать от предприятий предоставления оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни. Кроме того, некоторые работодатели добровольно предлагают неоплачиваемый или неоплачиваемый отпуск.

Неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Не существует федерального закона, который требовал бы от работодателей предоставления оплачиваемого отпуска по семейным обстоятельствам. Однако существует федеральный Закон о семейных и медицинских отпусках (FMLA), которому должны следовать некоторые работодатели.

Работодатели, покрываемыеFMLA, должны предоставить работникам до 12 недель неоплачиваемого отпуска по медицинским и семейным причинам.

Компании, которые должны предлагать неоплачиваемый отпуск по закону FMLA, – это компании, в которых работает не менее 50 сотрудников. Сотрудники могут взять отпуск по закону FMLA, проработав на предприятии не менее 12 месяцев.

В соответствии с FMLA сотрудники могут использовать неоплачиваемый отпуск в течение:

- Рождение, усыновление или размещение ребенка в приемной семье

- Уход за супругом, ребенком или родителем с серьезным заболеванием

- Серьезное личное состояние здоровья, из-за которого работник не может выполнять свою работу

- Ситуация, требующая внимания из-за военной службы супруга, ребенка или родителя

Если ваша компания освобождена от FMLA, вы все равно можете предложить неоплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни.

Оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Многие штаты используют правила FMLA в качестве руководства при разработке положений об оплачиваемом отпуске по уходу за ребенком. Однако правила оплачиваемого семейного отпуска различаются от штата к штату. Например, штаты устанавливают различные причины, по которым сотрудники могут брать отпуск.

PFL требует, чтобы работодатели и / или сотрудники вносили платежи в государственный фонд. Если сотруднику необходимо взять отпуск по семейным обстоятельствам, он получает часть своей обычной заработной платы, размер которой зависит от штата.

Государственный оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни имеют:

- Калифорния

- Колорадо (скоро)

- Коннектикут

- Д.С.

- Массачусетс

- Нью-Джерси

- Нью-Йорк

- Орегон (скоро)

- Род-Айленд

- Вашингтон

Если ваше предприятие не находится в штате, который требует оплачиваемого семейного отпуска, вы можете предложить его. IRS даже предлагает налоговый кредит FMLA работодателям, которые добровольно предлагают оплачиваемый отпуск по семейным обстоятельствам.

Работодатели, которые предоставляют оплачиваемый отпуск по семейным обстоятельствам по требованию государства, должны знать о налоге FMLA. Итак, облагается ли налогом оплачиваемый отпуск по семейным обстоятельствам?

Облагается ли оплачиваемый отпуск по семейным обстоятельствам налогом?

Если ваша компания подлежит обязательному государственному оплачиваемому отпуску по семейным обстоятельствам, вам, вероятно, придут в голову два налоговых вопроса:

- Облагаются ли взносы сотрудников налогом?

- Облагаются ли льготы PFL сотрудникам налогом?

Узнайте ответы на оба вопроса ниже.

Облагаются ли взносы сотрудников налогом?

Помимо Вашингтона, округ Колумбия, согласно действующему законодательству, PFL требует от сотрудников вносить взносы в фонд.

Вычитание доли работника до удержания налогов означает, что его взносы не облагаются налогом (например, вычет до налогообложения). Вычитание доли сотрудника после удержания налогов означает, что его взносы подлежат налогообложению (например, вычет после уплаты налогов).

Итак, что это такое? Взносы сотрудников в PFL вычитаются до или после налогообложения?

Взносы в PFL сотрудников являются вычетами после уплаты налогов.Их взносы облагаются налогами.

Облагаются ли льготы PFL сотрудникам налогом?

Если сотрудник берет оплачиваемый отпуск по семейным обстоятельствам, облагается ли его заработная плата PFL федеральным подоходным налогом, налогами на социальное обеспечение и Medicare?

Пособия PFL сотрудникам облагаются федеральным подоходным налогом (за исключением части программы по инвалидности в программе Род-Айленда). Однако пособия PFL не облагаются налогами на социальное обеспечение и медицинскую помощь. Кроме того, вам не нужно платить федеральный налог по безработице (FUTA) на пособие PFL сотрудника.

Когда работник получает PFL-пособие, выплаты производятся государством. Вы не удерживаете налоги с PFL-пособий сотрудника, потому что они не включены в ваш фонд заработной платы.

Правительства штатов не удерживают автоматически федеральный налог на оплачиваемый отпуск по семейным обстоятельствам из пособий PFL работника. Тем не менее, сотрудник может потребовать удержания подоходного налога, заполнив форму W-4V «Запрос о добровольном удержании».

А как насчет оплачиваемого отпуска по семейным обстоятельствам, не предусмотренного государством?

Добровольное предоставление оплачиваемого семейного отпуска своим сотрудникам – совсем другое дело.

До сих пор IRS не опубликовало в явной форме правил, освобождаемых от налогов PFL, от федерального подоходного налога, налогов на социальное обеспечение, Medicare или FUTA.

Независимо от того, выплачиваете ли вы или частная страховая компания выплаты PFL, «Эрнст энд Янг» предлагает консервативный подход к федеральным доходам, социальному обеспечению и удержанию налогов по программе Medicare.

Что это значит? Вам следует запланировать, чтобы льготы PFL облагались федеральным подоходным налогом, налогами на социальное обеспечение и Medicare, а также налогом FUTA.

Отчетность об уплаченных налогах на отпуск по семейным обстоятельствам

Как работодатель, вам нужно беспокоиться только о том, чтобы сообщать сотруднику об оплачиваемых взносах в отпуск по семейным обстоятельствам. Ваш штат будет обрабатывать отчетность о льготах сотрудника по PFL.

Укажите взносы сотрудников в утвержденный государством PFL в форме W-2, используя графу 14 «Другое».

Фонд государственного страхования сообщает об оплачиваемых отпусках по семейным обстоятельствам и любых удержанных федеральных подоходных налогах в форме 1099-G «Определенные государственные платежи».

Нужна помощь в расчете и удержании отчислений в PFL, установленных государством? Patriot Software может помочь.Начните самостоятельную демонстрацию прямо сейчас!