6 ндфл надо сдавать если нет работников – Если нет работников – сдавать ли форму 6-НДФЛ?

Нужно ли ИП сдавать 6 НДФЛ, если нет сотрудников, пример заполнения

Каждому своему наемному сотруднику, работодатель обязан выплачивать заработную плату, а, следовательно, и удерживать с него налог. Если все делать правильно, то каждый квартал необходимо сдавать отчет по форме 6 НДФЛ. А если сотрудников нет, то и сдавать ничего не нужно?

Что это за отчет

Работодатель выступает в роли налогового агента по отношению к своим наемным работникам. То есть, он исчисляет с них налог, и уплачивает его в бюджет. Это входит в его обязанность!

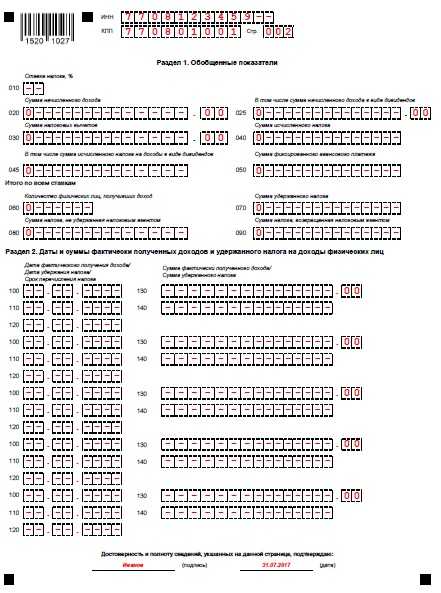

Отчет состоит из двух разделов, в котором нарастающим итогом отражаются достоверные данные по рассчитанному, удержанному и уплаченному подоходному налогу. Отчитываться нужно каждый квартал.

В ст. 226 НК РФ сказано, что у налогового агента, по отношению к своим работникам, есть следующие обязанности:

- Правильно рассчитать сумму налога к уплате по установленным законом процентным ставкам;

- своевременно удержать правильно рассчитанную сумму налога;

- заплатить эту сумму в бюджет в установленные сроки.

Если эти обязанности не будут выполняться, это приведет к неблагоприятным налоговым последствиям для агента.

На заметку! Если на предприятии работают люди, с которым заключен трудовой или гражданско-правовой договор, у работодателя возникает обязанность по уплате им вознаграждения за труд. Следовательно, обязанность по сдаче отчетности возникает автоматически.

Если нет сотрудников, и ИП работает один, то он не является налоговым агентом, и обязанности по сдаче отчетности по форме 6 НДФЛ у него нет. Но как показывает практика, все не так просто!

Нужно ли сдавать 6 НДФЛ, если нет сотрудников

Если индивидуальный предприниматель работает один, у него могут возникнуть сомнения относительно того, нужно ли ему отчитываться или нет перед ФНС по подоходному налогу? Существуют такие нюансы, когда сдавать документы с нулевыми показателями нет необходимости.

Например, если на предприятии нет транспорта, то и транспортный сбор платить не нужно. Следовательно, и подавать отчетность тоже не нужно! С подоходным налогом ситуация несколько иная.

Сдавать расчет нужно! Но необходимо правильно его заполнить, чтобы избежать ответственности и взысканий со стороны ФНС.

При отсутствии наемных трудящихся, ИП должен заполнить отчет 6 НДФЛ следующим образом:

- Во всех строках, в которых отражаются суммы налога нарастающим итогом, необходимо проставить значение 0;

- в тех строках, где указываются даты удержания и перечисления сбора в бюджет, нужно также указать число 0, но в формате даты. То есть, так – 00. 00. 0000.

На заметку! Возможность отправить нулевой расчет по форме 6 НДФЛ есть только у тех ИП, в которых среднесписочная численность не превышает 25 сотрудников в год. Если работников нет вовсе, то отчет получится сдать только на бумаге. В ФНС программа отклонит сдачу.

Если вовремя этот факт не заметить, то к работодателю могут быть применены санкции в виде штрафа за несвоевременную сдачу отчетности.

Когда у налогового агента нет возможности отправить 6 НДФЛ по сотрудникам в электронной форме или не успевает подготовить его на бумажном носителе – во избежание штрафов он может направить в ФНС письменные пояснения. Но стоит учитывать следующие нюансы:

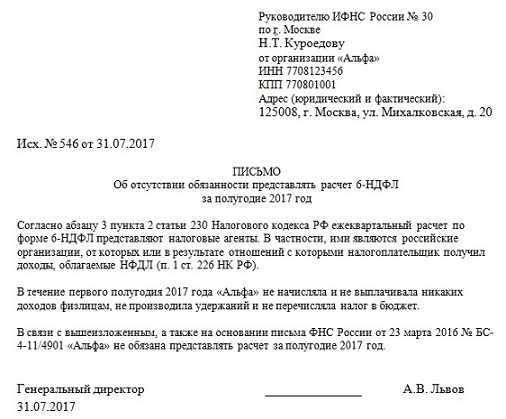

- Подавать пояснения необходимо только в письменной форме. Однако унифицированной формы не установлено, поэтому сделать это можно в произвольной;

- правильно оформленные пояснения могут заменить нулевой расчет, если во всех отчетных периодах ИП не выплачивал ни одному работнику «трудовой» доход.

На заметку! Если выплаты не производились некоторое время или они приостановлены (например, из-за финансовых трудностей), то сдавать отчет нужно обязательно. Альтернативой является подача письменного уведомления о временном прекращении деятельности. Но подать отчет будет целесообразнее.

Когда ИП применяет общий режим налогообложения, то он должен уплачивать НДФЛ за себя. Следовательно, и рассчитывать, и удерживать подоходный налог за себя он тоже должен. Но, в данной ситуации он будет являться налогоплательщиком, у которого есть свои обязанности, а не налоговым агентом, поэтому и сдавать отчет он не обязан.

Заключение

Отчитываться необходимо только в том случае, если организация является налоговым агентом. В иных случаях, обязанности по сдаче 6 НДФЛ у него не возникает.

Форма 6 ндфл если нет работников

Если у вас нет сотрудников, то как быть с новой формой 6 НДФЛ – нужно ли ее сдавать? Ведь если не предоставить отчет в налоговую, могут быть штрафы. Давайте разбираться, кто освобожден от подачи данного бланка, а кому отправлять его в налоговое ведомство обязательно.

Кто сдает 6 ндфл в обязательном порядке

Обязанность сдать отчет закреплена за:

- адвокатами и нотариусами

- российскими организациями

- подразделениями российских фирм

- иностранными представительствами в РФ

ВАЖНО: обязанность подать новую форму о доходах сотрудников возникает только:

- если у вас есть сотрудники

- работникам начислялись доходы

В противном случае заполнять и отправлять форму нет необходимости.

Подробнее о правилах сдачи отчета читайте в статье 230 налогового кодекса в пункте 2 абзац 3. Дополнительная информация есть в статье 226 пункте 2.

Проверка 3-НДФЛ

ИП без работников: сдавать ли отчет

Если у частного предпринимателя, действующего на территории России, есть физлица, которым он регулярно производит выплаты, необходимо подать 6 НДФЛ. Но, если доходы не начислялись, а именно так и будет у предпринимателя без наемных сотрудников, то никакой обязанности, как у налогового агента у данного конкретного ИП не возникает.

ОБРАТИТЕ ВНИМАНИЕ: если в единственном месяце в году фирма или ИП признавались налоговым агентом на основании норм НК РФ, то требуется сдать форму по всем отчетным периодам года, начиная с даты признания.

Почему некоторые налоговые требуют всегда сдавать 6 НДФЛ

Некоторые налогоплательщики при обращении к инспекторам ИФНС за консультацией получают ответ, что нужна форма 6 ндфл если нет работников нулевая. Как быть в этом случае, если существуют такие разночтения, ведь платить штрафы совсем не хочется, но и оформлять ненужный бланк не всегда есть время. Мы советуем поступить одним из следующих проверенных на практике способов:

- Сформировать, так называемое, информационное письмо в налоговую, сообщив тем самым проверяющим, что в организации (у предпринимателя) не было выплат заработной платы и других облагаемых доходов, из чего следует, что она не признается налоговым агентом и не обязана подавать сведения по указанному регламенту.

- Все-таки не рисковать лишний раз и сдать «нулевой» отчет на бланке 6 ндфл, указав в разделе 2 данной формы в графе с названием Дата удержания возможную дату выплаты зарплаты в фирме в точном соответствии с Приказом по предприятию, а в графе о сроке перечислений – следующий за регламентированной датой начисления срок, сумма = 0.

Но, если следовать разъяснениям Письма БС 4 – 11/4958 ФНС, который ведомство выпустило 23 03 16 г., то получается, что все предосторожности излишни, так как:

- обязанность представлять отчет 6 ндфл возникает в случае, если предприятие/предприниматель – налоговые агенты на основании критериев ст. 226 и 226.1 НК РФ

- в случае выплат физлицам от лица фирмы дивидендов, к примеру, исключительно во 2 кв. года, сдать 6 ндфл необходимо за полугодие, 9 мес. и по году, так как она формируется нарастающим итогом

Нет сотрудников – нет 6 ндфл

В заключении хочется еще раз подчеркнуть, что не надо ломать голову и искать отчет нужна ли форма 6 ндфл если нет работников, так как уже даны официальные разъяснения на этот счет: если ни в одном месяце года ваша фирма или вы как предприниматель не признаны налоговым агентом, подавать пустой 6 ндфл не требуется.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

6 ндфл нужно ли сдавать если нет работников

Надо ли представлять расчеты по форме 6-НДФЛ, если работников нет, или персонал есть, но зарплата или какие-либо другие доходы не выплачиваются. Например, такая ситуация возможна в недавно зарегистрированных ООО, которые пока не начали активно свою деятельность.

Главные новости декабря для бухгалтера

6-НДФЛ: нужно ли сдавать, если нет сотрудников в ООО

Начнем с того, что не совсем корректно говорить об ООО без работников. Ведь в любом случае будет хотя бы единственный учредитель, который будет формально и директором общества, в компании есть. Обычно такого человека даже трудоустраивают. А если даже нет, для целей отчетности по общему правилу он признается работником.

Поэтому весь вопрос упирается в то, нужно ли оформлять 6-НДФЛ, если выплат никаких лицу нет. Об этом рассказ чуть ниже.

Если выплаты единственному учредителю-директору за труд идут, то 6-НДФЛ нужно подавать на общих основаниях.

Изменения декабря 2018 года для бухгалтера по зарплате

6-НДФЛ: нужно ли сдавать, если выплат сотрудникам не было

Если в течение отчетного периода компания (ИП) не начисляла и не выплачивала физлицам какие-либо доходы, не удерживала НДФЛ и не перечисляла налог в бюджет, сдавать 6-НДФЛ не нужно. То есть так же, как и в ситуации, если нет работников. Объяснение: в подобной ситуации организация (предприниматель) не признается налоговым агентом. А сдавать расчеты по форме 6 ндфл должны именно эта категория лиц.

Многие тогда задаются уточняющим вопросом: а нужно ли представлять хотя бы нулевой расчет, если не было выплат. Обязанности такой нет. Но если нулевку вы подготовите, у вас ее могут и принять. Нулевая 6-НДФЛ – это бланк с прочеркнутыми везде полями. В принципе, у налоговой даже есть обязанность принимать такой отчет. Но в личной беседе вам могут объяснить и излишность данной формы и убедить вас не носить ее лишний раз. А вот, конечно, если вы отчитываетесь по почте, то ИФНС некуда будет деться, как отчет принять.

Некоторые эксперты (консультанты) советуют подавать вместо нулевки пояснительную записку, в которой в текстовой форме объяснить, почему вы не являетесь налоговым агентом за истекший период. И соответственно – почему форма не подается. Подобные письменные пояснения помогут обезопасить себя от возможных претензий налоговиков в опоздании с отчетностью. А также предотвратить блокировку расчетного счета, которая может последовать вследствие того, что налоговая не получит 6-НДФЛ (п. 3.2 ст. 76 НК).

Если ваш местный инспектор прямо объяснил вам, что нулевая отчетность и/или пояснительная излишни, то тогда, считаем, ничего предпринимать не нужно.

Пример пояснительной мы привели.

Пояснительная записка, почему компания в 2018 году не сдает 6-НДФЛ

Как быть с 6-НДФЛ, если в середине года сделана разовая выплата

Когда у вас появятся обязанности налогового агента, тогда впервые и сдадите форму 6-НДФЛ. Если нет работников, на вопрос «нужно ли сдавать 6-НДФЛ» – ответ отрицательный.

Например, за I квартал 2018 года у вас могло быть ноль операций. А во II квартале что-то произойти. Тогда и заполните расчет за полугодие. За I квартал оформлять по-прежнему ничего не нужно. За 9 месяцев и год у вас по умолчанию будут расчеты, ведь раздел 1 формы 6-НДФЛ заполняется нарастающим итогом с 1 января года. Даже если в III и IV кварталах операций не будет. Тогда просто в последующих расчетах раздел 2, скорее всего, будет пустым. Только в расчете за 9 месяцев в него могут попасть операции по так называемым «переходящим» выплатам.

Внимание: решая вопрос о необходимости заполнять 6-НДФЛ в каждом конкретном случае, проверяйте, что не было не только физических выплат, но и начислений. Ведь 6-НДФЛ заполняется не только на сами расчеты с персоналом. Если зарплата начислялась (по счетам бухучета), уже только на одном этом основании нужно признать доход. И исчислить с него НДФЛ. Поэтому в данном случае уже будет что показать в отчете по «подоходному».

Внимание! У Роструда новые требования к расчету зарплаты. Подробности на семинаре>>>

6-НДФЛ у ИП: нужно ли сдавать, если нет работников

Если индивидуальный предприниматель работает в одиночку, то работников у него нет. И выплаты, с которых нужно платить НДФЛ в качестве налогового агента, тоже по общему правилу отсутствуют. Это значит, что никакую форму 6-НДФЛ оформлять и сдавать в ИФНС предпринимателям без персонала не нужно. Аналогичная ситуация по таким годовым отчетам, как 2-НДФЛ, сведения о среднесписочной численности работников. Ежеквартально также не нужно представлять единый расчет по страховым взносам (ЕРСВ) в ИФНС и форму 4-ФСС в фонд соцстраха, поскольку ИП без сотрудников не признается страхователем.

Когда бизнесмен нанимает персонал, тогда при начислении/выплате доходов появляется обязанность подавать заполненный бланк в общем порядке.

Если у бизнесмена в начале года числились сотрудники, а потом все уволились, то до конца года придется сдавать часть отчетности за работников. Так, до конца года придется иметь дело с теми же 6-НДФЛ, 4-ФСС и ЕРСВ. По итогам года оформляются, повторим, еще и 2-НДФЛ, а также в ПФР – СЗВ-СТАЖ.

Есть еще одна «персональная» форма – СЗВ-М в ПФР. Она содержит сведения о работниках за прошедший месяц. Поэтому после того, как ИП сдаст СЗВ-М за последний месяц работы сотрудников, заполнять сведения на уволенных больше не надо. То есть этой отчетности больше не будет. А вот 6-НДФЛ сдавать нужно до конца года, так как эта форма заполняется нарастающим итогом с 1 января.

www.zarplata-online.ru

Нужно ли сдавать 6-НДФЛ, если нет работников

Как правило, налоговые агенты по НДФЛ – это работодатели, то есть организации и предприниматели, которые выплачивают доходы по трудовым договорам. Или заказчики – организации и предприниматели, которые выплачивают доходы исполнителям на основании гражданско-правовых договоров.

Если в течение отчетного периода организация (предприниматель) не начисляли и не выплачивали физлицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, сдавать расчеты 6-НДФЛ не нужно. В таких случаях организация (предприниматель) не признается налоговым агентом.

Необлагаемые доходы в 6-НДФЛ не указывают. Поэтому не заполняйте 6-НДФЛ, если нет работников, кроме сотрудниц в отпуске по беременности и родам, а также по уходу за ребенком.

Поскольку инспекторам неизвестно, по какой причине 6-НДФЛ не был представлен, счет компании (предпринимателя) чиновники могут заблокировать (п. 3.2 ст. 76 Налогового кодекса РФ). Чтобы предотвратить такие последствия, выберите любой из двух вариантов:

– либо представьте нулевую отчетность 6-НДФЛ;

– либо отправьте письмо с пояснениями о том, что компания не была налоговым агентом, поэтому сдавать 6-НДФЛ не обязана.

Это следует из абзаца 3 пункта 2 статьи 230 Налогового кодекса РФ и подтверждается письмами ФНС России от 1 августа 2016 г. № БС-4-11/13984, от 23 марта 2016 г. № БС-4-11/4901 и от 4 мая 2016 г. № БС-4-11/7928.

Если фактических выплат физлицам не было, но зарплата начислялась, то 6-НДФЛ придется сдать. Ведь с признанного дохода нужно исчислить НДФЛ, даже если он еще не выплачен (п. 3 ст. 226 НК РФ). Это обязанность налогового агента, следовательно, начисленную сумму дохода и исчисленную сумму НДФЛ в расчете необходимо отразить.

А как поступить, если доходы были начислены и выплачены только один раз в середине года? Например, во II квартале? В этом случае за I квартал расчет сдавать не надо. Но за полугодие, девять месяцев и за год расчеты сдать придется. Причем в расчете за девять месяцев и за год нужно заполнить только раздел 1. Об этом сказано в письме ФНС России от 23 марта 2016 г. № БС-4-11/4958.

cc34.ru

6-НДФЛ нулевой: сдавать или нет?

В 2016 году налоговые агенты начали сдавать в налоговую инспекцию Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. А нужно ли представлять нулевой расчет по форме 6-НДФЛ, если в отчетном (налоговом) периоде никакие доходы физлицам не выплачивались? Расскажем о заполнении нулевой 6-НДФЛ в нашей статье.

Если форма 6-НДФЛ нулевая: нужно ли сдавать?

Форму 6-НДФЛ представляют налоговые агенты, т. е. организации и ИП, выплачивающие доход физическим лицам (п. 2 ст. 230 НК РФ).

Соответственно, если в течение календарного года ни начисления, ни выплаты физическим лицам не производились, то такие организации и ИП не будут являться налоговыми агентами. Нужно ли сдавать пустой 6-НДФЛ? Нет, такие организации и ИП нулевой Расчет 6-НДФЛ в инспекцию не представляют. Тем более, Расчет не сдается, когда одновременно нет деятельности, нет работников и нет начислений.

Как заполнить нулевую форму 6-НДФЛ

Если хотя бы в одном месяце календарного года организация или ИП являлись налоговыми агентами, то Расчет по форме 6-НДФЛ в течение года представлять придется. Ведь форма 6-НДФЛ заполняется налоговыми агентами нарастающим итогом (Порядок заполнения и представления расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, утв. Приказом ФНС от 14.10.2015 №ММВ-7-11/450@). Будет меняться только состав заполненных разделов и разделов, которые представляются в инспекцию пустыми.

Например, единственные за год начисления и выплаты организация произвела в мае 2017 года. Значит, сдавать нулевую 6-НДФЛ за I квартал не придется. Расчет по форме 6-НДФЛ ей придется подать за полугодие 2017 года, 9 месяцев и год (Письмо ФНС от 23.03.2016 № БС-4-11/4958@).

При этом если с июля 2017 года у организации нет данных для заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ», то данный раздел представляется, но не заполняется в Расчетах за 9 месяцев 2017 года и год.

Таким образом, если расчет 6-НДФЛ нулевой, сдавать или нет его организация или ИП решают самостоятельно. Если они захотят уведомить налоговую инспекцию о причине того, что отчет не сдается, то могут направить ей письмо о непредставлении формы 6-НДФЛ.

Хотя если организация или ИП все-таки решат сдать нулевую форму 6-НДФЛ, отказать в принятии такого Расчета налоговая инспекция не вправе (Письмо ФНС от 04.05.2016 № БС-4-11/7928@).

Приведем пример заполнения нулевой формы 6-НДФЛ за 9 месяцев 2017 года ниже.

6-НДФЛ нулевая: образец заполнения

Напомнинаем, что в форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль (“0”). При этом при подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Печать знаков выполняется шрифтом Courier New высотой 16 – 18 пунктов (п.п.1.8, 1.12 Порядка заполнения, утв. Приказом ФНС от 14.10.2015 №ММВ-7-11/450@).

glavkniga.ru

нужно ли сдавать, если нет работников

Кто должен сдавать 6-НДФЛ и нужно ли подавать отчет, если работников нет, разберем подробнее в нашей подборке далее.

Отчет 6-НДФЛ: нужно ли сдавать, если нет работников

Отчетность по форме 6-НДФЛ обязаны сдавать все компании и предприниматели, которые являются налоговыми агентами. То есть те, кто выплачивает работникам доходы.

Сдавать или не сдавать 6-НДФЛ когда работников в компании нет зависит от:

– начислений доходов работникам за отчетный период;

– кто перечисляет НДФЛ с доходов работников.

С выплаченных доходов налоговые агенты рассчитывают НДФЛ, заем удерживают и перечисляют в бюджет.

Если в отчетном периоде работодатель не начислял и не выплачивал физическим лицам доходов, не удерживал и не перечислял НДФЛ, то сдавать отчетность по форме 6-НДФЛ не требуется. Однако стоит предупредить ФНС, чтобы не произошло блокировки счетов и наложения штрафа.

Так как инспекторы не знают причины не предоставления отчетности, то рекомендуется предотвратить негативные последствия следующими способами:

– предоставить в налоговую службу нулевую отчетность по 6-НДФЛ;

– отправить пояснительное письмо в инспекцию с объяснениями о том, что компания не была налоговым агентом в отчетном периоде.

Важно: в 6-НДФЛ не указывают не облагаемые налогом доходы, поэтому заполнять форму при отсутствии работников нужно только в случае наличия сотрудниц в декретном отпуске или в отпуске по уходу за ребенку.

Заполнить и подать отчетность по форме 6-НДФЛ придется компаниям и организациям в которых фактических денежных выплат по зарплате сотрудникам не производилось, но заработная плата начислялась. Это является признанным доходом с которого нужно рассчитать и перечислить НДФЛ, даже при условии не выплаты фактического дохода. В обязанности налогового агента входит отражение суммы начисленного дохода и исчисленной суммы НДФЛ с него в отчете 6-НДФЛ.

Если доходы были выплачены только во втором квартале, то за первый квартал отчетность 6-НДФЛ подавать не нужно. Отразите данные в отчетности за полугодие, 9 месяцев и на конец года.

При заполнении расчета за 9 месяцев или годового заполняется только первый раздел.

Остались вопросы?

Консультация бесплатно!

buhgalter-taganrog.ru

Нужно ли сдавать «нулевой» расчет 6-НДФЛ?

Нужно ли сдавать «пустую» отчетность по форме 6-НДФЛ компаниям, у которых вообще нет сотрудников или не было начислений в периоде, либо предпринимателям, у которых нет наемных работников?

06.05.2016Автор: Николай Стельмах, советник государственной гражданской службы РФ 1 класса

Без работников нет и обязанностей налогового агента

В текущем году у налоговых агентов появилась новая обязанность: представлять ежеквартальный расчет сумм налога на доходы физических лиц по форме 6-НДФЛ (утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@). За I квартал 2016 года необходимо отчитаться в инспекцию не позднее 4 мая, учитывая, что с 30 апреля по 3 мая — праздничные нерабочие дни (пост. Правительства РФ от 24.09.2015 № 1017).

Расчет 6-НДФЛ обязаны представлять в налоговый орган все налоговые агенты. А ими являются российские организации, индивидуальные предприниматели и лица, занимающиеся частной практикой, от которых или в результате отношений с которыми налогоплательщик (физическое лицо) получил доходы. Налоговые агенты обязаны исчислить, удержать и уплатить сумму налога в бюджет.

Указанный расчет 6-НДФЛ содержит обобщенную информацию в целом по всем физическим лицам, получившим доходы от налогового агента (его обособленного подразделения), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога.

Из вышеизложенного следует, что направлять 6-НДФЛ должны налоговые агенты, признаваемые таковыми в соответствии со статьями 226 и 226.1 Налогового кодекса. Если в штате организации (индивидуального предпринимателя) нет работников и в течение года им не начислялись и, соответственно, не выплачивались доходы, то такая организация не является налоговым агентом. Следовательно, обязанность представлять в налоговый орган расчет 6-НДФЛ отсутствует.

Актуальная бухгалтерия

taxpravo.ru