Как фнс требует показывать выплаты в расчете по взносам и 6 ндфл за 9 месяцев – сроки сдачи и образец заполнения

6-НДФЛ за 9 месяцев (3 квартал): что нового?

Работодателям пришла пора отчитаться по НДФЛ по итогам 9 месяцев – сдать расчет 6-НДФЛ нужно не позднее 31.10.2018. А изменилась ли форма этого расчета?

6-НДФЛ: новая форма?

В последнее время никаких изменений в форму 6-НДФЛ не вносилось. Соответственно, 6-НДФЛ за 9 месяцев нужно представить то той же форме, что и за I квартал, и за полугодие. Напомним, что ныне действующая форма утверждена Приказом ФНС от 14.10.2015 N ММВ-7-11/450@ (в ред. от 17.01.2018).

Заполнение 6-НДФЛ за 9 месяцев

Основное правило заполнения 6-НДФЛ можно сформулировать так: раздел 1 расчета заполняется нарастающим итогом с начала года, а в раздел 2 попадают данные только за последние три месяца, то есть непосредственно за 3 квартал.

Также не стоит забывать о том, что бывают ситуации, когда какие-то НДФЛ-сведения текущего квартала отражаются только в разделе 1, а в разделе 2 они найдут отражение только в следующем квартале.

Так, например, суммы отпускных и пособий по временной нетрудоспособности, выплаченные в III квартале 2018 года, и НДФЛ с этих сумм должны попасть в раздел 1 расчета 6-НДФЛ за 9 месяцев полностью. А вот в раздел 2 расчета за этот период попадут сведения только об июльских и августовских отпускных. Ведь срок уплаты НДФЛ с сентябрьских отпускных/пособий выпадает уже на IV квартал – 01.10.2018 (30 сентября – воскресенье). А значит, в разделе 2 информация о них будет отражена уже в годовом расчете. Подробнее об этом можно прочитать в отдельном материале.

Последние разъяснения налоговиков относительно заполнения 6-НДФЛ

В одном из своих свежих разъяснений ФНС рассказала, как заполнить 6-НДФЛ, если предоставление работнику имущественного вычета привело к переплате налога (Письмо ФНС от 17.09.2018 № БС-4-11/18095). Так вот, если работник принес работодателю уведомление о подтверждении права на имущественный вычет не в январе, а, к примеру, в июле, и на основании этого уведомления работнику произведен возврат НДФЛ, то сдавать уточненки по 6-НДФЛ за I квартал и полугодие работодателю не придется. Операцию по предоставлению НДФЛ-вычета нужно отразить в разделе 1 расчета 6-НДФЛ за 9 месяцев: в строках 030 «Сумма налоговых вычетов» и 090 «Сумма налога, возвращенная налоговым агентом». При этом значение строки 070 «Сумма удержанного налога» на сумму НДФЛ, подлежащую возврату, уменьшать не нужно.

Кроме того, налоговая служба разъяснила, как отразить в 6-НДФЛ премию и доплату к зарплате (Письмо ФНС от 17.09.2018 № БС-4-11/18094). К примеру, июльская зарплата и непроизводственная премия были выплачены работнику 6 августа, а спустя месяц (06.09.2018) этому же работнику была выдана доплата к зарплате за июль. В этом случае в разделе 2 расчета 6-НДФЛ за 9 месяцев нужно сделать следующие записи:

В отношении зарплаты за июль:

- по строке 100 «Дата фактического получения дохода» — 31.07.2018

- по строке 110 «Дата удержания налога» — 06.08.2018;

- по строке 120 «Срок перечисления налога» — 07.08.2018;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» – соответствующие суммовые показатели.

В отношении доплаты к июльской зарплате:

- по строке 100 — 31.07.2018

- по строке 110 — 06.09.2018;

- по строке 120 — 07.09.2018;

- по строкам 130 и 140 – соответствующие суммовые показатели.

В отношении премии:

- по строке 100 — 06.08.2018;

- по строке 110 — 06.08.2018;

- по строке 120 — 07.08.2018;

- по строкам 130 и 140– соответствующие суммовые показатели.

Все дело в том, что в НДФЛ-целях датой фактической выплаты дохода в виде зарплаты признается последний день месяца, за который она начислена, а для непроизводственных премий дата фактической выплаты – это день перечисления денег работнику.

glavkniga.ru

6-НДФЛ: сложные случаи при заполнении расчета за 9 месяцев 2016

31 октября – последний день сдачи расчета 6-НДФЛ за 9 месяцев 2016 года – уже буквально через неделю. Бухгалтеры не поднимают головы от компьютеров, а мы стараемся помочь, как только можем. Сегодня рассмотрим несколько частных ситуаций, связанных с заполнением 6-НДФЛ, по которым чаще всего возникают вопросы у бухгалтеров.

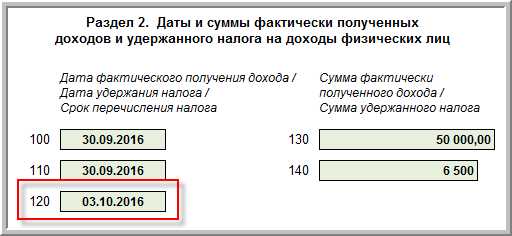

В каком квартале в Разделе 2 отражается доход и НДФЛ

В письме ФНС РФ от 09.08.2016 № ГД- 4-11/14507 говорится о том, что Раздел 2 расчета включает удержанные суммы НДФЛ, по которым срок перечисления налога приходится на отчетный квартал, независимо от даты удержания налога. Речь идет о том, что от даты в строке 120 «Предельный срок перечисления налога» зависит решение вопроса, в каком квартале в Разделе 2 должен быть отражен доход и налог.

6-НДФЛ – новая обязательная форма отчетности для организаций и индивидуальных предпринимателей – введена приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Расчет 6-НДФЛ предоставляется всеми предпринимателями и компаниями, у которых есть сотрудники.

Так, к примеру, зарплата за сентябрь 2016. Даже если ее успели рассчитать, выплатить 29.10 и перечислить НДФЛ в последний день месяца 30.09.2016, данные все равно отразятся в отчете за год, а не за 9 месяцев. Причина в том, что в строке 120 указывается как предельный срок перечисления налога 03.10.2016 (03.10 – так как 1 и 2 октября – выходные). А 03.10 – дата, относящаяся к октябрю, т.е. к последнему кварталу.

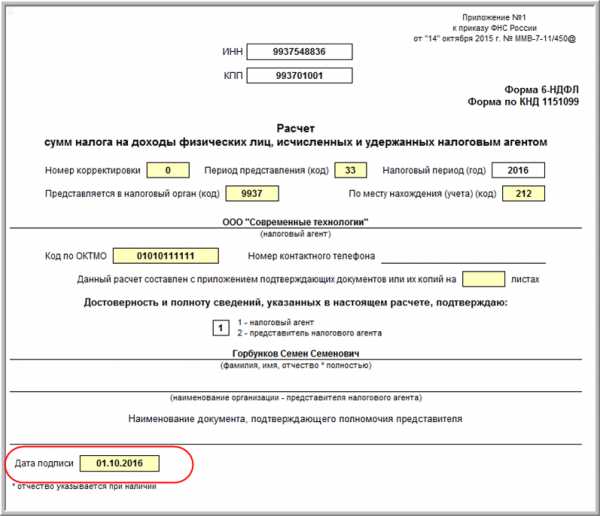

Рис. 1

Если в компании, в соответствии с внутренним распорядком зарплата рассчитывается и выплачивается не в последний, а в предпоследний день сентября, то тогда эта запись включится в отчет за третий квартал.

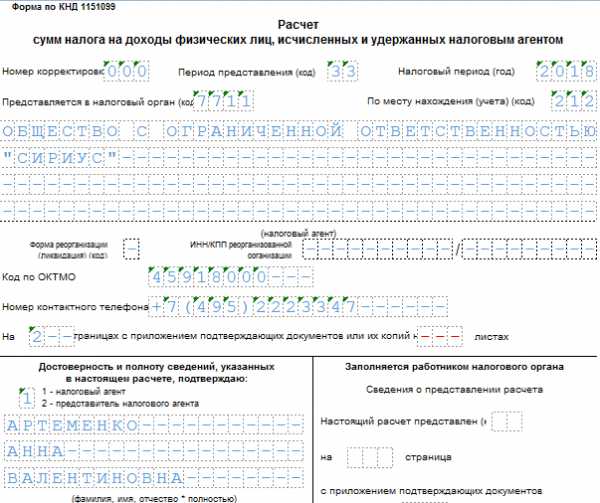

Рис. 2

Здесь у многих бухгалтеров возникает вопрос: как же быть, ведь, согласно НК РФ, нельзя налог перечислять до получения сотрудниками дохода, это трактуется уплатой за счет средств налогоплательщика, что запрещено!

Сроки сдачи расчета 6-НДФЛ в 2016 году:

- I квартал: до 04.05.2016 включительно;

- полугодие: до 01.08.2016 включительно;

- девять месяцев: до 31.10.2016 включительно.

Поясняем. В данной ситуации речь в НК РФ идет как раз не о дате фактического получения дохода (отражается по строке 100), а о дате передачи средств налогоплательщику. В нашем примере это произошло 29.10. Пазл сошелся, налог можно перечислять.

Но! Налог с аванса не надо перечислять, а с зарплаты надо. Не будет ли выплата, произведенная накануне «даты фактического получения дохода» (в нашем случае 29.10), трактоваться как аванс?

Тут все зависит от составленных в организации положений о расчете зарплаты.

Казалось бы, а зачем вообще поступать так, как показано на рисунке 2? Но, допустим, на предприятии зарплата зависит от так называемых «процентовок» – актов приема-сдачи выполненных работ. Документы от заказчика могут идти долго и, по сути, это зарплата за прошлый месяц. И поэтому нет необходимости ждать окончания текущего месяца, чтобы ее начислить и выплатить.

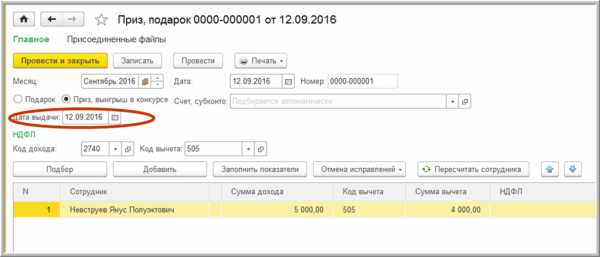

Заполнение строки 80 Раздела 1

Увлекательная история происходит с натуральным доходом, когда впоследствии появляются средства для удержания и перечисления налога. Например, приз выдан работнику 12.09.2016, зарплата за сентябрь начислена и выплачена 03.10.2016, тогда же удержан весь НДФЛ и по зарплате, и с суммы приза.

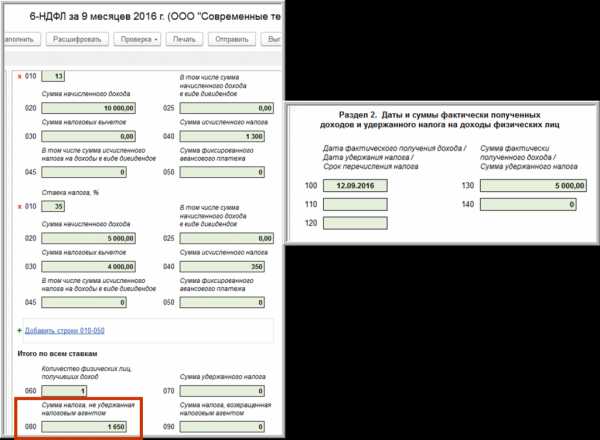

Рис.3

Получается, что с даты выдачи приза и до конца месяца (а для сентября это означает, что до конца квартала) денег сотрудник не получал. Следовательно, удержать налог было невозможно, и поэтому эта сумма должна отражаться в строке 80 Раздела 1 «Сумма налога, неудержанная налоговым агентом» и в Разделе 2 строки 100 и 130.

Рис 4.

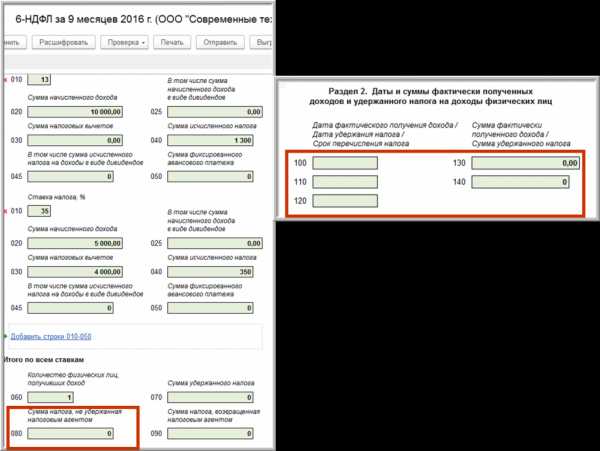

Но уже 03.10 зарплату выплатили, НДФЛ перечисли. Так как срок сдачи расчета 6-НДФЛ за 9 месяцев еще не наступил, то, если сформировать отчет после выплаты зарплаты в октябре и перечисления налога, то вид Разделов 1 и 2 будет совсем другим.

Рис.5

Строка 80 Раздела 1 уже не заполняется, так как возможность удержать налог произошла, налог удержали. А в Разделе 2 отчета за 9 месяцев тоже уже больше не отражается сумма приза.

Дело в том, что раз налог удержан, то срок перечисления (строка 120) – следующий день. А в нашем примере это уже не просто следующий день, это следующий месяц, и более того – следующий квартал. Значит приз и удержанный с него налог отразится во втором разделе годового отчета.

То, как будет формироваться отчет за 9 месяцев в программе, зависит от Даты подписи

Рис.6.

Если она относится к периоду, пока налог не удержали – как на рис 4, когда удержали – как на рис.5

buh.ru

Пример заполнения формы 6-НДФЛ за 3 квартал

6-НДФЛ за 3 квартал – пример заполнения можно скачать в нашем материале – обязателен к представлению всеми работодателями. Напомним ключевые моменты оформления данного формуляра: построчное заполнение, порядок отражения отпускных, больничных и иных облагаемых и необлагаемых НДФЛ выплат, а также сроки сдачи и санкции за несвоевременное представление расчета налоговикам.

Разделы 6-НДФЛ

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Срок сдачи сводных сведений по НДФЛ

Итоги

Разделы 6-НДФЛ

6-НДФЛ — это отчетность, в обобщенных цифрах (без указания конкретных получателей) дающая ИФНС информацию об объеме удержанного в течение года налога с доходов, выплаченных работодателем физлицам, и о сроках, с соблюдением которых этот налог должен платиться в бюджет.

Бланк формы 6-НДФЛ можно скачать здесь.

Этот отчет состоит из титульного листа и 2 разделов. В разделе 1 в нарастающих от квартала к кварталу цифрах отражают сведения по начислениям дохода, примененным к нему вычетам и объеме НДФЛ (начисленного, удержанного, неудержанного, возвращенного). Раздел 2 применительно только к последнему кварталу периода формирования отчета заполняется данными о величине выплаченных в нем доходов и о суммах относящегося к этим доходам НДФЛ, а также сведениями о датах:

- выдачи дохода;

- удержания с него НДФЛ;

- обязательных для осуществления платежей по налогу.

В зависимости от этих дат сведения, попадающие в раздел 2, собираются в разные группы, каждая из которых требует использования 5 строк раздела. Одна группа показывает данные по одной выплате. В одну группу информация включается только при условии совпадения всех 3 дат. И здесь особую роль играют различия в сроках уплаты налога, содержащиеся в п. 6 ст. 226 (с учетом п. 7 ст. 6.1) НК РФ:

- для большей части доходов эта дата отвечает первому рабочему дню, наступающему после дня выдачи дохода;

- для отпускных и больничных она совпадает с последним числом месяца выплаты, но допускает перенос из-за совпадения с общевыходным днем.

Подробнее о нюансах включения отпускных в формуляр читайте в статье “Как отразить отпускные в форме 6-НДФЛ в 2018 году”.

Порядок заполнения и образец 6-НДФЛ за 3 квартал 2018 года

Форма отчета и методика внесения данных в него утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

В расчет, в т.ч. в 6-НДФЛ за 9 месяцев, вносятся сведения о следующих доходах физлиц:

- вознаграждений по трудовым договорам и договорам гражданско-правового характера;

- отпускным и больничным пособиям;

- премиям и доплатам;

- дивидендам;

- материальной помощи;

- доходам, выплаченым в натуральной форме;

- материальной выгоде.

Доходы в виде декретных пособий (по беременности и родам, постановка на учет в ранние сроки беременности, по уходу до 1,5 лет), компансаций, алиментов и иных, указанных в ст. 217 НК РФ, в расчет не вносятся.

Отчет следует составлять раздельно по каждому из используемых работодателем кодов ОКТМО и по каждой из его обособленных структур, если эти структуры осуществляют выплаты доходов. Разделов 1 в отчете может быть несколько из-за применения различных ставок по налогу. А в разделе 2 из-за недостаточности в нем строк для показа всей информации по кварталу возможно создание доплистов.

Рассмотрим построчное заполнение формы 6-НДФЛ за 3 квартал 2018 года.

|

№ строки |

Что указывать |

|

Раздел 1 (заполняется за 9 месяцев с начала года) |

|

|

010 |

Ставка налога на доходы физлиц. Как правило, это 13%. Если же в отчетном периоде применялись разные ставки, расчет следует оформлять на разных листах |

|

020 |

Сумма начисленного сотрудникам дохода с начала года |

|

025 |

Заполняется, только если были начислены дивиденды к выплате |

|

030 |

Величина предоставленных сотрудникам налоговых вычетов нарастающим итогом за 9 месяцев с начала года |

|

040 |

Сумма налога. Рассчитывается по формуле стр.020 – стр. 030 × стр.010 |

|

045 |

Рассчитывается величина налога с дивидендов |

|

050 |

Заполняется только в случае, если у нанимателя работают иностранные сотрудники на патенте. Если нет, ставится 0 |

|

060 |

Количество сотрудников, которым за 9 месяцев выплатили доход |

|

070 |

Сумма удержанного налога |

|

080 |

Сумма налога, которую по каким-то причинам не удалось удержать у налогоплательщика. Например, если сотрудник получил доход в натуральной форме |

|

090 |

Сумма возвращенного сотрудникам налога |

|

Раздел 2 (заполняется в отношении выплат, произведенных в 3 квартале) |

|

|

100 |

Дата получения дохода сотрудниками. Зарплата – последнее число месяца, пособия и отпускные – дата выплаты дохода |

|

110 |

Дата удержания налога |

|

120 |

Крайняя дата, до которой следует перечислить сумму удержанного налога в бюджет. Например, при выплате зарплаты 10.08, срок перечисления 11.08. При выплате отпускных 10.08, срок уплаты налога 31.08 |

|

130 |

Обобщенная сумма фактически полученных доходов на дату, указанную в стр.100 |

|

140 |

Обобщенная сумма удержанного налога на день, указанный в стр. 110 |

Внимание! Блоков строк 100-140 формируется столько, сколько выплат было произведено в установленные даты. В один блок группируются сведения, в которых даты получения дохода, удержания и перечисления налога одинаковы. Если хотя бы один день не совпадает, необходимо вывести информацию в отдельный блок строк 100-140.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

ПодписатьсяС примером заполнения 6-НДФЛ за 3 квартал 2018 года можно ознакомиться на нашем сайте.

Скачать образец

Отчет следует проверить на корректность заполнения и достоверность включенных в него сведений. Проверка по первому основанию поможет исключить лишние вопросы налоговиков, а по второму — избежать наказания, устанавливаемого п. 1 ст. 126.1 НК РФ и п. 1 ст. 15.6 КоАП РФ.

О том, что позволяют проверить соотношения из числа контрольных, смотрите в публикации «Контрольные соотношения для проверки формы 6-НДФЛ».

Срок сдачи сводных сведений по НДФЛ

Формируют и сдают отчет поквартально в срок не позднее:

- завершающего дня месяца, наступающего за соответствующим кварталом, по промежуточному для года отчету;

- 1 апреля года, наступающего за отчетным, если речь идет о годовом отчете.

Оба срока применимы с учетом возможности (при совпадении их с общевыходным днем) сдвига на более позднюю дату (ближайший рабочий день).

Таким образом, в 2018 году квартальные отчеты следует направить в ИФНС не позднее 03.05, 31.07, 31.10. 6-НДФЛ за 3 квартал 2018 года следует сдать до конца октября.

Отчет направляют в ИФНС электронно, если численность сотрудников работодателя превышает 25 человек. При меньшем числе работников его можно сдавать на бумаге.

Несоблюдение сроков и способа сдачи чревато для обязанного отчитываться лица наказанием в виде:

- штрафа за задержку сдачи по п. 1.2 ст. 126 НК РФ;

- блокировки расчетного счета по п. 3.2 ст. 78 НК РФ, если задержка превысила 10 рабочих дней;

- штрафа по ст. 119.1 НК РФ за несоблюдение способа направления отчета в налоговый орган.

При несдаче годовой декларации размер санкций определяется в соответствии с п.1 ст.119 НК РФ

О том, каковы размеры этих штрафов, читайте в статье «Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ».

Итоги

Отчет 6-НДФЛ является для ИФНС источником сведений по суммам начисляемого работодателями к уплате за отчетный период налога на доходы и срокам для его обязательной оплаты. Данные в нем распределяют по 2-м разделам: первый содержит цифры для расчета налога, являющиеся результатом всех данных, имевших место с начала года, а второй относится только к операциям, осуществленным в течение последнего квартала периода отчета.

Формировать и направлять отчет в ИФНС следует ежеквартально. Несвоевременность его сдачи, несоблюдение формы представления и искажение сведений влекут за собой наказание для отчитывающегося лица.

Если у вас остались вопросы по заполнению формы 6-НДФЛ, получите оперативный ответ на них от квалифицированных бухгалтеров в специальной ветке нашего форума

nalog-nalog.ru